- Отчетность и сроки ее подачи в 2017 году

- Как перейти на УСН в 2019-2020 году: пошаговая инструкция

- Способы перевода на УСН

- Восстановление НДС с авансов полученных

- Порядок восстановления НДС

- Переход на УСН: актуальные вопросы

- Когда отправлять отчетность по УСН

- Особенности режимов обложения налогом и их различия для ООО и ИП

- Совмещение налоговых режимов в текущем году

- Расходы

- НДС по незакрытым авансам

- Когда можно перейти на УСН в 2019-2020 году

- Вывод

Отчетность и сроки ее подачи в 2017 году

Документация и предельные сроки сдачи:

| ИП | ООО | |

| Для налоговой службы | ||

| Уплата налога | За 2016 – 2.05 | За 2016 – 31.03 |

| Аванс за текущий год:

25.04 – 1 кв. 25.07 – полугодие 25.10 – 9 мес. |

||

| Сдача декларации | За прошлый год – 2.05 | За прошлый год – 31.03 |

| Сдача отчетов бухгалтера | 31.03 | |

|

Отчеты по работникам

(при наличии) |

||

| Среднесписочное количество | За прошлый год – до 2.01 | |

| Расчет страховых отчислений | 2.05 – 1кв.

31.07 – за полгода 30.10 – за 9 месяцев |

|

| 2-НДФЛ | 3.04 – прошлый год | |

| 6-НДФЛ | 3.04 – 2016

2.05 – 1 кв. 31.07 – полугодие 31.10 – 9 месяцев |

|

| Отчеты для ФСС | ||

| Отчетность по взносам за работников | Бумажная версия:

20.01 – 2016 20.04 – 1кв. 20.07 – полугодие 20.10 – 9 мес. Электронная версия: 25.01 – 2016 25.04 – 1 кв. 25.07 – полугодие 25.10 – 9 месяцев |

|

| Подтверждение основной деятельности | 17.04 | |

| Отчеты для пенсионного фонда | ||

| РСВ-1 | Бумажная версия – 15.02

Электронная версия – 20.02 |

|

| СЗВ-М | Каждый месяц до 15 числа отчетность за предшествующий месяц |

Как перейти на УСН в 2019-2020 году: пошаговая инструкция

Если вы выполняете все вышеперечисленные условия, необходимо просто уведомить налоговую службу о своем выборе и перейти на УСН. В отделение налоговой инспекции, где ИП или ООО стоит на налоговом учете, направляется заявление по форме 26.2-1. Сроки подачи указаны в таблице 2.

Таблица 2. Как перейти на УСН, сроки подачи заявления.

|

Категория налогоплательщика |

Срок подачи уведомления |

|

Вновь зарегистрированные ИП и ООО |

Одновременно с подачей комплекта документов на регистрацию бизнеса или в течение 30 дней после нее |

|

Действующие ИП и ООО, работающие на других режимах |

Не позднее 31 декабря текущего года для перехода на УСН с 1 января нового года |

|

Плательщики ЕНВД, прекратившие вмененную деятельность |

В течение 30 дней с даты снятия с налогового учета в качестве плательщиков ЕНВД |

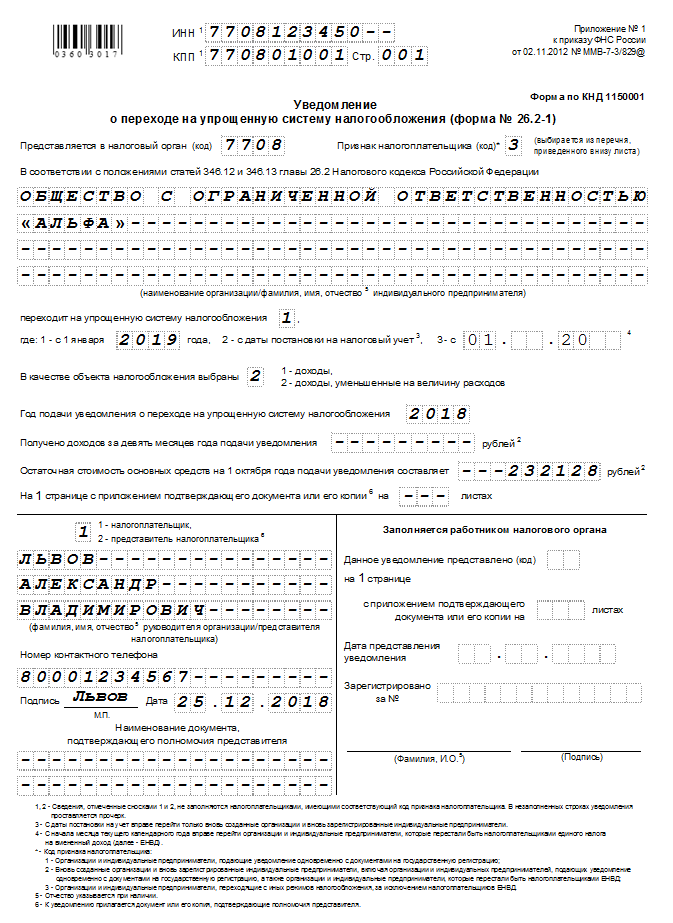

На данный момент действует бланк формы 26.2-1, утвержденный Приказом ФНС России от 02.11.2012 № ММВ-7-3/829. Форма для заполнения очень проста.

Переход на упрощенную систему в 2020 г. с общего режима налогообложения возможен только с 01.01.2020.

Рассмотрим пошаговый алгоритм перехода на УСН в 2020 г.

Шаг первый: для перехода с ОСНО на УСН с января 2020 г. необходимо оформить уведомление для налоговой. Проще воспользоваться бланком 26.2-1.

Для скачивания есть пустой бланк и пример заполнения заявления по форме 26.2-1 о переходе на УСН :

- Скачать пустой бланк уведомления о переходе на «упрощенку».

- Уведомление по форме 26.2-1 о переходе на УСН — пример заполнения для ООО.

- Уведомление по форме 26.2-1 о переходе на УСН — пример заполнения для ИП.

Оформляем свое желание перейти на УСН заявлением, в котором нужно указать:

- выбранный объект налогообложения – «доходы» или «доходы минус расходы»;

- остаточную стоимость ОС компании по состоянию на 01.10. 2018;

- объем доходов на 01.10.2018.

Ниже представлен образец уведомления о переходе с ОСНО на УСН в 2019 г.

Шаг второй. Готовое заполненное заявление нужно направить в налоговую, где зарегистрирована фирма. Сделать это надо не позднее 31.12.2019. Как быть, если 31 декабря является выходным нерабочим днем, за которым следуют новогодние праздники? В этом случае крайний срок подачи уведомления о переходе на «упрощенку» переносится на первый рабочий день нового года (в 2019 году это было 9 января). Чтобы не попасть в досадное положение, этот момент лучше уточнить у налоговиков.

Можно направить уведомление по почте заказным письмом, можно это сделать и в электронном виде. Форма электронного уведомления содержится в приложении № 1 к приказу ФНС России от 16.11.2012 № ММВ-7-6/878.

Компании, вовремя не известившие налоговую службу о переходе на УСН в установленный срок, не имеют права применять эту систему налогообложения.

Что делать, если организация передумала переходить на УСН, а уведомление о переходе уже направила? Нужно до 15 января известить об этом налоговую инспекцию. После указанного срока отказаться от принятого решения не получится и придется работать по УСН до конца года.

Шаг третий. Прежде чем применять «упрощенку», сформируйте налоговую базу переходного периода. Порядок ее определения зависит от того, каким образом фирма рассчитывала налог на прибыль: методом начисления или кассовым методом. Мы еще остановимся на этом моменте.

Налоговики не отправляют уведомление о фактическом переходе на УСН, но вы имеете право попросить их об этом. Для чего в свободной форме напишите запрос или заполните специальный бланк. В ответ на ваш запрос из ФНС придет информационное письмо.

Способы перевода на УСН

Подать заявление на УСН можно следующим образом:

| Способ | Плюсы | Минусы |

| Портал «Госуслуги» | Экономия времени за счет дистанционного решения вопроса;

Можно подать заявление, не покидая рабочее место |

Для отправки Уведомления о переводе на новый налоговый режим необходимо наличие на нем электронной цифровой подписи (использование последней платное, плюс нужно потратить какое-то время на ее регистрацию и получение) |

| Через МФЦ | Услуга бесплатна;

Не существует достаточных оснований для отказа в ее предоставлении; Малая вероятность ожидания в очередях |

Срок оказания услуги (включая время, нужное Центру для обработки документов) – шесть рабочих дней |

| Через Почту России | Вопрос можно решить дистанционно, посетив ближайшее почтовое отделение и отправив два экземпляра уведомления заказным письмом | Есть вероятность потери письма, несвоевременной и неверной доставки. Поэтому не лишним будет отправлять пакет документов с уведомлением и описью |

| Через ФНС | Самый надежный способ;

В случае возникновения каких-либо проблем с заполнением документа можно тотчас же получить консультацию специалиста; Чтобы не тратить время в очередях, можно записаться на прием в любое удобное время на «Госуслугах» |

Несмотря на все нововведения, это все же самый долгий способ подачи уведомления |

Восстановление НДС с авансов полученных

НДС, исчисленный и уплаченный с сумм частичной оплаты, полученной на ОСН в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых после перехода на УСН, подлежит вычету. Вычет осуществляют в последнем налоговом периоде (IV квартал), предшествующем месяцу перехода на «упрощенку», при наличии документов, свидетельствующих о возврате сумм налога покупателям (; письмо Минфина России от 18.04.2011 № 03-07-11/97) (см. пример 3).

В бухгалтерском учете принятый к вычету НДС с предоплаты отражают проводкой:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62

ПРИМЕР 3

ООО «Актив» в 2015 г. во время применения ОСН получило предоплату от ООО «Пассив» в сумме 295 000 руб. Товар поставлен в 2016 г., когда ООО «Актив» уже применяет УСН. При этом в декабре 2015 г. между организациями было заключено дополнительное соглашение о том, что сумма поставки составляет 250 000 руб., при этом НДС с предоплаты (45 000 руб.) был возвращен покупателю.

В IV кв. 2015 г. бухгалтер ООО «Актив» сделал проводку:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62 – 45 000 руб. – отражен вычет по НДС со стоимости предоплаты.

Счета-фактуры, на основании которых суммы НДС приняты к возмещению, регистрируют в книге покупок (п. 22 Правил ведения книги покупок, утв. пост. Правительства РФ от 26.12.2011 № 1137).

Суммы налога, подлежащие вычету, отражают в графе 3 по строке 120 раздела 3 декларации по НДС (подп. 38.8 п. 38 Приложения № 2).

Отметим, если фирма не осуществила возврат сумм НДС покупателям в связи с переходом на УСН, то права на вычет налога, исчисленного и уплаченного с авансовых платежей, у нее не возникает (письмо ФНС России от 10.02.2010 № 3-1-11/92@).

Марина Косульникова, главный бухгалтер компании «Галан»

Порядок восстановления НДС

Восстановление НДС производят в налоговом периоде, предшествующем переходу на УСН (). Например, если фирма собирается перейти на «упрощенку» с 1 января 2017 года, то восстановить НДС следует в IV квартале 2016 года.

В бухгалтерском (п. 11 , утв. приказом Минфина России от 06.05.1999 № 33н) и налоговом (; письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03) учете восстанавливаемые суммы отражают в составе прочих расходов. При этом в бухучете делают следующую проводку:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС»

Рассмотрим на конкретных примерах порядок восстановления НДС по различным активам при переходе с общей на упрощенную систему налогообложения.

ПРИМЕР 1

ООО «Актив» в 2015 г. применяло ОСН, а с 2016 г. перешло на УСН. При этом на 31.12.2015 имелись следующие активы, по которым необходимо было восстановить НДС: – материалы на сумму 50 000 руб. (НДС, принятый к вычету, – 9000 руб.); – основные средства в виде станка (первоначальная стоимость – 100 000 руб., амортизация – 30 000 руб., НДС, ранее принятый к вычету, – 18 000 руб.).

В бухгалтерском учете на 31.12.2015 сделаны следующие проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС» – 9000 руб. – восстановлен НДС со стоимости материалов;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС» – 12 600 руб. – ((100 000 – 30 000) : 100 000 x 18 000) – восстановлен НДС с остаточной стоимости основных средств.

В налоговом учете сумма восстановленного НДС равна: 9000 + 12 600 = 21 600 руб.

Ее отражают в составе прочих расходов.

Счета-фактуры, на основании которых суммы НДС приняты к вычету, регистрируют в книге продаж на сумму налога, подлежащую восстановлению (п. 14 Правил ведения книги продаж, утв. пост. Правительства РФ от 26.12.2011 № 1137 (далее – Правила)).

В декларации по НДС восстановленный налог отражают в графе 5 по строке 080 раздела 3 (подп. 38.5 п. 38 Приложения № 2 «Порядок заполнения налоговой декларации по НДС«, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее – Приложение № 2)).

Отметим, что если суммы НДС по активам, приобретенным до перехода на «упрощенку», к вычету не предъявлялись, то оснований для восстановления НДС не имеется (письма Минфина России от 05.11.2013 № 03-11-11/46966, от 16.02.2012 № 03-07-11/47).

Переход на УСН: актуальные вопросы

Вопрос №1: Я хочу заниматься бизнесом в сфере страхования, может ли моя будущая деятельность облагаться по УСН?

Ответ: На это имеют право только страховые агенты и брокеры, иная деятельность в этой области не подходит под условия УСН.

Вопрос №2: На каких условиях я могу сочетать в своем бизнесе «патент» и УСН?

Ответ: Вам необходимо вести отдельный учет доходов и расходов, в частности, доходы с ваших депозитов облагаются по ПСН, а скидки и бонусы по УСН.

Вопрос №3: Можно ли перейти на УСН с середины года?

Ответ: Это возможно только при переводе с ЕНВД. В иных случаях смена налогового режима на УСН происходит только с нового года.

Вопрос №4: Можно ли подать уведомление о переводе на «упрощенку» виртуально?

Ответ: Да, через систему «Госуслуги». Вам понадобиться действующая электронная подпись.

Вопрос №5: Мы решили сменить направление бизнеса. Наша новая деятельность полностью попадает под требования для УСН, но одна проблема – нам нужно ждать начала нового года, чтобы выбрать этот режим, а до этого находится на другом?

Ответ: Если в результате вашей реорганизации образовалась новая самостоятельная компания, то предоставить уведомление о переходе на упрощенную систему можно в любое время, но не позже месяца со дня регистрации нового предприятия.

Когда отправлять отчетность по УСН

Налог по УСН нужно оплачивать каждый квартал:

- I квартал — не позднее 25 апреля;

- II квартал — не позднее 25 июля;

- III квартал — не позднее 25 октября;

- IV квартал (за год) — срок для ООО установлен не позднее 31 марта следующего года, а для ИП не позднее 30 апреля следующего года.

Это касается перечисления денег, а не подачи декларации.

Налоговую декларацию нужно подавать раз в год. Декларацию за 2019 г. ООО должны подать не позднее 2 апреля 2020 г., ИП — не позднее 30 апреля.

Декларацию сдают онлайн в системе электронной отчетности, относят лично в налоговую инспекцию или отправляют по почте заказным письмом с описью вложения.

Особенности режимов обложения налогом и их различия для ООО и ИП

Между этими двумя самыми распространенными формами бизнеса существуют следующие различия:

| ООО | ИП | |

| Правовой статус | Как правило, риску подвергается только уставной капитал – единственное жилье, личные вещи, необходимые для жизни, отобрать у банкрота не могут | Отвечает всей своей собственностью |

| Количество учредителей | Может составлять до 50 человек, один из которых обязательно должен быть директором | Может работать один человек без сотрудников |

| Бухгалтерия | Для ведения сложного бухгалтерского учета требуется должность бухгалтера в штате | Бухгалтерский отчет не предусмотрен |

| Налогообложение | Более строгий налоговый режим |

Можно уменьшить величину налогов на сумму страховых взносов; Выбрать специальное налогообложение для ИП (патентное) |

| Выручка | Доходы получаются в виде дивидендов, которые выплачиваются раз в квартал и облагаются НДФЛ (13%) | Свободное распоряжение собственными доходами |

| Приостановка страховых взносов | Страховые отчисления предполагаются только с заработных плат сотрудников. Если компания приостановила деятельность и распустила штат, то платить в ПФР ей ничего не придется | Предприниматель обязан отправлять страховые выплаты в ПФР за себя даже, если деятельность приостановлена или не приносит доход |

| Регистрация | Госпошлина за регистрацию ООО составляет 4 000 руб., уставной капитал, который должен обязательно находиться на счете в банке – не менее 10 000 руб. Помимо этого, учредители должны подготовить заявление на регистрацию, устав, договор об учреждении, протокол собрания и сделать печать. | Госпошлина при регистрации – 800 руб., уставной капитал необязателен. Будущий предприниматель подготавливает нотариально заверенное заявление и копии личных документов, которые затем предоставляет в ФНС. Изготовление и регистрация печати не обязательно. |

Особенности иных налоговых режимов для ООО и ИП:

| Режимы | Характеристика | ИП | ООО |

| ОСНО | Включает в себя НДС (18% от заявленной прибыли);

Имущественный налог (2,2% от стоимости собственности); Налог на зарплату (26% бюджета фонда оплаты труда); Налог на прибыль (20% от разницы доходов и растрат без НДС) |

После выплат указанных налогов и иных растрат предприниматель обязан с оставшейся суммы оплатить 13% НДФЛ | ООО платит от оставшейся разницы 20% НДФЛ. Чтобы учредитель смог распоряжаться остатком, обществу необходимо издать приказ касаемо выплаты дивидендов, а до этого заплатить с их стоимости 9% НДФЛ |

| ЕНВД | Разрешен при продаже неподакцизных товаров;

Оказании бытовых услуг, перевозках; Площади помещения организации не более 150 кв. м. Режим может совмещаться с УСН, ОСНО, ЕСХН |

Прибыль предпринимателя не облагается никакими налогами | Учредители могут распоряжаться доходом после приказа о выплате дивидендов и уплаты 9% НДФЛ |

| ЕСХН | Налог доступен только производителям сельскохозяйственной продукции. Его ставка – 6% от разницы прибыли и растрат |

Позиции режима сходны с позициями УСН |

|

| ПСН | Разрешенные виды деятельности – те же, что при ЕНВД;

Количество работников – не более 15; Процент налога зависит от соотношения объема прибыли и количества работников; Может сочетаться с УСН, ЕНВД, ЕСХН при условии раздельного учета прибыли и растрат по каждому виду деятельности |

Не составляется налоговая отчетность;

Время действия патента – от одного месяца до года; Уплата налога производится двумя частями |

Не доступен |

Совмещение налоговых режимов в текущем году

В таблице были затронуты совмещенные режимы (ЕНВД+УСН, ПСН+УСН). В 2017 году они имеют следующие особенности:

- Раздельный учет операций;

- Определенную методику распределения доходов и расходов.

Из этого следует:

| Разделение прибыли | Средства от реализации товаров и услуг делятся по направлениям бизнеса;

Расходы, не касающиеся реализации, разделяются пропорционально; Доход с депозитов учитывается только через УСН; Скидки и бонусы подлежат обложению по ЕНВД |

|

Разделение расходов |

По себестоимости;

По видам деятельности; Опираясь на пропорциональную систему. Для трат по УСН источник информации – книга учета прибыли и растрат, а для ЕНВД – документация текущего счета. В первом случае расчет налогов имеет нарастающий итог, во втором – производится каждые 3 месяца. |

Расходы

В состав «переходных» расходов организации, применявшие метод начисления, должны включить непризнанные расходы, оплаченные в периоде применения общей системы налогообложения. Это объясняется тем, что при методе начисления расходы учитываются на дату их осуществления (п. 1 ст. 272 НК РФ). Дата оплаты на дату признания расходов не влияет. При упрощенке действует кассовый метод (п. 2 ст. 346.17 НК РФ). При нем расходы формируются по мере их оплаты. Причем для признания некоторых видов затрат установлены дополнительные условия.

Авансы, выданные в период применения общей системы налогообложения в счет предстоящих поставок (без НДС), включайте в базу по единому налогу на дату поступления товаров (работ, услуг). При этом учитывайте ограничения, связанные со списанием покупных товаров и основных средств. Оплаченные, но непризнанные расходы включайте в состав затрат по мере выполнения условий, при которых они уменьшают налоговую базу по единому налогу. Такие правила предусмотрены подпунктом 4 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть расходы на аренду? Аренда оплачена авансом на несколько лет вперед в период применения ОСНО (до перехода на спецрежим)/

Да, можно.

Расходы на аренду офиса, которые организация оплатила, применяя метод начисления, при расчете единого налога учитываются на дату их осуществления (подп. 4 п. 1 ст. 346.25 НК РФ). Налоговую базу уменьшайте ежемесячно по мере фактического получения услуг по договору аренды. Аналогичная точка зрения отражена в письме Минфина России от 14 ноября 2005 г. № 03-11-04/2/132.

Пример учета расходов на аренду, оплаченных до перехода на упрощенку. Организация платит единый налог с разницы между доходами и расходами

ООО «Альфа» арендует помещение под офис. Договор аренды заключен на период с 1 января 2016 года по 31 декабря 2017 года включительно (24 месяца). Сумма арендной платы за весь срок действия договора составляет 480 000 руб.

В декабре 2015 года «Альфа» применяла общую систему налогообложения и рассчитывала налог на прибыль методом начисления. В этом месяце организация перечислила арендодателю всю сумму арендной платы за два года вперед.

С января 2016 года «Альфа» перешла на упрощенку. Объект налогообложения – «доходы, уменьшенные на величину расходов».

Начиная с января 2016 года бухгалтер организации ежемесячно уменьшает налоговую базу по единому налогу на сумму арендной платы в размере: 480 000 руб. : 24 мес. = 20 000 руб.

Кредиторская задолженность по расходам, которые были учтены при расчете налога на прибыль, налоговую базу по единому налогу не уменьшает. Суммы, выплаченные в погашение этой задолженности после перехода на упрощенку, повторно включать в расходы нельзя. Например, если до перехода на упрощенку неоплаченные товары были реализованы, то учитывать их стоимость при расчете единого налога после оплаты не нужно. Это следует из подпункта 5 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть налог на прибыль и НДС, начисленные за период, в котором организация применяла ОСНО? Налоги были перечислены в бюджет после перехода на упрощенку.

Нет, нельзя.

Любые расходы, поименованные в пункте 1 статьи 346.16 Налогового кодекса РФ, могут быть признаны, только если они соответствуют критериям, указанным в пункте 1 статьи 252 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ). То есть независимо от классификации расходы, указанные в пункте 1 статьи 346.16 Налогового кодекса РФ, уменьшают налоговую базу по единому налогу, если они:

документально подтверждены;

экономически обоснованны;

связаны с деятельностью, направленной на получение доходов;

не поименованы в статье 270 Налогового кодекса РФ.

Уплату налога на прибыль и НДС по обязательствам, которые возникли в период применения общей системы налогообложения, нельзя признать расходом, соответствующим критериям пункта 1 статьи 252 Налогового кодекса РФ. После перехода на упрощенку эта операция уже не связана с деятельностью, направленной на получение доходов, следовательно, не является экономически обоснованной. Кроме того, суммы налога на прибыль и НДС, начисленные к уплате в бюджет, не могут учитываться при налогообложении в силу положений пунктов 4 и 19 статьи 270 Налогового кодекса РФ.

Таким образом, для уменьшения налоговой базы по единому налогу за счет уплаты налогов, начисленных в период применения общей системы налогообложения, у организации, перешедшей на упрощенку, оснований нет. Правомерность этого вывода подтверждается письмами Минфина России от 16 октября 2007 г. № 03-11-05/251, от 19 декабря 2006 г. № 03-11-04/2/281.

НДС по незакрытым авансам

С авансов, полученных в период применения общей системы налогообложения в счет оплаты товаров (работ, услуг), которые будут реализованы после перехода на УСН:

нужно начислить НДС, если цена на товары (работы, услуги) установлена с учетом этого налога. НДС с аванса можно принять к вычету в последнем месяце применения общей системы налогообложения. Для этого следует скорректировать договорную стоимость товаров (работ, услуг) и вернуть покупателю сумму НДС, полученную в составе аванса. Совершение указанных действий должно быть подтверждено документально (например, дополнительным договором, платежным поручением и т. д.);

не нужно начислять НДС, если цена на товары (работы, услуги), в счет оплаты которых получен аванс, заранее была установлена без этого налога.

Такой порядок следует из положений пункта 5 статьи 346.25 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 25 декабря 2009 г. № 03-11-06/2/266 и ФНС России от 10 февраля 2010 г. № 3-1-11/92.

Если полученный аванс включал в себя НДС, но организация-продавец не вернула налог покупателю, поступите так:

сумму аванса (без НДС) включите в состав доходов переходного периода;

сумму НДС перечислите в бюджет.

Это следует из положений пункта 1 статьи 346.15, пункта 1 статьи 248, пункта 5 статьи 173 Налогового кодекса РФ. Дело в том, что с 2016 года суммы полученного НДС в состав доходов при упрощенке не включаются. А поскольку НДС был отражен в счете-фактуре, выставленном при получении аванса, сумму налога нужно перечислить в бюджет.

Ситуация: имеет ли организация право на вычет входного НДС по экспортной операции? Товар был отгружен, когда организация применяла ОСНО, а документы, подтверждающие экспорт, были собраны после перехода на упрощенку.

Да, имеет.

С переходом на УСН организация не теряет право на возмещение НДС по экспортным операциям, совершенным в период применения общей системы налогообложения. Вычетам подлежат суммы НДС по товарам (работам, услугам), приобретенным для использования в операциях, облагаемых этим налогом. Если организация – плательщик НДС экспортировала товар, она имеет право на применение нулевой ставки НДС и на вычет входного НДС. Для подтверждения этого права в налоговую инспекцию нужно представить документы, предусмотренные статьей 165 Налогового кодекса РФ. Срок для подачи таких документов составляет 180 календарных дней с момента выпуска товаров в процедуре экспорта в страны, которые не входят в Таможенный союз, или с момента отгрузки товаров в страну – участницу Таможенного союза. Это следует из положений пункта 9 статьи 165 Налогового кодекса РФ, пункта 5 приложения 18 к договору о Евразийском экономическом союзе.

Если все необходимые документы были представлены своевременно, организация может требовать возмещения НДС из бюджета, даже если право на нулевую налоговую ставку подтверждено после перехода на упрощенку. Правомерность такого подхода подтверждается постановлением Президиума ВАС РФ от 9 октября 2012 г. № 6759/12, а также постановлениями ФАС Восточно-Сибирского округа от 2 апреля 2014 г. № А78-8120/2013, Северо-Западного округа от 2 сентября 2013 г. № А42-2911/2012, Поволжского округа от 6 декабря 2007 г. № А65-21054/2006-СА1-42-23, Дальневосточного округа от 6 апреля 2006 г. № Ф03-А73/06-2/577.

Следует отметить, что ранее контролирующие ведомства придерживались противоположной точки зрения. Финансовое и налоговое ведомства разъясняли, что правом на применение нулевой ставки НДС и на вычет входного налога при экспортных операциях обладают только плательщики НДС (п. 1 ст. 171 НК РФ). А поскольку организации на упрощенке таковыми не признаются, после перехода на спецрежим на них это право не распространяется. Даже если полный пакет документов, предусмотренных статьей 165 Налогового кодекса РФ, был собран своевременно. Об этом говорилось, в частности, в письмах Минфина России от 15 апреля 2010 г. № 03-07-11/118 и ФНС России от 11 октября 2006 г. № ШТ-6-03/996, от 18 августа 2006 г. № 03-2-03/1581.

Однако в письме Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 (направлено в налоговые инспекции письмом ФНС России от 26 ноября 2013 г. № ГД-4-3/21097) четко сказано: если разъяснения контролирующих ведомств не согласуются с опубликованными решениями ВАС РФ и Верховного суда РФ, налоговые инспекции в своей деятельности должны руководствоваться судебными решениями. Таким образом, с учетом сложившейся арбитражной практики прежняя позиция Минфина России и налоговой службы представляется неактуальной.

Когда можно перейти на УСН в 2019-2020 году

У ООО или ИП, не подпадающих под вышеперечисленные ограничения, с самого начала своей деятельности есть возможность начать работать по «упрощенке». Для этого надо своевременно известить об этом налоговиков.

Как перейти на УСН после регистрации ИП? В течение 30 дней после внесения записи в ЕГРЮЛ или ЕГРИП надо подать заявление в налоговую инспекцию. Его можно написать произвольно или воспользоваться формой 26.2-1. Этот бланк содержит все необходимые поля для заполнения, поэтому упростит работу.

Если предприниматель не уложится в 30 дней, прошедших со дня регистрации, перейти на УСН можно будет только с начала будущего года.

Необязательно ждать внесения самой записи в госреестры ЕГРЮЛ и ЕГРИП. Уведомление в ФНС допустимо отправить в одно время с регистрационными документами. ИНН и КПП указывать в уведомлении не нужно ввиду их отсутствия.

Если ООО или ИП не подпадают под ограничения, указанные в ст. 346.12 Налогового кодекса РФ, нужно оформить уведомление по форме 26.1-1 и направить в налоговую службу.

Сроки перехода на УСН зависят от вашей предыдущей системы налогообложения.

Переход с ОСНО и ЕСХН

Рассмотрим вопрос, можно ли перейти на УСН с ОСНО и ЕСХН? Ответ следующий: с ОСНО и ЕСХН перейти на «упрощенку» можно только в начале календарного года. Крайний срок отправки уведомления – 31 декабря предшествующего года.

В уведомлении должно быть указано:

- Доход на 1 октября текущего года. (Если сумма превышает 112,5 млн руб., вы получите отказ (п. 2 ст. 346.12 Налогового кодекса РФ)).

В этом пункте статьи говорится об организациях, упоминаний об ИП нет. Таким образом, предприниматели могут переходить на УСН, не соблюдая лимита по доходам. Доход за 9 месяцев указывать не нужно. ИП в последующем будут обязаны соблюдать лимит доходов в 150 млн руб. в год, чтобы оставить за собой право на применение УСН.

Остаточную стоимость ОС по состоянию на 1 октября текущего года. Как перейти ООО на УСН? Правила перехода на упрощенную систему для ООО в 2018 г. говорят о соблюдении лимита доходов в 150 млн руб.

Данное ограничение установлено п. п. 16 п. 3 ст. 346.12 Налогового кодекса Российской Федерации. Это касается только организаций. По разъяснениям Минфина, ИП могут переходить на УСН без соблюдения лимита стоимости ОС, но в процессе применения льготного режима соблюдать этот лимит обязаны, в противном случае они теряют это право.

Как мы уже выяснили, сумму остаточной стоимости основных средств на 1 октября года, предшествующего переводу на УСН, в уведомлении 26.2-1 для налоговой указывают только организации.

После подачи уведомления с 1 января нового года организации и предприниматели уже могут работать по УСН.

Восстановление НДС при переходе на УСН с ОСНО

Осуществив переход с общего режима на УСН, ИП и ООО начинают работать без налога на добавленную стоимость (НДС), и им нужно восстановить его по вычетам, которые указаны в п. 3 ст. 170 Налогового кодекса РФ.

Восстановлению подлежит НДС по товарам и материалам, хранящимся на складе, ОС пропорционально остаточной стоимости и выплаченным авансам. Восстановлению подлежат только те суммы НДС, которые уже были приняты к вычету.

Восстанавливают НДС в том налоговом периоде, который предшествует переходу на «упрощенку». То есть если организация начинает применять упрощенную систему налогообложения с 01.01.2019, то восстановить суммы НДС ей нужно в четвертом квартале 2018 года.

Можно ли перейти на УСН с ЕНВД? Пункт 3 статьи 346 Налогового кодекса РФ дает право лицам, переставшим быть плательщиками ЕНВД, отправить заявление о применении УСН в течение 30 дней, следующих за датой прекращения обязанности по уплате ЕНВД. Это единственный момент, когда допускается переход на упрощенный режим налогообложения, не дожидаясь окончания календарного года.

Процедура перехода, лимиты и ограничения те же самые, что и для остальных.

Вывод

Бизнесмен может перейти с ОСНО на УСН с начала года, если соответствует критериям, установленным для «упрощенки»: по виду деятельности, масштабу бизнеса, составу учредителей, организационной структуре.

При начислении налогов в переходный период нужно исходить из того, что каждый вид дохода или расхода можно учесть только один раз: либо для ОСНО, либо для УСН.

Если у бизнесмена есть основные средства, стоимость которых не полностью списана на ОСНО через амортизацию, он может списать остаток их стоимости после перехода на УСН.

Ранее взятый к вычету НДС по переходящим остаткам имущества и имущественных прав нужно восстановить накануне перехода на УСН. Это же относится и к НДС по выданным авансам, хотя здесь ситуация спорная.

Начисленный НДС с ранее полученных авансов можно взять к вычету после возврата сумм налога покупателям.