- Сравнение SBRB с ОПИФ и депозитом

- Сравнение с бенчмарком

- Что будет дальше с акциями Сбера в 2022 году

- Считаем возможную выгоду

- Недостатки и плюсы брокера Сбербанк

- Что меняет подключение подписки «Сбер Прайм»

- Онлайн-кинотеатр Okko

- СберЗвук

- Delivery Club

- «Самокат»

- Проезд

- Онлайн-магазин «СберМегаМаркет»

- «СберМобайл»

- Облачное хранилище СберДиск

- Стоит ли покупать

- Как действовать владельцу заблокированной карты или при списании определенной суммы?

- Состав SBRB

- Плюсы и минусы SBRB

- Характерные особенности СберКарты

- Причины падения акций Сбербанка

Сравнение SBRB с ОПИФ и депозитом

Выше мы отмечали, что SBRB по сути не является индексным ETF. Он больше похож на открытые паевые инвестиционные фонды активного управления. Уместно сравнить его результаты с лидерами этого рынка.

В качестве объектов для сравнения возьмем ОПИФы на бонды с крупнейшей на данный момент СЧА и облигационный аналог самого Сбера. Таблица отсортирована по годовой доходности на 23 ноября 2020 года.

| Актив | Доходность за год |

| ОПИФ ВТБ — Фонд Казначейский | 8,51% |

| БПИФ SBRB | 8,23% |

| ОПИФ Альфа-Капитал Облигации плюс | 8,19% |

| ОПИФ Газпромбанк — Облигации плюс | 7,41% |

| ОПИФ Сбер Рублевые облигации | 6,60% |

Рассматриваемый нами фонд немного выигрывает у ОПИФов. И это несмотря на то, что их комиссии за управления часто в раз выше. Это минус либо инвестиционной стратегии БПИФа, либо его управляющим.

Изменение стоимости SBRB ETF и ОПИФ ВТБ – Фонд Казначейский.

Год назад средняя максимальная процентная ставка по рублевым вкладам в топ-10 банках составляла 6,13%. Такую доходность вы бы получили, положив деньги на депозит. И намного спокойнее себя чувствовали бы себя во время мартовского обвала рынков.

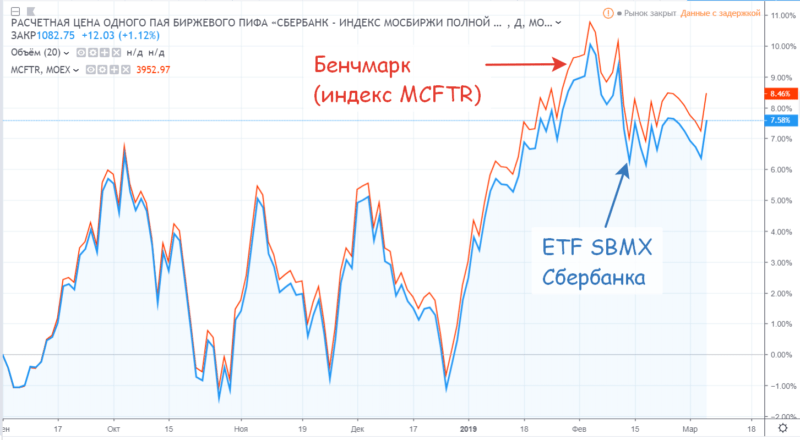

Сравнение с бенчмарком

Что это значит?

График доходности ETF от Сбера на акции может отставать от своего бенчмарка на искомые 3%.

На практике мы можем получить неприятную картину по ожидаемой прибыли и убыткам. Прибыль будет меньше, убыток больше.

При скромном росте индекса или даже снижении, эта разница будет особенно заметна.

Рост индекса за год 4%. Реально вы можете получить ноль процентов прибыли.

Справедливости ради отметим, что ошибка слежения может работать и в другую сторону. То есть фонд ETF может обгонять индекс по доходности. Но это бывает в редких случаях.

Специалисты Сбербанка тестировали и проверяли отклонения в первые месяцы обращения. И бодро отрапортовали, что их ETF практически идеален. Ошибка слежения составила всего 0,1%.

Прошло еще несколько месяцев. Можно самостоятельно посмотреть, есть ли отклонения в котировках.

Ниже сравнение двух графиков. Самого SBMX и его бенчмарка MCFTR.

За полгода доходность составила 7,58% и 8,46%.

Разница — 0,88%.

Вычитаем комиссию за управление 0,55% за шесть месяцев.

И получаем ошибку слежения в 0,33%. Я считаю очень хороший результат. Добавлю от себя …. для Российского рынка.

Что будет дальше с акциями Сбера в 2022 году

Эксперты считают обыкновенные акции недооцененными. Поэтому котировки могут начать подниматься к рекордным значениям к концу 2022 г. Аналитики предсказывают, что стоимость повысится до 433 руб., что на 25% больше исторического максимума. Некоторые эксперты и вовсе предрекают рост на 70%. Стоит ли сейчас покупать привилегированные акции «Сбербанка» сегодня? Финансисты считают, что да. Продажу не рекомендует ни один аналитик.

Согласно консенсус-прогнозу, привилегированные акции к середине года могут подорожать до 379 руб. Некоторые эксперты советуют покупать бумаги по нынешним низким ценам.

Аналитики «Атона» считают «Сбер» фаворитом в банковском секторе. Компания демонстрировала хорошие результаты в декабре 2021 г. Показатели совпали с ожиданиями «Атона»

Однако рынок не учитывал отчеты, инвесторы все внимание сосредоточили на политической обстановке и выставляемых западом санкциях

В 2021 г. чистая прибыль «Сбера» увеличилась до 1,24 трлн руб. Такая отметка была преодолена впервые за всю историю банка. Чистая прибыль увеличилась на 12% за счет роста кредитной массы.

Аналитики «Атона» считают, что в 2022 г. прибыль достигнет 1,3 трлн руб. Прогнозируемая рентабельность составляет 20%. Факторами роста должны стать повышение чистого комиссионного и процентного доходов.

На форуме «Финама» аналитики говорят, что покупать привилегированные акции «Сбербанка» сейчас при падении стоит. Более медленный рост прогнозируется для обыкновенных бумаг.

Следующее для прочтения

Стоит ли покупать акции Яндекса в 2022 году – прогноз аналитиков

Считаем возможную выгоду

Выгодно ли тратить 400 рублей в месяц на «СберПрайм+»? Давайте посчитаем. Допустим, некий подписчик в течение месяца 6 раз съездил на такси. Это стоило ему около 3 000 рублей, и человек получил скидку 150 рублей.

Также клиент Сбера 3 раза заказывал продукты из СберМаркета и 4 раза в «Самокате». 1 покупку он сделал в «Сбер ЕАПТЕКЕ» и 3 раза заказал еду в Delivery Club. На онлайн-заказ еды и лекарств ушло 4 000 рублей, на доставку готовой еды из кафе — 3 500. В итоге клиент получил скидку в «Самокате» и Delivery Club на сумму около 550 рублей. На доставке из «СберМаркета» и «Сбер ЕАПТЕКИ» он сэкономил 1 000 рублей.

По итогам месяца покупатель также получил 1 700 бонусов «Спасибо». Его общие траты по СберКарте составили 49 000 рублей. За расходы в такси, на покупки в СберМаркете и в других подключенных категориях он получил повышенный кэшбэк. Эти баллы можно будет потратить у партнеров банка (в том же СберМаркете или Delivery Club).

Еще подписчик «СберПрайм+» смотрел фильмы и слушал музыку. При этом он сэкономил на оплате онлайн-сервисов около 650 рублей. Также он пользовался мобильной вязью и облачным хранилищем Сбера (и сэкономил на этом 250 рублей).

К тому же клиент банка не платит за смс-уведомления по СберКарте (это еще экономия 60 рублей).

Итого за месяц у такого клиента мы насчитали экономию около 3 700 рублей. За год при такой потребительской активности общая выгода составит около 45 000 рублей. Напомним, что годовая подписка «СберПрайм+» стоит всего 3 990 рублей.

Недостатки и плюсы брокера Сбербанк

Минусы:

- Очень тяжело торговать через Сбербанк Инвестор без стакана котировок. Как русская рулетка, действительно !

- В Сбербанк Инвесторе нельзя менять тип графика (только линейный).

- Очень долго, через sms-подтверждение, в Сбербанк Инвесторе оформляется покупка или продажа активов.

- Нет доступа на Санкт-Петербургскую биржу. А там можно торговать акциями зарубежных компаний.

- Навязывание доверительного управления на каждом шагу. И вообще такое ощущение, что все позиционируется именно так, что человек рано или поздно сам придет и попросит за него торговать. А зарабатывать будет чуть выше вклада в банке.

- Брокерский счет закрыть невозможно, не посещая офис банка.

Плюсы

- Быстрое открытие брокерского счета без похода в офис с очередями.

- При открытии брокерского счета в Сбербанке вы можете спокойно потом поменять некоторые моменты в работе, не приходя в офис (Если изначально отказывались от использования заемных средств, то можно поставить галочку на использование.Спокойно перейти с тарифа “Инвестиционный” на тариф “Самостоятельный”. Выбрать или убрать какие-то из рынков: фондовый, срочный, валютный. Быстрое пополнение брокерского счета).

- Вывод денег на банковский счет без комиссии, хотя это даже не плюс, ведь в этом же банке обслуживаемся.

- В конце 2019 года Сбербанк отменил депозитарную комиссию в размере 149 руб/мес-это большой плюс

- Возможность торговли через терминал Quik и Webquik.

- Отсутствие какого-то номинала на брокерском счета. Можно открыть брокерский счет без пополнения его, а потом хоть по рублю ложить каждый месяц. Но все равно, торговать не сможете, просто ничего на маленькую сумму купить практически невозможно, а уж заработать тем более.

- Если вы годами не будете торговать, то никаких абонентских плат за активность брокерского счета не будет с вас взыматься.

Видеозаписи реальных сделок моего успеха на бирже, в уникальном и единственном в интернете, проекта «Как я сделала +100% за год на маленьком капитале ( стартовала с 50 000 рублей и дошла до 100 000 рублей)

Что меняет подключение подписки «Сбер Прайм»

При подключении подписки на сервисы экосистемы Сбера владелец СберКарты начнет получать дополнительные привилегии.

Подписка начального уровня (просто СберПрайм) на первые 3 месяца будет стоить 1 рубль (далее 199 р. мес.), особых преимуществ она дает не так много

С ней будет доступна и бесплатная доставка продуктов из любимых магазинов (а точнее только первые 3 доставки с промокодом prime3free) и будет возврат до 5% за продукты (но не на все позиции, обращайте внимание на значок в карточке товара при его заказе). Но это не все выгоды для клиента:

Во-первых, обслуживание его карточки станет бесплатным без выполнения каких-либо условий.

Во-вторых, он получит льготный доступ к 12 сервисам СберБанка. Каким именно?

Онлайн-кинотеатр Okko

Клиенту банка откроется доступ к коллекции фильмов и сериалов по подписке «Оптимум» кинотеатра Okko (это более 90 000 фильмов). Также предоставляется скидка 20% на фильмы, которые не входят в подписку «Оптимум» (они будут отмечены специальным стикером).

СберЗвук

Появится доступ к 60 миллионам музыкальных треков (без внесения дополнительной платы и просмотра рекламы).

Для подписчиков станет доступно бесплатная доставка, а также покупки в специальной категории «-10% для СберПрайм» на СберМаркете. Этот сервис осуществляет доставку продуктов питания из крупных торговых сетей METRO, «Ашан», «Лента», «ВкусВилл» и т. п. Но есть ограничения по весу и габаритам заказа.

Delivery Club

Подписчики «СберПрайм» смогут делать 10 заказов в месяц со скидкой 7% на Delivery Club — сервисе доставки готовой еды из ресторанов и кафе.

«Самокат»

«Самокат» — это сервис бесплатной доставки продуктов со склада около дома. Подписчики «СберПрайм» получают скидку 15% на первый заказ и 7% на все последующие.

Проезд

Скидка 10% на поездки общественном транспорте. В этом разделе скидка подразумевает зачисление 10% бонусов от стоимости, а не уменьшение цены напрямую.

Онлайн-магазин «СберМегаМаркет»

Становится доступной бесплатная доставка товаров из онлайн-магазина «СберМегаМаркет». На этой площадке продают свои товары более 8 000 магазинов и также можно собрать в одном заказе товары из разных магазинов. Купить здесь можно все, что угодно (от косметики до бытовой техники). Всего на этом маркетплейсе выставлено более 2,5 миллионов товаров.

«СберМобайл»

Подписчики «СберПрайм» могут бесплатно пользоваться тарифом «Старт» оператора сотовой связи. На нем предоставляются 150 минут разговора и 3 Гб интернет-трафика в месяц. Либо получают 15% скидки при оплате любого другого тарифа.

Облачное хранилище СберДиск

предоставляет 30Гб на удаленном диске. При оплате дополнительного места — скидка 20%.

За все это великолепие платить придется всего 199 рублей в месяц (первый месяц в подарок). Либо можно оплатить 1 990 рублей сразу за год, и тогда 2 месяца подписки получаются бесплатными.

Подписку «СберПрайм» можно подключить в мобильном приложении или онлайн-банке Сбера. Чтобы пользоваться преимуществами, в сервисы Сбера следует входить через идентификатор «Сбер ID». Он есть у каждого пользователя «Сбербанк Онлайн».

Стоит ли покупать

В чем преимущества индексного фонда?

- За небольшие деньги (несколько тысяч), вы получаете полностью диверсифицированный портфель акций.

- Фонд отслеживает индекс Московской биржи (ранее назывался ММВБ). И повторяет его динамику.

- Полностью пассивное инвестирование — покупаем весь рынок в целом, а не отдельные акции.

В индекс Московской биржи бумаги включаются и получают долю по определенному признаку: капитализация, фри-флоат и многое другое. В итоге получаем пул из самых-самых лучших компаний.

Ребята с биржи, следящие за индексом, отслеживают положение дел в компаний по финансовым показателям. У кого дела идут получше — могут получить увеличение доли. У плохих компаний вес в индексе понижается. Вплоть до полного изгнания. И заменом на другие перспективные компании.

В этом плане — индексная стратегия очень хорошая штука. Мы имеем в портфеле акции, согласно их доли в индексе. Хороших и стабильных побольше. Мелких и с высокими рисками — поменьше.

Взамен платим комиссию в 1% в год. Можно рассматривать это как плату за то, что мы имеем самые лучшие компании в портфеле.

Так-то это дорого. По международным критериям, общая доля годовых расходов на комиссии и прочие поборы, возникающие при инвестировании, не должна превышать 0,5%.

Но у нас пока нет более дешевой альтернативы.

Попытки выбирать отдельные акции (вместо индекса) как правило тоже к ничему хорошему не приводят.

По статистике, львиная часть игроков, проигрывает индексам на длительных интервалах времени. Даже профессионалы.

Если взять частных любителей-инвесторов, то доля проигравших стремится к 98%.

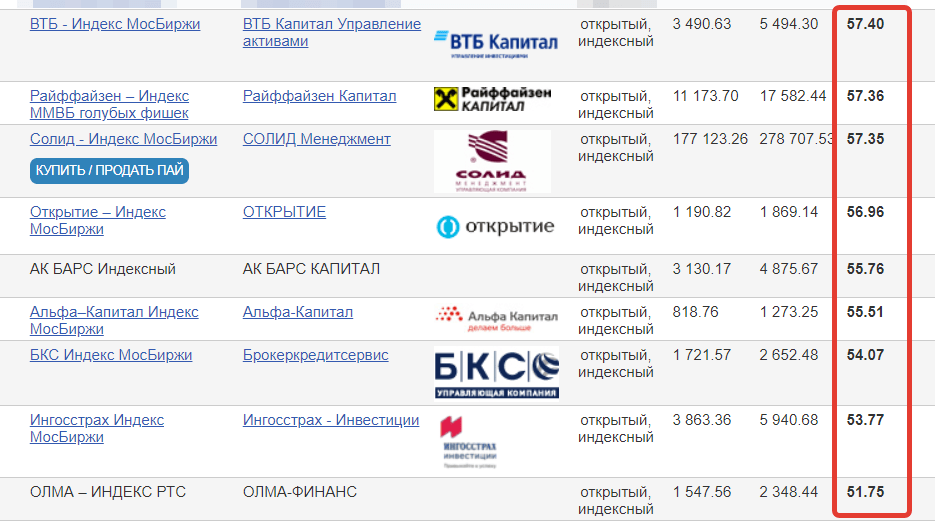

Для примера, доходность паевых фондов, управляемых профессионалами за последние 3 года. Имеющих, аналогичную индексную стратегию.

Индекс полной доходности за этот период подрос на 64%. Даже если вычесть 3% комиссий за владение паями, которые будет взимать Сбербанк. Останется 61%. Никто не смог победить. А почему?

Быстрый ответ: ВЫСОКИЕ КОМИССИИ.

Обычные ПИФ берут за управление 3-5% ежегодно. В этом плане ETF от Сбербанка в разы выгоднее.

Важно! Рынок акций является высокорискованным. И на коротких сроках вкладывать деньги не рекомендуется

Оптимально-минимальным периодом инвестиций будет срок от 3-5 лет.

Как действовать владельцу заблокированной карты или при списании определенной суммы?

Чтобы предпринять какие-либо шаги для выяснения обстоятельств произошедшего, необходимо выяснить, по какому исполнительному документу был наложен арест или выполнилось списание. Сделать это позволяет несколько простых шагов, которые должен предпринять владелец карты Сбербанка:

- Зайти в ЛК (личный кабинет) и получить детальную информацию о конкретном документе, который привел к блокировке/списанию денежных средств. Аналогичную информацию можно найти на сайте ФССП по инициалам и дате рождения. Недостатком этого сайта является то, что там приведена информация об исполнительном производстве, которое возбуждено приставами. Если взыскатель лично обращается в коммерческое учреждение, этих данных на сайте Федеральной Службы Судебных Приставов не будет.

- Следующим шагом нужно нажать на номер счета с пометкой «действует взыскание либо арест».

- Открывается информация об исполнительном документе. Она содержит подробные данные обо всех переданных банку требованиях в письменной форме, если их несколько. Здесь в обязательном порядке указывается орган, который выдал исполнительный документ, а также точная сумма, дата, номер, полная информация о взыскателе либо приставе. Они необходимы для снятия ареста.

- Чтобы погасить задолженность, требуется пополнить карточный счет. Когда задолженность по взысканию выполнена, эта информация направляется в соответствующий орган (взыскателю либо приставу), а затем снимаются ограничения.

Важно! Порядок предпринимаемых действий по отношению к аресту зависит от того, кто взыскивает задолженность. Если на счет положено больше требуемой суммы, остатком владелец карты может распоряжаться на свое усмотрение

Когда гражданин не согласен с арестом или снятием, он может обжаловать постановление ФССП либо решение суда. К приставам следует обращаться в следующих случаях:

- долг уже погашен;

- произошла ошибка.

Последний вариант предполагает то, что блокировка или списание задолженности произошло у однофамильца, а не у реального неплательщика.

Если арест либо снятие денежной суммы произошло по иным обстоятельствам, дальнейший порядок действия определяется процессуальным кодексом. Вступившее в законную силу решение без уважительной причины для обжалования или отсрочки постановления нельзя отменить. Доступ к карточному счету в данном случае получают тогда, когда полностью погашают задолженность.

Состав SBRB

Согласно правилам доверительного управления, инвестиционная политика фонда ставит целью «обеспечение соответствия изменений расчетной цены изменениям количественных показателей» Индекса Мосбиржи корпоративных облигаций. Эта формулировка очень размытая. Впрочем, как и у других российских БПИФов.

Индекс-бенчмарк, его код RUCBTR3Y, объединяет бумаги с дюрацией от одного до трех лет. Он пересматривается ежеквартально. Согласно последней версии, в базу его расчетов входят 73 бумаги.

Как сказано выше, обязанности повторять в портфеле весь состав RUCBTR3Y у Сбера нет. В правилах традиционно перечислен широкий круг активов, в которые УК может вкладывать деньги инвесторов. Помимо собственно обязательств российских компаний там есть государственные и муниципальные долговые бумаги, фьючерсы, опционы и вклады в банках разных стран от Белоруссии до ЮАР.

На сайте Сбера это называется инвестировать в облигации из индекса «или максимально приближенные по параметрам к Индексу».

Описание БПИФ «Сбер — Индекс Мосбиржи рублевых корпоративных облигаций» на сайте УК

По заверению компании, она выбирает самые ликвидные облигации — по две или три из разных сегментов по кредитному риску и срочности. При неких «предпосылках» (этот термин не раскрывается) Сбер может заменять бумагу в портфеле на другую не только из состава RUCBTR3Y, но и на «аналогичную по параметрам, которая показывает лучшую динамику».

В правилах ДУ объекты инвестирования ограничены кредитными рейтингами:

- «В» от Fitch или S&P;

- «В3» от Moody’s;

- «ruBB» от «Эксперт РА»;

- «BB(RU)» от АКРА.

Точный состав портфеля в ежедневном режиме не публикуется. Его можно найти в ежеквартальных отчетах УК. Последние доступные данные — на 30 сентября 2020 года. На тот момент СЧА составляла около 3,4 млрд рублей. К концу ноября активы уже превысили 7 млрд. Так что это тот портфель, вероятно, устарел.

Тем не менее выделим несколько моментов из отчета:

- в активах были только облигации компаний и небольшая доля денежных средств;

- в портфеле значились 66 бумаг;

- с датами погашения вплоть до мая 2039 года;

- максимальные доли были у бумаг МТС (RU000A100A58, погашение в 2022 году) — 6,09% и “Роснефти” (RU000A0JXQK2, погашение в 2027 году) — 5,08%.

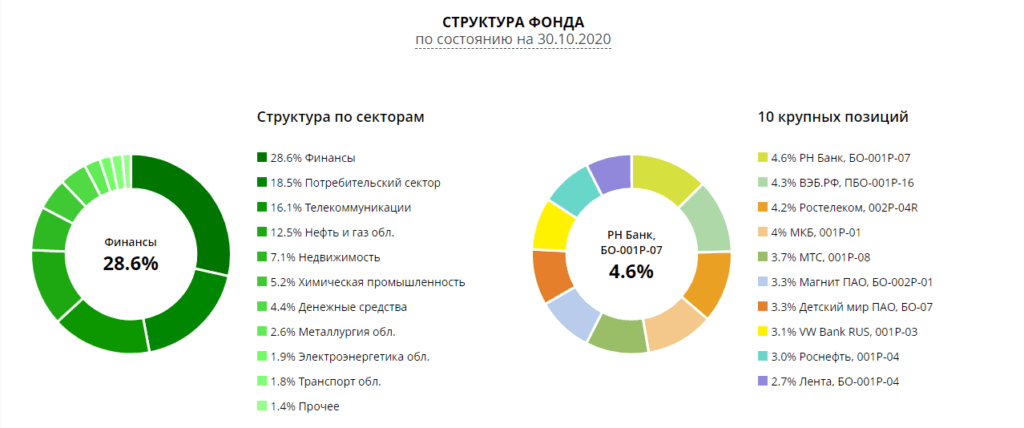

На странице БПИФ на сайте УК размещены обобщенные данные о структуре вложений по отраслям и названы топ-10 позиций. На момент составления обзора данные датированы 30 октября 2020 года.

Данные sberbank-am.ru

Как видим, наибольшую долю в активах имели бумаги финансового (28,6%), потребительского (18,5%) и телекоммуникационного (16,1%) секторов. В разрезе отдельных бумаг лидировали «РН банк» (банк альянса Renault-Nissan-Mitsubishi в России), ВЭБ и Ростелеком. Отметим невысокие позиции традиционного для России нефтегазового сектора.

Плюсы и минусы SBRB

Положительные стороны инвестиций в рассматриваемый ЕТФ:

- Удобство, простота и невысокая цена диверсифицированных вложений в рублевый долг компаний;

- Теоретическая доходность выше, чем у банковских вкладов или покупки ОФЗ;

- Повышенная надежность бумаг в портфеле относительно широкого рынка корпоративных обязательств;

- Возможность нивелировать введение НДФЛ на купонные выплаты.

Отрицательные стороны:

Неиндексная инвестиционная стратегия, размытые обязательства УК, что чуждо идее ETF;

Небольшой выигрыш по доходности относительно безрисковых инструментов при заметной волатильности;

Невозможности просчитать ожидаемую доходность к определенному времени, что важно для консервативных инвестиций.

Характерные особенности СберКарты

Заказать себе новую флагманскую карту Сбера можно бесплатно. А вот пользование этим финансовым продуктом будет условно бесплатным. Если клиент тратит по карточке более 5 000 рублей в месяц, то платить комиссию ему не придется. Если данное условие не выполняется, то со счета будет списываться по 150 рублей в месяц. За год комиссия может составить 1 800 рублей.

Исключение банк делает для:

- студентов, получающих на карту стипендию;

- зарплатных клиентов;

- пенсионеров, которым на карточку приходят пенсия и пособия.

Для этих людей пользование СберКартой будет бесплатным без выполнения условий.

Также владельцу СберКарты придется платить по 60 рублей в месяц за услуги смс-информирования. В смс (или push-уведомлениях в приложении) приходит информация о движении денег на счете, а также коды для подтверждения операций. Для пенсионеров размер комиссии снижен до 30 рублей в месяц.

Держатели этой карты могут переводить клиентам Сбера деньги без комиссии (в пределах до 50 тысяч рублей в месяц). За обналичивание денег в банкоматах этой крупной организации плата также не взимается.

Кроме того, для владельцев СберКарты действует особая программа лояльности «СберСпасибо». Правда, ее условия менее интересные, чем у конкурентов. Например, всем владельцам Альфа-Карты, Мультикарты ВТБ, «Кэшбэк-карты» Райффайзенбанка возвращается кэшбэк в размере 1,5-3% от трат. При этом вознаграждение начисляется либо рублями, либо баллами, которыми можно компенсировать совершенные покупки.

В программе «СберСпасибо» для клиентов действует 4-х уровневая система. Небольшой кэшбэк в размере 0,5% начисляется, начиная со 2-го уровня. На более высоких уровнях есть повышенный cashback в отдельных категориях.

Чтобы повысить свой уровень в программе, нужно выполнять определенные задания: меньше снимать наличных, ежемесячно пополнять вклад, оплачивать услуги через онлайн-банк.

При этом вознаграждение будет начисляться не рублями, а баллами «Спасибо». Эти бонусы принимают не все магазины, а только партнеры банка: СберМаркет, СберМегаМаркет, Бургер Кинг, Посуда-Центр, Kari, Ozon, Теремок и многие другие

За повышенные траты владельцам СберКарты выплачивается дополнительное вознаграждение. Если расходы превышают 20 000 рублей в месяц, то кэшбэк в категории «Кафе и рестораны» повышается до 5%. Если месячные траты превысят 75 тысяч рублей, то cashback будет следующим: в рубриках «Кафе, рестораны» и «Такси» — 5%, в категории «АЗС» — 10%.

К основной карте клиент СберБанка может выпустить несколько дополнительных — для каждого члена семьи в возрасте от 6 лет. Тогда расходы по всем карточкам будут суммироваться, и достичь необходимого порога трат станет легче.

Как видим, карта Сбера имеет несколько «минусов». Ее обслуживание бесплатно только при выполнении определенных условий. При небольших тратах кэшбэк чисто символический, и начисляется он не рублями, а баллами.

Причины падения акций Сбербанка

Простые акции «Сбербанка» потеряли в цене почти 25%. Стоимость привилегированных бумаг же снизилась на 21%. Котировки неуклонно падают с октября 2021 г. Снижение началось после небывалого подъема цены. Исторического максимума котировки достигли 11 октября 2021 г. Тогда цена 1 акции составляла 388 руб. Привилегированные же бумаги в тот момент стоили 357 руб. К январю 2022 г. стоимость снизилась на 38% от исторического максимума.

Почему упали акции «Сбербанка» и стоит ли их покупать сегодня, что думают аналитики? Например сотрудник «Альфа-Капитала» Эдуард Харин считает, что снижение стоимости было вызвано тем, что западные игроки начали избавляться от ценных бумаг. Так инвесторы пытались минимизировать риски, обусловленные геополитической напряженностью. О грядущем конфликте было известно еще в прошлом году. Тогда американские СМИ сообщали о том, что Россия наращивает военную мощь на границе с Украиной.

Активные распродажи начались в январе на фоне резких высказываний со стороны дипломатов, присутствовавших на переговорах США и России о гарантиях сдерживания влияния Североатлантического альянса.

Часть иностранных инвесторов отказывалась от приобретения индексов и помещала в портфели акции «Сбера», дающие выход на российский рынок. В период усиления политической напряженности основные продажи велись именно в банковском секторе. Военный конфликт повлиял на акции «Сбербанка» так же, как на бумаги технологических предприятий. Их доля в портфелях зарубежных инвесторов была также значительна.Около 40% владельцев акций крупного российского банка — зарубежные компании. Доли российских физических и юридических лиц составляют 3,7% и 1,9% соответственно. Оставшаяся часть бумаг находится во владении Минфина России.

Цены на акции «Сбербанка» остро отреагировали на введение санкций против российских компаний. Причем началось это до официального введения ограничений. 12 января был американскими политиками был внесен законопроект, предусматривающий ряд санкций против российских банков. Распродажи коснулись не только акций «Сбербанка», но и TCS Group, ВТБ. Значит, переноса вложений из «Сбера» в бумаги других финансовых компаний не наблюдалось.

Продажи носили хаотичный панический характер. Технический анализ, позволяющий понять, стоит ли покупать или избавляться от простых и привилегированных акций «Сбербанка» в 2022 г., не проводился. Дисконтированные по нормальной ставке будущие финансовые потоки банка не оправдывают действующей рыночной цены, считает директор УК «Открытие» Виталий Исаков.

Следующее для прочтения

Что такое кобейджинговая карта «Мир-UnionPay» и в каких банках РФ можно её оформить?