- Коды премий в справке 2 НДФЛ

- Доход в виде премии: дата фактического получения

- Разъяснения Министерства Финансов

- Разъяснения ФНС

- Письмо Департамента налоговой политики Минфина России от 6 мая 2021 г. N 03-04-06/34840 Об определении даты получения работниками организации дохода в виде премий для целей уплаты НДФЛ

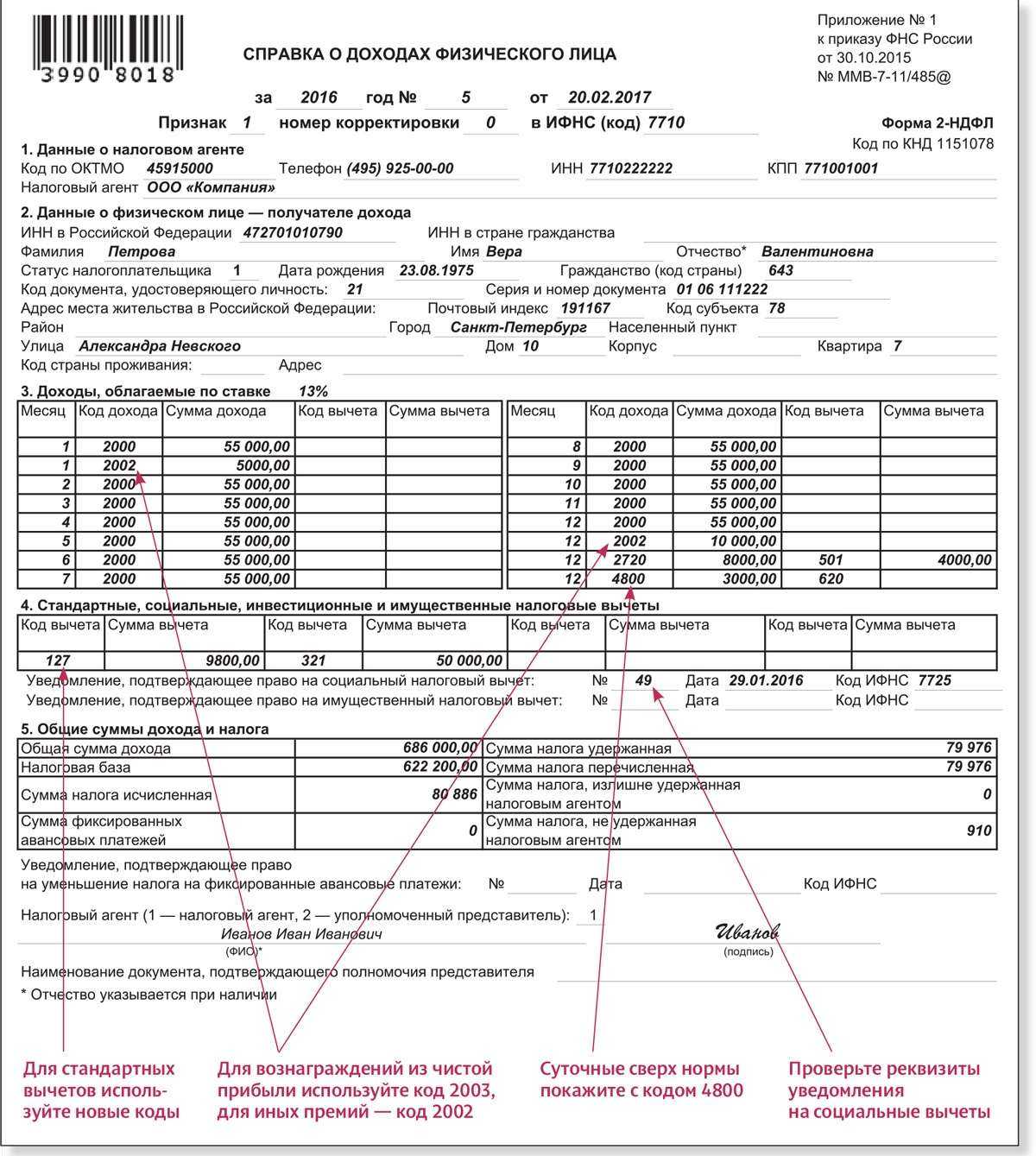

Коды премий в справке 2 НДФЛ

Коды доходов для премии в справке 2 НДФЛ в отношении доходной части и применяемых льгот регламентированы в ММВ 7-11-387.

Ставка должна периодически пересматриваться налоговиками, в декабре 2016 года она дополнена двумя позициями:

- 2002 – премирование по результатам производственной работы;

- 2003 – для премий с данным кодом дохода источником берутся поступления на целевые нужды, прибыль, остающаяся в распоряжении компании, а также если есть в организации средства специального назначения.

При оформлении декларации руководствоваться следует соответствующими кодами. В письме СА 4-11-15473 разъяснен порядок применения этих шифров, поскольку это новые понятия, которые введены с декабря 2016 года.

На предприятии сотрудники поощряются руководителем по итогам работы за конкретный период. Работодатель премирует физ. лицо как за выполнение конкретного объема обязанностей, так и в плане дополнительного вознаграждения.

Премии в 2 НДФЛ могут не связывать с работой, например, выплаты к праздничным дням, в виде материального поощрения. Основанием для правильного применения кода будет трактовка в приказе, который утвержден руководителем.

ФНС разъяснила, как правильно отражать доходы в справке 2 НДФЛ по коду 2002:

премирование по результатам работы за календарный период от месяца до года;

разовое премирование за выполнение заданий “особой” важности;

премирование, связанное с присвоением почетных званий, вручением государственных или трудовых наград;

премирование по итогам работы.

Соответственно, по коду 2003 в декларации 2 НДФЛ отражают следующие вознаграждения:

выплаты, которые связаны с юбилейными и праздничными днями, суммы, выплачиваемые работодателем для дополнительного стимулирования, прочие премии, не связанные с работой.

ФНС считает, что ежемесячное премирование за производственные итоги сотрудника в декларации 2 НДФЛ следует учитывать по коду дохода «2002».

Перечень главных кодов для 2 НДФЛ:

Доход в виде премии: дата фактического получения

Юр лица, начисляющие заработок, обязаны выполнить следующие действия:

- исчислить НДФЛ на число полученной физическими лицами прибыли;

- удержать рассчитанный НДФЛ из вознаграждений;

- удержанный подоходный налог передать в казну на следующей день после получения прибыли физ. лицами.

Этот подход относится и к заработной плате, и к начислению премий, и к другим выплатам в виде поощрения сотрудникам. В нормативных законодательных актах определено, что днем получения вознаграждения в денежной форме будет дата передачи этого дохода. В том числе и перевод на расчетные или карт-счета сотрудников в банковских организациях либо перечисление третьим лицам по поручению.

Для оплаты труда и приравненных к ней выплат предусмотрено правило в статье 223 п. 2. Здесь указано, что днем отражения признается последнее число месяца, за который суммы начислены. Этот законодательный акт не выделяет премирование в виде отдельного дохода. При этом возникают расхождения в трактовках понятий с целью для отражения и начисления НДФЛ.

Разъяснения Министерства Финансов

Министерство финансов в письме от 12 ноября 2011 года опубликовало следующее разъяснение: премии, которые субъект хозяйствования выплачивает по результатам работы относить к стимулирующим перечислениям, а не как оплату труда за исполнение должностных обязанностей.

Отсюда следует, что число, когда получен доход в виде премии определяется по дате фактического перечисления, а не в порядке, предусмотренном как для заработной платы. Позже Министерство Финансов подтвердило это определение в письме от 27 марта, на которое отреагировала федеральная налоговая служба письмом от 7 апреля 2015 года.

Разъяснения ФНС

Второе мнение в отношении даты определения премии разъясняет, что если она передавалась физическим лицам за производственные показатели, для исчисления НДФЛ ее рассматривают одной суммой вместе с зарплатой и применять в отношении таких вознаграждений нормы выше обозначенной законодательной статьи.

Эта трактовка определяет число фактического получения вознаграждения последнюю дату месяца, за результаты которого произведено поощрение. Такую позицию принял Арбитражный суд после обращения юр лиц, оштрафованных за неправильное ведение учета. Также ее подтвердили налоговики в письме от 19.09.16 г.

После утверждения для премии в 2 НДФЛ новых шифров, разногласия в понятии числа их получения по факту не будет. В разъяснении налоговики четко определили грань между производственной премией с кодом 2002 и непроизводственной, которую отражать следует под шифром 2003. Поэтому приказ ФНС – это не изменение, а определение четкой позиции в отношении премии, выплачиваемой за трудовые итоги.

Если субъект хозяйствования неверно учитывал доходы и определял дату фактической выплаты премии (до 2016 года под шифром 4800), соответственно подоходный исчисляли и удерживали в день, когда она перечислена.

Для налогообложения налог с таких вознаграждений, определенных по приказу о выплате за трудовые достижения, исчисляется, как и в отношении заработка – в последнее число месяца, когда эта оплата произведена.

Письмо Департамента налоговой политики Минфина России от 6 мая 2021 г. N 03-04-06/34840 Об определении даты получения работниками организации дохода в виде премий для целей уплаты НДФЛ

10 июня 2021

Департамент налоговой политики рассмотрел обращение ООО от 12.03.2021 по вопросу определения даты получения работниками организации дохода в виде премий для целей уплаты налога на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

Согласно подпункту 1 пункта 1 статьи 223 Кодекса при получении доходов в денежной форме дата фактического получения налогоплательщиком дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

При этом в соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения налогоплательщиком дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда и выплачиваемых в соответствии с трудовым до говором и принятой в организации системой оплаты труда на основании положений Трудового кодекса, Российской Федерации, в соответствии с пунктом 2 статьи 223 Кодекса признается последний день месяца, за который налогоплательщику был начислен указанный доход в соответствии с трудовым договором (контрактом).

Указанная позиция нашла подтверждение в Определении Верховного Суда Российской Федерации от 16.04.2015 N 307-КГ15-2718.

Вместе с тем сотрудникам организации в соответствии с трудовым договором могут выплачиваться в том числе премии по итогам работы за год, а также единовременные премии за достигнутые производственные результаты.

В случае начисления и выплаты сотрудникам организации премий (годовых, единовременных), являющихся составной частью оплаты труда, дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Налогообложение доходов физических лиц, полученных начиная с 1 января 2021 года, осуществляется с учетом изменений, внесенных Федеральным законом от 23.11.2021 N 372-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части налогообложения доходов физических лиц, превышающих 5 миллионов рублей за налоговый! период» (далее — Федеральный закон N 372-ФЗ).

В соответствии с пунктом 2 статьи 2 Федерального закона N 372-ФЗ положения статей 210, 214.10, 218, 219, 219.1, 220, 220.1, 220.2, 221, 224, 225, 226, 226.1, 227 и 228 Кодекса в редакции указанного Федерального закона применяются в отношении доходов, полученных начиная с 1 января 2021 года.

Учитывая изложенное, положения статей 210, 214.10, 218, 219, 219.1, 220, 220.1, 220.2, 221, 224, 225, 226, 226.1, 227 и 228 Кодекса в редакции Федерального закона N 372-ФЗ применяются в отношений доходов, полученных начиная с 1 января 2021 года, с учетом положений статьи 223 Кодекса.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместительдиректора Департамента | В.А. Прокаев |

——————————

1 В тексте документа допущена опечатка: Федеральный закон № 372-ФЗ имеет дату 23.11.2020, а не 23.11.2021.