- Определение налоговой базы

- По-особому налоговую базу определяйте в следующих случаях:

- НДС при УСН

- Подтверждение нулевой ставки

- В пакет документов, подтверждающих факт экспорта в страны – участницы ЕАЭС, входят:

- Когда подать документы в ИФНС

- НДС при ОСНО

- Проверка экспорта ИФНС

- По результатам такой проверки они принимают одно из следующих решений:

- Счет-фактура

- Счет-фактуру продавец вправе выставить:

- НДС при экспорте в страны ЕАЭС

- Документы для подтверждения экспортной операции

- Отражение экспорта в ЕАЭС в налоговой декларации

- Экспортные операции и их учет в странах ЕАЭС

- Как оформить возврат НДС?

- Сроки для подтверждения факта экспорта в ЕАЭС

- Как подтвердить нулевую ставку

- Налоговая база при экспорте

Определение налоговой базы

По общему правилу налоговая база для расчета НДС – это договорная стоимость экспортированных товаров (п. 2 ст. 153 НК).

А на сбор всех необходимых документов для подтверждения экспорта отводится 180 календарных дней со дня отгрузки (передачи) экспортируемых товаров (п. 5 приложения 18 к Договору о ЕАЭС).

О том, как поступать, если в установленный срок документы не собраны, см. Что делать, если экспорт товаров в страны – участницы ЕАЭС не был подтвержден.

По-особому налоговую базу определяйте в следующих случаях:

1. В другие страны вывозите продукты переработки давальческого сырья, которое завозили в Россию из стран – участниц ЕАЭС. В этой ситуации налоговой базой по НДС является стоимость выполненных работ по переработке давальческого сырья (п. 31 приложения 18 к Договору о ЕАЭС).

2. Товары экспортируете по договорам товарного кредита или товарного займа. Здесь налоговую базу по НДС определяйте как стоимость передаваемых товаров, прописанную в договоре. Если в договоре ее нет, то в качестве налоговой базы возьмите стоимость, которая указана в сопроводительных документах. Например, в накладной. Данных о стоимости нет ни в договоре, ни в товаросопроводительных документах? Тогда налоговой базой будет стоимость товаров, отраженная в бухучете. Об этом говорится в абзаце 5 пункта 11 приложения 18 к Договору о ЕАЭС.

3. Имущество вывозите по договору лизинга, который предусматривает переход права собственности к лизингополучателю. В этой ситуации налоговую базу по НДС формируйте на дату, предусмотренную договором для уплаты каждого лизингового платежа. А ее размер – это часть первоначальной стоимости предмета лизинга, приходящейся на каждый платеж. То есть налоговая база не может превышать сумму лизингового платежа. При этом суммы входного НДС по экспортированному предмету лизинга вы также сможете принять к вычету в части стоимости, приходящейся на каждый платеж. Об этом говорится в абзацах 3 и 4 пункта 11 приложения 18 к Договору о ЕАЭС.

НДС при УСН

С налоговой точки зрения экспорт товаров в страны-участницы ЕАЭС практически не отличается от «обычного» экспорта в другие страны. В этом случае тоже применяется ставка НДС 0 процентов

И ее также нужно подтвердить путем подачи в налоговый орган пакета документов.Обратите внимание: эти обязанности возникают только у организаций и предпринимателей на общей системе налогообложения (ОСНО). Ведь в списке исключений, установленных в ст

346.11 НК РФ для плательщиков УСН, «экспортного» НДС (в отличие от «ввозного») нет. Это означает, что для организации-«упрощенщика» выход на зарубежные рынки сбыта вообще каких-либо особенностей в части налогообложения не принесет: никаких дополнительных обязанностей по сбору документов, составлению «нулевых» счетов-фактур, оформлению заявлений и специальных деклараций в данном случае у них не возникает. Все как обычно, словно товар продан российскому контрагенту.

Подтверждение нулевой ставки

В пакет документов, подтверждающих факт экспорта в страны – участницы ЕАЭС, входят:

- договор, на основании которого российский продавец экспортировал товары (договор купли-продажи, лизинга, товарного кредита, договоры на изготовление товаров или на переработку давальческого сырья);

- заявление покупателя (исключение – вывоз в режиме свободной таможенной зоны или таможенного склада) с отметкой налоговой инспекции страны-импортера о ввозе экспортированного товара и уплате косвенных налогов либо о том, что ввоз таких товаров не облагается НДС (письмо Минфина от 16.04.2014 № 03-07-РЗ/17338). Заявление можно подать на бумаге (в оригинале или в виде заверенной копии), либо по ТКС в виде скан-образа (письмо ФНС от 11.01.2017 № АС-4-15/201). Если заявление получено от покупателя в электронном виде, то в нем должно быть и сообщение о проставлении отметки налоговой инспекцией страны-импортера. В этом случае бумажное заявление не требуется (письмо ФНС от 01.07.2015 № ЗН-4-17/11507). Вместо одного или нескольких заявлений вы можете представить их перечень. Включайте в него только те заявления, которые поступили налоговикам. Проверить это можно через электронный сервис ФНС;

- копия таможенной декларации (при вывозе в режиме свободной таможенной зоны или таможенного склада). В этом случае заявление покупателя о ввозе товаров не представляется;

- транспортные и (или) товаросопроводительные документы, подтверждающие перемещение товара с территории России на территорию другой страны – участницы ЕАЭС (если оформление таких документов предусмотрено национальными законодательствами). Если вы сдаете перечень заявлений о ввозе товаров и уплате косвенных налогов в электронном виде, такие документы одновременно с декларацией можно не подавать (письма Минфина от 03.02.2020 № 03-07-08/6326, ФНС от 03.08.2018 № СД-4-3/15160);

- иные документы, подтверждающие обоснованность применения нулевой ставки НДС (например, посреднические договоры, если российская организация экспортирует товары через посредника (п. 2 ст. 165 НК).

Когда подать документы в ИФНС

Подать собранные документы в ИФНС нужно одновременно с декларацией по НДС в течение 180 календарных дней с момента отгрузки. Нулевую ставку применяйте в том квартале, в котором собрали документы, при условии, что вы уложились в 180-дневный срок.

НДС при ОСНО

А вот налогоплательщики на ОСНО должны помнить, что ставка НДС 0 процентов при экспорте в страны ЕЭАС применяется всегда. В том числе и в случае отгрузки товаров, которые в РФ налогом не облагаются на основании ст. 149 НК РФ (например, медицинское оборудование, оправы для очков). Связано это с тем, что порядок налогообложения экспортных операций в данном случае регулируется не Налоговым кодексом, а нормами международного договора. Причем, в силу прямого указания в ст. 7 НК РФ, нормы таких договоров имеют приоритет над правилами НК РФ.Правила уплаты налогов по товарам, вывозимым из РФ в страны ЕАЭС, установлены в п. 1 ст. 72 Договора о Евразийском экономическом союзе (подписан в г. Астане 29 мая 2014 года; далее — Договор о ЕАЭС), а также в п. 3 «Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг», который является Приложением № 18 к Договору о ЕАЭС (далее — Протокол). Указанными нормами международного права не предусмотрено освобождение от применения ставки НДС 0 процентов в отношении реализации товаров, поименованных в ст. 149 Налогового кодекса РФ.Так что реализация на экспорт в страны ЕАЭС любых товаров облагается НДС по ставке 0 процентов (см. также письма Минфина России от 16.03.12 № 03-07-13/01-15 и от 12.09.11 № 03-07-13/01-40). Этот факт, в свою очередь, означает, что при отгрузке товаров нужно будет выставить покупателю счет-фактуру с указанием ставки 0 процентов и кода видов товара по ТН ВЭД ЕАЭС (пп. 15 п. 5 ст. 169 НК РФ). Счет-фактура составляется и при вывозе товаров, указанных в ст. 149 НК РФ. На это прямо указывает пп. 1.1. п. 3 ст. 169 НК РФ.Что касается вычетов, то тут, благодаря поправкам в НК РФ, вступившим в силу с 1 июля 2016 года, каких-то особенностей нет. Сумма «входного» НДС по «несырьевым» товарам, которые реализуются на экспорт, принимается к вычету сразу же после принятия товаров к учету при наличии правильно оформленного счета-фактуры от поставщика (п. 3 и 5 Протокола, п. 2 ст. 171 НК РФ, п. п. 1, 3 ст. 172НК РФ). То есть отдельно учитывать этот НДС и восстанавливать его в периоде экспорта не требуется.

Проверка экспорта ИФНС

Получив от экспортера пакет документов вместе с налоговой декларацией, инспекторы проводят камеральную проверку.

По результатам такой проверки они принимают одно из следующих решений:

- подтвердить факт экспорта и возместить (зачесть) суммы входного НДС по товарам (работам, услугам), использованным для реализации товаров на экспорт;

- не подтвердить факт экспорта, то есть отказать в нулевой ставке и начислить с реализации налог по ставке 20 или 10 процентов.

Проверяющие могут не подтвердить факт экспорта, если сведения, которые подала организация, не совпадают с теми, которые есть в инспекции. Речь идет о сведениях по перемещению товаров и уплате косвенных налогов, которые поступают в российскую налоговую инспекцию от инспекции другой страны, в которую были экспортированы товары.

Счет-фактура

Организация, продавая товары в страны – участницы ЕАЭС, должна оформить счет-фактуру, как и при любой другой реализации. Составьте счет-фактуру, даже если вывозите в страну ЕАЭС товары, реализация которых в России не облагается НДС по статье 149 НК.

Счет-фактуру составляйте и регистрируйте в книге продаж в общем порядке – так же, как и при экспорте товаров в страны, которые не являются участницами ЕАЭС. Никаких исключений документы, которые регулируют порядок начисления НДС при экспорте товаров в страны – участницы ЕАЭС, не предусматривают.

Единственная особенность – в счете-фактуре на вывоз товара в страну ЕАЭС надо указать код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности ЕАЭС (ТН ВЭД ЕАЭС).

Счет-фактуру продавец вправе выставить:

- в электронном виде;

- на бумаге.

Однако выставить электронный счет-фактуру можно, только если покупатель подключен к системе электронного обмена.

НДС при экспорте в страны ЕАЭС

В 2014 г. между соседствующими странами, такими как Россия, Беларусь, Казахстан, Армения, Киргизия был подписано соглашение о вхождении государств в Евразийский экономический союз (ЕАЭС). Это соглашение устанавливает внешние торговые связи между государствами. Что касается экспорта, который подразумевает продажу и отгрузку товара контрагенту в рамках союза, т.е. покупатель и продавец состоят в данной группе стран. Т.е. у продавца появляется возможность применить в своем учете нулевую ставку налога на добавленную стоимость.

Документы для подтверждения экспортной операции

Если предприятие при продаже своего товара хочет применить в своем учете ставку в 0% по НДС, оно должно, любую операцию экспорта своего товара подтвердить первичной документацией в налоговых органах. Для этого налогоплательщику, который экспортирует продукцию, согласно ст.165 Налогового Кодекса РФ необходимо предоставить:

- соглашения, договоры, контракты, между контрагентами при отгрузке товара, если документ имеет государственную тайну, то можно предоставить выписку;

- таможенная декларация, которой есть информация о прохождении продукции через границу, с пометкой таможенного органа;

- банковская справка, подтверждающая поступление денежных средств за отгруженную продукцию;

- транспортные или товаро-сопроводительные документы, отвечающие за логистику экспортируемой продукции;

- иные документы, предоставленные компанией «экспортером», согласно действующего законодательства на его территории, для подтверждения вывоза продукции.

В случае возникновении сомнений по факту проведения экспорта, налоговый орган вправе затребовать дополнительный документ у предприятия, которое осуществляет продажу. Требуемый документ предоставляется в течение 30 дней, с момента официального запроса.

Читайте статью ⇒ «Экспорт бензина из России: оформление, учет, налогообложение«.

Отражение экспорта в ЕАЭС в налоговой декларации

В налоговом учете существуют специальные регистры, которые ведут отдельный учет. Т. о. в декларацию вносятся данные об экспорте в Разделы IV-VI. Если НДС 0% был подтвержден в срок 180 дней, то вся информация указывается в разделе IV. Раздел V заполняется, если НДС 0% подтверждается или не подтверждается документами. Раздел VI заполняется, если нет возможности предоставить общий пакет документов либо данный пакет предоставят позже. Существует большая классификация продукции, данный список указан в декларации для удобства формирования корректного учета. В Налоговом Кодексе предоставлен список меньше чем в декларации.

В таких странах как Казахстан, Беларусь, Армения экспортные операции учитываются отдельно. Для подтверждения нулевого НДС этим государствам необходимо расширить список предоставляемых документов. Одним из которых является заявление об уплате НДС покупателем. При отсутствии данного документа налог на добавленную стоимость рассчитывается на общих основаниях. Возможно в скором времени данных вопрос упростится, при внедрении электронного взаимодействия между таможенным и налоговым органом. Но на данный момент необходимость самостоятельного сбора документов обязательна.

Читайте статью ⇒ «Международная товарно-транспортная накладная CMR«.

Экспортные операции и их учет в странах ЕАЭС

Экспортные поставки товаров в страны ЕАЭС оформляются такими документами:

- CMR- ТТН международного образца, используемая для перевозок продукции автомобильным транспортом. Она обязательна для оформления экспортной поставки;

- Товарная накладная или другой документ, подтверждающий реализацию товара;

- Счет-фактура, с нулевым НДС;

- Подтверждение происхождение и безопасность вывозимого товара.

Доход от реализации товаров признается в размере договорной стоимости, пересчитанной в рубли по курсу иностранной валюты, на дату реализации товара. Далее он не пересчитывается. Пересчитывается ДЗ покупателя по оплаченным товарам.

Товарный учет и формирование себестоимости товара отражается на счете 41 «Товары». Сумма задолженности покупателей учитывается на счете 62 «Расчеты с покупателями и заказчиками». Учет выручки ведется на счете 90 «Продажи». Если предприятие покупает продукцию для его реализации им уплачивается так называемая сумма входящего налога на добавленную стоимость, эта сумма подлежит вычету на конечную дату месяца, в котором собраны все документы на подтверждения экспорта.

Т.е. отражение данной операции будет осуществляться по Дт 19«НДС по приобретенным ценностям». Когда документы будут собраны остаток по счету 19.05 принимается к возмещению.

Рассмотрим пример. Компания ООО «Рентал», работают на общей системе налогообложения, приобрела у ООО «Союз» товар для экспорта.

01.07.2022 Амортизатор «Вектор» 5 единиц, общей стоимостью 118.000руб. (в т. ч. НДС 18 % — 18.000 руб.). Согласно договоренности с ООО «Texa» (Беларусь) Компания ООО «Рентал».

15.07.2022 — произведена оплата за товар, в размере 300.000 руб.

20.07.2022 — произошла отгрузка в Беларусь 5шт. Амортизаторов «Вектор» общей стоимостью 300.000 руб.;

08.10.2022 — подтвердилась требуемая ставка, путем сбора требуемых документов. Отражаем операции бухгалтерскими проводками:

| Дт | Кт | Сумма | Описание |

| 41.01 | 60.01 | 100.000 руб. | Приобретение товара для экспорта |

| 19.03 | 60.01 | 18.000 руб. | Учет входного НДС по товарам для экспорта |

| 51 | 62.02 | 300.000 руб. | Поступление оплаты |

| 62.01 | 90.01.1 | 300.000 руб. | Отгрузка товаров на экспорт |

| 90.02.1 | 41.01 | 100.000 руб. | Списание себестоимости проданных товаров |

| 62.02 | 62.01 | 300.000 руб. | Зачет оплаты |

| 68.02 | 19.03 | 18 000 руб. | Предъявление к вычету суммы входного налога |

Как оформить возврат НДС?

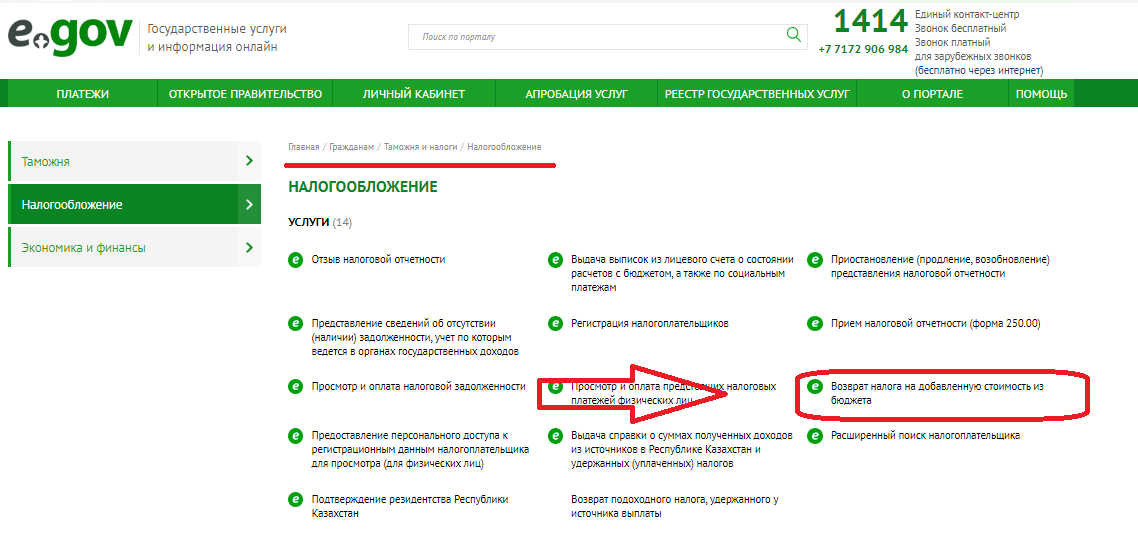

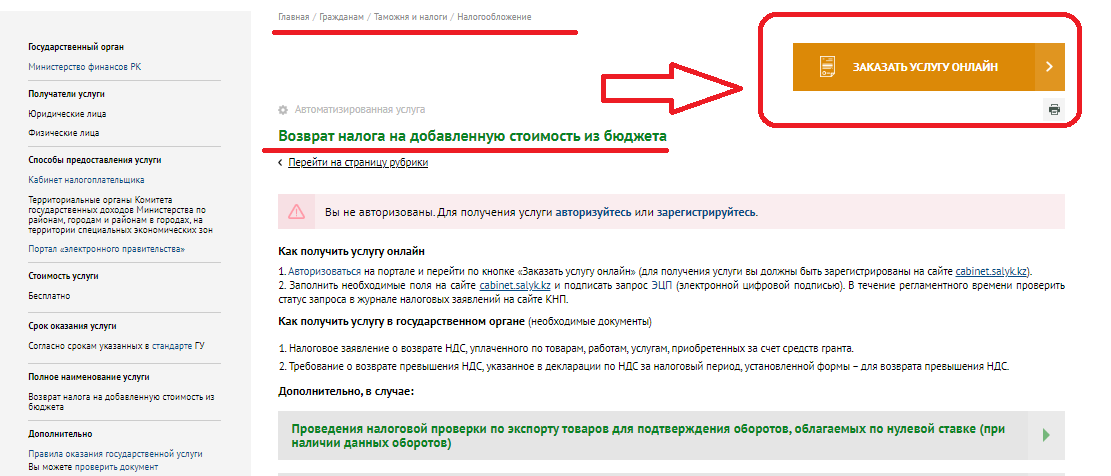

Для возврата превышения НДС налогоплательщик должен подать требование о возврате суммы превышения НДС, указанного в декларации по НДС. Требование отражается в первоначальной, очередной и (или) ликвидационной декларациях по НДС. Также его необходимо оформить через портал Egov.kz, подав соответствующее заявление.

Для этого потребуется авторизоваться на портале и перейти по вкладкам «Главная», «Гражданам», «Таможня и налоги», «Налогообложение» и выбрать услугу «Возврат налога на добавленную стоимость из бюджета».

Если плательщик НДС не указал в форме 300.00 требование о возврате превышения НДС, то данное превышение зачитывается в счет предстоящих платежей по НДС (что запрещено по товарам, приобретенным от нерезидента) или предъявляется к возврату в течение срока исковой давности (3 года).

Возврат превышения НДС производится на основании:

-

акта тематической проверки;

-

заключения к акту тематической проверки.

Налоговая, после получения требования о возврате, назначает тематическую проверку по подтверждению достоверности превышения НДС, предъявленных к возврату из бюджета, после истечения 30 календарных дней со срока, установленного для представления декларации по НДС.

В случае если установлено отсутствие на лицевом счете налогоплательщика суммы превышения НДС или нарушены порядок и сроки представления формы 300.00, в течение 10 рабочих дней с даты представления формы 300.00 налоговая уведомит налогоплательщика об отказе в рассмотрении требования.

Таким образом, если плательщик НДС импортировал товар с уплатой НДС 12% из третьих стран, а потом экспортировал его в страны ЕАЭС по ставке 0%, превышение НДС можно вернуть. Возврат производится в соответствии с гл.49 НК РК и Правилами возврата превышения НДС, утвержденными Приказом Минфина №391 от 19.03.2018 г.

Если вам требуется помощь в составлении декларации по НДС (ф.300.00), консультации по оформлению возврата НДС из бюджета или отнесения его в зачет, вам помогут специалисты «Mybuh.kz». Оставьте заявку и мы свяжемся с вами в рабочее время.

Сроки для подтверждения факта экспорта в ЕАЭС

Налоговые органы не признают действующей ставку НДС, равную 0 % при несоблюдении предприятиями установленных сроков предоставления документов. На территориях государств, которые входят в ЕАЭС действуют единые экономические нормы, тем самым упрощая внешние торговые отношения в указанных странах. Такой нормой является предоставление первичных документов, сопутствующих экспортной операции в срок, не позже 180 дней, от момента отгрузки товара, т.е. с даты выписки первого сопроводительного документа. Если компания по каким-либо причинам не вложилась в указанные сроки, то налог будет взиматься по общеустановленным ставкам в периоде осуществления продажи. Однако, в том случае, если недостающие документы будут предоставлены и будут соответствовать проводимой экспортной операции сумма НДС подлежит возмещению экспортеру. При невозможности предоставления запрашиваемой документации у предприятия есть возможность списать расходы, возникшие от НДС на расходы от налога на прибыль.

Рассмотрим пример. 01.01.2022 — ГК «Меркурий» совершило продажу партии стройматериалов ДСК «Автобан», которые территориально находятся в Армении, на сумму 1.200.000 руб.

Т.к. Армения является государством, которое входит в ЕАЭС, то НДС по данной операции будет равен 0%. 10.07.2022 в ИФНС не была предоставлена таможенная декларация, из-за ее утери. Таким образом ГК «Меркурий» заплатили НДС равную 120.000 руб. (НДС 10%). Через месяц утерянный документ был найден и соответствовал корректности проводимой операции и сума НДС, уплаченная предприятием до этого, была возвращена предприятию.

Читайте статью ⇒ «Экспорт подакцизного товара: оформление, учет, налогообложение«.

Как подтвердить нулевую ставку

Следующий момент, на котором нужно остановиться, — процедурный. Как именно и когда собранные подтверждающие документы надо передать в налоговую инспекцию?Срок предусмотрен в п. 5 Протокола. На сбор документов экспортерам отводится 180 календарных дней с даты отгрузки товара. Если в этот срок документы не собраны, операция будет облагаться НДС в обычном порядке, т.е. по ставке 18 (10) процентов по итогам того налогового периода, в котором произошла отгрузка. При этом налог уплачивается с пенями, которые начисляются начиная со 181-го дня после отгрузки (постановления Президиума ВАС РФ от 16.05.06 № 15326/05 и от 11.03.08 № 15079/07 по делу № А56-7714/2006).Если в дальнейшем подтверждающие документы все же будут собраны и представлены в инспекцию, уплаченный налог можно будет зачесть или вернуть в обычном порядке (т.е. по правилам ст. 78 НК РФ), о чем также прямо сказано в п. 5 Протокола. Ну а если документы собрать не получается, то уплаченный НДС можно учесть в составе расходов при налогообложении прибыли. Дело в том, что такой НДС не подпадает под запрет, установленный п. 19 ст. 270 НК РФ, поскольку покупателям налог не предъявлялся, а был уплачен продавцом за счет собственных средств. (письма ФНС России от 24.12.13 № СА-4-7/23263 и Минфина России от 20.10.15 № 03-03-06/1/60045, от 27.07.15 № 03-03-06/1/42961). Что касается правил представления документов, то они урегулированы в Порядке заполнения налоговой декларации по налогу на добавленную стоимость (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). В данном документе говорится, что при реализации товаров, в страны ЕАЭС в налоговой декларации заполняется раздел 4

Обратите внимание: по операциям, в отношении которых документы за 180 дней собрать не удалось, придется подать уточненную декларацию за период отгрузки. А к заполненной таким образом декларации в качестве приложения идут рассмотренные нами выше подтверждающие документы

Налоговая база при экспорте

По общему правилу налоговая база для расчета НДС – это договорная стоимость экспортированных товаров (п. 2 ст. 153 НК РФ).

По-особому налоговую базу определяйте в следующих случаях:

1. В другие страны вывозите продукты переработки давальческого сырья, которое завозили в Россию из стран – участниц Таможенного союза. В этой ситуации налоговой базой по НДС является стоимость выполненных работ по переработке давальческого сырья (п. 31 приложения 18 к Договору о Евразийском экономическом союзе).

2. Товары экспортируете по договорам товарного кредита или товарного займа. Здесь налоговую базу по НДС определяйте как стоимость передаваемых товаров, прописанную в договоре. Если в договоре ее нет, то в качестве налоговой базы возьмите стоимость, которая указана в сопроводительных документах. Например, в накладной. Данных о стоимости нет ни в договоре, ни в товаросопроводительных документах? Тогда налоговой базой будет стоимость товаров, отраженная в бухучете. Об этом говорится в абзаце 5 пункта 11 приложения 18 к Договору о Евразийском экономическом союзе.

3. Имущество вывозите по договору лизинга, который предусматривает переход права собственности к лизингополучателю. В этой ситуации налоговую базу по НДС формируйте на дату, предусмотренную договором для уплаты каждого лизингового платежа. А ее размер – это часть первоначальной стоимости предмета лизинга, приходящейся на каждый платеж. То есть налоговая база не может превышать сумму лизингового платежа. При этом суммы входного НДС по экспортированному предмету лизинга вы также сможете принять к вычету в части стоимости, приходящейся на каждый платеж. Об этом говорится в абзацах 3 и 4 пункта 11 приложения 18 к Договору о Евразийском экономическом союзе.

Пример, как определить налоговую базу по лизинговым платежам за экспортированное имущество

ООО «Альфа» экспортировало по договору лизинга легковой автомобиль в Казахстан. Срок лизинга составляет три года. Первоначальная стоимость предмета лизинга – 4 320 000 руб., входной НДС, уплаченный продавцу предмета лизинга, – 777 600 руб.

По договору казахская организация ежемесячно перечисляет лизинговые платежи в размере 236 000 руб. Из этой суммы 120 000 руб. составляет возмещение «Альфе» приобретенного имущества. Поэтому «Альфа» определяет ежемесячно налоговую базу по НДС, облагаемую по ставке 0 процентов, в размере 120 тыс. руб.

С оставшейся суммы налоговой базы «Альфа» начисляет НДС по ставке 18/118 процентов (п. 4 ст. 164 НК РФ):

(236 000 руб. – 120 000 руб.) × 18/118 = 17 695 руб.

Ежемесячно «Альфа» может принять к вычету часть входного НДС, рассчитанную как:

777 600 руб.: 36 мес. = 21 600 руб.

НДС к вычету «Альфа» отражает по строке 030 раздела 4 декларации по НДС.

Определяя налоговую базу, учтите следующее. Если договорная стоимость товаров увеличилась или уменьшилась, то налоговую базу нужно скорректировать. То же самое относится и к изменению количества реализованных товаров. Корректировку делайте в том квартале, в котором произошло изменение (п. 11 приложения 18 к Договору о Евразийском экономическом союзе).

Ситуация: нужно ли начислять НДС с предоплаты, полученной в счет предстоящих экспортных поставок в страны – участницы Таможенного союза?

Нет, не нужно.

В приложении 18 к Договору о Евразийском экономическом союзе нет четкого требования начислять НДС с аванса (частичной оплаты), полученного в счет экспорта. Поэтому при решении этого вопроса руководствуйтесь положениями Налогового кодекса РФ (ст. 7 НК РФ, постановление Президиума ВАС РФ от 22 декабря 2009 г. № 9918/09).

Предоплата (в т. ч. частичная), которую российская организация получила в счет предстоящего экспорта, освобождена от НДС. Такое правило применяется и при экспорте в страны – участницы Таможенного союза.

Это следует из пункта 1 статьи 154 Налогового кодекса РФ и письма Минфина России от 30 апреля 2015 г. № 03-07-13/1/25440.

Таким образом, российские организации не должны начислять НДС с авансов, которые получили в счет предстоящего экспорта.

Ситуация: нужно ли начислять НДС при экспорте в страны – участницы Таможенного союза товаров, реализация которых в России не облагается НДС (например, при экспорте медицинской техники)?

Да, нужно.

Экспорт товаров из России в страны – участницы Таможенного союза регулируется приложением 18 к Договору о Евразийском экономическом союзе. Этот документ не освобождает от НДС экспорт товаров, перечисленных в статье 149 Налогового кодекса РФ (в т. ч. медицинской техники). Поэтому при подтвержденном экспорте таких товаров в страны – участницы Таможенного союза организация обязана начислить НДС по ставке 0 процентов (п. 3 приложения 18 к Договору о Евразийском экономическом союзе).