- Особенности использования нулевой ставки в экспортных операциях

- Экспорт готовой продукции в 1С 8.3

- Шапка документа

- Табличная часть документа

- Проводки по документу

- Документальное оформление

- Импорт и экспорт: работа с Финляндией

- Экспортные операции

- Экспорт из России в Казахстан без НДС

- Оформление экспорта в Казахстан с УВТК:

- Порядок и пример экспорта в Казахстан c возмещением НДС через «УВТК»

- Документы для подтверждения экспорта в Казахстан

- Оформление экспорта в Казахстан | Что еще потребуется для отгрузки?

- Экономика Казахстана: краткая характеристика

- Услуги, работы, лицензионные платежи

- НДС при экспорте товаров

- Порядок подтверждения права на 0%

- Бухгалтерский учет экспорта в Казахстан

- Пример

- Перечень документов, подтверждающих экспорт

- Особенности экспорта в страны ЕАЭС

- Возмещение, возврат или вычет НДС при экспорте

- Счет фактура на экспорт казахстан образец

- Ответ:

Особенности использования нулевой ставки в экспортных операциях

Применение данной налоговой ставки в экспортных операциях в Казахстан возможно только при предоставлении полного пакета документов, состав которого приведен в 4 пункте Протокола о взимании косвенных налогов.

При непредставлении обосновывающих документов вместо нулевой ставки применяется стандартная — 10 или 18 %-тов.

Экспортер подготавливает счет-фактуру, в котором в 7 графе проставляет величину ставки 0%, после чего передает один экземпляр покупателю из Казахстана, второй оставляет себе и заносит его данные в Книгу продаж. Оформление счета-фактуры выполняется в срок до 5 суток с отгрузочного дня, а в Книгу продаж реквизиты заносятся в квартале, когда заполнены, оформлены и собраны все документы, требуемые для обоснования права на данную ставку.

Экспорт готовой продукции в 1С 8.3

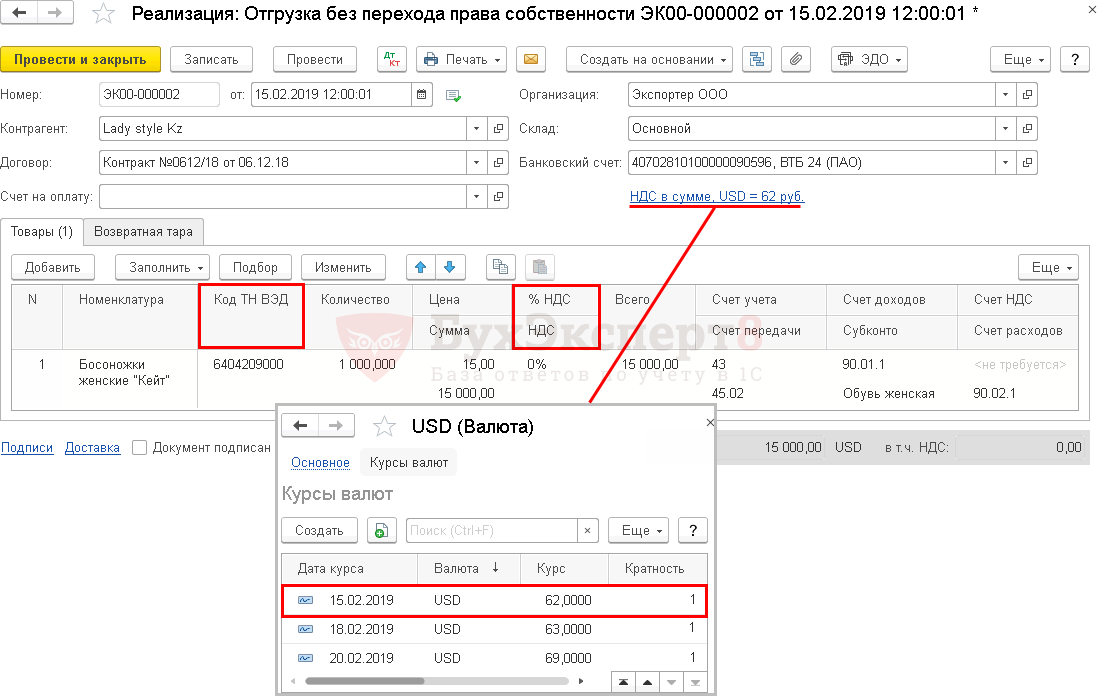

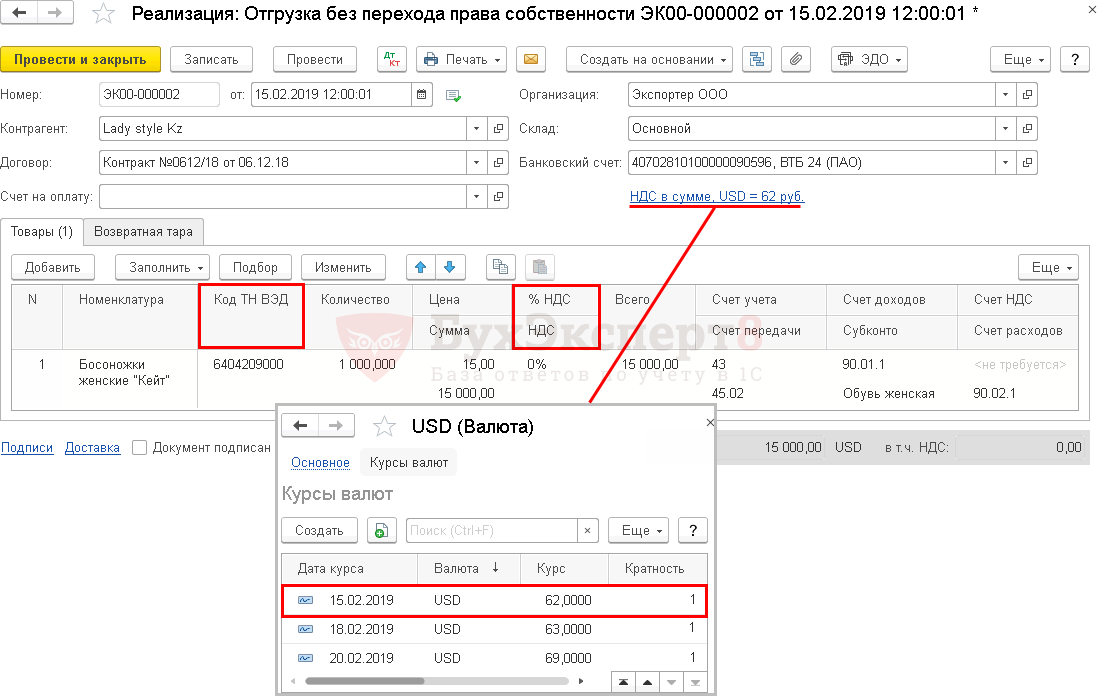

В нашем примере переход права собственности на готовую продукцию происходит не в момент отгрузки, а в момент доставки продукции на склад покупателя. Такая отгрузка оформляется документом Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности в разделе Продажи – Продажи – Реализация (акты, накладные) – кнопка Реализация – Отгрузка без перехода права собственности).

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру.

Шапка документа

Контрагент — иностранный покупатель, с которым заключен контракт. Выбирается из справочника Контрагенты.

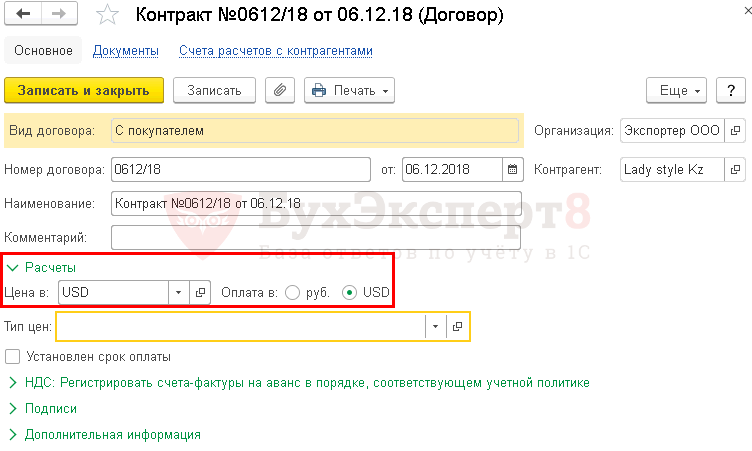

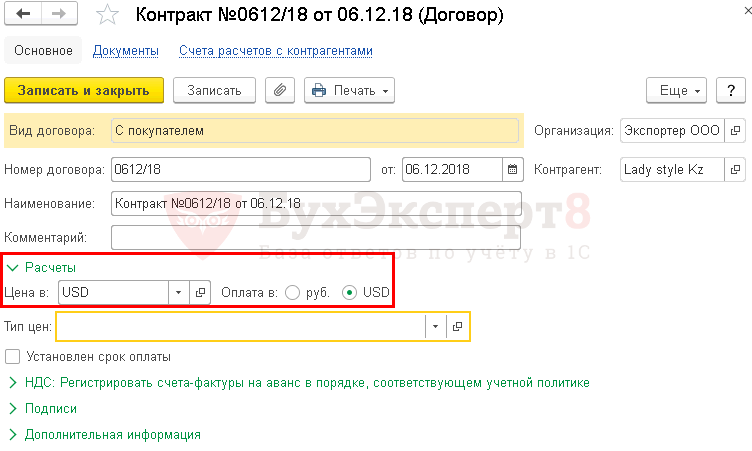

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора — С покупателем;

- Цена в — USD, т. е. валюта, в которой заключен договор;

- Оплата в — переключатель USD, т. е. валюта платежа.

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Реализация (акт, накладная).

Табличная часть документа

На вкладке Товары указывается информация об отгружаемой продукции (название, количество, цена, ставка НДС, а также счета учета, код ТН ВЭД, номенклатурная группа в графе Субконто):

Номенклатура — продукция, отгружаемая иностранному покупателю, выбирается из справочника Номенклатура.

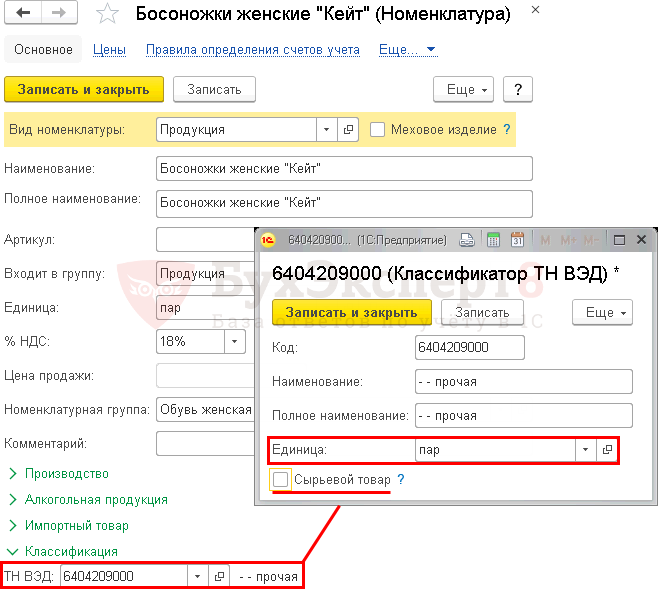

По товарам (продукции), предназначенным для реализации на экспорт,в карточке номенклатуры обязательно заполните поле:

ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54 — если товар (продукция) сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок Сырьевой товар.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД. В нашем примере Единица — пар.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891)

Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Код ТН ВЭД — код товара можно внести вручную через выбор из Классификатора ТН ВЭД или предварительно заполнить его в карточке номенклатуры. Тогда значение будет подставляться в документы автоматически.

- Цена и Сумма — графы заполняются в валюте, т. к. договор заключен в USD.

- % НДС — 0%, ставка НДС, применяемая при реализации товаров на экспорт.

- Счет передачи — счет 45.02 «Готовая продукция отгруженная» используется для отражения движений отгруженной готовой продукции, когда выручка от ее продажи не сразу признается в БУ. В нашем примере это связано с тем, что право собственности на товары не переходит от продавца к покупателю в момент отгрузки.

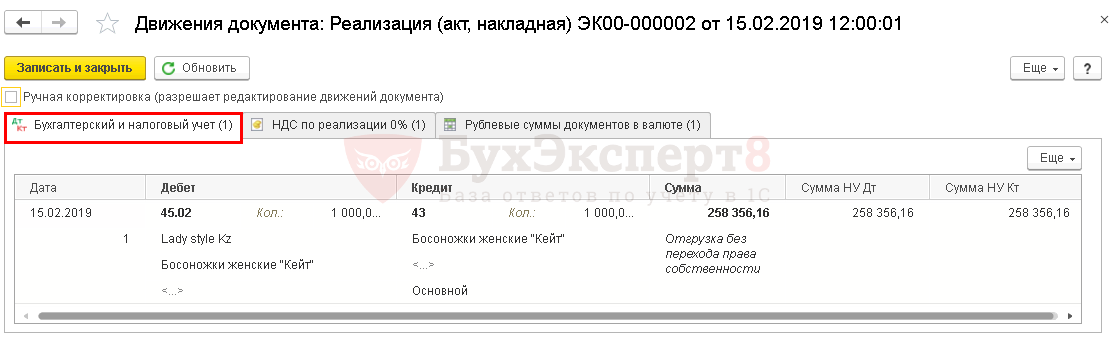

Проводки по документу

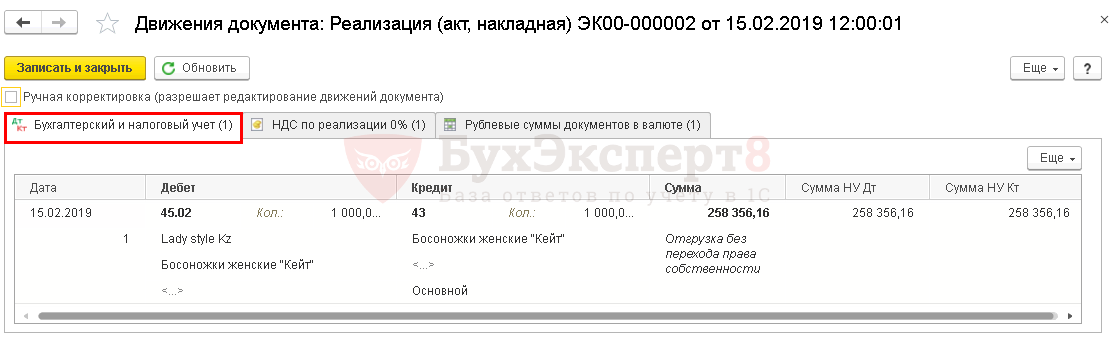

Документ формирует проводку:

Дт 45.02 Кт 43 — отгрузка готовой продукции без перехода права собственности по фактической себестоимости.

Выручка в БУ и НУ еще не признана, т. к. нет перехода права собственности на продукцию от продавца к покупателю (п. 12 ПБУ 9/99, п. 3 ст. 271 НК РФ).

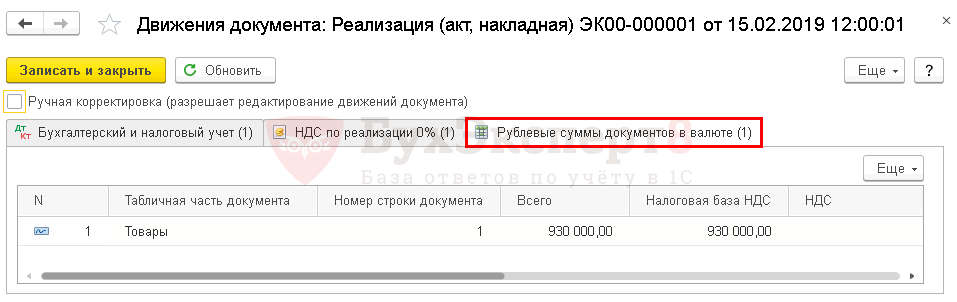

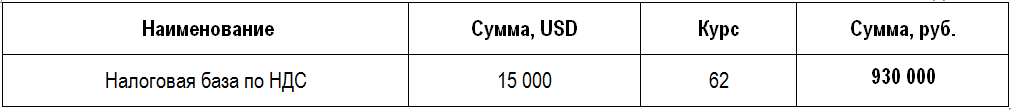

Налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки, т. е. составления первого первичного документа в адрес покупателя (п. 3 ст. 153 НК РФ, п. 5 Протокола ЕАЭС).

Расчет налоговой базы по НДС

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию товаров. В 1С для внутреннего документооборот используется Товарная накладная по форме ТОРГ-12.

Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная). PDF

Иностранному покупателю, как правило, выдаются:

- счет-проформа (invoice-proforma);

- счет (invoice);

- счет-фактура (VAT-invoice) и т.д.

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

Импорт и экспорт: работа с Финляндией

Северная страна не входит в ЕАЭС, поэтому правила ввоза-вывоза товаров, оказания услуг и выполнения работ отличаются от описанных выше. Востребованными товарами для импорта были и остаются:

- Автотранспорт.

- Оборудование.

- Бумага.

- Кондитерские изделия (конфеты, мороженое, шоколад и т.д.).

- Бытовая химия.

- Одежда и обувь.

- Косметика.

Процедура начинается с заключения контракта, правило о двуязычии действует и здесь. Обязателен и перевод полученных документов – накладных, счетов и т.д. При ввозе импортных товаров придется пройти таможенное оформление: заполнение декларации, уплату сборов. Эти затраты включаются в себестоимость.

При любых операциях с другими странами есть две сложности: определить место реализации и правильно учесть в рублях все суммы. По поводу курса рубля к валюте – учитываем курс на дату принятия к учету товара, за исключением случаев, когда он поставляется по предоплате, тогда берем курс валюты на дату поступления аванса (только в той части поставки, которая на него приходится).

Важно! После того как операция отражена в бухгалтерском учете, не производится перерасчет указанных сумм, даже если изменяется курс (ст. 2 п

10 ПБУ 3/2006).

По услугам и работам все сложнее. Для правильного определения нужно обратиться к статье 148 НК РФ. Например, если организация или ИП находится в России и выполняет консультационные, юридические, бухгалтерские и иные подобные услуги, то местом оказания будет территория РФ.

Сумма контракта, имеющая значение для валютного контроля и постановки на учет в банке, такая же, как при торговле в рамках ЕАЭС, т.к. валютное регулирование проводится по единым правилам. Напомню, для экспорта сумма должна быть больше или равна 3 млн, а для импорта — 6 млн рублей.

Операции импорта облагаются НДС по соответствующей ставке, расчет ведется исходя из стоимости товаров, включая акцизы, таможенные сборы и иные платежи при ввозе в РФ. Оплатить налог нужно уже в таможенную службу. Вернуть уплаченный налог можно только после представления в инспекцию ФНС документов по сделке, в том числе таможенной декларации и платежных документов на сам налог.

Экспортные операции

По экспорту действуют общие правила, поэтому применяется та же система и ставка в размере 0%, что и при поставке товара в Казахстан, Белоруссию или другую страну ЕАЭС.

Здесь снова придется обратиться к определению места реализации. Если им является территория РФ, то российская организация-экспортер становится налоговым агентом и обязана заплатить НДС в свою инспекцию.

Что касается проводок, то они подробно описаны в статье «Особенности бухгалтерского учета экспортных и импортных операций».

Экспорт из России в Казахстан без НДС

Возмещаем до 50% экспортного НДС поставщику в день отгрузки в Казахстан.

- Продаете товар российской компании. Как поставка в своем городе.

- Получаете до 50% экспортного НДС уже В ДЕНЬ ПОСТАВКИ.

- Отгружаете товар на условиях самовывоза по России

Оформлением, доставкой и подтверждением экспорта в Казахстан занимаемся мы.

Оформление экспорта в Казахстан с УВТК:

- Поставляете товар российской компании. Никаких дополнительных документов, проблем с возвратом НДС, камеральных проверок налоговой.

- Получаете возмещаемый НДС уже в день поставки и не зависите от решения налоговой. Для оплаты мы привлекаем собственные средства.

- Отгружаете товар на условиях самовывоза. Наши перевозчики сами заберут товар с Вашего склада.

- Экономия времени. Все вопросы по оформлению, проверки товара на необходимость экспертизы Эксконт, согласованию контракта с иностранным покупателем, организации логистики – теперь наша забота.

Порядок и пример экспорта в Казахстан c возмещением НДС через «УВТК»

Вы планируете продать клиенту товар, на сумму 1 290 000 руб. в т.ч. НДС 18%.

- Заключаете договор с российской компанией «УВТК» на сумму 1 380 000 руб. в т.ч. НДС 18%.

- «УВТК» и иностранный клиент заключает договор на сумму 1 290 000 руб. в т.ч. НДС 0%.

- Получая оплату от казахстанской компании 1 290 000 руб. «УВТК» оплачивает Вам 1 380 000 руб. в т.ч. НДС 18%. Разницу в стоимости мы доплачиваем в счет будущего возврата НДС по экспортной сделке.

- Вы отгружаете товар на условиях самовывоза российской компании.

На этом примере экспорт в Казахстан с подтверждением НДС 0% перестает быть головной болью поставщика, и все вопросы по оформлению и, что самое важное, подтверждению экспорта для возврата НДС, ложатся на компанию «УВТК»

Документы для подтверждения экспорта в Казахстан

Документы, подтверждающие экспорт в Казахстан аналогичны для всех стран, входящих в ЕАЭС (Евразийский Экономический Союз), среди которых: Белоруссия, Казахстан, Армения, Киргизия и Россия.

Какие документы необходимы:

Контракт, на основании которого производился экспорт продукции

Важно, чтобы все реквизиты и подписи хорошо читались и не могли вызвать вопросов у российской налоговой, а стоимость товара соответствовала рыночной

Заявление о ввозе товара и уплате ввозного НДС покупателем, с отметкой налоговой службы. Покупатель, при ввозе товара из России обязать уплатить НДС до 20 числа месяца, следующего за месяцем фактического ввоза товара. При этом российскому экспортеру необходимо получить от него копию заявления с отметкой налогового органа.

Товаросопроводительные (транспорные) документы.На УПД либо товаро-транспортной накладной должна быть подпись водителя и номер ТС, фактически осуществлявшего перевозку товара на территорию РК (к сожалению, до сих пор не все транспортные компании могут предоставить все документы в соответствующем виде, для подтверждения экспорта товара).

Иные документы, предусмотренные законодательством. В частности, при сумме контракта более 6 000 000 рублей необходимо открывать паспорт сделки.

Возврат НДС при экспорте в Казахстан после подачи декларации в налоговую зависит не только от правильного и своевременно оформления всех перечисленных документов.

Если Ваш поставщик не оплатил НДС за поставленный Вам товар – это так же послужит поводом для отказа в возврате налоговой.

Так же, необходимо учесть, что для Киргизии подтверждение экспорта поставщику – процедура новая, и необходимо заблаговременно обговорить вопрос предоставления заявления об уплате косвенных налогов.

Оформление экспорта в Казахстан | Что еще потребуется для отгрузки?

Документы, предусмотренные нетарифными методами регулирования экспортной деятельности.

В 90% случаев, при экспорте товаров из России в Казахстан мы проверяем их на наличие в списках двойного назначения, и при необходимости, проводим экспертизу, которая подтверждает, что товар не требует лицензирования для вывоза.

Данный документ не является обязательным при подтверждения нулевой ставки, однако при контроле со стороны ФСТЭК штраф за его отсутствие будет очень высок.

Ветеринарный либо фитосанитарный сертификат, в зависимости от экспортируемого товара.

После этого, в случае верно заполненных документов и положительного решения налоговых органов после камеральной проверки, через 5-8 месяцев после отгрузки Вам вернут 18% НДС, ранее уплаченного за товар, или комплектующие и сырье, использованных при его изготовлении. Таким образом, для отгрузки в Казахстан Вам потребуется внушительный пакет документов, таможенное оформление, и после отгрузки предстоит процедура возмещения НДС из бюджета.

Экономика Казахстана: краткая характеристика

Экономика этой страны является одной из крупнейших в Центральной Азии. Кроме того, страна проводит хорошую платежно-кредитную политику, основной задачей которой является управление крупными потоками иностранной валюты.

Экономика Казахстана понесла большие убытки после распада СССР, что привело к спаду спроса на тяжелую промышленность, но самый большой упадок страна пережила в 1994 году. Но Казахстан стал восстанавливаться, и уже оживил свои экономические отношения с Россией, Китаем и странами СНГ, что дало толчок экономике государства. Россия поддерживает товарооборот с этой республикой, извлекая из такого содружества немалую выгоду.

Услуги, работы, лицензионные платежи

При оказании услуг (работ) от лица российской компании, налогообложение доходов, по аналогии с торговой деятельностью, зависит от возникновения постоянного учреждения на территории Казахстана. Порядок же обложение налогом на добавленную стоимость определяется исходя из места реализации услуг. Оба названных фактора зависят от видов деятельности, реализуемых компанией.

1. Строительные и монтажные работы в Казахстане. Шефмонтаж

В отношении работ данного вида Конвенция об устранении двойного налогообложения отдельно указывает, что для возникновения постоянного учреждения строительная площадка, на которой ведутся работы, должна существовать более 12 месяцев.См. п. 3 ст. 5 Конвенции между Правительством Российской Федерации и Правительством Республики Казахстан об устранении двойного налогообложения В отношении шефмонтажа те же условия — услуги должны оказывать более 12 месяцев.

Таким образом, всё зависит от срока. Если он не превышает указанный, налог на прибыль уплачивается в Российской Федерации. В противном случае, последствия такие же, как и для торговли: 20% + 10%.

При условии, что площадка и/или оборудование находятся на территории Республики Казахстан, обязанность уплатить НДС в РФ не возникает. Его (по ставке 12%) заплатит заказчик,См. п. 1, ст. 373 НК РК что необходимо учесть при ценообразовании.

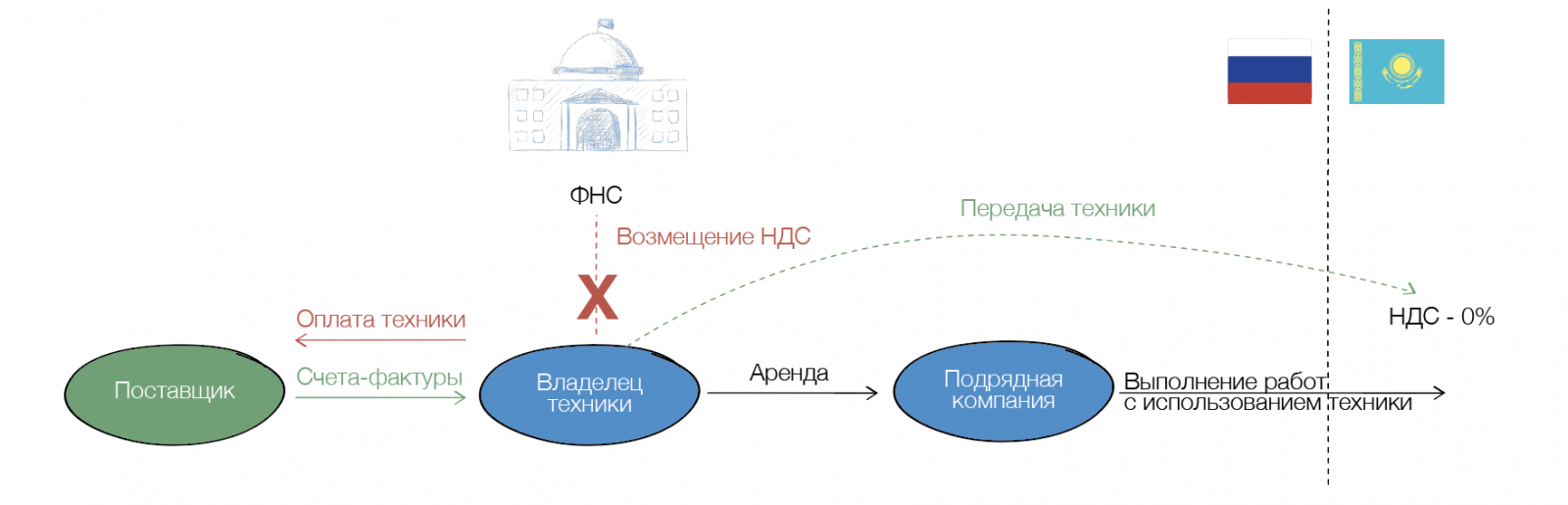

«Освобождение» от уплаты НДС в данном случае имеет последствия. Так, входящий налог от всех поставщиков, субподрядчиков, арендодателей и прочих контрагентов, привлечение которых направлено на выполнение работ, не может быть принят к вычету юр.лицом-исполнителем работ.

При этом налоговый орган пошёл дальше и отказал в возмещении НДС арендодателю спецтехники, используемой российской компанией для работ в Казахстане. Компания-арендодатель попыталась обжаловать данное решение налоговой, однако суд встал на сторону налогового органа. В действиях арендодателя и арендатора была установлена налоговая схема, направленная на необоснованное получение возмещения НДС из бюджета.

Кроме факта взаимозависимости, суд пришёл к выводу, что компания-арендодатель была специально создана арендатором-исполнителем для получения возмещения, поскольку он (арендатор) знал, что из-за использования техники на территории Казахстана претендовать на возмещение налога не может.См. решение по делу № А55-1683/2019

2. IT-услуги

Под it-услугами мы подразумеваем разработку программного обеспечения и его техническую поддержку. Место реализации таких услуг для целей исчисления НДС признаётся Казахстан, а, значит, обязанность уплатить налог также возлагается на заказчика.

Что касается налогообложения доходов, то всё зависит от возникновения постоянного учреждения. Если услуги оказывают удалённо, не в Казахстане, налог платится в РФ.

Здесь необходимо отдельно проговорить налогообложение лицензионных платежей, именуемых в Конвенции об устранении двойного налогообложения как роялти. Дело в том, что взимая с резидента Республики Казахстан лицензионные платежи за использование программного обеспечения, пользователь в соответствии с конвенцией и Налоговым кодексом Казахстана обязан удержать из вознаграждения налог у источника в размере 10% от общей суммы выплаты. При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

Важно, что контролирующие ведомства в Казахстане относят к роялти не только лицензионное вознаграждение, но также плату за доработку и модификацию ПО, используемого по лицензии.См. ответ Председателя КГД МФ РК от 26.09.2019 года на вопрос от 20.09.2019 года № 570477 Обоснование здесь следующее: поскольку изменять и дорабатывать программный продукт, можно исключительно при предоставлении правообладателем специальной лицензии, предполагается, что такая плата включена в платёж за услугу.. Использование местной компании для выполнения работ на территории Казахстана видится возможным лишь при условии реализации долгосрочного проекта и лишь в определённых сферах, поскольку, например, в части оказания IT-услуг, подобные решения неактуальны.

Использование местной компании для выполнения работ на территории Казахстана видится возможным лишь при условии реализации долгосрочного проекта и лишь в определённых сферах, поскольку, например, в части оказания IT-услуг, подобные решения неактуальны.

НДС при экспорте товаров

Так, в счете-фактуре на отгруженные товары могут быть не заполнены:

- строка (5) — номер и дата платежного поручения — заполняется только в случае оплаты товаров авансом (пп. 4 п. 5 ст. 169 НК РФ);

- графа 1а — код вида товара — заполняется лишь при экспорте в ЕАЭС. Коды берутся из ТН ВЭД ЕАЭС (пп. а(1) п. 2 Правил заполнения счета-фактуры, письмо Минфина РФ от 09.01.2018 № 03-07-08/16);

- графы 2, 2а, 3 и 4 — единица измерения, цена и количество товара — заполняются, только если договор на поставку товаров предусматривает цену за единицу товара, и эта единица есть в разделах 1 или 2 ОКЕИ (пп. «б»-«г» п. 2 Правил заполнения счета-фактуры);

- графы 10, 10а и 11 — сведения о стране происхождения товаров и таможенной декларации — заполняются только при продаже импортных товаров (письмо Минфина РФ от 26.01.2018 № 03-07-08/4259).

Так, в письме от 26.01.2018 № 03-07-08/4259 специалистами Минфина РФ разъяснено следующее: продавец импортных товаров несет ответственность только за соответствие сведений о стране производства и номере таможенной декларации в счетах-фактурах, сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах.

Таким образом, графы 10, 10а, 11 заполняются только при продаже импортных товаров. В этом случае в данных графах указываются цифровой код, краткое наименование страны происхождения товаров по ОКСМ и регистрационный номер таможенной декларации, по которой отгруженные товары ввезены на территорию РФ (пп. «к», «л» п. 2 Правил, письмо Минфина РФ от 22.02.2018 № 03-07-08/11477). Соответственно, в графах 10—11 ставятся прочерки:

- если отгружаются товары российского производства;

- если в счете-фактуре поставщика, у которого организация купила импортный товар, нет необходимой информации.

Также отметим, что нормами пп. «к» и «л» п. 2 Правил указание в счетах-фактурах дополнительной информации прямо не запрещено.

Поэтому российскому поставщику, отгружающему товары в Республику Беларусь, в данной ситуации лучше всего пойти навстречу белорусскому покупателю и отразить в счете-фактуре по товарам, произведенным в РФ, в графе 10 — цифровой код РФ 643 и в графе 10а — наименование страны происхождения товаров: Российская Федерация. Поскольку белорусский покупатель импортер данных товаров и, соответственно, для него остается актуальным и важным вопрос документального подтверждения вычета НДС по импортируемым товарам.

Ответ подготовлен службой правового консалтинга компании РУНА

Порядок подтверждения права на 0%

Чтобы применить к вывозимым из РФ ценностям ставку 0 %, нужно собрать комплект документации, перечень которой строго определен Протоколом, после чего направить подготовленный комплект в налоговую не позднее 180-того дня с даты фактической отгрузки ТМЦ. Дни берутся календарные.

Сам список документов перечислен в п.4 Протокола, а порядок, сроки и место их передачи в ФНС в п.5 Протокола.

Данные утверждения справедливы в отношении экспорта с российской территории в Казахстан. Эти страны относятся к членам ЕАЭС, между которыми заключен договор, устанавливающий особые правила взаимодействия в торговых вопросах. Указанный выше Протокол выступает приложением к заключенному между участниками ЕАЭС договору.

Бухгалтерский учет экспорта в Казахстан

Бухгалтерский учет экспортных операций должен вестись отдельно от сделок с отечественными субъектами хозяйствования. Необходимость соблюдения принципа раздельного учета обусловлена применением разных ставок косвенных налогов, поскольку НДС при торговле с Казахстаном начисляется по льготному нулевому тарифу.

Выручка признается в общем порядке после перехода права собственности на продукцию от продавца к покупателю. Вычет по НДС по товарам, купленным для перепродажи, может отражаться в учете сразу после закупки продукции или после ее продажи зарубежному покупателю. В первом случае экспорт товара в Казахстан будет сопровождаться операцией по восстановлению учтенного ранее входящего налога (Д19 – К68). После подтверждения права на нулевую ставку налогообложения бухгалтер делает новую запись о принятии к вычету входящего НДС.

Пример

Д41 – К60 – 200 000 руб., поступила партия товарной продукции для последующей перепродажи;

Д19 – К60 – 40 000 руб., зафиксирован размер входящего НДС;

Д51 – К62 – 285 000 руб., поступила оплата от иностранного контрагента;

Д62 – К90.1 – по экспорту в Казахстан отражена выручка в сумме 285 000 руб.;

Д45 – К41 – 285000 руб., товар отгружен;

Д90.2 – К45 – 200 000 руб., списана себестоимость проданных иностранному покупателю товаров;

Д68/НДС – К19 – 40 000 руб., после того, как осуществлен экспорт в Казахстан, и НДС 0% подтвержден, налог по закупленным для перепродажи товарам принят к вычету.

Перечень документов, подтверждающих экспорт

- Экспортная таможенная декларация на все товары.

- Документы, которые подтверждают корректность заполнения таможенной декларации.

Ко второму пункту относятся:

- Документы для подтверждения полномочий лица, которое подаёт декларацию. Это может быть трудовой договор, доверенность и так далее.

- Документы для подтверждения совершение ВЭД-операции. Это может быть контракт купли-продажи или любой другой договор, который подписан второй стороной сделки.

- Транспортная документация. Это либо справка CMR, либо справка по форме 1-Т.

- Документы для подтверждения соблюдения запретов и ограничений. Это может быть лицензия, заключение санитарно-эпидемиологической службы и так далее.

- Сертификат СТ-1 (если вещи будут экспортироваться в страны Таможенного союза) или сертификат по форме А (если вещи будут экспортироваться в страны Евросоюза).

- Также всем товарам присваивается специальный таможенный код. Для его определения нужно предоставить такие документы — сведения о содержании товара, сведения о процессах переработки товаров (технологические инструкции, схемы и другие), а также сведения о характеристиках и принципах действия товаров (технический паспорт, чертежи, инструкция и так далее).

- Документы для подтверждения уплаты таможенных платежей. Это может быть выписка из банка, платежное поручение и так далее. Можно посмотреть ставки вывозных таможенных пошлин вот здесь.

- Документы для подтверждения стоимости и способе определения стоимости. Здесь возможно несколько сценариев. Если использовался метод подсчёта «по стоимости сделки с вывозимыми товарами» — учредительные документы, ВЭД-договор купли-продажи, банковские платёжные документы и некоторые другие. Если таможенная стоимость товара подсчитывалась «по стоимости сделки с однородными товарами» — грузовая декларация, ВЭД-договор и другие, а также документы, которые подтверждают обоснованность применения метода подсчёта и точность произведённых расчётов. Если для подсчёта использовался метод сложения — расчётная документация для подтверждения стоимости, расчётная документация для определения суммы прибыли и другие.

- Документы для подтверждения соблюдения правил валютного контроля. Это может быть паспорт сделки, справка о валютных операциях и так далее.

Если стоимость контракта превышает $50.000 необходим паспорт сделки.

Особенности экспорта в страны ЕАЭС

При отгрузке экспортёр должен уплачивать НДС в размере 10 или 18 процентов (в зависимости от налогового режима). Однако правительство решило, что любой экспортёр, который вывозит товары в страны ЕАЭС (Россия, Белоруссия, Казахстан Армения, Киргизия), имеет право платить НДС по ставке 0 процентов, если он предоставит в налоговые органы следующие документы:

- Контракт на поставку.

- Таможенная декларация, в соответствии с которой груз пересёк границу.

- Копии некоторых дополнительных документов, в соответствии с которыми груз пересёк границу. Это транспортные, товаросопроводительные и другие документы.

Если подать эти документы в налоговые органы в течение 180 дней после пересечения товаром границы, то экспортёр автоматически получает право платить НДС по ставке 0 процентов. Иными словами, экспортёры освобождаются от уплаты НДС, однако обязанность по предоставлению в налоговые органы отчётной документации сохраняется.

Дополнительная о пакете документов для экспорта в этом видео:

https://youtube.com/watch?v=innRPKDwLMM

Подведём итоги. Во-первых, большое количество товаров имеет свои экспортные особенности. Во-вторых, для успешной «затаможки» нужно собрать такие документы — паспорт сделки, декларация на груз и другие. В-третьих, при экспорте товаров в страны ЕАЭС экспортёр имеет право воспользоваться ставкой НДС в размере 0 %.

Вы можете найти дополнительную информацию по теме в разделе Документы для таможенного оформления.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Счет фактура на экспорт казахстан образец

16.1.6 «Составление и регистрация счетов-фактур при экспортных операциях» Практического пособия по НДС.

Требуемые документы собраны ООО «Альфа» 25 июня 2014 г. Поэтому 30 июня 2014 г. в книге продаж ООО «Альфа» был зарегистрирован счет-фактура, составленный и зарегистрированный ранее в журнале учета полученных и выставленных счетов-фактур.

4. Счет-фактуру подпишут руководитель и главный бухгалтер ООО «Альфа» или иные уполномоченные лица (п. 6 ст. 169 НК РФ). Подробнее об этом вы можете узнать в разд. 12.1.3.10 «Требования к подписи счета-фактуры. Право подписи счета-фактуры» Практического пособия по НДС.

Приложение N 1 к Постановлению Правительства

Российской Федерации от 26 декабря 2011 г. N 1137

225 20 мая 2014 г. СЧЕТ-ФАКТУРА N — от «—» —————— (1) — — — ИСПРАВЛЕНИЕ N — от «—» —————— (1а) Общество с ограниченной ответственностью «Альфа» Продавец ————————————————————- (2) 118437, г. Москва, ул. Красная Сосна, д. 5 Адрес —————————————————————- (2а) 7704502552/770401001 ИНН/КПП продавца —————————————————— (2б) Он же Грузоотправитель и его адрес —————————————— (3) CNR-Trade GmbH, 87, 54292, Trier, Deutschland Грузополучатель и его адрес —————————————— (4) — — К платежно-расчетному документу N ——— от ———————— (5) CNR-Trade GmbH Покупатель ———————————————————— (6) 87, 54292, Trier, Deutschland Адрес —————————————————————- (6а) — ИНН/КПП покупателя ————————————————— (6б) евро, 978 Валюта: наименование, код ——————————————— (7)

Наименование товара (описание выполненных работ, оказанных услуг), имущественного права

Цена (тариф) за единицу измерения

Стоимость товаров (работ, услуг), имущественных прав без налога — всего

В том числе сумма акциза

Сумма налога, предъявляемая покупателю

Стоимость товаров (работ, услуг), имущественных прав с налогом — всего

Страна происхождения товара

Номер таможенной декларации

условное обозначение (национальное)

Мука пшеничная (сорт высший)

Руководитель Главный бухгалтер организации или иное Иванов Иванов И.И. или иное Сидорова Сидорова А.И. уполномоченное лицо ———— ———— уполномоченное лицо ——— ————- (подпись) (ф.и.о.) (подпись) (ф.и.о.) Индивидуальный предприниматель __________ _________ ________________________________________ (подпись) (ф.и.о.) (реквизиты свидетельства о государственной регистрации индивидуального предпринимателя)

Ответ:

Да, правомерно. Объясним почему.

Раздел II приложения № 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) не регулирует порядок заполнения счетов-фактур в указанной ситуации. Соответственно, обратимся к нормам российского законодательства.

В общем случае в соответствии с п. 5 ст. 169 НК РФ и пп. «к» и «л» п. 2 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 26.12.2011 № 1137) в графах 10 и 10а счета-фактуры указывается страна происхождения товара (цифровой код и соответствующее ему краткое наименование) согласно Общероссийскому классификатору стран мира.

Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация.

По общему правилу в счете-фактуре должны быть заполнены все реквизиты. Однако некоторые реквизиты вписывать необязательно.