- Комментарий к ст. 88 Налогового кодекса

- Как оспорить результат

- Форма декларации по НДС

- Нужен ли юрист для подачи жалобы на решение налоговой

- Какие действия ФНС можно опротестовать после камеральной и выездной проверок

- Почему УФНС откажет в рассмотрении жалобы

- Нарушение срока камеральной проверки

- Зачем повышают ставку НДС?

- Онлайн-обжалование решения по проверке

- Как обжаловать решение налогового органа онлайн. Пошаговая инструкция

- Контрольные мероприятия: что инспекторы имеют право делать при углубленной проверке

- Сроки камеральной проверки

- Процесс проверки

- Порядок обжалования решения суда

- Как проходит проверка

- Сроки проведения камеральной налоговой проверки

- Что именно проверяют и за какой срок?

- Частые ошибки и нарушения

- Порядок проведения камеральной проверки 3-НДФЛ

- Сроки обжалования решений по камеральным и выездным проверкам

Комментарий к ст. 88 Налогового кодекса

Что говорят о камеральной проверке юристы? Уже более 11 лет назад этапы и в целом процедура ее проведения существенно видоизменились. Причем в основном в пользу бизнесменов. Сейчас четко ограничен срок представления пояснений, установлено право организаций вносить уточняющие и подтверждающие документы, разрешена мучающая ранее предпринимателей проблема с истребованием документов.

И если раньше налоговый орган имел право запрашивать какие угодно справки о компании, то теперь проверка проводится в основном только на основе поданной декларации (хотя и тут есть исключения). Более детальный мониторинг может быть проведен только в рамках выездных поверок.

Кем проводится камеральная проверка и нужно ли специальное разрешение?

В отличие от выездной проверки, прежде чем начать которую сотрудник налогового органа должен предъявить официальное разрешение на мониторинг от своего начальника, при проведении камеральной проверки ничего подобного не требуется.

Сроки и правила мониторинга

- Провести ее могут в течение 90 дней со дня, когда бизнесмен представил декларацию.

- Если декларация не направлялась в налоговые органы, проверку имеют право провести на основе той информации о компании, которая уже имеется в базе.

- В случае если проверка таким образом начата, и компания все-таки представляет декларацию, первая проверка сворачивается, и начинается новая – уже на основе представленных данных. При этом завершение проверки означает завершение всех действий с имеющими документами. Однако они могут быть использованы при проведении налогового контроля.

Как оспорить результат

Если при камеральной проверке выявлены нарушения, налоговый инспектор должен в течение десяти дней после её завершения составить акт и не позднее пяти дне после составления направить его налогоплательщику. В свою очередь, последний вправе в течение одного месяца после его получения представить аргументированные возражения на акт камеральной проверки лично, почтой или через личный кабинет налогоплательщика.

Если вы считаете результат проверки неправомерным, обратитесь к юристу на нашем сайте. Получив качественное юридическое сопровождение, вы сможете более эффективно оспорить отказ в возврате налога ввиду камеральной проверки.

Форма декларации по НДС

- форма декларации;

- порядок ее заполнения;

- формат представления отчетности в налоговые органы.

Узнать детальнее о составе декларации, скачать ее бланк и образец вы можете из материалов рубрики «Какой порядок заполнения декларации по НДС (пример, инструкция и правила)».

Если фирма начисляет НДС, а затем предъявляет налог к вычету, ей придется указать соответствующие данные о счетах-фактурах, которые явились основанием для расчетов. Для этого в декларации предусмотрены разделы для отражения данных из книги покупок, книги продаж, журнала учета счетов-фактур.

В настоящее время налоговые инспекторы получили возможность сравнивать данные, отраженные в книге продаж и книге покупок фирмы-продавца и фирмы-покупателя. Это позволяет выявлять в ходе камеральной проверки по НДС недобросовестных лиц, которые налоги в бюджет не платят, но претендуют на получение вычета по НДС.

Нужен ли юрист для подачи жалобы на решение налоговой

На наш взгляд поиск налогового юриста (налогового адвоката) нужно начинать в момент получения решения о назначении выездной проверки. Это нужно, чтобы не допустить нарушений и злоупотреблений со стороны ФНС и полиции, а также, чтобы грамотно вести себя во время допросов, которые несомненно будут. Мы знаем, что без веских доказательств того, что в результате проверки будут найдены нарушения на большие суммы, налоговики на выездную не приходят.

А вот для камеральной проверки дополнительный юрист не нужен – скорее всего, с задачей справится ваш бухгалтер. И только если в результате вы получите на руки «страшный» и неожиданный акт, есть смысл привлекать юриста для обжалования. Примерно 50% результатов камеральных проверок обжалуются главными бухгалтерами, которые отвечают за бухучет в компании.

И, конечно, у вас всегда остается вариант лично взаимодействовать с контролирующим органом и самостоятельно составлять все документы по обжалованию. Для этого придется писать заявления, пробиваться на прием к инспекторам и искать доказательства неправомерности решения в своей бухгалтерской документации и отчетности. Будьте готовы, что решаться все будет сложно и долго.

Хотите не переплачивать налоги и не бояться проверок? Доверьте бухгалтерское обслуживание экспертам Профдело. Ведем бухгалтерию так, чтобы у проверяющих не было претензий к вашей компании.

Узнать об услуге

Какие действия ФНС можно опротестовать после камеральной и выездной проверок

Не соглашаться и заявлять о своих правах — нормально. Иногда налоговики любят попугать тем, что «если вы не согласитесь с нашим актом, то вам еще хуже будет». Это, конечно, не так. На самом деле хуже уже не будет – невозможно включить в решение о проверке то, что не записано в акте. Ваша задача – как можно больше оспорить на каждом этапе обжалования.

Обжалование акта проверки возможно, если вы не согласны:

-

с суммами доначислений по налогам;

-

со штрафами и пенями, которые налоговая «инкриминировала» бизнесу;

-

с выводами инспектора по результатам камеральной или выездной проверки.

Обжалованию также подлежат действия налоговой, когда:

проверяющие не соблюдают сроки проведения налоговых проверок;

-

инспектор во время проведения проверки требует отчетность или бухгалтерские документы, не предусмотренные законодательством;

-

проверяющие требуют и рассматривают документы, превышающие 3-летнюю давность (3 года — допустимый срок для проведения камеральной или выездной налоговой проверки).

-

проверка (камералка или выездная) проводится повторно, то есть поднимает вопросы и периоды, по которым уже вынесено решение – исключения составляют проверка по решению вышестоящей налоговой или проверка «уточненки»;

-

ФНС нарушает сроки, предусмотренные законом, для возврата переплат по налогам;

-

проверяющие не принимают возражения относительно составленного акта проверки.

Все перечисленное — лишь видимая часть айсберга. Нарушений по процедуре и по сути проверки может быть в разы больше. Поэтому, если уверены или хотя бы подозреваете, что ваши права нарушены — имеете полное право жаловаться на результаты работы должностных лиц ФНС. Лучше всего это делать с привлечением двух специалистов: вашего главного бухгалтера (аутсорсинговой компании) и налогового адвоката.

Почему УФНС откажет в рассмотрении жалобы

Обратите внимание, вышестоящий орган может отказаться рассматривать жалобу в вышестоящую инспекцию или апелляционную жалобу в нескольких случаях. Правила касаются всех способов подачи – на бумаге и онлайн.

-

Нарушен порядок подачи, указанный в Налоговом кодексе.

-

Не указаны полные реквизиты решения, которое вы хотите обжаловать.

-

Срок подачи апелляционной жалобы истек – если вы пропустили срок в один месяц и не просите продлить его по уважительной причине, решение по проверке вступит в действие, и УФНС примет у вас просто жалобу. Если прошло больше года, то УФНС не будет рассматривать жалобу.

-

В жалобе не указано конкретно, какие нарушения вы хотите устранить.

-

Апелляционная жалоба или жалоба поданы без подписи, или полномочия лица не подтверждены.

-

Организация, подающая жалобу, исключена из ЕГРЮЛ или ликвидирована, или стало известно о смерти человека, подписавшего жалобу.

-

Ранее вы уже подали жалобу – основания для подачи не изменились.

-

Нарушения устранены до момента подачи жалобы.

-

Решение по этому налоговому спору уже принято судом.

-

Вы сами отозвали жалобу полностью или в части требований.

У вышестоящего налогового органа есть 5 рабочих дней, чтобы найти одну из этих причин и еще 3 рабочих дня, чтобы сообщить вам об отказе в рассмотрении.

***

Как видите, возможностей обжаловать результаты проверки у бизнеса достаточно, но чтобы использовать их эффективно, нужно обязательно учитывать все нюансы – сроки подачи, правильную подготовку документов, этапы и инстанции. А еще – не бояться и разговаривать с представителями налоговых ведомств на “одном языке”.

Нарушение срока камеральной проверки

Даже если налоговая инспекция нарушила срок проверки, но решение по ее итогам организации предоставила, отменить его уже нельзя. Для отмены решения ИФНС должна нарушить более значимые условия проведения проверки. Например, если налоговая не дает возможность организации принимать участие в рассмотрении материалов, а также представлять пояснения по ним. Решение также может быть отменено, если, например, нарушения налоговиков привели к неверному решению в отношении проверяющей организации. Но превышение срока проверки к нарушению отнести нельзя и отмена решения из-за этого невозможна.

Но это правило не касается запросу документов, необходимых для проверки. Если налоговая после трехмесячного срока потребует предоставить какие либо подтверждающие документы, то решение налоговиков по итогам проверки можно признать незаконным.

Зачем повышают ставку НДС?

НДС 10% действует, например, на такие товары:

- молоко, сливки, масло, сыр, творог;

- мясо, колбаса, сардельки, сосиски;

- мука, сахар, макароны, крупы;

- рыба, креветки, консервы;

- яйца, овощи, хлеб, подсолнечное масло;

- детское питание, подгузники;

- детская одежда, школьные принадлежности, игрушки.

Есть сложная бухгалтерская заморочка с тем, что производитель может платить НДС 10%, а перевозчик его товара, например, 18%. Но в пересчете на единицу продукции это изменение будет ничтожным. Если в магазине молоко подорожало на 2% в связи с якобы повышением НДС, это обман: НДС для молока не изменился.

Еще есть ставка НДС 0%. Она действует для экспорта и тоже не изменится.

Это основной федеральный налог, который проще всего собрать и прогнозировать. Если товар продан и облагается НДС, в бюджет точно попадет какая-то сумма. С налогом на прибыль так не получится. НДС — первый по собираемости налог в России. Это второй по размеру и доле вид доходов бюджета, а первый — от продажи нефти и газа.

Если ставка вырастет с 18 до 20%, в следующем году в бюджете будет на 620 млрд рублей больше. В среднем за год каждый человек будет тратить на повышение НДС примерно 360 Р в месяц. Но это в среднем. В реальности кто-то потратит больше (например, при покупке автомобиля), а кто-то потратит столько же, покупая только продукты со льготным НДС.

Онлайн-обжалование решения по проверке

Сервис предусматривает разные поводы для обращения, с которыми сталкиваются предприниматели при взаимодействии с контрольными органами.

Например:

-

нарушена процедура проверки или порядок ее назначения;

-

вы не согласны с нарушениями, которые вам приписывают, или с теми мерами, которые назначены проверяющими;

-

вы не согласны с действиями проверяющего в ходе самой процедуры проверки

Как обжаловать решение налогового органа онлайн. Пошаговая инструкция

План досудебного обжалования результатов проверок таков:

-

Зайдите на портал Госуслуг.

-

Заполните специальную форму.

-

Если представляете организацию, то подпишите заявление усиленной квалифицированной электронной подписью. Если подаете жалобу как физическое лицо или ИП — то простой ЭЦП.

-

Отправьте жалобу.

Ваша онлайн-жалоба будет рассмотрена в течение 20 рабочих дней. Если потребуются дополнительные материалы или пояснения, их запросят также в режиме онлайн.

Еще одно упрощение — вам не придется отслеживать статус рассмотрения. Сервис автоматически будет оповещать о каждом этапе прохождения жалобы. Решение вы получите на портале госуслуг и по электронной почте.

Важно:

С 1 июля 2021 года способ подачи жалобы онлайн стал обязательным для отдельных видов федерального контроля (всего на момент написания этой статьи — это 30 контролирующих ведомств), а с 01 января 2023 года — он станет общепринятым для всех.

Контрольные мероприятия: что инспекторы имеют право делать при углубленной проверке

Требовать объяснений от налогоплательщика. Налоговая может запросить уточненную декларацию и подтверждающие документы или вызвать налогоплательщика в ФНС.

Запрашивать у госучреждений, контрагентов и банков информацию о налогоплательщике. Например, об открытых счетах и оборотах на них, об имуществе, которое принадлежит бизнесу.

Допрашивать свидетелей. Например, бухгалтера компании или ее руководителя.

Привлекать специалистов. Например, переводчика, инженера или другого эксперта в бизнесе, который проверяют. Специалист поможет налоговой понять, все ли работает так, как говорит предприниматель.

Сроки камеральной проверки

Стандартный срок — 3 месяца. Дольше «камералка» длиться не может.

Исключение — декларация по НДС. Её проверяют:

- 2 месяца. Срок могут продлить ещё на 1 месяц, если до окончания основного срока проверки инспекция заподозрит нарушение закона. Решение о продлении срока принимает руководитель или заместитель руководителя ИФНС;

- 6 месяцев, если декларацию представляет иностранная организация, состоящая на налоговом учёте в РФ.

Если налогоплательщик обнаружит ошибки в сданном отчёте, исправит их и отправит декларацию или расчёт заново, камеральная проверка первого отчёта прервётся и начнётся новая — с даты получения «уточнёнки».

Например, ИП сдал декларацию по УСН 25 апреля, а 11 мая обнаружил, что учёл не все доходы, а значит обязан сдать уточнённую декларацию. 13 мая он отправил новый отчёт ценным письмом. 18 мая налоговая его получила, прекратила проверку первого варианта, и начала новую проверку, срок которой будет отсчитываться с 18 мая.

Если вы собираетесь подать уточнённый отчёт, потому что налог оказался меньше, чем посчитали в первый раз, взвесьте все «за» и «против». Это ваше право, а не обязанность. У налоговиков появится дополнительное время для проверки, а ситуации с уменьшением налога они изучают особо тщательно.

Процесс проверки

Мониторинг документации начинается сразу после получения заполненной декларации сотрудниками ФНС. Исследование бумаг не требует специализированного разрешения, поэтому эти действия со стороны налоговиков правомерны.

Камеральная проверка деклараций по форме 3 НДФЛ проста:

- Заявитель на возврат оформляет КНД 1151020 любым методом, затем направляет в инспекцию.

- После получения бумаги налоговики проверяют:

- правильность заполнения соответствующих полей и ячеек;

- верность подсчета сумм;

- мотивированность преференций, вычетов;

- верность налоговых тарифов;

- соответствие налоговому законодательству РФ.

Дальнейший ход камеральной проверки 3 НДФЛ зависит от наличия ошибок и недочетов. Если недочеты есть, то сотрудники службы:

- Составляют протокол о найденных недочетах.

- Отправляют плательщику требование по форме КНД 1165050, в котором просят предоставить пояснительную документацию и при необходимости составляет уточненную декларацию.

- После сбора пакета бумаг гражданин отправляет их в инспекцию. Если срок предыдущей проверки истек, то начинается новая.

Если ошибок и недочетов не было, то после исследования бланк 3-НДФЛ отправляется в архив, а в личном кабинете (ЛК) плательщика сборов ставится «галочка» о том, что проверка завершена успешно.

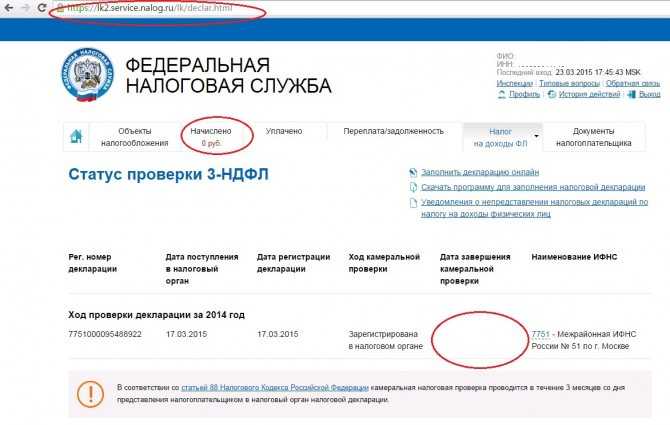

Как узнать статус камеральной проверки 3-НДФЛ

Чтобы узнать на каком этапе мониторинга находится декларация 3-НДФЛ, нужно посетить ЛК на официальном сайте налоговой службы. В личный кабинет можно зайти двумя способами:

- по логину и паролю;

- через портал Госуслуги (система ЕСИА).

Узнать статус камеральной проверки 3 НДФЛ можно в два шага:

- Войти в ЛК.

- Выбрать вкладку «Налог на доходы ФЛ», из приведенных вариантов выбрать «3-НДФЛ».

Ниже автоматически появится список отправленных КНД 1151020 и статус их проверки.

Порядок обжалования решения суда

Для обжалования понадобится предоставить веские юридические основания для этого, иначе дело кончится, даже не начавшись. Чаще всего при оспаривании судебных решений, ходатайствующие отталкиваются от процессуальных ошибок, которые допустил суд при рассмотрении дела и вынесении вердикта.

Лазейкой для истца послужит нарушение судебным органом процессуальных норм гражданского, уголовного и административного кодекса или других ФЗ. Ходатайствовать о пересмотре дела может любая сторона, участвовавшая в процессе лично или посредством представительства, но лишь в том случае, если ее права были ущемлены решением судьи.

Порядок обжалования судебного решения состоит из нескольких этапов:

- Подробное ознакомление с текстом постановления районного суда. Этот этап служит основанием для позиции истца при обжаловании.

- Далее необходимо изучить нормы и положения материального права, которые непосредственно касаются предмета судебных тяжб и обжалования решения в рамках процессуального документа.

- После выявления нарушений определяется подсудность. Так, большинством споров занимаются суды субъектов РФ.

- На последнем этапе происходит составление жалобы и приложение к ней всех необходимых документов. Структура жалобы может отличаться в зависимости от ее вида.

При обнаружении в содержании постановления явного нарушения не стоит останавливаться только на нем. Необходимо подробно изучить весь документ, ведь более обширная доказательная база — залог успеха для истца.

Важно учитывать, что приступать к составлению жалобы необходимо лишь после получения решения суда в окончательной форме. Дело в том, что на заседании суд может огласить лишь свое конкретное решение, без упоминания деталей и подробностей

Окончательное решение предоставляется не более чем через 5 дней после оглашения вердикта. Потому не стоит торопиться ходатайствовать сразу после вынесения итогов рассмотрения, так как велика опасность споткнуться о подводные камни.

Стоит отметить, что интересы истца при рассмотрении ходатайства может защищать как законный представитель, так и представитель по доверенности.

Как проходит проверка

Сначала все полученные отчёты проходят автоматизированный контроль без привлечения сотрудников ИФНС. Отчёты проверяются на соблюдение контрольных соотношений.

Если нарушений нет, проверку можно считать законченной.

Если система выявит нестыковки, начнётся второй, углублённый, этап проверки с участием налоговых инспекторов.

Особые правила проверки с 1 июля 2021 года установлены для деклараций по НДС и расчёту страховых взносов. Если показатели отчёта расходятся с контрольными соотношениями, он считается не сданным. ИФНС сообщит об этом в электронном виде не позднее дня, следующего за днём получения декларации. Для исправления налогоплательщику даётся 5 рабочих дней. Если он успеет сдать верный вариант, декларация считается представленной на дату первой попытки.

В ходе камеральной проверки инспекторы могут запросить у вас пояснения или документы.

Согласно пояснения могут затребовать, если:

- в декларации есть ошибки или противоречия;

- информация в декларации не соответствует сведениям, которые есть у ИФНС. Пример: декларация подписана лицом, который на дату подписания уже не числился в ЕГРЮЛ руководителем организации;

- в уточнённой декларации сумма налога меньше, чем в первоначальной;

- в декларации отражён убыток.

В этих случаях инспекторы направят требование, где укажут, какие ошибки и(или) противоречия были выявлены. В течение 5-ти дней со дня получения налогоплательщику нужно будет отправить пояснения, подтверждающие, что отчёт верный, или исправить данные. К пояснениям при желании можно приложить подтверждающие документы.

При этом имейте в виду: всё, что инспекция «нарыла» на основе попавшей к ней информации, навсегда остаётся в арсенале ИФНС, анализируется и используется

Поэтому не давайте инспекторам лишнего повода обращать на вас внимание. Никогда не отправляйте в ИФНС отписки

Тщательно формулируйте всё, что пишите в ответах на запросы. Оставляйте у себя копии всех документов и сообщений, которыми обмениваетесь с инспекцией. Отвечайте только на поставленные вопросы и не пишите лишнего, если вас об этом не спрашивают. Нестыковки в информации — один из поводов назначить выездную налоговую проверку.

Важно! Если инспекция отправляет требование почтой, по закону оно считается доставленным на шестой день от даты отправления. Именно с этого момента начнётся отсчёт срока для ответа, даже если вы не получили письмо вовремя

Чтобы вовремя получать всю корреспонденцию от налоговой и быстро реагировать, лучше применять электронный документооборот. Пользователи сервиса «Моё дело» могут прямо из личного кабинета обмениваться письмами и документами с налоговиками и ПФР.

Если после пояснений обратной связи от инспекции нет, камеральную проверку можно считать пройденной. То же самое с исправлениями, но в этом случае трёхмесячный срок отсчитывается уже с момента подачи уточнённого отчёта.

Инспекторы могут запросить не только пояснения, но и документы:

- для подтверждения права на налоговые льготы;

- для подтверждения суммы заявленных налоговых вычетов.

В особых ситуациях инспекторы в ходе камералки могут применять более жёсткие методы контроля:

- встречные проверки;

- осмотр помещений;

- допрос свидетелей;

- назначение экспертизы.

Например, осмотр могут провести, если в декларации по НДС заявлено возмещение налога из бюджета.

Сроки проведения камеральной налоговой проверки

Зачастую к нам обращаются клиенты, у которых возникают вопросы следующего характера:

- Выездная проверка началась уже пол-года назад, а когда закончится непонятно или Проверку уже приостанавливали несколько раз и сейчас хотят приостановить в очередной раз.

- Проверка идет уже 2 месяца, а инспектор приходил к нам всего-лишь 3 раза, это нормально?

Для того, чтобы ответить на эти вопросы, нужно четко понимать возможные сроки проведения и продления выездных проверок.

В целом, сроки проведения выездных проверок исчисляются следующим образом:

При этом основаниями продления срока проведения выездной налоговой проверки до четырех и (или) шести месяцев могут являться несколько причин:

- проведение проверок налогоплательщика, отнесенного к категории крупнейших. При этом под крупнейшим налогоплательщиком понимается то,что суммарный объем начислений федеральных налогов, согласно данным налоговой отчетности свыше 1 миллиарда рублей, а для организаций, осуществляющих деятельность в сфере оказания услуг связи, а также по реализации и (или) предоставлению в пользование технических средств, обеспечивающих оказание услуг связи, организаций, осуществляющих деятельность в сфере оказания транспортных услуг, — свыше 300 миллионов рублей или суммарный объем полученных доходов превышает 20 миллиардов рублей или активы превышают 20 миллиардов рублей.

- получение в ходе проведения выездной налоговой проверки информации о наличии у налогоплательщика, нарушений законодательства о налогах и сборах и требующей дополнительной проверки;

- наличие форс-мажорных обстоятельств (затопление, наводнение, пожар и т.п.) на территории, где проводится проверка;

- проведение проверок организаций, имеющих в своем составе несколько обособленных подразделений

- непредставление налогоплательщиком в установленный срок документов, необходимых для проведения выездной налоговой проверки;

- иные обстоятельства, среди которых выделяются объемы проверяемых и анализируемых документов, количество осуществляемых проверяемым лицом видов деятельности и т.д.

При этом в срок проведения проверок не засчитывается время, в течение которого проверка приостановлена, а именно:

- истребования документов (информации) у контрагентов проверяемого лица Такое приостановление допускается не более одного раза по каждому лицу, у которого истребуются документы.

- получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

- проведения экспертиз;

- перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Таким образом, мы встречаемся с ситуациями, когда налоговый орган начинает заканчивает проверку через 10-12 месяцев, после ее начала, пользуясь своими правами на ее приостановление или продление.

При этом случаются ситуации, когда налоговый орган все-таки нарушает сроки проведения проверки.

К сожалению, в таких случаях суд не признает Решение налогового органа по результатам проверки незаконным только по этому основанию.

Обычно суды мотивируют это следующим образом (см. Информационное письмо ВАС от 17 марта 2003 г. N 71):

- Согласно абзацу второму статьи 88 НК РФ камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога, если законодательством о налогах и сборах не предусмотрены иные сроки.

- Применяя указанную норму, следует исходить из того, что установленный ею срок не является пресекательным и его истечение не препятствует выявлению фактов неуплаты налога и принятию мер по его принудительному взысканию.

- Вместе с тем налогоплательщик всегда вправе обратиться в вышестоящий налоговый орган с жалобой на бездействие налогового органа.

Мы знаем, какие именно доводы могут заставить налоговый орган соблюдать сроки проверки, поэтому если у Вас остались какие-то вопросы, свяжитесь с нами. Мы ответим на них.

Другие виды налоговых проверок:

- Встречная налоговая проверкаВстречная налоговая проверка (”встречка”) проводится только в рамках выездных или камеральных проверок.

- Выездная налоговая проверкаВыездная налоговая проверка – это самый серьезный вид проверки. Проводится в офисе, с изучением документов.

Что именно проверяют и за какой срок?

Проверка проходит в несколько этапов и цель каждого из них — изучить:

- Реальность всех указанных активов. Например, если плательщик указал в разделе «доходы» заработную плату в размере 50 тысяч рублей, то вся документация с указанными суммами будет внимательным образом прочтена;

- Законность всех активов, указанных в декларации: основания для начисления денег, проверка адресантов переводов и т.д.;

- Ограниченное законом изучение налоговых нарушений — например, сокрытия доходов от ФНС.

Закон предписывает всем инспекторам обойтись только теми разделами, что указаны в 3-НДФЛ, поэтому масштабное исследование всех возможных нарушений закона при проверке невозможно. Соответственно, проверяется лишь отчетный год. ФНС тратит серьезные ресурсы на подробное изучение всех доходов только при веских основаниях: если нарушения «тянут» на уголовное дело или тщательная проверка необходима по закону (речь идет об изучении деклараций политиков перед отправлением своей кандидатуры на выборы).

Частые ошибки и нарушения

При камеральной проверке инспекторы могут найти разные несоответствия — в оформлении документов, в расчетах, в динамике оборотов

При подаче декларации рекомендуем обращать внимание на эти моменты, чтобы избежать дополнительных вопросов налоговой

Ошибки в оформлении документов. В декларациях отчетные периоды нужно указывать цифровыми кодами, в них легко ошибиться. Например, по налогу на прибыль код за первый квартал — 21, за второй квартал — 22, за полугодие — 31.

Налогоплательщик не заплатил пеню. Налоги и пени нужно перечислять на разные счета — чтобы их заплатить, нужно два платежных поручения. Если налогоплательщик просто заплатит больше налога, не оформляя еще одну платежку, автоматически пеня не покроется.

Расходы компании растут быстрее доходов. Инспекторы могут заподозрить компанию в завышении затрат — могут попросить подробных разъяснений.

Порядок проведения камеральной проверки 3-НДФЛ

Камеральная проверка 3-НДФЛ проводится на основании представленной налогоплательщиком декларации, а также приложенных обосновывающих документов. Налогоплательщику не направляется письменное уведомление о дате начала камеральной проверки. Кроме того, не требуется какого либо письменного распоряжение от вышестоящих лиц о проведении проверки. Инспекторы обязаны проводить ее самостоятельно, без специального приказа.

Если инспектором будут выявлены какие-либо нарушения, то у налогоплательщика будет запрашиваться первичная документация. В этом случае в срок до 5 дней налогоплательщик должен пояснить все несоответствия, представить дополнительные данные, а при необходимости внеси корректировки. ФНС с налогоплательщиком связывается по телефону, указанному в декларации, либо путем направления требования в письменном виде.

При камеральной проверке инспекторы выявляют занижение налоговой базы путем проведения логической проверки и сопоставления информации с данными предыдущих отчетов и внешних источников. По итогам проверки формируется перечень налогоплательщиков, по которым будет проведена выездная проверка.

К этапам камеральной проверки 3-НДФЛ можно отнести следующие:

- Определение того, в полном ли объеме налогоплательщиком представлена документация.

- Срок фактического представления декларации сверяется с крайней датой для подачи.

- Проводится визуальный осмотр заполнения полей, а также соответствует ли оформление предусмотренным правилам.

- Проводится проверка правильности расчетов.

- Проверяется правильность применения налоговых вычетов разного характера.

- Проверяется правильность применения налоговых ставок.

- Проводится контроль верности вычисления налоговой базы для обложения НДФЛ.

Сроки обжалования решений по камеральным и выездным проверкам

Есть 4 способа обжаловать проверку. Каждый способ ограничен сроками, в течение которых заявление примут к рассмотрению:

-

1 месяц от получения акта – для подачи письменных возражений на акт налоговой проверки;

-

1 месяц после получения решения налоговиков по проверке – для того, чтобы подать апелляционную жалобу;

-

1 год после получения решения ФНС – для обжалования решения, которое уже вступило в действие и по которому не подавали апелляционной жалобы (это действие в НК РФ называется – жалоба);

-

3 месяца после получения решения вышестоящей налоговой – для обращения в суд.

Главное – не пропустить сроки, чтобы воспользоваться каждым шансом получить справедливое решение. Если решаете бороться с налоговой, сделайте все вовремя и по букве закона.

Важно:

УФНС может продлить сроки подачи жалобы в вышестоящую инстанцию, если она подана не вовремя. Но для этого потребуются уважительные причины, например, состояние здоровья руководителя компании-налогоплательщика.