- Постройте финансовую амортизацию

- Особенности заполнения и подачи «нулевки»

- Для ИП по УСН

- Для ИП по ЕНВД

- Для ООО

- Шаг 5. Распределяем остаток денег

- Сначала долги. Потом все остальное

- Подушка безопасности

- Причина 5. Все деньги уходят на развитие компании

- Сервис «Моё дело Бухобслуживание»

- Причина 6. Компания работает черт пойми зачем

- Возможен ли вычет НДС при отсутствии исчисленного налога

- Наконец, чистая прибыль

- Adesk считает чистую прибыль бизнеса в реальном времени

- Как правильно заполнить отчет

- Исходные данные

- Порядок заполнения

- Распределение расходов в конце месяца

- Выручка – просто и понятно

- Причина 3. Деньги заморожены в товаре

- Не все поступления увеличивают прибыль и не все расходы ее уменьшают

- Ошибка 1. Считать прибыль по деньгам в кассе

- Ошибка 2. Неправильно понимать суть расходов

- Прибыль – желанная цель

- Причина 2. Нет плана по расходам и доходам

- Что же такое прибыль?

- Советы по составлению бюджета

- Разбираемся с косвенными расходами

Постройте финансовую амортизацию

Чтобы автоматические платежи поступали регулярно, и зарплата не задерживалась, нужно иметь сильную финансовую амортизацию для времён, когда работа идёт медленно. Копите сумму на основные расходы в течение целого года. В противном случае вы просто растратите собственные сбережения.

В дополнение к сберегательной амортизации создайте фонд на тяжёлое время, который нужно использовать только в чрезвычайных положениях.

Кому-то покажется пугающим наличие такого большого резерва денег, но эта стратегия как раз то, что позволит нормально жить с нетрадиционной структурой доходов. Формируйте подушку безопасности, когда много денег, и тратьте её как можно медленнее, когда вы на мели.

Если обнаружите, что опустошаете резерв слишком быстро, пересмотрите дискреционные расходы и подумайте, как можно их сократить.

Особенности заполнения и подачи «нулевки»

Рассматривая вопрос о том, что такое нулевая декларация, необходимо обсудить порядок заполнения данного вида отчетов. Содержание бланка может различаться в зависимости от формы налогообложения, использующейся субъектом коммерции. Ниже мы предлагаем рассмотреть основные нюансы, связанные с заполнением документа.

Для ИП по УСН

Предприниматели, использующие упрощенный режим оплаты налогов, имеют право использовать нулевую отчетность при отсутствии выручки. Согласно данной налоговой системе, предприниматели должны подавать отчетность один раз в год. Конечный срок сдачи документов приходится на тридцатое апреля. Подробный порядок заполнения данного бланка приводится в Приказе Федеральной Налоговой Службы от двадцать шестого февраля две тысячи шестнадцатого года.

Начинать заполнение декларации необходимо с титульного листа. На главной странице документа указываются реквизиты компании. Частным предпринимателям следует указывать свою фамилию, имя и отчество, а также идентификационный налоговый номер. В следующей строке указывается контактная информация. После этого следует указать год, за который подается декларация и код, присвоенный отчетному периоду.

Помимо этого, необходимо указать код экономической деятельности, соответствующий основному направлению бизнеса. Далее указывается количество заполненных листов и общий объем приложений. Заполнять нулевую отчетность может как сам владелец фирмы, так и его доверенное лицо. Нулевая декларация по УСН заполняется следующим образом:

- В разделе 1.1 необходимо указать код, присвоенный согласно справочнику ОКТМО.

- В разделе 1.2 нужно указать территориальный шифр, согласно справочнику ОКТМО.

- В разделе 2.1.1. указывается есть ли у ИП наемные сотрудники.

- В разделах 120–123 приводится информация о ставках, использующихся при расчете величины выплат.

- В разделах 260–263 указываются сведения о ставке по налогам.

Нулевая декларация — это документальное доказательство того, что индивидуальный предприниматель еще не ликвидирован, а просто временно не работает

Для ИП по ЕНВД

При использовании налога на вмененный доход предприниматель не сможет заполнить нулевую отчетность. Этот фактор объясняется тем, что в данном налоговом режиме не учитывается выручка, полученная предпринимателем за отчетный период. Сумма налоговых взносов зависит от сферы деятельности, в которой работает ИП. Из этого можно сделать вывод, что даже при отсутствии дохода, предпринимателю необходимо внести обязательный взнос. Для того чтобы избежать уплаты налогов, предпринимателю нужно предоставить работникам налогового органа заявление о желании перестать использовать эту систему. Согласно установленным правилам, ИП предоставляет срок длиною в пять дней для передачи заявления. Начало данного срока берет отсчет с момента заморозки вмененной деятельности.

Рассматриваемый вид отчетов содержит в себе информацию о базе, которая используется при составлении расчетов величины налогового взноса. Сумма налогообложения зависит от множества различных показателей. Однако прибыль, полученная за отчетный период, не учитывается при составлении расчетов. Это означает, что использование данного режима может увеличить убытки предприятия в случае отсутствия прибыли.

Для ООО

Заполнение нулевой декларации для юридических лиц имеет ряд очень важных нюансов. Использовать эту форму отчетности запрещено тем компаниям, что имеют наемных сотрудников. Руководство компании должно регулярно вносить платежи за свой персонал. Подача такой отчетности может вызвать интерес представителей органов контроля. Это объясняется тем, что в каждой организации предусмотрена должность генерального директора. Лицо, занимающее данный пост, является наемным работником. Этот человек должен получать зарплату и оплачивать налоги на доход.

Многие юристы отмечают несовершенство данного закона. Отсутствие выплат заработной платы в течение отчетного периода позволяет руководству компании отклониться от подачи отчетов. В этом случае руководству необходимо написать официальную объяснительную, указав, что заработная плата не начислялась. Использовать эту лазейку можно лишь в том случае, когда компания была открыта на момент окончания отчетного периода. Также этим методом могут воспользоваться те юридические лица, что уволили всех наемных работников в течение отчетного периода.

Если не предоставить в срок нулевую декларацию, можно получить штраф в размере 1000 рублей на основании ст.119 НК РФ

Шаг 5. Распределяем остаток денег

Если с обязательными расходами все достаточно ясно, то с необязательными все куда сложнее.

Как можно досрочно погасить ипотеку, если хочется новое платье, а лучше два? А что, если инвестировать в крутой проект, а потом погасить все кредиты?

Сначала долги. Потом все остальное

Мы уже писали об умных и глупых кредитах. Но даже самый полезный кредит вытягивает из вас кучу денег: саму сумму покупки плюс страховки и проценты. Поэтому если можете рефинансировать кредит — рефинансируйте, можете погасить досрочно — погашайте. И только потом начинайте инвестировать. Иначе вас ждет участь Джонни Деппа (и речь не о всемирной известности).

Депп отлично зарабатывал, но еще лучше тратил. Его состояние оценивалось в 650 млн долларов. Но любовь к яхтам, дорогим винам и женщинам сыграла с ним злую шутку. И он стал банкротом.

Выделите в своем бюджете статью расходов «погашение долгов». Разберетесь с кредитами и прочими обязательствами — замените ее на статью «инвестиции».

Подушка безопасности

Отдали долги? Первый шаг к финансовой свободе сделан!

Теперь нужно накопить «подушку безопасности», которая выручит вас в случае крутых жизненных поворотов.

Если вы востребованный профессионал, не обремененный долгами и семьей, достаточно «подушки», которая покрывает ваши трехмесячные расходы. Но если у вас есть дети, неработающий супруг, пожилые родители и дополнительные финансовые обязательства, вам нужен запас денег не менее чем на 6 месяцев.

Подушка безопасности должна быть в свободном доступе, например на депозите, который можно быстро закрыть. Максимально обезопасить накопления можно, распределив их в равных долях по трем вкладам: в рублях, долларах и евро.

Причина 5. Все деньги уходят на развитие компании

Проблема. Собственник тратит деньги не на себя, а на компанию: арендуем новый офис, купим всем сотрудникам макбуки, отправим продавцов на обучение и так далее.

Решение. Если хочется расширять и развивать компанию, нужно делать это по плану — вот так всё скучно и занудно. В этом помогут два инструмента:

платежный календарь, который будет показывать, когда компания может и не может тратить деньги;

система фондов — это система счетов, на которые компания перечисляет деньги под разные нужды. Например, на корпоратив, обучение продажников, ремонт офиса.

Допустим, компания регулярно получает чистую прибыль и планирует развиваться. Она может создать фонд «Развитие компании» и в него каждый месяц отчислять определенный процент от чистой прибыли, например 60%. А оставшиеся 40% делить поровну на дивиденды собственника и подушку безопасности.

Чтобы процесс был предсказуемым, компания придумывает регламент, в котором так и пишет:

«Когда в фонде накопится миллион рублей, чистая прибыль будет распределяться в таком порядке: 40% — в фонд, 40% — на дивиденды, 20% — на подушку безопасности».

И когда у компании накапливается желаемая сумма, она уже может спокойно решить, на что эти деньги потратить: учебу, технику, ремонт в офисе или корпоратив.

Сервис «Моё дело Бухобслуживание»

Недавно РБК сообщал, что порядка 97% российских микрокомпаний пока не готовы пользоваться АУСН. 39% опрошенных утверждают, что из-за высоких ставок налога для них такая система не будет выгодна. Каждый восьмой микропредприниматель имеет собственные причины для отказа или желание для начала понаблюдать за работой новой системы со стороны. Бизнес хочет дождаться, когда систему отладят, и она начнет действовать без сбоев.

А если уж очень хочется сэкономить на бухгалтерии, то делать это нужно без потери качества учёта. Наш сервис «Моё дело Бухобслуживание» поможет с ведением бухгалтерского, налогового и кадрового учёта, расчётом зарплаты и сдачей отчётов. Всю бухгалтерскую работу будут делать специалисты сервиса, и перепроверять за ними ничего не придётся.

Причина 6. Компания работает черт пойми зачем

Проблема. Компания путает цели: вместо того, чтобы работать ради прибыли, работает на объемы производства, количество филиалов или престиж.

Решение. Подумать над конечной целью компании. Что должно быть результатом работы: деньги, слава, власть?

Если собственник в этом не разбирается, должен быть коммерческий, финансовый или исполнительный директор, который отличает рост прибыли от роста объема производства и выручку от прибыли. Иначе компания окажется в ситуации, когда прибыль вроде есть, а денег нет.

Компания работала на объем производства, а не прибыль

Еще одна история из практики. К нам обратился клиент с запасами товара на 10 миллионов рублей. Когда стали разбираться, откуда вообще столько запасов, выяснили, что у собственника искаженное представление о целях компании.

Компания производила ароматизаторы для автомобилей — те самые пахучие елочки, клубнички. И собственник считал, что чем больше ароматизаторов компания произведет, тем лучше. У него была сложная система расчета себестоимости с нормами по часам и их учету, он всегда всех подгонял: «Давайте больше, побольше производить!»

Чтобы производить больше, приходилось больше тратить на сырье и зарплаты сотрудникам. Но с ростом объема производства продажи не росли. У компании вообще один покупатель, который брал товар без предоплаты и договора, под честное слово. Он должен был платить после реализации, но постоянно говорил, что еще ничего не продал.

В компании был огромный производственный отдел, но ни одного продажника, который мог бы наладить сбыт этих 10 миллионов ароматизаторов.

При этом собственник не задумывался, а зачем компании производить столько ароматизаторов, если она их не продает?

У компании должна быть четкая конечная цель: у кого-то цель — получать чистую прибыль, а у кого-то — показать себя. Обе цели норм, но тогда и ожидания должны быть соответствующие: если компания работает, чтобы показать себя, то зачем требовать от нее прибыль?

Возможен ли вычет НДС при отсутствии исчисленного налога

На вычеты уменьшается общая сумма исчисленного налога (Пункт 1 ст. 171 НК РФ). Поэтому контролирующие органы считают, что если исчисленного налога нет, то и входной налог вычитать не из чего. Как только появится исчисленный налог (то есть реализация), можно будет уменьшить его на налоговые вычеты (Письма Минфина России от 08.12.2010 N 03-07-11/479, от 29.07.2010 N 03-07-11/317, от 22.06.2010 N 03-07-11/260). Однако суды в этом вопросе встают на сторону организаций, разрешая вычет налога и тогда, когда реализации нет (Постановление Президиума ВАС РФ от 03.05.2006 N 14996/05; Постановления ФАС ПО от 15.12.2010 по делу N А55-3486/2010). Более того, есть судебные решения, в которых уточняется, что исчисленный налог при отсутствии реализации есть, просто он равен нулю (Постановления Девятого арбитражного апелляционного суда от 11.12.2008 N 09АП-15622/2008-АК; Семнадцатого арбитражного апелляционного суда от 22.06.2007 N 17АП-3945/07-АК).

Но если перспектива споров с налоговиками вас не прельщает и вы не собираетесь, то проще, конечно, отложить вычеты на период, когда у вас начнутся продажи (появится реализация).

Расходы, конечно, нужно отражать своевременно как в бухгалтерском учете, так и в налоговом. Не стоит идти на поводу у налоговых органов. Ведь обязанность бухгалтера — правильно вести учет своей деятельности. Аргументы налоговиков о необоснованности таких расходов не имеют под собой законодательной основы.

Поэтому спокойно отражайте налоговый убыток. А в течение следующих 10 лет на его сумму вы можете уменьшать базу по налогу на прибыль (Абзац 2 п. 8 ст. 274, ст. 283 НК РФ).

Если вы применяете УСНО с объектом «доходы минус расходы», то свои расходы (кроме расходов на приобретение товаров) вы можете учитывать после оплаты даже при отсутствии доходов. Сформированная в этом случае сумма убытка также может быть списана в течение следующих 10 лет (Пункт 7 ст. 346.18 НК РФ; Письмо Минфина России от 23.01.2009 N 03-11-06/2/5).

И если через несколько лет у вас возникнет обратная задача — уменьшить прибыль, чтобы меньше заплатить налог, — вам очень пригодятся эти самые убытки прошлых периодов.

Наконец, чистая прибыль

Вот и добрались до главного показателя, который интересует большинство предпринимателей. Сразу взглянем на формулу:

Чистая прибыль = (Выручка компании + Прочие доходы) – (Расходы по основной деятельности + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль или доход)

Из выручки следует вычесть абсолютно все расходы, учесть налоги, амортизацию оборудования и проценты по займам. Именно чистая прибыль в дальнейшем распределяется на выплату дивидендов или реинвестируется обратно в бизнес.

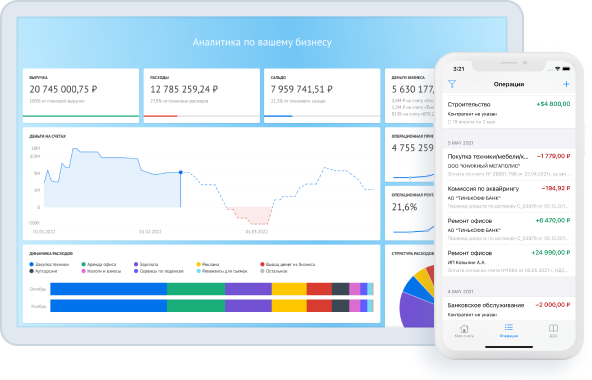

Adesk считает чистую прибыль бизнеса в реальном времени

Протестируйте Adesk. Он очень простой. Сэкономите кучу времени, поймёте сколько зарабатываете и найдёте точки роста для своего бизнеса.

Узнать подробнее

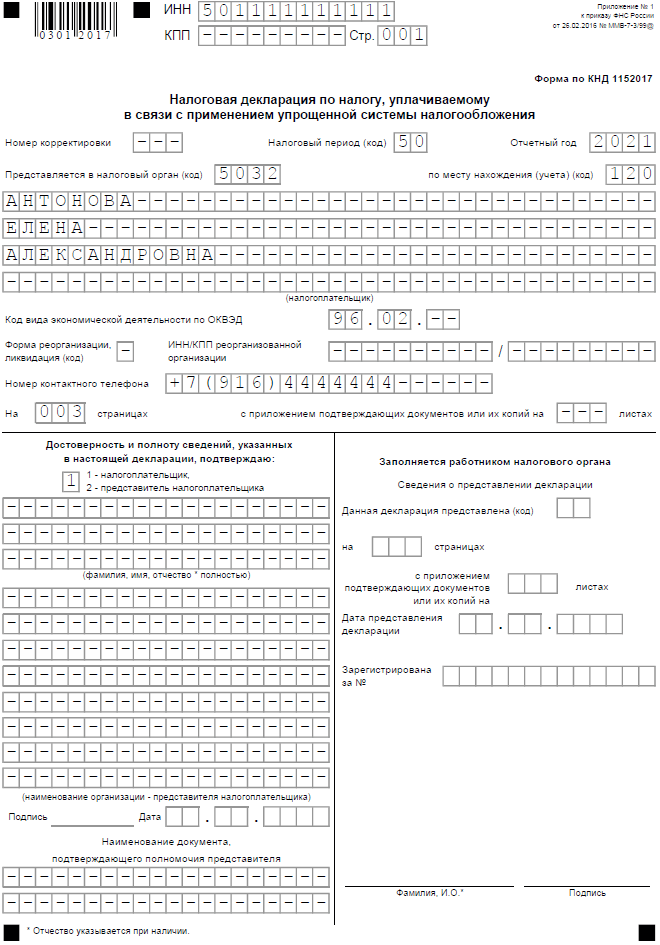

Как правильно заполнить отчет

Декларация при прекращении деятельности ИП на упрощенке заполняется по той же форме, что и обычный отчет. Последний раз она была утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/99@, эта же форма действует и в 2019 году. Образец заполнения мы рассмотрим чуть ниже. Прежде же следует разобраться с одним нюансом — кодом налогового периода.

В порядке заполнения декларации сказано, что код периода нужно взять из Приложения № 1. В нем приводится таблица, из которой на первый взгляд следует, что при закрытии ИП нужно выбрать код 96. Но из разъяснений под таблицей становится понятно, что в этом случае подойдет код 50. Он предназначен для тех предпринимателей, которые полностью закрыли бизнес. А вот код 96 нужно указывать тем ИП, кто прекращает только ту деятельность, по которой применял упрощенку. При этом другие направления бизнеса остаются, то есть предприниматель с учета не снимается.

А теперь пошаговая инструкция заполнения декларации ИП, снятого с учета в 2019 (УСН 6%, без работников).

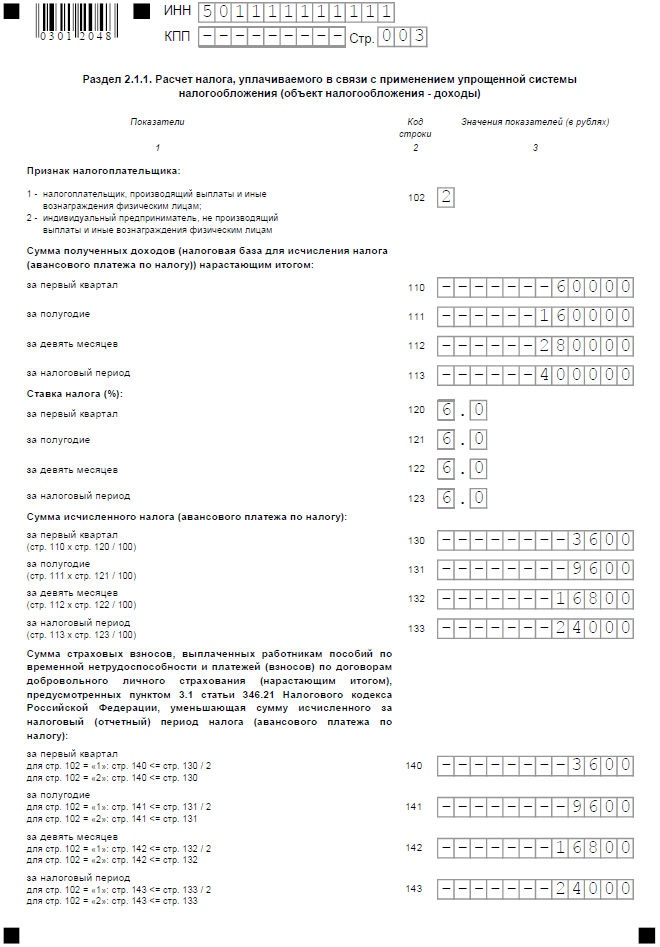

Исходные данные

Антонова Елена Александровна из Подмосковного Звенигорода была зарегистрирована предпринимателем на УСН без работников. В 2019 году она решила закрыться. 23 сентября ИП снят с учета. Информацию для заполнения декларации приводим в таблице.

|

Показатели |

1 квартал |

Полгода |

9 месяцев, а также налоговый период(1 января-23 сентября) |

|---|---|---|---|

|

Доход нарастающим итогом (налоговая база) |

60 000 |

100 000 |

120 000 |

|

Налог по ставке 6% |

3 600 |

6 000 |

7 200 |

|

Уплаченные взносы за неполный год |

10 000 |

20 000 |

26 474 |

Порядок заполнения

При применении упрощенки с объектом «Доходы» нужно заполнить титульный лист, разделы 1.1 и 2.1.1. В верхних строках каждого листа указывают ИНН гражданина и номер страницы — 001, 002 и 003.

Титульный лист декларации при закрытии ИП в 2019 году, который применял УСН «Доходы», нужно заполнить так:

- номер корректировки — 0, так как это декларация первичная;

- налоговый период — 50 (подробное объяснение выше);

- отчетный год — 2019;

- налоговый орган — 5032, это номер ИФНС Звенигорода;

- код по месту нахождения / учета (Приложение № 2 к указанному выше приказу) — 120;

- фамилия, имя и отчество ИП. Все буквы заглавные, каждое слово с отдельной строки;

- основной ОКВЭД — в примере это 96.02;

- номер телефона;

- количество страниц — 3;

- код в блоке подтверждения достоверности — 1, так как ИП подписывает декларацию сам;

- дата и подпись.

Далее переходим в раздел 2.1.1, в котором указываем:

- по строке 102 — код 2, поскольку у предпринимателя не было работников;

- по строкам 110 и 111 — соответственно суммы дохода за 1 квартал и полугодие — 60 000 и 100 000;

- по строкам 112 и 113 — одинаковую сумму 120 000. Это доход за 9 месяцев. А также за весь налоговый период, поскольку ИП Антонова прекратила деятельность в сентябре;

- по строкам 120-123 — ставку налога 6%;

- по строкам 130-133 — суммы налога за каждый период, рассчитанные как База * Ставка;

- в строках 140-143 нужно отразить суммы вычета, то есть страховые взносы за тот же период, которые уменьшают налог. ИП из примера вычитает взносы полностью. Поскольку их сумма больше налога, в этих строках нужно указать сумму налога. То есть те же цифры, которые были отражены в строках 130-133.

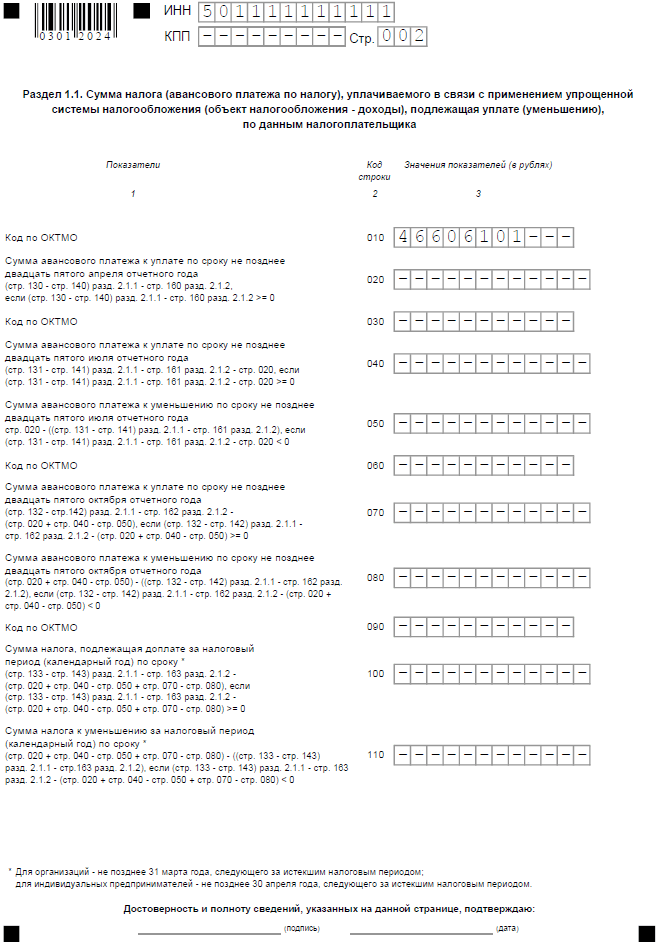

Раздел 1.1 заполним так:

- по строке 010 — код ОКТМО;

- по строке 100 — 0 (нет налога к доплате);

- во всех остальных строках — прочерки;

- внизу страницы — дата и подпись.

Итак, предприниматель Антонова Е.А. прекратила деятельность и сдала отчетность. Все взносы она уплатила еще до снятия с учета, причем их сумма превысила исчисленный налог. Поэтому доплачивать ей ничего не нужно.

Распределение расходов в конце месяца

Если в статье расходов правило распределение не заполнено, то окончательный его выбор для постатейных расходов выполняется в рабочем месте Распределение расходов (раздел Производство — Внутрицеховой учет и Финансовый результат и контроллинг — Доходы и расходы, финансовый результат). (рисунок 8).

Рисунок 8

В указанном рабочем месте выполняется уточнение настроек и отражаются результаты распределения расходов. Состояние настройки распределения расхода в регламентированном и управленческом учете отражается в соответствующих графах.

Настройка распределения расходов выполняется для выбранного вида учета. Выполнить настройку распределения одновременно для нескольких видов учета возможно для расходов, у которых совпадают способы распределения по видам учета.

Ирина Еловская

Выручка – просто и понятно

Выручка упомянута как одна из форм дохода предприятия. Это более простое по сравнению с доходом экономическое понятие.

Выручка – это денежные средства, получаемые в качестве оплаты за реализованный товар или предоставленную услугу. Если не учитывать обязательные вычеты из нее в виде налогов, акцизов, пошлин, уже включенных в цену товара, такую выручку считают валовой. Средства, их которых все эти показатели уже извлечены, составят чистую выручку. Именно ее нужно будет указать в отчетных бухгалтерских документах.

Деньги, полученные предприятием, не обязательно сразу считаются выручкой. Момент, в который она признается таковой, имеет ключевое значение и зависит от выбранного метода учета.

- Кассовый учет. Выручка равна оплате. За товар или услугу деньги поступили в кассу, что зафиксировано кассовым аппаратом или бланком строгой отчетности. При этом способе выручкой будут считаться авансы и задатки, но не сразу войдут в нее отсроченные платежи.

- Выручка по начислению. Средства признаются выручкой, когда товар передается покупателю или подписывается акт об оказанных услугах. При этом не имеет значения, когда деньги реально поступят в кассу, формально они уже считаются принадлежащими организации. При таких раскладах аванс в выручку не войдет.

Причина 3. Деньги заморожены в товаре

Деньги — они как вода. Не в том смысле, что утекают сквозь пальцы, а в том, что могут находиться в разных состояниях: в виде бумажных пятитысячных, новых станков, дебиторки или товаров на складе.

И вот когда деньги заморожены в виде товаров на складе, они как вода в виде льда: чтобы попить, сначала надо разморозить.

Проблема. У компании есть деньги, но они лежат на складе в виде товаров. Когда компании понадобится что-нибудь оплатить, она не сможет взять товары и расплатиться ими: сначала придется найти покупателей на товар, отгрузить его, получить деньги в виде денег и только потом оплатить что нужно.

Еще одна разновидность замороженных денег — товар, который находится в пути

История из практики. Эстонская компания заказывает товары из Китая, и эти товары доставляют на корабле за 200 дней. То есть, если компания переводит деньги поставщику в феврале, то товары получает только в сентября. И получается, что с февраля по сентябрь деньги компании заморожены в товарах, которые находятся в пути.

Из-за долгой доставки, компания закупала сразу крупную партию, чтобы не оказаться в ситуации, когда спрос есть, а товара нет. Крупная партия — это крупные расходы, поэтому большая часть денег компании оказывалась замороженной.

В этой ситуации нужно придумать, как не закупать на 6−8 месяцев вперед. К примеру, найти поставщика поближе с ценой повыше, но и доставкой побыстрее. Это будет выгоднее, чем на полгода замораживать крупную сумму.

Решение. Чтобы не замораживать деньги в товаре, нужно делать три вещи:

понимать, где деньги — поясним чуть ниже;

отслеживать оборачиваемость запасов — это время, за которое товары превращаются в деньги. Чем меньше срок оборачиваемости запасов, тем лучше;

следить за складскими остатками. Если на складе уже лежит пять тысяч стульев, нужно подумать, стоит ли покупать еще.

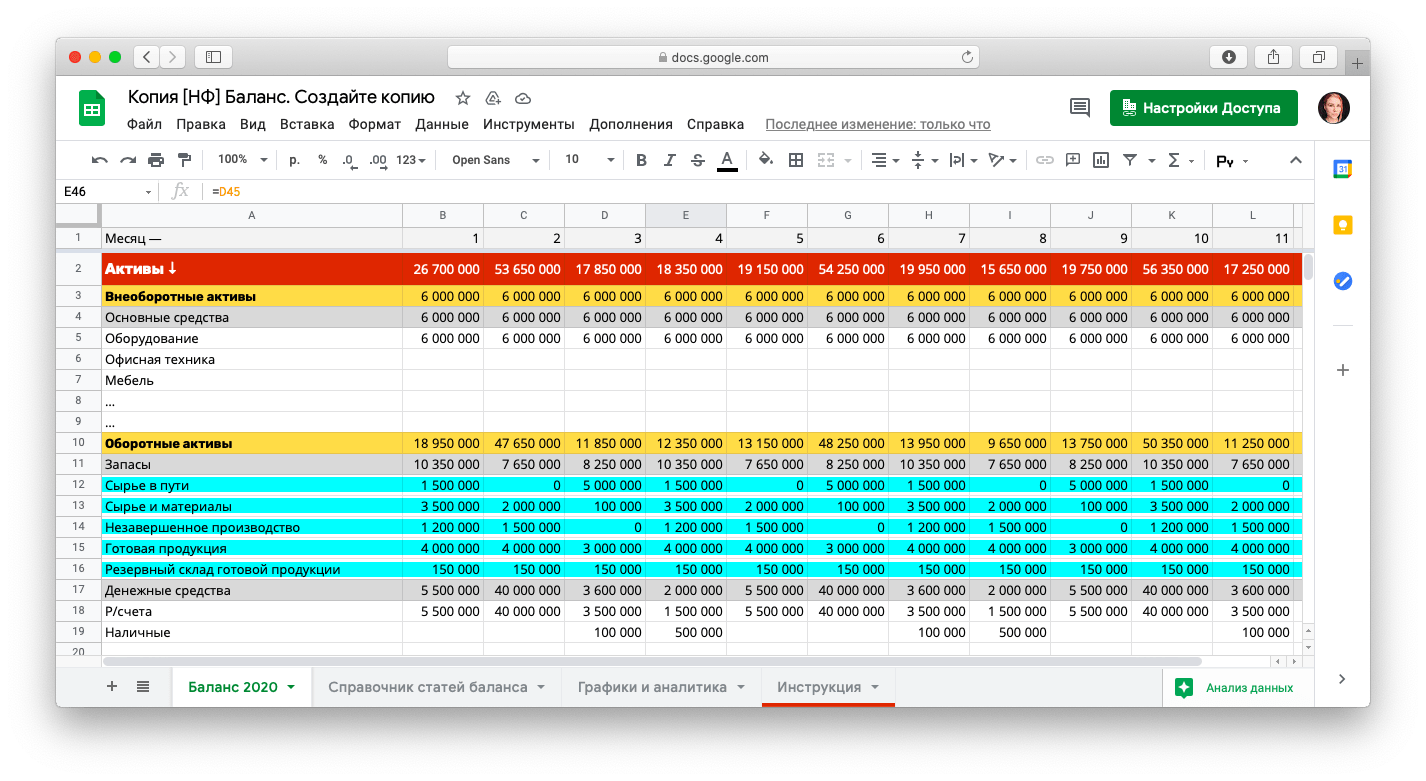

Давайте по порядку. Понять, где деньги поможет такой отчет, как «Баланс». «Баланс» — это главный отчет для собственника, который показывает, в каких активах заморожены деньги компании: в товарах, недвижимости, оборудовании и так далее.

В чем хранятся деньги, можно увидеть в разделе «Активы», а сколько денег заморожено в товаре видно в разделе «Оборотные средства — Запасы». Тут же можно посмотреть, сколько денег заморожено в сырье, материалах, готовой продукции и незавершенных производствах. Скачайте шаблон отчета «Баланс» →

В чем хранятся деньги, можно увидеть в разделе «Активы», а сколько денег заморожено в товаре видно в разделе «Оборотные средства — Запасы». Тут же можно посмотреть, сколько денег заморожено в сырье, материалах, готовой продукции и незавершенных производствах. Скачайте шаблон отчета «Баланс» →

Компания может зайти в «Баланс», и увидеть, что 50% всех денег заморожены в запасах, 25% — в дебиторке, еще на 20% купили машину собственнику, а в деньгах лежит всего 5%, которых только на покрытие самых срочных обязательств.

А отслеживать оборачиваемость товаров и следить за запасами поможет табличка «Управление запасами» — в ней есть данные о том, сколько товаров лежит на складе, когда какой товар нужно докупать и в каком объеме. Здесь вы сможете рассчитывать, сколько нужно закупать товаров, чтобы соблюсти два условия: не замораживать в товарах слишком много денег и не попадать в товарный разрыв — это когда спрос на товар есть, а товара нет.

В табличке у каждого товара есть несколько показателей: сколько на складе, сколько времени нужно, чтобы купить, изготовить или привезти на склад, страховой запас и точка заказа — при каком остатке нужно заказывать новую партию. Шаблон «Управления запасами» можно скачать в нашей барсетке →

В табличке у каждого товара есть несколько показателей: сколько на складе, сколько времени нужно, чтобы купить, изготовить или привезти на склад, страховой запас и точка заказа — при каком остатке нужно заказывать новую партию. Шаблон «Управления запасами» можно скачать в нашей барсетке →

Не все поступления увеличивают прибыль и не все расходы ее уменьшают

Рассмотрим еще один пример. Ваша компания взяла кредит на развитие в размере 100 тысяч рублей под 20% годовых на 1 год.

На счет поступили заветные 100 тысяч. Являются ли они выручкой? Нет. Влияют ли они на прибыль? Тоже нет.

Каждый месяц вам нужно выплачивать 12 тысяч рублей, 10 из которых — тело кредита, а 2 — процент по кредиту.

Выплатили 12 тысяч. Влияет ли этот расход на прибыль? Да, но не полностью. 10 тысяч — это просто возврат займа (тела кредита), поэтому на прибыль не влияет. А вот 2 тысячи (процент по кредиту) — это уже ваш операционный расход, который уменьшает прибыль. Проценты вы выплачиваете за счет своей операционной деятельности, которая позволяет вам на кредитных деньгах заработать.

Ошибка 1. Считать прибыль по деньгам в кассе

Прибыль и деньги — это разные вещи. Прибыль правильно считать по выполненным обязательствам перед клиентом. Деньги лишь следствие.

Например, компания занимается поставкой овощей в магазины. Сначала получает оплату, а потом привозит товар. И вот компания получила деньги, а помидоры сгнили в один момент — поставку совершить не удалось. В итоге обязательства не выполнили, а деньги в кассе. Если предприниматель финансово безграмотен, он потратит деньги, которые не отработал. Будет ли он готов к тому, чтобы их вернуть?

Бывает и наоборот. Представьте, что та же самая компания сначала поставляет овощи, а потом уже получает деньги от клиентов, спустя неделю. В момент отгрузки компания уже выполнила обязательства, хотя деньги ещё не пришли. Есть вероятность, что предприниматель будет временно сидеть без денег и ошибочно думать, что его бизнес убыточный.

В обеих ситуациях получается нестыковка обязательств и денег.

Финансовый результат всегда отражают выполненные обязательства — при подсчёте прибыли выручку нужно считать именно по ним.

Ошибка 2. Неправильно понимать суть расходов

Нельзя считать расходом каждую трату денег. Для бизнеса расход — это когда из компании уходит часть активов.

К примеру, торговая компания вложилась в товар для последующей продажи, и у неё на складе появляется актив — запасы. Когда компания продаёт товар клиенту, она несёт расход — себестоимость товара, чтобы получить выручку — стоимость товара для клиента. Это расход. Итак, мы продали товар и получили доход, а расходом будет являться стоимость этого товара для нас.

Активами бывают не только запасы — ещё оборудование, дебиторская задолженность, незавершённое производство и деньги

На последние стоит обратить особенное внимание

Многие предприниматели закупку товара для последующей перепродажи посчитают расходом — деньги же потратили, значит, расход. И будут неправы, ведь деньги — это точно такой же актив, как и запасы.

Посмотрим на цифрах: мы покупаем партию товара, для чего тратим 100 000 рублей, и получаем запасы, которые тоже стоят 100 000 рублей. Мы просто поменяли один актив на другой. Из компании ничего не ушло, значит, это не расход.

Расходы появляются только тогда, когда активы реально ушли из компании. Например, себестоимость продукции, выплата зарплат, налогов, аренды.

Прибыль – желанная цель

Понятие прибыли считается самым непростым в экономической теории, поскольку оно имеет много граней в зависимости от трактовки:

- категория экономической деятельности фирмы;

- результат функционирования бизнеса;

- форма финансовых накоплений;

- возможность для дальнейшего развития предприятия и др.

Антонимом прибыли является убыток. Простейшую формулу прибыли можно выразить так: доходы минус расходы.

Рассчитать прибыль можно только после учета доходов и покрытия расходов. Разница между доходами и расходами составляет валовую прибыль.

СПРАВКА! При купле-продаже валовая прибыль – это разница между себестоимостью и продажной ценой. В производстве этот показатель высчитывается с учетом многих элементов, составляющих затраты.

«Очищенная» от налогов на прибыль, кредитных процентов, штрафов и других операционных трат, она превратится в чистую прибыль, отражаемую в балансовых документах организации. Как ею распорядиться, будет решать предприниматель на основании внутренних нормативных актов.

Причина 2. Нет плана по расходам и доходам

Проблема. Компании приходится рассчитываться с партнерами раньше, чем с ней рассчитываются клиенты. Например, 1 марта компания получает деньги от клиента № 1 — 100 000 рублей. Ее ближайшие платежи такие:

4 марта — 50 000 рублей на первую часть зарплат;

5 марта — 50 000 рублей на аренду;

19 марта — 50 000 рублей на вторую часть зарплат.

4 и 5 марта компания выдает первую часть зарплат и оплачивает аренду: по 50 000 рублей. Те 100 000 рублей, что перевел клиент уже закончились, но 19 марта нужно опять выдавать зарплату. А денег нет, потому что ближайший платеж клиента № 2 только 25 марта.

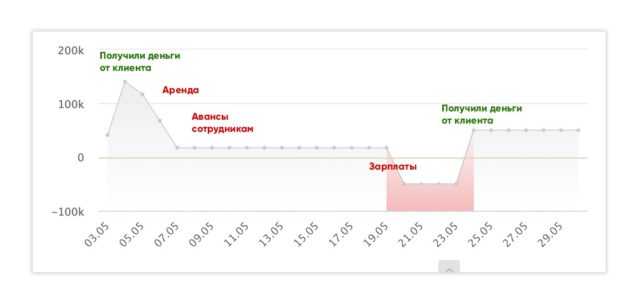

Решение. С этой проблемой поможет платежный календарь — инструмент, с помощью которого можно видеть плановые даты расходов и доходов: когда платят нам, когда платим мы. Например, в нем будет видно, что даты аренды и зарплаты всё время выпадают на момент, когда у компании нет денег.

Платежный календарь можно вести в табличке или специальном сервисе, например Финтабло. В сервисах календарь начинает гореть красным, если компания вот-вот попадет в кассовый разрыв.

Платежный календарь в сервисе учета «Финтабло»

Платежный календарь в сервисе учета «Финтабло»

Когда компания видит, что вот-вот попадет в кассовый разрыв, она может передвинуть часть несрочных платежей на попозже или договориться с кем-то о переносе даты оплаты. К примеру, можно обсудить вопрос с арендодателем, так ему и сказать:

«Василий! Клиенты нам платят всегда 25 числа, а аренда у нас 15 числа, из-за этого всё время задерживаем и суетимся. Может, перенесем на 1 число аренду?»

Что же такое прибыль?

Любой предприниматель начинает собственное дело ради прибыли. Под прибылью мы понимаем разницу между тем, что мы заработали и понесёнными издержками.

Рассмотрим пример. Петр открыл цветочный ларек.

За один рабочий день торговая точка продает цветов на 10 тысяч рублей, то есть за 31 день в кассе предприятия оказывается сумма в 310 тысяч рублей.

У ларька есть свои расходы: закупка цветов и декора, зарплата продавцов, оплата коммунальных услуг, аренда торговой площади, налоги и т.д. На это, к примеру, уходит 250 тысяч рублей.

В результате прибыль цветочного ларька составляет 60 тысяч рублей в месяц.

Советы по составлению бюджета

После того, как вы установили базовый бюджет, настройте его в соответствии со своим финансовым положением и целями:

- Если ваш заработок неустойчив, будьте активны в сбережениях, чтобы покрыть периоды, когда доходы снижаются.

- Если у вас есть проблемы с денежным потоком из-за того, что вам платят только один раз в месяц, разделите платежи и храните деньги, которые вы планировали потратить в оставшиеся недели, на отдельном счете, пока они вам не понадобятся.

- Расплачивайтесь кредитной картой только в том случае, если у вас будут деньги для выплаты в конце месяца. В противном случае вы будете должны проценты сверх цены всего, что вы купили.

- Ежемесячно корректируйте свой бюджет, если вы обнаружите, что переоценили или недооценили свои расходы. Следите за крупными расходами, которые происходят только раз в несколько месяцев, например, страховые выплаты.

- Если вы склонны тратить слишком много средств на определенные категории, используйте хитрости бюджетирования, такие как переход на бюджет только наличными.

- Как только ваши расходы станут ниже, чем ваш доход, прежде чем увеличивать свои расходы, планируйте сбережения.

- Найдите время, чтобы изучить другие финансовые навыки, чтобы повысить свою финансовую грамотность и заставить деньги работать на вас.

Разбираемся с косвенными расходами

В бухгалтерском учете

Расходы признаются в том отчетном периоде, в котором они возникли, независимо от намерения получить выручку или иные доходы (Пункты 17, 18 ПБУ 10/99 «Расходы организации»).

Примечание

Многие бухгалтеры сомневаются в правильности списания затрат со счета 26 на счет 90 в ситуации, когда выручки нет. Ведь затраты должны списываться в дебет счета 90 одновременно с признанием выручки по кредиту этого счета. Поэтому иногда используют другой вариант — списывают расходы в дебет счета 91 «Прочие доходы и расходы»

Ошибки в этом нет, но обратите внимание, что управленческие расходы являются расходами по обычным видам деятельности, а не прочими расходами, и то, что организация пока не получает выручку, не меняет их квалификации.

Выбранный вами вариант нужно прописать в учетной политике (Пункт 7 ПБУ 1/2008).

Не отразив своевременно расходы в бухгалтерском учете, вы рискуете, что вашу компанию привлекут к ответственности за грубое нарушение правил ведения учета доходов и расходов (Статья 120 НК РФ; ст. 15.11 КоАП РФ).

Ранее многие специалисты, да и сами налоговики в устных рекомендациях советовали собирать расходы при отсутствии доходов на счете 97 «Расходы будущих периодов» и списывать их на финансовый результат по мере поступления выручки. Многие бухгалтеры так и делали, прописав это в учетной политике. Соответственно, в том периоде, когда не было доходов, расходы не учитывались и убытки не формировались.

Для справки

За грубое нарушение правил ведения учета доходов и расходов вашу организацию могут оштрафовать (Статья 120 НК РФ):

(если) нарушение совершено в течение одного налогового периода — на 10 тыс. руб.;

(если) нарушение совершено в течение нескольких налоговых периодов — на 30 тыс. руб.;

(если) нарушение привело к занижению налоговой базы — на 20% от суммы неуплаченного налога, но не менее 40 тыс. руб.

Кроме того, за грубое нарушение правил ведения бухгалтерского учета и отчетности могут оштрафовать вашего руководителя на сумму от 2 тыс. до 3 тыс. руб. (Статья 15.11 КоАП РФ).

Но применять счет 97 для завуалирования убытков неправильно. Ведь, отражая на нем расходы, вы нарушаете требование своевременности отражения фактов хозяйственной деятельности и создаете скрытый резерв, что противоречит требованию осмотрительности (Пункт 6 ПБУ 1/2008). Это приводит к искажению бухгалтерской отчетности (в этой ситуации она выглядит безубыточной) и вводит в заблуждение пользователей. В этом же году в связи с изменениями, внесенными в Положение по ведению бухгалтерского учета, в рассмотренной ситуации счет 97 использовать вообще нельзя.

В налоговом учете

В налоговом учете косвенные расходы включаются в расходы текущего периода в полном объеме (Пункт 2 ст. 318 НК РФ; Письмо Минфина России от 28.07.2009 N 03-03-06/1/495). В результате при отсутствии доходов будет сформирован убыток — отрицательная разница между доходами и расходами. Убыток отражается в декларации по налогу на прибыль и переносится на будущее. С этим согласен и Минфин (Пункт 2 Письма Минфина России от 25.08.2010 N 03-03-06/1/565; Письма Минфина России от 21.05.2010 N 03-03-06/1/341, от 21.04.2010 N 03-03-06/1/279, от 17.07.2008 N 03-03-06/1/414).

Тем не менее налоговики зачастую снимают расходы, когда нет доходов, но суды их не поддерживают. Они считают, что значение имеет не результат деятельности — прибыль или убыток, а направленность деятельности на получение дохода (Пункт 9 Постановления Пленума ВАС РФ от 12.10.2006 N 53; п. 3 Определения КС РФ от 04.06.2007 N 320-О-П).

Если же вы не отразите свои расходы в налоговом учете, претензий к вам никаких не будет.

Однако имейте в виду, что включить эти расходы в декларацию другого периода будет достаточно проблематично. При проверке их могут снять из-за того, что они не относятся к текущему периоду (Пункт 1 ст. 54, ст. 272 НК РФ). Минфин не раз заявлял, что расходы, не учтенные в «убыточной» декларации, нельзя в следующих периодах учесть в качестве текущих расходов (Письма Минфина России от 07.05.2010 N 03-02-07/1-225, от 23.04.2010 N 03-02-07/1-188).

Поэтому, если налоговики снимут вам расходы, которые вы не отразили ранее, учесть их вы сможете, только представив уточненки за те периоды, к которым они относятся, и тогда все равно придется показать убытки.

Совет

Если убыток небольшой, возможно, действительно имеет смысл подать безубыточную декларацию, чтобы сберечь нервы. А бухучет при этом вести правильно. Но если суммы убытка значительные, то лучше их задекларировать, чтобы потом иметь возможность учесть их в будущем.