- Прощение долга учредителем по договору займа

- Платит ли организация-заемщик налог на прибыль, если сумму долга учредитель простил?

- Прощение долга между физическими лицами: НДФЛ

- Прощение долга по договору займа физическому лицу

- Как не сделать процедуру прощения процессом дарения?

- Типичные ошибки

- Бухучет

- Юридическая процедура

- Роль учредителя в налогообложении прощенного основного долга

- Списание долга учредителю по договору займа

- Налоговые последствия беспроцентного займа от учредителя в 2021 году

- Читайте на сайте «Россия-Украина»:

- Оформление соглашения между юридическими лицами

- Вопрос третий: как оформить прощение долга?

- Каким образом учредитель прощает долг своей фирме?

Прощение долга учредителем по договору займа

Нередки ситуации, когда должником является организация, а заемщиком – учредитель этой организации. В этом случае учредитель может простить долг фирмы полностью или частично.

Нередки ситуации, когда должником является организация, а заемщиком – учредитель этой организации. В этом случае учредитель может простить долг фирмы полностью или частично.

В этом случае в состав доходов, которые облагаются налогом, не будут включены денежные средства, которые были получены учредителем безвозмездно, при условии, что уставной капитал фирмы на 50% и более состоит из вкладов учредителя.

Если доля уставного капитала учредителя меньше 50%, тогда сумма долга, который прощается, подлежит налогообложению прибыли в общем порядке.

Договор займа, заключенный между учредителем и директором компании – один из самых выгодных вариантов займа денежных средств. Ведь такой способ выгоден для учредителя, поскольку тот сам заинтересован в том, чтобы фирма работала и приносила прибыль.

Для того чтобы учредитель простил фирме долг, ему необходимо подготовить такие документы:

- договор займа;

- финансовые документы, которые подтверждают факт передачи денег;

- гражданский паспорт учредителя (копия).

Платит ли организация-заемщик налог на прибыль, если сумму долга учредитель простил?

При прощении долга у фирмы возникает прибыль в том размере, в котором учредитель простил долг. Получается, что организация получила денежные средства, значит, факт получения прибыли очевиден.

В этом случае фирма должна заплатить налог в соответствии с выбранной системой налогообложения.

Прощение долга между физическими лицами: НДФЛ

При прощении долга у физического лица возникает доход, который подлежит налогообложению НДФЛ.

При прощении долга у физического лица возникает доход, который подлежит налогообложению НДФЛ.

При этом если человек прощает другому человеку долг, то убытки несет только тот, кто занимал деньги.

Процедура прощения долга производится в таком же порядке, что и прощение долга юридическому лицу: составляется договор, подписывается обеими сторонами.

Прощение долга по договору займа физическому лицу

Если долг по договору займа прощается физическому лицу, то у должника появляется доход в размере списанного займа. В этом случае сумма прощении подлежит налогообложению НДФЛ по ставке 13%.

Если кредитором выступает работодатель физического лица, которое работает в компании, выступающей заемщиком, тогда сумма НДФЛ может удерживаться из заработной платы работника.

Как не сделать процедуру прощения процессом дарения?

Чтобы не возникало сомнения, учитывайте следующую информацию:

- Желательно списывать лишь часть задолженности, а в отношении второй части попросить должника дать гарантии, что она будет закрыта.

- Можно списать и всю задолженность, но тогда необходимо предоставить всю информацию, подтверждающую невозможность частичного возврата обязательств. Или же возврат долга может повлечь за собой убытки или новые затраты у кредитора.

- В соглашении нужно прописать, что неплательщик желает в дальнейшем продолжать сотрудничество с кредитором.

- Иные доказательства того, что сделка не является дарением.

Типичные ошибки

Наивно полагать, что, простив долг должнику, решатся все проблемы, связанные с финансовыми трудностями предприятия. После подписания таких соглашений у налоговой службы может возникать масса вопросов, которые имеют место из-за неправильного трактования условий либо нюансов, которые предварительно не были изучены сторонами сделки.

Одной из самых типичных ошибок является прощение полной суммы долга, что впоследствии расценивается как договор дарения.

При прощении займа обязательно нужно разграничить проценты по кредиту и сам займ.

Изучив основные особенности и нюансы процедуры, можно избежать неприятностей в дальнейшем, чтоб подобные жесты доброй воли не обернулись еще большими проблемами для сторон соглашения.

Бухучет

В бухучете сумму долга, прощенного организации, отразите в составе прочих доходов по кредиту счета 91 «Прочие доходы и расходы» (п. 7 ПБУ 9/99). Сделайте проводку:

Дебет 60 (66, 67, 75, 76…) Кредит 91-1 – отражена сумма прощения долга.

Это следует из Инструкции к плану счетов (счета 91, 60, 66, 67, 76).

Доходы в виде прощенного долга отразите в качестве прочих поступлений в том отчетном периоде, в котором подписано (получено) уведомление (соглашение, договор) о прощении долга (п. 16 ПБУ 9/99).

В аналогичном порядке отразите прощение долга, связанное с решением учредителей об увеличении чистых активов. В данном случае дополнительные записи в бухучете делать не надо. Объясняется это тем, что увеличение чистых активов происходит за счет финансового результата. При этом никакого движения имущества (имущественных прав) не происходит. Подробнее о расчете чистых активов см. Как рассчитать стоимость чистых активов.

Вместо прощения долга можно оплатить дополнительные вклады в общество. То есть провести зачет денежных требований к обществу (п. 4 ст. 19 Закона от 8 февраля 1998 г. № 14-ФЗ).

Пример отражения в бухучете должника прощения долга по договору поставки

20 января ООО «Альфа» отгрузило ООО «Торговая фирма «Гермес»» товары на сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Срок оплаты товаров согласно договору поставки составляет 21 календарный день с даты отгрузки.

Так как в отношении «Гермеса» было возбуждено дело о банкротстве, «Альфа» простила долг покупателю. 19 февраля «Гермес» получил уведомление о прощении долга в размере 118 000 руб.

Операции, связанные с прощением долга, бухгалтер «Гермеса» отразил в учете так.

20 января:

Дебет 41 Кредит 60 – 118 000 руб. – оприходованы приобретенные товары;

Дебет 19 Кредит 60 – 18 000 руб. – отражен входной НДС по приобретенным товарам.

19 февраля:

Дебет 60 Кредит 91-1 – 118 000 руб. – отражена сумма прощения долга.

Пример отражения в бухучете должника прощения долга по договору займа с организацией

28 февраля ООО «Альфа» предоставило ООО «Торговая фирма «Гермес»» заем на сумму 500 000 руб. на срок с 1 по 31 марта (включительно). Сумма процентов, подлежащих уплате заимодавцу за пользование заемными средствами, составляет 4000 руб.

На дату возврата займа (31 марта) подписано соглашение о прощении долга, согласно которому «Альфа» освобождает «Гермес» от обязанностей возврата полученной суммы займа и уплаты процентов за пользование заемными средствами.

Для отражения операций по договору займа бухгалтер «Гермеса» открыл к счету 66 «Расчеты по краткосрочным кредитам и займам» субсчета: – «Расчеты по основному долгу»; – «Расчеты по процентам».

Операции, связанные с прощением долга, бухгалтер «Гермеса» отразил в учете так.

28 февраля:

Дебет 51 Кредит 66 субсчет «Расчеты по основному долгу» – 500 000 руб. – зачислена на расчетный счет сумма займа.

31 марта:

Дебет 91-2 Кредит 66 субсчет «Расчеты по процентам» – 4000 руб. – начислены проценты по полученному займу;

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 91-1 – 500 000 руб. – списана задолженность по основной сумме долга;

Дебет 66 субсчет «Расчеты по процентам» Кредит 91-1 – 4000 руб. – списана задолженность по уплате процентов по займу.

Юридическая процедура

В соответствии с юридическими нормами эта процедура прощения долга учредителем может быть оформлена с помощью разных способов. Рассмотрим их подробнее.

Первый способ – это оформление договора дарения, в котором сторонами оказываются учредитель и сама компания. Предмет договора в данном случае составляет сумма, переданная компании в долг. Этот вариант прощения долговых обязательств возможен только в том случае если учредитель – физическое лицо. Если он находится в статусе юридического лица, то договор дарения с другим юридическим лицом заключить нельзя.

Что же предполагает договор прощения долга учредителем?

Таким образом, при договоре дарения к сделке применимы все правила и ограничения, которые касаются дарственных. Сделка заключается с такими условиями: на добровольной основе, не носит возмездный характер и не предполагает выполнение каких-либо условий. Кредитор не имеет права определять особенные условия для отмены обязательств должника.

Следующий вариант – это заключение дополнительного соглашения, в котором сторонами будут те же участники. Предметом договора выступает отказ заимодателя от права истребования долговых обязательств у компании-заемщика. Это соглашение не позволит аннулировать долг, но даст возможность не выплачивать его, не опасаясь каких-либо юридических последствий. Третий способ – это заключение такого договора, в котором предметом является освобождение заемщика от суммы долговых обязательств (это документ, выданный заемщиком кредитору при получении займа), определенных договором займа.

В этом случае текст договора должен содержать ссылку на ст. 415 Гражданского кодекса Российской Федерации. Факт подписания этого договора прекращает все правоотношения между учредителем и компанией-должником относительно займа. Поскольку это обычная сделка, то есть и общие требования к оформлению. При заключении договора прощения необходимо соблюдать некоторые правила. Договор должен быть составлен в простой письменной форме. Во избежание недоразумений текст договора должен содержать размер долговых обязательств, которые списываются. Как оформить прощение долга учредителем? Этот вопрос интересует многих.

Указывается также заимодатель и должник с перечнем данных, позволяющих провести идентификацию участников данного договора. Документ в обязательном порядке должен содержать реквизиты кредитного договора, в отношении которого заключается сделка о частичном или полном списании долга. Если прощение долга учредителем будет оформляться с помощью уведомления, то в нем указывают срок, в течение которого должник может выразить свои возражения против инициированных кредитором действий. Если должник не проявляет никакой реакции на уведомление кредитора, его бездействие принимается за согласие.

Решением казуистических проблем эта процедура не заканчивается: остаются вопросы налогового и бухгалтерского учета, поскольку компания является субъектом экономических отношений и обязана осуществлять налоговые платежи и вести учетную политику.

Роль учредителя в налогообложении прощенного основного долга

При получении суммы займа у заемщика не возникают налогооблагаемые доходы на основании пп. 10 п. 1 ст. 251 НК РФ. (При определении налоговой базы по налогу на прибыль не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа, иных аналогичных средств или иного имущества независимо от способа оформления заимствований, включая ценные бумаги по долговым обязательствам.) Однако в момент прекращения обязательства налогоплательщика перед организацией-кредитором путем прощения долга у такого налогоплательщика возникает экономическая выгода в виде экономии на расходах по погашению задолженности.

Средства, ранее полученные по договору займа и остающиеся в распоряжении организации в результате соглашения с заимодавцем о прощении долга, рассматриваются Минфином в качестве безвозмездно полученных (Письмо от 14.12.2015 № 03-03-07/72930).

Имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги). Такое определение в целях применения гл. 25 НК РФ приведено в п. 2 ст. 248 НК РФ.

В силу п. 8 ч. 2 ст. 250 НК РФ доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ, признаются внереализационными доходами. На основании пп. 11 п. 1 ст. 251 НК РФ не относятся к налогооблагаемым доходы в виде имущества, полученного российской организацией безвозмездно:

-

от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 % состоит из вклада (доли) передающей организации;

-

от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50 % состоит из вклада (доли) получающей организации и на день передачи имущества получающая организация владеет на праве собственности указанным вкладом (долей) в уставном (складочном) капитале (фонде);

-

от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 % состоит из вклада (доли) этого физического лица.

В связи с этим, если заимодавец подпадает под одно из указанных описаний (например, является организацией-учредителем с долей участия в УК более 50 %), при прощении основного долга по договору займа у заемщика не возникает налогооблагаемого дохода (пример – Постановление АС ЦО от 27.01.2015 № Ф10-4686/2014 по делу № А23-1634/2014). Подчеркнем, речь идет об основном долге, полученном в виде денежных средств, так как налогообложению не подлежит только безвозмездная передача имущества от соответствующего лица – Письмо Минфина РФ от 18.04.2016 № 03-03-06/1/22282, Постановление АС СКО от 11.09.2015 № Ф08-6439/2015 по делу № А53-22125/2014. В отношении прощения долга в части уплаты процентов это правило не работает, так как не выполняется условие о получении имущества (подробнее рассмотрим ниже).

Если размер вклада (доли) не превышает 50 % УК, сумма прощенного основного долга учитывается заемщиком в составе внереализационных доходов (Письмо Минфина РФ от 25.08.2014 № 03-03-06/1/42281). Датой признания дохода является день подписания сторонами соглашения о прощении долга (это может быть и дата утверждения мирового соглашения арбитражным судом (см. Постановление АС МО от 04.04.2018 № Ф05-3906/2015 по делу № А40-93044/2014) или день получения уведомления заимодавца о прощении долга (если у заемщика нет возражений против прощения долга).

Списание долга учредителю по договору займа

Многие собственники кредитуются в своих компаниях. Зачастую они предпочитают оформлять на себя безвозмездные займы, которые затем не спешат отдавать по несколько лет. Ведь по таким договорам займа не действует срок давности в три года и договор зачастую заключается на неопределенный срок по усмотрению собственников. Закон не содержит ограничений не только по поводу сроков, но и суммы займа, а также условий договора (размера процентов за пользование деньгами компании).

Простить собственнику можно как основной размер задолженности, а также начисленные, но так и неуплаченные проценты.

Погасить свой долг по займу перед компанией собственник может и путем взаиморасчета. Он может включить в зачет выплаты по займу положенные ему дивиденды.

Например, собственник взял у компании в долг 500 тыс.р. По итогам полугодия компанией было принято решение выплатить дивиденды в размере 1 млн.р. С указанной суммы необходимо удержать и перечислить в бюджет НДФЛ 13% (130 тыс.р.). Если собственник решится на взаимозачет, то он получит на руки (1000000-130000-500000) = 370000 р.

Часто встречается на практике, что собственник и директор компании – это одно лицо. В этом случае договор займа подписывается в нескольких экземплярах: на должностное лицо и учредителя. Без договора выдать деньги компания не вправе, так как средства на счетах по сути являются не собственностью ее учредителей, а принадлежат ООО.

Налоговые последствия беспроцентного займа от учредителя в 2021 году

На территории России выдача ссуд может осуществляться как физическими лицами, так и всевозможными организациями, причем все условия проводимой сделки могут предварительно обсуждаться в процессе оформления кредитного соглашения обеими сторонами процесса. Беспроцентный займ в соответствии с установленными правилами может браться любым физическим или же юридическим лицом вне зависимости от его организационно-правовой формы, признанной действующим законодательством. Данной формой устанавливается вариант закрепления и последующего использования имущества, принадлежащего компании, а также ее правовое положение и задачи, для которых ведется хозяйственная деятельность.

Длительность и сумма выданного кредита могут быть самыми разными, причем достаточно часто компании предпочитают брать бессрочные ссуды, чтобы в дальнейшем отдавать их при возникновении такой необходимости. Последовательность оплаты и вознаграждение кредитору стороны могут не обсуждать в процессе оформления договора займа.

Возможность прощения задолженности предусмотрена статьей 415 ГК РФ. Однако, имеется оговорка – списание долга не должно затронуть интересы третьих лиц и должника. То есть, если компания-должник возражает против прощения ей долговых обязательств, кредитор не может провести процедуру списания самостоятельно – подобная сделка не носит одностороннего характера. Причем, если фирма-кредитор отказывается принимать денежные средства в счет погашения долга, должник вправе передать деньги на счет нотариуса или судебного органа. Прежде чем заниматься оформлением сделки по прощению долга, кредитор должен уведомить о своем предложении должника в письменной форме.

Если тот направит письмо с возражениями, прощение задолженности не может быть осуществлено. Если должник не предпримет никаких действий, которые могут быть расценены как возражения, или даст согласие на проведение сделки, оформление документов может быть начато. Понятно, что, поскольку учредитель сам управляет своей компанией, выступающей в роли должника, он не станет препятствовать прощению долга

Однако, в такой ситуации важно подумать об интересах третьих лиц. Например, следует проверить, не пострадают ли интересы кредиторов, перед которыми имеет долговые обязательства сам учредитель

Кредиторы могут интересоваться возможностью взыскания долгов за счет активов предприятия, в том числе за счет средств займа, который предполагалось простить. Заимодатель может потребовать возврата долга путем:

- ДЕБЕТ 66 КРЕДИТ 91, субсчет «Прочие доходы» – если заем краткосрочный;

- ДЕБЕТ 67 КРЕДИТ 91, субсчет «Прочие доходы» – если заем долгосрочный;

- ДЕБЕТ 68, субсчет «Расчеты по налогу КРЕДИТ 99 – дополнительная проводка на случай, если сумма списанного долга не относится к налогооблагаемой базе (такая проводка позволяет обновить актив предприятия, представленный не выплаченным налогом на списанные учредителем средства).

Ответ: Да, выдача займа и прощение задолженности выгодно, поскольку деньги будут распределены, а у должника не возникнет дохода, если долг прощается учредителем с менее чем 50% долей уставного капитала. В случае, если доля учредителя-заимодателя превышает 50% уставного капитала, данный способ не является выгодным. Вернемся к рассмотренным нами бухгалтерским проводкам. Сумма, которая будет внесена в первую проводку – это величина долга перед учредителем. Сумма, указанная во второй проводке – это сумма вычета по налогу, который номинально начислен на задолженность.

Если налогоплательщик применяет режим ОСНО (общий режим налогообложения), сумма составит 20% от величины долга. Если учредителю принадлежит менее 50% уставного капитала компании-должника, сумма задолженности отражается исключительно в первой проводке. В таком случае сумма долга налогом не облагается. Прощение Долга Учредителю по Договору Займа в 2021 году

Читайте на сайте «Россия-Украина»:

- Назначение Ответственных за Пожарную Безопасность в Подразделениях

- Принцип Работы Общедомового Счетчика на Отопление

- Как Написать Ответ на Требование Налоговой Расхождение НДС и Прибыль

- Влияет ли Досрочное Погашение Кредита в ВТБ на Кредитную Историю

- Если в Исковом Заявление Ошибочно Указана Дата Документа

Внимание!

В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже.

Оформление соглашения между юридическими лицами

В ситуации, когда оформляется прекращение обязательств между компаниями по рассматриваемому основанию, важно, чтобы оно не было рассмотрено в качестве дарения. В ином случае, сделка признается недействительной

К ней применяются соответствующие последствия по закону: сторонам это может принести неприятности. Поэтому в документах участниками всегда отражается отсутствие воли кредитора, с желанием, прежде всего, одарить должника. Свидетельствами отсутствия этого намерения выступают:

- Неуплата должником части долгового обязательства с целью обеспечения им возврата остальной суммы без обращения в судебный орган.

- Присутствие имущественной выгоды у займодавца по другому обязательству должника с целями экономического оздоровления филиалов.

- Иные обстоятельства, при которых амнистия долга соответствует критериям возмездного договора.

Закон не запрещает взаимное согласие займодавца и займополучателя в устном порядке. Но письменная форма документа поможет участникам избежать неблагоприятных правовых последствий. Документы могут быть направлены участникам соглашения через почту или курьера, электронную почту, факс. В дополнение к соглашению создается акт сверки взаимных расчетов. В документе фиксируется основание возникновения долга, подтверждение его наличия, размер. Кроме того, учитывая дополнительный характер соглашения, нужно указать основное правоотношение, согласно которому образовалась задолженность. Акт сверки также отправляется сторонам по указанным выше каналам связи.

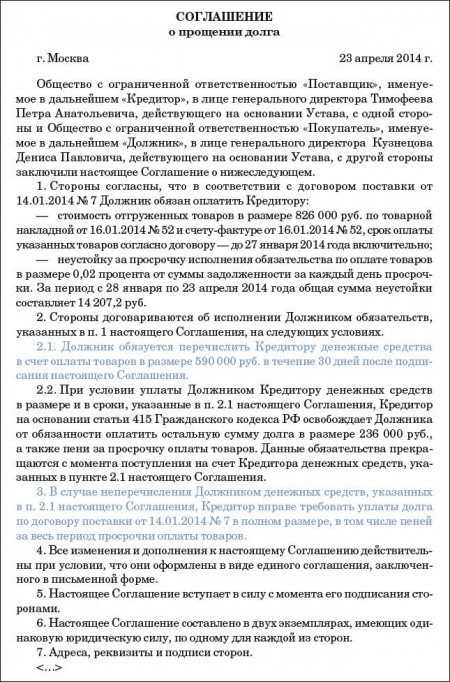

Образец соглашения о прощении долга

Вопрос третий: как оформить прощение долга?

Закон не дает однозначного ответа на этот вопрос, а специалисты не могут прийти к единому мнению. На практике можно встретить три различных подхода.

Сторонники первого подхода утверждают, будто прощенный долг представляет собой подарок. А раз так, то прощение долга необходимо оформить договором дарения. Согласно этому договору учредитель является дарителем, а компания — одаряемым.

На основании данного документа организация-заемщик вправе списать свой долг перед учредителем.

У такого подхода есть один существенный недостаток. По нормам Гражданского кодекса договор дарения могут заключить либо два физических лица, либо физическое лицо и организация. Тогда как дарение между двумя организациями недопустимо.

Поэтому в случае, когда в роли учредителя-заимодавца выступает юридическое лицо, «подарить свои деньги компании-заемщику оно не сможет.

Второй подход подразумевает, что для прощения долга достаточно подписать дополнительное соглашение к договору займа. Из такого соглашения должно следовать, что обе стороны согласны навсегда оставить заемные средства у заемщика.

Нужен ли визовый режим между Россией и Украиной?

НетДа

Данный подход нельзя назвать безупречным, потому что, как говорилось выше, заем по своей природе не может быть безвозвратным. Значит, простить долг в рамках договора займа нельзя.

Согласно третьему подходу, учредитель и компания должны заключить договор прощения долга. В него следует включить пункт примерно такого содержания: «По настоящему договору Кредитор в соответствии со статьей 415 ГК РФ освобождает Должника от долга в сумме___________, возникшего из обязательства Должника по договору займа № __ от___, и не будет в дальнейшем иметь никаких претензий». Именно третий подход кажется нам наиболее корректным.

Каким образом учредитель прощает долг своей фирме?

Прощение долга учредителем по договору займа с принадлежащим ему хозяйственным обществом осуществляется в соответствии с положениями статьи 415 Гражданского Кодекса России. Нормы, которые содержатся в данной статье, позволяют учредителю фирмы простить ее долг перед ним, если после этого не будут нарушены права иных лиц. Например, тех, что являются, в свою очередь, кредиторами учредителя. При том, что возможное взыскание долга может осуществляться за счет его активов (один из которых — заем фирме, который он собирается простить).

Юридически прощение долга в рассматриваемых правоотношениях может быть оформлено несколькими способами:

- Посредством заключения договора дарения (его сторонами будут, таким образом, учредитель фирмы и сама фирма). Предметом договора будет сумма, которая до того момента была передана хозяйствующему субъекту в установленном порядке. Рассматриваемый вариант оформления прощения долга фирмы перед учредителем возможен, только если учредитель является физическим лицом. Если он имеет статус юрлица, то договор дарения с другим юрлицом — фирмой-заемщиком, по закону нельзя будет заключить.

- Посредством заключения дополнительного соглашения (с участием тех же сторон). Предмет данного соглашения — отказ кредитора от права истребования (которое установлено изначальным договором) денежных средств у заемщика. С точки зрения закона данное правоотношение не аннулирует долг, но позволяет фирме не выплатить его без каких-либо правовых последствий.

- Посредством заключения договора, по которому, собственно, осуществляется прощение долга. Его предметом в данном случае может быть освобождение фирмы от обязательств, которые установлены кредитным договором, действующим на момент подписания нового соглашения. При этом, в тексте соглашения может быть приведена ссылка на положения статьи 415 ГК РФ. После подписания данного договора правоотношения между учредителем фирмы и самой фирмой, предмет которых — задолженность одной стороны перед другой, прекращаются.

Полезно будет изучить специфику налогового и бухгалтерского учета суммы прощеного долга фирмой — хозяйствующим субъектом, обязанным уплачивать налоги и осуществлять учетную политику.