- Последствия прощения долга

- Соотношение дарения и прощения долга

- Правила оформления прощения долга между юридическими лицами

- Типичные ошибки

- Налоговый учет

- Прощение долга между физическими лицами — основные положения

- Налогообложение

- Понятие и особенности

- Налоговые последствия оформления соглашения на прощение долга

- Списать в расходы по налогу на прибыль нельзя

- Налоговые нюансы процедуры списания долга учредителям предприятия

- Прощение долга между физическими лицами — налогообложение физического лица

- Отличие прощения долга от дарения

- Порядок оформления договора дарения при прощении займа

- Содержание договора дарения о прощении долга

Последствия прощения долга

Прощение долга является положительным моментом для должника, так как он избавляется от необходимости уплачивать значительные средства кредитору, которые оговаривались при составлении между этими сторонами договора займа или расписки.

Однако не только плюсы имеются у должника, так как если он представлен компаний, то полученные деньги непременно указываются в бухучете, причем вписываются во внереализационные доходы. С этой суммы придется уплачивать довольно существенные налоговые платежи.

Должник непременно вносится в черный список банков или же относится к сомнительным организациям, поэтому в будущем возможность для получения заемных средств будет практически полностью отсутствовать. Для кредитора прощение долга в любом случае является потерей денежных средств.

Уменьшить эту потерю можно только с помощью отнесения прощеной суммы к расходам компании, но обычно этого недостаточно для покрытия убытков. Оформляется прощение долга обычно только в вынужденной ситуации, а также кредитор пытается с помощью такого способа определенным образом возместить свои потери.

Какие риски при прощении долга, расскажет это видео:

Соотношение дарения и прощения долга

Отечественная правовая доктрина и практика судебных разбирательств признают прощение долгов одним из способов, которыми могут прекратиться обязательства. В настоящее время в гражданском законодательстве институт прощения долга отделен от института дарения, но тесно с ним переплетается.

В частности, в ст. 572 ГК РФ указано, что даритель по соответствующему договору может освободить либо пообещать освободить одаряемого от какой-либо имущественной обязанности перед собой, то есть, в сущности, простить какой-то имущественный (денежный либо неденежный) долг. В то же время в Главе 26 ГК РФ, посвященной прекращению обязательств, имеется ст. 415 ГК РФ, в которой прописаны все особенности прощения долга. Таким образом, можно заключить, что прощение долга как вид дарения является безвозмездным освобождением одаряемого от имущественной обязанности перед дарителем.

Сделка, связанная с прощением долга, рассматривается учеными неоднозначно: некоторые ученые считают ее односторонней (отделяя, тем самым, ее от двустороннего дарения), тогда как другие полагают, что она является двусторонней (что сближает ее с дарением). Такое разночтение объясняется тем, что в ГК РФ прямо не указано, что основанием для прощения должника должно быть соответствующее соглашение.

Однако в силу правила, закрепленного в п. 2 ст. 154 ГК РФ, для признания сделки односторонней должно быть указание на это в соответствующей норме ГК РФ, чего, в частности, нет применительно к сделке по прощению долгов. Таким образом, рассматриваемая сделка является двусторонней и требует достижения соглашения между кредитором и должником.

Дополнительно

Когда кредитор освобождает должника от имущественной обязанности (реализуя один из видов дарения), должно иметь место, во-первых, соответствующе соглашение сторон, и, во-вторых, соблюдение запретов и ограничений, установленных в ст. ст. 575, 576 ГК РФ.

Прощение долга не всегда является договором дарения — во многих случаях оно является вполне самостоятельным институтом. К примеру, при прощении долгов между коммерческими организациями обличение освобождения от имущественной обязанности в конструкцию дарения является неверным, потому как такие сделки признаются ничтожными в силу п. 1 ст. 575 ГК РФ о запрещении дарения.

В ст. 415 ГК РФ, в отличие от ст. 572 ГК РФ, нет указания на то, что освобождение должника от имущественной обязанности должно обязательно носить безвозмездный характер. Действительно, если кредитор освобождает должника от какой-то обязанности, то это не всегда безвозмездно в том смысле, который вложен законодателем в п. 2 ст. 423 ГК РФ (то есть без получения платы либо иного встречного предоставления за такое освобождение).

Пример

Должник А. должен перечислить кредитору Б. 1000 рублей. Срок исполнения обязанности уже наступил, но у должника на руках имеется только 500 рублей. Он сообщает кредитору, что может вернуть ему половину суммы при условии, что остальную половину кредитор простит ему. Кредитор, который поставлен перед выбором — получить ли 500 рублей сейчас или не получить 1000 рублей, возможно, никогда, решает простить остаток долга должнику, заключив с ним соответствующее соглашение. В такой ситуации неверно говорить о безвозмездности и о дарении долга.

К сведению

Итак, прощение долга не всегда является дарением, однако дарение, подразумевающее освобождение одаряемого от имущественной обязанности по отношению к дарителю во всех случаях является одновременно прощением долга. При этом для такого прощения действуют ограничения, предусмотренные для передачи в дар.

Дарение и прощение долга отличаются тем, на достижение каких правовых последствий была направлена воля кредитора: на сохранение имущественной массы должника посредством освобождения его от имущественной обязанности или на достижение иных целей. В последнем случае прощение долга не подвержено тем ограничениям, которые установлены в ст. ст. 575, 576 ГК РФ.

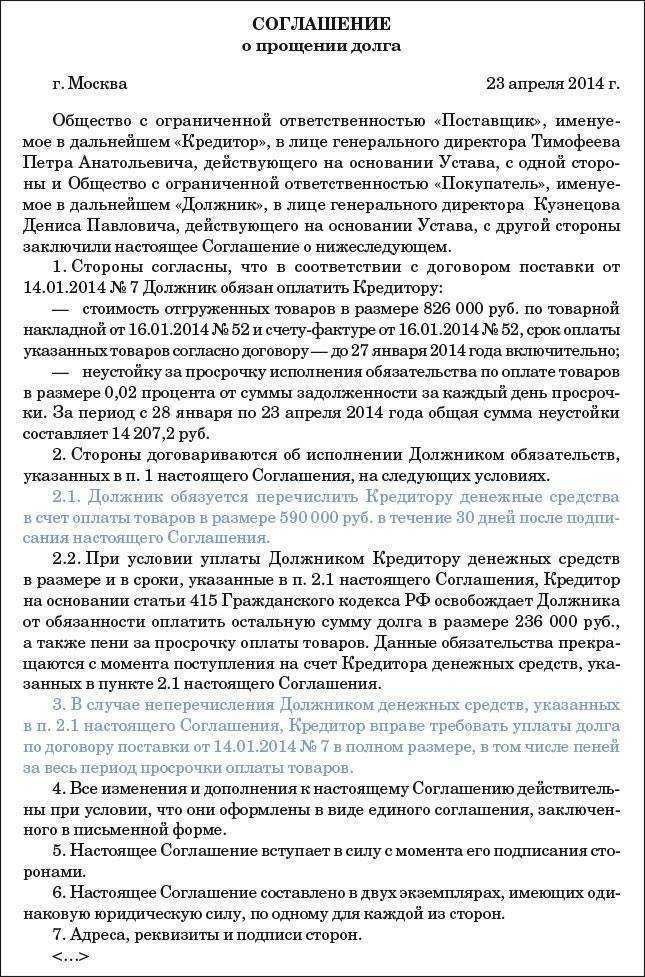

Правила оформления прощения долга между юридическими лицами

Запрещено дарить активы предприятия. Это гласит статья номер 575 Гражданского Кодекса Российской Федерации. Чтобы у налоговых органов не было подозрений по поводу сделки о прощении задолженности, её необходимо правильно оформить.

Статья номер 415 Гражданского Кодекса Российской Федерации разрешает кредиторам списывать или прощать долги компаний-должников

Но здесь важно, чтобы права предприятий-должников не были нарушены. Если такое предприятие не желает, чтобы ему простили задолженности, то оно должно оповестить об этом своего кредитора. Рассмотрим варианты оформления прощения долгов

Их всего два:

Рассмотрим варианты оформления прощения долгов. Их всего два:

- Отправка должнику письменного уведомления об отмене долгов. Дата прощения здесь начинается именно со дня получения письма.

- Составление двухстороннего соглашения об отмене задолженности. К такому документу нужно прикрепить копии договоров и любые другие справки и бумаги, которые прописаны в тексте соглашения.

Что должно быть указано в соглашении?

- Общая сумма долгов, которые подлежат прощению.

- Предмет сделки.

- Согласие участников на процедуру прощения.

- Название организаций, заключающих соглашение, и их реквизиты.

- Условия и обстоятельства, при которых возможно списание задолженности.

- Реквизиты контракта, заключённого между участниками, на основе которого у одного из них возникли долги.

- Документальное подтверждение образовавшегося долга.

- Экономическое пояснение того, почему задолженность должна быть прощена, без наличия в нём признаков дарения.

Мнение эксперта Макаров Евгений Сергеевич Арбитражный управляющий с опытом работы более 10 лет

Чтобы соглашение имело юридическую силу, к сделке нужно приложить результаты сверки, которая покажет факт наличия задолженности у одного из участников.

Действия кредитора:

- Составить акт сверки с предприятием-должником.

- Послать неплательщику сообщение, в тексте которого будет отражено, что кредитор готов простить часть долга или полностью его списать.

- Дождаться ответного письма о согласии или возможных возражениях.

- Подтвердить сделку документально, оформив её отдельно, или как дополнительное соглашение к основному договору.

Скачать образец соглашения о списании долга по кредитному договору с учредителем вы можете здесь

Типичные ошибки

Ошибка: Произошло прощение долга между физическими лицами. Задолженность по займу составляла 3500 рублей. Должник уплатил НДФЛ в бюджет с суммы полученной экономической выгоды.

Комментарий: Если сумма долга составляет 4 тысячи рублей или меньше, НДФЛ не уплачивается. Также налог не требуется уплачивать, если долг был прощен в качестве дара.

Ошибка: При прощении долга между физическими лицами не был оформлен акт сверки взаимных расчетов между заимодателем и должником, прощение долга было оговорено в устной форме, при этом ущемлялись права третьих лиц.

Комментарий: В том случае, если отсутствует акт сверки взаимных расчетов, не имеется письменного договора о прощении долга, отсутствует доказательство отправки должнику уведомления о желании простить ему долг, ущемляются права третьих лиц, имеющих отношение к имуществу кредитора, или акт сверки содержит противоречивые положения, сделка по прощению долга может быть признана не заключенной в судебном порядке.

Налоговый учет

То, каким образом осуществляется налоговый учет долга, который учредитель фирмы простил ей, зависит от того, какая доля во владении хозяйствующим субъектом принадлежит кредитору. Здесь возможны следующие варианты:

- Кредитору принадлежит не более 50% от уставного капитала фирмы. В этом случае списанный долг с точки зрения налогового учета включается в выручку предприятия. Фактически — долг приобретает статус имущества, полученного фирмой безвозмездно. Таким образом, предполагается включение суммы долга в налогооблагаемую базу организации.

- Кредитору принадлежит более 50% от уставного капитала фирмы. В этом случае сумма, соответствующая прощеному займу, не может быть классифицирована как доход фирмы (в том числе и в виде имущества, полученного хозяйствующим субъектом безвозмездно). Это означает, что налог на сумму долга не начисляется. Данная норма установлена статьей 251 НК РФ. Крупнейшие ведомства — такие как Минфин России и ФНС, в своих разъяснениях подтверждают правомерность ее применения в правоотношениях, связанных с прощением долга учредителем.

Важный нюанс: вне зависимости от размера доли учредителя в уставном капитале организации проценты по договору займа фирме (если они предусмотрены) в любом случае включаются в налогооблагаемую базу хозяйствующего субъекта, если долг прощается.

Бухгалтеру фирмы, которой учредитель простил долг, необходимо в целях отражения прощения долга в бухгалтерском учете внести в регистры следующие проводки:

- КРЕДИТ 91 (субсчет «Прочие доходы»);

- ДЕБЕТ 66 (если заем — краткосрочный) либо ДЕБЕТ 67 (если заем — долгосрочный).

Выше мы рассмотрели ситуацию, при которой сумма долга, прощеного учредителем, не относится к доходам, которые подлежат налогообложению. А именно — если кредитору принадлежит более 50% от уставного капитала компании.

В случае, если налогооблагаемый доход организации не возникает, то указанная выше проводка дополняется еще одной:

- ДЕБЕТ 68 (субсчет «Расчеты по налогу»);

- КРЕДИТ 99.

Данная корреспонденция формирует новый актив фирмы — представленный не уплаченным налогом на сумму, которую кредитор простил своей фирме. При этом, сумма, отраженная в первой проводке, будет соответствовать величине долга. Та, что фигурирует во второй проводке, будет соответствовать, в свою очередь, размеру налога, который номинально начисляется на заем. При общей системе налогообложения данная сумма будет соответствовать 20% от величины долга.

Если же учредителю принадлежит менее 50% от уставного капитала фирмы, то сумма долга отражается только первой проводкой. При этом, она не формирует правовых последствий для хозяйствующего субъекта в виде обязательств по исчислению или уплате налогов.

Сумма проводки соответствует величине займа. В качестве первичных документов при этом могут быть применены:

- собственно, договор займа;

- банковская выписка, подтверждающая зачисление заемных денежных средств на счет фирмы.

2. После заключения договора о списании долга в бухгалтерских регистрах прописываются проводки, рассмотренные нами выше.

В качестве первичных документов при этом могут использоваться:

- соглашение, предмет которого — прощение долга;

- справка-расчет, сформированная бухгалтерией.

Прощение долга между физическими лицами — основные положения

Когда речь идет о прощении долга между физическими лицами, в большинстве случаев имеется в виду прекращение обязательств по договору займа. Возможность прощения заемщику долга регламентирована статьей 415 Гражданского кодекса. Согласно нормам данной статьи, заимодавец (кредитор) имеет право аннулировать долг заемщика в полной мере или частично. Главное, чтобы соблюдались следующие условия, иначе прощение долга не признается действительным:

- со стороны должника не должно быть возражений против прощения ему долга (если впоследствии заимодавец все же откажется принимать денежные средства в счет уплаты долга, заемщик может передать деньги в суд или нотариусу);

- права третьих лиц, имеющих отношение к имущество кредитора, не должны быть ущемлены.

Важно учесть некоторые особенности проведения сделки по прощению долга — если не проявить должной осмотрительности, сделка будет квалифицирована как заключение договора дарения. Чтобы такого не произошло, необходимо соблюдение 3 условий:

- волеизъявление кредитора о прощении долга должно являться безвозмездным — см. ст. 572 ГК РФ (то есть кредитор не должен предъявлять каких-либо дополнительных требований, благодаря которым прощение задолженности станет возможным);

- суд должен определить тот факт, что кредитор собирается освободить заемщика от необходимости уплаты долга в качестве дара — см. п. 3 Информационного письма Президиума ВАС РФ от 21.12.2005 № 104;

- в договоре о прощении долга должно быть обозначено отсутствие намерения у кредитора одаривать заемщика (к примеру, можно объяснить целесообразность прощения задолженности и написать о том, что такая уступка поможет продолжить сотрудничество с заемщиком или вернуть себе хотя бы часть средств без подачи иска в суд).

Налогообложение

При заключении соглашения, согласно которому юридическое лицо прощает долг физлицу, наступают определенные налоговые последствия.

1. В частности, прощение долга расценивается отечественным налоговым законодательством, как получение прибыли в размере суммы, которая была списана займодавцем.

Налогообложение дохода физлиц предполагает, что с любой прибыли отчисляется НДФЛ. Соответственно, заемщику придется выплатить 13% в бюджет. В том случае, если займодавцем является организация-работодатель, то она, являясь налоговым агентом, отчисляет подоходный налог из заработка сотрудника.

Следует отметить, что налогом не облагается прибыль, величина которой не превышает 4000 рублей. Иными словами, если размер списанного долга не больше этой суммы, то перечислять налог не придется.

2. Что касается отчисления предприятием на работника страховых взносов, например, медицинских, пенсионных, то этот вопрос остается спорным.

В частности, как следует из судебной практики, прощенный по займу долг не облагается страховыми взносами если:

- его аннулирование не было обусловлено трудовыми отношениями. В частности в трудовом договоре не было условий по предоставлению сотруднику ссуд и дальнейших обязательств по их прощению;

- прощение долгов работодателем не носит регулярного характера;

- списание непогашенных сумм займа не зависят от результатов труда подчиненных, объема и условий работы.

В свою очередь, Минздравсоцразвития в письме № 03-15-06/80212 придерживается позиции о необходимости уплаты страховых взносов, если работнику прощается долг. Поскольку договор займа предполагает возврат заемщиком взятых денежных средств, то он не облагается страховыми взносами. При этом невозвращенный кредитору долг, по мнению ведомства, от взносов не освобождается.

Сумма задолженности, считает Минздравсоцразвития, должна облагаться взносами, поскольку она фактически является выплатой, совершенной в пользу сотрудника в рамках трудовых отношений с работодателем-займодавцем.

Для правильного отражения операций по займу, бухгалтерия использует соответствующие проводки, например, среди таковых:

- Дт 73-1 Кт 50 — выдача работнику займа;

- Дт 91-2 Кт 73-1 — сумма списанного займа отнесена к прочих расходам предприятия.

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 — Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 — Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 — По России, звонок бесплатный

Распечатать

Понятие и особенности

Статья 415 устанавливает, что займодавец освобождается от обязательств должником при условии, если его действие не противоречит интересам других лиц. В этом случае речь идет об амнистии долга, о процедуре, которая часто налоговыми инспекторами идентифицируется с дарением. Нередко юристы также высказываются в пользу отождествления двух договоров. Правовая природа двух сделок отличается друг от друга. Дарение основано на взаимной договоренности между сторонами. Одаряемый согласен на то, чтобы принять предложение второй стороны. Статья 415 ГК РФ не предполагает безусловного согласия займополучателя на освобождение от долга. Поэтому на практике он прощается путем оформления письменного документа в качестве сделки одностороннего характера.

Займополучатель освобождается лишь после заключения договора прощения долга

Иной вариант: уведомление должника о том, что его задолженность аннулируется. Но в обоих случаях: в договоре или в уведомлении, которое направляется ему, указывается обстоятельство возникновения задолженности, а также ее сумма. Если дарение отожествлять с прощением долгового обязательства, то основание его прекращения должно быть подчинено ограничениям, установленным в ГК РФ.

ГК РФ устанавливает правило: при передаче имущества встречного характера, прав, а также обязательства договор не может считаться дарением. В ином случае, он признается ничтожным. Исходя из этого, прощение долга по договору займа не может быть отождествлено с дарением. Соглашение, в тексте которого фиксируется этот факт, по своей природе выступает акцессорным. Оно имеет вспомогательный характер. Это выражается в том, что соглашение следует за основным договором. Признание ничтожности основного правоотношения автоматически налагает недействительность на дополнительное.

Налоговые последствия оформления соглашения на прощение долга

В отношении налогового учёта нужно обращать внимание на тип налогообложения на предприятии:

- Если используется метод начисления, то выручку надо признать без привязки к дате получения дохода.

- Если применяется кассовый метод, то день получения выручки должен совпадать с датой принятия дохода.

Важно! Задолженность, подлежащая списанию, не должна являться просроченной. Два способа списания долга по налоговому законодательству:

Два способа списания долга по налоговому законодательству:

- С помощью погашения задолженности из средств чистой прибыли.

- Списание на внереализационные расходы для уменьшения налоговой базы.

Обратите внимание! Неплательщик после прощения долга должен его отразить во внереализационных расходах для налогового учёта. Доходы, полученные от компаний, учредители которых владеют более чем 50% в уставном капитале предприятия-должника, не облагаются налогом на прибыль в случае прощения задолженности

Доходы, полученные от компаний, учредители которых владеют более чем 50% в уставном капитале предприятия-должника, не облагаются налогом на прибыль в случае прощения задолженности.

Списать в расходы по налогу на прибыль нельзя

Списывать в расходы по налогу на прибыль сумму прощенного долга не стоит.

Такие расходы не соответствуют соответствует критериям п. 1 ст. 252 НК РФ. Все расходы должны быть экономически обоснованы и документально подтверждены.

Прощение долга нужно рассматривать как безвозмездную передачу имущества. В п. 16 и п. 12 ст. 270 НК РФ прямо говорится, что стоимость расходы, связанные с безвозмездной передачей имущества, не уменьшают налогооблагаемую прибыль.

Бывают ситуации, когда кредитор может учесть прощенный долг в расходах. Но для этого ему нужно доказать, что был коммерческий интерес и прощение долга было экономически выгодно. (постановление Президиума ВАС от 15.07.2010 № 2833/10)

Если заем выдавался под проценты, при кассовом методе учета на момент прощения долга проценты нужно учесть в составе доходов. Поскольку при кассовом методе налогового учета доходом является не только полученная оплата, но и погашение задолженности другим способом (п. 6 ст. 250, п. 2 ст 273 НК РФ)

НДС в этой ситуации не возникает. По денежным займам НДС вообще не начисляется.

Налоговые нюансы процедуры списания долга учредителям предприятия

Многие участники обществ предпочитают кредитоваться в компаниях, учредителями которых они являются. Следует отметить, что такой вариант займа выгоден для заемщика, поскольку не ограничен сроком исполнения обязательств, и в то же время не запрещен законом. Ссуду подобного рода можно отдать по истечении достаточно длительного периода. Более того, условия предоставления средств и размер процентной ставки устанавливаются непосредственно предприятием.

Однако с 2016 года с введением поправок в налоговое законодательство заключение таких соглашений стало невыгодным для заемщиков-учредителей. Сегодня участник общества, оформивший заем в компании, обязан перечислить в бюджет государства налог в размере 35%.

Избежать налогообложения в таком размере можно:

- переоформив кредитное соглашение, что сопровождается перерасчетом процентов;

- составив договор о прощении долга.

Бесспорно, второй вариант решения проблемного вопроса значительно выгодней для учредителей, поэтому пользуется спросом. Объектом списания в данном случае может быть как само тело кредита, так и начисленные проценты.

Возможным способом погашения задолженности вполне может стать вариант зачета выплаты за счет дивидендов, принадлежащих учредителю. К примеру, если участник ООО занял у предприятия 300 тысяч рублей, а сумма дивидендов на конец расчетного периода составила 700 тысяч рублей, ему придется отдать 13% налога от данной суммы, что составит 91 тысячу рублей и непосредственно тело долга. Остается 309 тысяч.

Предоставление средств учредителям ООО без договора не допускается, поскольку они являются собственностью не участников общества, а самой компании. Если владелец предприятия и его директор — одно и то же лицо, кредитное соглашение следует составить в нескольких экземплярах, отдельно для руководителя общества и для его владельца.

Чтобы избежать негативных последствий, наступление которых возможно в случае несоблюдения правил деловой переписки и несоответствия соглашения законодательным требованиям, лучше обратиться к юристу, специализирующемуся в данной правовой сфере. Компетентный и опытный специалист поможет корректно составить договор и проследит за тем, чтобы законность заключения сделки не была нарушена.

Прощение долга между физическими лицами — налогообложение физического лица

Согласно п. 1 ст. 41 НК РФ, при прощении физическому лицу долга по договору займа возникает экономическая выгода — доход физического лица в сумме прощенного займа и процентов (в случае с выдачей беспроцентного займа). Доходы облагается налогом на общих основаниях — НДФЛ по ставке 13%. См. Письмо Минфина РФ от 17.10.2016 № 03-04-07/60359, п. 1 ст. 224 НК РФ, п. 1 ст. 210 НК РФ.

Если долг прощается работодателем, он выступает налоговым агентом физического лица и удерживает НДФЛ в общем порядке. В остальных случаях уплата НДФЛ с дохода налогоплательщика осуществляется самим физическим лицом на основании уведомления налоговой службы — информация в ИФНС РФ должна поступить от работодателя. Если же физическое лицо не трудоустроено, обязанность по уплате налога остается за ним — следует заполнить декларацию и уплатить НДФЛ по ставке 13% в бюджет сразу после прощения долга по займу.

Отличие прощения долга от дарения

Вопрос о том, что такое прощение долга, вызывает много споров среди юристов, налоговых консультантов и специалистов налогового и финансового ведомств. На первый взгляд, прощая долг кому-либо, мы дарим ему некоторую сумму денег или какое-то имущество. Поэтому кажется, что между прощением долга и дарением можно поставить знак равенства, однако все не так однозначно.

Согласно ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом. Дарение исключает наличие выгоды у дарителя. А при наличии встречной передачи вещи или права либо встречного обязательства договор не может быть квалифицирован как договор дарения. Подобная сделка является притворной и признается ничтожной.

В отличие от дарения основной целью прощения долга для кредитора зачастую является обеспечение возможности получения с должника оставшейся суммы задолженности или иной явной материальной выгоды.

Прощение долга может квалифицироваться как дарение, только если судом будет установлено намерение кредитора освободить должника от обязанности по уплате долга в качестве дара. В данной ситуации прощение долга должно подчиняться ограничениям, установленным в ст. 575 ГК РФ. Напомним, что согласно пп. 4 п. 1 этой статьи не допускается дарение между коммерческими организациями, за исключением обычных подарков, стоимость которых не превышает 3000 руб. Аналогичная позиция отражена в п. 3 Информационного письма Президиума ВАС РФ от 21.12.2005 N 104.

Кроме того, в п. 13 Информационного письма Президиума ВАС РФ от 20.12.2005 N 97 указано следующее. Если частичное прощение долга имело целью восстановление платежеспособности должника и никаких доказательств, свидетельствующих о намерении кредитора одарить должника, нет, то такое прощение долга не может быть признано дарением. При прощении долга с целью обеспечения возврата суммы задолженности в непрощаемой части считается, что у кредитора отсутствовало намерение одарить должника.

Определить, какая операция происходит, — прощение долга или дарение, можно по составу и содержанию документов, которыми оформлены эти операции. К тому же соглашение о прощении долга, в отличие от договора дарения, является дополнительным или вспомогательным. То есть по времени такое соглашение заключается после вступления в силу основного договора. А признание недействительным основного обязательства влечет признание недействительным и дополнительного обязательства. Значит, соглашение о прощении долга не может существовать самостоятельно, без первоначального договора.

Пример 1. ООО «Хранитель-А» занимается несколькими видами деятельности:

- предоставляет для хранения товаров собственные складские площади, оборудованные холодильными камерами;

- реализует сохраняющую температуру тару (переносные холодильные камеры);

- оказывает услуги по сопровождению (охране), погрузке-выгрузке грузов.

В договорах с контрагентами общество установило следующие условия по оплате услуг. После заключения договора заказчик перечисляет исполнителю 50-процентную предоплату, а на оставшиеся 50% оплаты по договору ему предоставляется рассрочка. Однако в условиях финансового кризиса некоторые дебиторы задерживают погашение задолженностей перед организацией. Чтобы мотивировать их к погашению долга, ООО «Хранитель-А» предложило контрагентам, у которых срок задолженности составляет более трех месяцев, перечислить деньги в течение одного месяца, тогда величина их задолженности будет уменьшена на 10%.

В рассматриваемой ситуации операции ООО «Хранитель-А» по уменьшению задолженности контрагентов будут классифицироваться как прощение долга (а не дарение), поскольку его целью является получение непрощаемой части долга в более короткие сроки.

Задолженность может сформироваться не только в результате задержки контрагентом оплаты за полученные товары, работы и услуги, но и в результате несвоевременного погашения им заемных средств. Часть долгов также могут составлять авансы, выплаченные согласно договору в счет предстоящей отгрузки товаров или оказания услуг, который впоследствии был расторгнут.

Рассмотрим подробнее, какие налоговые последствия возникают у кредитора и должника при прощении долга по договорам поставки, подряда и займа.

Порядок оформления договора дарения при прощении займа

Чаще всего прощение происходит между физическими лицами, если деньги выдавались по расписке. Дарственную можно оформить только на сумму займа с пеней, неустойками и пр. Если даритель составляет ДД, но обязывает должника заплатить деньги, дарением это не считается.

Как оформить договор дарения на сумму займа:

- Уведомить о намерениях должника. Сделать это лучше письменно, чтобы он мог представить возражения на бумаге.

- Заключить договор. Если предыдущий договор или расписка удостоверены нотариусом, ДД прощения долга тоже удостоверяется нотариально.

При заключении сделки обязаны присутствовать обе стороны. Из документов понадобятся паспорта и первоначальный договор.

Содержание договора дарения о прощении долга

Законодательство требования к дарственной не устанавливает, но при дарении права требования задолженности с третьего лица или прощении кредита одаряемому нужно указать полные сведения о сделке:

- Ф.И.О. кредитора и должника, паспортные данные;

- дата оформления займа, сумма, процентная ставка;

- намерение дарителя освободить одаряемого от обязательств безвозмездно;

- дата вступления ДД в силу;

- остаток прощенной задолженности.

Если переводится право требования займа с третьего лица, понадобятся данные о нем.

Образец договора дарения на сумму займа: