- Доходы, с которых не производятся удержания.

- Код № 1.

- Код № 2.

- Читайте:

- Код № 3.

- Нормативно-правовая база.

- Новый список кодов

- Проверки ККТ

- Какие введены новые коды в платежках на зарплату?

- Как заполнить платежное поручение по новым правилам

- Ответственность за ошибки в платежном поручении

- Новые правила оформления зарплатных платежек

- Возобновление блокировок банковских счетов

- Платежные поручения на зарплату с 1 мая 2022 года— примеры в 1С

- Ведомость в банк

- Сокращение сроков оплаты контрактов

- Как перечислить зарплату на карты нескольким сотрудникам

- О коде «1»

- Для чего вводится новая система

- Что изменилось в правилах заполнения платёжек с 1 мая

- Фиксированные платежи для ИП

- Новые коды, предусмотренные при заполнении платежек

- Как определить какие выплаты подлежат взысканию, а какие нет

- Коды поля 20 для зарплатной платежки. Таблица

- Выплаты, с которых нельзя взыскивать долги

Доходы, с которых не производятся удержания.

Итак, с числовыми значениями кодов все достаточно ясно. Осталось лишь определиться, какие новые коды в платежках соответствуют доходам сотрудников по каждой из цифр.

Код № 1.

При заполнении платежек с 1 июня значение «1» вписывается при выплатах сотруднику с установленными ограничениями на размер удержаний следующего характера:

- Заработная плата;

- Пособие по временной нетрудоспособности;

- Премиальные выплаты;

- Отпускные.

Код № 2.

Под код «2» попадает наибольшее число видов различных выплат, к которым относятся:

1) средства, выплачиваемые в возмещение ущерба, нанесенного здоровью;

2) деньги, предназначенные для компенсации вреда по причине гибели кормильца;

3) выплаты лицам с увечьями (ввиду травмирования, получения контузии или различной тяжести ранений), полученные в ходе исполнения трудовых или служебных обязанностей. А также членам семей данной категории лиц в случае, если они умерли;

4) компенсации из средств бюджетов следующих уровней:

- Местного;

- Субъектов России;

- Федерального;

лицам, пострадавшим от техногенного или радиационного воздействия при катастрофах;

Читайте:

5) компенсации из бюджета по уходу за людьми, утратившими трудоспособность;

6) Перечисления с периодичностью в месяц или в год для обособленных категорий населения. Например, компенсация лечения, покупки лекарственных средств, проезд в общественном транспорте и другие расходы;

7) алименты, а также финансовые средства на содержание ребенка (детей), еще не ставшим совершеннолетним, во время розыска его родителей;

![]() компенсации согласно трудовому законодательству России:

компенсации согласно трудовому законодательству России:

- По случаю перевода или направления для прохождения службы (осуществления трудовой деятельности) в другой регион, а также при командировках;

- При изнашивании рабочего инструмента, являющегося собственностью сотрудника;

- Выплаты компанией на основании рождения детей, смертью родственников, по случаю вступления в брак;

9) страховые выплаты по ОМС, кроме пособий и пенсионных отчислений по:

- временной нетрудоспособности;

- старости,

- срочной выплаты,

- инвалидности,

- накопительной,

10) пенсионного зачисления из бюджета федерального уровня, когда умер кормилец;

11) доплатам к пенсионным перечислениям на основании потери кормильца из региональных бюджетов;

12) пособия семьям с детьми, из госбюджета, а также внебюджетных фондов;

13) средства материнского капитала, в рамках 256 –ого ФЗ 2006 года от 29 декабря;

14) матпомощь из средств различных государственных и коммерческих бюджетов иностранных или российских компаний в связи:

- гуманитарной помощью;

- ЧО и стихийными бедствиями;

- гибелью члена семьи;

- террористическими актами;

- сотрудничеству в пресечении или выявлении террактов, а также другой преступной деятельности.

15) компенсация компаниями расходов на путевки своим сотрудникам, включая членов их семей, в частичном или полном объеме;

16) компенсации расходов на переезд до места прохождения лечения и назад пациента, а также сопровождающего его гражданина, утвержденные федеральным законодательством.

17) социальные выплаты, предназначенные для погребения.

Код № 3.

Данное значение ставится в платежке, если к производимой выплате не применяются ограничения взыскания согласно ч. 2 статьи 101 ФЗ 229. Например, денежные средства на возмещение нанесенного ущерба здоровью. А также компенсации из бюджета пострадавшим от катастроф техногенного и радиационного характера.

Нормативно-правовая база.

В соответствии с новыми правилами организации и индивидуальные предприниматели при зачислении денежных средств физическим лицам обязаны указывать дополнительный реквизит, обозначающий тип получаемого дохода. Упомянутые поправки были внесены Президентом России в ФЗ № 12 от 21 февраля 2019 года «Об изменениях в Федеральный Закон об исполнительном производстве».

Чуть позже, в частности, 14 октября 2019 года сами коды и порядок их внесения были закреплены Указанием Банка РФ № 5286-У. А информационным письмом ЦБ РФ от 27 февраля 2020 был определен срок вступления изменений в законную силу. А именно, с 01.06.2020 года.

Новый список кодов

Впервые для хозяйствующих субъектов обязанность указывать такие коды была установлена с 01.06.2020 Положением Банка России от 19.06.2012 № 383-П. В дальнейшем аналогичные правила оказались отражены в реквизит 20 Приложения 1 и реквизит 15.5 Приложения 12 к Положению (то есть, соответственно, в платежном поручении и платежном распоряжении).

Принято Указание от 25.03.2022 № 6104-У, которым и внесены изменения в Положение.

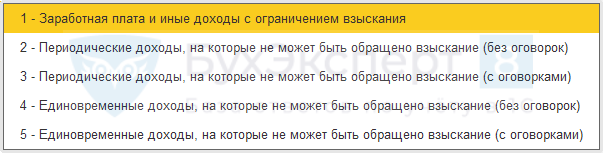

Список кодов теперь выглядит так:

|

Код вида дохода |

Значение реквизита |

|

1 |

Перевод денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона № 229-ФЗ установлены ограничения размеров удержания |

|

2 |

Перевод денежных средств, являющихся доходами, на которые в соответствии с п. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер периодических выплат, за исключением доходов, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются |

|

3 |

Перевод денежных средств, являющихся доходами, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер периодических выплат |

|

4 |

Перевод денежных средств, являющихся доходами, на которые в соответствии с п. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер единовременных выплат, за исключением доходов, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются |

|

5 |

Перевод денежных средств, являющихся доходами, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер единовременных выплат |

Неизменными остались формулировки в отношении кодов 1 и 2. Но изменилась формулировка по коду 3, и появились два новых кода. Также указано, что надо учитывать единовременный или периодический характер выплат.

Коды стали следующими:

-

«3» – при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер периодических выплат;

-

«4» – при переводе денежных средств, являющихся доходами, на которые в соответствии с ч. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер единовременных выплат, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются;

-

«5» – перевод денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер единовременных выплат.

При переводе денежных средств, не являющихся доходами, в отношении которых ст. 99 Федерального закона № 229-ФЗ установлены ограничения и (или) на которые в соответствии со ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание, код вида дохода по-прежнему не указывается.

Поясним (частично напомним), о каких ограничениях и взысканиях идет речь.

Проверки ККТ

Со 2 мая налоговики начнут применять новый индикатор риска нарушения законодательства о применении ККТ в части полноты учета выручки в организациях и у ИП (приказ Минфина от 01.03.2022 № 27н).

Данный индикатор будет сигнализировать налоговым органам о необходимости проведения проверки в отношении той или иной компании, применяющей ККТ.

Таким индикатором станет отсутствие в течение 60 календарных дней сформированных кассовых чеков в АИС налоговых органов при наличии у организации/ИП зарегистрированной ККТ. Если налоговики установят, что зарегистрированная ККТ в течение данного периода не передавала в контрольную систему никаких фискальных документов, они примут решение о проведении внеплановой проверки ККТ.

Какие введены новые коды в платежках на зарплату?

Инициатива утверждения новой кодировки проявлена с целью обозначения банковским учреждениям типов доходов, с которых не могут быть удержаны задолженности по исполнительным листам. В свою очередь, существует три вида таких поступлений, обозначаемых соответствующими цифрами:

«1» – при финансовых перечислениях, являющихся зарплатой, а также иными доходами, на которые установлены лимиты удержаний долгов в соответствии ФЗ № 229 статьи 99.

«2» — в случае денежных переводов, на которые нельзя наложить взыскание или оно не применяется на основании статьи 101 ФЗ № 229.

«3» — когда производятся выплаты в целях компенсации вреда здоровью и взыскания к ним не применяются (ч.2 ст. 101 ФЗ № 229).

Стоит отметить, что проставление кодировки необходимо во всех выплатах, осуществляемым, как штатному персоналу, так и работающим на условиях подряда. До июня 2020 года заполнять соответствующее поле не требуется. А вот, с первого числа указанного месяца это делать уже необходимо в обязательном порядке.

Как видно, с введением разграничений типов выплат уже не получится одним платежом перечислить заработную плату и пособия. Как следствие, придется создавать несколько платежных поручений.

А вот, что делать с выплатами, на которые может быть наложено взыскание? Ведь не все перечисления попадают под установленные законом категории. Такие ситуации также предусмотрены. В назначении платежа необходимо сделать запись следующего формата:

//ВЗС//ХХХХХ-ХХ//

Где:

- // — знак начала и окончания записи, а также разделительный символ;

- ВЗС – аббревиатура, означающая «взысканная сумма»;

- ХХХХХ-ХХ – непосредственно числовое значение размера взыскания.

Например, с сотрудника удержано 5 890 рублей 50 копеек, тогда указание на это будет следующее:

//ВЗС//5890-50//

Как заполнить платежное поручение по новым правилам

Для правильного заполнения реквизитов ФКС, входящих в состав единого казначейского счета, в платежных поручениях на перечисление налоговых платежей в бюджетную систему РФ следует уточнить номер ФКС для своего региона. Все новые реквизиты ФНС России привела в Письме от 08.10.2020 №КЧ-4-8/16504@, они представлены в виде объемной таблицы с 85 строками. Вот некоторые из них:

|

Наименование территориального органа Федерального казначейства |

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации |

Номер действующего БС, открытого ТОФК в подразделениях ЦБ РФ на балансовом счете №40101 |

|||

|

(14) БИК получателя средств (БИК ТОФК) |

(13) Наименование банка получателя средств |

(15) Номер счета, входящего в состав единого казначейского счета (ЕКС) |

(17) Номер казначейского счета |

||

|

Межрегиональное операционное управление Федерального казначейства |

024501901 |

ОПЕРАЦИОННЫЙ ДЕПАРТАМЕНТ БАНКА РОССИИ//Межрегиональное операционное управление Федерального казначейства г. Москва |

40102810045370000002 |

03100643000000019500 |

40101810500000001901 |

|

Управление Федерального казначейства по Алтайскому краю |

010173001 |

ОТДЕЛЕНИЕ БАРНАУЛ БАНКА РОССИИ//УФК по Алтайскому краю г. Барнаул |

40102810045370000009 |

03100643000000011700 |

40101810350041010001 |

|

Управление Федерального казначейства по Амурской области |

011012100 |

ОТДЕЛЕНИЕ БЛАГОВЕЩЕНСК БАНКА РОССИИ//УФК по Амурской области г. Благовещенск |

40102810245370000015 |

03100643000000012300 |

40101810000000010003 |

|

Управление Федерального казначейства по Архангельской области и Ненецкому автономному округу (Архангельская область) |

011117401 |

ОТДЕЛЕНИЕ АРХАНГЕЛЬСК БАНКА РОССИИ//УФК по Архангельской области и Ненецкому автономному округу г. Архангельск |

40102810045370000016 |

03100643000000012400 |

40101810500000010003 |

|

Управление Федерального казначейства по Астраханской области |

011203901 |

ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань |

40102810445370000017 |

03100643000000012500 |

40101810400000010009 |

|

Управление Федерального казначейства по Белгородской области |

011403102 |

ОТДЕЛЕНИЕ БЕЛГОРОД БАНКА РОССИИ//УФК по Белгородской области г. Белгород |

40102810745370000018 |

03100643000000012600 |

40101810300000010002 |

|

Управление Федерального казначейства по Брянской области |

011501101 |

ОТДЕЛЕНИЕ БРЯНСК БАНКА РОССИИ//УФК по Брянской области г. Брянск |

40102810245370000019 |

03100643000000012700 |

4010181030000001000 |

Кроме новых счетов ФК при заполнении платежек учитывайте новые коды в платежках на зарплату в 2022 году, они изменились для поля 106. Теперь

не применяются коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них остался один код «ЗД» — погашение задолженности по истекшим периодам.

Ответственность за ошибки в платежном поручении

Если бухгалтер ошибётся в коде или в сумме удержания, с дохода работника могут взыскать больше положенного. Такую ошибку сотрудник оспорит, и работодатель будет отвечать за нарушение законодательства об исполнительном производстве. Согласно ст. 17.14 КоАП, штраф за это нарушение для юридических лиц составит от 50 до 100 тысяч руб, а для должностного лица от 15 до 20 тысяч.

Привлекать компанию и бухгалтера к ответственности за ошибки в платёжке или нет — решает суд в каждом конкретном случае. Во избежание проблем следует внимательно проставлять коды, а если ошибка уже допущена — отозвать платёжку и направить в банк правильный документ.

Новые правила оформления зарплатных платежек

С 1 мая для организаций и ИП, выплачивающих зарплату и иные доходы работникам, изменяются правила заполнения платежных поручений (указание ЦБ РФ № 762-П от 29.06.2021).

Согласно изменениям, перечень кодов, применяемых в реквизите 20 «Назначение платежа кодовое» платежки, дополнен новыми кодами – 4 и 5. Код 4 потребуется указывать при перечислении работникам единовременных выплат, на которые не может быть обращено взыскание. Код 5 необходимо будет указывать при переводе работникам единовременных выплат, в отношении которых ограничения по обращению взыскания не применяются.

Возобновление блокировок банковских счетов

31 мая истекает срок действия моратория на блокировку банковских счетов организаций и ИП по требованию налоговых органов (письмо ФНС от 10.03.2022 № ЕД-26-8/4@).

Напомним, с марта до конца мая текущего года ФНС запретила налоговикам принимать решения о приостановлении операций по счетам в банках при взыскании денежных средств со счетов должников.

Исключение составили случаи, когда непринятие мер по блокировке счета могло повлечь сокрытие активов и возможность совершения иных действий, препятствующих взысканию налогов. В таких случаях налоговики могут блокировать счета только по согласованию с руководителем вышестоящего налогового органа либо заместителем руководителя ФНС.

С 31 мая этот мораторий отменяется. Уже с начала июня налоговики возобновят блокировку банковских счетов на общих основаниях.

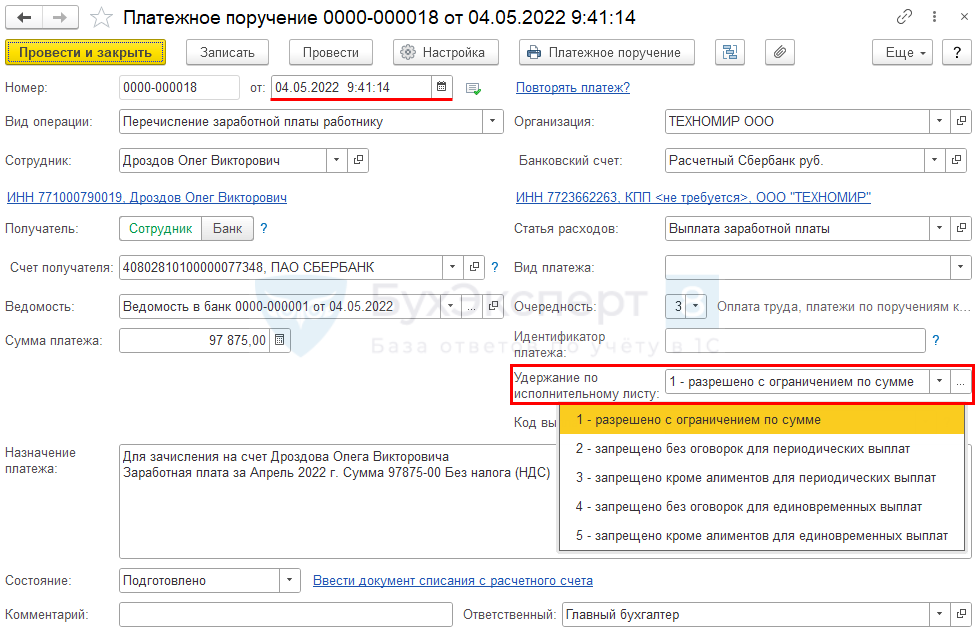

Платежные поручения на зарплату с 1 мая 2022 года— примеры в 1С

В 1С коды дохода указываются в платежном поручении (с релиза 3.0.111.25).

Если в документе Платежное поручение (Банк и касса — Платежные поручения), созданном начиная с 01.05.2022, в адрес физического лица:

- указан Вид операции:

- Прочее списание;

- Перечисление подотчетному лицу;

- Перечисление заработной платы по ведомостям;

- Перечисление заработной платы работнику;

- Перечисление сотруднику по договору подряда;

- Перечисление депонированной заработной платы;

- Перечисление дивидендов;

- Выплаты самозанятым по реестру;

- Выплата самозанятому,

то появляется поле Удержание по исполнительному листу, где доступны варианты:

Выберите одно из этих значений, в результате платежное поручение заполнится в соответствии с требованиями законодательства. PDF

Если сумма к выплате состоит из нескольких доходов с разными кодами, например, 1 и 2, надо оформить два платежных поручения на каждый код.

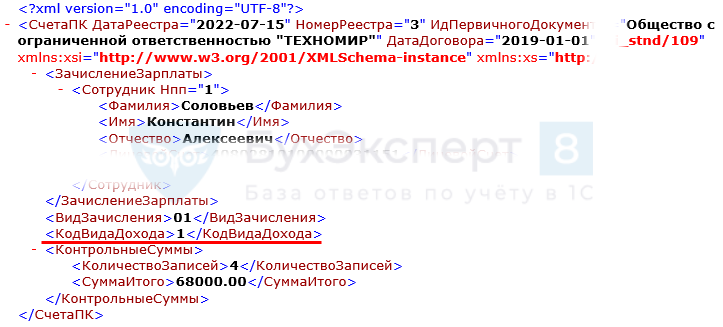

Ведомость в банк

Расширенные коды видов доходов можно добавить в платежные ведомости (с релиза 3.0.113).

Шаг 1. Проверьте формат обмена с банком — версия 3.6 (Зарплата и кадры — Зарплатные проекты).

Шаг 2. В разделе Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — Начисления укажите нужные коды в поле Вид дохода с 01.05.2022г. (с релиза 3.0.113).

Шаг 3. В документе Ведомость в банк доступна для выбора аналитика Вид дохода (Зарплата и кадры — Ведомости в банк).

Укажите Вид дохода из перечня:

Ведомость заполнится только начислениями в данным кодом дохода — на каждый вид дохода заполните отдельную ведомость.

Графа Взыскано заполняется автоматически, если было удержание по исполнительным листам в документе Начисление зарплаты.

В результате заполнения этих данных код дохода и сумма удержания указывается:

- в файле выгрузки в банк; PDF

- в платежном поручении, сформированном на основании этой ведомости (при формировании ведомости На счета сотрудников). PDF

В Платежном поручении с видом операции:

- Перечисление заработной платы по ведомостям;

-

Перечисление заработной платы работнику

Получатель — Банк,

, если установлен переключатель

в поле Удержание по исполнительному листу автоматически устанавливается вариант — (указывается в реестре).

При формировании Ведомости в банк на аванс, нет возможности выбрать код вида дохода.

В файле передачи в банк ведомости на аванс автоматически указывается код вида дохода 1.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Сокращение сроков оплаты контрактов

С 1 мая сокращаются сроки оплаты заказчиками поставляемых организациями товаров, выполняемых ими работ, а также отдельных этапов исполнения государственных и муниципальных контрактов (Федеральный закон от 16.04.2022 № 104-ФЗ).

Сейчас срок оплаты по государственным и муниципальным контрактам может составлять до 15 рабочих дней. По новым правилам данный срок сокращается до 7 рабочих дней.

Но если оформление документа о приемке осуществляется без использования единой информационной системы, то срок оплаты может быть увеличен до десяти рабочих дней с даты подписания документа о приемке. То же самое касается и случаев, когда расчеты по контракту или расчеты в части выплаты аванса подлежат казначейскому сопровождению.

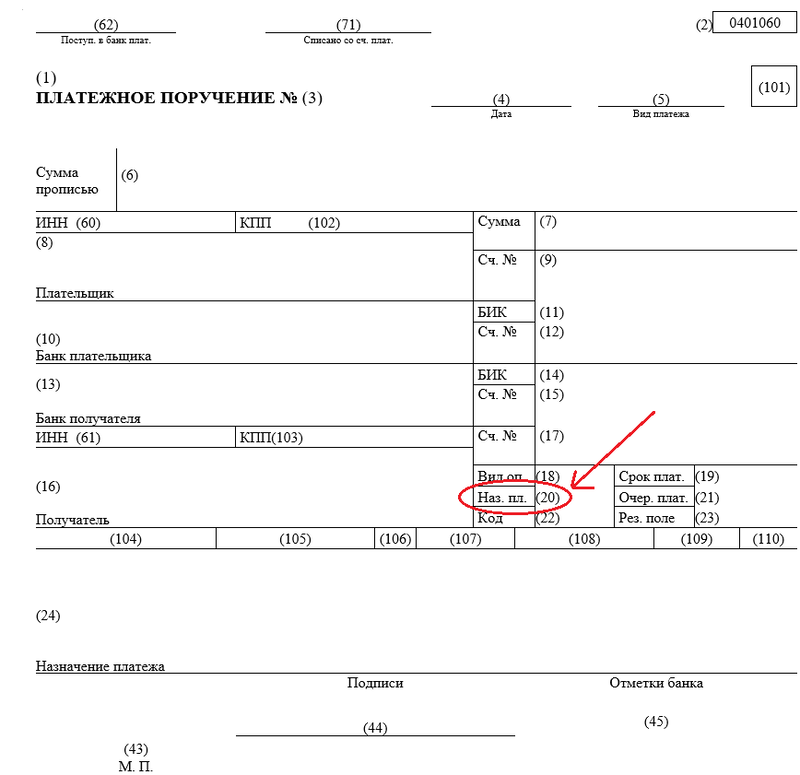

Как перечислить зарплату на карты нескольким сотрудникам

Если требуется перечислить заработную плату нескольким сотрудникам, то следует оформить одно платежное поручение на всю сумму и приложить реестр платежей. Бухгалтер сделает платежное поручение с такими данными:

- Поле 16 «Получатель» — наименование и местонахождение банка, в котором открыты счета сотрудников;

- Поле 7 «Сумма» — итоговая сумма к перечислению;

- Поле 6 «Сумма прописью» — прописью итоговая сумма к перечислению;

- Поле 24 «Назначение платежа» — наименование выплаты (заработная плата, аванс), дата и номер реестра, который будет приложен к платежному поручению;

- В поле 20 «Наз.пл» — код «1»;

- В поле 21 «Очередность платежа» — код «3».

Если работодатель удержал из зарплаты суммы по исполнительным документам, то в поле 24 также указываем итоговую сумму удержаний (ВЗС). (Приложение 1 к Положению ЦБ РФ от 29.06.2021 № 762-П).

Форму реестра каждый банк разрабатывает самостоятельно. Единой формы не существует, но есть общие требования, описанные в п. 1.19. Положения ЦБ РФ от 29.06.2021 № 762-П. В реестре должны быть указаны:

- Ф. И. О. сотрудников;

- расчетные счета сотрудников;

- суммы к перечислению;

- сумма произведенных взысканий (удержаний).

Образец реестра платежей к платежному поручению на несколько лиц

О коде «1»

В соответствии с ч. 1 ст. 98 Федерального закона № 229-ФЗ судебный пристав-исполнитель обращает взыскание на заработную плату и иные доходы должника-гражданина в следующих случаях:

1) исполнение исполнительных документов, содержащих требования о взыскании периодических платежей;

2) взыскание суммы, не превышающей 10 000 руб.;

3) отсутствие или недостаточность у должника денежных средств и иного имущества для исполнения требований исполнительного документа в полном объеме.

Согласно ч. 3 этой же статьи в редакции, действующей с 30.12.2020, лица, выплачивающие должнику заработную плату или иные периодические платежи путем их перечисления на счет должника в банке или иной кредитной организации, обязаны указывать в расчетном документе сумму, взысканную по исполнительному документу.

Отметим, что в указанной действующей редакции в общем случае лица, выплачивающие должнику заработную плату или иные периодические платежи, в трехдневный срок со дня выплаты обязаны переводить удержанные денежные средства на депозитный счет службы судебных приставов, а не самому должнику.

Перечисление удержанных средств непосредственно взыскателю может производиться в случаях, предусмотренных ст. 9 Федерального закона № 229-ФЗ. В соответствии с этой статьей непосредственно взыскателем исполнительный документ о взыскании периодических платежей, о взыскании денежных средств может быть направлен в организацию или иному лицу, выплачивающим должнику заработную плату, пенсию, стипендию и иные периодические платежи, если взыскиваемые средства в общей сумме не превышают 100 000 руб.

Именно в этом случае следует указывать в расчетном документе сумму, взысканную по исполнительному документу.

Согласно ст. 99 Федерального закона № 229-ФЗ размер удержания из заработной платы и иных доходов должника, в том числе из вознаграждения авторам результатов интеллектуальной деятельности, исчисляется исходя из суммы, оставшейся после удержания налогов.

Данное ограничение размера удержания не применяется при взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. В этих случаях размер удержания из заработной платы и иных доходов должника-гражданина не может превышать 70%.

Таким образом, при наличии того или другого из названных ограничений указывается код дохода «1».

Ограничения размеров удержания из заработной платы и иных доходов должника-гражданина, предусмотренные ст. 99 Федерального закона № 229-ФЗ, не применяются при обращении взыскания на денежные средства, находящиеся на счетах должника, на которые работодатель производит зачисление заработной платы, за исключением суммы последнего периодического платежа.

Кроме того согласно п. 1.1 данной статьи в случае, если в постановлении судебного пристава-исполнителя об обращении взыскания на денежные средства, находящиеся на счетах должника, содержится требование о сохранении заработной платы и иных доходов должника ежемесячно в размере прожиточного минимума трудоспособного населения в целом по Российской Федерации, удержание денежных средств осуществляется с соблюдением требования о сохранении заработной платы и иных доходов должника-гражданина ежемесячно в размере указанного прожиточного минимума.

Данная норма введена Федеральным законом от 29.06.2021 № 234-ФЗ с 01.02.2022. Это ограничение тоже должно быть учтено организацией, производящей удержание по исполнительному листу, и при его применении также проставляется код «1».

Вот пример заполнения части платежного поручения с указанием кода «1»:

Для чего вводится новая система

В современных условиях система взыскания по исполнительным листам несовершенна. Особенно это касается случаев, когда свой доход работник получает на банковский счет. Ведь в этом случае, при наличии задолженности, судебные приставы могут дать поручение банку на списание суммы долга со счета работника. Такое списание пройдет безоговорочно.

В связи с тем, что в настоящее время ни сотрудники банков, ни судебные приставы не могут точно идентифицировать характер выплаты сотруднику, нередко возникают ошибки. Они выражаются в удержании больших, чем требуется, сумм или списания с доходов, которые не должны подпадать под удержания по исполнительным листам.

Именно в связи с этим была разработана и вводится в действие система, которая позволит избежать ошибок и соблюсти права и плательщика и получателя средств.

Что изменилось в правилах заполнения платёжек с 1 мая

В поле 20 «Наз.пл.» работодатель должен указать код вида дохода. С 01.05.2022 действует пять видов кодов:

-

«1» — доходы, с которых разрешается удерживать деньги с учётом ограничений. Согласно ст. 99 Федерального закона № 229 «Об исполнительном производстве», — это зарплата, отпускные, вознаграждения авторам.

-

«2» — периодические выплаты, на которые не может быть обращено взыскание. К ним относятся компенсация за покупку лекарств, пособия на детей из бюджета и другие поступления, перечисленные в ст. 101 Закона № 229.

-

«3» — периодические выплаты, к которым не применяются ограничения по обращению взыскания. Речь идёт об алиментах на несовершеннолетних детей и о возмещении вреда в связи со смертью кормильца.

-

«4» — единовременные выплаты, из которых нельзя ничего удерживать. Они также перечислены в ст. 101 Закона № 229.

-

«5» — единовременные выплаты, к которым не применяются ограничения по взысканию.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Подписаться

Важно. Формулировка «ограничения по обращению взыскания не применяются» означает, что закон допускает удержать с суммы больше установленного предела

По общему правилу, размер всех удержаний не должен превышать 20% от зарплаты, а в некоторых случаях 50%. На алименты на детей это ограничение не распространяется: для них можно удержать до 70% с зарплаты.

С мая все выплаты законодатель разделил на периодические и единовременные. Чтобы удержать деньги с единовременной выплаты, требуется согласие сотрудника. С периодического дохода можно удерживать деньги без согласия. Однако работник имеет право требовать возврата денег в течение 14 дней.

Актуальный бланк платежного поручения можно скачать по этой ссылке. Он выглядит так:

В поле 20 работодатель должен вписать один из пяти кодов. Ориентируясь на этот код, приставы поймут, можно или нельзя удерживать деньги с выплаты.

Разные доходы должны быть оформлены несколькими платежными поручениями.

Фиксированные платежи для ИП

Предприниматели освобождены от многих платежей (в зависимости от системы налогообложения), но платить страховые взносы за себя они обязаны. ИП ежегодно перечисляют фиксированные страхвзносы на обязательное пенсионное и медицинское страхование за себя и дополнительный взнос за превышение лимита по доходам в 300 000 рублей. Кроме того, если предприниматель привлекает наемных работников, он ежемесячно платит за них все положенные страховые взносы. Фактически квитанции для уплаты страховых взносов ИП в 2022 году не требуются: предприниматели формируют платежные поручения для уплаты страхвзносов.

ВАЖНО!

Взнос на ОМС всегда фиксирован и не зависит от доходов предпринимателя. А взнос на ОПС фактически состоит из двух платежей: фиксированной части и дополнительного платежа в размере 1% с дохода свыше 300 000 рублей. Но законодатели установили лимит по страхвзносам (максимальный страховой платеж для ИП): в 2022 году максимум составляет 275 560 рублей, в 2023 — 293 784 рубля.

В расчетах доходов учитывают:

Новые коды, предусмотренные при заполнении платежек

Согласно проекту Указаний Центробанка, будут применяться три кода, характеризующие доход сотрудников. Их необходимо будет проставлять в поле 20 платежных поручений.

| Код | Случаи простановки кода |

| 1 | Простановка этого кода предусмотрена в тех случаях, когда производится выплата дохода за непосредственное выполнение профессиональных обязанностей работником. То есть, при переводе заработной платы, отпускных выплат или других подобных сумм, в отношении которых предусмотрен процент удержания |

| 2 | Этот код проставляется в том случае, если с выплачиваемой суммы проводить удержания неправомерно. Это касается пособий на детей, командировочных выплат и прочих подобных средств |

| 3 | При постановке данного кода в платежке, из выплачиваемых сумм удержания производиться не будут. Код соответствует компенсациям в связи с произошедшей катастрофой или чрезвычайной ситуацией, а также при причинении вреда здоровью |

Применять новые коды должны будут все налогоплатьельщики, у которых есть наемные сотрудники.

Как определить какие выплаты подлежат взысканию, а какие нет

Виды доходов, на которые, на которые не может быть обращено взыскание перечислены в части 1 статьи 101 Закона № 229-ФЗ «Об исполнительном производстве»

Взыскание не может быть обращено на:

- суммы, выплачиваемые как возмещение вреда, причиненного здоровью;

- суммы, выплачиваемые как возмещение вреда в связи со смертью кормильца;

- суммы, выплачиваемые за ранения, травмы при исполнении ими служебных обязанностей;

- компенсационные выплаты за счет бюджета пострадавшим в результате радиационных или техногенных катастроф;

- компенсационные выплаты за счет бюджет в связи с уходом за нетрудоспособными лицами;

- ежемесячные и (или) ежегодные выплаты, начисляемые отдельным категориям граждан (компенсация проезда, приобретения лекарств и другое);

- алименты;

- компенсационные выплаты, установленные ТК РФ в связи: со служебной командировкой, переводом, изнашиванием инструмента, принадлежащего работнику, рождением ребенка, смертью родных, регистрацией брака;

- страховое обеспечение от ФСС, кроме пенсии по старости, по инвалидности, а также накопительной пенсии, срочной пенсионной выплаты и пособия по временной нетрудоспособности;

- пенсии по случаю потери кормильца, выплачиваемые за счет бюджета;

- пособия и выплаты гражданам, имеющим детей, беременным женщинам за счет бюджета;

- средства материнского (семейного) капитала;

- единовременную материальную помощи за счет бюджета: в связи со стихийным бедствием, терактом; в виде гуманитарной помощи и т.п.

- суммы полной или частичной компенсации стоимости путевок;

- суммы компенсации стоимости проезда к месту лечения и обратно;

- социальное пособие на погребение;

- денежные средства, выделенные гражданам, пострадавшим в результате ЧС;

- выплаты, осуществляемые решением Президента и правительства как меры социальной поддержки семьям с детьми;

- денежные выплаты малоимущим гражданам в рамках государственной социальной помощи.

Со всех остальных выплат может проводится взыскание по исполнительному производству.

Часть 2 статьи 101 Закона отменяет ограничения по взысканию алиментов на несовершеннолетних детей с выплат работнику в качестве возмещения вреда, причиненного здоровью и компенсационных выплаты за счет бюджета пострадавшим в результате радиационных или техногенных.

Коды поля 20 для зарплатной платежки. Таблица

| Код | Выплаты в пользу работника | Основание для определения типа выплаты |

| Код «1» | При выплате зарплаты и иных доходов, с которых можно взыскивать суммы с учетом ограничений | ст. 99 Закона от 02.10.2007 № 229-ФЗ |

| Код «2» | При перечислении работнику периодических выплат, с которых нельзя ничего взыскивать | ч. 1 ст. 101 Закона от 02.10.2007 № 229-ФЗ |

| Код «3» | При перечислении работнику периодических выплат, в отношении которых ограничения по взысканию не применяются | ч. 2 ст. 101 Закона от 02.10.2007 № 229-ФЗ |

| Код «4» | Для единовременных выплат в пользу работника, с которых нельзя ничего взыскивать | ч. 1 ст. 101 Закона от 02.10.2007 № 229-ФЗ |

| Код «5» | Для единовременных выплат, в отношении которых ограничения по взысканию не применяются | ч. 2 ст. 101 Закона от 02.10.2007 № 229-ФЗ |

Выплаты, с которых нельзя взыскивать долги

Несмотря на важное значение сумм, которые удерживаются из заработной платы работника, взыскивать их можно не со всех выплат. Освобождаются от наложения взыскания следующие суммы:

Освобождаются от наложения взыскания следующие суммы:

- Все пособия, связанные с детьми, суммы материнского капитала и подобные социальные выплаты в пользу работника

- Средства, выданные по случаю командировки

- Вознаграждение, которое выплачивается по договору гражданско – правового характера

- Средства, которые гражданин получил как компенсацию по случаю наступления чрезвычайной ситуации

- Однократная материальная помощь в случае, если было утрачено имущество, необходимое для существования

- Единоразовая выплата при гибели члена семьи, если это произошло по причине чрезвычайной ситуации

- Выплата тем, кому причинен вред здоровью

- Некоторые другие случаи, установленные законодательно

Таким образом новый порядок составления платежных поручений касается не только заработной платы, но и других социально значимых выплат. Эти суммы могут выплачиваться как на банковский счет работника, так и передаваться наличными деньгами.

Полный перечень выплат, с которых не может быть произведено удержание содержится в статье 101 закона №229-ФЗ.