- О существенных ошибках в счетах-фактурах, препятствующих получению вычета по НДС

- Ошибки идентификации продавца или покупателя в счете-фактуре (УПД)

- Ошибки идентификации товаров (работ, услуг) в счете-фактуре (УПД)

- Ошибки, не позволяющие определить ставку НДС

- Ошибки, не позволяющие определить сумму налога

- Если его не зарегистрировали

- Контролеры отказывают в вычете НДС в отношении посреднической операции, если счет-фактура поступил в компанию раньше отчета агента

- Чего ожидать при оформлении “задним числом”?

- Вычеты по представительским расходам

- Что будет за отсутствие бумаги?

- Как проводить, если он пришел с опозданием?

- Как же рассуждать налогоплательщику?

- Суды подтверждают, что вычет «экспортного» НДС возможен как в периоде получения опоздавшего счета-фактуры, так и путем подачи «уточненки» за период приобретения товара

- Вычет НДС: общие условия в 2015 году

- Некоторые вопросы по учету в «1С:Бухгалтерии 8.3»

О существенных ошибках в счетах-фактурах, препятствующих получению вычета по НДС

В соответствии с пунктом 2 статьи 169 Налогового кодекса РФ, к существенным ошибкам, являющихся основанием для отказа в принятии налогового вычета по НДС, относят пять видов ошибок, связанных с невозможностью идентифицировать продавца и/или покупателя, определить спецификацию товаров и услуг и их стоимость, а также ошибки, не позволяющие определить ставку и сумму налога.

Все остальные возможные ошибки или недочеты в счете-фактуре и УПД не являются основанием для отказа в принятии к вычету сумм налога.

Ошибки идентификации продавца или покупателя в счете-фактуре (УПД)

- К ошибкам идентификации продавца или покупателя в счете-фактуре (УПД) относят ошибки, не позволяющие определить, кто именно является продавцом или покупателем, т.е. имеют место неверные значения показателей по строкам:

- Продавец (2),

- Адрес (2а),

- ИНН/КПП продавца (3),

а также:

К платежно-расчетному документу (5),

Покупатель (6),

Адрес (6а),

ИНН/КПП покупателя (6б),

Валюта: наименование, код (7)

При этом замена заглавных букв строчными и наоборот, отсутствие кавычек и указание лишних символов (тире, точек, кавычек, запятых) не могут препятствовать получению вычета по НДС.

Ошибки идентификации товаров (работ, услуг) в счете-фактуре (УПД)

К ошибкам идентификации товаров и услуг в счете-фактуре (УПД) относят такие ошибки в наименовании товаров и услуг в графе 1 спецификации счета-фактуры, когда невозможно понять какой именно товар или услуга были приобретены.

Если же в графе 1 указана неполная информация, но достаточная для идентификации товара (работы, услуги), то такой счет-фактура (УПД) налоговому вычету не препятствует .

Ошибки, не позволяющие определить ставку НДС

Такие ошибки могут возникать из-за путаницы ставок НДС, применяемых к конкретным товарам (работам, услугам) в ситуации, когда эти ставки различны (например, указана ставка 10%, а НДС исчислен по ставке 20%, либо по товарам, облагаемым по ставке 0%, указана ставка 20% и так далее).

Ошибки, не позволяющие определить сумму налога

- Ошибки, не позволяющие определить сумму налога, возможны в случаях, когда значение графы 8 спецификации счета-фактуры (УПД):

- отсутствует ( хотя в графе 7 указана ставка 10 или 20%);

- или не получается при перемножении показателей граф 5 и 7.

Ошибки в остальных показателях счета-фактуры (УПД) не препятствуют налоговому вычету по НДС, в том числе:

- в шапке счета-фактуры (УПД):

- Грузоотправитель и его адрес (3),

- Грузополучатель и его адрес (4),

в спецификации счета-фактуры (УПД):

Единица измерения: код и условное обозначение (2, 2а),

В том числе сумма акциза (6),

Страна происхождения: цифровой код и краткое наименование (10, 10а),

Номер таможенной декларации (11).

На сайте ФНС России всегда можно проверить, правильно ли в счете-фактуре (УПД) указаны реквизиты контрагентов (наименование, юридический адрес, ИНН и КПП) ✦ Предоставление сведений из ЕГРЮЛ и ЕГРИП на сайте ФНС России

Если его не зарегистрировали

Порой могут происходить внеплановые ситуации, которые необходимо исправлять. Так, если, все-таки, счет-фактура пришла вовремя, но ее забыли зарегистрировать в соответствии с правилами, то данный факт нельзя оставить без внимания.

Если нашёлся незарегистрированный счет-фактура, то его все равно следует внести в книгу продаж или книгу покупок именно того периода, к которому он относится. Вопрос также возникает в плане того, что наступил следующий отчетный период и как быть теперь? Как провести документ за прошлый период? Зарегистрировать счет-фактуру можно даже в наступающем отчетном периоде.

Никаких штрафов и других санкций за это со стороны налоговой не предусматривается. Что касается продавца в этом вопросе, то ему ничего не будет, ни хорошего, ни плохого от того, что он не выставил или вовремя не зарегистрировал данный документ.

Что касается покупателя, то ему могут отказать в вычете НДС. При правильном составлении документа и указании реальной даты проведения сделки шансы на то, что всё пройдет как нужно достаточно высоки.

Более детально об особенностях регистрации и хранения на предприятии счетов-фактур читайте тут.

Контролеры отказывают в вычете НДС в отношении посреднической операции, если счет-фактура поступил в компанию раньше отчета агента

В том случае, если компания приобретает товары, работы или услуги через посредника, вычет НДС по таким товарам (работам или услугам) она заявляет на основании счета-фактуры, выставленного посредником (пп. 2 п. 2 ст. 171 и п. 1 ст. 172 НК РФ).

Одним из документов, подтверждающих факт оказания услуг агента, является отчет агента, оформленный по правилам ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Так, ФАС Западно-Сибирского округа неоднократно отказывал компаниям в принятии к вычету НДС, ссылаясь на то, что отчет посредника составлен с нарушением законодательства о бухгалтерском учете (Постановления от 19.09.2011 N А45-18674/2010 и от 18.05.2009 N Ф04-2921/2009(6365-А67-25)).

Зачастую счет-фактура по посреднической операции и отчет посредника поступают в компанию в разных налоговых периодах. Представляется, что в этом случае безопаснее заявить спорный вычет после получения всех документов. Так, ФАС Западно-Сибирского округа в Постановлении от 07.05.2007 N Ф04-2635/2007(33849-А46-25) рассмотрел дело, в котором из-за отсутствия отчета комиссионера инспекторы отказали в вычете НДС по приобретенному через посредника товару (пшенице 3-го класса). Поскольку невозможно было установить, кто является продавцом товара. Однако суд отклонил доводы налоговиков и указал следующее:

«<…> поскольку в соответствии со статьей 172 НК РФ налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров, и документов, подтверждающих фактическую оплату сумм налога, в связи с чем непредставление вышеуказанного документа не может влиять на правомерность заявленных ЗАО «Житница» налоговых вычетов по НДС».

Следовательно, комитент не обязан представлять отчет посредника в целях подтверждения своего права на вычет и вправе заявить спорный вычет при наличии счета-фактуры до получения агентского отчета.

В случае если компания с целью принятия налога к вычету решила дождаться отчета агента, то, по мнению автора, целесообразнее представить в инспекцию уточненную декларацию по НДС за период, в котором возникло право на вычет этого налога (получен соответствующий счет-фактура). На право применения вычетов в более позднем периоде, в частности, указывают Минфин России (Письма от 12.03.2013 N 03-07-10/7374 и от 01.10.2009 N 03-07-11/244), ФНС России (Письмо от 28.02.2012 N ЕД-3-3/631@) и суды (Постановления Президиума ВАС РФ от 22.11.2011 N 9282/11 и ФАС Московского округа от 25.04.2013 N А40-98491/12-140-707).

Отметим, что вычет НДС только на основании отчета агента при отсутствии счета-фактуры прямо противоречит Налоговому кодексу.

Примечание. Высока вероятность, что налоговики откажут в вычете НДС в отношении посреднической операции, если компания заявит такой вычет, имея счет-фактуру, но не дождавшись от посредника агентского отчета.

Л.Н.Мисникович

Старший юрист

Чего ожидать при оформлении “задним числом”?

Если про счет-фактуру забыли и вспомнили в следующем квартале, то целесообразно провести документ «задним» числом, чтобы не нарушать порядок выставления счетов. Законодательством не предусматривается порядок действий при таких нарушениях, поэтому руководство должно определять его в учетной политике предприятия. Покупатель при несвоевременном получении документа рискует больше, чем продавец.

За оформление задним числом продавцу грозит только нарушение налогового законодательства, за которое санкции не предусмотрены. Покупателю предстоит побороться за своё право получить налоговые вычеты вплоть до судебного разбирательства.

На нашем сайте есть еще материалы про счет-фактуру:

- Что такое доверенность на подписание и как ее оформить?

- Особенности заполнения и предоставления счета-фактуры к КС-2 и КС-3 и образец документов.

- Кто выписывает документ?

- Чем отличается счет на оплату от счет-фактуры?

- Что такое счет и счет-фактура, в чем разница между этими документами, а также как их заполнять?

- Можно ли принять к учету нулевую счет-фактуру?

- Что такое счет-фактура и универсальный передаточный документ?

- В каких случаях и когда выписывается счет-фактура и товарная накладная?

- Ставится ли печать на документ?

Вычеты по представительским расходам

Вычет НДС по представительским затратам можно заявить на дату утверждения авансового отчета. Однако компания вправе принять налог к вычету только по расходам в пределах норматива, установленного для налога на прибыль (п. 7 ст. 171 НК РФ). Поэтому счета-фактуры по таким расходам лучше регистрировать в книге покупок по итогам квартала, когда компания рассчитает норматив.

Но, возможно, в следующем квартале сверхнормативные расходы впишутся в лимит. Тогда остаток вычета, который компания не смогла заявить в прошлом квартале, можно отразить в книге покупок текущего (письмо Минфина России от 6 ноября 2009 г. № 03-07-11/285). Но переносить вычеты по сверхнормативным расходам можно только в течение календарного года. Ведь такие расходы уже нельзя учесть в следующем году. Соответственно, и вычет по ним заявить уже не получится.

Примечание. 1 календарный год есть у компании на то, чтобы заявить вычет по сверхнормативным представительским расходам

Пример 3.

Как перенести вычет по представительским расходам на следующий квартал

В I квартале компания оплатила представительские расходы на сумму 84 960 руб., в том числе НДС — 12 960 руб. Расходы на оплату труда за этот период составили 950 000 руб. Норматив для представительских затрат равен 38 000 руб. (950 000 ₽ × 4%). Значит, компания может заявить к вычету НДС на сумму 6840 руб. (38 000 ₽ × 18%).

Во II квартале компания не проводила представительских мероприятий. Расходы на оплату труда за полугодие составляют 1 975 000 руб. Норматив представительских расходов — 79 000 руб. (1 975 000 ₽ × 4%). Таким образом, лимит превышает сумму представительских затрат без учета НДС — 72 000 руб. (84 960 — 12 960). Следовательно, бухгалтер вправе зарегистрировать счета-фактуры по представительским расходам в книге покупок за II квартал на сумму 6120 руб. (12 960 — 6840).

Что будет за отсутствие бумаги?

В соответствии со статьей 168 Налогового Кодекса пункт 3, счет-фактура должен быть составлен в течении пяти дней с момента проведения операции купли-продажи. Если выставления не произошло, то получается, что продавец нарушает законодательство, хотя что касается санкций за это нарушение, то их не предусмотрено.

Лучший вариант – это обнаружение несоответствия в том же отчетном периоде. Если отсутствие документа обнаруживается позже, возникнут проблемы с вычетами НДС. Продавец здесь пострадает гораздо меньше.

Более детально о том, для чего нужен счет-фактура и продавцам, и покупателям, читайте в этом материале.

Как проводить, если он пришел с опозданием?

Предприниматели, являющиеся плательщиками НДС, имеют право принять этот налог к вычету со стоимости приобретенного имущества, используемого в бизнесе. Для осуществления данного вычета понадобятся правильно оформленные счета-фактуры от поставщиков или подрядчиков.

Любое использование материалов допускается только при наличии гиперссылки. Если счет-фактура пришёл позже, то регистрировать его необходимо в том отчетном периоде, в котором состоялась сделка.

Главной особенностью, которая может не понравиться проверяющим, является нарушение нумерации документов в книге покупок или продаж. Но стоит сразу же отметить, что никаких нежелательных последствий это за собой не повлечет.

Можно ли принять документ в следующем квартале? Варианты развития событий, если счет пришел с опозданием:

- Его можно принять задним числом, но при этом нумерация документов нарушается. У покупателя больше шансов на получение вычета по НДС.

- Документ можно зарегистрировать текущей датой, но сроки выставления таких счетов нарушаются. Хотя санкций не предусмотрено за такие нарушения.

Если документ пришёл с опозданием, то стоит попробовать обратиться в налоговую службу для того, чтобы получить налоговый вычет, но при этом 100-процентой гарантии вам никто дать не сможет на то, что вы её получите.

Как же рассуждать налогоплательщику?

На наш взгляд, нужно ориентироваться, в первую очередь, на п. 2 ст. 171 в «увязке» с абз. 2 п. 1 ст. 172 НК РФ, из которых (с учетом п. 1.1 ст. 172 НК РФ) следует, что переносить можно вычет по предъявленному НДС (уплаченному при ввозе на территорию РФ). К такому вычету, например, относится вычет «входного» НДС по товарам, приобретенным для поставок на экспорт, если они не считаются сырьевыми товарами (п. 3 ст. 172 НК РФ).

Суммы НДС, уплаченные налогоплательщиком при ввозе товаров в Россию с территории государств – членов ЕАЭС, могут быть заявлены к вычету в налоговых периодах в пределах трех лет после принятия на учет данных товаров (Письмо Минфина России от 15.02.2017 № 03-07-13/1/8409).

А вот суммы «авансового» НДС исчислены либо предъявлены при получении аванса, а не при приобретении ТРУИП, поэтому переносить вычет по такому налогу нельзя.

То же – с НДС, исчисленным (не предъявленным!) при выполнении СМР хозяйственным способом. Этот налог можно зачесть в квартале, в котором он был начислен (при условии, что работы связаны с имуществом, предназначенным для облагаемых НДС операций, а его стоимость включается в налоговые расходы, в том числе через амортизационные отчисления). О трехгодичном переносе такого вычета говорить также не приходится.

Во-вторых, необходимо учитывать особые условия, которые и будут приоритетными. Налоговым кодексом установлены условия для вычета НДС при возврате товара: продавец вправе заявить вычет не позднее года с момента возврата (п. 5 ст. 171). Переносить вычет по НДС в данном случае на более поздний срок нельзя, а вот вычетом при изменении стоимости отгрузки можно воспользоваться не позднее трех лет с момента составления корректировочного счета-фактуры.

Суды подтверждают, что вычет «экспортного» НДС возможен как в периоде получения опоздавшего счета-фактуры, так и путем подачи «уточненки» за период приобретения товара

При осуществлении экспортных операций компания вправе применить налоговые вычеты по НДС на момент формирования налоговой базы по налогу, то есть на последнее число квартала, в котором собран полный пакет документов для подтверждения экспорта (абз. 1 п. 9 ст. 167 и п. 3 ст. 172 НК РФ). Таким образом, в том случае, если на момент получения опоздавшего счета-фактуры по товарам, работам или услугам, использованным для производства экспортной продукции, компания еще не собрала полный пакет документов, подтверждающий нулевую экспортную ставку, заявлять налоговый вычет по спорному счету-фактуре она не вправе.

Однако чаще случается так, что спорные счета-фактуры по товарам, работам или услугам, использованным для производства экспортной продукции, поступают в компанию уже после того, как она собрала пакет документов, подтверждающий экспорт. Возникает вопрос: можно ли в этом случае принять к вычету НДС в отношении экспортных операций?

Официальных разъяснений ведомств по данному вопросу найти не удалось. По мнению автора, если счет-фактура, на основании которого организация может заявить к вычету «входной» НДС по экспортной операции, поступает после подтверждения права на применение налоговой ставки 0%, экспортер может сделать следующее:

- внести исправления в книгу покупок, отразив поздно поступивший счет-фактуру за предыдущий налоговый период, и подать уточненную декларацию за период, в котором был собран полный пакет документов, подтверждающих применение нулевой ставки НДС;

- зарегистрировать счет-фактуру в книге покупок того периода, когда он ее фактически получил, и заявить вычет в текущем периоде. Правда, в этом случае безопаснее подтвердить дату получения счета-фактуры соответствующими документами (конвертом со штемпелем почтового отделения, через которое он получен, извещением о получении, распиской курьера, сопроводительным письмом от поставщика).

Удалось найти решения судов, подтверждающие оба варианта действий. Так, в одном из дел компания приняла к вычету НДС, относящийся к экспортным операциям, в том периоде, когда получила соответствующие счета-фактуры. Суды трех инстанций посчитали, что спорный налоговый вычет покупатель вправе заявить только в том налоговом периоде, в котором он собрал необходимый пакет документов и выполнил все условия для применения вычета. Поскольку экспортные операции относятся к конкретному фиксированному и заведомо известному налоговому периоду, вычеты по этим операциям должны производиться на основании налоговой декларации соответствующего периода. При этом компания вправе внести необходимые изменения и дополнения в декларацию того налогового периода, к которому относятся операции и выплаты по ним, представив уточненную налоговую декларацию за соответствующий налоговый период. Однако Президиум ВАС РФ (Постановление от 30.06.2009 N 692/09) пришел к выводу, что:

«<…> само по себе то обстоятельство, что общество заявило налоговые вычеты в налоговой декларации за иной налоговый период, а не представило уточненную налоговую декларацию, не может служить правовым основанием для лишения его права на обоснованную налоговую выгоду».

В результате суд пришел к выводу, что вычет НДС в периоде получения счета-фактуры правомерен.

Впоследствии суды нижестоящих инстанций также принимали аналогичные решения по данному вопросу (Постановление Поволжского округа от 11.11.2010 N А06-7814/2009, оставлено в силе Определением ВАС РФ от 23.03.2011 N ВАС-3163/11).

Однако в другой ситуации ФАС Поволжского округа отклонил доводы инспекторов, что вычет «экспортного» НДС возможен только в том налоговом периоде, в котором налогоплательщик получил счета-фактуры, независимо от даты их составления, даты оплаты указанных в них товаров (работ или услуг) и даты принятия таких товаров (работ или услуг) на учет. Суд отметил, что НК РФ обязывает покупателя предъявлять НДС к вычету в том налоговом периоде, в котором он получил счета-фактуры. Более того, право на вычет НДС в определенном налоговом периоде не связано с фактом получения счета-фактуры именно в этом периоде и вообще с датой получения счета-фактуры (Постановление от 17.04.2008 N А55-2966/07). Следовательно, компания правомерно уменьшила базу по НДС прошлого налогового периода (в котором фактически приобрела товары, использованные в дальнейшем на экспорт), представив в инспекцию уточненную декларацию.

Вычет НДС: общие условия в 2015 году

Для начала напомним общие условия для зачета «входного» налога, действующие в 2015 году. Итак, по общему правилу предъявить НДС к вычету организация может в том квартале, когда были выполнены все обязательные условия для зачета (п. 1 ст. 172 НК РФ).

А именно:

- налог предъявлен поставщиком;

- товары, работы или услуги приобретены для облагаемых НДС операций, в том числе и для перепродажи;

- приобретенные товары, работы или услуги приняты на учет;

- получен правильно оформленный счет-фактура (либо универсальный передаточный документ).

Это следует из статей 169, 171, 172 НК РФ.

К примеру, компания оприходовала товары в июне 2015 года. Товары предназначены для перепродажи, облагаются НДС по ставке 18%, организация применяет общую и является плательщиком НДС. Но счет-фактура с выделенной суммой налога по этим товарам поступил от поставщика только в июле 2015 года. В каком квартале (втором или третьем) организация вправе зачесть «входной» налог по таким товарам?

Ответ на этот вопрос зависит от того, когда именно получен счет-фактура.

Если счет-фактура поступил в организацию до срока подачи декларации за II квартал, то вычет по таким товарам можно заявить в декларации за II квартал. Срок сдачи декларации за II квартал — не позднее 25 июля (ст. 174 НК РФ). 25 июля 2015 года — выходной день (суббота). Значит, отчет по НДС надо представить в налоговую не позднее 27 июля 2015 года. Таким образом, если входящий счет-фактура по оприходованным товарам поступил в организацию до этой даты, то «входной» НДС по ним она вправе заявить к вычету во II квартале. Если же документ получен позднее, то зачесть налог можно будет только в III квартале.

Этот порядок установлен новым п. 1.1 статьи 172 НК РФ, действует с 1 января 2015 года и введен Федеральным законом от 29 ноября 2014 года № 382-ФЗ.

Обратная ситуация: товары, предназначенные для использования в налогооблагаемых операциях, организация приняла к учету в июле (III квартал). А счет-фактура с выделенной суммой НДС по этим товарам был получен в июне (II квартал). В этом случае одно из условий, необходимое для вычета (принятие товаров на учет), выполнено только в III квартале. Значит, заявить о вычете предъявленной суммы НДС организация вправе не раньше, чем в декларации за III квартал.

Некоторые вопросы по учету в «1С:Бухгалтерии 8.3»

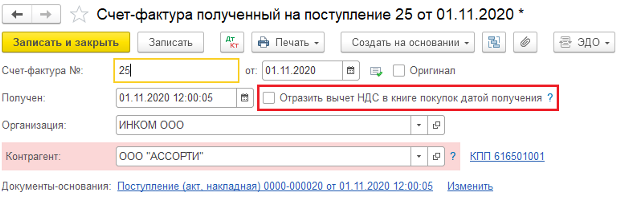

– Так как предприятие решило предъявить к налоговому вычету лишь часть входного НДС, то в счет-фактуре, созданной на основании документа поступления, следует снять флаг «Отразить вычет НДС в книге покупок датой получения».

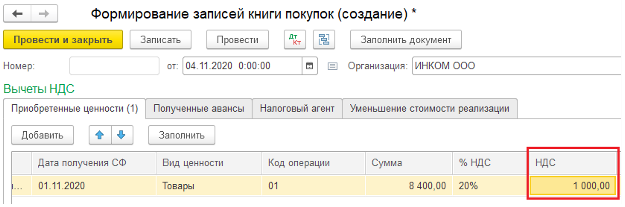

Обратите внимание, если в базе включен раздельный учет – стоит галка «Ведется раздельный учет входящего НДС по способам учета» в настройках налогов и отчетов (раздел «Главное») на закладке «НДС», то никаких дополнительный действий, кроме создания счет-фактуры, на данном этапе делать не нужно. Следующим шагом является создание документа «Формирование записей книги покупок» (раздел «Операции» – «Регламентные операции НДС»), в котором необходимо нажать кнопку «Заполнить», чтобы включить поступления текущего периода, а также поступления прошлых периодов, по которым входной НДС не был принят к вычету, либо был принят частично

Следующим шагом является создание документа «Формирование записей книги покупок» (раздел «Операции» – «Регламентные операции НДС»), в котором необходимо нажать кнопку «Заполнить», чтобы включить поступления текущего периода, а также поступления прошлых периодов, по которым входной НДС не был принят к вычету, либо был принят частично.

Далее, для того чтобы принять к вычету лишь часть входного НДС, в табличной части документа в колонке «НДС» следует вручную откорректировать сумму, указав ту, которая будет принята к вычету в текущем квартале.

После сохранения документа «Формирование записей книги покупок», в отчетность по НДС будет включена только та сумма НДС, которая предъявлена к налоговому вычету в данном налоговом периоде.

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) начислить компенсацию за неиспользованный отпуск?

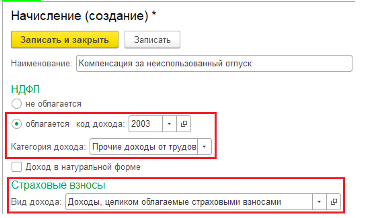

– Автоматический расчет дней и суммы компенсаций за неиспользованный отпуск реализован только в программах с расширенными возможностями расчета зарплаты, например, «1С:Зарплата и управление персоналом 8», ред.3.1. Для того, чтобы в «1С: Бухгалтерия 8», ред. 3.0, начислить и выплатить компенсацию в первую очередь следует создать новое начисление (Раздел «Зарплата и кадры» – «Настройки зарплаты» – «Расчет зарплаты» – «Начисления»).

При создании начисления необходимо выбрать следующие настройки:

Код дохода НДФЛ – 2013 «Сумма компенсации за неиспользованный отпуск»;

Категория дохода – «Прочие доходы от трудовой деятельности»;

Вид дохода для страховых взносов – «Доходы, целиком облагаемые страховыми взносами» (рис. 1).

После выбора настроек, сохраните начисление, воспользовавшись командой «Записать и закрыть».

Для того чтобы начислить сотруднику компенсацию, создайте документ «Начисление зарплаты», в котором с помощью команды «Подобрать» отразите нужного сотрудника. Далее, нажав кнопку «Начислить», которая находится над табличной частью, выберите «Компенсация неиспользованного отпуска» и вручную укажите сумму компенсации. НДФЛ и суммы страховых взносов будут рассчитаны программой автоматически.

После сохранения документа «Начисление зарплаты» следует выплатить компенсацию, аналогично выплате заработной платы, например, сформировав «Ведомость в кассу» и «Расходный кассовый ордер».

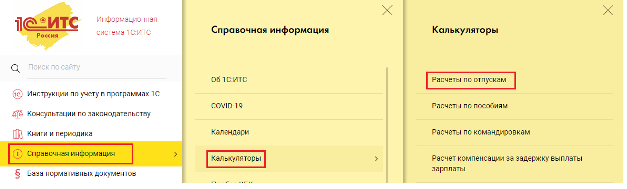

Чтобы рассчитать сумму компенсаций, можно воспользоваться специальным калькулятором на сайте 1С:ИТС. Для этого:

На главной странице выберите раздел «Справочная информация» – «Калькуляторы – «Расчеты по отпускам».

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) создать обособленное подразделение?

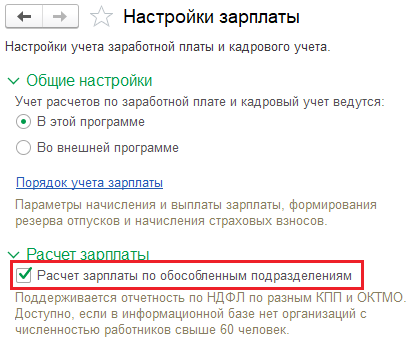

Следует отметить, что в «1С:Бухгалтерия 8», ред. 3.0, поддерживается учет по обособленным подразделениям, но только в целях формирования отчетности по НДФЛ (с соблюдением условия, что численность сотрудников предприятия не должна превышать 60 человек).

Для того чтобы создать обособленное подразделение, зайдите в раздел «Зарплата и кадры» – «Настройки зарплаты». Далее раскройте блок «Расчет заплаты» и установите галку «Расчет зарплаты по обособленным подразделениям».