- Содержание трудового договора

- Риски заключения трудового договора с лицом, проживающим за границей

- Трудности с привлечением к ответственности

- Отказ в возмещении расходов на оплату больничных

- Налоговые вычеты нерезидентам

- Ситуация 2: местом работы налогового резидента в договоре указано иностранное государство

- Аренда имущества у нерезидента: документальное оформление

- Допустим ли трудовой договор

- Иностранец проживает за пределами РФ

- Иностранец проживает в РФ

- Информация Минфина России от 27 июля 2022 г. “Разъяснения особенностей налогообложения выплат дистанционным сотрудникам российских компаний, работающим за рубежом”

- Удержание НДФЛ, когда источник дохода — не РФ

- На что влияет статус налогового нерезидента?

- НДФЛ и страховые взносы по договору аренды с физлицом-нерезидентом

- Ответственность за неправильное начисление налогов нерезиденту

- Момент, когда сотрудник становится нерезидентом

- НДФЛ зависит от условий договора и статуса сотрудника

- Почему удалённый сотрудник не платит НДФЛ?

Содержание трудового договора

Как было отмечено выше, в трудовом законодательстве отсутствуют нормы, запрещающие заключение трудового договора о дистанционной работе с иностранцем. При этом Минтруд при необходимости говорит о возможности оформления гражданских правоотношений с сотрудниками из-за рубежа, посредством подписания договоров ГПХ. Таковым может быть договор возмездного оказания услуг.

При этом для иностранца, который будет трудиться удаленно, но на территории России, можно оформить трудовой договор. Для его заключения предоставляется пакет документов, предусмотренный ст. 65 ТК РФ. Помимо стандартных бумаг его могут дополнять:

- Полис ДМС, если работодатель заключил договор с медорганизацией.

- Миграционная карта.

- Виза, если таковая требуется для въезда в страну.

- РВН или ВНЖ.

- Патент при необходимости.

Вам также будет интересно:

— Прием на работу гражданина Украины: пошаговая инструкция

— Должностная инструкция врача-хирурга: бланк, образец

В трудовом договоре следует прописать обязательные условия, перечисленные в ст. 57 ТК РФ:

- персональные данные сторон, которые будут состоять в трудовых отношениях;

- место работы мигранта, под ним традиционно понимается месторасположение организации или ее представительства. Поскольку договор предполагает дистанционную работу, то можно указать адрес фактического проживания иностранца на территории РФ;

- трудовая функция, для выполнения которой нанимается специалист, в договоре ее разрешается указать кратко, а основные обязанности можно перечислить в должностной инструкции, сделав на нее соответствующую ссылку;

- дата, с которой мигрант начинает выполнять работу;

- дата прекращения трудовых отношений, если контракт срочный;

-

зарплата и ее составляющие, например, заработок может состоять из оклада и дополнительных надбавок, при сложной системе оплаты труда целесообразно принять специальное Положение, устанавливающее порядок начисления и выплаты зарплаты, а также материального стимулирования;

- рабочий режим, в документе можно прописать длительность рабочей смены, а также время для перерыва на обед, например, указать часы, когда специалист обязан быть в онлайн-доступе. Зачастую дистанционные сотрудники самостоятельно определяют время для работы и отдыха на основании ст. 312.4 ТК РФ. Работодателю учитывать отработанное время в специальном табеле;

- гарантии и компенсации для иностранца;

- характер работы;

-

условия труда;

- данные о соцстраховании.

Кроме того, в документе можно указать факультативные условия, например, это:

-

испытательный срок;

- компенсация сотовой связи;

- оплата найма жилья;

- выплата возмещения за использование собственного оборудования сотрудника, например, компьютера, принтера и тому подобное, необходимо учитывать, что величина таких выплат должна быть экономически обоснована;

Контракт должен быть подписан работодателем и иностранцем. После этого руководство компании может издать приказ о зачислении специалиста в штат компании, внести о нем сведения в кадровую документацию.

Оформление трудового договора о дистанционной работе с иностранцем имеет свои особенности. Речь идет об электронном способе взаимодействия между сторонами. При этом для подписания документов, в том числе трудового договора, нужно использовать усиленную электронную подпись, согласно ст. 312.3 ТК РФ. ЕЕ, к слову, можно получить в удостоверяющем центре, предъявив паспорт, ИНН и СНИЛС. Электронный способ обмена документа лучше всего зафиксировать непосредственно в трудовом договоре, указав при этом необходимость подтверждения получения.

Работодатель должен помнить о том, что по требованию иностранного работника он должен предоставить бумажный экземпляр трудового договора в течение трех дней.

Риски заключения трудового договора с лицом, проживающим за границей

Трудности с привлечением к ответственности

Однако определённые риски при заключении трудового договора с лицом, осуществляющим трудовую деятельность за границей, есть. Прежде всего то, что, находясь за границей, работник не обязан соблюдать трудовое законодательство РФ в силу ст. 13 ТК РФ. Поэтому, например, привлечь такого работника к ответственности по российскому трудовому законодательству работодателю будет проблематично. При этом сам работодатель соблюдать ТК РФ должен.

Отказ в возмещении расходов на оплату больничных

Кроме того, существует риск, связанный с несчастным случаем, который может произойти с работником, работающим за границей, и с его расследованием. В этой ситуации организации может быть отказано в возмещении расходов на оплату больничного листа.

Налоговые вычеты нерезидентам

Любые налоговые вычеты предоставляются только резидентам РФ. Если сотрудник утратит этот статус для 2022 года, он не сможет воспользоваться вычетами. Если на 31.12.2022 г. получится, что сотрудник является нерезидентом, но он успел возместить часть НДФЛ через работодателя, он обязан возвратить деньги в бюджет.

Однако по вычетам нужно учитывать некоторые особенности.

По социальным, стандартным и профессиональным вычетам — право на них привязано к году, в котором были понесены расходы. К примеру, сотрудник оплатил обучение в 2021 году. В этом году он являлся резидентом, а потому он не утратил право на получение вычета в 2021 году по этим расходам.

Кроме того, профессиональный вычет можно заявить в течение 3-х лет. Соответственно, по расходам в 2021 году можно использовать этот вычет и в 2022, и в 2023 годах. При этом не имеет значения, какой у сотрудника был налоговый статус в году, в котором он попросил вычет.

Однако через работодателя можно оформить вычет только за текущий год, а для прошлых лет надо сдать в ИФНС декларацию 3-НДФЛ.

По имущественным вычетам — здесь имеет значение налоговый статус в году, когда заявили о вычете, а не когда производили расходы. К примеру, сотрудник приобрел жилье в 2021 году, но не воспользовался правом на вычет. В 2022 году он переехал в другую страну и стал нерезидентом, а потому он уже не сможет воспользоваться правом на вычет.

Если в январе 2023 года сотрудник возвратится в Россию и до июля не уедет за ее пределы, он вновь станет резидентом, а потому сможет воспользоваться имущественным вычетом за 2021 год, даже через работодателя.

Ситуация 2: местом работы налогового резидента в договоре указано иностранное государство

В договоре с сотрудником можно указать, что место его работы, например, Турция. Либо можно не называть конкретную страну, а написать, что он выполняет работу за пределами РФ. Тогда с момента переезда работодатель не обязан удерживать НДФЛ с выплат сотруднику. Работник должен самостоятельно подать декларацию и заплатить налог по ставке 13% или 15%.

Если ИП или компания договаривались с сотрудником на определенный уровень зарплаты и работодатель платил НДФЛ сверху оговоренной суммы, новая ситуация ему будет выгодна. У него теперь станет меньше затрат — налог по итогам года заплатит сотрудник из своих денег, если на 31 декабря так и останется резидентом. А вот сотруднику это уже не очень выгодно.

Например, в апреле сотрудница уехала за границу. Перед отъездом с ней заключили допсоглашение, что ее постоянное место работы — Турция.

Если она вернется в Россию в августе и не будет выезжать за границу до конца года, то останется налоговым резидентом. С ней подпишут новое соглашение, где местом работы укажут РФ. За периоды с января по март и с августа по декабрь НДФЛ должен будет удерживать работодатель. А за апрель — июль сотрудница должна отчитаться сама. Ей будет нужно сдать декларацию 3-НДФЛ до 30 апреля следующего года и уплатить налог до 15 июля того же года.

Если сотрудница останется за границей до конца года, она станет налоговым нерезидентом. Тогда ей будет нужно платить налоги в соответствии с законами Турции. А работодателю придется пересчитать НДФЛ за период с января по март по ставке 30% — со всех денег, которые он заплатил сотруднице до переезда.

Письмо Минфина от 15.03.2017 № 03-04-06/14804

Как только истек срок 183 дня, работодатель может удерживать недостающий налог с текущей зарплаты. Размер — не более 20% с одной выплаты. Если с сотрудницей расторгнут договор и удержать недостающий НДФЛ не получится, по итогам года нужно сообщить об этом в налоговую. Тогда налоговая отправит ей уведомление, чтобы она сама доплатила НДФЛ.

п. 5 ст. 226 НК РФ

Аренда имущества у нерезидента: документальное оформление

Документальное оформление аренды имущества с нерезидентом осуществляется в общем порядке – путем заключения письменного договора.

Соглашение оформляется в строгом соответствие с ГК РФ и должно содержать следующие обязательные реквизиты:

- наименование документа;

- дата, место заключения;

- наименование сторон;

- адреса местонахождения сторон;

- банковские реквизиты сторон.

Если российская организация принимает имущество в аренду от физлица-арендодателя, то в договоре необходимо указать адрес постоянной регистрации нерезидента. Если договор заключен с иностранной компанией, то в тексте соглашения указывают юридический адрес головного офиса, а также адрес представительства в России (при наличии).

Важным моментом в тексте договора являются условия и порядок оплаты. В соглашении сторонам необходимо установить:

- Стоимость аренды – размер платежа, валюту, порядок расчета денежного эквивалента в рублях (например, по курсу ЦБ на дату оплаты).

- Периодичность внесения платежей – ежемесячно, ежеквартально, т.п.

- Наличие гарантийного платежа – обязательство арендатора уплатить последний месяц аренды.

- Порядок установления даты оплаты – дата отправки СВИФТ-платежа, поступление средств на счет арендатора, т.п.

Договор аренды с нерезидентом вступает в силу с момента его подписания сторонами и скрепления печатями.

Допустим ли трудовой договор

В России прием специалиста в штат организации сопровождается заключением трудового договора, согласно ст. 56 ТК РФ. В документе прописываются данные сторон трудовых отношений, а также условия предстоящей работы.

Что касается заключения трудового договора об удаленной работе с иностранцем, находящимся за пределами России, то единодушного мнения о допустимости такого соглашения, не существует. А трудоустройства будут зависеть от того, где находится иностранец, с которым планируется дистанционная работа: в России или за рубежом.

Иностранец проживает за пределами РФ

В ведомстве рекомендуют вместо трудового договора отдавать предпочтение найму специалиста по гражданско-правовому договору. В том случае, если иностранец будет работать из-за рубежа, то для заключения договора с ним работодателю не требуется разрешительная документация.

Важно! Несмотря на разъяснения Минтруда, в трудовом законодательстве нет прямого запрета на заключение трудового договора о дистанционной работе с иностранцем.

Оформив договор, работодатель должен помнить о том, что дистанционный труд за рубежом контролировать не получится, поскольку нормы ТК РФ действуют только в России. При возникновении конфликтов с работником из-за рубежа, контрольно-надзорные органы могут признать нарушения со стороны работодателя. Вместе с тем могут быть нарушены правила трудового законодательства страны, в которой проживает специалист.

Иностранец проживает в РФ

В том случае, если выходец из-за рубежа проживает в России, то оформить его на дистанционную работу будет проще. Трудоустройство иностранного специалиста на удаленку для граждан стран-участниц ЕАЭС, например, Казахстана, будет происходить практически также как и для россиян. В частности, для них не потребуется патент. Если же мигрант будет из иных стран, не входящих в союз, то ему будет необходим разрешительный документ на работу.

Кроме того, работодателю в трехдневный срок придется уведомить МВД о заключении трудового договора, а также поставить на миграционный учет. Кроме того, специалисту потребуется РВН либо ВНЖ. При наличии постоянного вида на жительство патент не нужен.

Важно! Трудовой договор о дистанционной работе позволяет иностранцу работать только в том регионе РФ, который указан в его разрешительных документах.

Для того чтобы уберечь себя от потенциальных проблем работодателю рекомендуется заключать трудовой договор на удаленную работу с сотрудником, который получил ВНЖ.

К слову, если мигрант официально трудится в обычном режиме, то руководство компании при необходимости может перевести его на работу дистанционно. Для этого со специалистом заключается допсоглашение и издается соответствующий приказ.

Информация Минфина России от 27 июля 2022 г. “Разъяснения особенностей налогообложения выплат дистанционным сотрудникам российских компаний, работающим за рубежом”

28 июля 2022

Последние годы все большую популярность набирает практика перевода штатных сотрудников организаций на полную или частичную дистанционную форму исполнения трудовых обязанностей. Эта тенденция началась с периода пандемии и продолжается сейчас. При этом возникают случаи, когда сотрудник выполняет свою работу в «удаленном» формате в том числе за пределами России.

Появление такого нового пласта дистанционных работников потребовало внесения определенности в правила налогообложения доходов от их деятельности. В законодательстве предлагается уточнить, что доходы в виде вознаграждения за исполнение трудовых обязанностей дистанционных работников российских компаний относятся к доходам от источников в России.

При этом если физлицо уплачивает налог с указанных доходов в стране своего резидентства и с такой страной у России заключено соглашение об избежании двойного налогообложения, то налог, исчисленный в отношении таких доходов в стране резидентства, можно уменьшить на сумму НДФЛ, уплаченного в России.

Основная цель предложенных изменений в Налоговый кодекс РФ — исключить практику неуплаты (оптимизации) НДФЛ с выплат дистанционным работникам, которые не получают статус налогового резидента ни в одном государстве или получают такой статус в низконалоговой юрисдикции. Это искусственно делает работу в России на российские компании — как в офисе, так и удаленно — менее привлекательной по сравнению с такой же работой, но дистанционно за пределами страны.

Следует отметить, что речь идет о тех доходах, которые выплачиваются российскими организациями (обособленными подразделениями иностранных организаций, зарегистрированными в России) своим сотрудникам, работающим дистанционно за пределами России.

Так, например, данное предложение не затрагивает вопросы налогообложения доходов работников зарубежных филиалов российских компаний.

Подготовленными поправками в целом не вносятся существенные изменения в действующие сейчас налоговые условия для выплат по трудовым договорам, уточняется лишь порядок налогообложения дистанционной трудовой деятельности за пределами России.

Налоговые ставки по НДФЛ, а также изменение критериев признания физических лиц налоговыми резидентами России законопроектом никак не затрагивается. Принципы налогообложения, исторически заложенные в Налоговом кодексе по НДФЛ, должны сохраняться вне зависимости от формы трудовой деятельности (дистанционная или в офисе): физлица, работающие и получающие выплаты в России, но живущие более 180 дней за ее пределами, должны платить налог по ставке 30%, а те, кто постоянно живут и работают в России, по ставкам 13-15%.

Удержание НДФЛ, когда источник дохода — не РФ

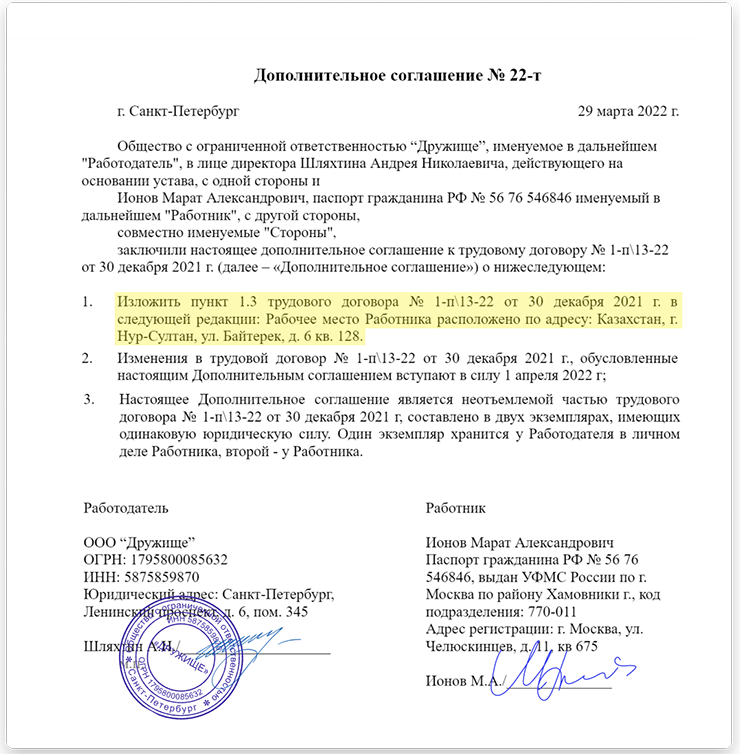

К примеру, сотрудник договорился с работодателем об изменении условий трудового договора — место работы не в России, а в иной стране. В этой ситуации заключается допсоглашение к трудовому договору, в котором указывается, по какому адресу будет работать сотрудник.

Пример нового адреса в допсоглашении может выглядеть таким образом:

Соответственно, в нашем примере с января по март сотрудник получает зарплату от российского источника, а с апреля по декабрь — от иностранного источника.

Налоги удерживаются следующим образом:

80 тыс. руб. * 3 мес. = 240 тыс. руб. (доход за 3 мес.)

240 тыс. руб. * 13% = 31,2 тыс. руб. (НДФЛ за 3 мес.)

с 01.04. по 30.09.

Источник дохода у сотрудника поменялся на зарубежный. При этом до октября он резидент РФ, но работодатель не удерживает НДФЛ с его дохода. Это связано с тем, что резиденты самостоятельно сообщают в ИФНС о доходах из зарубежных источников — сдают декларацию 3-НДФЛ и уплачивают налоги.

Соответственно, в этот период работодатель платит сотруднику 80 тыс. руб. ежемесячно, не удерживая с НДФЛ.

80 тыс. руб. * 3 мес. = 240 тыс. руб. (доход за 3 мес.)

240 тыс. руб. * 30% = 72 тыс. руб. (пересчитанный НДФЛ за 3 мес.)

72 тыс. руб. — 31.2 тыс. руб. = 40,8 тыс. руб. (остаток долга по НДФЛ)

С октября работодатель не будет удерживать НДФЛ с текущих доходов, однако должен удерживать задолженность — по 20% от зарплаты:

80 тыс. руб. * 20% = 16 тыс. руб. (можно дополнительно удержать по ТК)

в октябре

40,8 тыс. руб. — 16 тыс. руб. = 24,8 тыс. руб. (остаток переходит на ноябрь)

в ноябре

24,8 тыс. руб. — 16 тыс. руб. = 8,8 тыс. руб. (остаток переходит на декабрь)

в декабре — 8,8 тыс. руб. полностью

По завершении года работодатель сдает расчет 6-НДФЛ с информацией, что у сотрудника статус — нерезидент. Но в отчете не будет сведений о доходах за период с апреля. Кроме того, в нем не будет указываться задолженность по налогам, поскольку всю сумму работодатель удержит до окончания налогового периода.

На что влияет статус налогового нерезидента?

Говоря о налогообложении тех, кто уехал из страны, но продолжает работать на российские фирмы, надо разобраться с резидентством, поскольку от этого зависит размер НДФЛ.

Речь в данном случае идёт о налоговом резидентстве. Оно привязано не к гражданству, а к месту пребывания человека.

Налоговый резидент — физическое лицо, фактически находящееся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Понятие прописано в п. 2 ст. 207 НК РФ.

Итак, если вы живёте за пределами РФ более 183 дней в течение года, то получаете статус налогового нерезидента. Причём срок может прерываться. Вы можете въезжать обратно в Россию и снова её покидать. Дни отсутствия будут считаться в совокупности.

Уехавшим важно определить свой статус, поскольку от этого зависит налоговая ставка и возможность получать вычеты. Нерезидент уплачивает в бюджет России 30% НДФЛ вместо 13-15%

а также теряет право на получение вычетов. О том, когда меняется статус с резидента на нерезидента, как сохранить часть вычетов и как продать недвижимость без потерь мы рассказывали в статье «Налоговые нерезиденты РФ: как заплатить налоги и получить вычеты».

Нерезидент уплачивает в бюджет России 30% НДФЛ вместо 13-15%. а также теряет право на получение вычетов. О том, когда меняется статус с резидента на нерезидента, как сохранить часть вычетов и как продать недвижимость без потерь мы рассказывали в статье «Налоговые нерезиденты РФ: как заплатить налоги и получить вычеты».

Первые полгода отсутствия для удалёнщика российской фирмы ничего не меняется — НДФЛ с зарплаты будет составлять 13-15%, поскольку резидентство РФ сохраняется.

Однако, как только человек становится нерезидентом, начинаются сложности в вопросе исчисления налога. Причём сложность возникает не только у среднестатистического гражданина, плохо знакомого с налоговым законодательством, но и у Минфина. Министерство около полугода решает вопрос, сколько брать налогов с уехавших и к окончательному решению так и не пришло.

НДФЛ и страховые взносы по договору аренды с физлицом-нерезидентом

В случае если российская компания заключила договор аренды с физлицом-нерезидентом, то такая компания выступает по отношению к арендодателю налоговым агентом. Это значит, что арендатор обязан исчислять и удерживать НДФЛ из дохода, выплачиваемого нерезиденту-собственнику имущества, а также перечислять налог в бюджет.

Расчет НДФЛ по договору аренды с нерезидентом производится по формуле:

НДФЛнерезидент = АрендПл * 30%,

где НДФЛнерезидент – сумма налога, подлежащая удержанию из дохода арендатора;АрендПл – размер арендных платежей, установленных договором.

Арендатор рассчитывает и удерживает НДФЛ до момента выплаты дохода собственнику имущества. Таким образом, арендодатель-нерезидент получает сумму арендных платежей за минусом налога.

Удержанный НДФЛ налоговый агент перечисляет в бюджет не позже дня, следующего за днем выплаты дохода нерезиденту.

Рассмотрим пример. 01.03.2022 года между российской фирмой «Магнат» и физлицом-нерезидентом Сулеймановым заключен договор аренды, согласно которому Сулейманов передает в платное пользованию «Магнату» комплекс производственных помещений.

Согласно договору, арендная плата перечисляется Сулейманову ежемесячно в размере 15.770 руб. НДФЛ составляет 30% — 4.731 руб. (15.770 руб. * 30%), таким образом, Сулейманов получает доход в сумме 11.039 руб. (15.770 руб. – 4.731 руб.).

Срок перечисления арендных платежей – до 5-го числа месяца, следующего за отчетным.

На основании акта оказанный услуг за март 2022 года, 03.04.2022 «Магнат» перечислил Сулейманову сумму 11.039 руб. НДФЛ в сумме 4.731 руб. перечислен в бюджет 04.04.2022.

Что касается страховых взносов, то аналогично общему порядку, выплаты физлицу-нерезиденту в рамках договора аренды объектом налогообложения страховыми взносами не являются. Данное правило утверждено п. 4 ст. 420 НК РФ. Таким образом, выплачивая нерезиденту арендную плату, арендатор страховые взносы не начисляет.

Ответственность за неправильное начисление налогов нерезиденту

Вполне возможно, что ИФНС не узнает о том, что работник стал нерезидентом РФ. Однако этот момент может обнаружиться, если налоговики придут к работодателю с выездной проверкой, а размер заниженного НДФЛ будет существенным. Налоговая инспекция не будет разбираться, знал ли работодатель о налоговом статусе работника или не знал — штрафные санкции все равно к нему применят.

В такой ситуации ИФНС посчитает нарушение как неправомерное неполное удержание НДФЛ. Ответственность за это:

- доначисление НДФЛ и взыскание его с работодателя (п. 9 ст. 226 НК);

- начисление пени (п. 5 ст. 75 НК);

- взыскание штрафа в размере 20% от суммы неудержанного НДФЛ (ст. 123 НК).

Судебная практика по поводу наказания работодателя за занижение ставки НДФЛ по сотруднику-нерезиденту не так уж обширна. Однако, к примеру, есть Постановление Тринадцатого арбитражного апелляционного суда № А42-3434/2020 от 25.03.2022 г. В нем указано, что работодателя наказали на 4,2 млн. руб. именно за занижение ставки по нерезиденту.

ИФНС г. Мурманск проводила выездную проверку по компании и обнаружила, что бухгалтер занизил ставку НДФЛ по заместителю генерального директора. Для доказательства данного факта налоговики запросили:

- справки от УМВД и УФСБ, в которых было указано, что работник был в России в течение всего года только 46 дней;

- письма управляющих компаний по месту проживания сотрудника с просьбами пересчитать коммунальные платежи в связи с его отсутствием по месту регистрации из-за регистрации в г. Ориуэла Королевства Испания.

Соответственно заместитель генерального директора являлся нерезидентом, а потому вместо НДФЛ по ставке 13% должны были удерживать НДФЛ по ставке 30%. За такое нарушение компании доначислили налога в размере 2 781 492 руб., пени — 1 456 423 руб., штрафа — 125 769 руб. Работодатель не смог оспорить в суде постановление ИФНС.

Программа для интеграции 1С с маркетплейсами для торговли по схеме FBO

Выпущено дополнение к релизу 3.0.44.1 для 1С:Бухгалтерия для Казахстана (ФНО 200.00)

Заказать помощь специалиста 1С

Момент, когда сотрудник становится нерезидентом

Сотрудник становится нерезидентом в день, когда общий срок его нахождения за пределами РФ за последние 12 месяцев составляет 183 дня. Этот срок считается в паспорте по датам в штампах пограничной службы. Дни выбытия и прибытия в Россию в период нахождения за границей не включаются.

К примеру, сотрудник первый раз выехал из РФ 31.03.2022 г. и больше не возвращался. Соответственно, срок его нахождения за пределами России отсчитывается с 01.04.2022 г. Период в 183 дня заканчивается 01.10.2022 г. — именно в эту дату сотрудник становится нерезидентом.

Однако важно другое — для налоговых последствий имеет значение не конкретный день становления нерезидентом, а год, в котором данное событие случилось. ФНС говорит о том, что окончательный налоговый статус налогоплательщика, который определяет налогообложение его доходов, полученных за налоговый период, устанавливается по его итогам (Письмо Департамента налоговой политики Минфина от 04.08.2022 г

№ 03-04-05/75657).

Соответственно, для ИФН не имеет значения, когда сотрудник стал нерезидентом. Важен его статус на 31 декабря, поскольку в эту дату заканчивается налоговый период по НДФЛ. Если на 31.12.2022 г. у сотрудника статус — нерезидент, он является таковым для всего 2022 г., и даже для времени, когда он фактически находился в России.

Это означает, что у сотрудника возникнет задолженность по НДФЛ за прошлый период, поскольку налог был уплачен по ставке 13% как с доходов резидента, а должен был платиться по ставка 30% как с доходов нерезидента. Соответственно, работодатель обязан пересчитать НДФЛ и удержать задолженность.

НДФЛ зависит от условий договора и статуса сотрудника

Сначала приведем общую информацию, чтобы разобраться в контексте вопроса. Все работодатели обязаны удерживать с выплат сотрудникам НДФЛ — налог на доходы физических лиц. Стандартная ставка — 13%. Она действует для сотрудников, которые живут в России от 183 дней в году и получают не более 5 млн рублей в год.

Как платить НДФЛ за работников

Если сотрудник уезжает за границу, начинают действовать другие правила, собрали их в таблицу. Дальше рассмотрим каждую ситуацию подробно.

Порядок уплаты НДФЛ

| Место работы по договору — Россия | Место работы по договору — иностранное государство | |

|---|---|---|

| Сотрудник — налоговый резидент | Работодатель удерживает НДФЛ по ставке 13%.Если доходы свыше 5 млн рублей в год — по ставке 15% | Работник самостоятельно платит НДФЛ по ставке 13% по итогам года |

| Сотрудник — налоговый нерезидент | Работодатель удерживает НДФЛ по ставке 30% | Российский работодатель не удерживает НДФЛ из зарплаты. Работник должен платить налоги с доходов по законам иностранного государства |

Сразу уточним, что для статуса налогового резидента гражданство значения не имеет. Если человек находится на территории России 183 дня и более в течение 12 месяцев подряд, он становится налоговым резидентом. Если же сотрудник уехал, например, в Турцию и в течение года находился в РФ меньше 183 дней — он автоматически становится налоговым нерезидентом.

Почему удалённый сотрудник не платит НДФЛ?

В п. 2 ст.209 НК РФ сказано, что объектом налогообложения для нерезидентов РФ является доход от источников в Российской Федерации.

Получается, что, если зарплату удалёнщика воспринимать как доход от источника в РФ, то надо платить налог по ставке 30%. Если же воспринимать как доход от иностранного источника, то НДФЛ платить не надо.

Фото: «Выберу.ру»/Иван Анчуков

В определении источника дохода и кроется основная сложность налогообложения удалённых сотрудников российских компаний, потому что однозначности в законах нет.

Обычно те, кто говорят о том, что удалёнщики-нерезиденты освобождены от НДФЛ, ссылаются на письмо Минфина, где говорится, что место получения дохода определяется по стране нахождения сотрудника. То есть если вы живёте в Грузии, то, следуя логике Минфина, доход получаете в Грузии

То, что ваш работодатель зарегистрирован в Тамбове, неважно. Получается, что доход получен от иностранного источника и НДФЛ платить не надо

Однако этот же Минфин в другом письме поясняет, что доход удалённого сотрудника российской фирмы надо считать полученным от источника в РФ. При такой позиции обязательства по уплате НДФЛ возникают.

Мы видим, что, во-первых, нет единой позиции. Во-вторых, разъяснения ведомства — не закон. Если спор дойдёт до суда, то письма ведомства могут не принять к рассмотрению. К тому же позиция министерства сейчас меняется, о чём мы расскажем дальше.