- Как прогнозировать дивиденды

- Что такое дивиденды: определение и юридическая характеристика

- Изменения в правилах

- Налогообложение при передаче имущества

- Государственные унитарные предприятия

- Как распределить дивиденды в 2023 году

- 1. Проверяем чистые активы и определяем общую сумму дивидендов

- 2. Принимаем решение о выплате дивидендов

- 3. Выплачиваем дивиденды

- Бухгалтерские проводки

- Судейский вердикт

- Как исправить нарушение

- Расчеты по дивидендам с юридическими лицами

- Особенности выплат при непропорциональном распределении дивидендов

- Как начислить полученные дивиденды в «1С:Бухгалтерии 8»

- Особенности выплат промежуточных сумм

- Когда можно выплачивать дивиденды, а когда нельзя

- Пример расчета по дивидендам с организацией

- Сроки и порядок выплат дивидендов

- Понятие дивидендов

- Источники формирования дивидендов

Как прогнозировать дивиденды

Для прогнозирования прибыли обычно смотрят на дивидендную политику и финансовую отчетность компании.

Изучите дивидендную политику компании и историю дивидендных выплат за предыдущие периоды. В политике написано, при каких условиях и в каких объемах компания готова направлять прибыль на выплаты. Не все публичные компании распределяют прибыль среди акционеров ежегодно. Даже если компания получила высокую прибыль, общее собрание акционеров может принять решение не выплачивать дивиденды.

Изучите финансовую отчетность компании за требуемый период. В ней отражено, получила ли компания прибыль и есть ли у нее на балансе нераспределенная прибыль прошлых лет. Если за отчетный период прибыли нет, дивидендов не будет. Высокая прибыль, отсутствие долгов и регулярные выплаты в прошлые годы позволяют акционерам рассчитывать, что компания выплатит дивиденды.

Данные для оценки будущих дивидендов советуем брать из консолидированной финансовой отчетности, подготовленной по Международным стандартам финансовой отчетности.

Опытные инвесторы для прогнозирования дивидендов идут дальше — анализируют изменение цен и конъюнктуры рынка, стоимость товаров компании и динамику средней цены на них, заявления менеджмента и контролирующих акционеров.

Что такое дивиденды: определение и юридическая характеристика

Закон 14-ФЗ не дает официального толкования термину. Статья 28 упоминает лишь о распределении чистой прибыли. Норма закрепляет за участниками право на получение части дохода компании. Этот процесс можно назвать выплатой дивидендов. Верность такого подхода подтверждает и ст. 43 НК РФ. Учредители ООО получают средства пропорционально своим долям в уставном капитале.

В 2019 году действуют следующие правила:

| Когда можно выплачивать дивиденды собственникам ООО | Распределение чистой прибыли не допускается (ст. 29 закон |

|---|---|

| Основным условием признается наличие прибыли по итогам года, квартала, 6 месяцев. Доход должен быть зафиксирован в бухгалтерской отчетности общества (ст. 28 закона 14-ФЗ). Если фирма понесла убыток, она не вправе выплачивать дивиденды. Однако делать это разрешается при покрытии финансовых потерь нераспределенной прибылью прошлых периодов. Законность такого варианта подтвердил Минфин России письмом № 03-03-06/1/133 от 20.03.12 | Запрет действует при наличии у общества признаков банкротства, а также при неполной оплате уставного капитала. Нельзя выплачивать дивиденды до окончательного расчета: · при выходе участника из состава ООО; · при обращении взыскания на долю. Не допускается распределение прибыли, если в результате чистые активы окажутся меньше уставного капитала и резервного фонда. Расчет финансовой устойчивости общества . Чистыми активами признается разница между активами компании и ее обязательствами |

Не менее важным вопросом является и то, кто платит дивиденды собственникам. Учредители получают средства от компании. Хозяйственное общество приобретает правоспособность в момент регистрации и может самостоятельно участвовать в гражданском обороте (п. 3 ст. 49 ГК РФ). Собственники получают деньги на расчетный счет или из кассы организации.

В большинстве случаев дивиденды выплачивают деньгами. Однако закон не запрещает рассчитываться имуществом. Условием является закрепление такого порядка в уставе ООО (п. 3 ст. 28 закона 14-ФЗ). Реализацией операции не признаются (определение ВС РФ № 302-КГ15-6042 от 31.07.15 по делу А58-341/2014).

Изменения в правилах

С начала 2019 года дивидендами являются даже доходы в виде имущества, полученного гражданином или компанией во время выхода из состава предприятия или при ликвидации фирмы.

Определяется доход путем расчета разницы между рыночной ценой имущества и стоимостью ценных бумаг. Для процесса привлекаются независимые эксперты, составляющие официальный отчет. Если же участником был получен убыток, то по правилам налогового учета он причисляется к внереализационным расходам на основании ст. 265 НК.

Дивиденды представлены доходом акционеров, являющихся фирмами или частными лицами. Срок выплаты средств ограничен требованиями законодательства, поэтому если компания не уложится в этот период, то появляются нераспределенные дивиденды.

Напишите свой вопрос в форму ниже

Налогообложение при передаче имущества

При выплатах дивидендов физлицу имуществом у предприятия отсутствует возможность удержать налог. Обществу потребуется представить уведомление в ИФНС о невозможности удержания налога. Обязанность по декларированию и уплате налога переходит к получателю дивидендов в форме имущества.

Выдача дивидендов имуществом учредителю-организации признается ИФНС как реализация, основанная на переходе права собственности. Стоимостная оценка имущества подлежит обложению прибылью и НДС либо единым налогом при использовании в учете УСН. Предприятия на ЕНВД уплачивают налог по ОСНО или УСН в зависимости от заявленной дополнительной системы налогообложения.

Государственные унитарные предприятия

Форма собственности организаций торговли и общественного питания не обязательно должна быть частной. Многие такие предприятия все еще остаются в собственности государства. В этих случаях они создаются в форме государственных (федеральных, субъектов РФ или муниципальных) унитарных предприятий (ГУПов или МУПов).

Статьей 113 ГК РФ определено понятие унитарного предприятия, под которым признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество. Имущество унитарного предприятия является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия.

Унитарные предприятия могут быть созданы в виде:

- унитарных предприятий, основанных на праве хозяйственного ведения (федеральные государственные предприятия, государственные предприятия субъектов РФ, муниципальные предприятия);

- унитарных предприятий, основанных на праве оперативного управления (федеральные казенные предприятия, казенные предприятия субъектов РФ, муниципальные казенные предприятия).

В данном случае собственником унитарного предприятия является государство (в лице федеральных органов, органов власти субъектов РФ или муниципальных органов).

Собственник имущества организации торговли (общепита), созданной в форме унитарного предприятия (государство), имеет право на получение всей или части прибыли от использования имущества, находящегося в хозяйственном ведении такого предприятия (ст. 17 Федерального закона от 14 ноября 2002 г. N 161-ФЗ «О государственных и муниципальных унитарных предприятиях»).

Исходя из данного положения, федеральное или муниципальное унитарное предприятие ежегодно перечисляет в соответствующий бюджет часть прибыли, остающейся в его распоряжении после уплаты налогов и иных обязательных платежей. При этом порядок, размеры и сроки таких отчислений определяются Правительством РФ (для федеральных ГУПов), уполномоченными органами государственной власти субъектов РФ (для ГУПов субъектов РФ) или органами местного самоуправления (для муниципальных унитарных предприятий).

Таким образом, обязательное перечисление унитарными предприятиями всей (или части) своей прибыли в бюджет больше напоминает налоговые расчеты с государственными (муниципальными) органами, чем получение дивидендов. Однако по своей сущности подобная операция все равно относится к распределению прибыли и должна соответствующим образом отражаться в налоговом и бухгалтерском учете организации.

Как распределить дивиденды в 2023 году

Процедуру выплаты дивидендов условно можно разделить на 3 этапа:

1. Проверяем чистые активы и определяем общую сумму дивидендов

Данный этап является предварительным и основная его цель – понять, возможно ли распределение прибыли в компании в настоящий момент.

Как уже было сказано выше, размер чистых активов должен быть больше уставного капитала и резервного фонда. Расчет стоимости чистых активов осуществляется в соответствии с Приказом Минфина №84н от 28.08.2014.

Для определения общей суммы дивидендов, вычитаем из чистых активов размер уставного капитала. Полученную сумму можно полностью или в части направить на выплаты участникам ООО.

2. Принимаем решение о выплате дивидендов

Прибыль компании распределяется на основании протокола общего собрания участников или решения единственного учредителя ООО.

Обратите внимание, выплата дивидендов – право, а не обязанность компании, и если соответствующее решение не было принято, участник не сможет получить прибыль (часть прибыли) даже через суд. При этом если решение вынесено, его уже не отменить, в таком случае, если выплата дивидендов в итоге не состоялась, причитающаяся сумма может быть взыскана судом

- Протокол общего собрания о распределении прибыли (скачать образец).

- Решение единственного учредителя о распределении прибыли (скачать образец).

Начиная с сентября 2014 года, протокол собрания участников необходимо заверять у нотариуса. Обойти это требование можно так – внести в повестку дня пункт о том, что принятые решения удостоверяются подписями всех присутствующих участников либо заранее внести в устав пункт, примерно такого содержания: «Принятие общим собранием участников Общества решения и состав участников общества, присутствовавших при его принятии, подтверждаются подписанием протокола председателем и секретарем общего собрания, являющимися участниками общества».

3. Выплачиваем дивиденды

Выплата дивидендов должна произойти в течение 60 дней после принятия решения. Меньший срок можно прописать в уставе ООО или в протоколе собрания (решении единственного учредителя).

Прибыль может быть перечислена участнику на расчетный счет в банке или иными способами, определёнными в протоколе (решении). Допускается выплата дивидендов (их части) имуществом.

Если участник пропустил срок выплаты, в течение трех лет за ним сохраняется право на обращение к ООО за получением причитающейся прибыли. Уставом этот срок может быть увеличен до пяти лет.

Обратите внимание, что пропущенный срок не восстанавливается (исключение – пропуск по причинам применения к участнику насилия и угроз, подробнее ст. 28 ФЗ №14 от 08.02.1988)

Неполученная часть прибыли восстанавливается в составе нераспределенной прибыли общества.

Бухгалтерские проводки

Рассмотрим, как бухгалтер должен оформить проводками выплату дивидендов, согласно действующего плана счетов.

| Дебет | Кредит | Операция |

| 84 | 75 | Произведено начисление дивидендов лицам, которые не работают в организации |

| 84 | 70 | Произведено начисление дивидендов работникам компании |

| 75 | 68 | Произведено удержание налога из дивидендов у лиц, не работающих в компании |

| 70 | 68 | Произведено удержание налога из дивидендов у работников компании |

| 75 | 50, 51 | Произведена выплата дивидендов лицам, которые не работают в организации |

| 70 | 50, 51 | Произведена выплата дивидендов работникам компании |

| 68 | 51 | Выполнена оплата налога НДФЛ с дивидендов |

| 75 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды лицам, не являющимся работниками |

| 70 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды, начисленные работникам компании |

Судейский вердикт

Примечательно, что аналогичного мнения придерживаются и судебные инстанции — например, ФАС Северо-Западного округа в постановлении от 18 апреля 2012 г. № А13-13347/2010, ФАС Московского округа в постановлении от 25 мая 2009 г. № КА-А41/4239-09 и ФАС Поволжского округа в постановлении от 24 мая 2012 г. № А65-18467/2011. Сразу следует оговориться, что в вышеуказанных постановлениях судьи рассматривали вопрос о непропорциональном распределении чистой прибыли применительно к налогу на доходы физических лиц, однако выводы, которые сделали судьи, могут быть применены и в отношении налога на прибыль организаций.

Далее хотелось бы отметить следующие постановления, выводы в которых аналогичны решениям вышеуказанных судов. В них также рассматривался вопрос о непропорциональном распределении чистой прибыли применительно к НДФЛ.

Так, в постановлениях от 28 апреля 2012 г. № А13-7191/2010 и от 27 июня 2011 г. № А13-2088/2010 ФАС Северо-Западного округа согласился с тем, что положениями главы 23 Налогового кодекса не предусмотрено специальных норм для обложения НДФЛ сумм, выплачиваемых участникам общества при распределении прибыли не пропорционально их долям в уставном капитале.

Суд отметил, что учредительными документами предусмотрено распределение прибыли пропорционально вкладам, внесенным участниками в имущество общества. Указанный порядок распределения чистой прибыли не противоречит положениям Закона № 14-ФЗ.

Таким образом, чистая прибыль, непропорционально распределенная как акционерным обществом своим акционерам, так и обществом с ограниченной ответственностью своим участникам, не признается дивидендами для целей налогообложения. Следовательно, к такой выплате необходимо применять налоговую ставку в размере 20 процентов.

Как исправить нарушение

Исправить нарушение можно постфактум, поскольку отказ от моратория имеет обратную силу. Об этом сказано в п. 4 Постановления Пленума ВС от 24.12.2020 г. № 44 — отказ от моратория вступает в силу с момента опубликования заявления, но преимущества и ограничения к отказавшемуся заявителю не применяются с момента ввода моратория в действие.

Соответственно, во избежание претензий со стороны налоговиков по вопросу дивидендов, которые выплачены в период моратория, требуется подать заявление об отказе от моратория и дождаться внесения соответствующей записи в реестре сведений о банкротстве. Также такое действие можно совершить и в случае, когда ИФНС уже обнаружила «нарушение» и отправила требование заплатить налог. В Законе № 127-ФЗ не имеется никаких ограничений в этой части.

Получается, если выплатить дивиденды в период с 01.04. по 01.10. 2022 года, не подав предварительно заявление об отказе от моратория, у налоговиков могут возникнуть претензии в части доначисления страхвзносов и НДФЛ. Однако когда сразу после получения требования налоговиков передать заявление об отказе от моратория, не потребуется уплачивать недоимку.

Программы для строительства. Обзор решений

С 1 июля будет действовать единый налоговый платеж для юрлиц и ИП

Заказать помощь специалиста 1С

Расчеты по дивидендам с юридическими лицами

Расчеты с учредителями — юридическими лицами производятся только с применением счета 75, субсчет 75-2.

По кредиту счета 75, субсчет 75-2 отражается начисление дивидендов в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Удержание налога на прибыль производится по дебету счета 75, субсчет 75-2 и кредиту счета 68 «Расчеты по налогам и сборам» (при этом целесообразно использовать отдельный субсчет «Расчеты по налогу с доходов в виде дивидендов»).

Выплата начисленных сумм отражается по дебету счета 75, субсчет 75-2 и кредиту соответствующего счета учета денежных средств (как правило, счета 51 «Расчетные счета» или 50 «Касса»).

Рассмотрим порядок отражения подобных операций в бухгалтерском учете на условном примере.

Пример 4. Организация торговли (общепита), созданная в форме ООО, по итогам года получила чистую прибыль в размере 200 000 руб. Общим собранием учредителей было принято решение часть этой прибыли в размере 100 000 руб. распределить в виде дивидендов.

При этом каждому из учредителей причитаются следующие суммы дивидендов:

- юридическому лицу (ЗАО) — 20 000 руб. (100 000 руб. x 20%);

- физическому лицу 1 — 50 000 руб. (100 000 руб. x 50%);

- физическому лицу 2 — 30 000 руб. (100 000 руб. x 30%).

Предположим, что организация торговли (общепита) не получила в отчетном периоде (году) никаких доходов от участия в других организациях. В этом случае она должна удержать налог на прибыль по ставке 9 процентов со всей суммы дивидендов, причитающейся ее учредителям:

- у юридического лица (ЗАО) — 1800 руб. (20 000 руб. x 9%);

- у физического лица 1 — 4500 руб. (50 000 руб. x 9%);

- у физического лица 2 — 2700 руб. (30 000 руб. x 9%).

Всего следует удержать налог в размере 9000 руб. ((1800 руб. + 4500 руб. + 2700 руб.) или 100 000 руб. x 9%).

В бухгалтерском учете организации расчеты с учредителем — юридическим лицом необходимо отразить следующими проводками:

Содержание операций |

Дебет счета |

Кредит счета |

Сумма, руб. |

1. Заключительными оборотами годачистая прибыль организации, полученная в отчетном году, списывается на нераспределенную прибыль |

99 |

84 |

200 000 |

2. Отражена в учете часть прибыли, подлежащая согласно решению общего собрания выплате в виде дивидендов учредителю - юридическому лицу |

84 |

75-2 |

20 000 |

3. Удержан налог на прибыль с доходов в виде дивидендов у учредителя - юридического лица |

75-2 |

68, субсчет "Расчеты по налогу с доходов в виде дивидендов" |

1 800 |

4. Перечислены дивиденды учредителю - юридическому лицу (20 000 руб. - 1 800 руб.) |

75-2 |

51 |

18 200 |

5. Перечислен в бюджет налог на прибыль с доходов юридического лица в виде дивидендов |

68, субсчет "Расчеты по налогу с доходов в виде дивидендов" |

51 |

1 800 |

Особенности выплат при непропорциональном распределении дивидендов

Выплата дивидендов производится в точном соответствии пропорции, установленной долевыми частями взносов в уставный капитал. Если общее собрание учредителей принимает решение о выплатах сумм в иных пропорциях, возникает вопрос о налогообложении суммы, превышающей положенную в соответствии с долей. При этом:

- Суммы, выплаченные сверх положенной величины, не являются дивидендами.

- Доход, выплаченный сверх положенного процента от доли физлицам, облагается по ставке 13%.

- Суммы, полученные юрлицами, облагаются по ставке 20%. Обязанность по расчетам с бюджетом по обложению доходов сверх дивидендов несут предприятия, получившие суммы.

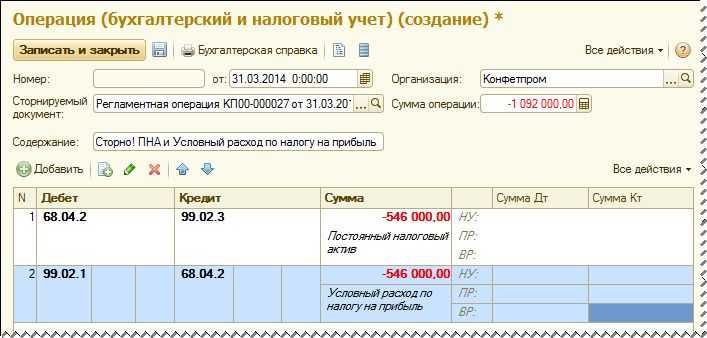

Как начислить полученные дивиденды в «1С:Бухгалтерии 8»

Регистрация полученных дивидендов в бухгалтерском учете осуществляется вручную с помощью документа Операция (БУ и НУ) на дату принятия решения общим собранием акционеров (рис. 12). Рис. 12. Регистрация полученных дивидендов в бухгалтерском учете

Рис. 12. Регистрация полученных дивидендов в бухгалтерском учете

Отражение суммы полученных дивидендов в ресурсе ПР (постоянной разницы в оценке обязательства) в данном случае необходимо, иначе нарушится ключевое правило соотношения сумм проводки (БУ = НУ + ПР + ВР), что неизбежно приведет к ошибкам в учете.

После выполнения регламентных операций по закрытию месяца (март), программа сформирует следующие проводки по расчету налога на прибыль (рис. 13):

Рис. 13. Движения регламентного документа Расчет налога на прибыль за март

Используя документ Операция (БУ и НУ) можно отсторнировать проводки по начислению ПНА и условного расхода по налогу на прибыль, исчисленные с суммы полученных дивидендов, отраженной в бухучете (рис. 14).

Рис. 14. Ручная корректировка регламентной операции по расчету налога на прибыль за март

Регистрация полученных дивидендов в налоговом учете осуществляется вручную с помощью документа Операция (БУ и НУ) на дату фактического получения денежных средств согласно выписке банка (рис. 15).

Рис. 15. Регистрация полученных дивидендов в налоговом учете

Отражение суммы полученных дивидендов в ресурсе ПР (постоянной разницы в оценке обязательства) в данном случае также необходимо, иначе нарушится ключевое правило соотношения сумм проводки (БУ = НУ + ПР + ВР).

Особенности выплат промежуточных сумм

В Уставе предприятия может быть установлен порядок произведения ежеквартальных выплат. Промежуточные расчеты являются рискованными в плане налогообложения. Сложность возникает при налогообложении прибыли сумм, выплаченных по итогам промежуточного периода, если по результатам года заявлен убыток.

Выплаченные суммы не соответствуют критериям отнесения к дивидендам, облагаются как обычные выплаты по стандартным ставкам и не включаются в состав расходов при расчете прибыли.

| Условие выплаты | Учредитель – физлицо | Учредитель – юрлицо |

| Обложение промежуточной выплаты | 13 или 30%, удержанный с ближайшей выплаты. При невозможности удержать суммы НДФЛ с физического лица данные представляются в Инспекцию. | Налогообложение не производится, излишне уплаченный налог на прибыль считается переплатой |

| Дополнительные начисления | На выплаченные лицу отчисления в фонды не производятся, суммы не являются частью заработка в рамках трудового договора | Отсутствуют, суммы переквалифицируются в безвозмездную помощь |

Когда можно выплачивать дивиденды, а когда нельзя

Дивиденды можно выплачивать, когда есть чистая накопленная прибыль по балансу (нераспределенная прибыль).

Распределять ее между участниками ООО или отдавать единственному участнику можно в строго установленные сроки. Обычно это квартал или год, что логично:

-

сдали отчеты;

-

подсчитали чистую прибыль;

-

выплатили дивиденды.

Периодичность распределения фиксируется в Уставе ООО. Владелец компании не может менять этот порядок самовольно. Написано «раз в квартал» — делим прибыль не более четырех раз в год. Ограничение: прибыль должна быть. Нельзя распределить убыток.

Периодичность же выплат может быть любой. Распределили по миллиону на каждого — можно перечислять по 333’333,33 ₽ за минусом налогов тремя траншами. Но есть нюанс. С момента распределения до полной выплаты дивидендов участникам ООО должно пройти не более 60 дней — назначайте даты перечислений правильно.

Опытный главбух знает, как правильно начислять и выплачивать дивиденды, сдавать отчетность. Передавайте учет в Консалтинговый центр Профдело и получайте в свое распоряжение целую команду опытных специалистов. Зарабатывайте дивиденды, а мы все оформим.

Подробнее об услуге

Коснемся расчета сумм дивидендов. Единственный участник забирает 100%. Совладельцам положены дивиденды в частях, соответствующих их взносам в уставный капитал. Может быть и другой порядок распределения, зафиксированный в Уставе ООО.

Дивиденды нельзя выплачивать, если:

-

нет прибыли или есть убыток;

-

у компании есть признаки банкротства;

-

участнику, вышедшему из ООО, не выплачена его доля;

-

участники не до конца внесли свои доли в уставный капитал;

-

дата выплаты попадает в период с 01 апреля по 01 октября 2022 года — почему это так, читайте в главе «Что изменилось в 2022 году по дивидендам».

Важно! Если выплата дивидендов поставит компанию на грань банкротства, то распределять чистую прибыль нельзя. У налоговиков обязательно возникнут претензии.. КЦ Профдело в таких случаях формирует уведомление компании-клиенту с указанием возможных последствий, бережет от рискованных шагов.

КЦ Профдело в таких случаях формирует уведомление компании-клиенту с указанием возможных последствий, бережет от рискованных шагов.

Пример расчета по дивидендам с организацией

Организация ООО «Крокус» произвела выплату дивидендов ООО «Растениевод» по итогам полугодия в сумме 20 000 рублей. По итогам года у ООО «Крокус» образовался убыток. Выданную ранее сумму переквалифицировали как безвозмездную помощь. В учете ООО «Крокус»:

- Начислены дивиденды: Дт 84 Кт 75/2 на сумму 20 000 рублей;

- Произведено удержание налога на прибыль: Дт 75/2 Кт 68 на сумму 2 600 (20 000 х 13 %) рублей;

- Отражено перечисление учредителю: Дт 75/2 Кт 51 на сумму 17 400 рублей;

- Произведено перечисление налога: Дт 68 Кт 51 на сумму 2 600 рублей;

- Далее, по окончании года и получении убытка в последний день календарного год сторнирована сумма начисленных дивидендов: Дт 84 Кт 75/2 на сумму 20 000 рублей;

- Сторнирована сумма налога: Дт 75/2 Кт 68 на сумму 2 600 рублей.

- Выплата отражена как безвозмездная помощь: Дт 91/2 Кт 76 на сумму 17 400 рублей;

- Сторнировано перечисление дивидендов: Дт 75/2 Кт 51 на сумму 17 400;

- Перечисление отражено как выплата безвозмездной помощи: Дт 76 Кт 51 на сумму 17 400 рублей.

После сдачи годовой отчетности у ООО «Крокус» образовался излишне уплаченный налог по прибыли в размере 2 600 рублей.

Сроки и порядок выплат дивидендов

И сроки, и порядок выдачи средств устанавливаются уставом АО. Если в уставе нет этой информации, соответствующее решение принимается на собрании акционеров. Если решение о сроках принято не было, то средства должны быть выданы участникам в течение 2 месяцев с даты установления необходимости выплат.

Существуют определенные правила, которых нужно придерживаться при выплате дивидендов. В частности, согласно статье 29 ФЗ от 08.02.1998 №14, для выдачи средств нужно соблюдать следующие требования:

- Полная выплата уставного капитала.

- Полная выплата доли акционеру, который официально уходит из общества.

- Чистые активы, с которых платятся дивиденды, должны быть больше уставного капитала. Это соотношение должно оставаться и после выдачи всех средств.

- Отсутствие симптомов банкротства. Признаков финансовой несостоятельности не должно появиться и после выдачи дивидендов.

АО должно соответствовать перечисленным требованиям и на дату принятия решения о выплатах, и на дату самой выдачи дивидендов. Если на дату выплаты ограничения не соблюдены, средства распределяются только после наступления возможности удовлетворения всех требований. Данное правило установлено пунктом 2 статьи 29 ФЗ от 08.02.1998 №14.

Решение о выплатах принимается на общем собрании, как уже говорилось ранее. Организовывать это собрание можно не раньше даты составления бухгалтерской отчетности. Только из отчетности можно понять, соответствует ли организация всем принятым ограничениям. Собрание должно сопровождаться заполнением протокола по установленной форме. Она определяется ООО в индивидуальном порядке. В документе нужно указать следующую информацию:

- Год выплаты средств.

- Общую сумму дивидендов.

- Порядок выдачи и принятые сроки.

Порядок распределения средств обычно указывается в уставе. Альтернативный вариант – распределение средств соответственно долям акционеров. Данное правило установлено пунктом 2 статьи 28 ФЗ от 08.02.1998 №14.

К СВЕДЕНИЮ! Ранее уже упоминалось, что дивиденды могут выплачиваться как деньгами, так и собственностью. Однако при проведении последней формы сделка будет считаться реализацией. Это значит, что компании придется выплачивать много налогов. Поэтому подобная форма выдачи дивидендов считается очень невыгодной.

ВНИМАНИЕ! Если в ООО есть только один учредитель, никакого собрания ему организовывать не нужно. Не оформляется также и протокол

Достаточно издать решение учредителя.

Понятие дивидендов

Термин «дивиденды» практически отсутствует в ГК РФ. Его можно встретить только в статье 102 ГК РФ, в которой данные выплаты отнесены исключительно к акционерным сообществам. Однако это более широкое понятие. Его также нет и в ФЗ от 08.02.1998 №14, где соответствующие выплаты названы «распределением прибыли». Дивиденды упоминаются в ФЗ от 26.12.1995 №208. В законе сказано, что акционерные объединения имеют право объявлять о выплате средств по размещенным ценным бумагам. Аналогичное право изложено в пункте 1 статьи 43 НК РФ.

В статье 43 НК РФ дано наиболее полное определение дивидендов. Это любой доход, который выплачивается акционерным обществом его участникам при распределении доходов.

Расчет прибыли проводится только после выплаты всех налогов. Участники получают средства пропорционально их доле в уставном капитале. Чем больше эта доля, тем большими будут дивиденды. В рамки данного понятия также включены деньги, которые были получены в иностранных государствах, если в законодательстве последних данный доход будет считаться дивидендами.

Могут ли акционеры принимать решение о выплате дивидендов из прибыли прошлых лет?

Дивиденды важно отличать от других видов выплат в целях налогообложения. К ним будут относиться не только деньги, переданные акционерам АО, но и средства, переданные различным коммерческим структурам

ВАЖНО! Дивиденды могут передаваться акционерам только в период существования и деятельности АО. Средства выплачиваются участникам общества и при его ликвидации

Однако, согласно пункту 2 статьи 43 НК РФ, если размер выплат не превышает взноса акционера в уставной капитал, деньги не будут считаться дивидендами. Это значит, согласно пункту 1 статьи 251 НК РФ, что средства не подлежат обложению налогом на прибыль.

Источники формирования дивидендов

АО имеет право выплачивать средства по размещенным ценным бумагам с периодичностью раз в:

- один квартал;

- полугодие;

- 9 месяцев финансового года;

- весь финансовый год.

Вопрос: На момент выплаты АО распределенных ранее дивидендов стало известно о смерти одного из акционеров. Как выплатить причитающиеся ему дивиденды? Каков порядок обложения их НДФЛ?Посмотреть ответ

Если АО объявило о выдаче средств, оно обязано произвести все соответствующие выплаты. Как правило, дивиденды выдаются в форме денежных средств. Однако, если в уставе АО есть соответствующие указания, выплаты производятся в форме собственности.

Источник дивидендов – прибыль АО, с которой уже были выплачены все налоги. То есть в расчет берется чистая прибыль. Размер ее не должен противоречить данным бухгалтерской отчетности. Существует особая форма дивидендов – по привилегированным ценным бумагам. Средства по ним могут аккумулироваться из специальных фондов АО.

Как уплачивается НДФЛ с дивидендов?

Решение о выдаче средств принимается на общем собрании акционеров. Рекомендованный размер дивидендов устанавливается советом директоров. Выплаты, согласно пункту 3 ФЗ от 31.10.2002 №134, не должны быть больше этого размера.