- Как покрыть уже имеющийся кассовый разрыв?

- Чем покрыть кассовый разрыв?

- Действовать в условиях изменений

- Помнить три правила для оптимизации расходов

- Оперативные меры

- 1. Рассрочка платежа

- 2. Расчетный счет с овердрафтом

- 3. Факторинг

- 4. Кредитные карты со льготным кредитованием

- Как Определить Возможность Кассовых Разрывов

- Как не допустить кассового разрыва

- 7 главных причин кассового разрыва

- Собственник не знает, что бизнес убыточный

- Отсутствие планирования

- Крупная дебиторская задолженность

- Затоваривание

- Инвестиции без просчета

- Внешние факторы

- Собственник выводит слишком много денег

- Следите за конкурентами

- В каком банке можно взять кредит на покрытие кассового разрыва

- Тинькофф

- Сбербанк

- Альфа-Банк

- Новые возможности

- Причины образования кассового разрыва

- Кассовый разрыв — что это?

- Негативные последствия кассовых разрывов:

- Что такое кассовые разрывы и чем они отличаются от дефицита

- Что будет с рынком и расходами?

Как покрыть уже имеющийся кассовый разрыв?

Перечисленные методы позволяют не допустить образования разрыва. Однако что делать, если он уже появился? Для этого есть способы:

Рассрочка. Обеспечивает сглаживание движения средств. Небольшие выплаты каждый месяц позволяют не держать большой остаток на счете. Рассрочку можно просить и от поставщиков, и от покупателей. В последнем случае имеет смысл потребовать частичную предоплату. Получение средств раньше срока и сокращение текущих расходов уменьшает разрыв

Этот метод имеет важное преимущество – отсутствие комиссии и процентов. Введение счета с овердрафтом

Овердрафт представляет собой кредитование счета компании. То есть если средств на счете на оплату текущих расходов будет недостаточно, их можно получить от банка без оформления кредита. На счете после получения средств образуется минус. Деньги, которые переводятся на него, идут на оплату задолженности. Преимущества овердрафта – это получение средств в минимальные сроки, автоматическое покрытие долга. Некоторые банковские учреждения выдают льготный период кредитования. То есть в этот период проценты начисляться не будут.

Факторинг. Представляет собой комплексные услуги для организаций, которые работают по принципу постоплаты. Рассмотрим принципы факторинга. Сначала магазин доставляет продукцию потребителю. Затем магазин уступает право требования задолженности фактору. Следующий шаг – перечисление фактором части денег компании. Средства покупателя идут фактору. Оставшуюся часть он также переводит компании. При этом вычитается комиссия. У этого способа есть масса плюсов: быстрое получение средств, что важно при затяжных оборотах, предоставление денег без залога, частичная передача функций по контролю над дебиторскими долгами фактору.

Оформление кредиток со льготными условиями кредитования. Многие обязательства компаний покрываются за счет личных банковских карт руководителя. Оформление кредитной карты позволит проводить безналичную оплату текущих расходов. Плюсы способа – мгновенное получение денег и отсутствие процентов в рамках льготного периода.

Все эти способы имеют свои преимущества. Однако наиболее эффективными являются именно превентивные меры.

Чем покрыть кассовый разрыв?

Когда нужны деньги немедленно, нет времени на планирование и наведение порядка уже не поможет. Нужно срочно искать деньги, чтобы покрыть кассовый разрыв. Здесь может быть 3 направления поиска денег: контрагенты, сам бизнес или его учредители, внешние финансовые организации.

1. Контрагенты. В первую очередь, проанализируйте платежи, на которые на хватает денег. Спасением может стать договоренность с контрагентами, по которой компания получит отсрочку платежей. Часто удается сдвинуть дату внесения арендной платы, расчетов с поставщиком. Но это работает только с внешними контрагентами: зарплату и налоги лучше выплачивать без опозданий.

2. Собственник. Источником финансирования могут стать собственные средства владельца компании или инвестора. С точки зрения финансового учета, это будет займ бизнесу. Если такие займы происходят регулярно и бессистемно, посмотрите внимательнее на бизнес-модель. Возможно бизнес существует на деньги собственника и не может сам себя прокормить.

3. Банки и финансовые организации. Если первые два варианта не применимы, остается искать внешнее финансирование. Первым делом на ум приходит кредит на кассовый разрыв, но на практике получить деньги от банка не просто: нужно подготовить пакет документов, дождаться решения. К тому же практика показывает, что банки редко дают кредит под покрытие кассового разрыва малому бизнесу.

Многие банки стали предлагать овердрафт к расчётному счету. Банк одобряет определенную сумму лимита, которым может воспользоваться компания. Когда это необходимо бизнесмен просто может потратить больше, чем имеется собственных средств. Доступ к деньгам одобряется, к примеру, на год вперед и в любой момент им можно воспользоваться.

К сожалению, овердрафты есть не у всех банков и доступны не всем клиентам, или их сумма не достаточна для покрытия кассового разрыва. В такой ситуации предпринимателю приходится очень непросто: начинаются поиски денег у сомнительных структур, попытки продать какие-то активы.

Сейчас стали появляться хорошие альтернативные решения. Одно из них – платформа займов от частных инвесторов «Поток», входящая в «Альфа Групп». Seeneco выбрал эту площадку в качестве своего партнера. Сервис Seeneco анализирует финансовую информацию бизнеса и вовремя подсказывает о приближении кассового разрыва. Если нет возможности все исправить собственными силами и время не ждет, сервис предлагает компании, у которой намечается кассовый разрыв, воспользоваться деньгами от этой площадки. «Поток» подходит в данной ситуации тем, что займ выдается только по основе анализа банковской выписки, и деньги перечисляют быстро – за 1-2 дня. При этом деньги бизнесу дают частные инвесторы (что снимает некоторые требования, обязательные для банка), а платформа проводит скоринг, обработку заявок и берет на себя все формальности по сделке. Бизнес при этом не доплачивает сервису, наоборот, получает скидку по займу.

Действовать в условиях изменений

Для предпринимателей изменения — вариант нормы. Быть предпринимателем — значит уметь находить в изменениях возможности и использовать их.

Вот возможности, которые увидели в кризисе мы:

- рынок труда будет больше хороших специалистов по адекватной цене;

- что-то нужное компании можно купить с хорошей скидкой, если есть свободные деньги;

- хороший шанс сбросить с компании груз лишнего и ненужного.

Новые возможности легче находить, общаясь с единомышленниками — другими предпринимателями. Вступайте в бизнес-клубы, сообщества и объединяйте усилия.

Помните: всё когда-то закончится.

Иллюстрации предоставлены автором.

Помнить три правила для оптимизации расходов

Наверняка есть 10-20% расходов,от которых компания может отказаться. В кризис оделать это нужно рационально.

Можно пользоваться тремя правилами:

- Сокращение расходов не должно ронять качество.

- Компания действует как единое целое. Сокращение расходов тянет за собой целую цепочку изменений. Например, сокращение затрат на HR-департамент может вызвать проблемы с производством.

- Расходы — это инвестиции в доходы и их рост. Если конкретный расход влияет на доход, его нельзя урезать. А если не влияет — можно.

Нужно оценивать каждую строчку расходов и спрашивать себя: расход эффективен? Актуален? Он влияет на компанию глобально? Если сомневаетесь в ответах, советуйтесь с финменеджером или финдиректором.

Легче всего урезать сервисы и подписки. Там часто скрывается что-то, чем компания не пользуется. Плюс некоторые сервисы можно заменить бесплатными аналогами. Один наш клиент — стоматология — пересмотрел список сервисов и подписок, а потом сэкономил на них 500 000 рублей. Просто отписался от ненужного.

Можно попробовать перевести постоянные расходы в переменные. Может не сработать, но как вариант — платить сотрудникам процент от выручки вместо оклада.

Оперативные меры

1. Рассрочка платежа

Рассрочку платежей можно утверждать как с покупателями, так и с поставщиками.

Вы можете передоговориться с покупателями о дроблении оплат, если вы работаете по постоплатной схеме. Договоритесь о частичной предоплате или покрытии определенной части прямых расходов на исполнение заказа. Если у вас имеются крупные покупатели, попросите их разделить оплаты и начать выплату раньше.

То же самое касается и поставщиков. Большинство поставщиков идут на подобные уступки, так как для них важнее объем продаж, а не немедленное поступление денег.

Получая деньги от клиентов раньше и выплачивая их поставщикам позже, вы сможете поддерживать необходимый остаток денег для операционной деятельности.

Главным преимуществом этого метода является отсутствие комиссионных сборов и процентов за рассрочку платежей.

2. Расчетный счет с овердрафтом

Еще одним инструментом закрытия кассовых разрывов является овердрафт.

Овердрафт – это кредитование банком открытого расчетного счета для оплаты расчетных документов, в случае, если текущего остатка денежных средств недостаточно.

При оплатах банк автоматически предоставляет недостающую сумму в рамках утверждённого лимита. В дальнейшем банк направляет все поступающие на расчетный счет денежные средства на погашение образовавшегося долга, пока задолженность не будет закрыта.

Главными преимуществам овердрафта по отношению к классическому кредиту, являются малые временные затраты на получение денег и автоматическое предоставление и погашение необходимых сумм. Некоторые банки предоставляют льготный период кредитования, в течение которого не начисляются проценты за пользование кредитом. Это особенно выгодно, когда известно, что кассовый разрыв ожидается в течение нескольких дней.

У каждого банка свой подход к определению лимита суммы овердрафта и сроков кредитования. Для их расчёта, как правило, рассматриваются такие критерии бизнеса, как среднемесячный объем поступлений от клиентов на расчетный счет, периодичность поступлений, их количество.

Покрытие кассового разрыва за счет овердрафта

3. Факторинг

Факторинг – это комплекс финансовых услуг для организаций, ведущих торговую деятельность по постоплатной схеме.

Преимуществами этого метода являются:

4. Кредитные карты со льготным кредитованием

Большинство кредитных карт имеют от 30 до 100 дней льготного периода кредитования. В течение этого периода клиента не начисляются проценты за пользование кредитом.

Кредитные карты можно использовать для безналичных оплат услуг и работ. В случае снятия наличных денежных средств, с вас будет удержана комиссия.

Преимуществом этого метода является моментальное получение кредитных денежных средств и отсутствие процентов по кредиту в пределах льготного периода.

Мы настоятельно рекомендуем применять в вашем бизнесе превентивные меры по снижению риска возникновения кассовых разрывов. Предвидеть и не допустить кассовый разрыв – это наименее затратный и безопасный способ ведения финансовой деятельности. В этом вам поможет грамотно налаженный управленческий учет в организации и финансовая дисциплина.

Если кассовый разрыв неизбежен, то используйте наши советы, помимо таких классических методов финансирования, как получение кредита в банке или внесение средств учредителей.

Артем Мелконян руководитель финансового управления проектами Тактики

Как Определить Возможность Кассовых Разрывов

Итак, что же такое кассовый разрыв? Это временная нехватка денег на покрытие своих обязательств. Кассовый разрыв может длиться день, два, неделю, две недели, три недели, месяц – он будет длиться ровно столько, сколько вам не будет хватать денег в обороте для того покрыть свои текущие обязательства. При этом кассовый разрыв не имеет ничего общего с прибыльностью или убыточностью бизнеса. 5. Проработка дополнительных источников финансирования, т. е. у компании всегда должны быть источники для оперативного покрытия кассового разрыва.

Могут возникнуть непредвиденные обстоятельства, которые нельзя предсказать даже при самом лучшем финансовом планировании, и на этот случай у компании должны быть источники финансирования в виде возможности привлечения быстрого овердрафта в банке, либо возможности получения быстрого кредита (займа), или иного способы покрытия кассового разрыва. Что такое прибыльность или убыточность? Это покрытие всех своих расходов за счет доходов.

При расчете прибыльности/убыточности движение денежных средств (в кассе и по расчетному счету) не учитываются, потому что доходы и расходы считаются методом «начисления», а не в парадигме: «деньги пришли – деньги ушли». Получается, что и прибыльные и убыточные компании могут попадать в кассовые разрывы. 3. Возникновение неконтролируемых долгов.

При возникновении кассового разрыва предприниматель может не знать какая сумма ему нужна для его преодоления, он не знает под какие проценты можно получить кредит или заем. Он может бездумно привлечь дополнительное финансирование и тем самым создать для своей компании неконтролируемые долги, которые вкупе с начисляемыми процентами могут привести к самым неприятным последствиям. 4. Понимание необходимости ведения платежного календаря и установления регламента осуществления платежей.

Попадая в кассовый разрыв, предприниматель начинает задумываться о том, что ему нужен платежный календарь. Он понимает, что необходимо заранее заниматься планированием денежных средств, нужно выстраивать бизнес-процессы в компании так, чтобы было и кассовое планирование, и выполнение кассового плана. Для этого необходимо установление правил платежей, т. е. написание инструкций и регламентов для осуществления платежей в компании; установление платежных дней; установление кто может инициировать платежи; в какие сроки; может ли компания делать предоплату; какая ответственность за осуществление оплаты раньше, чем установлено в договоре и другие правила необходимые предпринимателю для управления его бизнесом. Умение управлять деньгами, это только один маленький шаг к умению управлять финансами в бизнесе.

Это важный навык, но не основной. Кассовое планирование не ответит на главные вопросы вашего бизнеса: Сколько бизнес зарабатывает прибыли? Как работает ваш капитал? Что выгоднее: развивать бизнес или забрать все деньги и положить их на депозит в банке? И самый интересный вопрос, который мучает малый бизнес: Почему прибыль есть, а денег нет?

Как не допустить кассового разрыва

Учитывать будущие приходы и расходы. Это фундаментальная рекомендация, которая поможет предсказать и не допустить большинство кассовых разрывов. Что нужно для учета?

- Планировать все поступления: записывать, когда и сколько денег придет.

- Планировать все будущие расходы: записывать, сколько вам придется потратить в ближайший месяц.

Если увидите, что в будущем расходы в какой-то момент превысят поступления на счет, попробуйте это предотвратить: заранее взыскать долг или попросить отсрочку.

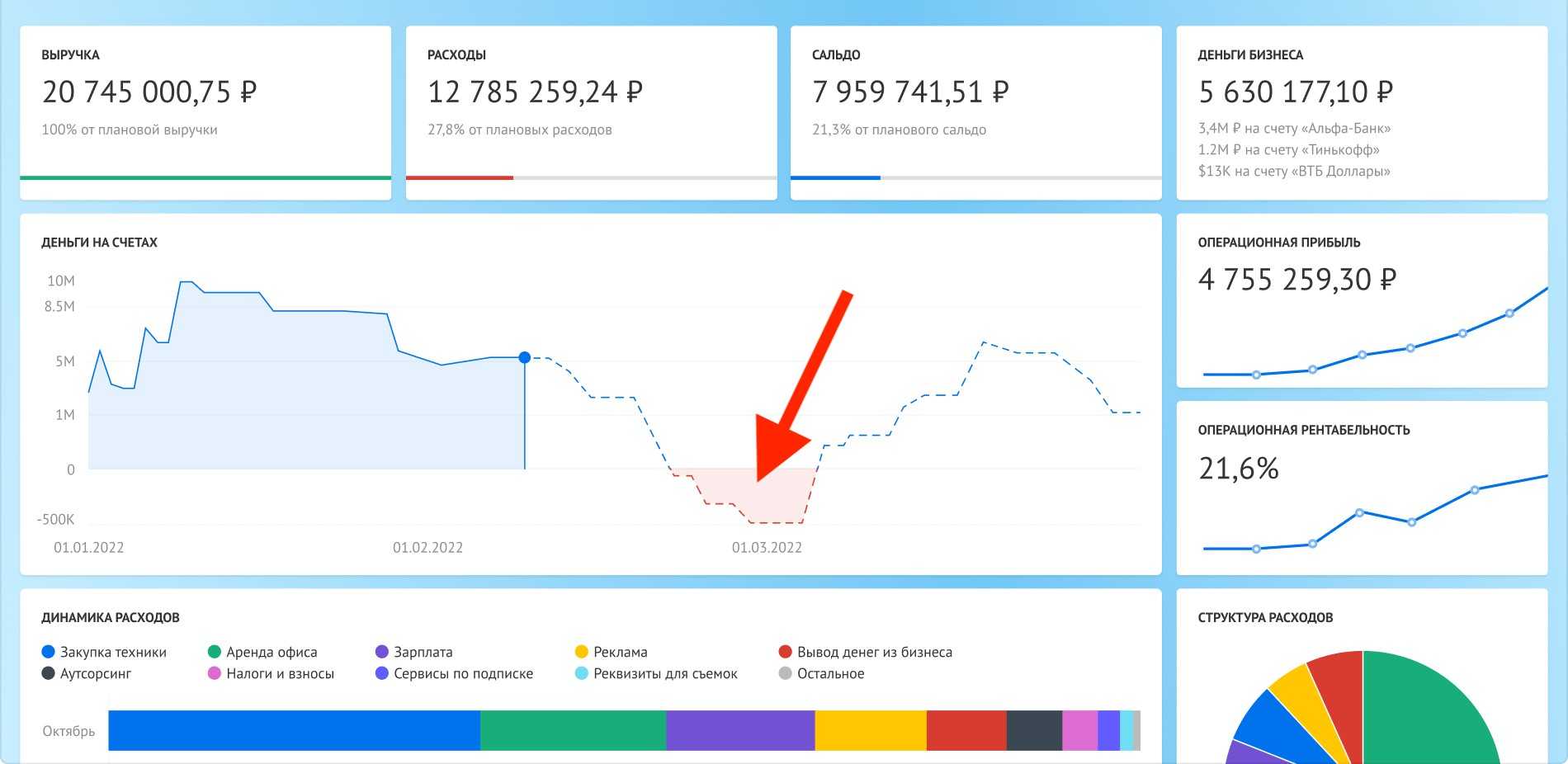

Сервис Adesk умеет предсказывать кассовые разрывы. Если вести в сервисе учет, он покажет, в какой момент расходы превысят доходы и на счету не останется денег. Разрывы Adesk показывает наглядно, в виде графиков:

На этом скриншоте у клиента ожидается разрыв — он показан пунктирной красной линией.

На этом скриншоте у клиента ожидается разрыв — он показан пунктирной красной линией.

Договариваться с поставщиками. Я уже говорил о том, что можно договориться с поставщиком, отсрочить платеж и таким образом выйти из кассового разрыва. Но договариваться лучше заранее: еще в спокойные времена обсудить возможности оплаты по частям и отсрочки, чтобы для поставщика это не было неожиданностью.

Управлять долгами от клиентов. Если у вас регулярно случаются кассовые разрывы из-за дебиторской задолженности, попробуйте пересмотреть свои отношения с клиентами. Возможно, вам стоит чаще отказывать в просьбах об отсрочке либо требовать оплату по частям в процессе всей работы.

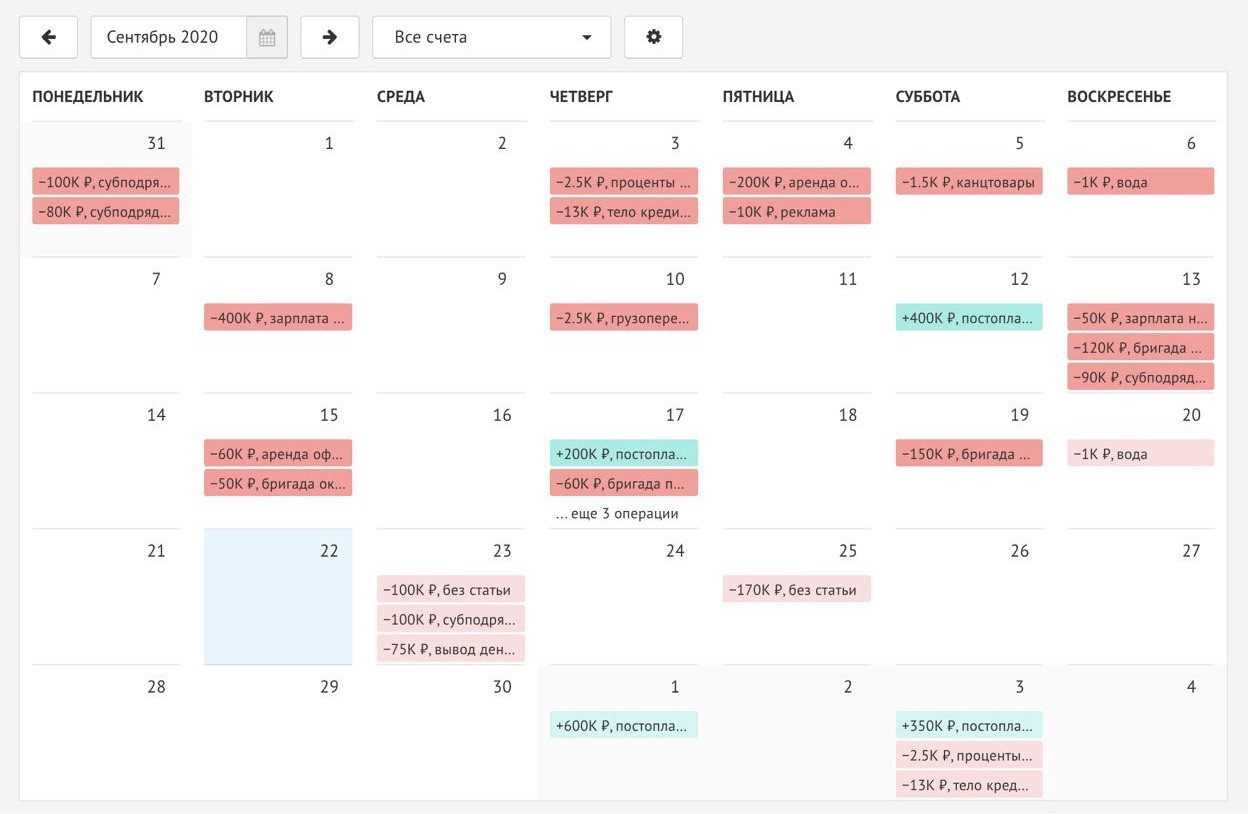

Не пропускать платежи от клиентов поможет платежный календарь. С ним вы сразу заметите, если платеж должен был поступить, но клиент почему-то не заплатил. Можно попробовать вести календарь в Excel. А в Adesk он уже встроен:

В календаре можно отслеживать приход и расход и следить, чтобы расходов не было слишком много

В календаре можно отслеживать приход и расход и следить, чтобы расходов не было слишком много

Снизить долю постоянных расходов. Чаще всего кассовый разрыв возникает из-за того, что денег на счету нет, а постоянные расходы есть. Если снизить их величину, риск возникновения разрыва тоже упадет. Вот как это можно сделать:

- Перевести сотрудников на почасовую оплату, если вы еще этого не сделали. Установить KPI на премии, зависящие от прибыли компании. На разовые работы нанимать фрилансеров.

- Просчитать бюджеты проектов и направлений и отказаться от убыточных. О том, как распознать убыточные проекты и что с ними делать, я уже писал.

- Проанализировать рекламные кампании, посчитать стоимость привлечения клиентов и отказаться от каналов, которые приводят невыгодных клиентов.

- Отказаться от платных онлайн-сервисов и перейти на бесплатные.

Иметь подушку безопасности. Когда деньги есть, их нужно не просто забирать из бизнеса, а откладывать в резерв. Откладывать нужно стабильно N% от всех доходов. Каждый определяет N по-своему, но 10% будет отличным вариантом. Если бизнес активно растет, процент можно уменьшить, чтобы больше вкладывать в развитие.

Для подушки безопасности лучше завести отдельный счет с автоматическим пополнением. Хорошо, если на этот счет будут капать проценты.

Откладывать стоит до тех пор, пока на счету не будет денег на 3–6 месяцев существования вообще без выручки.

Разумное управление деньгами — лучшее средство, чтобы предотвратить появление разрывов. У нас в блоге есть две интересные статьи: про 7 протечек в бизнесе и о простом управленческом учете. Почитайте их, чтобы разобраться в финансах и понять, куда утекают деньги бизнеса.

7 главных причин кассового разрыва

Давайте вначале разберем наиболее частые причины, которые приводят к кассовому разрыву.

Собственник не знает, что бизнес убыточный

Так бывает, когда предприниматели не ведут управленческий учет, но при этом у них торговая сеть или несколько проектов. Вроде бы в совокупности все объекты работают в плюс, но при этом прибыль не растет и часто не хватает средств, чтобы расплатиться с поставщиками. Когда собственники начинают разбирать каждый проект в отдельности, то выясняется, что некоторые давно работают в минус.

Поэтому важно вести управленческий учет для каждого объекта торговли или направления. Это поможет выявить слабые места и вовремя среагировать, чтобы внести изменения

Отсутствие планирования

Это часто случается с начинающими предпринимателями. Например, бизнесмен открыл производство стульев и стал победителем тендера на поставку продукции в государственные учреждения. Вроде бы у него несколько крупных контрактов, но деньги он получит только после выполнения всех работ: такое бывает в закупках по 44-ФЗ.

В результате приходит день зарплаты, а на счетах нет денег. Кроме этого, не хватает средств, чтобы расплатиться с поставщиками сырья. Все это происходит из-за отсутствия планирования. Предприниматель мысленно получил деньги по контрактам, но на счетах этих денег нет

Поэтому важно вести отчет ДДС (движение денежных средств) или завести платежный календарь. Это поможет сразу распределить деньги на зарплаты, закупку сырья и другие направления

Крупная дебиторская задолженность

Количество продаж не всегда означает стабильную финансовую обстановку. Например, компания продает оборудование или товары по постоплате. То есть контрагенты забирают товары, а деньги отдают через 2–3 месяца. В определенный момент какая-то часть партнеров может прекратить платежи. В результате у компании происходит кассовый разрыв.

Обязательно следите за дебиторкой, чтобы не допустить просроченные платежи. Обычно в компании этим занимается отдельный сотрудник, который отслеживает сроки оплаты. Если появляется угроза неоплаты, то он сразу принимает меры: получает часть денег, добивается гарантийного письма, составляет досудебную претензию. Плюс проследите, чтобы договор на постоплату был грамотно составлен. Это поможет получить деньги через суд.

Затоваривание

Это происходит, если неправильно анализировать спрос на товары. Например, взять кредит на закупку трендового товара (поп-ит или симпл-димпл) и не успеть распродать, пока есть ажиотаж. В итоге запасы лежат на складе мертвым грузом, а при этом необходимо расплачиваться с кредитом. Поэтому всегда рассчитывайте оптимальный объем закупок, анализируйте спрос и старайтесь быстро избавляться от остатков.

Инвестиции без просчета

Директор посмотрел на счета компании, убедился, что там есть деньги и решил купить грузовик. Финансовый директор остановил его и сказал, что деньги распределены на закупку сырья, оплату налогов, ремонт оборудования, а часть средств уходит в финансовый резерв. Получается, что купить грузовик не получится, но можно взять в лизинг. И так будет грамотнее.

Обязательно просчитывайте каждую инвестицию. Иногда кажется, что денег достаточно, но в перспективе это не так. Если не получается справиться самостоятельно, то привлекайте финансовых экспертов.

Внешние факторы

Некоторые риски невозможно предусмотреть. Например, пандемию или экономические санкции. Но бизнес — это всегда риски, а к ним необходимо готовиться. Поэтому лучше иметь финансовый резерв, который поможет преодолеть тяжелые времена.

Собственник выводит слишком много денег

Бизнес делают, чтобы зарабатывать деньги и это нормально. Но ненормально, когда собственник выводит слишком большие суммы для личного пользования. Например, на покупку автомобиля или квартиры. Многие не понимают, что деньги на счетах — это не прибыль. Есть ведь и обязательства: зарплаты, кредитные платежи, налоги и так далее.

Обязательно смотрите отчет о прибылях и убытках (ОПиУ), который показывает, сколько реально заработала компания. И выводите суммы, которые не превышают сумму прибыли за определенный период.

Следите за конкурентами

Чтобы дела стали налаживаться, стоит присмотреться к работе

более успешных коллег. Мониторинг цен, стиля работы с клиентами, специфика рекламных

кампаний конкурентов – вас должно интересовать абсолютно все. Ваша цель –

перенять положительный опыт успешной организации.

Трезво оценив ошибки, обязательно составьте план по их

устранению и следуйте выбранной стратегии. Через определенные промежутки

времени анализируйте результаты действительные и предполагаемые. Если

показатели ниже прогнозируемых, есть повод задуматься о пересмотре дальнейших

действий. Только с помощью непрерывного анализа можно добиться желаемого

результата.

Когда усилия начинают приносить положительные плоды, что выражается в повышении финансовой прибыли, не забывайте продолжать следить за конкурентами. Регулярно изучайте цены, расширение ассортимента, наличие нововведений.

Мониторинг поможет вовремя скорректировать свою деятельность, чтобы в будущем не допустить такой ситуации в бизнесе.

В каком банке можно взять кредит на покрытие кассового разрыва

Многие российские банки кредитуют представителей бизнеса. Мы рассмотрим компании с наиболее выгодными условиями выдачи кредита на покрытие кассового разрыва.

Тинькофф

Если у вас есть счет в банке Тинькофф — есть смысл подключить к нему овердрафт.

Условия получения денег будут следующими:

- лимит — до 1 млн рублей;

- срок использования — 45 дней;

- плата за использование — от 490 рублей в неделю;

- залог и поручители не требуются.

Подключить услугу можно в один клик на сайте банка. Платить за это не нужно. Если деньги требуются на оплату взносов и налогов, то 7 дней использования будут для вас бесплатными.

Кроме овердрафта вы может подать заявку на нецелевой кредит. В рамках этого продукта будет доступно до 2-х млн рублей на срок до 3-х лет. Процентная ставка составит — от 12% годовых.

Также Тинькофф выдает кредиты на пополнение оборотных средств — до 10 млн рублей. Срок кредитования ограничен шестью месяцами. Комиссия за использование — от 1% в месяц.

Сбербанк

Сбербанк также предлагает овердрафт для покрытия кассового разрыва, но лимит здесь значительно больше, чем в предыдущем случае — от 50 тыс до 17 млн млн рублей (но не более 50% от среднемесячной суммы оборотов по счету). Срок кредитования составляет — 36 месяцев, а процентная ставка — 10,5%. Такой кредит подходит ИП и ООО с годовым оборотом менее 400 млн рублей. Залог и поручители не требуются.

ТОП-10 антикризисных предложений Сбербанка →

Также вы можете подать заявку на оборотный кредит. Цель выдачи предусматривает покрытие текущих расходов. Кредитный лимит составляет 5 млн рублей, но может быть увеличен в случае хорошего финансового состояния и платежеспособности заемщика. Процентная ставка составляет от 11% годовых. Срок кредитования — до 3 лет. Для получения кредита нужно открыть счет.

Альфа-Банк

Увеличить обороты и предотвратить кассовый разрыв можно с помощью возобновляемой кредитной линии от Альфа-Банка.

Это продукт, в пределах лимита которого вы траншами получаете нужные на текущий момент суммы. Погашение задолженности осуществляется раз в месяц в течение года. Максимальная сумма — 10 млн рублей, процентная ставка — от 13,5%.

Здесь же можно подключить овердрафт. Комиссия за подключение составит 1% от суммы. Кредитный лимит — до 15 млн рублей. Ставка — от 13,5%. Залог не требуется. Пользоваться заемными средствами можно в течении года, у уходить в минус не более 60 дней.

Итак, теперь вы знаете, как избежать кассового разрыва и что делать, если он все-таки произошел. Главное — не паниковать и не совершать ошибок. Если у вас есть счет в банке, просто подайте запрос на подключение овердрафта, чтобы в случае отсутствия собственных средств мы могли быстро воспользоваться заемными.

Новые возможности

2022 год — время новых возможностей для разработки и для многих других сфер. Компаниям малого бизнеса часто кажется, что они только чинят всё то, что ломается. Но бизнес всегда так работает.

Мы быстро адаптируемся ко всем обстоятельствам. Пытаясь двигаться вперёд, часто вынуждены возвращаться на несколько шагов назад. На каждом этапе развития компании происходит стагнация, упадок, выход в ноль, но, наконец, рост прибыли.

Чтобы увидеть новые возможности и рынки сбыта, важно смотреть на ситуацию с холодной головой. Работайте в штатном режиме, но учитывайте изменения — будь то действия зарубежных контрагентов, скачки курса рубля, банковские ограничения или новые условия заказчиков.. Если хотите наблюдать за развитием участника проекта, задать вопросы и вместе с нами, найти ответы на волнующие малый бизнес темы — подключайтесь к нашим прямым эфирам на YouTube каждую среду марта в 18:00 по московскому времени или смотрите в записи.

Если хотите наблюдать за развитием участника проекта, задать вопросы и вместе с нами, найти ответы на волнующие малый бизнес темы — подключайтесь к нашим прямым эфирам на YouTube каждую среду марта в 18:00 по московскому времени или смотрите в записи.

Причины образования кассового разрыва

Кассовый разрыв формируется по ряду причин:

- Посредственная оптимизация рабочих процессов.

- Задержки с выплатой дебиторской задолженности.

- Экономическая обстановка в государстве.

- Проблемы с экспортом.

- Принятие новых законов, напрямую влияющих на рабочие процессы.

- Санкции, наложенные на предприятие.

- Проблемы с логистикой.

- Возникновение форс-мажоров.

- Приостановка процессов ввиду праздничных дней.

Далеко не всегда кассовый разрыв образуется вследствие непрофессионализма управленческого состава. Обычно причина – объективные факторы. Как правило, это несвоевременный возврат задолженности дебиторами.

Несмотря на это, основная задача менеджмента – минимизация разрывов.

Кассовый разрыв — что это?

Ситуация нехватки денежных средств, когда у предприятия грядёт период выплат, к примеру, на закупку материалов, сырья, в то время как средства от покупателей, которые уже должны быть на счету ещё не поступили.

Заметим, что далеко не всегда причина такой ситуации в неэффективной политике и делопроизводстве руководства предприятия. Тут возможны совершенно объективные причины недостатка средств для ведения своевременных расчётов, среди которых:

-

экспортные факторы;

-

в целом текущая ситуация в экономике страны или возможно ситуация во внешней экономике;

-

задержка перечислений, которые ожидает компания;

-

ошибочные методы работы компании.

Однако, стоит признать, что в части случаев всё же причиной такой ситуации на предприятии становится непродуманная политика руководства. Одной из которых может стать отсрочка платежа, предоставленная покупателям, когда не были учтены реальные сроки возврата. Ошибка в подсчётах или непроведение их и в итоге — сроки перечислений не совпали с периодом отведённым для основных закупок и платежей. Или, возможно, компания предоставила товар без предоплаты покупателям недобросовестным, понадеявшись или безосновательно доверившись не проверив их финансовое состояние, не предприняв действия, чтоб убедиться в добропорядочной репутации партнёров или покупателей.

Помимо текущего, производственного разрыва возможно возникновение временного, который обязательно можно и нужно прогнозировать!

Рассмотрим пример: ТОО «Бублик» занимается изготовлением и продажей кондитерских изделий. Необходимые для выпечки продукты закупает каждую неделю только по пятницам, причём оплачивает поставку единовременно в этот же день. Своим покупателям-оптовикам, магазинам произведённая продукция поставляется с трёхдневной отсрочкой платежа. В ближайшую пятницу «Бублик» закупил продуктов для производства выпечки общей суммой на 1 миллион тенге. Готовую продукцию уже в субботу поставил на 500 тысяч тенге. На этот момент остаток на счёту фирмы составил 100 тысяч тенге. По прошествии трёх дней покупатель заплатил только часть суммы долга — всего 300 тысяч тенге. Во вторник предприятие произвело ещё одну поставку общей суммой в 400 тысяч тенге, только до пятницы эти средства на предприятие так и не пришли. Нужно провести закуп необходимых продуктов на сумму общую в 500 тысяч тенге. Однако возник кассовый разрыв, составивший 100 тысяч тенге.

Негативные последствия кассовых разрывов:

-

постепенное ухудшение имиджа предприятия, его репутации в деловых кругах;

-

нарушение запланированного производственного цикла в результате невозможности приобретения в нужном количестве и в срок материалов и сырья;

-

штрафы, которые вполне могут быть начислены предприятию за просроченные платежи.

Что такое кассовые разрывы и чем они отличаются от дефицита

Кассовые разрывы – это разница во времени между поступлениями денег от покупателей и установленными сроками платежей. Например, по условиям договоров оплата за товары должна поступить после 20 октября, а зарплату и налоги нужно заплатить до 15-го.

Важно понимать, что кассовые разрывы – это временный недостаток денег, вызванный тем, что даты поступлений и оплат не согласованы между собой. При этом в целом за относительно длительный период (месяц, квартал) приходы денег превышают расходы

Если же компания работает с убытком и денег постоянно приходит меньше, чем нужно, то это уже не кассовые разрывы, а дефицит. Тогда все описанные ниже способы борьбы с разрывами сами по себе будут малоэффективны, а использование кредита даже может ухудшить ситуацию.

Но и кассовый разрыв на несколько дней может принести немало проблем. Если речь идет о зарплате, то на компанию может быть наложен штраф за нарушение трудового законодательства в сумме до 100 тыс. руб. (ст. 5.27 КоАП). Кроме того, снизится лояльность сотрудников, а значит – уменьшится эффективность работы.

За просрочку по обязательным платежам налоговики начислят пени. Если нарушить порядок расчета с поставщиками, то возможны штрафы по договору и ухудшение условий поставки в дальнейшем.

Что будет с рынком и расходами?

Многие международные компании уходят с российского рынка. Это ограничивает доступ к программам и продуктам, которые раньше использовал малый бизнес. Компании вынуждены искать альтернативное программное обеспечение, и у них появляется дополнительная статья расходов.

Общее подорожание уже коснулось многих сфер. Растут цены на продукты, вещи, услуги. И если в прошлом году программист мог получать условные 150 тысяч рублей, то в этом он попросит прибавки больше чем на 50%.

Фото: ArthurHidden / Freepik

80% расходов малого бизнеса — это оплата труда. Поэтому растущие потребности сотрудников и индексация сильно повлияют на расходы компаний. В то же время многие компании исполняют договоры по зафиксированным ценам. Например, «Компот» в декабре начал работу над проектом, работы по которому будут длиться ещё полгода, но на него сохраняется старая цена.