- Содержание

- Шаг 1. Записываем все расходы

- Живите как миллионер

- Как приучить себя учитывать расходы регулярно?

- Шаг 4. Планируем и следуем плану

- Оптимизируем расходы

- Расставляем приоритеты

- Выбираем систему планирования

- Кто должен применять ПБУ 18/02

- Применять или не применять

- Цель применения

- Последняя редакция ПБУ 18 02 (2020)

- Суть разницы НУ и БУ

- Проводки

- Что такое отсроченный платеж?

- Налоговый учет расходов будущих периодов

- РБП и спецрежимы

- Определение убытка, подлежащего переносу

- Убыток в регистрах бухгалтерского учета (НУ)

- Определите расходы, которые вы делите

- примеров

- Пример 1

- Пример 2

- Другие примеры

- Как возникает кассовый разрыв

- Источник отклонений — временные разницы

- Один фонд — одна цель

- Шаг 3. Анализируем расходы

- Перенос убытка на будущие периоды

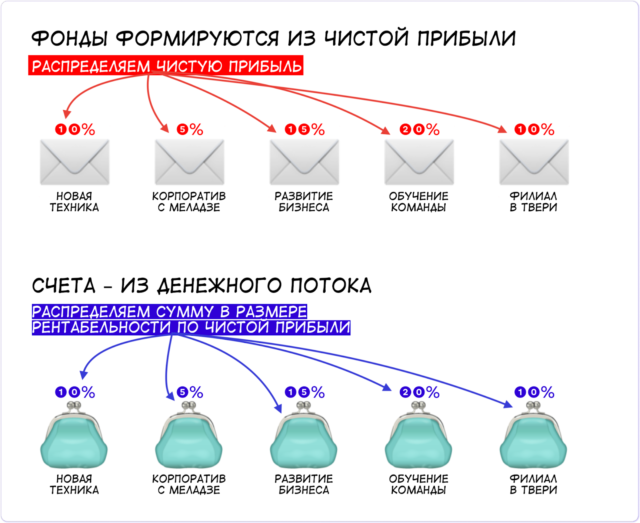

- Фонды формируются из чистой прибыли

- Как правильно распределить семейный бюджет

- Правило 50/20/30

- Правило 80/20

- Правило 3 – 6 месяцев

- Для дивидендов тоже можно завести фонд и счет

- Что изменилось в стандарте

- Кто обязан применять ПБУ 18/02:

- Основные изменения ПБУ 18/02:

- ссылки

- К каждому фонду нужно завести счет

Содержание

В Отложенный платеж — это долгосрочные предоплаченные расходы, которые учитываются как актив в балансе до тех пор, пока они не будут использованы или потреблены. Впоследствии, после завершения, отложенные расходы реклассифицируются как расходы будущих периодов в текущем отчетном периоде.

Следовательно, отсроченные платежи — это расходы, которые оплачиваются в течение одного отчетного периода, но для которых базовый актив не будет полностью использован до тех пор, пока не будет завершен один или несколько будущих периодов. Часто они поступают от компании, которая производит оплату за товары и услуги, которые она еще не получила.

Это особенно распространено, когда у бизнеса нет установленного кредита, а продавцы готовы принять только условия аванса наличными.

Если компания не учитывает расходы как отсроченные платежи, скорее всего, она использует кассовый метод учета. Отсроченные платежи требуются для операций, которые квалифицируются как таковые в соответствии с общепринятыми принципами бухгалтерского учета.

Шаг 1. Записываем все расходы

Для начала важно понять, насколько мы рентабельны: сколько зарабатываем и сколько тратим. Для этого нужно вести простой, но постоянный учет расходов с помощью удобных приложений: CoinKeeper, Money Lover, Money On, ZenMoney и др

Не стоит слишком детализировать расходы: вполне достаточно написать «продукты», не перечисляя их.

Думаете, считать деньги скучно? Возможно, вас вдохновит опыт миллионеров, которые уверены в обратном.

Живите как миллионер

Авторы книги «Мой сосед — миллионер» Томас Стэнли и Уильям Данко общались с тысячами богатых американцев, изучали их привычки и образ жизни и обнаружили, что миллионеры обычно живут гораздо скромнее, чем могут себе позволить.

Помните бородатый анекдот: «Может ли женщина сделать мужчину миллионером. Ответ: да, если он был миллиардером»? Но в жизни все иначе: супруги миллионеров тоже очень бережливы.

И, наконец, большинство миллионеров ведет бюджет.

Если миллионеры не считают деньги, они, как и простые граждане, оказываются в долгах.

Посмертный долг Майкла Джексона составил $400 млн. Пушкин оставил вдове и детям 120 тысяч рублей долга, но царь его выкупил.

Как приучить себя учитывать расходы регулярно?

Учет расходов — такая же привычка, как и любая другая. Чтобы ее сформировать, нужны регулярность, настойчивость и немного времени. Чарльз Дахигг, автор бестселлера «Сила привычки. Почему мы живем и работаем именно так, а не иначе» советует запускать механизм привычки при помощи так называемой «петли привычки», включающей сигнал, посылаемый мозгу,шаблон, запускающий привычные действия (физические, эмоциональные или умственные) и награду.

Вы вернулись вечером домой и разбираете сумку с покупками. Видите кошелек (это сигнал к тому, что надо записать расходы). Вы следуете шаблону: открываете приложение для учета личных финансов, заносите в него все расходы и получаете награду — удовлетворение от порядка в финансах и понимание, сколько у вас денег и на что вы их тратите. Через 2–3 недели — именно столько времени нужно на закрепление привычки — вы будете делать все это автоматически!

Важно! Фиксируйте расходы честно и безоценочно. Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили

Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов

Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили. Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов.

Шаг 4. Планируем и следуем плану

Планируя бюджет, мы решаем, как наиболее эффективно потратить заработанные деньги

При планировании важно не только думать о сегодняшнем дне, но и учитывать различные форс-мажоры, которые случаются в жизни каждого

Планировать расходы совсем не страшно и не сложно. Еще в древности люди это делали.

В книге «Самый богатый человек в Вавилоне» Джорджа Клейсонаописана предельно простая система планирования, которая позволяла безбедно жить всем работающим вавилонцам. Люди вели учет на глиняных табличках. Система планирования выглядела так: «Их (деньги) я делю на части: 1/10 откладываю для себя, 7/10 трачу на семью. 2/10 делю между заимодавцами по справедливости, насколько позволяют медные монеты».

Итак: 2/10 — на долги, 7/10 — на текущие расходы, 1/10 — на накопления.

Если наши предки справлялись, мы-то точно сумеем приручить свои деньги. Начнем?

Оптимизируем расходы

Посмотрите на анализ расходов из предыдущего шага. Решите, какие траты исключить совсем, какие урезать, а какие увеличить.

У нас нет цели начать вести аскетический образ жизни

Важно начать тратить деньги на то, что вам действительно нужно и приносит радость

Поняли, что стоит исключить фастфуд и утренний латте с сиропом? Можно потратить освободившиеся деньги на фермерские продукты или абонемент в спортзал, на которые хронически не хватало денег раньше.

Расставляем приоритеты

Поменять машину или досрочно погасить ипотеку? Отпуск или ремонт на кухне?

Не принимайте решения о расходах впопыхах, под влиянием очередной рекламы или рассказов соседа. Спокойно сядьте и посчитайте, что вы можете себе позволить, а что нет и что важнее в текущий момент. Обсудите решение с членами семьи.

Выбираем систему планирования

Кроме описанной выше системы вавилонцев, есть много других способов планирования бюджета, например метод шести кувшинов, описанный в книге Т. Харва Экера «Думай как миллионер. Совершенствование внутренних установок на богатство».

Делим деньги на 6 частей.

55% — текущие расходы: продукты, одежда, транспорт, ЖКХ (используем матрицу бюджета из шага 2).10% — финансовая свобода: деньги для инвестиций, которые обеспечат вам пассивный доход.10% — инвестиции в себя: образование, книги, языки.10% — резервный фонд: деньги на непредвиденные расходы и крупные покупки.10% — развлечения: кино, кафе, театры.5% — благотворительность.

Важно: с ростом доходов должен сокращаться процент обязательных расходов и расти доля инвестиций

Кто должен применять ПБУ 18/02

ПБУ 18/02 — это специфическая инструкция по бухучету в части начисления налога на прибыль организаций. Этот налог следует рассчитывать налогоплательщикам ОСНО с учетом действующих требований и правил, которые закреплены в ПБУ 18/02. В статье расскажем, кто, как и зачем должен применять ПБУ 18/02 в работе.

Применять или не применять

Для начала перечислим тех, кто должен применять ПБУ 18 02. Экономические субъекты, которые признаны плательщиками налога на прибыль (ННП), обязаны вести учет расчетов по налогу на прибыль и применять Правила бухучета 18/12 (ПБУ). Кто это? Если компания находится на ОСНО и уплачивает в бюджет ННП, то применять ПБУ для нее обязательно.

Однако законодатели предусмотрели исключения и уточнили, кто может не применять ПБУ 18 02. Это отдельные категории субъектов:

- кредитные организации;

- государственные и(или) муниципальные учреждения;

- некоммерческие организации;

- субъекты малого предпринимательства;

- иные компании, которые вправе вести упрощенный бухучет (кто это — в статье).

Кто еще? Отметим, что СМП могут принять решение использовать ПБУ 18/02 в своей деятельности, такой выбор закрепляется в учетной политике компании.

Цель применения

Налоговый учет организации существенно отличается от норм и правил бухучета. В первую очередь, основные положения закреплены разными нормативно-правовыми актами. Во-вторых, разные способы принятия к учету некоторых видов доходов и расходов формируют появление разниц — расхождений между данными БУ и НУ. А следовательно, результаты деятельности по бухучету могут существенно отличаться от данных НУ, но такая ситуация недопустима.

С целью выравнивания данных НУ и БУ в части определения прибылей и убытков за отчетный период следует применять Приказ Минфина России от 19.11.2002 № 114н (ред. от 06.04.2015). Иными словами, положение ПБУ «Учет расчетов по налогу на прибыль» устанавливает порядок составления бухгалтерских записей, чтобы выравнять показатели бухгалтерской и налоговой отчетностей.

Последняя редакция ПБУ 18 02 (2020)

Суть разницы НУ и БУ

Каждый раз, когда данные БУ и НУ не совпадают, возникает разница. Такие разницы и конкретизирует ПБУ, их разделяют на два вида: временные и постоянные.

Временные разницы ПБУ — это доходы или расходы, которые в БУ признаются в одном отчетном периоде, а в НУ — в другом или сразу в нескольких. Однако отличительная черта временных разниц, согласно ПБУ, — такие отличия рано или поздно будут сведены к нулю, то есть сравняются.

Следовательно, если в учете имеются временные различия по доходам, то такие значения признаются отложенными налоговыми активами (ОНА). Расходы по ПБУ, в свою очередь, — это отложенные налоговые обязательства (ОНО) (п. 18 ПБУ 18 02).

Постоянные — это суммы доходов или расходов компании, которые признаются только в одном из учетов: либо в бухгалтерском, либо в налоговом. То есть такая разница никогда не будет равна нулю — не сравняется.

Если в деятельности компании встречаются доходы, которые принимаются только по одному из учетов, то такая сумма отражается как постоянный налоговый актив (ПНА), расходы — это постоянные налоговые обязательства (ПНО).

Проводки

Теперь рассмотрим проводки по ПБУ 18 02 с примерами, чтобы стало яснее, как работать по данной инструкции.

ООО «Весна» провело корпоративное мероприятие. Затраты на праздник составили 100 000 рублей. В БУ данные расходы отражены в составе прочих в полном объеме. Для расчета налога на прибыль данные затраты принять в НУ нельзя. В БУ отражено ПНО в сумме 20 000 рублей, то есть 20 % от затрат.

Как применять ПБУ: отражение ПНА и ПНО. Проводки:

Что такое отсроченный платеж?

Существуют две системы бухгалтерского учета: кассовый метод и метод начисления. Кассовый учет, обычно используемый малым бизнесом, учитывает доходы и расходы в момент получения или совершения платежей.

Бухгалтерский учет по методу начисления учитывает доходы и расходы по мере их возникновения, независимо от того, когда происходит обмен денежных средств.

Если в периоде, в котором производится платеж или обмен денежных средств, не возникает никаких доходов или расходов, они учитываются как отложенный доход или отсроченные платежи.

В любом случае отсроченные платежи должны быть подробно описаны в таблице, в которой указывается остаток по каждой позиции. Если отсроченные платежи амортизируются с течением времени, в таблице должна быть указана сумма амортизации за период.

Сотрудники бухгалтерии используют эту программу для выверки сальдо счета отсроченных платежей в конце каждого отчетного периода. Это обеспечит завершение необходимой амортизации.

Это необходимый документ для аудиторов, если компания намеревается проводить аудит своих бухгалтерских книг в конце финансового года.

Налоговый учет расходов будущих периодов

Налоговый кодекс РФ отдельно не определяет учет РБП. Он устанавливает общее правило, по которому расходы имеют отношение к налогооблагаемой базе в том периоде, в котором они появляются по условиям заключаемых сделок.

Это значит, что списывать расходы на налоги нужно, руководствуясь документальными правилами, по которым был оформлен договор сделки. Если из них следует, что расходы распределены на несколько периодов, то для налогообложения они учитываются в течение всего указанного времени.

Например, организация заплатила за сертификацию продукции определенную сумму. В состав базы по налогам эта сумма вносится равными долями в течение всего срока действия сертификата.

К СВЕДЕНИЮ! Если из договора невозможно определить сроки, к которым следует относить расходы, организация должна сделать это в соответствии со своей учетной политикой.

РБП и спецрежимы

Не все предприниматели имеют дело с расходами будущих периодов. Так, чаще с ними сталкиваются плательщики ОСНО, а выбравшие «упрощенку», как правило, с ними не работают.

Если организация перешла на УСН с другого налогового режима, и у нее остались средства на счете 97, их нужно полностью списать в расходы и отразить в КУДиРе. Порядок их учета в сфере налогообложения может отличаться:

- если их фактически оплатили до того момента, как режим изменился на УСН, они не уменьшат налоговую базу, потому что уже не войдут в отчетный период как вычитаемые затраты;

- если данные расходы входят в ст. 346.16 НК РФ и понесены уже после перехода на УСН, они могут войти в налоговую базу в составе расходов, уменьшающих ее.

Определение убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Убыток к переносу на будущее можно определить разными способами:

- Сформировать отчет Анализ счета99.01.1 ( Отчеты — Анализ счета ). Оборот по счету 99.01.1по данным налогового учета покажет сумму убытка, подлежащего переносу на будущие налоговые периоды.

- в форме отчета нажмите кнопку Показать настройки ;

- в форме настройки отчета на вкладке Показатели установите флажок НУ (данные налогового учета) ; После этого по кнопке Сформировать можно создать отчет.

Определите расходы, которые вы делите

Определите расходы, за которые ваша пара отвечает совместно. Как правило, это арендная плата, если жильё съёмное, коммунальные услуги, ремонт, совместные развлечения, поездки, продукты питания и товары общей гигиены. Если у вас есть домашние животные, обсудите затраты на уход за ними. Хотя, возможно решение по принципу «чей кот, тому и платить».

Как паре вам необходимо сесть вместе, обсудить бюджет и прийти к взаимопониманию о том, за что, в каком объёме и с какой периодичностью необходимо платить, чтобы поддерживать домашнее хозяйство. Крайне желательно создать чрезвычайны фонд – сумма, которая поможет справиться с непредвиденными тратами.

Если у вас есть дети, но вы не состоите в браке, включите все расходы по уходу за ними в домашний бюджет: образование, питание, медицинское обслуживание, одежду и иные траты.

Не рекомендуется делать дорогие и крупные приобретения в гражданском браке. Покупка дома или автомобиля до свадьбы сильно затруднит возможное расставание.

примеров

Пример 1

Корпорация может потратить 500 000 долларов США на оплату бухгалтерских, юридических и других сборов для выпуска облигаций на сумму 40 000 000 долларов США. Вместо начисления расходов в размере 500 000 долларов США в том году, в котором были выпущены облигации, корпорация «отложит» 500 000 долларов США на балансовый счет, например, расходы на выпуск облигаций..

Если срок погашения облигаций наступит через 25 лет, корпорация будет ежегодно расходовать 20 000 долларов на расходы по выпуску облигаций (500 000 долларов, разделенные на 25 лет).

Этот порядок учета делает лучше, сопоставляя 500 000 долларов с периодами, в которые компания будет получать доход от использования 40 000 000 долларов..

Пример 2

Другим примером отсроченного платежа является страховая премия в размере 12 000 долларов, которую компания платит 27 декабря за страховую защиту с 1 января по 30 июня..

27 декабря 12 000 долларов США переносятся на баланс, например, по предоплате.

Начиная с января, будет производиться оплата в размере 2000 долларов США в месяц. Опять же, отсрочка была необходима для достижения принципа соответствия.

Другие примеры

Отсроченные платежи могут включать профессиональные сборы и стоимость амортизации. Кроме того, потеря стоимости нематериальных активов, таких как авторское право и исследования и разработки. Отсроченные платежи также могут быть рекламой и предоплатой инструментов.

Как возникает кассовый разрыв

Разрыв возникает вне зависимости от прибыльности и масштабов бизнеса. Доходит до того, что в многомиллионной компании не хватает денег на самые небольшие операции. Причина для этого одна — рассинхронизация прихода и расхода денежных средств. То есть деньги приходят позже, чем они были нужны. Случиться это может в одном из трех случаев:

Работа с поставщиками по предоплате. В начале работы бизнеса нет достаточного запаса средств на долгосрочные контракты по отсрочке платежа. Часто после закупки у предпринимателя не остается денег ни на что. Собственные средства тают на глазах, а будущие расходы неизменно наступают.

Аркадий заказал из Китая партию беспроводных наушников и договорился о реализации с закупщиком розничной сети Марком. Аркадий выкупил партию целиком, китайский поставщик дал хорошую скидку за предоплату, получил деньги и отправил товар. Марк заплатит, когда получит наушники на склад. Но таможня задержала доставку на неделю. Товар есть, за него обязательно заплатят. Но никто не отменял Аркадию обязательные платежи за аренду офиса, которые он рискует просрочить из-за задержки.

Специфический или сезонный бизнес. Особенно подвержены кассовым разрывам компании с рваным денежным потоком: участники тендеров, поставщики единичных крупных заказчиков, сезонные компании. Такая ситуация часто возникает, когда от момента знакомства с заказчиком до получения оплаты проходит несколько недель или месяцев. Если нет постоянного притока средств, то и распределять их становится очень сложно. Даже одна незначительная трата может вогнать предпринимателя в долги.

В производстве мороженого есть явная сезонность — выручка летом перекрывает затраты прохладных месяцев. Чем ближе к высокому сезону, тем меньше денег на счету. Рассчитывать на дополнительные вливания не приходится, а каждый потраченный впустую рубль может отправить компанию в кассовый разрыв.

Источник отклонений — временные разницы

Как и прежде, в п. 8 ПБУ 18/02 под ВР понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах. Но дополнено, что теперь к ВР относят и результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие базу по налогу на прибыль в другом или в других отчетных периодах.

Установлено, что ВР по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Согласно п. 10 ПБУ 18/02 ВР в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР). Определения этих терминов сейчас приведены соответственно в п. 11 и 12 ПБУ 18/02. Потом и о тех, и о других будет говориться в п. 11 ПБУ 18/02, а п. 12 утратит силу. При этом нормы принципиально не изменятся. По факту и те, и другие разницы приводят к образованию отложенного налога на прибыль, который должен уменьшить (в случае с ВВР) или увеличить (при НВР) сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Сочтено целесообразным в том же п. 11 ПБУ 18/02 объединить новые типовые (наиболее распространенные) причины образования ВР, не разделяя перечни для ВВР и НВР:

|

Новая редакция |

Действующая редакция |

|

|

ВВР |

НВР |

|

|

Применение разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей БУ и целей налогообложения |

Применение разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль |

|

|

Применение разных способов формирования себестоимости проданных продукции, товаров, работ, услуг для целей БУ и целей налогообложения |

Применение разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей БУ и целей налогообложения; наличие кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях БУ — исходя из допущения временной определенности фактов хозяйственной деятельности |

Признание выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признание процентных доходов для целей БУ исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу |

|

Применение, в случае продажи объектов основных средств, разных правил признания для целей БУ и целей налогообложения доходов и расходов, связанных с их продажей |

Применение, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей |

— |

|

Переоценка активов по рыночной стоимости для целей БУ |

— |

— |

|

Признание в БУ обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов |

— |

— |

|

Применение разных правил создания резервов по сомнительным долгам и других аналогичных резервов дляцелей БУ и целей налогообложения |

— |

— |

|

Признание в БУ оценочных обязательств |

— |

— |

|

Применение различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей БУ и целей налогообложения |

— |

Такое же правило |

|

Наличие убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но ко-торый будет принят в целях налогообложения в последующих отчетных периодах |

Такое же правило, но допускающее, что законодательством РФ может быть предусмотрено иное |

— |

Один фонд — одна цель

С фондами важно действовать исходя из цели. Без нее вряд ли получится регулярно откладывать часть прибыли и не залазить в фонд

Цель определяет и сумму, и срок, на который создается фонд.

Например, если компания знает, что через полгода ей нужно полностью обновить технику в офисе, она может создать фонд для покупки техники. Определить сумму, условно 6 млн рублей, и каждый месяц перечислять в фонд по миллиону. Тогда через полгода она спокойно купит технику, не вытаскивая деньги из оборота.

Цель мотивирует копить и одновременно с этим помогает ответить на три вопроса: на что копим? Сколько денег нужно? К какой дате?

При этом цель может быть любой. Одни компании копят на масштабирование, другие — на роскошный корпоратив с яхтами в Карибском море и Меладзе. Так тоже можно. Но чаще всего бизнес копит на что-то из этого списка:

- масштабирование;

- открытие нового бизнеса;

- открытие новых точек;

- замена и ремонт оборудования;

- обучение сотрудников;

- оплата налогов;

- досрочное погашение кредитов;

- накопление резервов на случай кризиса;

- покрытие расходов будущих периодов, например, в сезонном бизнесе;

- выплата дивидендов.

Если же копить просто на что-то, чтобы было, руки так и будут чесаться достать деньги из фонда на конкретное и более важное, чем что-нибудь

Шаг 3. Анализируем расходы

До сих пор мы просто фиксировали расходы. Но можно годами их записывать и ничего не менять. Наша задача — разобраться, как тратить меньше и начать откладывать.

Посчитайте, сколько денег вы тратите ежемесячно на все статьи расходов из шага 2. Расходы, которые случаются реже чем раз в месяц, распределите по месяцам.

Платите раз в 6 месяцев 30 тысяч рублей за курсы испанского? Разделите 30 на 6. Получится, что вы тратите на занятия иностранным языком 5 тысяч в месяц.

Теперь вы видите свои средние расходы за месяц в целом и на каждую статью в отдельности. Глядя на результаты, ответьте честно на 2 вопроса:

- Нравится ли мне, как я трачу деньги?

- Могу ли я при этих расходах откладывать деньги?

Если вы ответили «да» на оба вопроса, вам необязательно читать эту статью до конца. Дождитесь следующей статьи. В ней речь пойдет об инвестициях. Однако если вы чувствуете, что часть денег вы потратили глупо, а на сбережения ничего не остается или остается слишком мало, переходите к следующим шагам из статьи.

Перенос убытка на будущие периоды

На сегодняшний день перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года необходимо оформить вручную.

- Дт 97.21 «Прочие расходы будущих периодов» субконто УБЫТОК 2020;

- Кт 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» субконто Прибыль (убыток) от продаж.

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов ( Справочники — Расходы будущих периодов ), он настраивается так:

- Вид для НУ — Убытки прошлых лет;

- Сумма — убыток, переносимый на будущие налоговые периоды;

- Признание расходов — В особом порядке;

- Период списания с — 01.01.2021; по — не ограничен.

- сумма по переносу убытков прошлых лет отражается только в налоговом учете;

- субконто Подразделения не заполняйте.

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 ( Отчеты – Оборотно-сальдовая ведомость по счету ):

- укажите период — по 31.12.2020;

- по кнопке Показать настройки на вкладке Показатели установите флажок НУ .

Фонды формируются из чистой прибыли

Фонды — это всегда про распределение чистой прибыли. Есть прибыль — есть фонды. Нет прибыли, увы, распределять нечего. Понять, что к чему, помогает ОПиУ — отчет о прибылях и убытках, он и показывает, есть ли у компании прибыль и сколько.

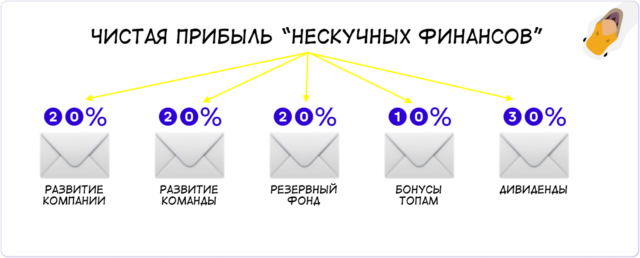

Если прибыль есть, компания может распределять ее по фондам. Для этого она оценивает, сколько у нее прибыли и в какой пропорции в какой фонд стоит отчислять. Например, мы в «Нескучных финансах» используем такую пропорцию:

Но каких-то правил тут нет. Ваша пропорция может быть любой, всё зависит от целей.

***

К примеру, если бизнес сезонный: летом, весной и осенью выручка есть, а зимой одни расходы на аренду и зарплату. И в месяц у компании есть 2 млн рублей чистой прибыли, она может поставить себе такие цели:

- покрытие расходов будущих периодов (зимы);

- развитие компании.

И распределить чистую прибыль в такой пропорции:

- 30% — реинвестировать обратно в бизнес, на операционку;

- 35% — в фонд на развитие бизнеса;

- 35% — в фонд на расходы будущих периодов.

Тогда у нее будут деньги и на текущую работу, и на покрытие зимних расходов, и на развитие.

***

Хоть правил по пропорциям и нет, но есть совет по сумме для резервного фонда. О нем в следующем разделе.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

Правило 50/20/30

Элизабет и Амелия Уоррен, авторы книги «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») описывают простой, но эффективный способ составления бюджета.

Вместо того, чтобы разбивать расходы семьи на 20 различных категорий, они рекомендуют разделить структуру бюджета на три главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

80 на 20 или Правило Парето – Вариация предыдущего правила. 20% всех поступлений в семейный бюджет пустить на оплату задолженностей и создание финансовой «подушки», 80% – всё остальное.

Эти эмпирические правила можно и желательно скорректировать, привести в соответствие с вашей реальной ситуацией. Чуть ниже вы найдете пример семейного бюджета в таблице, который послужит основой для составления собственного плана.

Правило 3 – 6 месяцев

Вы должны иметь на руках или депозитном вкладе сумму, достаточную для проживания семьи в течение трёх – шести месяцев. В случае увольнения, аварии или болезни, «страховочная сетка» удержит вас от принятия отчаянных решений, даст возможность оглянуться и найти пути выхода из сложившихся обстоятельств.

Для дивидендов тоже можно завести фонд и счет

Мы говорили, что фонды создаются под определенные цели. И выплата дивидендов тоже может быть такой целью. К примеру, мы решаем, что 20% от чистой прибыли уходят на дивиденды, создаем фонд и счет под него.

Дальше считаем: например, наша рентабельность по чистой прибыли 30%, значит, нужно умножить остаток денег на 30%, а затем — на 20% и эту сумму отложить на дивиденды.

И эти дивиденды уже можно выплачивать собственникам, например, раз в неделю как это делаем мы в Нескучных. (Дивиденды можно выплачивать раз в неделю, если у вас ИП. Для ООО правила другие, их описывает закон «Об обществах с ограниченной ответственностью»)

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

ссылки

- Уилл Кентон (2018). Отложенный заряд. Investopedia. Взято из: investopedia.com.

- Мелисса Хортон (2018). В чем разница между отложенными и предоплаченными расходами? Investopedia. Взято из: investopedia.com.

- Стивен Брэгг (2018). Отсроченный заряд. Инструменты бухгалтерского учета. Взято из: accountingtools.com.

- Пол Мерчант (2017). Разница между отложенными расходами и предоплатой. Bizfluent. Взято из: bizfluent.com.

- Гарольд Аверкамп (2018). В чем разница между отложенным расходом и предоплаченным расходом? Тренер по бухгалтерскому учету. Взято из: accountingcoach.com.

К каждому фонду нужно завести счет

Цели поставили, пропорцию определили и фонды завели в табличке. Но пока всё это виртуальные вещи. Чтобы они стали реальными и покрывались деньгами, понадобится завести счета — под каждый фонд отдельный счет и пополнять его с поступлений.

И тут обычно возникает вопрос: а как отщипывать деньги от поступлений? Ведь нам приходит не чистая прибыль, а просто деньги. Ответ — рентабельность по чистой прибыли.

Рентабельность по чистой прибыли как раз показывает, какой процент прибыли содержится в выручке компании. Рассчитывается по формуле:

рентабельность = чистая прибыль / выручка *100%

Например, если в мае компания заработала 10 млн рублей выручки и 2 млн рублей чистой прибыли, ее рентабельность будет такой:

2 млн ₽ / 10 млн ₽ * 100% = 20%

Рентабельность в 20% означает, что 20% от поступлений — это будущая чистая прибыль компании. Значит, именно такой процент от денежного потока можно распределять по фондовым счетам.

Допустим, наша компания забирает 20% от поступления в 1 млн рублей — это 200 000 рублей, дальше она распределяет их по выбранной пропорции, к примеру:

10% на черный день — это 20 000 ₽;

30% на развитие — это 60 000 ₽;

10% на обучение — это 20 000 ₽;

50% на дивиденды — это 100 000 ₽.

Эти суммы компания переводит на счета фондов. И тут нужно решить, как часто она будет это делать: каждый день, раз в неделю, раз в две недели или в конце месяца?