- Проводки по бухучету

- Какие виды помощи не облагаются НДФЛ?

- Как оформить деньги на развитие организации

- Способ № 2: материальная помощь

- Способ № 3: Вклад в имущество

- Способ № 4: Увеличение уставного капитала

- Способ 3: учредитель — ИП

- Процентный заем

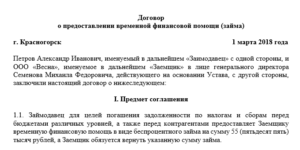

- Способ 5: заем

- Заявление на материальную помощь

- На Кого Пишет Директор ООО о Выплате Мат Помощи

- Как оформить договор о безвозмездной спонсорской помощи

- Предмет договора

- Изменение и расторжение договора

- Стороны договора

- Безвозмездная финансовая помощь: налогообложение от учредителя проводки, налог на прибыль

- Что такое безвозмездная финансовая помощь и включается ли она в налогообложение

- Как оформить в бухгалтерском отчете – такая прибыль не идет в учет

- Вклад

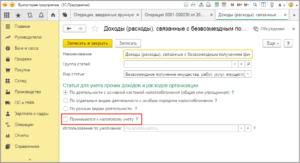

Проводки по бухучету

С точки зрения бухучета, деньги учредителя, переданные в организацию безвозмездно, считаются «прочими доходами» (в соответствии с абзацем 10 п. 7 ПБУ 9/99). Их нужно признавать на дату их поступления на счет, от этого зависит способ отражения их в учете.

Деньги для любых целей можно зачислять в течение всего отчетного периода

Проводка должна быть сформулирована так: дебет 51(51), кредит 91-1, «Безвозмездное получение средств от участника ООО (акционера, учредителя)».

ОБРАТИТЕ ВНИМАНИЕ! Счет 98-2 «Безвозмездные поступления денежных средств» здесь не подходит, он предназначен для регистрации передачи материальных активов, а не денежных средств.

ПРИМЕР. Учредитель ООО «Кантата» Л

В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2017 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб. Расчетный счет «Кантаты» был пополнен 16 февраля 2017 года. В бухучете на эту дату должна содержаться следующая запись: «Дебет 50(51), кредит 91-1 – 300 000 руб. – получена денежная помощь от учредителя Л. Контрабасова». При этом налогом на прибыль эта помощь обложена не будет.

Средства, предназначенные на покрытие убытка, нужно вносить исключительно в конце учетного бухгалтерского года (имеется в виду убыток, показанный на счете 84 «Нераспределенная прибыль, непокрытый убыток»), но еще до того, как будет сформирован годовой бухгалтерский отчет. 91 дебет для этого не годится. Использовать следует счет 75 «Расчеты с акционерами», возможно открытие субсчета «Средства, предназначенные для погашения убытков». Проводки будут выглядеть так:

датой оформления протокола собрания участников (или решения единственного учредителя) нужно провести дебет 75, субсчет «Средства учредителей, направленные на покрытие убытка», кредит 84 – принято решение погасить убыток за счет акционера (учредителя);

датой поступления финансов на счет проводится дебет 50(51), кредит 75, субсчет «Средства учредителей, направленные на покрытие убытка» – получены финансы от учредителя на покрытие убытков по итогам отчетного года.

ПРИМЕР. ЗАО «Стальпрокат» применяет общую систему налогообложения. По финансовым итогам 2016 года за ним значится убыток в сумме 600 000 руб. Учредителями ЗАО «Стальпрокат» являются Р. И. Проскуров (доля в уставном капитале 51%), Н. С. Пробирченко (доля в уставном капитале 28%) и Л. Д. Самойлова (доля составляет 21%). В феврале 2017 года, 21 числа, до того, как была сформирована годовая отчетность за 2017 год, учредители приняли решение покрыть убыток за счет безвозмездного внесения средств. 25 февраля 2017 года на счет ЗАО «Стальпрокат» были внесены денежные средства от учредителей в таких пропорциях: Р. И. Проскуров внес 300 000 руб., а Н. С. Пробирченко и Л. Д. Самойлова – по 150 000 руб. За 21 февраля в бухучете записано:

- дебет 75, субсчет «средства Р. Проскурова, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Р. Проскуровым;

- дебет 75, субсчет «средства Н. Пробирченко, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Н. Пробирченко;

- дебет 75, субсчет «средства Л. Самойловой, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Л. Самойловой.

Записи за 25 февраля:

- дебет 51, кредит 75 субсчет «Средства Р. Проскурова, направленные на погашение убытка» – 300 000 руб. – поступили средства от Р. Проскурова на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Н. Пробирченко, направленные на погашение убытка» – 300 000 руб. – поступили средства от Н. Пробирченко на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Л. Самойловой, направленные на погашение убытка» – 300 000 руб. – поступили средства от Л. Самойловой на покрытие убытка.

Дохода от средств, направленных на погашение убытка, у ЗАО не возникло. В состав доходов, подлежащих налогообложению, будут включены средства, полученные от Н. Пробирченко и Л. Самойловой, поскольку их доля меньше половины уставного капитала. Результатом стало возникновение постоянного налогового обязательства, которое отражается в бухучете следующим образом: дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Обязательства по налогу на прибыль». По этой проводке отражается постоянное налоговое обязательство с суммы, выплаченной Н. Пробирченко и Л. Самойловой.

Какие виды помощи не облагаются НДФЛ?

Статья 217 НК РФ устанавливает закрытый перечень видов материальной помощи, выплата которой не облагается НДФЛ.

|

Вид помощи (ссылка по пункт статьи 217 НК РФ) |

Сумма, необлагаемая налогом |

| При рождении или усыновлении ребенка, выплаченной в течение первого года жизни (п. |

До 50 тысяч рублей на каждого ребенка |

| По причине смерти работника или бывшего сотрудника, уволенного в связи с выходом на пенсию (п. |

Без ограничения сумм |

| В связи со смертью родственника штатного или уволенного по выходу на пенсию работника (п. |

|

| В случае потерь работников и членов их семьи при стихийных бедствиях (п. 8.3) | |

| При страданиях, возникших у работников и членов их семьи от актов террора (п. 8.4) | |

| Выплаты нецелевого характера, определенные внутренними документами, штатным или бывшим сотрудникам, уволившихся по инвалидности или в связи с выходом на пенсию (п. 28) | В пределах 4 тысяч рублей |

Во всех остальных случаях, а также выплатах нецелевого характера с сумм превышения необлагаемого предела лицо должно уплатить налог в бюджет. Обязанность по удержанию НДФЛ и перечислению в бюджет несет работодатель – налоговый агент.

Супруги Смирновы обратились за помощью к работодателям за материальной помощью в связи с рождением ребенка. Предприятие «А» супруга Смирнова П.П. выделило помощь в размере 30 тысяч рублей необлагаемой НДФЛ суммы, о чем выдало справку для предоставления по месту работы супруги Смирновой М.М. для бухгалтерии предприятия «Б».

В бухгалтерии предприятия «А» провели сумму по учету проводками:

- Дебет 91/2 Кредит 70 – начислена материальная помощь в размере 30 000 рублей;

- Дебет 70 Кредит 51 – произведена выплата безналичным путем.

Предприятие «Б» супруги Смирновой М.М. выделило помощь в размере 20 тысяч рублей позднее и после получения справки. В учете предприятия «Б» производятся аналогичные проводки на указанную сумму. Общая сумма помощи не превышает необлагаемый предел, в результате чего обязанность в налогообложении отсутствует.

Необлагаемая сумма материальной помощи, предоставленная работодателем в связи с рождением (усыновлением) ребенка, рассчитывается с учетом выплат обоим родителям или усыновителям.

Как оформить деньги на развитие организации

Если ваша организация попала в сложное финансовое положение, и вы хотите ее выручить, мы можем рассказать вам о двух самых простых способах, как это оформить в бухгалтерии. Еще мы знаем о двух не самых простых, но тоже возможных вариантах оформления.

Чаще всего для оформления внесенных денежных средств выбирают этот способ. Он привлекателен тем, что с заёмных денег организации не придется платить никаких налогов, а вы сможете вернуть вложения себе обратно, когда дела наладятся.

Из документов достаточно оформить договор займа. В нем обязательно укажите следующие важные условия: сумму займа, срок предоставления, порядок возврата, а также пропишите, что проценты за пользование займом не взымаются.

Затем просто внесите деньги наличными в кассу организации по приходному кассовому ордеру или переведите на расчетный счет.

Вернуть заём вы сможете также просто — наличными из кассы по расходному кассовому ордеру или перевести с расчетного счета организации себе на личный счет.

Как мы уже сказали, налогом заемные денежные средства не облагаются, поэтому их не нужно учитывать ни в доходах, ни в расходах.

Способ № 2: материальная помощь

Денежные средства можно вложить в организацию безвозвратно. Документально это оформляется также несложно, однако, есть одна особенность: если учредителей несколько, и вы владеете половиной в уставном капитале или менее, то организации придется заплатить налог с этих денег.

Финансовую помощь организации подкрепите документом — договором дарения или соглашением о предоставлении материальной помощи учредителем.

В нем следует зафиксировать тот факт, что вы, как учредитель, передаете денежные средства в определенном размере в качестве финансовой помощи безвозмездно.

После чего деньги можно передать организации в наличной форме и оформить в кассу по приходному кассовому ордеру или перевести на счет.

Сумму денежных средств от учредителя нужно отразить в КУДиР и учесть её при расчете налога.

В случае, если ваша доля в уставном капитале составляет больше 50% или вы вовсе единственный собственник, то денежные средства освобождаются от налогообложения.

В отличии от беспроцентного займа сумма материальной помощи не возвращается к учредителю и, соответственно, когда дела наладятся, фирма сможет выплатить учредителю дивиденды. Но с них, как известно, нужно будет удержать НДФЛ в размере 13%.

На самом деле есть еще два способа, как оформить безвозмездную помощь учредителя, но они посложнее и используются реже. Если вам интересно, про них мы тоже можем вкратце рассказать.

Способ № 3: Вклад в имущество

Прежде всего нужно проверить, что уставом вашей организации предусмотрена такая возможность.

Если в уставе такого условия нет, тогда для начала вам придется внести изменения в главный документ ООО, а это уже дополнительные хлопоты.

Затем нужно провести собрание учредителей и принять решение о внесение вклада в имущество организации. По итогам собрания оформить протокол. Если вы единственный учредитель, тогда просто оформите решение в письменном виде.

С единственным собственником все предельно ясно: вы самостоятельно решаете, какую сумму внести и передаете деньги организации.

Плюс у такого способа оформления все же можно найти — денежные средства не облагаются налогом в случае, если это вклад на увеличение чистых активов.

Кажется, что такой способ подойдет для оформления безвозмездной помощи двум учредителям, у которых ровно по 50% в уставном капитале. Мат.помощь от любого из них будет налогооблагаемой, а оформление вклада в имущество поможет избежать лишних налогов.

Вклад в имущество организации не увеличивает уставный капитал, и номинальная стоимость долей в уставном капитале остается неизменной.

Способ № 4: Увеличение уставного капитала

Впрочем, если вы хотите увеличить уставный капитал, то такая возможность тоже есть. Сразу скажем, что итогом всей процедуры будет внесение изменений в учредительные документы и в ЕГРЮЛ.

Увеличить уставный капитал можно только при условии, когда он полностью оплачен.

Все начинается с решения общего собрания учредителей увеличить уставный капитал. Единственный учредитель принимает это решение самостоятельно.

Затем необходимо принять решение о внесении изменений в учредительные документы и подать документы в налоговую:

- заявление по форме Р13001;

- решение о внесении изменений в учредительные документы;

- устав в новой редакции;

- платежку об оплате госпошлины 800 рублей.

Хоть денежные средства под налогообложение и не попадают, такой способ оформления финансовой помощи учредителя практически не используется.

Способ 3: учредитель — ИП

Учредитель может получать прибыль в виде оплаты за услуги, которые оказывает своей компании. При этом учредителю следует зарегистрироваться в качестве ИП. Законодательство этого не запрещает.

Например, это может быть проведение бизнес-тренингов для своих сотрудников, услуги по управлению, платежи за использование товарным знаком или какие-то производственные работы. Вы можете сами установить, что это будут за услуги, и сколько они будут стоять

При этом все же стоит исходить из обычаев делового оборота и не завышать цену услуг, чтобы не привлекать внимание налоговых органов.

Например, устанавливая размер роялти по лицензионному договору на право использования товарного знака, можно исходить из того, что средняя ставка вознаграждения лицензиара составляет 3-5% от выручки от реализации продукции, выпускаемой под этим товарным знаком.

Минусы:

— Налоги ИП. Со своих доходов предприниматель будет платить налог. Это будет 6 или 15% при УСН и 13% при общей системе плюс 18% НДС.

— Взносы. Предприниматели без сотрудников платят фиксированный платеж по взносам за себя, который с каждым годом становится все больше (в 2015 году — 31 261, 38 руб.). А при доходах больше 300 000 руб. в год дополнительно перечисляют 1% с суммы превышающей этот порог.

Плюсы:

— Возможность распоряжаться деньгами по своему усмотрению. ИП может тратить прибыль на личные нужды без каких-либо ограничений.

— Экономия налога на прибыль. Компания может списать расходы по оплате услуг учредителя-ИП. Но так как деньги перечисляются взаимозависимому лицу, запаситесь подтверждающими документами (актами, договорами, отчетами и пр.).

Если регистрировать ИП, то выгоднее всего применять «упрощенку» с объектом «доходы». Ставка налога в таком случае будет 6 %. Их придется заплатить с той суммы, которую перечислит компания за оказанные услуги. Таким образом, при получении учредителем прибыли в виде оплаты за услуги, например в размере 100 000 руб., придется заплатить 6 000 руб. (100 000 руб. х 6%). Этот налог можно уменьшить на сумму страховых взносов, которую платит предприниматель.

Если компания решит учитывать выплаты учредителю-ИП за услуги, то сможет получить дополнительную выгоду, снизив налог на прибыль. При оплате услуг стоимостью 100 000 руб. экономия составит 20 000 руб. (100 000 руб. х 20%).

Таким образом, при получении прибыли учредителем в виде оплаты услуг ИП компания сможет не только сократить размер налоговых обязательств, но и получить реальную выгоду. Ведь налог, уплаченный предпринимателем, окажется меньше чем компания сможет сэкономить, включив расходы в расчет налога на прибыль. Выгода составит 14 000 руб. (20 000 руб. – 6 000 руб.).

Процентный заем

При оформлении помощи учредителя договором процентного займа у фирмы-заемщика возникают расходы в виде процентов. Эти расходы при условии экономической обоснованности учитываются при налогообложении прибыли.

Здесь имеется одна особенность, о которой следует знать обязательно, дабы при проверке не столкнуться с неприятностями. В отношении займов, признаваемых контролируемой сделкой, расходы по процентам лимитируются. Относить на расходы фактическую сумму процентов можно только в одном случае: если эта сумма меньше максимального значения интервала предельных значений (порядок расчета такого интервала приведен в п.1.2 ст.269 НК РФ). При невыполнении данного условия организации при отнесении на расходы суммы процентов придется учитывать положения раздела V.1 НК РФ (п. 1.1 ст. 269 НК РФ). С помощью методов, закрепленных в статье 105.7 НК РФ, нужно будет проверять, соответствует ли применяемая по долговому обязательству ставка рыночной.

Но Минфин путается в своих разъяснениях, которые дает по вопросу учета процентов. В одних письмах ведомство считает, что данная особенность применяется только в отношении сделок, признаваемых контролируемыми (письмо от 17.08.2015 № 03-03-06/1/47512).

Контролируемыми считаются сделки между взаимозависимыми лицами, если они удовлетворяют условиям, предусмотренным ст.105.14 НК РФ. Компания и учредитель являются взаимозависимыми лицами, если доля участия физического лица составляет более 25% (пп. 2 п. 2 ст. 105.1 НК РФ). Но, помимо этого, должно соблюдаться условие по сумме дохода. Так, чтобы сделка между взаимозависимыми лицами превратилась в контролируемую, необходимо, чтобы доход по ней превысил за календарный год 1 млрд рублей. В отношении договоров займа суммой доходов является сумма процентов, а само «тело» займа в расчет дохода не включается (письмо Минфина России от 23.05.2012 № 03-01-18/4-67). Следовательно, сделка по предоставлению займа между взаимозависимыми лицами будет считаться контролируемой, если величина полученных процентов превысит 1 млрд рублей за год. Согласитесь, такое бывает редко.

Однако в других разъяснениях Минфин почему-то считает, что особенность по учету «процентных» расходов применяется к любой сделке между взаимозависимыми лицами, в том числе и той, которая не подходит под определение контролируемой (письма от 09.02.2016 № 03-01-18/6665, от 15.07.2015 № 03-01-18/40737). При этом из п. 1 и 1.1 ст. 269 НК РФ четко следует, что установленные в ст.269 НК РФ особенности по учету процентов касаются только сделок, признаваемых контролируемыми.

Бухгалтеру компании придется решать: какой позицией чиновников ему руководствоваться. Но это не единственный подвох, который может ожидать фирму, взявшую заем у учредителя.

Расходы, учитываемые при налогообложении прибыли, должны быть произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). Это относится к любому расходу, в том числе и к процентам. Поэтому если компания взяла заем у учредителя и направила его, предположим, на благотворительную деятельность или выдачу беспроцентного займа другому лицу, то в такой ситуации могут возникнуть проблемы при налоговой проверке. Например, из письма Минфина России от 19.04.2011 № КЕ-4-3/6250 следует, что если заем направлен на благотворительность, то уменьшение налоговой базы по налогу на прибыль на расходы по уплате процентов по такому займу невозможно, поскольку положениями НК РФ не предусмотрено.

Однако вероятность возникновения рисков крайне мала. Достаточно сложно проследить движение привлеченных денежных средств, поскольку все денежные средства (в том числе, и выручка) аккумулируются на одном расчетном счете. И понять, что, допустим, беспроцентный заем работнику был выдан не из выручки фирмы, а из средств, которые фирма получила от учредителя по «процентному» займу, практически невозможно.

Если учредителем, предоставившим заем, является гражданин, то при выплате ему процентов организации придется удержать НДФЛ и перечислить его в бюджет, выступая налоговым агентом по НДФЛ. Для учредителя эти проценты являются доходом, облагаемым налогом на доходы физлиц.

Способ 5: заем

Еще один вариант получить деньги для учредителя – это оформить заем от компании. Есть два варианта займа – процентный и беспроцентный. Ни один из этих вариантов полностью «безналоговым» не будет.

Как правило, заем учредителю оформляют на очень долгий срок с выплатой процентов в момент возврата. Если раньше такие непогашенные кредиты не вызывали никаких налоговых последствий, то с 2016 года ситуация изменится.

Выдавая беспроцентный заем, компания не получит прибыль. Но учредителю придется ежемесячно платить НДФЛ по ставке 35% от экономии на процентах. Кредит по ставке больше 5,5% (или 2/3 ставки рефинансирования) освободит учредителя от НДФЛ, но создаст доход компании, с которого нужно платить налог на прибыль, даже если фактически компания не будет получать проценты.

Таким образом, любой заем выданный учредителю, как способ получения прибыли повлечет за собой уплату налогов.

Минусы:

— Необходимость уплаты НДФЛ с материальной выгоды либо налога на прибыль.

Плюсы:

— Простая и быстрая процедура получения денег.

Например, если выдавать заем учредителю в размере 100 000 руб. то в конечном итоге ежегодно придется платить:

— при беспроцентном займе: НДФЛ в размере 1 925 руб.= 100 000 х 5,5% х 35%

— при займе со ставкой 5,6%: Налог на прибыль в размере 1 120 руб.= 100 000 х 5,6% х 20%

Правда, если кредит учредителю выдала компания на упрощенке, то налог предстоит платить только после того как проценты будут фактически погашены. И выдавая деньги на продолжительный срок, уплату налогов можно отложить на долгое время.

Подробнее о том, как выгодно и без потерь оформить заем учредителю, мы расскажем в ближайших материалах.

Если появились вопросы, будем рады Вам помочь!

Заявление на материальную помощь

После того, как заявление оформлено, его нужно отдать либо секретарю организации, либо в отдел кадров, либо в бухгалтерию вместе со всеми бумагами, подтверждающими просьбу о финансовой поддержке. Ответственные лица передадут его на рассмотрение директору компании, и в случае положительного решения он поставит под прошением свою резолюцию и подпись. Если работодатель примет решение выдать сумму полностью, то на заявлении он напишет что-нибудь, вроде: «выдать в полном объеме», если же решено будет помочь частично, то в своей резолюции он четко укажет ту сумму, которую получит проситель.

ФИО руководителя (генерального директора);

все данные сотрудника (должность и ФИО);

степень родства с умершим (близкими родственниками, в связи со смертью которых выделяется финансовая помощь, являются братья и сестры, дети или родители работника);

можно указать сумму, о которойЧитайте на сайте «Россия-Украина»:

Как Нивелировать Риски при Внедрении Своей Продукции на Региональные Рынки

Как Написать Заявление о Тараканах на Коммунальное Управление

Как Поехать Отдыхать если Закрыт Выезд за Границу

Входят ли Больничные в Период при Расчете Стажа 2021 году

Автострахование с доп Услугами Проводки по Бюджету

Внимание!

В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже.

На Кого Пишет Директор ООО о Выплате Мат Помощи

Предварительно могу сказать, что договор беспроцентного займа Вы составить можете. им же может и являться обычная расписка, поскольку она признается формой договора. Необходимо указать точный срок возврата займа и обозначить, что проценты по займу не начисляются. Однако в случае просрочки возврата денег, можно будет потребовать неустойку по правилам ст.

395 ГК РФ, то по ставке рефинансирования банка (на сегодняшний день 8, 25%). Итак, для того, чтобы получить материальную помощь, сотруднику организации нужно составить заявление на получение материальной помощи, и описать в нем событие, из-за которых он рассчитывает ее в кротчайшие сроки получить — это процедура считается обязательной. К заявлению нужно приложить дополнительные документы, которые будут подтверждать существование особых обстоятельств (смерть близкого родственника, рождение ребенка, свадьба) и так далее, таких обстоятельств большое количество, мы лишь перечислили несколько из возможных. Заявление на материальную помощь, имеет несколько тонкостей и своих нюансов.

Чтобы написанное заявление было правильным и корректным, необходимо ознакомиться с действующим положением о денежной помощи вашей организации или компании. Из данного положения нужно узнать следующее:Закрытое акционерное общество «__», именуемое в дальнейшем «Заимодавец», действующее на основании свидетельства о государственной регистрации юридического лица, с одной стороны и Иванов Иван Иванович, являющийся одним из учредителей ЗАО «____ и работающий в компании в должности исполнительного директора, именуемый в дальнейшем «Заемщик», с другой стороны, вместе именуемые «Стороны», заключили настоящий договор о нижеследующем. Заявление на получение материальной помощи, может составить студент любого учебно-образовательного учреждения. По сути, в этом заявлении нет ничего сложного, самое главное, чтобы четко была написана причина, на основании, которой будет приниматься решение о выплате, постарайтесь так же составить подобное заявление юридически правильно, это тоже не маловажный момент. В этом случае, нужно оформить заявление на имя ректора или директора учебного заведения.

Бланк заявления на получение материальной помощи довольно простой документ, без каких-либо подводных камней, тем не менее, если вы не знаете, как его заполнить, обратитесь к юристу вашей компании или к независимому эксперту.

Как оформить договор о безвозмездной спонсорской помощи

Начнем с того, что прилагаемый документ называется «Договор о благотворительном пожертвовании», а стороны: благотворитель и благополучатель (скачать договор в конце статьи). Это не ошибка и не случайность. Прежде чем составить договор о безвозмездной спонсорской помощи разберемся, в том, как квалифицируется безвозмездная спонсорская помощь в законодательстве Российской Федерации.

В названии публикации мною было использовано словосочетание «безвозмездная спонсорская помощь», которое часто употребляется моими читателями. Но в законодательстве России такой вид сделки отсутствует и вот почему.

Из этого следует, что читатели моего блога интересуются оформлением договора на оказание спонсорской помощи либо заключением договора на безвозмездную помощь.

Учитывая, что в юридических аспектах спонсорства россияне пока разбираются слабо, скорее всего, речь идет именно о безвозмездной помощи; разобраться в тонкостях вам поможет профессиональное бухгалтерское обслуживание бухгалтерский учет спонсорской помощи.

Что вы имели ввиду, когда искали договор о безвозмездной спонсорской помощи?

Термин « безвозмездная помощь » употребляется в связи с оказанием/ получением гуманитарной и технической помощи от иностранных государств, граждан и некоммерческих организаций, что ограничивает сферу применения этого термина.

Предмет договора

Наиболее близким по смыслу и сути к понятию «безвозмездная помощь» видом обязательств является договор пожертвования. С точки зрения закон пожертвованием признается дарение вещи или права в общеполезных целях. В законе о благотворительности определены формы пожертвования, которые могут быть включены в предмет договора пожертвования:

- передача в собственность имущества, в том числе денежных средств и (или) объектов интеллектуальной собственности;

- наделение правами владения, пользования и распоряжения любыми объектами права собственности;

- выполнение работ, предоставления услуг.

Изменение и расторжение договора

Статьёй 450 ГК РФ предусмотрены основания, по которым договор может быть изменён и расторгнут:

- По соглашению сторон.

- По требованию одной из сторон договор изменяется или расторгается только по решению суда.

Решение суда об изменении условий договора или его расторжение может быть принято только при условии наличия существенных нарушений договора одной из сторон, а также в других случаях предусмотренных действующим законодательством для определённых видов договоров.

Последствия изменения и расторжения договора перечислены в ст. 453 ГК РФ:

- Изменение договора влечёт изменение обязательств по нему.

- Расторжение договора влечёт за собой прекращение обязательств, если иное не предусмотрено законодательными актами или не вытекает из сути заключённого соглашения.

- Сроком изменения или прекращения обязательств считается срок, которым было подписано соглашение об изменении или прекращении договора.

Законодательством предусмотрено возмещение убытков, если изменение или расторжение договора повлекло их возникновение.

Стороны договора

По названию участников благотворительной деятельности в законе, именуются и стороны договора: благотворитель, благополучатель, доброволец.

Безвозмездная финансовая помощь: налогообложение от учредителя проводки, налог на прибыль

Зачастую, стартовав, молодой бизнес работает в убыток, причём достаточно долгий срок. При открытии ресторана, например, необходимо иметь средства на обеспечение его убыточной работы в течение 1.5 – 2 лет. Но, что если и этого объёма средств не хватит?

Может ли сам учредитель дополнительно профинансировать деятельность своего детища или есть возможность получить безвозмездную финансовую помощь? И чем это обернётся организации в разрезе налогообложения? В данной статье мы подробно рассмотрим данные вопросы, включая отражение таких операций в бухучёте предприятия.

Что такое безвозмездная финансовая помощь и включается ли она в налогообложение

По общему правилу, установленному нормативно-правовыми актами, безвозмездная финансовая помощь владельца, на долю которого приходится более 50% УК организации, не учитывается при формировании налоговой базы по налогу на прибыль

Также важно знать, что такое прибыль до налогообложения. То же касается НДС, кроме случаев, когда средства задействованы в следующем процессе:

- Внесение денежных активов в кассу либо на расчётный счёт организации;

- Приобретение за счёт данных средств какого-либо имущества;

- Продажа данного имущества тому же учредителю;

Так как в данном случае «безвозмездная финансовая помощь» была использована с целью приобретения тех или иных товаров, конечным потребителем которых стал сам учредитель, вся сумма вклада будет учтена при формировании налоговой базы в части налога на добавленную стоимость.

Также облагается налогом на прибыль денежная помощь учредителя, если его доля в УК предприятия меньше 50%. Так как в данном случае перечисленная/внесённая сумма относится к прочим доходам и участвует в формировании налоговой базы.

Система налогообложения представляет собой совокупность всех сборов и налогов, которые обязательно должны выплачивать предприятия и физические лица, а также порядок их начисления и уплаты в государственный бюджет. Система налогообложения определяется исходя из ключевых моментов.

ОСНО – это налоговая система при которой предприниматель должен платить все общие налоги и вести полный учет.

Ещё одним требованием статьи 251 Налогового Кодекса РФ по отношению к вкладам собственников в уставной фонд и оборотный фонд предприятия является неприкосновенность данного имущества/прав/денежных средств в течение одного календарного года.

То есть данные вклады запрещено передавать на какой бы то ни было основе третьим лицам. Иначе их денежная оценка будет использована при формировании базы по налогу на прибыль. Об этом и других аспектах вы можете подробнее узнать из следующего видео:

Но! Это требование не относится к денежным вкладам учредителей на безвозмездной основе.

Что такое франшиза и франчайзинг?

Франшиза Инвитро: плюсы и минусы.

Стоимость российских франшиз: читайте.

То есть полученные финансовые средства могут быть использованы сразу в день их получения без каких-либо ограничений.

Как оформить в бухгалтерском отчете – такая прибыль не идет в учет

По данной теме и по сей день продолжаются споры среди бухгалтеров. Одни говорят, что безвозмездная помощь должна быть учтена в качестве доходов.

Другие отрицают данную позицию. Где же истина? Чтобы понять её, нужно разделить варианты, когда помощь учредителя является вкладом в имущество и когда расходуется на любые прочие цели:

Вклад

Согласно положениям ПБУ, доходом признаётся любое преумножение её экономических выгод, как через безвозмездное получение нематериальных денежных активов, так и через погашение обязательств, ведущее к приросту суммарного капитала компании, не включая добровольные вклады участников и собственников данного общества.

Это значит, что денежная помощь учредителя не является доходом в бухгалтерском учёте, а, согласно статье 128 ГК РФ, является таким же имуществом организации, как и переданный в её собственность ноутбук, к примеру.

Но любое увеличение общей имущественной базы предприятия не может считаться безвозмездным в рамках бухучёта,так как влияет на стоимостное выражение долей всех участников общества. Причём, номинальное увеличение доли участника, сделавшего взнос, зачастую, меньше суммы вклада.

Поэтому помощь полностью переносится на имущественные счета организации и кредитуется по счетам добавочного капитала (83 счёт, в частности). Подтверждение этому можно найти в письме Минфина № 07-05-06/18 от 29 января 2008 г.