- Бывает, что выручка больше, чем поступления на счет

- Двойная запись в бухгалтерском учете

- Дата получения дохода

- Когда платить

- А можно не платить?

- Облагаются ли субсидии налогом при УСН?

- Налогообложение банковских процентов при УСН

- Проценты на остаток денежных средств

- Депозиты

- Налогообложение процентов, начисляемых на остаток денежных средств на счете и по депозиту

- Не только в рублях

- Активные и пассивные счета бухгалтерского учета, субсчета

- Дебетовая и кредитная пластиковая карта

- Кредиты и займы: является ли доходом при УСН кредит, полученный заем, беспроцентный заем, возврат займа?

- Внереализационные доходы

- Что такое дебетовый оборот

- Закон обратной силы

- Какие еще поступления не считаются доходом при УСН?

- Налоговая база

Бывает, что выручка больше, чем поступления на счет

Иногда выручка бывает больше, чем сумма, которая приходит на счет предпринимателя: если платите за эквайринг или перечисляете посреднику комиссию или агентское вознаграждение. Налог надо заплатить все равно со всей выручки.

Вы платите за эквайринг. Например, предприниматель продал товаров на 10 000 ₽, все расчеты шли по картам. Банк взял комиссию за эквайринг 100 ₽, на счет поступило только 9900 ₽. Налог надо заплатить все равно с 10 000 ₽.

Комиссия или агентское вознаграждение посреднику. Посредник продал товар за 20 000 ₽, забрал себе 1000 ₽. Вы получили на счет только 19 000 ₽, но платить налог будете все равно с 20 000 ₽.

Двойная запись в бухгалтерском учете

Еще одно значимое понятие, позволяющее прояснить суть кредит и дебета. В бухгалтерском балансе любой организации одни и те же деньги отражены по дебету одного счета и по кредиту второго. Получается счетное взаимодействие или корреспонденция.

Факт! Двойная запись – метод ведения бухучета, при котором любое изменение состояния средств компании фиксируется на двух и более счетах, создавая общий баланс.

Такой способ делает бухгалтерию прозрачной. Он позволяет сформировать достоверную информацию по хозяйственным операциям компании, сразу увидеть, откуда пришли деньги и как были перераспределены. Это показывает точность проводок бухгалтерского учета.

Дата получения дохода

Доходы включайте в расчет налоговой базы в том периоде, в котором они были оплачены. Это следует из пункта 1 статьи 346.17 Налогового кодекса РФ.

Так, датой получения дохода в зависимости от способа оплаты может являться день, когда:

деньги поступили на банковский (лицевой) счет или в кассу;

покупатель оплатил товары (работы, услуги) электронными деньгами (письмо Минфина России от 20 января 2014 г. № 03-11-11/1415);

получено имущество, работы или услуги в счет оплаты;

получено право требования;

оплатили вексель или его передали по индоссаменту третьему лицу (если в счет оплаты получен вексель);

подписали акт взаимозачета, если организация договорилась с контрагентом о погашении встречных обязательств зачетом (письмо Минфина России от 23 сентября 2013 г. № 03-11-06/2/39230).

Когда платить

Никаких налоговых деклараций по депозитному сбору заполнять и сдавать не требуется. Как и в случае с имущественными налогами, Федеральная налоговая служба (ФНС) сама рассчитает сумму, которую вы обязаны заплатить, и пришлет вам квитанцию. До 1 февраля банки должны передать в ФНС сведения о доходах вкладчиков за 2021 год. Если вы подпадаете под налог, осенью ждите уведомление из налоговой. Оплатить налог требуется до 1 декабря.

Если вы не согласны с начисленной вам суммой, претензии надо предъявлять ФНС. В банки обращаться бессмысленно — они даже не будут знать, сколько налоговая вам насчитала. Если до 1 декабря вы так и не придете к консенсусу с налоговой, лучше заплатить требуемую сумму, а затем уже продолжать разбирательства. Иначе вы автоматически попадете в налоговые должники со всеми вытекающими последствиями в виде штрафов и пеней.

А можно не платить?

Если вам насчитали налог, никаких законных оснований для освобождения от него нет.

Вариант не платить только один — открывать вклады, доход по которым не будет превышать не облагаемый налогом минимум. На 1 января 2022 года ключевая ставка ЦБ была 8,5%. Значит, налоговый вычет по этому году будет не 42 500 рублей, как в 2021 году, а уже 85 тыс. рублей.

Вот и считайте, на какую сумму оформлять депозиты, чтобы проценты по ним не перевалили за 85 тыс. рублей. Сейчас годовой вклад можно открыть под 9%: в этом случае, чтобы не попасть под налог, надо размещать не более 940 тыс. рублей. Правда, этот расчет будет актуальным, только если доход по депозиту вы получите в этом году, так как на 1 января 2023 года, скорее всего, будет действовать совсем другая ставка ЦБ, и какой она будет, сейчас никто не скажет. Поэтому нельзя спрогнозировать, каким в следующем году будет налоговый вычет — больше или меньше 85 тыс. рублей.

Облагаются ли субсидии налогом при УСН?

ᐈ К доходам при УСН не относится полученное в рамках целевого финансирования имущество, но список, что именно относить к целевому финансированию, в НК РФ сильно ограничен.

К данному пункту в большинстве своем не относятся полученные ИП субсидии (исключение в некоторых случаях может быть для целевого финансирования на научные разработки и инновационную деятельность).

При этом для субсидий можно применить льготные правила учета доходов и расходов, которые могут в ряде случаев сократить налоговые затраты. Подробный материал, например, по субсидиям на открытие своего дела от Центра занятости можно прочесть на сайте субсидии-по-кредитам.рф.

Налогообложение банковских процентов при УСН

Основные вопросы статьи: включаются ли проценты по депозиту в налогооблагаемую базу (выручку) при упрощенной системе налогообложения? Включаются ли проценты на остаток денежных средств, находящихся на расчетных счетах организации, в налогооблагаемую базу (выручку) при упрощенной системе налогообложения?

Проценты на остаток денежных средств

Некоторые банки начисляют проценты на остаток денежных средств, находящихся на текущем расчетном счете субъекта хозяйствования.

Статьей 204 Банковского кодекса Республики Беларусь (далее — БК) установлено, что за пользование денежными средствами, находящимися на расчетном счете, банк уплачивает проценты в размере и порядке, определенных договором текущего (расчетного) банковского счета, если иное не предусмотрено законодательством Республики Беларусь.

Как видно из нормы БК, законодатель урегулировал правоотношения между банком и владельцем счета по использованию временно свободных денежных средств, находящихся на расчетном счете, на возмездной основе.

Депозиты

В ст.

181 БК закреплено, что по договору банковского вклада (депозита) одна сторона (вкладополучатель) принимает от другой стороны (вкладчика) денежные средства — вклад (депозит) и обязуется возвратить вкладчику денежные средства, проводить безналичные расчеты по поручению вкладчика в соответствии с договором, а также выплатить начисленные по вкладу (депозиту) проценты на условиях и в порядке, определенных этим договором.

К сведению

Депозит — денежные средства в белорусских рублях или иностранной валюте, размещаемые физическими и юридическими лицами в банке в целях хранения и получения дохода на срок, либо до востребования, либо до наступления (ненаступления) определенного в заключенном договоре обстоятельства (события).

Налогообложение процентов, начисляемых на остаток денежных средств на счете и по депозиту

Пунктом 1 ст. 288 Налогового кодекса Республики Беларусь (далее — НК) установлено, что объектом налогообложения налога при упрощенной системе налогообложения (далее — УСН) признается валовая выручка.

Валовой выручкой в целях исчисления налога при УСН признается сумма выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов.

В соответствии с положениями пп. 1 и 2 ст. 28 НК внереализационными доходами признаются доходы, полученные плательщиком при осуществлении своей деятельности и непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав. Внереализационные доходы определяются на основании документов бухгалтерского и налогового учета.

Согласно подп. 3.5 п. 3 ст.

128 НК в состав внереализационных доходов включаются доходы в виде процентов за предоставление в пользование денежных средств организации, а также процентов за пользование банком денежными средствами, находящимися на банковском счете, а также доходы в виде процентов от хранения денежных средств, указанных в подп. 4.2.1–4.2.3 п. 4 ст. 128 НК, на текущих (расчетных) либо иных банковских счетах.

Что касается индивидуальных предпринимателей, то выручка от реализации товаров (работ, услуг), имущественных прав определяется ими в порядке, установленном п. 6 ст. 156 и ст. 176 НК для определения доходов, полученных от реализации товаров (работ, услуг), имущественных прав, при исчислении и уплате подоходного налога с физических лиц с учетом особенностей, предусмотренных ст. 288 НК.

К внереализационным доходам относятся доходы, включаемые в соответствии с НК в состав внереализационных доходов при исчислении подоходного налога с физических лиц, кроме указанных в подп. 6.2 п. 6 ст. 176 НК.

В силу п. 6 ст. 176 НК в состав внереализационных доходов включаются доходы, полученные в связи с осуществлением предпринимательской (нотариальной, адвокатской) деятельности, непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав. Подпунктом 6.9 п. 6 ст.

176 НК определено, что доходы в виде процентов за пользование банком денежными средствами, находящимися на текущем (расчетном) банковском счете, а также процентов, начисленных по вкладу (депозиту), учитываются в составе иных доходов, не связанных с производством и реализацией товаров (работ, услуг).

Таким образом, доходы субъектов предпринимательской деятельности, применяющих УСН, полученные в виде процентов по банковскому вкладу (депозиту), а также процентов по текущему (расчетному) банковскому счету, являются внереализационными доходами и включаются в состав валовой выручки, с которой уплачивается налог при УСН.

Не только в рублях

Не удастся отсидеться в кустах и держателям валютных продуктов. Условие, по которому счета с доходностью до 1% не подпадают под налогообложение, на них не распространяется. В случае с валютными счетами и вкладами размер ставки не имеет значения. Играет роль только факт, уложится ли сумма полученного дохода при конвертации в 42 500 рублей. Для расчета налога переводить валюту в рубли нужно по курсу ЦБ на дату выплаты процентов.

Пример. Допустим, в декабре 2020-го вы положили 50 000 долларов США под 1,5% на год. В декабре 2021-го вам начислили 750 долларов. В день выплаты процентов курс ЦБ был 74 рубля за 1 доллар США — получается, ваш доход в российской валюте составил 55 500 рублей, то есть больше не облагаемого налогом лимита в 42 500 рублей. Таким образом, с суммы превышения (55 500 – 42 500 = 13 000) надо будет заплатить 13%, то есть 1 690 рублей.

Так что для валютных вкладчиков размер налога будет зависеть от курса конвертации: чем он ниже, тем меньше может быть налог (либо его вообще не будет).

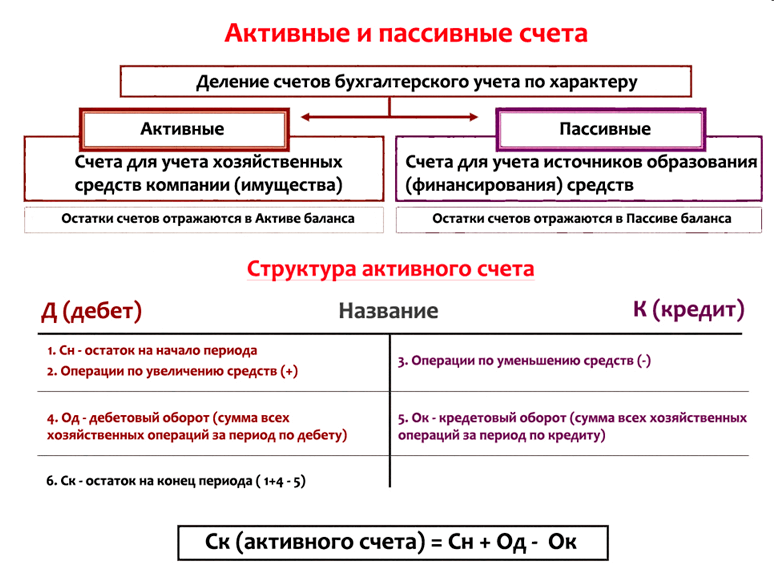

Активные и пассивные счета бухгалтерского учета, субсчета

Бухгалтерский учет обязателен для каждой компании и необходим для отображения передвижений по счетам трех разновидностей:

- активным;

- пассивным;

- активно-пассивным.

Активные счета фиксируют активы, нужны для того, чтобы учитывать хозсредства. В них могут указываться как дебетовые, так и кредитовые данные. Первые отразят количество денег и откуда они зачислены, вторые – насколько снизились материальные объекты и средства. Имеется и дебетовое сальдо, оно может равняться 0. То есть в активных счетах учитывают суммы, находящиеся в распоряжении предприятия. Соответственно Плану счетов активы нумеруются следующими кодами: от 01 – «Основные средства» до 97 – «Расходы будущих периодов».

Активные счета:

- включают лишь дебетовое сальдо на начало либо окончание периода;

- по кредиту фиксируют транзакции по тратам активов, а по дебету – по их зачислению;

- в активной балансовой части показывают сальдо, означающее присутствие денежного актива.

Чтобы рассчитать окончательный остаток за период, от суммы сальдо начального и дебетовых оборотов нужно отнять сумму кредитовых.

В пассивных счетах отображаются сведения о пассивах: затратах, долгах и финансовых обязательствах компании. По дебету в них записывают зарплату, налоговые, акцизные и другие обязательные выплаты. По кредиту – поступления от кредиторов. Иначе говоря: по дебету – сокращение пассива, по кредиту – его увеличение. Нумерация пассивных строк в балансе: 02, 05, 42, 59, 63, 66, 67, 70, 77, 80, 82, 83, 96, 98. К примеру, дебет счета 60 – это информация о том, какую сумму деловые партнеры задолжали предприятию, чему равна их «дебиторка». Кредит по этому же счету покажет, какой долг у организации перед партнерскими компаниями.

Пассивные счета нужны для объединения источников сумм, которые учитываются по активу. Они обладают следующими особенностями:

- проводки означают увеличение источников в кредите;

- в дебете они показывают снижение сумм;

- сальдо, в отличие от , бывает лишь кредитовым.

Для расчета остатков на завершение отчетного периода от суммы сальдо начального и кредитовых оборотов отнимают сумму дебетовых.

Существуют еще и активно-пассивные счета: их можно указывать в двух противоположных строчках баланса. В зависимости от итогов работы организации они способны включать и остатки, которые прописываются только с одной стороны.

Отдельно выделяют счета, которые не имеют остатков. Они не принимают участие в составлении баланса и относятся к расчетным: остатки по ним по окончанию месячного периода переносят на иные счета, а эти «закрывают». Если бухгалтерский учет ведется правильно, на этих счетах могут возникнуть остаточные суммы, но они должны быть перераспределены в конце месяца.

Важно! Счетное разделение необходимо, чтобы грамотно разнести остатки. Выявив признак счета, несложно понять, куда следует направить остаточную сумму – в дебет или в кредит

Также, разделение на активные и пассивные счета упрощает процедуру определения, в какой балансовый раздел нужно направить сальдо.

Кроме того, счета бывают синтетическими и аналитическими. В первых имущество или обязательства отражены обобщенно, в них учет всегда проводится в денежном эквиваленте. Во вторых фиксируется детальная информация по каждой разновидности имущества или обязательств. Их открывают дополнительно к синтетическим. При этом остаточные суммы на последних и обороты на них же обязаны равняться остаткам и оборотам всех дополнительных аналитических счетов. Здесь для удобства бухгалтерского учета используют субсчета – промежуточное звено между основным синтетическим счетом и дополнительными аналитическими.

Дебетовая и кредитная пластиковая карта

Банковский пластик тоже работает по принципу кредита и дебета. Кредитные карточки предполагают доступ к счету, на который банк перечисляет клиенту ссуду, ограниченную лимитом по договору. Простая же карта, на которую начисляется зарплата, является дебетовой. При этом по договоренности с банком к ней могут открыть овердрафт. В этом случае владелец пластика сможет потратить больше, чем положил на карту. Возвратит «минусовые» средства он при следующем пополнении карточки. Их спишут автоматически.

Основное назначение «кредитки» – в расходе денежных средств, которые не принадлежат владельцу. Оформить ее проще, чем взять ссуду наличкой. Это удобно, хотя процентная ставка обычно выше. Однако практически все кредитные учреждения предлагают льготный грейс-период, когда оплатить задолженность можно без процентов.

Главной целью бухучета является сохранение стоимостного баланса: какая сумма выпадает из кредита, такая же должна быть направлена в дебетовое сальдо. И наоборот: сколько ценностей пришло, такое же количество уходит

Но понимание, что такое дебет, важно не только для людей, профессионально связанных с бухгалтерией, но и для частных предпринимателей. Также применять основы бухучета полезно при управлении семейным бюджетом

О дебете и кредите простыми словами – на видео:

Кредиты и займы: является ли доходом при УСН кредит, полученный заем, беспроцентный заем, возврат займа?

ᐈ Денежные средства и имущество, полученные по кредитному договору и договору займа, не являются доходом при УСН (это не касается платы за заемные средства — о процентах ниже, речь идет только о самих заемных средствах, т. е. основной долг по кредиту / займу – это не доход).

Полученные предпринимателем ссуды, а также поступления в счет погашения долга (т.е. когда заем выдавал ИП и теперь получил средства обратно) – не являются доходами при УСН. В том числе не является доходом и полученный беспроцентный заем.

Полученные проценты – облагаются налогом в общем порядке.

Иногда бывает экономия на процентах. Она не облагается в рамках УСН, но попадает под ставку 35% НДФЛ. Это возникает, если ИП получил кредит или заем по ставке ниже, чем:

- 2/3 ставки рефинансирования ЦБ (с 26.03.2018 г. ставка рефинансирования составляет 7,25%) — для ссуды в рублях,

- 9% годовых — для ссуды в валюте,

ИП на УСН платит в этом случае НДФЛ с полученной «выгоды».

Пример. ИП Иванов на УСН получил заем от ООО «Ромашка» под 4% годовых. Экономия согласно НК РФ составила сумму процентов, рассчитанных исходя из ставки 0,83% годовых (2/3 от 7,25% — это 4,83%, отнимаем 4%). С этой суммы ИП Иванов должен заплатить НДФЛ по ставке 35%, к доходам в рамках УСН она не относится.

Внереализационные доходы

К внереализационным доходам относят все другие поступления, которые не являются доходами от реализации. В частности, это:

безвозмездно полученное имущество (работы, услуги) или имущественные права, за исключением случаев, указанных в статье 251 Налогового кодекса РФ;

штрафы и пени за нарушение контрагентами условий договоров, а также суммы возмещения убытка или ущерба;

проценты по предоставленным кредитам и займам;

стоимость материалов и запасных частей, которые получены при демонтаже или ликвидации зданий, оборудования и иного имущества организации, автономного учреждения.

Кроме того, в состав внереализационных доходов нужно включать суммы кредиторской задолженности, списанной в связи с истечением срока исковой давности (независимо от системы налогообложения, которая применялась в период возникновения задолженности). Это требование не распространяется:

на задолженность по налогам (сборам, пеням, штрафам), списанным или уменьшенным в соответствии с законодательством или по решению Правительства РФ (п. 1 ст. 346.15, п. 18 ст. 250, подп. 21 п. 1 ст. 251 НК РФ, письмо Минфина России от 21 февраля 2011 г. № 03-11-06/2/29);

на списанную кредиторскую задолженность по неотработанным авансам. С этих сумм платить единый налог не нужно, поскольку полученные авансы были включены в налоговую базу в том периоде, когда они поступили (письмо Минфина России от 14 марта 2016 г. № 03-11-06/2/14135).

Полный список внереализационных доходов приведен в статье 250 Налогового кодекса РФ (п. 1 ст. 346.15 НК РФ). Он является открытым. Это значит, что виды доходов, прямо не поименованные в нем, тоже увеличивают базу единого налога при упрощенке.

Ситуация: нужно ли предпринимателю на УСН включать в состав доходов проценты, начисленные по банковскому вкладу?

Ответ на этот вопрос зависит от того, указан ли в договоре банковского вклада статус предпринимателя.

В договоре указан статус предпринимателя. Если человек заключил договор банковского вклада (депозита), указав свой статус предпринимателя, то с полученных процентов придется заплатить единый налог при УСН. Проценты по депозиту будут считаться внереализационными доходами (. 1 ст. 346.15, п. 6 ст. 250 НК РФ). Учесть их нужно будет в день выплаты процентов банком (п. 1 ст. 346.17 НК РФ).

В некоторых случаях, помимо единого налога, предпринимателю придется начислить и НДФЛ. А именно если доходы по вкладу превысят . Дело в том, предприниматели освобождаются от уплаты НДФЛ только с тех доходов, которые облагаются этим налогом по ставкам 13 или 9 процентов (п. 3 ст. 346.11 НК РФ). А доходы по вкладам, которые превышают предел, облагаются НДФЛ по ставке 35 процентов (ст. 214.2, п. 2 ст. 224 НК РФ). Таким образом, с суммы превышения нужно будет заплатить НДФЛ. При этом НДФЛ удерживает банк как налоговый агент, несмотря на то что это доход предпринимателя. В состав доходов, облагаемых единым налогом, сумму превышения включать не нужно (подп. 3 п. 1.1 ст. 346.15 НК РФ).

Об этом сказано в письме Минфина России от 1 апреля 2016 г. № 03-11-11/19326.

В договоре не указан статус предпринимателя. Если же договор с банком человек заключил как физлицо без статуса предпринимателя, то платить с процентов единый налог при УСН не нужно. Ведь граждане не являются плательщиками единого налога при УСН (п. 1 ст. 346.12 НК РФ). А облагаться НДФЛ будут только проценты по вкладу, превышающие (ст. 214.2 НК РФ). Налог нужно будет заплатить по ставке 35 процентов (п. 2 ст. 224 НК РФ).

Аналогичные разъяснения содержатся в письмах УФНС России по г. Москве от 5 июля 2010 г. № 20-14/2/069827, от 24 апреля 2009 г. № 20-14/040888.

Что такое дебетовый оборот

Обороты представляют собой суммы, образовавшиеся на счетах в течение какого-либо временного периода. Проще говоря, дебетовый оборот отобразит, насколько выросли имущество, активы, деньги. Он рассчитывается как сумма всех счетов по дебету. Кредитовый оборот покажет совокупность операций финансовых затрат. Зачисление либо списание, приход либо траты денег по счету совершаются постоянно, поэтому в разное время положение организации отличается.

Чтобы получить объективные данные о благополучии организации, просчитываются результаты за определенный промежуток времени. К примеру, за месяц, квартал и год. Разность поступивших и потраченных денег за какой-либо временной период именуется «сальдо», и в хороших условиях она всегда должна быть положительной: больше 0. Это и есть дебетовое сальдо.

В бухгалтерском учете дебетовым оборотом именуется сумма операций, отображенных по дебету счета без сальдо на начало периода – итога хоздеятельности компании за предыдущий период времени, а кредитовым – сумма операций, отображенных по кредиту также без начального сальдо.

Закон обратной силы

Казалось бы, то, что закон не имеет обратной силы, — это аксиома. Очевидно же, что нельзя применять новые правовые нормы к действиям, совершенным до их введения. Но в случае с налогом на вклады наши законодатели либо случайно, либо сознательно проигнорировали один момент. Депозитные поправки вступили в силу в 2021 году, но под налогообложение могут попасть и вклады, открытые намного раньше.

Все дело в пункте о том, что налог рассчитывается исходя из года, в котором был реально выплачен доход. Допустим, в 2019 году вы открыли двухлетний депозит с выплатой процентов в конце срока. Соответственно, положенный доход вы получили в 2021 году. Если доход превысил те же 42 500 рублей, значит, вам тоже придется заплатить 13% налога. Выглядит это, конечно, абсурдно, но платить все равно придется. О проблеме невольных жертв закона с обратной силой законодатели отлично знают, но до сих пор никто даже не предпринял попыток устранения правового казуса.

Какие еще поступления не считаются доходом при УСН?

Посмотреть перечень: не учитываемые доходы при УСН (возврат денежных средств при УСН, НДС и прочее)

Поступления, которые при УСН не облагаются налогом в рамках спецрежима:

- доходы ИП, облагаемые НДФЛ по ставке 35% (согл. п.2 ст. 224 НК РФ):

- выигрыши и призы стоимостью свыше 4 000 руб., полученные в мероприятиях, проводимых в рекламных целях;

- проценты, полученные из бюджета или внебюджетного фонда, которые причитаются налогоплательщику в случаях неправомерного списания налогов и прочих неверных действий ФНС и госорганов (полный перечень – ст. 78, 79, 176, 176.1 и 203 НК РФ);

- средства от ФСС – больничные, декретные и прочие выплаты соцстраха ИП и работникам;

- поступления от возврата бракованного товара;

- ошибочно возвращенные или ошибочно зачисленные контрагентом или банком средства;

- возврат средств:

- банком или контрагентом в связи с неверными реквизитами;

- излишне уплаченных налогов, возмещенного НДС;

- авансов и предоплаты (для УСН «доходы минус расходы» – только если ранее эти суммы не были учтены в расходах);

- задатка после участия в торгах;

если ИП – продавец на УСН выставил покупателю счет-фактуру и выделил НДС:

сумма НДС продавцом должна быть перечислена в бюджет, но она не учитывается в доходах при УСН;

если ИП является агентом или комиссионером:

поступления по агентским договорам и договорам комиссии, которые не относятся к агентскому или комиссионному вознаграждению;

если ИП совмещает несколько режимов налогообложения:

поступления от деятельности, облагаемой ЕНВД, или переведенной на патентную систему налогообложения;

если ИП – арендодатель на УСН, арендатор произвел капремонт имущества:

- доходы в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором

в случае если произведенные улучшения получены безвозмездно – ФНС может посчитать капремонт полученным доходом, но ситуация спорная. Если это Ваше нелегкий случай, очень подробно можно прочесть на Гарант.Ру

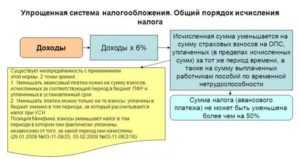

Налоговая база

Порядок определения доходов у налогоплательщиков, применяющих упрощенную систему налогообложения, закреплён в статье 346.15 НК РФ. Налоговая база при УСН формируется за счет доходов от реализации и внереализационных доходов, определяемых ст. 249, 250 НК РФ соответственно.

Определённые статьей 251 НК РФ доходы в налоговой базе при УСН не учитываются. С 2009 года для организаций, применяющих УСН, также предусмотрено, что в отношении доходов, полученных в виде дивидендов и операций с отдельными долговыми обязательствами, поименованными в пунктах 3, 4 статьи 284 НК РФ, организации являются плательщиками налога на прибыль в порядке, определенном статьей 284 НК РФ.

Однако проценты по банковскому (депозитному) вкладу к таким категориям доходов не относятся и в соответствии с пунктом 6 статьи 250 НК РФ признаются внереализационным доходом организации. Чиновники также относят проценты по вкладам к внереализационным доходам и указывают на необходимость учитывать их в составе налоговой базы по единому налогу (письма Минфина России от 26.06.2009 № 03-11-06/2/110, от 09.12.2008 №03-11-05/295, от 27.11.2006 № 03-11-04/3/506). При этом следует иметь ввиду, что сама сумма вклада, возвращаемая с депозитного счета на расчетный счет организации, в целях налогообложения не учитывается, так как не является доходом от реализации в рамках статьи 249 НК РФ (письмо Минфина России от 25.11.2008 № 03-11-04/2/177).

Момент признания доходом процентов по банковскому (депозитному) вкладу организациями, применяющими УСН В соответствии со статьей 346.17 НК РФ датой получения доходов у организаций, применяющих УСН, признаётся «день поступления денежных средств на счета в банках и (или) в кассу».

Понятие «счёт» раскрыто в ст. 11 НК РФ: «счета (счет) — расчетные (текущие) и иные счета в банках, открытые на основании договора банковского счета, на которые зачисляются и с которых могут расходоваться денежные средства организаций. «.

Следовательно, на наш взгляд, проценты по вкладу будут признаны доходом в день зачисления денежных средств на расчётный счет (п. 1 ст. 346.17 НК РФ). Если проценты по вкладу зачислены на депозитный счёт, то организация не может ими распоряжаться, а значит, налогооблагаемого дохода в этом случае не возникает до момента перечисления денежных средств (процентов) с депозитного на расчетный счет.

Данный вывод мы обосновываем следующим:

- В соответствии с гражданским законодательством правоотношения, возникающие по договору банковского вклада и договору банковского счёта, регулируются разными главами (соответственно гл. 44 «Банковский вклад» и гл. 45 «Банковский счёт» Гражданского Кодекса РФ).

- Выводы о несоответствии признаков депозитного счёта понятию «счёт», установленному ст. 11 НК РФ, подтвердили судьи в постановлениях ФАС Московского округа от 19.06.2006 №КА-А40/5279-06, от 19.04.2006 №КА-А40/2941-06.

- В соответствии с п. 3 ст. 834 ГК РФ «юридические лица не вправе перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам». Это означает, что проценты по депозиту, прежде чем расходовать их (распоряжаться ими), организация в любом случае должна перевести с депозитного на расчётный счёт (либо это делает сам банк по условиям договора).

- На практике чаще всего порядок начисления процентов по договору банковского вклада технически производится на депозитном счёте следующим образом:

- в конце срока — в этом случае проценты по вкладу за весь период суммируются с основной суммой вклада на момент окончания срока депозитного договора. В зависимости от условий договора вся сумма (сумма вклада + проценты) может быть сразу перечислена банком по умолчанию на расчётный счёт организации либо оставаться на депозитном счёте до письменного распоряжения (платёжного поручения) организации.

- ежемесячно — в этом случае проценты по вкладу начисляются ежемесячно. В зависимости от условий договора сумма процентов может быть перечислена банком по умолчанию на расчётный счёт организации либо оставаться на депозитном счёте до письменного распоряжения (платёжного поручения) организации.

- ежемесячно, путём причисления к основной сумме вклада (капитализация) — в этом случае проценты не выплачивают, а прибавляют к сумме вклада. И в следующем месяце проценты начисляются уже на большую сумму (проценты на проценты). Как правило, вся сумма процентов может быть доступна организации по окончании всего срока депозитного договора. В зависимости от условий договора вся сумма (сумма вклада + проценты) может быть сразу перечислена банком по умолчанию на расчётный счёт организации либо оставаться на депозитном счёте до письменного распоряжения (платёжного поручения) организации.