- Сведения о валюте

- Если поставщик допустил ошибку в адресе при оформлении счета-фактуры

- Вычеты после реорганизации

- Неверный ИНН в счете-фактуре

- Если поставщик допустил ошибку в ИНН покупателя при оформлении счета-фактуры

- Нумерация счетов-фактур не по порядку: что делать в 2020 году – Бухгалтерия

- Нюансы нумерации счетов-фактур не по порядку в 2017-2018

- Как правильно произвести нумерацию счетов-фактур

- Нумерация в счетах фактурах 2018

- Бп 3 0 в счетах фактурах не попорядку номера счетов фактур

- Сведения о валюте ошибочны или их нет вовсе

- Можно и не исправлять

- Существенные ошибки в счете-фактуре

- Ошибки в юридическом адресе счета-фактуры не препятствуют вычету НДС

- Рубрикатор

Сведения о валюте

В строке 7 должен быть указан цифровой код и соответствующее ему наименование валюты согласно Общероссийскому классификатору валют ОК (МК (ИСО 4217) 003-97) 014-2000, в том числе при безденежных формах расчетов. Например, в данной строке могут быть указаны следующие показатели:

«российский рубль, 643» – если цена (тариф) определяется в российских рублях и копейках;

«доллар США, 840» – если цена (тариф) определяется в долларах США и центах;

«евро, 978» – если цена (тариф) определяется в евро и евроцентах.

Продавец может выставить счет-фактуру в иностранной валюте, только если цены и расчеты по договору выражены в валюте. Если же цены выражены в валюте или в условных единицах, а расчеты ведутся в рублях, то в строке 7 указывается «российский рубль, 643».

Это следует из положений пункта 7 статьи 169 Налогового кодекса РФ и подпункта «м» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Внимание: неправильное указание кода и наименования валюты является основанием для отказа в вычете НДС. Контролирующие ведомства квалифицируют такое нарушение как ошибку, не позволяющую правильно определить стоимость товаров (работ, услуг, имущественных прав) и сумму предъявленного НДС

Об этом сказано в письме Минфина России от 11 марта 2012 г. № 03-07-08/68.

Ситуация: может ли банк выставить счет-фактуру в иностранной валюте за выполнение функций агента валютного контроля? Стоимость услуг выражена в валюте, а списывается в рублях с рублевого счета организации

Нет, не может.

В иностранной валюте счет-фактура может быть выставлен в единственном случае: если и стоимость услуг по договору выражена в иностранной валюте, и расчеты по этому договору тоже проводятся в иностранной валюте. Когда же стоимость услуг оценивается в иностранной валюте, а оплачиваются эти услуги в рублях, то в строке 7 счета-фактуры исполнитель должен указать наименование валюты: «российский рубль, 643». Это следует из положений пункта 7 статьи 169 Налогового кодекса РФ и подпункта «м» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письмах Минфина России от 6 июля 2012 г. № 03-07-15/70 и ФНС России от 12 сентября 2012 г. № АС-4-3/15209 (документы размещены на официальном сайте ФНС России в разделе «Разъяснения, обязательные для применения налоговыми органами»).

Приведенные требования являются едиными для всех налогоплательщиков, реализующих товары (работы, услуги) на территории России. Никаких исключений в отношении банков, оказывающих услуги агентов валютного контроля, нет.

Услуги валютного контроля (проверка соблюдения валютного законодательства при совершении валютных операций) не относятся к банковским операциям, поэтому облагаются НДС. Это следует из положений статьи 23 Закона от 10 декабря 2003 г. № 173-ФЗ, статьи 5 Закона от 2 декабря 1990 г. № 395-1, подпункта 3 пункта 3 статьи 149 Налогового кодекса РФ и подтверждается пунктом 9 информационного письма Президиума ВАС РФ от 31 мая 1999 г. № 41, письмом ФНС России от 17 мая 2005 г. № ММ-6-03/404.

При реализации услуг, облагаемых НДС, исполнитель (банк) обязан выставить заказчику счет-фактуру, в котором должны быть заполнены обязательные реквизиты (п. 3, 5 ст. 169 НК РФ). Одним из таких реквизитов является наименование валюты (подп. 6.1 п. 5 ст. 169 НК РФ). В рассматриваемой ситуации банк определяет стоимость своих услуг в иностранной валюте, а оплату за эти услуги взимает в рублях. Поэтому в строке 7 счета-фактуры должно быть указано наименование валюты: «российский рубль, 643».

Если же банк все-таки предъявил вашей организации счет-фактуру, в котором обозначил сумму НДС в иностранной валюте, то такой документ считается составленным с нарушением требований законодательства. Принимать на основании него налог к вычету нельзя.

Ведь ошибки в строке 7 счета-фактуры могут помешать налоговой инспекции правильно определить стоимость оказанной банком услуги и сумму НДС. Как следствие, организация – заказчик услуг может быть лишена права на вычет налога по такому счету-фактуре. Это следует из положений абзаца 2 пункта 2 статьи 169 Налогового кодекса РФ и подтверждается письмом Минфина России от 11 марта 2012 г. № 03-07-08/68.

Чтобы избежать отказа в вычете НДС, счет-фактуру с ошибкой в указании валюты в книге покупок не регистрируйте (п. 3 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Потребуйте от бухгалтерии банка направить вам исправленный счет-фактуру взамен ошибочного.

Если поставщик допустил ошибку в адресе при оформлении счета-фактуры

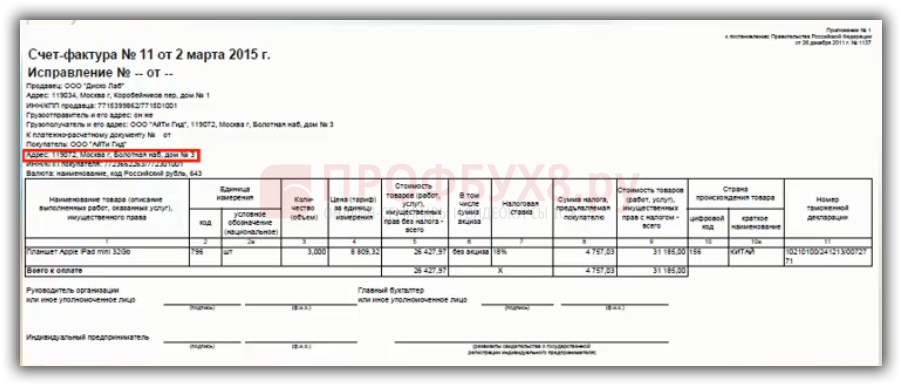

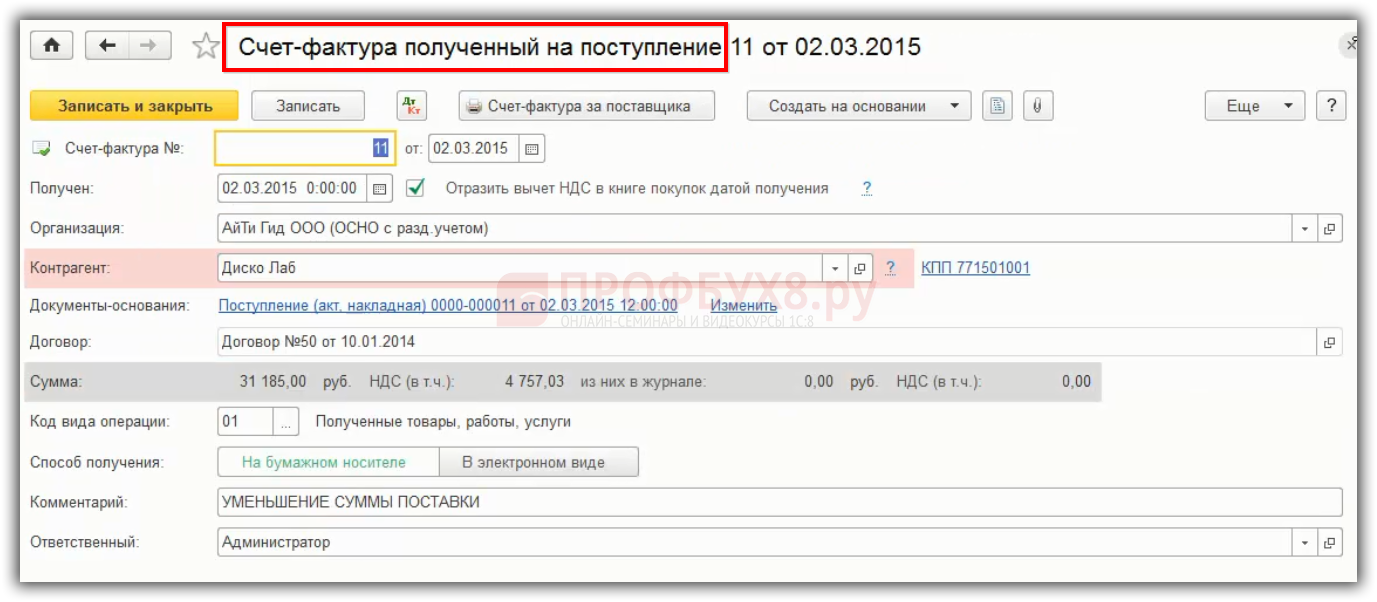

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении адреса покупателя по строке 6а:

Рассмотрим, какие действия должны быть предприняты покупателем для исправления данного счета-фактуры в 1С 8.3.

Не являются основанием для отказа в принятии НДС к вычету ошибки в счетах-фактурах, которые не препятствуют налоговой при проверке определить:

- Продавца ТРУ, имущественных прав;

- Покупателя ТРУ, имущественных прав;

- Наименование ТРУ, имущественных прав, их стоимость;

- Налоговую ставку;

- Сумму налога, предъявленную покупателю.

Таким образом, если вышеперечисленные данные правильно отражены в счете-фактуре, то счет-фактура с ошибкой в адресе не будет являться дефектным. Поэтому данная ошибка не будет основанием для отказа в принятии НДС к вычету. У поставщика не нужно требовать исправления счета-фактуры.

В силу абз.2 п.2 ст.169 НК РФ, Письма Минфина от 02.04.2015 № 03-07-09/18318, перечень ошибок в счете-фактуре является закрытым и не допускается расширительного толкования.

Вычеты после реорганизации

Ситуация: может ли налоговая инспекция отказать правопреемнику в вычете по НДС? Правопреемник предъявил к вычету налог по счету-фактуре, выставленному реорганизованной (присоединенной) организации в день ее исключения из ЕГРЮЛ.

Да, может.

Дело в том, что в день, когда присоединенную организацию исключили из ЕГРЮЛ, такая организация уже считается несуществующей. Дата ее ликвидации – это дата, когда в ЕГРЮЛ появилась запись о прекращении деятельности присоединяемой организации (п. 4 ст. 57 ГК РФ). Узнать ее можно по выписке из реестра.

В рассматриваемой ситуации продавец выставил счет-фактуру в адрес организации как раз в тот день, когда ее в итоге присоединения исключили из ЕГРЮЛ. То есть дата документа совпала с датой записи в реестре. Выходит, что счет-фактуру выставили уже несуществующей организации. И значит – с нарушением правил, установленных пунктами 5 и 6 статьи 169 Налогового кодекса РФ. А раз так, то на основании такого счета-фактуры предъявить к вычету указанную в нем сумму НДС нельзя.

А вот если бы продавец оформил счет-фактуру на день раньше, то правопреемник смог бы заявить по нему вычет. Ведь организация, которой был адресован документ, еще существовала. А по общему правилу все права и обязанности реорганизованной организации по уплате налогов возлагаются на ее правопреемников (п. 1 ст. 50 НК РФ). Это относится в том числе и к НДС. Организация-правопреемник имеет право на вычет тех сумм НДС, которые реорганизованная организация принять к вычету не успела. Это следует из положений пункта 4 статьи 162.1 Налогового кодекса РФ.

Вычет НДС по счету-фактуре, выставленному в день, когда присоединенную организацию уже исключили из ЕГРЮЛ, можно попробовать отстоять в суде. Правда, в арбитражной практике пока есть лишь примеры, когда суды, рассматривая аналогичные споры, отказывали организациям в вычетах (см., например, постановления ФАС Московского округа от 7 декабря 2009 г. № КА-А40/12886-09, Поволжского округа от 1 июля 2008 г. по делу № А12-588/2008).

Вместе с тем, когда цена вопроса, то есть сумма вычета, для организации значительна, есть смысл обратиться в суд, используя следующие аргументы.

Все хозяйственные операции должны оформляться первичными документами (п. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При этом данные первичных документов, включая сведения о лицах (организациях), совершающих хозяйственные операции, должны соответствовать фактическим обстоятельствам. Первичные документы должны быть составлены либо непосредственно в момент совершения хозяйственной операции, либо сразу после ее окончания (п. 3 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Что же касается счета-фактуры, то этот документ продавец (исполнитель) может выставить в течение следующих пяти календарных дней (п. 3 ст. 168 НК РФ). Но не позднее. Таким образом, между датой хозяйственной операции (например, отгрузкой) и днем, когда составили счет-фактуру, может быть определенный временной интервал.

Счет-фактуру составляют на основе первого по времени первичного документа, сопровождающего хозяйственную операцию. Следовательно, реквизиты счета-фактуры должны соответствовать реквизитам этого первичного документа. Такие разъяснения содержатся в письме ФНС России от 21 января 2010 г. № 3-1-11/22.

Если реорганизация произошла в промежутке между хозяйственной операцией (в рассматриваемой ситуации – отгрузкой) и составлением счета-фактуры, поставщик не вправе указывать в счете-фактуре данные, которые отличались бы от данных первичного документа (накладной или акта приема-передачи). Единственно правильный вариант – указать в качестве покупателя присоединенную организацию, которая была реальным участником совершенной сделки. В ходе реорганизации первичные документы, подтверждающие операцию, и регистры бухучета, в которых она была отражена, присоединяемая организация передает правопреемнику (п. 2 ст. 58 ГК РФ). И тот факт, что в день составления счета-фактуры деятельность этой организации была прекращена, не должен лишать правопреемника права, предусмотренного пунктом 4 статьи 162.1 Налогового кодекса РФ.

Стоит учитывать, что в каждом конкретном случае суд принимает решение по своему внутреннему убеждению, с учетом всех представленных доказательств (ст. 71 АПК РФ). Если организации удастся убедить судей, что в рассматриваемой ситуации иной вариант оформления счета-фактуры был невозможен, положительный исход дела вполне вероятен.

Неверный ИНН в счете-фактуре

Неверное указание ИНН в счете-фактуре не влечет налоговых последствий для продавца. Но покупателю могут отказать в вычете, поскольку это обязательный показатель и по нему налоговый орган идентифицирует продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в конкретной ситуации суд может встать на сторону покупателя.

Так, например, АС Западно-Сибирского округа посчитал, что ошибка в ИНН не препятствует определению суммы НДС и идентификации контрагента по сделке (см. Постановление АС Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017).

Тем не менее рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре, а при обнаружении ошибок — просить продавца внести исправления. Ведь такая ошибка может привести к спору с налоговым органом.

Если поставщик допустил ошибку в ИНН покупателя при оформлении счета-фактуры

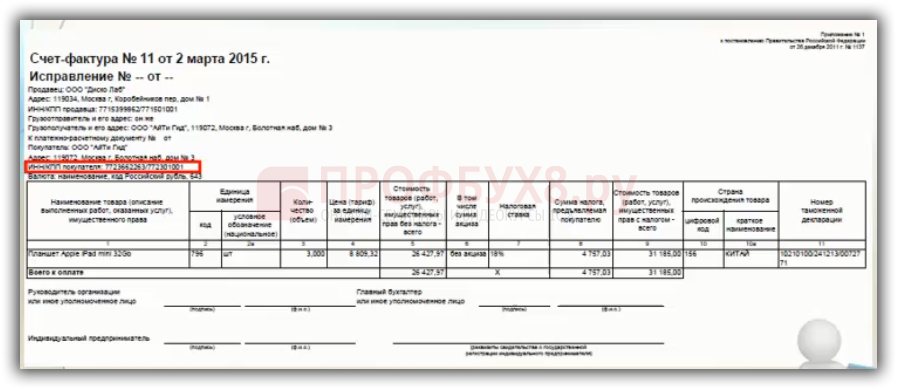

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении ИНН покупателя по строке 6б:

То есть поставщик неправильно выставил счет-фактуру, в которой указал неправильный ИНН покупателя:

Изучим, какие действия должны быть предприняты покупателем для исправления данной ошибки.

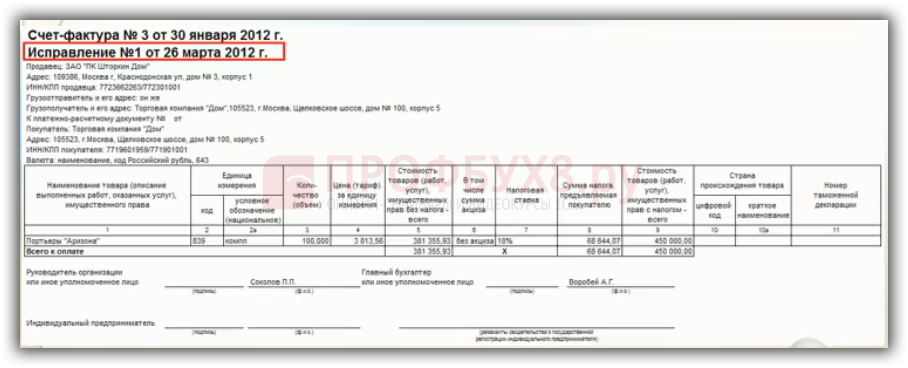

Если ошибки или неточности допущены при оформлении счета-фактуры, то продавец обязан его исправить и предоставить исправленный счет-фактуру. В исправленном счете-фактуре обязательно в строчке 1а прописывается текущий номер исправления и число, месяц, год исправления:

Исправленный счет-фактура составляется в двух экземплярах – один для покупателя, а второй остается у продавца.

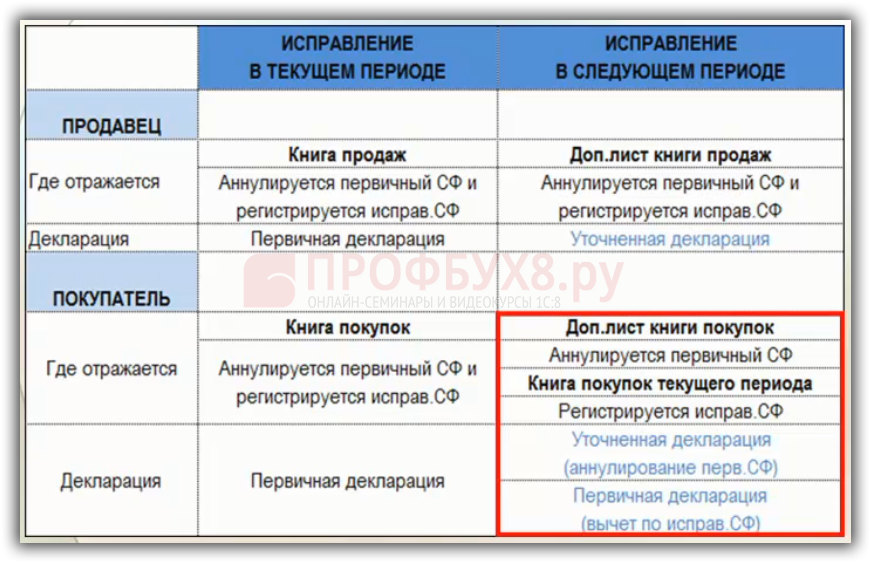

Инструкция учета исправительного счета-фактуры отражена в таблице:

Нумерация счетов-фактур не по порядку: что делать в 2020 году – Бухгалтерия

Этот порядок нужно соблюдать. Номера идут не по порядку: накажут ли продавца Ошибки случаются у всех, и нарушение нумерации счетов-фактур, увы, не редкость. Наиболее часто встречаются пропуски номеров или несоблюдение хронологии (у более позднего по дате счета-фактуры номер меньше, чем у предыдущих, или наоборот).

Задвоение — случай более редкий, т. к. в основном все работают с бухгалтерскими программами и присвоить один номер разным документам попросту не позволяет ПО.

Нюансы нумерации счетов-фактур не по порядку в 2017-2018

ВниманиеОтображение остальных данных (величин, операций) осуществляется при помощи специальных кодов: Не стоит забывать, что ежегодно изменения вносятся непосредственно в Налоговый кодекс Российской Федерации. В каких случаях формировать документ В 2014 году был принят закон, на основании которого ИП и организации, не являющиеся плательщиками налога на добавочную стоимость, счет-фактуры формировать не обязаны

В каких случаях формировать документ В 2014 году был принят закон, на основании которого ИП и организации, не являющиеся плательщиками налога на добавочную стоимость, счет-фактуры формировать не обязаны.

Все остальные юридические лица, осуществляющие ведение какой-либо коммерческой деятельности, должны составлять данный документ соответствующим образом. Делать это можно как в 1С, так и в ручном режиме.

Как правильно произвести нумерацию счетов-фактур

Они обязательно должны быть указаны в хронологическом порядке. Наказание за неправильную нумерацию При присвоении номеров счетам-фактурам довольно часто возникают ошибки.

Наиболее распространенные из них:

Пропуск номеров.

Игнорирование необходимости хронологии.

Присвоение одного и тоже же номера одному и тому же документу.

Последняя ошибка встречается довольно редко, так как большинство бухгалтеров пользуются специальными программами. ПО предупреждает раздвоение. Нарушение порядка нумерации – самый сложный случай.

Для исправления нарушения придется потратить немало времени и сил. Ошибка в хронологии одного номера приводит к тому, что «ползут» и другие цифры.

Получается, что в счетах-фактурах, уже переданных покупателю, указаны неверные номера.

Нумерация в счетах фактурах 2018

Вернуться назад на Счет-фактура 2018Перечень обязательных реквизитов отгрузочного, авансового и корректировочного счетов-фактур содержится в пп. 5, 5.1 и 5.2 ст. 169 НК РФ соответственно. Одним из таких реквизитов является порядковый номер.

Бп 3 0 в счетах фактурах не попорядку номера счетов фактур

Home / Авторское право / Бп 3 0 в счетах фактурах не попорядку номера счетов фактур

Таким знаком стала косая черта (дробь, слеш) — «/» (ранее говорилось просто о разделительной черте, но не уточнялось, слеш имеется в виду или тире).

Об изменениях, внесенных в форму и правила заполнения счета-фактуры в 2020 году, читайте в материале «Как заполнить новую форму счета-фактуры с октября 2020 года?».

1 правил заполнения корректировочного счета-фактуры). Период возобновления нумерации организация может установить в учетной политике самостоятельно в зависимости от количества оформляемых ею документов. Например, возобновлять нумерацию можно с начала очередного года, квартала, месяца.

Правила нумерации Главное правило нумерации – присвоение цифр в хронологическом порядке: номера указываются по мере выставления. Возобновлять нумерацию разрешается. Это неизбежно, если компания работает долгое время.

Внимание

Обязательно нужно отразить периоды возобновления в учетной политике компании. Период может быть следующим:

Разновидности номеров счетов-фактур Номера могут состоять как из цифр, так и букв. Буквенные обозначения обязательно должны быть при документообороте в следующих структурах:

Обособленные подразделения.

Сведения о валюте ошибочны или их нет вовсе

Инспектору будет непросто определить стоимость проданных товаров по счету-фактуре, в котором не указан код валюты или ее наименование. Об этом предупредили в Минфине России (письмо от 11 марта 2012 г. № 03-07-08/68). Поэтому, приняв налог к вычету на основании такого документа, вы сильно рискуете получить отказ от контролеров.

Согласитесь, гораздо проще попросить у продавца экземпляр исправленного счета, чем потом уплачивать недоимку, штраф и пени.

А убедиться, верно ли поставщик указал код валюты, можно по Общероссийскому классификатору, утвержденному постановлением Госстандарта России от 25 декабря 2000 г. № 405-ст.

У вас в договоре стоимость товаров выражена в иностранной валюте, а оплата в рублях? Тогда счет-фактура должен быть составлен только в рублях. Соблюдать такой порядок настоятельно рекомендуют в Минфине России (см. письмо от 13 февраля 2012 г. № 03-07-11/37).

Ошибка. Неверно указанный код валюты (или ее наименование) мешает определить стоимость товаров.

Правильно. При оплате в рублях счет-фактуру надо составить в той же валюте.

Можно и не исправлять

Согласно нормам законодательства исправлению подлежат ошибки, которые препятствуют покупателю получить вычет по НДС.

В силу абз. 2 п. 2 ст. 169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также ставку налога, не являются основанием для отказа в принятии к вычету сумм НДС (см. также Письмо Минфина России от 06.09.2018 № 03-07-11/63744).

Например, не требует исправлений счет-фактура, в котором неверно указан номер, поскольку такая опечатка не мешает идентифицировать продавца и покупателя, стоимость поставки, ставку и сумму налога (Письмо Минфина России от 12.01.2017 № 03-07-09/411).

Ошибка в дате составления счета-фактуры (допустим, указан месяц, относящийся к следующему кварталу) также не помешает налоговикам проверить основные показатели. Значит, не нужно исправлять документ или составлять новый. Данный вывод подтверждается абз. 4 п. 7 Правил заполнения счета-фактуры: в случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Заметим, если подобная ошибка выявлена в ходе налоговой проверки, инспекторы обязаны сообщить о ней налогоплательщику и потребовать представления (в течение пяти дней) необходимых пояснений или внесения соответствующих исправлений в установленный срок (п. 3 ст. 88 НК РФ).

В ответ на запрос инспектора налогоплательщик может дать пояснения к опечатке, допущенной в дате составления счета-фактуры. Однако не исключено, что, обнаружив ошибку (даже небольшую) в счете-фактуре, покупатель будет настаивать на том, чтоб продавец внес исправления в документ.

К сведению: в случае если продавец составил исправленный счет-фактуру при обнаружении ошибок, не препятствующих налоговым органам идентифицировать показатели, перечисленные в абз. 2 п. 2 ст. 169 НК РФ, такой счет-фактура в книге продаж не регистрируется.

Если продавец исправит недочет, счет-фактуру в книге продаж он может не регистрировать, на чем Минфин заострил внимание в Письме от 06.05.2019 № 03-07-11/32905. Но тогда у покупателя возникнут проблемы с вычетом, поскольку проверочная программа выявит налоговый разрыв.. В Письме № 03-07-11/32905 специалисты финансового ведомства отметили, что согласно п

5.1 ст. 174 НК РФ в декларацию по НДС подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, что создает условия для налогового контроля за сведениями, содержащимися в налоговых декларациях продавцов товаров (работ, услуг) и их покупателей. Таким образом, в случае если продавцом исправленный счет-фактура, выставленный покупателю, в книге продаж не зарегистрирован и, соответственно, сведения этого счета-фактуры в налоговую декларацию не включены, то у покупателя оснований для применения вычетов по налогу не имеется.

В Письме № 03-07-11/32905 специалисты финансового ведомства отметили, что согласно п. 5.1 ст. 174 НК РФ в декларацию по НДС подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, что создает условия для налогового контроля за сведениями, содержащимися в налоговых декларациях продавцов товаров (работ, услуг) и их покупателей. Таким образом, в случае если продавцом исправленный счет-фактура, выставленный покупателю, в книге продаж не зарегистрирован и, соответственно, сведения этого счета-фактуры в налоговую декларацию не включены, то у покупателя оснований для применения вычетов по налогу не имеется.

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются существенными, если они могут стать причиной отказа в вычете НДС. К ним относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2 ст. 169 НК РФ):

1) продавца или покупателя.

Это ошибки в наименовании продавца или покупателя, их адресе и ИНН, из-за которых инспекция не может установить продавца или покупателя.

Проверить данные продавца (покупателя) вы можете на сайте ФНС России

2) наименование отгруженных товаров (работ, услуг, имущественных прав).

К примеру, вместо «мука ржаная» указано «мука пшеничная» (Письмо Минфина России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная информация, но достаточная для определения товара (работы, услуги, имущественного права), то на вычет это не влияет (Письмо Минфина России от 17.11.2016 N 03-07-09/67406);

3) стоимость товаров (работ, услуг, имущественных прав) и сумму НДС.

Например, это могут быть:

— арифметические ошибки в стоимости или в сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание единицы измерения, количества (объема) и цены (тарифа) за единицу измерения (Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную налоговую ставку.

К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг), имущественных прав, ставку и сумму налога, то такие ошибки несущественные и из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Ошибки в юридическом адресе счета-фактуры не препятствуют вычету НДС

Не правильный юридический адрес поставщика или покупателя

в счете-фактуре не препятствует компании принять НДС к вычету. К такому

благоприятному выводу пришел Минфин России в недавнем письме от 08.08.14

№ 03-07-09/39449.

При оформлении счета-фактуры

поставщик должен написать местонахождение продавца и покупателя

в соответствии с учредительными документами. Но на практике у компаний

не совпадает юридический и фактический адрес. А инспекторы начали с этим

борьбу. Поэтому многие организации сейчас меняют юридический адрес

в госреестре и не всегда успевают известить об этом контрагентов.

Возможна ситуация, что компания уже переехала, а в счете-фактуре написан

старый адрес. В комментируемом письме Минфин уточнил, что это

совершенно не мешает вычету по НДС.

Более того, из письма Минфина можно сделать вывод, что любые ошибки в адресах компаний не препятствуют вычетам по НДС

(адрес другого контрагента, ошибка в названии улицы и др.). Ведь такой

дефект позволяет налоговикам идентифицировать продавца и покупателя,

сумму и ставку НДС. А значит, отказ в вычетах незаконный (п. 2 ст. 169

НК РФ).

Заметим, что налоговики не так лояльны к ошибкам в адресных строках

счетов-фактур. Споры часто доходят до суда, но побеждают в них компании.

Например, ошибка в адресе, по мнению судей, не препятствует вычетам по

НДС (постановление ФАС Северо-Западного округа от 28.01.13

№ А44-2943/2012). Также не критично, если поставщик запишет фактический

адрес вместо юридического (постановление ФАС Дальневосточного округа

от 25.01.12 № Ф03-6188/2011).

Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель — все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.