- Возмещение убытков не облагается НДФЛ

- НДФЛ с подарков сотруднику

- Формула расчета НДФЛ с подарков сотруднику

- Порядок начисления НДФЛ с подарков

- Отчетность по НДФЛ с подарков сотруднику

- Налогообложение подарков сотрудникам-нерезидентам

- Матпомощь – повод для претензий

- Рубрикатор

- Что делать организациям и ИП — налоговым агентам

- Матпомощь как компенсация

- Как заполнить уведомление по НДФЛ для налоговой

- Порядок уплаты НДФЛ с денежного довольствия военнослужащих

- Что изменится в 6-НДФЛ с 2023 года

- Сервера и комплектующие в наличии

- Дополнительная компенсация при увольнении: НДФЛ и страховые взносы

- НДФЛ с надбавок, доплат, компенсаций, связанных с режимом работы

- Что делать работодателю

- Подарок сотруднику: разъяснение понятия

Возмещение убытков не облагается НДФЛ

Рассмотрим другой

случай. Представим, что ваша компания повредила имущество физического лица и в

этой связи возмещает ему реальный ущерб. Основание — статья 15 Гражданского

кодекса. Примеров из жизни предостаточно. Например, строители, выполняя ремонт

квартиры, затопили жильцов на нижнем этаже. Или другой пример: ремонтируя крышу

здания, рабочие уронили строительный инструмент на припаркованный внизу

автомобиль.

Пострадавшие физические

лица могут рассчитывать на благосклонность налоговых органов. Хотя опять же

конкретных аргументов в поддержку своего мнения чиновники не приводят. Они

утверждают, что физическое лицо не получило экономической выгоды. Такой вывод

специалистами финансового ведомства сделан в письмах от 07.10.2010 №

03-04-06/6-243, от 05.05.2010 № 03-04-06/10-89 и от 08.04.2010 №

03-04-05/10-172. Соответственно суммы возмещения не являются доходом и не

учитываются при определении налоговой базы по НДФЛ.

Но предположим, что

ваша компания компенсирует моральный вред покупателю на основании статьи 15

Закона РФ от 07.02.92 № 2300-1 «О защите прав потребителей».

Управление ФНС России

по г. Москве в письме от 06.05.2010 № 20-14/3/047952@ справедливо разъясняет,

что такая компенсация не облагается НДФЛ только в том случае, если она назначена

судом. Этот вывод опирается на формулировку, примененную в Законе РФ от 07.02.92

№ 2300-1.

НДФЛ с подарков сотруднику

Действующее налоговое законодательство (п. 1 ст. 210 НК РФ) определяет базу налогообложения НДФЛ как размер общего дохода, полученного сотрудником в течение отчетного периода. Таким образом, в состав налогооблагаемой базы входят:

- оклад;

- премия;

- бонусы;

- надбавки;

- доплаты.

Кроме того, согласно ст. 41, налогооблагаемым доходом признается иная экономическая выгода, полученная сотрудником от работодателя в материальной либо нематериальной форме (в том числе в виде подарка).

Таким образом, действующие положения НК РФ, а также многочисленные разъяснения Минфина признают стоимость подарка, безвозмездно переданного сотрудником от имени организации, частью налогооблагаемой базы НДФЛ.

Формула расчета НДФЛ с подарков сотруднику

При расчете размера НДФЛ, начисляемого на стоимость подарка сотруднику, применяется следующая формула:

НДФЛ = НалогБаза * Ставка,

где НалогБаза – размер налогооблагаемой базы;Ставка – ставка, действующая в отношении начисления налога для сотрудника (в общем порядке – 13%).

Что касается налоговой базы, то ее размер равен стоимости подарка, указанного в договоре дарения (в соответствие с ценой покупки или стоимостью изготовления). Кроме того, статья 217 НК РФ предоставляет организациям право на уменьшение налогооблагаемой базы посредством применения налогового вычета в размере 4.000 руб. Таким образом, база налогообложения НДФ от стоимости подарка сотруднику определяется по формуле:

НалогБаза = СтПодар – НалВыч,

где СтПодар – стоимость подарка согласно договору дарения;НалВыч – размер налогового вычета, равный 4.000 руб.

Рассмотрим пример. Ко дню металлурга всем сотрудникам производственного цеха №5 ООО «Сталь Пром» вручены памятные подарки, стоимость каждого из которых составляет 6.980 руб.

Рассчитаем НДФЛ к начислению по каждому подарку:

(6.980 руб. – 4.000 руб.) * 13% = 387,40 руб.

Порядок начисления НДФЛ с подарков

Работодатель, выплачивающий сотруднику вознаграждение на ежемесячной основе, выполняет функцию налогового агента, в связи с чем обязан исчислять, удерживать и перечислять в бюджет сумму НДФЛ с дохода работника в установленном порядке.

Аналогичное правило предусмотрено в отношение подарков, переданных сотруднику от имени компании. В данном случае, организация также является налоговым агентом, в связи с чем обязательства по начислению и выплате НДФЛ возлагаются именно на работодателя.

Согласно п. 4 ст. 226 НК РФ, организация обязана перечислить налог в бюджет в день дарения, который определяется на основании договора дарения и указан в акте приема-передачи. Таким образом, компания, вручившая подарок сотруднику 09.07.2022 г., обязана исчислить сумма налога и перечислить НДФЛ в бюджет не позже 09.07.2022 г.

Относительно порядка удержания НДФЛ, требования законодательства следующие:

- Выплата НДФЛ от стоимость подарка осуществляется за счет доходов сотрудника.

- Предприятие, осуществляющее передачу подарка сотруднику в денежной форме, обязано удержать сумму НДФЛ из стоимости данного подарка и перечислить налог в бюджет в день дарения.

- Если подарок вручен в натуральной форме (сувенир, бытовая техника, мобильный телефон, т.п.), то работодатель вправе удержать сумму НДФЛ из других доходов, полученных сотрудником в денежной форме (зарплата, премия, доплата, т.п.).

- Максимальный размер НДФЛ не должен превышать 50% дохода, полученного сотрудником в денежной форме по итогам отчетного месяца.

Отчетность по НДФЛ с подарков сотруднику

Стоимость подарка и размер начисленного НДФЛ отражается в отчете 6-НДФЛ в общем порядке. Работодатель обязан подавать отчет 6-НДФЛ в ФНС поквартально нарастающим итогом, в срок не позже 30-го числа месяца, следующего за отчетным периодом.

Бланк отчета 6-НДФЛ можно скачать здесь ⇒ Бланк 6-NDFL_2022.

Образец заполнения отчета 6-НДФЛ можно скачать здесь ⇒ Образец 6-NDFL_2022.

Налогообложение подарков сотрудникам-нерезидентам

Компания, вручающая подарки сотрудникам-нерезидентам, обязана начислять, удерживать и перечислять НДФЛ от стоимости таких подарков в общем порядке. При этом расчет НДФЛ для нерезидентов производится по ставке 30%.

При расчете НДФЛ сотруднику-нерезиденту применяется общее правило налогового вычета в размере 4.000 руб.

Рассмотрим пример. Шилов С.Т. – сотрудник ООО «Шаг», гражданин Молдавии, нерезидент РФ.

В марте 2022 году, в честь день рождения компании, Шилову вручили подарок – сувенир стоимостью 7.202 руб.

Рассчитаем НДФЛ от стоимости подарка:

(7.202 руб. – 4.000 руб.) * 30% = 960,60 руб.

НДФЛ начислен, удержан из дохода Шитова и перечислен в бюджет в день передачи подарка – 12.07.18.

Матпомощь – повод для претензий

Интересно, что фискальные органы всегда найдут повод для начислений налога. Причем, когда речь заходит о выплатах материального характера уже уволенным в связи с выходом на пенсию труженикам, они все равно признают работодателей в отношении

таких вознаграждений налоговыми агентами. Им вменяется обязанность удерживать НДФЛ, доначисляются пени и штрафы из-за якобы заниженной базы по «подоходному» налогу.

Несмотря на то что исчислять НДФЛ с сумм материальной помощи уволившимся сотрудникам не нужно, если выплаты не превышают 4000 рублей, у инспекторов находятся противоположные доводы. А ведь это прямо прописано в пункте 28 статьи 217 Налогового кодекса.

Если выплаты материальной помощи признать облагаемыми, работодатель автоматически обязан исполнять функции налогового агента, то есть исчислить, удержать и перечислить в бюджет сумму НДФЛ с выплаченной сотрудникам матпомощи. Да еще и отчитаться по таким выплатам, даже если никаких больше перечислений экс-сотрудникам не было. Напомним, что агенты должны представить в налоговую по месту своего учета сведения о доходах физических лиц (по форме 2-НДФЛ) за истекший год и суммах начисленных, удержанных и перечисленных в бюджет НДФЛ не позднее 1 апреля следующего года.

Если вы выплачиваете работникам суммы, с которых исчислять НДФЛ не нужно, соответственно вы не признаетесь налоговым агентом. А это значит, что представлять в инспекцию 2-НФДЛ не обязаны (письмо Минфина России от 17 сентября 2009 г. № 03-04-06-01/237).

Какие же основания приводят налоговики, признавая агентом работодателя в отношении сумм материальной помощи, выплаченной бывшим сотрудникам?

Перечислить подоходный налог необходимо с выплат материальной помощи родственникам умершего работника, который находился уже на пенсии, считают они в постановлении ФАС Западно-Сибирского округа от 26 сентября 2011 г. № А27-15935/2010.

Логика работодателя проста и обоснована. Поскольку суммы единовременной матпомощи, оказываемой членам семьи умершего работника, выведены из-под налогообложения, налог работодатель не удерживал при выплате помощи.

Служители Фемиды приняли позицию инспекторов и заявили об обязанности все же удержать НДФЛ с этих выплат, поскольку умершие пенсионеры не являются работниками общества.

Однако есть и положительные для работодателей решения. Так, судьи считают, что выплаты менее 4000 рублей не учитываются в базе по НДФЛ. Главный аргумент для них – соблюдение установленного четырехтысячного лимита матпомощи. Предприятие выплатило бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности, по возрасту, ветеранам ВОВ, вознаграждения, не превышающие предела. Арбитры указали, что такие доходы при формировании базы по НДФЛ не учитываются. Разумеется, что фирма не признается агентом в отношении указанных сумм и не обязана представлять в инспекцию сведения по форме 2-НФДЛ. Такое решение представлено в постановлениях ФАС Центрального округа от 16 февраля 2011 г. № А36-6476/2009, ФАС Восточно-Сибирского округа от 2 декабря 2009 г. № А33-8418/ 2008.

Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель — все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Что делать организациям и ИП — налоговым агентам

Прежде всего, начиная с 26.03.2022 уже не нужно:

- исчислять НДФЛ с матвыгоды, в том числе с суммы экономии на процентах по займам за март;

- удерживать из других выплачиваемых физлицу доходов ранее исчисленный НДФЛ с матвыгоды, которая получена с 01.01.2022 по 25.03.2022.

Справка

Если в марте в ожидании принятия поправок в НК вы не удерживали НДФЛ с матвыгоды, то претензий у налоговиков сейчас уже не должно быть. Например, кредитным организациям Минфин сам порекомендовал приостановить удержание НДФЛ с матвыгоды от экономии на процентах у своих работников-заемщиков, а ФНС разослала его Письмо по инспекциям (Письмо Минфина от 04.03.2022 № 03-04-07/15868 (доведено до инспекций Письмом ФНС от 10.03.2022 № БС-4-11/2851@)). По идее, эта поблажка должна распространяться и на другие организации и ИП.

Матпомощь как компенсация

Возможна и такая ситуация. Инспекторы считают, что в базу нужно включать доход физлица, выплаченный в качестве компенсации морального вреда. В итоге они доначислят пени за несвоевременную уплату НДФЛ и привлекут к налоговой ответственности за неперечисление сумм налога.

Приведем в пример постановление ФАС Северо-Западного округа от 14 апреля 2010 г. № А05-7091/2009.

Инспекция установила, что фирма не удержала НДФЛ с сумм, выплаченных в качестве компенсации морального вреда родителю в связи с гибелью бывшего работника в результате несчастного случая на производстве. Выплаты производились на основании приказа ежемесячно. Но коллективным договором предусмотрены не были.

Поскольку работодатель возмещал моральный вред не на основании судебного решения, то данные выплаты не рассматриваются в качестве компенсационных, то есть подлежат обложению. Это мнение налоговиков.

Арбитры не согласились с выводами инспекторов. Ведь в соответствии с пунктом 13 статьи 217 Налогового кодекса к доходам, не подлежащим обложению НДФЛ, относятся все виды компенсационных выплат, связанных с возмещением вреда, причиненного увечьем или иным повреждением здоровья, гибелью при исполнении служебных обязанностей.

Иными словами, работодатель обязан компенсировать сотруднику расходы, понесенные им в результате вреда, причиненного при исполнении трудовых обязанностей.

Судьи выдвинули весомый аргумент, что законодательство выводит из-под налогообложения суммы единовременных выплат в пользу членов семьи умершего работника в полном объеме (независимо от размера такой выплаты) даже в тех случаях, когда смерть не связана с осуществлением трудовых функций или выплаты не обусловлены обязанностью возмещения вреда.

Такие выплаты освобождаются от НДФЛ как суммы единовременной матпомощи членам семьи умершего работника. При этом освобождаются от обложения НДФЛ такие вознаграждения независимо от размера помощи и порядка ее уплаты, а также от причины смерти работника.

Как заполнить уведомление по НДФЛ для налоговой

С введением ЕНС у налоговых агентов появилась еще одна обязанность: заранее уведомлять налоговую об исчисленной сумме налогов. На основании этой отчетности в ФНС поймут, на погашение каких обязательств вы планируете направить деньги со счета.

В одном документе можно указать сразу все, что вы планируете уплатить в этом месяце: налоги, сборы, страховые взносы, УСН и пр. То есть, отдельно по НДФЛ никаких уведомлений отправлять не нужно. На текущий момент форму уведомления еще не утвердили: документ на рассмотрении. Как только она появится, уведомление можно будет отправить через Небо, личный кабинет налогоплательщика, либо сдать в бумажном виде непосредственно в ИФНС.

Сдать уведомление нужно до 25 числа месяца, в котором планируете уплатить налог. К примеру:

ИП Иванов перечисляет зарплату сотрудникам 10 числа, а аванс – 30-го. В январе 2023 года бухгалтер должен:

- 15 января удержать НДФЛ с декабрьской зарплаты;

- до 25 января подать уведомление об исчисленных налогах (включая НДФЛ);

- до 30 января перевести нужную сумму на ЕНС, чтобы к моменту списания денег хватило в полном объеме.

При этом по авансу действия будут такими:

- 30 января бухгалтер удерживает НДФЛ с январского аванса;

- до 27 февраля подает уведомление;

- до 28 перечисляет средства на ЕНС.

Порядок уплаты НДФЛ с денежного довольствия военнослужащих

Разъяснения по вопросу порядка уплаты НДФЛ с денежного довольствия военнослужащих приведены в Письмах Минфина России от 27.02.2013 N 03-04-08/5704, от 16.11.2012 N 03-04-08/8-408. В них указывается следующее.

Дислоцированные на территории субъектов РФ воинские части, не являющиеся самостоятельными юридическими лицами, в целях налогообложения считаются обособленными подразделениями Минобороны, выступающего в отношении доходов, выплачиваемых военнослужащим таких воинских частей, налоговым агентом. Однако сумма НДФЛ, исчисленная и удержанная с доходов военнослужащих указанных воинских частей, должна уплачиваться в бюджет по месту нахождения обособленных подразделений в порядке, установленном п. 7 ст. 226 НК РФ.

С 01.01.2012 исчисление, удержание и перечисление из денежного довольствия и прочих выплат военнослужащих НДФЛ производит федеральное казенное учреждение «Единый расчетный центр Министерства обороны Российской Федерации» (далее — ФКУ).

При перечислении НДФЛ в бюджетную систему РФ через уполномоченного представителя Минобороны ФКУ следует оформлять отдельные платежные поручения по каждому обособленному подразделению (воинской части). ФКУ представляет в территориальный орган Федерального казначейства по месту обслуживания сокращенную заявку на кассовый расход (код формы по КФД 0531851) отдельно по каждому обособленному подразделению Минобороны или сводную заявку на кассовый расход (код формы по КФД 0531860) (далее — заявка), заполненные с учетом следующих особенностей:

- в поле «Наименование клиента» заголовочной части заявки указывается сокращенное наименование ФКУ;

- в поле «Номер лицевого счета» заголовочной части заявки отражается открытый ФКУ номер лицевого счета получателя бюджетных средств;

- в полях «ИНН» и «КПП» сокращенной заявки на кассовый расход (в графах «ИНН» и «КПП» разд. 2 сводной заявки на кассовый расход) проставляются ИНН и КПП обособленных подразделений Минобороны, которые присвоены им в установленном порядке;

- в поле «Номер банковского счета» заявки указывается номер счета, открытого территориальному органу Федерального казначейства на балансовом счете 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации» по месту нахождения обособленных подразделений Минобороны;

- в поле «Код по ОКАТО» заявки указывается код по ОКАТО по месту нахождения обособленного подразделения Минобороны.

На основании данных заявок территориальный орган Федерального казначейства по месту обслуживания ФКУ оформляет отдельные платежные поручения по каждому обособленному подразделению Минобороны, в полях «ИНН плательщика» и «КПП плательщика» которых проставляются ИНН и КПП обособленных подразделений Минобороны соответственно, а в поле «Плательщик» — наименование территориального органа Федерального казначейства с указанием в скобках сокращенного наименования ФКУ.

С.Валова

Эксперт журнала

«Силовые министерства и ведомства:

бухгалтерский учет и налогообложение»

Что изменится в 6-НДФЛ с 2023 года

С января вступает в силу новая форма 6-НДФЛ. То есть, отчитываться за первый квартал 2023 года нужно с использованием обновленного бланка. Изменения затронули несколько моментов.

Раздел 1:

- меняется название строки 020: вместо «Суммы НДФЛ, удержанной за…» появится «Сумма НДФЛ, подлежащая перечислению за…»;

- вместо блоков строк 021 и 022 появятся отдельные строки для сумм налога по каждому кварталу;

- в строке 024 нужно будет указывать НДФЛ, который исчислили и удержали с 23 по 31 декабря, поэтому строчку заполняют только в годовом отчете.

В раздел 2 добавят строку 161 «Сумма налога, подлежащая перечислению за последние три месяца отчетного периода».

Сроки сдачи 6-НДФЛ за 2023 год выглядят так:

- за первый квартал, полугодие и 9 месяцев – до 25 числа следующего месяца (то есть, за первый квартал – до 25 апреля и т.д.);

- за год – до 25 февраля следующего года.

Сервера и комплектующие в наличии

- Сервер r730xd dell PowerEdge r730

- Серверная оперативная память ddr3 32gb 16gb 8gb hp

- Жесткий диск SAS hp 146gb 300gb 600gb 900gb 10k

- Сервер hp dl380 g9 e5-2640v3 e5-2660v3

- Cервер HP ML350 gen9 E5-2690v3 e5-2643v3

- Север hp proliant dl360 g7 2cpu x5670 64gb

- Сервер Dell r630 64gb E5-2690v3 E5-2695v3

- Сервер hp dl380 gen9 g9 e5-2643 v3 e5-2690v3

- Сервер hp dl380e g8 20 ядер E5-2470v2

- Сервер hp dl360p g8 dl360 gen8

- Сервер hp dl360 g9 (gen9 ) 64gb E5-2690v3

- 8gb 16gb 32gb ddr3 память для сервера hp Ibm dell

- Жесткий диск hp 146gb 15k sas DP 6g SFF

- Жесткий диск hp 900gb 6g 10k SAS dp hpe

- Nvme диск Intel 8tb новый для сервера

- Сервер ibm lenovo x3650 m4 128gb 7915 AC1

- Полка hp, дисковый массив HP p2000 g3 SAS FC iscsi

Дополнительная компенсация при увольнении: НДФЛ и страховые взносы

Согласно пункту 3 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с увольнением работников, за исключением компенсации за неиспользованный отпуск, а также суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Исходя из положений абзаца шестого подпункта 2 пункта 1 статьи 422 Кодекса не подлежат обложению страховыми взносами для организаций все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с увольнением работников, за исключением, в частности, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, а также компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

Случаи выплаты выходных пособий, а также сохранения среднего месячного заработка на период трудоустройства определены статьей 178 Трудового кодекса Российской Федерации (далее — Трудовой кодекс).

Исходя из положений статьи 180 Трудового кодекса работодатель с письменного согласия работника имеет право расторгнуть с ним трудовой договор до истечения срока предупреждения о предстоящем увольнении в связи с ликвидацией организации, сокращением численности или штата работников организации, выплатив ему дополнительную компенсацию в размере среднего заработка работника, исчисленного пропорционально времени, оставшемуся до истечения срока предупреждения об увольнении.

Дополнительная компенсация, выплачиваемая в соответствии со статьей 180 Трудового кодекса в случае расторжения трудового договора с работником до истечения срока предупреждения об увольнении, не относится к доходам в виде выходного пособия и среднего месячного заработка на период трудоустройства, освобождаемым от налогообложения в части, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях), и не подлежит обложению налогом на доходы физических лиц в полном объеме на основании пункта 3 статьи 217 Кодекса.

Данная дополнительная компенсация, выплачиваемая в случае расторжения трудового договора с работником до истечения срока предупреждения об увольнении, не относится к суммам выходного пособия и среднего месячного заработка на период трудоустройства, не облагаемым страховыми взносами в части, не превышающей в целом трехкратный (при увольнении работника из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, — шестикратный) размер среднего месячного заработка, и не подлежит обложению страховыми взносами на основании вышеупомянутого абзаца шестого подпункта 2 пункта 1 статьи 422 Кодекса в размере, установленном вышеупомянутой статьей 180 Трудового кодекса.

НДФЛ с надбавок, доплат, компенсаций, связанных с режимом работы

Под режимом рабочего времени понимают продолжительность рабочей недели, ежедневной работы (смены), время начала и окончания работы, время перерывов в работе, число смен в сутки, чередование рабочих и нерабочих дней, которые устанавливаются правилами внутреннего трудового распорядка, коллективным договором, соглашениями, трудовым договором. Для отдельных категорий работников могут быть предусмотрены особые условия работы.

Например, работа в ночное время. Это трудовая деятельность с 22 часов вечера до 6 часов утра по местному времени (ч. 1 ст. 96 ТК РФ).

Порядок привлечения сотрудников к работе в эти часы и порядок оформления рассмотрен в Справочнике кадровика. Каждый час такой работы оплачивается в повышенном размере по сравнению с работой в нормальных условиях, но не ниже 20 процентов часовой тарифной ставки (оклада) за каждый час ночной работы (ч. 1 ст. 154 ТК РФ, постановление Правительства РФ от 22.07.2008 № 554). Конкретные размеры доплат за такую работу могут быть установлены работодателем в локальном нормативном акте, трудовом или коллективном договоре (ч. 3 ст. 154 ТК РФ). При выплате названных сумм работодатель сталкивается с вопросом, нужно ли с них удерживать НДФЛ.

По производственной необходимости сотрудники организации могут быть привлечены к работе в выходные и праздничные дни (ст. 113 ТК РФ). О порядке привлечения сотрудников к работе в эти дни и оформлении см. Справочник кадровика. Такая работа оплачивается не менее чем в двойном размере. При этом конкретные размеры оплаты можно установить в локальном нормативном акте, коллективном или трудовом договоре с работником (ч. 2 ст. 153 ТК РФ). Что касается удержания НДФЛ работодателем с доплаты за такую работу, то закон не дает четкого алгоритма действий в таком случае.

Сотрудник также может трудиться за пределами установленной в организации продолжительности рабочего времени (смены) или сверх нормального числа рабочих часов за учетный период (при суммированном учете) (ст. 99 ТК РФ). Подробности привлечения к сверхурочной работе и оформления рассмотрены в Справочнике кадровика. Первые два часа такой работы оплачиваются не менее чем в полуторном размере, а последующие часы – не менее чем в двойном размере. Конкретные размеры оплаты могут определяться локальным нормативным актом, коллективным или трудовым договором (ст. 152 ТК РФ).

Вместе с тем работник может выполнять дополнительную работу наряду с основной без увеличения установленной продолжительности рабочего дня (смены). Это возможно через совмещение профессий (должностей), расширение зон обслуживания либо увеличение объема работ (ст. 60.2 ТК РФ). Поручение сотруднику дополнительной работы предполагает доплату за нее. Размер доплаты устанавливается соглашением сторон трудового договора с учетом ее содержания и объема (ст. 151 ТК РФ).

Что делать работодателю

Допустимы два ответа на данный вопрос:

- НДФЛ декабря удерживаем в январе 2020 г.

Значит, доходы за декабрь можно выплатить сотрудникам без удержания НДФЛ, а сумму исчисленного налога удержать уже с январского аванса 2020 г.

- Удерживаем НДФЛ в декабре 2020 г.

По установленным правилам, удержать налог с доходов до момента признания выплат таковыми нельзя. Однако действующее фискальное законодательство не предусматривает штрафов и другой административной ответственности за такое нарушение. Следовательно, удержать налог с декабрьской зарплаты можно сразу, то есть в день перечисления заработанных выплат работнику. Такая ситуация не повлечет никаких негативных последствий на систему налогообложения и взаиморасчеты между налогоплательщиками, налоговыми агентами и ФНС.

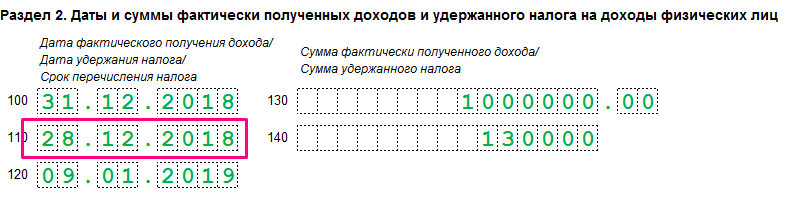

В таком случае при заполнении отчета 6-НДФЛ работодателю придется указать в строке 100 (дата признания дохода) срок более поздний, чем в строке 110 (дата удержания налога).

Например, организация перечислила зарплату сотрудникам 28.12.2018, заполните 6-НДФЛ следующим образом:

Напомним, что налоговики не считают данный факт нарушением. Такие разъяснения налоговых инспекторов содержатся в Письме ФНС России от 24.03.2016 № БС-4-11/5106.

Подарок сотруднику: разъяснение понятия

Действующее трудовое законодательство трактует понятие «подарок» сотруднику как материальный или нематериальный объект, деньги, либо право собственности на объект, который передается сотруднику от имени компании на безоплатной основе, в соответствие с договором дарения (бланк договора можно скачать здесь⇒ Договор дарения подарка сотруднику).

Как правило, организации вручают подарки сотрудникам к юбилею, дню рождению фирмы, профессиональным праздникам, а также к другим памятным датам.

Подарок сотруднику от имени фирмы:

- не является частью мотивационных или поощрительных мероприятий организации;

- не влечет за собой возникновения каких-либо взаимных обязательств между сторонами;

- не связан с трудовыми показателями сотрудника, его профессиональными качествами, выполнением должностных обязанностей;

- не является элементом оплаты труда;

- носит несистематический характер.

Передача подарка сотруднику осуществляется на основании договора дарения и акта приема-передачи, сторонами которого выступают даритель (организация в лице руководителя) и одаряемый (сотрудник). Для признания договора действительным, документ должен быть оформлен в письменном виде, при наличии подписей сторон и печати организации.