- Как организациям и ИП подготовиться к повышению ставки

- Особенности применения ставки НДС с 2022 года иностранными организациями

- Спорные вопросы в связи с увеличением ставки НДС до 20% с 1 января 2021 года. | Группа Компаний Москворецкий Дом Аудита

- Как правильно исчислить НДС в переходном периоде?

- Что делать с онлайн-кассой

- Входящий НДС в 2018–2019 году

- Все, что нужно знать о переходе на НДС 20 процентов с 2019 года

- Счет-фактура

- Применение онлайн-кассы

- Учет в «1С:Бухгалтерия 8» (ред. 3.0)

- Деньги 18, отгрузка 20

- Что делать, если я веду бухгалтерию по старинке — в табличке Excel?

- Что делать с договорами

- Типовые ситуации при переходе в 2019 году на НДС 20 процентов

- Повышение НДС – последствия

- Кого не затронет переходный период по НДС с 18 на 20 процентов

- Изменение ставки по НДС в 2021 году с 18 на 20 процентов: как работать переходный период

- Переходный период по НДС с 18 на 20 процентов: как прописать в договоре риск повышения НДС

- Ставка НДС 20 процентов с 2021 года: о чем договориться с контрагентом в переходный период

- Попросите контрагента о скидке

- Договоритесь о досрочной поставке

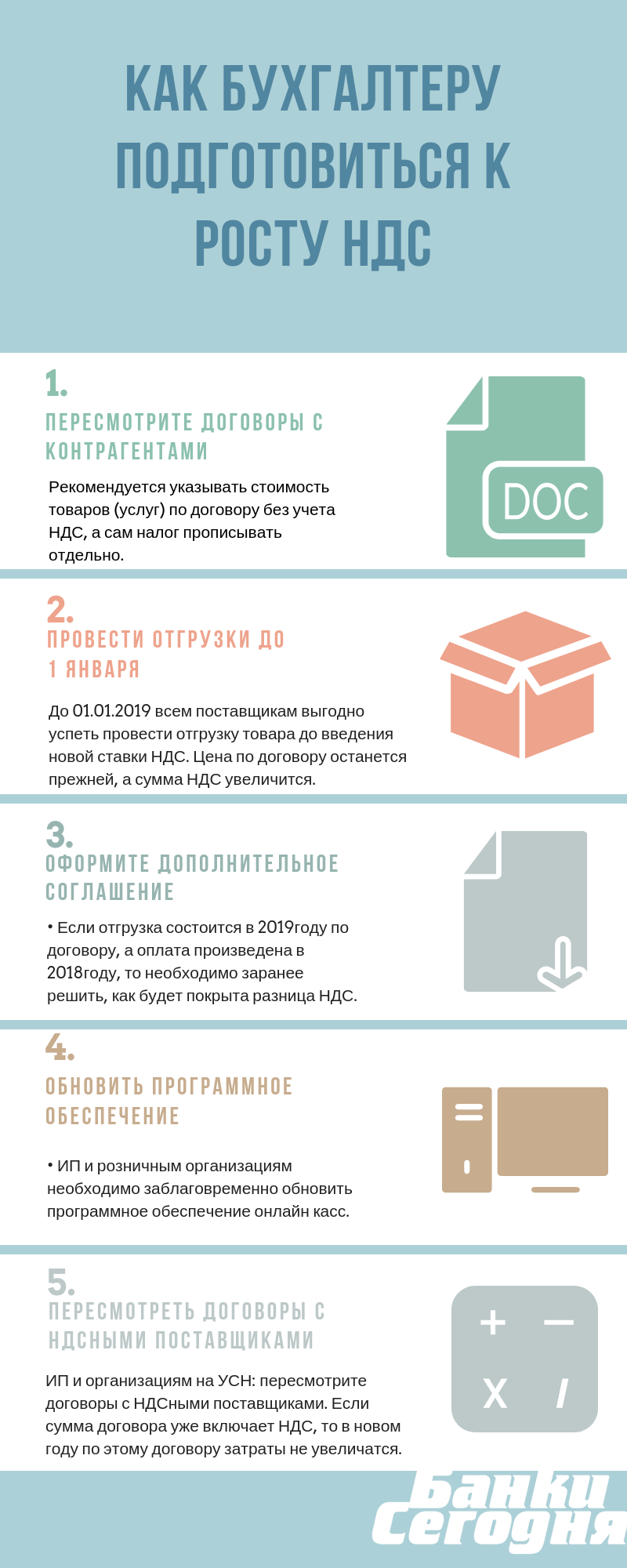

Как организациям и ИП подготовиться к повышению ставки

- Пересмотрите договоры с контрагентами. Рекомендуется указывать стоимость товаров (услуг) по договору без учета НДС, а сам налог прописывать отдельно. В этом случае зависимость от изменения ставки становится меньше. НДС пусть фиксируется поверх цены (укажите ее ставку и сумму налога).

- До 01.01.2019 всем поставщикам выгодно успеть провести отгрузку товара до введения новой ставки НДС. Цена по договору останется прежней, а сумма НДС увеличится, ведь на дату отгрузки поставщик выделит аванс расчетным методом по ставке 20%.

- Если отгрузка состоится в 2019году по договору, а оплата произведена в 2018году, то необходимо заранее решить, как будет покрыта разница НДС. Оформите дополнительное соглашение к договору с контрагентом.

- ИП и розничным организациям необходимо заблаговременно обновить программное обеспечение онлайн касс. С 2019г. в чеке необходимо указывать новую ставку НДС.

- ИП и организациям на УСН: пересмотрите договоры с НДСными поставщиками. Если сумма договора уже включает НДС, то в новом году по этому договору затраты не увеличатся. Если сумма НДС не включена, то сумма договора увеличится на 2%. Заранее решите, как можно минимизировать эти затраты.

Пример: в 2018 году был заключен договор организации с покупателем на сумму 118 000 (в том числе НДС 18 000,00 руб.) Покупатель заплатил в 2108 году 118 тыс. руб. Товар был отгружен в 2019г. Сумма НДС будет оплачена в бюджет поставщиком в 2019 году по новой ставке 20% в размере 19 667,00 руб. Получается, что вместо планируемых 100 тыс. руб., поставщик получит выручки в размере 98 333,00 рубля.

При заключении договора без учета НДС эту разницу переплаты налога поставщику удалось бы избежать: если изменилась ставка, сумму налога пересчитываем от фиксированной цены. Сумму разницы НДС покупатель покроет в 2019 году и примет ее к вычету.

Если же договор составлен с указанием суммы (НДС в том числе), образуется разница суммы НДС. При разнице начисленных сумм НДС у покупателя появляется право на возмещение не 18 000,00 руб., а 19 667,00 руб. Грубо говоря, в рассмотренном примере покупатель получает дополнительно 1 667,00 руб. и не обязан ее оплачивать поставщику.

Налог на добавленную стоимость – один из самых значимых налогов, влияющих на пополнение бюджета. Согласно информации Федеральной налоговой службы, в 2017 году поступление НДС в бюджет составило 69,7 млрд. руб., что на 19,2% (+11,2 млрд. руб.) больше 2016 года. Рост поступления налога, в целом, обусловлен увеличением выручки от реализации товаров (работ, услуг), в том числе в связи с ростом цен на внутреннем рынке, а также заключением новых договоров. Параллельно увеличился рост инфляции с 9,2% до 10,6%

НДС также называют хитрым налогом, ведь, как сказано выше, он ложится на плечи конечного потребителя. Это еще один из примеров, доказывающих, что любому человеку недостаточно просто зарабатывать и экономить деньги, но и понимать, как то, или иное экономическое изменение влияет на его личные финансы.

| «Инфографика Как бухгалтеру подготовиться к росту НДС» Скачивайте файл в формате PDF. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net |

|

| «Инфографика Как бухгалтеру подготовиться к росту НДС»Скачивайте файл в виде картинке. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net |

Особенности применения ставки НДС с 2022 года иностранными организациями

Иностранные компании, которые оказывают услуги в электронной форме, исчисляют и уплачивают налог, если обязанность по обязанность по уплате НДС по операциям, связанным с реализацией, возлагается на налогового агента – на иностранную посредническую компанию, которая осуществляет предпринимательскую деятельность с покупателями по договорам поручения, комиссии, агентским договорам, а также иным договорам с иностранными компаниями. Таким образом, в случае оказания иностранными компаниями электронного формата услуг, с 2022 года обязанность по расчету и уплате НДС в бюджет возлагается на иностранную компанию. И это не будет зависеть от того, кем является покупатель данных услуг – физическим или юридическим лицом.

Спорные вопросы в связи с увеличением ставки НДС до 20% с 1 января 2021 года. | Группа Компаний Москворецкий Дом Аудита

Вами как Покупателем или Поставщиком был заключен договор в 2021 году, а поставка продукции произошла только в 2021 году, или была частичная отгрузка товара в 2021 году. У ряда компаний возникают спорные ситуации при уплате налогов и их исчислении. Рассмотрим эти моменты.

Как правильно исчислить НДС в переходном периоде?

| Когда оплатили и отгрузили товар? | НДС в счете-фактуре |

| Оплатили и отгрузили товар в 2021 году | 18% |

| Отгрузили товар в 2021 году, оплатили в 2021 | 18% |

| Оплатили** в 2021 году, часть товара отгрузили в 2021 году, часть в 2021 году | 18% на отгрузку 2021, и20% на отгрузку 2021 |

| Оплатили** в 2021 году, отгрузили в 2021 году | 20% |

| Оплатили и отгрузили товар в 2021 году | 20% |

** в случае оплаты или частичной оплаты в 2021 году, НДС начисляется и платится с этой суммы по ставке 18%, затем для полученного в 2021 году товара доначисляется НДС по ставке 20% и платится разница в бюджет, предъявляя в к вычету ранее уплаченную сумму.

В соответствии с Налоговым Кодексом в договоре определяется цена на товар, к которой добавляется налог. При отгрузке продавец выставляет покупателю счет-фактура с соответствующей дате отгрузке суммой НДС.

Покупатель уплачивает указанную сумму налога и получает право на вычет по НДС. Обычно условие начисления НДС прописывают в договоре либо включая сумму налога в цену товара, либо определяя ее дополнительно.

И возможна ситуация когда сумму НДС забыли указать.

Изменение ставки НДС в переходный период не подразумевает коррекции стоимости договоров. Сумма указанная в договоре не изменится автоматически с увеличением ставки (статья 424 ГК РФ).

Также важно помнить что по законодательству, при возникновении спорных вопросов отвечать скорее всего будет Поставщик, именно он ответственен за выделение из указанной в договоре цены НДС, независимо от указанных там условий и скорее всего именно Поставщику предется доплачивать разницу, а Покупатель сможет вернуть большую сумму по вычету НДС

- В случае если поставка еще не произошла, сумма была уплачена в 2021 году, и вы хотите избежать споров, мы рекомендуем оформить дополнительное соглашение с четкой формулировкой намерений сторон по уплате НДС. Например: «Цена по договору составляет ……. без НДС, Покупатель дополнительно уплачивает НДС по ставке 18% до 1 января 2021 года, а с 1 января 2021 года по ставке 20%…» или «В случае авансового платежа в 2021 году, и дате отгрузки после 1 января 2021 года, Покупатель обязуется оплатить Поставщику разницу по ставке НДС действующей на дату внесения авансового платежа и ставкой действующей на дату огрузки товара….» это решит не только финаносовые вопросы, но и минимизирует налоговые риски обоих участников сделки. В случае доплаты 2% разницы, Поставщик должен выставить Покупателю корректировочный счет-фактура.

- В случае, когда товар отгружен в 2021 году, составлен соответствующий счет-фактура по ставке 20%, а в договоре указана сумма со ставкой НДС 18%, Покупатель платит указанную в договоре сумму и бремя по доплате разницы налога окажется на Поставщике. В случае если стороны договорятся о том, что Покупатель возьмет на себя доплату 2% разницы ставки НДС, то в этом случае сторонам нужно будет подписать соглашение об изменении цены, соответственно на дату подписания этого соглашения Поставщик должен будет выставить Покупателю корректировочный счет-фактуру.

При ответе на этот вопрос так же необходимо исходить из того, что в соответствии с ГК РФ (статья 424) цену можно менять только, если это допускает договор или существует установленный законом порядок.

В нашем случае получается, что если в договоре установлено, что стоимость включает НДС, то необходимо будет, чтобы изменить ставку с соответствующим увеличением НДС на 2 % подписывать дополнительное соглашение с заказчиком, в противном случае бремя по уплат дополнительной ставки НДС ложится на исполнителя.

Что делать с онлайн-кассой

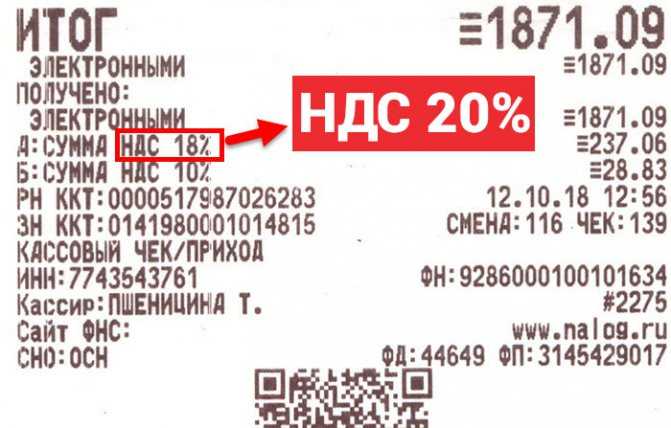

Кассовый аппарат должен пробивать чек со ставкой НДС 20% с 1 января 2021 года. Для этого устройство нужно обновить. Изменение ставки НДС еще и завязано со сменой формата фискальных документов — ФФД. Для тех, кто не в курсе: кассовый чек — это и есть фискальный документ. И он с будущего года будет другим — изменится состав реквизитов, указываемых в чеке.

Сейчас большинство кассовых аппаратов работают с ФФД версии 1.0. Для перехода на работу по новой ставке их нужно обновить до версии 1.05. После обновления в чеке автоматически будет указана новая ставка НДС — 20%.

Как узнать версию ФФД, по которой работает ваш кассовый аппарат? Есть несколько способов сделать это:

- посмотрите на отчет об открытии смены. Это небольшой чек, который касса распечатывает при запуске в начале рабочего дня. Там указана актуальная версия формата фискальных документов;

- указание о ФФД есть также в настройках онлайн-кассы. Поизучайте меню и найдите пункт “номер версии ФФД”;

- зайдите в личный кабинет на сайте вашего оператора фискальных данных — ОФД. Там номер версии ФФД можно отыскать в любом кассовом чеке;

- в личном кабинете кассового аппарат также может быть указана версия формата фискальных данных. Зайдите в пункт “Терминалы” и посмотрите, стоит ли № ФФД.

Если номер версии вашего ФФД 1.0 — кассовый аппарат нужно обновлять до версии 1.05. Можно самому настроить рабочее место кассира или обратиться в компанию, продавшую вам кассовый аппарат. При самостоятельной работе будьте внимательны: неверные действия могут заблокировать кассу или привести к замене фискального накопителя.

Если у вас ФФД версии 1.05 — ничего делать не нужно. Все произойдет в автоматическом режиме и с 1 января в кассовых чеках ставки НДС поменяются с 18 на 20 процентов.

Кроме формата фискальных чеков, возможно, придется перепрошивать сам кассовый аппарат. Уточните у поставщика или производителя ККТ, готово ли устройство к работе по новому закону и изменению размера НДС. Также внимательно следите за уведомлениями от оператора фискальных данных и производителя онлайн-кассы. Там может появиться важная информация касательно перехода. Информация может приходить на вашу электронную почту, в личный кабинет кассового аппарата или на саму ККТ.

Входящий НДС в 2018–2019 году

Когда организация закупает продукцию у поставщика, последний предъявляет покупателю налог на добавленную стоимость, называющийся входным, или входящим. Тариф пошлины равен ныне действующему ― 18%. Но согласно ст. 1 ФЗ №303 от 03.08.2018 (ред. 30.10.2018), ставка повысится до 20% с 1 января 2019 года.

Организация-покупатель уплачивает НДС независимо от того, продан товар либо услуга или нет. Пошлина вносится продавцу автоматически во время оплаты счета за продукцию.

В итоге у бухгалтеров возникает вопрос: как и какой тариф указать в документации? Если сделка заключена в 2018 году, а продукция поставлена в 2019, то поставщик предъявляет обычную счет-фактуру, прилагая корректировочную. В последней дописывается сумма, исчисленная из дополнительных 2%. Сумму с 18% и 2% складывают и результат предъявляют покупателю. Аналогичная ситуация с исходящим НДС, или с реализации.

По входной пошлине подсчитывается конечная стоимость продукта или услуги, которую организация выставит на продажу конечным потребителям. Поэтому при покупке товара в 2019 году по контракту, заключенному в 2018, фирма заплатит входную пошлину на добавленную стоимость 20%. Соответственно, цена продукции для конечного покупателя повысится на 2%.

Фирма-покупатель вправе возместить этот тип налога, соблюдая ряд правил:

- согласно , продукция, которую организация приобрела, используется для торговли с НДС;

- продукция и услуги учтены на складе;

- у организации-покупателя наличествует первичная документация от сделки купли-продажи;

- согласно , после приобретения товаров прошло меньше трех лет.

По обновленному законодательству РФ действуют указанные правила возврата налоговых средств входящего типа.

НДС от реализации в 2018–2019 году

По главному тарифу процентный показатель равен 18/118. Учитывая, что с 1 января 2019 года ставки пошлины повысятся до 20%, то и исходящий налог от торговли изменится. С будущего года стоимость продукции либо услуг рассчитывается по процентному соотношению 20/120 по формуле: НБ х 20/120.

Чтобы получить суммарный итог к уплате в налоговый бюджет, организация вычитает исходящую пошлину из входящей, и результат ― цифра к уплате в ИФНС. Все остальное ― доход предприятия.

На законодательном уровне ставка НДС от продаж не указана, но бухгалтерам известно, что делать:

- если предприятие продает товар в 2018 году, то проблем нет ― расчет по показателю 18/118;

- если товар, купленный по ставке 18%, продан в 2019, то считают с учетом показателя 20/120.

В последней ситуации предприятие, отчитываясь перед налоговиками в декларации по НДС, пишет подробный расчет: сумму, рассчитанную при покупке, и прибавляет сумму от показателя 20/120. Сложение чисел ― сумма к уплате по этому продукту.

Все, что нужно знать о переходе на НДС 20 процентов с 2019 года

- Как доплатить 2% НДС после отгрузки, если по договору обязательство выражено в у.е.?

- Как учесть доплату двух процентов НДС после отгрузки в счет аванса?

- Как заявить вычет по НДС по электронным услугам иностранных компаний в переходный период 2018-2019 гг.?

- Какую ставку НДС применять при оплате в 2019 году вознаграждения агенту за декабрь 2018 года?

- Какую ставку НДС применять налоговому агенту при оплате муниципальной аренды за декабрь 2018 г. в январе 2019 г.?

- С какой ставкой НДС возвращать в 2019 году аванс, полученный в 2018 году?

- Как доплатить 2% НДС, если по договору обязательство выражено в у.е.?

- По какой ставке НДС приходовать товар в 2019 году, если он отгружен в 2018 году со ставкой НДС 18 процентов?

- Как изменятся ставки НДС с 2019 года?

- Влияет ли дата заключения договора на применение ставки НДС 20 процентов?

- Как перейти на ставку НДС 20 процентов с 1 января 2019 года?

- Еще до начала 2019 года проездные билеты могут продаваться с учетом ставки НДС 20%

- По какой ставке платить НДС при отгрузке товара в 2019 году, если договор на реализацию заключен в 2018 году?

- Какие потери может понести продавец в связи с увеличением НДС до 20 процентов с 2019 года?

- Применение НДС при возврате товаров в розничной сети с 1 января 2019 года

- Как менять условия договоров в связи с переходом на ставку НДС 20 процентов в 2019 году?

- В каком размере можно заявить вычет НДС, исчисленного с полученной в 2018 году предоплаты, после отгрузки товаров в 2019 году?

Счет-фактура

- Какую ставку указывать в январском счете-фактуре по услугам аренды за декабрь 2018 года?

- По какой ставке выставлять счет-фактуру, если накладная составлена 31 декабря 2018 г.?

- Как в 2019 году возвращать некачественный товар, приобретенный в 2018 году?

- Какую ставку указать в январском счете-фактуре, если акт по выполненным работам подписан 31.12.2018?

- Изменены форма и правила ведения книги продаж в связи с введением ставки НДС 20%

- Как выставить корректировочный счет-фактуру в 2019 году по товарам, отгруженным в 2018 году?

- Можно ли в 2019 году указывать в счете-фактуре ставку НДС 18 %?

- Как в 2019 году продавцу выставить корректировочный счет-фактуру на доплату 2 процентов НДС к авансу, полученному в 2018 году?

- Какую ставку НДС указывать в 2018 году счете-фактуре на аванс, если отгрузка будет в 2019 году?

Применение онлайн-кассы

- Какую ставку НДС указывать в чеке при получении в 2019 году платы за товар, отгруженный в 2018 году?

- В 1-м квартале 2019 года не будут штрафовать за неверную ставку НДС в кассовом чеке

Учет в «1С:Бухгалтерия 8» (ред. 3.0)

- Предоплата по договору в у.е. получена в 2018 году, доплата 2% НДС в 2019 году, отгрузка в 2019 году

- Как в «1С:Бухгалтерии 8» (ред. 3.0) в 2019 году отразить увеличение ставки НДС на 2% по договору лизинга?

- Как в «1С:Бухгалтерии 8» (ред. 3.0) создать корректировочный счет-фактуру на аванс на доплату двух процентов НДС в 2019 году к авансу, полученному 2018 году?

- Как в «1С:Бухгалтерии 8» (ред. 3.0) создать счет на доплату двух процентов НДС в 2019 году к авансу, полученному 2018 году?

- Полная предоплата получена в 2018 году с учетом НДС 20%, отгрузка в 2019 году

- Полная предоплата получена в 2018 году, отгрузка в 2019 году без увеличения стоимости с НДС

- Предоплата получена в 2018 году, доплата 2% НДС в 2018 году, отгрузка в 2019 году

- Предоплата получена в 2018 году, доплата 2% НДС в 2019 году, отгрузка в 2019 году

- Предоплата получена в 2018 году, доплата 2% НДС в 2019 году, частичная отгрузка в 2019 году

- Частичная предоплата получена в 2018 году, предоплата и доплата 2% НДС в 2019 году, отгрузка в 2019 году

- Полная предоплата выдана в 2018 году с учетом НДС 20%, покупка в 2019 году

- Полная предоплата выдана в 2018 году, покупка в 2019 году без увеличения стоимости с НДС

- Предоплата выдана в 2018 году, доплата 2% НДС в 2018 году, покупка в 2019 году

- Предоплата выдана в 2018 году, доплата 2% НДС в 2019 году, покупка в 2019 году

- Предоплата выдана в 2018 году, доплата 2% НДС в 2019 году, частичная покупка в 2019 году

- Налоговые агенты: оказание услуг в 2018 году, оплата в 2019 году

- Налоговые агенты: предоплата в 2018 году, оказание услуг в 2019 году

Деньги 18, отгрузка 20

Куда сложнее ситуация с исчислением НДС, когда обязательства сторон распределяются между годами в обратном порядке. Если деньги за товар (работу, услугу) поступили в 2018 году, а отгрузка произойдет только после 01.01.2019, получателю денег придется исчислить и уплатить с них НДС по ставке, которая действует на дату получения (пп. 2 п. 1 ст. и п. 4 ст. НК РФ, п. 4 ст. 5 Закона № 303-ФЗ). Поэтому налог будет рассчитан по ставке 18/118, а определенная таким образом сумма налога будет отражена в счете-фактуре, переданном покупателю (заказчику), и в декларации. А значит, определенный по этой ставке НДС будет перечислен продавцом (исполнителем) в бюджет, а покупателем (заказчиком) принят к вычету.

В 2019 году после отгрузки товара (выполнения работ, оказания услуг) обе стороны должны будут произвести обратную операцию — принять к вычету и восстановить авансовый НДС. И тут надо помнить, что к вычету и восстановлению принимается та сумма, которая была исчислена. Поэтому увеличение ставки на момент отгрузки на эту часть операции по исчислению налога не влияет. Поскольку 303-ФЗ не установил никаких специальных правил в этой части, руководствуемся общими правилами: п. 8 ст. , п. 3 ст. НК РФ НК РФ.

Причем описанный выше порядок применяется как при полной, так и при частичной предоплате. Если договором предусмотрено, что в 2018 году перечисляется только часть денег, а остальное — после нового года, то деньги, полученные в текущем году, будут облагаться налогом по ставке 18 %, а те, которые поступят после праздников, — по ставке 20 %

И здесь бухгалтеру важно четко развести финансовые потоки, чтобы не возникло путаницы с суммами НДС, восстанавливаемыми и принимаемыми к вычету, — во всех случаях речь идет об исчисленных суммах, пусть и по разным ставкам

Рассмотрим ситуацию на примере.

Предположим, заключен договор подряда, согласно которому заказчик перечисляет оплату частями: в декабре 2018 года и январе 2019 по 10 000 ₽. Акт по выполненным работам будет подписан в марте 2019 года. В этом случае подрядчик в декабре исчислит НДС с полученной предоплаты в размере 1 525 ₽ (10 000 × 18/118) и укажет эту сумму в авансовом счете-фактуре.

Заказчик на основании данного документа примет к вычету 1 525 ₽. Со второй части оплаты подрядчик исчислит НДС уже по новой ставке: 1 667 ₽ (10 000 × 20/120) и отразит эту сумму в счете-фактуре, выданном заказчику. Заказчик примет ее к вычету.

В марте после подписания акта подрядчик примет к вычету весь исчисленный ранее авансовый НДС в размере 3 192 ₽ (1 525 + 1 667). Заказчик восстановит такую же сумму НДС.

Даже в ситуации, когда отгрузка осуществляется частями и приходится на разные годы, это правило останется неизменным, поскольку при восстановлении и вычете налога по предоплате в расчет принимаются только суммы, которые зачтены в счет отгруженного товара, выполненной работы или оказанной услуги (п. 6 ст. НК РФ и п. 3 ст. НК РФ). Частичная отгрузка товара приведет к дроблению суммы предоплаты для целей НДС, но в расчет будут приниматься исчисленные суммы налога.

Например, заключен договор поставки, по которому оплата осуществляется в ноябре 2018 года и феврале 2019 по 10 000 ₽. Товар отгружается партиями: в декабре 2018 на сумму 5 000 ₽ (в том числе НДС по ставке 18 % — 763 ₽) и в марте 2019 года на оставшуюся сумму.

Поставщик, получив в ноябре первую предоплату, исчислит НДС в размере 1 525 ₽ (10 000 × 18/118) — покупатель примет эту сумму к вычету. После поставки первой партии товара поставщик примет к вычету 763 ₽, а покупатель эту сумму восстановит.

В 2019 году в части второго платежа обе стороны проведут схожую операцию, но уже по новой ставке: поставщик исчислит НДС в размере 1 667 ₽ (10 000 × 20/120), а покупатель примет его к вычету на основании второго «авансового» счета-фактуры.

После отгрузки второй партии в марте поставщик примет к вычету авансовый НДС в размере 2 429 ₽ (1 525 – 763 + 1 667). Эту же сумму восстановит покупатель.

Что делать, если я веду бухгалтерию по старинке — в табличке Excel?

В программе потребуется поменять все формулы и шаблоны. Вместо 18 процентов ставим 20 (или 120 вместо 118), после чего система сама начнет рассчитывать цены по-новому. Это можно сделать самостоятельно или обратиться к специалистам. Если в штате есть бухгалтер или системный администратор — поручите эту работу им.

Единственный нюанс здесь — поймать нужный момент. Объясняем: программа должна начать считать НДС в размере 20% с первого января. Если в случае с 1С или онлайн-бухгалтерией это произойдет автоматически, то с Excel все придется делать вручную. То есть менять формулы с шаблонами придется в ночь с 31 декабря на 1 января. Или перед первым рабочим днем после новогодних праздников.

Что делать с договорами

Первые вопросы по поводу ранее заключенных договоров по старой ставке, исполнения договорных обязательств, моментов оплаты и отгрузки товара, приходящихся на разные календарные периоды, появляются у коммерсантов уже сейчас. Чиновники разъясняют их в письмах и иных документах.

Какая ставка по договору должна применяться, если он заключен до 1 января 2019 года?

По мнению Минфина (письмо №03-07-05/55290 от 06/08/18 г.), даже если договор заключен в текущем году, с нового года по нему будет применяться ставка 20%.

Как поступить сторонам договора, если он заключен в период применения ставки 18%, но подписан на несколько лет вперед? Какую ставку НДС применять при расчетах?

Если сумма долгосрочного договора твердо определена, то следует обратиться к НК РФ. Ст. 167 определяет возникновение налоговой базы двояко:

- на момент отгрузки либо передачи имущественных прав;

- на момент оплаты, в том числе и частичной.

Если оплата по договору происходит авансом и полной суммой в текущем году, то применяется ставка 18/118 – для авансовых платежей. НДС полностью уплачивается в бюджет продавцом (исполнителем услуги) по этой ставке. По мере отгрузки или принятия оказанных услуг, продавцом (исполнителем) принимается к вычету сумма уплаченного налога пропорционально периоду отгрузки (оказания услуг). НДС будет уплачиваться с продаж 2019 года по новой ставке 20%. Фактически продавец теряет в будущем году часть своего дохода по договору.

Стороны договора могут изменить условия двустороннего документа, если это не противоречит самому договору или законодательству РФ:

- заключить допсоглашение об изменении стоимости товара или услуг на 2%, изменив цену договора;

- заключить допсоглашение, оставив прежней общую стоимость, но уменьшив количество товара или сроки оказания услуг;

- расторгнуть договор и заключить новый с применением новой ставки НДС 20% с 01.01.19 г.

Аванс получен в текущем году, а отгрузка произошла в следующем. Как быть?

По мнению Минфина, следует проанализировать текст договора и деловые бумаги по нему (письмо №03-07-08/26658 от 20/04/18 г.). Если налог в цену включен и это следует из анализа текстов деловой документации, то НДС исчисляется расчетным методом. Если нет – начисляется сверх цены.

Пусть мы имеем первый случай, т.е. НДС находится в составе товара или услуг. В момент поставки товара НДС рассчитывается с применением ставки 20%, товар дешевеет для поставщика на 2%. Счет-фактура выставляется по новой ставке. К вычету же с аванса будет принята прежняя сумма НДС – по ставке 18%.

Покупатель выигрывает: он восстанавливает с аванса меньший налог, а принимает к вычету уже вновь рассчитанный, по ставке 20%.

Аналогично поступают и в том случае, если в тексте договора НДС не выделен как ставка в цене товара, но по смыслу понятно, что налог включен в цену (Пост. Пленума ВАС РФ №33 от 30/05/14 г.).

Если НДС в цене договора не учтен, его начисляют «сверху».

Продавец, получив аванс в текущем году, в счете-фактуре указывает НДС по нему. В следующем периоде поставки налог начисляется исходя из общей суммы цены, сверх нее. Счет-фактура, выставленный продавцом, будет учитывать и сумму, и начисленный сверх нее налог – 20%. В этом случае дополнительную налоговую нагрузку несет покупатель.

Как отразить НДС по возвращенному в 2019 году товару?

Поставка 2018 года, возвращенная продавцу в 2019 году, отражается в зависимости от того, какой товар возвращен:

- Если это брак, то играет роль, принят ли он на момент возврата к учету покупателя. В таком случае НДС по нему берется по ставке 2019 года, с оформлением возвратного счета-фактуры. Покупатель не успел принять брак к учету – НДС не начисляется, счет-фактура не выставляется (Минфин, документ №03-07-09/19392 от 07/04/15 г.).

- Качественный возврат оформляется как обычная реализация, по действующей ставке НДС. В этом случае покупатель выступает как продавец, в целях НУ (НК РФ ст. 146, п. 1-1). Налог к вычету не восстанавливается. Налоговая база возникает в момент отгрузки.

Типовые ситуации при переходе в 2019 году на НДС 20 процентов

Изменение процентной ставки не всегда проходит гладко, так как не всегда все договоры, поставки и оплата проходят в сроки, которые прописаны в законе. Такие нюансы невозможно предугадать. Стоит рассмотреть наиболее проблемные ситуации в России, которые могут возникнуть в этот промежуток времени, и когда компаниям необходимо перейти с одного алгоритма на другой.

Сложным случаем является налог с авансов как полученных, так и выданных до 1 января 2019 года. Конечно же, в контрактах прописана ставка 18%. Именно поэтому логичным является принятие к вычету процента по ставке 18/118, даже если отгрузка товара происходит после 1 января, так как именно эти суммы были ранее исчислены и приняты.

Другой порядок предусмотрен, если покупатель дополнительно вносит сумму 2% продавцу к перечисленному авансу с учётом 18%. При таких обстоятельствах поставщик обязан выставить потребителю СФ с корректировкой. Сам порядок корректировки зависит от даты (до/ после первого января), более подробно можно ознакомиться в соответствующих статьях кодекса.

Предоставление счёта-фактуры – также выход из ситуаций, когда отгрузка производилась на основе 18%, а после 1.01.19 стоимость была изменена. В графе с названием ставки должна стоять та цифра, которая действовала на момент отгрузки материала.

При возврате продукции с января 2019 года также заполняется корректировочный СФ и указывается ставка 18%, если отгрузка происходила до 1 января. На основании счёта – фактуры покупатель восстанавливает налог.

Повышение НДС – последствия

Жалобы и страхи предстоящего повышения цен вполне оправданы. Да, это неизбежно, ведь издержки повысятся не только пропорционально этим 2% налога, но и на сопутствующие бизнесу услуги. Что по цепочке будет вести за собой рост цен повсеместно.

Даже если рассматривать социально-значимые товары с неизменной ставкой, то рост цен на них все равно неизбежен, ведь повысится цена транспортных услуг, аренды и т.д.

Например, возьмем любую производственную организацию, которая производит продукт, реализуя его в дальнейшем оптовым поставщикам. Оптовые поставщики, в свою очередь реализуют этот товар другим поставщикам, в том числе и частным предпринимателям. Организации, оказывающие для этого сопутствующие услуги (бухгалтерские, транспортные, логистика и т.д.) часто являются плательщиками НДС. Рост цен на эти категории произведут неизбежный рост цен и у малых предпринимателей (т.к. они тоже в свою очередь являются потребителями с увеличенными статьями затрат), коммунальных услуг и прочие. В итоге, повышение ставки НДС на 2% ведет к повышению инфляции в целом.

Касательно ИП и организаций нужно ожидать дополнительной работы с отправкой корректировочных счет-фактур, связанных с изменением ставки, а также пересчетом сумм НДС и их доплатой в бюджет.

Кого не затронет переходный период по НДС с 18 на 20 процентов

1 июля 2018 года начал действовать дополнительный перечень N 588, его Правительство Российской Федерации утвердило 23 мая 2018 года. Весь список посвящен услугам, которые оказываются в аэропортах России, а также в ее воздушном пространстве, по обслуживанию самолетов, вертолетов и прочих, куда входит аэронавигационное обслуживание. Реализация этих услуг не подлежит налогообложению НДС, то есть освобождается от него, согласно подпункту 22, пункта 2, статьи 149 Налогового кодекса России.

Согласно Федеральному закону от 4 июня 2018 года N 143-ФЗ, с 1 октября вступает в силу дополненный список услуг, которые не облагаются НДС. Так, к примеру, в пп. 36 п. 3 ст. 149 Налогового кодекса РФ указано, что услуги агента России во время реализации, сдачи в аренду госимущества, которое составляет госказну, не подлежат налогообложению НДС.

Изменение ставки по НДС в 2021 году с 18 на 20 процентов: как работать переходный период

В переходный период по изменению ставки НДС с 18 на 20 процентов в 2021 году у компаний возникнут сложности, если документы по сделке они оформляли в периоды с разными ставками налога. Расскажем, как прописать в договоре повышение НДС, и о чем договориться с контрагентом заранее, чтобы не потерять на новой ставке налога деньги и нервы.

Переходный период по НДС с 18 на 20 процентов: как прописать в договоре риск повышения НДС

Неверное условие о цене может дорого обойтись компании. Контрагенты часто спорят, если в условии о цене не прописали налог на добавленную стоимость, покупателю такое условие контракта выгодно, когда ставка налога растет. Продавец же, напротив, теряет выручку.

В случае, когда стороны не прописали отдельно стоимость товара и налога, судьи посчитают сумму сделки с учетом налога. Тогда его нужно исчислить из цены договора (п. 17 постановления Пленума ВАС от 30.05.2014 № 33). Минфин поддерживает эту позицию (письмо от 20.04.2021 № 03-07-08/26658).

Поэтому, если в договоре не прописали, что цена без учета налога, после 1 января 2021 года изменение ставки НДС с 18 % на 20 % обернется убытками для продавца. Именно он оплатит повышение ставки налога.

Поставщику уже сейчас стоит проверить свои договоры и записать условие о цене «без учета НДС». Тогда 20 процентов налога получится предъявить покупателю и заплатить в бюджет за его счет (п. 1 ст. 168 НК). Кроме этого следует подготовить онлайн-кассу к 2021 году уже в декабре. Редакция УНП выяснила как это сделать

Чтобы без убытков пережить переходный период на новую ставку НДС 20 процентов, скорректируйте ставку налога на тех условиях, которые вы согласовали с партнером. Для этого заключите дополнительное соглашение об изменении ставки НДС с 2021 года к основному договору (скачайте образец ниже).

Ставка НДС 20 процентов с 2021 года: о чем договориться с контрагентом в переходный период

С 2021 года сделки подорожают. В 2021 году, когда подписывали контракт, покупатель договорился о приемлемой цене. В 2021 году ему нужно отказаться от сделки либо платить больше, если он рассчитывается по мере отгрузки, партиями.

Так, если в декабре за поставку он заплатит налог на добавленную стоимость сверх цены по ставке 18 процентов, то в январе — 20 процентов.

О чем стоит договориться со своим контрагентом, и как переоформить старые договоры из-за повышения НДС в 2021 году расскажем далее.

Попросите контрагента о скидке

Смена ставок увеличивает расходы покупателя, если в договоре есть условие о стоимости товара без учета налога. Эта формулировка выгодная для продавца. Но если он решит сохранить покупателя, то может пойти ему навстречу и когда налог будет 20% внести изменения в договор, например снизить цену (см. образец дополнительного соглашения выше).

Также поставщики предоставляют скидки. К примеру, бонусы за выборку объема товаров, скидки на последующую отгрузку и др. Для покупателя будет выгодно, если продавец сразу предоставит ему скидку, например, когда отгружает товар.

Покупатель примет к учету товар по стоимости, записанной в первоначальных документах и счетах-фактурах, и заявит налог на добавленную стоимость к вычету.

Договоритесь о досрочной поставке

Многие компании работают по предоплате. В таком случае авансы стоит закрыть отгрузками до того, как изменится ставка НДС.

Покупатель вправе заявить вычет с аванса в 2021 году по ставке 18 процентов. Когда получит товары, он обязан восстановить вычет. В 2021 году товар поступит со счетом-фактурой, где налог рассчитали по ставке 20 процентов.

Эту сумму покупатель также поставит к вычету. Если у него не будет реализации в 1 квартале или ее объем будет незначительным, то получится налог к возмещению за счет новой ставки.

В таком случае понадобится пояснить это налоговикам.

Продавцу, наоборот, не стоит оставлять авансы без отгрузок. Иначе могут возникнуть спорные ситуации с контрагентом об оплате и сложности в учете (об этом читайте ниже).

Чтобы не считать убытки в переходный период на новую ставку НДС 20 %, согласуйте с покупателем условие о переносе срока поставки. Внесите новую дату в договор дополнительным соглашением. В нем не отражайте причину, почему смещаются сроки контракта. Достаточно, чтобы обе стороны сделки были довольны новыми датами.