- Что относится к малоценным и быстроизнашивающимся предметам

- Учет основных средств у бюджетников: что изменилось с 2021 года

- Передача ОС в 1С 8.3 Бухгалтерии — оформление продажи ОС

- Учет малоценного оборудования и запасов

- Как работать с МБП. Теоретики vs практики

- В бухгалтерских документах

- Особенности использования счетов в бухучете МБП, амортизация и основные проводки

- Проводки для списания малоценки в соответствии с ФСБУ 6/2020

- Вариант 1 — Списание на счета затрат

- Вариант 2 — Списание на счет 90

- ФСБУ 6/2020 и ПБУ 6/01

- Что относится к малоценным основным средствам

- Особенности «малоценного» учета

- Какие проводки нужно создать

- Более подробно об учете: этапы, особенности, нюансы

- Создание проводки списания и печать акта о выбытии МОС (№ МБ-4) из журнала основных средств

- Забалансовый счет: учет, имущество, основные средства

- Ремонт, капитальный ремонт, реконструкция малоценного имущества

Что относится к малоценным и быстроизнашивающимся предметам

Во всех организациях, так или иначе, есть недорогое и не особо ценное имущество, которое используется в текущей работе. Оно не отражается как основное средство и его стоимость достаточно мала. К нему можно отнести:

- компьютерную и оргтехнику;

- расходные материалы;

- предметы мебели;

- спецодежду;

- посуду;

- чистящие и моющие средства и т.п.

В эту же группу включаются некоторые инструменты, техника, инвентарь, запасные части, в общем, все то, что используется для решения различных задач в производстве, но быстро изнашивается и требует постоянной замены.

Для того, чтобы определить, что тот или иной предмет действительно является малоценным и быстро изнашиваемым, необходимо удостовериться в том, что срок его годности не превышает одного года, а стоимость не выше 40 тыс. рублей.

Учет основных средств у бюджетников: что изменилось с 2021 года

Зато выделена инвестиционная недвижимость — объекты недвижимости, их части или движимое имущество, предназначенные для сдачи в аренду. Бухгалтеру следует изучить, какие из объектов, которые числятся на счете 01, надо будет перевести в разряд ОС.

- Обменные операции — активы обмениваются на деньги или иные материальные ценности, в счет стоимости объекта могут быть учтена стоимость выполненных работ, оказанных услуг или прав на пользование активом. Такой обмен основан на рыночной стоимости объекта. При обменных операциях объект оценивается по размеру фактических затрат.

- Необменные операции — активы передаются на безвозмездной основе или за незначительные деньги. В данном случае первоначальная стоимость определяется, исходя из справедливой стоимости объекта.

Рекомендуем прочесть: Надо ли делать осаго если есть каско

Передача ОС в 1С 8.3 Бухгалтерии — оформление продажи ОС

В этом случае следует предварительно ввести специальный документ «Подготовка к передаче ОС» и затем выбрать его данном поле «Передачи ОС». Местонахождение ОС. Здесь нужно указать подразделение, к которому прикреплено основное средство. Событие ОС. Необходимо выбрать его из справочника программы «События с основными средствами».

Доступны только события, имеющие вид «Передача». Если такого события нет в справочнике, нужно его создать.

В табличную часть «Основные средства» заносят продаваемые позиции.

Основное средство выбирается из справочника ОС. Затем необходимо указать цену продажи и ставку НДС (в случае, если операция облагается этим налогом). Далее в строке находятся графы для указания счетов учета.

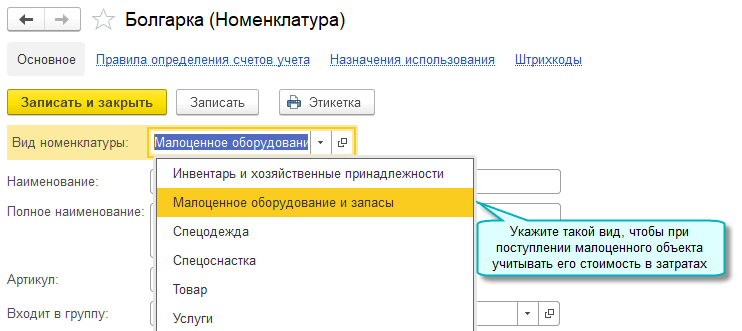

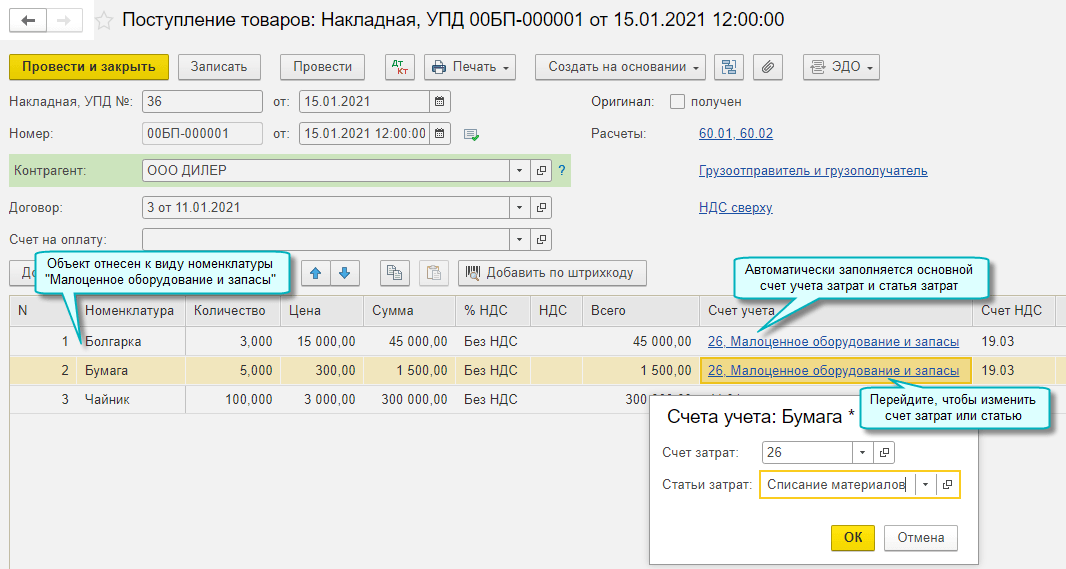

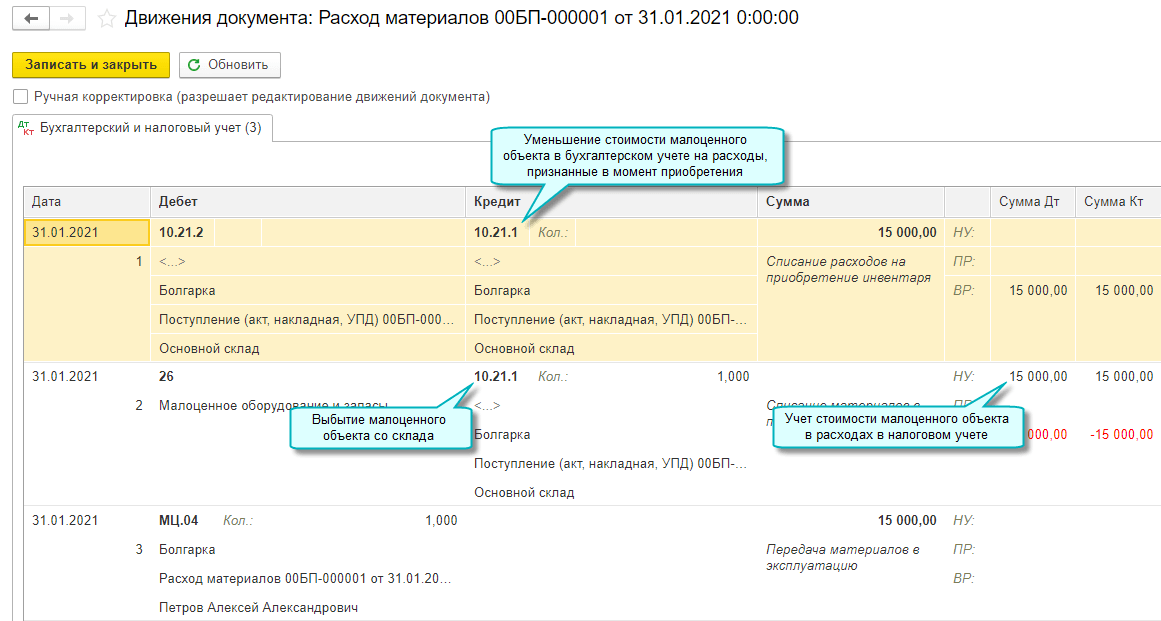

Учет малоценного оборудования и запасов

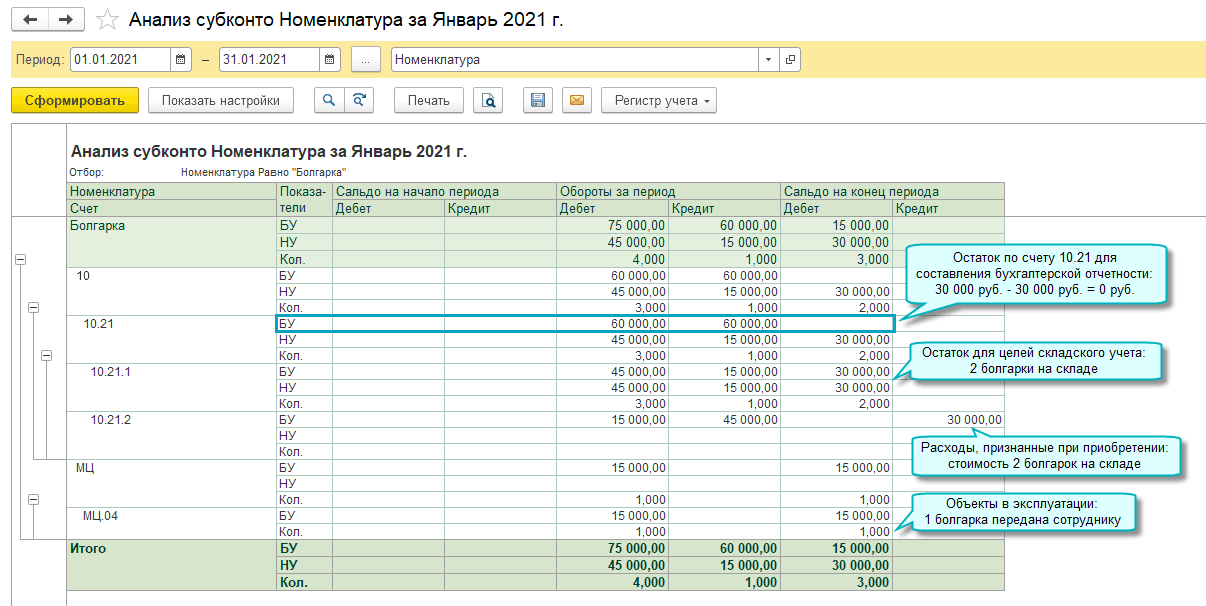

Для основных средств и запасов, признанных организацией несущественными в целях бухгалтерского учета, добавлена возможность включения их стоимости в затраты в момент приобретения. Несущественными могут быть признаны материалы для управленческих нужд, малоценные основные средства, в том числе спецодежда и спецоснастка.

При этом в налоговом учете по налогу на прибыль стоимость этих материалов и малоценных основных средств учитывается в расходах по мере их использования в производстве, для управленческих нужд, передачи сотрудникам.

Для учета таких объектов добавлен вид номенклатуры «Малоценное оборудование и запасы» и счет 10.21 «Малоценное оборудование и запасы» с субсчетами:

10.21.2 — Выбытие малоценного оборудования и запасов.

Подробнее об учете малоценных объектов см. в Статье.

Простой интерфейс: меню «Товары — Основное».

Полный интерфейс: меню «Справочники — Товары и услуги — Номенклатура «.

Простой интерфейс: меню «Контрагенты — Поступление (акты, накладные, УПД)».

Полный интерфейс: меню «Покупки — Покупки — Поступление (акты, накладные,УПД)».

Аналогичным образом для малоценного оборудования и запасов реализовано указание счета и аналитики затрат в документах:

- Поступление доп. расходов,

- Авансовый отчет на закладке «Товары»,

- Возврат поставщику,

- Корректировка поступления.

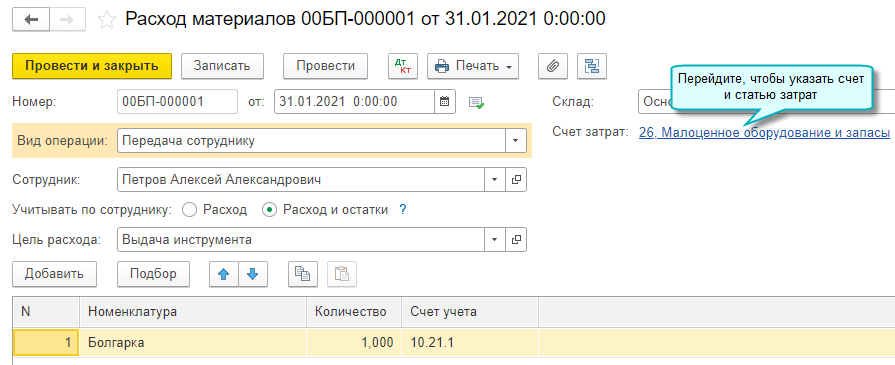

Для отражения в учете использования, передачи сотрудникам, перемещения, списания и реализации малоценного оборудования и запасов используются те же документы, что используются для обычных материалов. При этом автоматически будут формироваться необходимые проводки по субсчетам 10.21.1 и 10.21.2.

- меню «Товары — Документы по складу — Расход материалов»;

- меню «Товары — Еще — Расход материалов».

- меню «Склад — Склад — Расход материалов (требования-накладные)»;

- меню «Производство — Производство — Расход материалов (требования-накладные)».

Простой интерфейс: меню «Бухгалтерия — Отчеты — Анализ субконто».

Полный интерфейс: меню «Отчеты — Стандартные отчеты — Анализ субконто».

Если Вы не нашли интересующий Вас функционал по поддержке законодательства, то посмотрите наши планы, очень возможно, что он скоро будет!

Источник

Как работать с МБП. Теоретики vs практики

Практикой выработалось несколько вариантов:

1. Приходовались и передавались в эксплуатацию предметы на 12 счет «Малоценные быстроизнашивающиеся предметы». Они проходили по стоимости приобретения в активе. А в конце каждого месяца списывалась на расходы 1/12 этой цены. Т. е. срок эксплуатации мог быть и более года, но стоимость оборудования или, скажем, инвентаря списывалась именно за 12 месяцев.

2. При сдаче в эксплуатацию объекта начислялся сразу износ в 50 %. А остальные 50 % – в момент его списания.

Вторым вариантом пользовались, конечно, чаще. Он был более прост для бухгалтера. К тому же у первого были свои недостатки. В месяц покупки в балансе проходила вся стоимость объекта, а это нелогично увеличивало прибыль данного месяца. Далее, конечно, равномерное начисление износа уменьшало прибыль последующих отчетных периодов, но это было не совсем корректно. С научной точки зрения оба варианта являлись несовершенными.

Был еще один недостаток в учете МБП. Есть такие вещи, цена которых мала. Практикующие бухгалтеры настояли на том, что эти предметы сразу списывались на текущие расходы. И тут не нужна никакая амортизация и износ. Весьма удобно, не так ли? Но теоретиков очень смущал такой подход. Впрочем, на исход дела их мнение не особо повлияло. Практика остается практикой, ведь это все снижало прибыль предприятия в месяце закупки, а значит, упрощало работу бухгалтеров.

Позднее решили отменить МБП, однако это не устранило проблему. Но это все – день вчерашний. А сегодня малоценные и быстроизнашивающиеся предметы все еще существуют, и ведется их учет. О том, как это происходит, и пойдет речь далее. Итак, МБП: что это такое и с чем его едят?

В бухгалтерских документах

Чтобы четко и качественно осуществлять операции, используются синтетические счета. Среди них:

- «Материалы» – применяется для обобщения данных о движении топлива, комплектующих, задействованного сырья, упаковки и других активов. В документации указывается фактическая стоимость. В некоторых случаях – учетные цены. Делится на 11 субсчетов.

- «Животные на выращивании и откорме» – перечень зверей, птиц, пчелиных семейств, которые участвуют в коммерческой деятельности организации. Вносится вся информация о молодняке, взрослых особях, которых откармливают, а также стадах, предназначенных для сбыта.

- «Заготовление и приобретение материальных ценностей» – это совокупность сведений о покупке запасов, которые задействованы в изготовительных циклах.

- «Отклонение в стоимости» – в нем отображены все данные о разнице в цене активов, которые были приняты в предприятие. Указывается их фактическая себестоимость.

- «Товары» – здесь описана ситуация по наличию и движению продуктов, которые были куплены для дальнейшей перепродажи.

- «Готовая продукция».

Кроме синтетических счетов, в учете движения МПЗ применяется также забалансовые. К ним относятся:

- «Материалы, принятые в переработку» – здесь ведется мониторинг давальческого сырья, которое не оплачивается фирмой-. Сюда заносятся активы, которые содержатся на складах по определенным причинам. К примеру, если заказчик получил от поставщика неоплаченные ресурсы, которые запрещено по условиям контракта вводить в эксплуатацию до полного расчета.

- «Товары, принятые на комиссию». Учитываются условия заключенного договора.

Особенности использования счетов в бухучете МБП, амортизация и основные проводки

Наиболее правильно на предприятии в области малоценки использовать такой подход:

- МБП, предполагаемый срок использования которых составит больше года, учитывать на сч. 01 (на соответствующем субсчете).

- МБП, которые будут находиться в эксплуатации до года – на сч. 10 (субсчет 9 или 10).

- Контрактивным счетом в первом случае послужит соответствующий субсчет сч. 02.

- Во втором: к сч. 10 (10) → сч. 10 (11).

- На сч. 10 (9) учитывается инвентарь и хозпринадлежности, поэтому он не нуждается в контрактиве.

Когда малоценка будет использоваться в производстве более чем 12 месяцев, бухгалтер делает такие пометки:

| Счета | Описание | |

| Дебет | Кредит | |

| 08 | 60 | Малоценка оприходована за фактом ее поступления |

| 19 (1) | 60 | Отражение НДС |

| 01 | 08 | Малоценка передана в эксплуатацию |

| 68 | 19 (1) | НДС зачтен |

| 20 или 23 | 02 | Начислена амортизация (можно сразу все 100% стоимости малоценки, или ее часть по первому кварталу или году) |

| 02 | 01 | Амортизационная сумма списана (но не раньше, чем объект будет полностью списан) |

При использовании МБП менее года проводки таковы:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (10) | 60 | МБП оприходованы согласно фактам их поступления |

| 19 (1) | 60 | НДС |

| 20 или 23 | 10 (11) | Малоценка передается в пользование |

| 68 | 19 | НДС зачтен |

| 10 (11) | 02 | Амортизация списана в 100% размере стоимости малоценки |

Оприходование инвентаря, хозпринадлежностей производится по сч. 10 (9). Они будут числиться, пока не перейдут в эксплуатацию. Одновременно с этим данный вид малоценки списывается весь. Стоимость включается в издержки по той статье, по которой они используются. Проводки следующие:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (9) | 60 | Инвентарь оприходован |

| 20, 23 | 10 (9) | Списание инвентаря |

При списании МБП (сроком службы до года) на соответствующие текущие расходы, их стоимость равняется нулю. Когда же амортизация начисляется частями, МБП некоторое время будут иметь определенную остаточную стоимость.

Таким образом, в зависимости от периода эксплуатации малоценки и соответствующего метода расчета амортизации получается баланс, в активной статье которого – полная стоимость МБП, а в контрактиве – аналогичная минусовая стоимость. В результате стоимость малоценки равна нулю.

Пример №3. Кассир-деловод купил за наличные бумагу для принтера на сумму 1500 руб. В бухгалтерию сдан авансовый отчет, подкрепленный кассовым чеком. В нем значится НДС – 228,75. Бумага передана для использования. Бухгалтерские записи:

| Дебет | Кредит | Сумма | Операция |

| 60 | 71 | 1500,00 | Получен авансовый отчет |

| 10 | 60 | 1271,25 | Бумага оприходована |

| 19 | 60 | 228,75 | НДС входной к вычету принят |

| 26 (44) | 10 | 1271,25 | Товар отправлен в работу |

Проводки для списания малоценки в соответствии с ФСБУ 6/2020

Для списания малоценки есть два варианта проводок, которые бухгалтер может использовать в соответствии с ФСБУ 6/2020.

Вариант 1 — Списание на счета затрат

В таком случае полученные от поставщика малоценные объекты сразу попадают на затратные счета 20, 23, 25, 26, 29 или 44. Но есть особенность.

При списании стоимость малоценки должна в полном объеме попасть на счет 90. Однако из вышеперечисленных счетов полностью на счет 90 закрываются только счета 26 и 44. Другие включают в себя стоимость незавершенного производства (20 и 29), либо распределяются на незавершенку (25).

Для этого к счетам 20, 25 и 29 можно открыть субсчет «Малоценные имущество» и списывать его в полном объеме на счет 90.

| Дебет | Кредит | Описание |

|---|---|---|

| 26/44 или 20, 23, 25,29 субсчета «Малоценное имущество» | 60 | Отражено поступление малоценного имущества от поставщика |

| 19 | 60 | Отражен «входящий» НДС |

| 60 | 51 | Перечислена оплату поставщику |

| 68 | 19 | «Входящий» НДС принят к вычету |

| 90 | 26/44 или 20, 23, 25,29 субсчета «Малоценное имущество» | Стоимость малоценки списана в состав расходов |

Вариант 2 — Списание на счет 90

Второй вариант проще — можно сразу списать малоценку на счет 90. Недостаток способа в том, что бухгалтер не сможет увидеть аналитику расходов. Поэтому первый способ более предпочтителен.

| Дебет | Кредит | Описание |

|---|---|---|

| 90 | 60 | Поступило малоценное имущество и сразу списано в расходы |

| 19 | 60 | Отражен «входящий» НДС |

| 60 | 51 | Перечислена оплату поставщику |

| 68 | 19 | «Входящий» НДС принят к вычету |

ФСБУ 6/2020 и ПБУ 6/01

2021 год для учета основных средств можно назвать «переходным». 17/09/2020 Приказом № 204н Минфина введен ФСБУ 6/2020 «Основные средства» (и ФСБУ 26/2020 «Капитальные вложения»). Этот стандарт применяется с 2022 года. В добровольном порядке на него перейти можно уже сейчас. До конца года еще имеет силу ПБУ 6/01 «Учет основных средств», утвержденный Приказом № 26н Минфина от 30.03.2001. ФСБУ 5/2019, связанный с этими документами, напомним, уже обрел силу закона.

Как учитывать в этих условиях малоценные ОС? И тот и другой документ предполагает их упрощенный учет, но разница существенная. Прежде всего, речь о стоимости. ПБУ 6/01 (п. 5) предоставляет фирме самим устанавливать лимит, отделяющий ОС от МПЗ, но не выше 40 тыс. руб. Парадоксальная ситуация, когда оргтехника до 40 тыс. руб. – это МПЗ, а похожее устройство выше данного лимита – уже ОС, в прошлом возникала в учете довольно часто.

ФСБУ 6/2020 (п. 5) позволяет не применять документ к активам, подходящим по всем параметрам под определение ОС, если их стоимость меньше лимита, установленного самой фирмой. Лимит связан с существенностью информации об активах, для каждого юрлица данное понятие будет разниться. Затраты на покупку, создание активов сразу признаются расходами периода, в котором они имели место.

Иначе говоря, способ учета малоценных ОС разный. ПБУ 6/01 относит их к запасам, согласно ФСБУ 6/2020 можно сразу учесть в расходах. Разнится и подход к определению объекта ОС. Вместо границы в 40 тыс. руб. (или меньше, если в учетной политике это прописано) новый ФСБУ предлагает организации самостоятельно установить максимальную лимитированную величину стоимости, означающую переход из одной категории в другую, учитывая критерий существенности. В новом документе также нет четкого указания, что лимит применяется к единице актива, а не к группе. Отсутствует в новом стандарте и указание на то, что лимит стоимости обязательно должен учитываться в деньгах. Альтернативой могут быть проценты.

Заметим, что групповой учет ОС в части оценки группы объектов, единовременное списание в расходы несет в себе определенный риск для фирмы: без разъяснений порядка учета от Минфина вероятность ошибок в БУ высока.

Устанавливая критерий существенности, необходимо опираться на ПБУ 1/2008 «Учетная политика организации». Основой критерия должен быть рациональный подход, а не случайная величина. Учитываются (по тексту п. 6 ПБУ 1/2008):

- условия хозяйствования;

- величины организации;

- соотношение затрат на формирование информации о конкретном объекте БУ и полезности (ценности) этой информации.

Обратите внимание! «Отнесение информации к несущественной организация осуществляет самостоятельно» (п. 7.4 ПБУ 1/2008)

Организациям, которые не спешат досрочно переходить на новый ФСБУ 6/2020, Минфин разрешил активы, подходящие под определение ОС, используемые более 12 месяцев и имеющие стоимость в пределах лимита, установленного организацией (но не более 40 000 рублей), отражать в составе запасов (письмо № 07-01-09/14384 от 02/03/21).

Можно рассмотреть рекомендацию ООО «НРБУ «БМЦ (Бухгалтерского методологического центра)»» от 11.12.2020 № Р-122/2020-КпР «Специальные средства производства». В ней говорится о возможности ведения группового учета малоценных ОС, вне зависимости от применения ПБУ 6/01, либо ФСБУ 6/2020. Вместе с тем такую позицию полностью оправданной назвать нельзя. Если фирма в 2021 году работает по ПБУ 6/01, то согласно п. 5 активы, имеющие признаки ОС в рамках лимита стоимости за единицу, можно отражать в МПЗ. Речь идет о единице активов, а не о группе.

Что относится к малоценным основным средствам

Российский бухгалтер, N 5, 2012 год

Елена Видунец, эксперт журнала

«Малоценные» основные средства

С 1 января 2011 года основные средства стоимостью, не превышающей 40000 руб. за единицу (до 1 января 2011 года — 20000 руб.) пунктом 5 ПБУ 6/01 разрешено учитывать в составе материально-производственных запасов. То есть в бухгалтерском учете, данные активы могут учитываться как в составе оборотных, так и в составе внеоборотных активов. Поговорим о нюансах учета.

Для этого организации следует установить конкретный стоимостной лимит, не превышающий 40000 руб., а также прописать его в своей учетной политике (п.7 ПБУ 1/2008 «Учетная политика организации», п.5 ПБУ 6/01).

Определив порядок учета малоценного имущества, организация должна придерживаться его в отношении всех объектов, которые будут соответствовать выбранному стоимостному критерию.

Соответственно, при отсутствии установленного лимита в учетной политике, такие активы по умолчанию признаются основными средствами независимо от их стоимости и подлежат амортизации в общем порядке (письмо Минфина России N 07-05-06/36 от 8 февраля 2007 года).

В налоговом учете, имущество стоимостью менее 40000 руб. амортизируемым не признается, и в любом случае подлежит единовременному включению в состав текущих расходов отчетного (налогового) периода (п.1 ст.256 НК РФ, п.1 ст.257 НК РФ).

Если согласно установленному лимиту, «малоценные» основные средства отражаются в составе материально-производственных запасов (МПЗ), то для их учета должны выполняться соответствующие требования ПБУ 5/01 «Учет материально-производственных запасов» и Методических указаний по бухгалтерскому учету МПЗ, утвержденных Приказом Минфина России от 28 декабря 2001 года N 119н. Такие объекты подлежат учету на счете 10 «Материалы», при этом можно предусмотреть отдельный субсчет.

Поступление малоценных активов документируется как поступление МПЗ, то есть оформляется приходный ордер по форме N М-4 и заводится карточка учета материалов по форме N М-17 (постановление Госкомстата России от 30 октября 1997 года N 71а). При этом заполнять форму N ОС-1 не требуется.

В силу п.5, п.6 ПБУ 5/01 материально-производственные запасы принимаются к бухгалтерскому учету по их фактической себестоимости.

Далее, при вводе малоценного объекта в эксплуатацию, его стоимость в бухгалтерском учете единовременно списывается на расходы по обычным видам деятельности (п.п.5, 7, 16 ПБУ 10/99). При этом производится запись по дебету счета учета затрат 20 (26, 44) и кредиту счета 10 «Материалы».

При списании оформляется требование-накладная по форме N М-11 и в карточке N М-17 делается соответствующая запись выбытия (п.п.5, 7, 8 ПБУ 10/99, Инструкция по применению Плана счетов).

Для обеспечения контроля за движением и сохранностью малоценного имущества при эксплуатации можно открыть специальный забалансовый счет (абз.4 Пункт 5 ПБУ 6/01; п.1 ст.9 Закона о бухучете: 129-ФЗ, письмо Минфина России от 29 апреля 2010 года N 07-02-06/56). Аналитический учет по нему можно вести в разрезе номенклатуры, партий материалов в эксплуатации или по материально ответственным лицам.

Особенности «малоценного» учета

Будучи признанными в составе МПЗ, «малоценные» объекты

списываются, как и прочие материально-производственные

запасы, с привязкой к отпуску их в эксплуатацию

Особенно заострять внимание на данном факте смысла не

имеет

Вместе с тем при отражении тех средств, которые по всем

параметрам подходят под определение ОС, но ввиду низкой

стоимости отнесены на МПЗ, должны выполняться отдельные

требования. Так, согласно пункту 5 ПБУ 6/01, фирма

должна обеспечить сохранность «малоценки» в производстве

или при эксплуатации, для чего необходимо организовать

надлежащий контроль за их движением.

Другой вопрос, как именно это сделать; конкретных

рекомендаций законодательство не содержит.

По

мнению Минфина России, приведенному в письме от 29

апреля 2010 г. № 07-02-06/56, контроль и сохранность

малоценных ОС обеспечивается посредством организации

учета движения таких объектов. Вариантов тут несколько.

В

письме от 30 мая 2006 г. № 03-03-04/4/98 чиновники

финансового ведомства предлагают в целях организации

контроля за движением «малоценки» вести по ним

соответствующие карточки учета (приходный ордер по форме

№ М-4, требование-накладную по форме № М-11, карточку

учета материалов по форме № М-17).

УФНС

России по г. Москве в письме от 28 апреля 2006 г. №

20-12/35854@ также говорит о необходимости использовать

для контроля за движением малоценных ОС формы,

утвержденные постановлением Госкомстата России от 30

октября 1997 г. № 71а. Помимо названных финансовым

ведомством форм столичные налоговики говорят о

применении таких форм, как доверенность (№ М-2 и М-2а),

акт о приемке материалов (№ М-7), лимитно-заборная карта

(№ М-8), накладная на отпуск материалов на сторону (№

М-15) и акт об оприходовании материальных ценностей,

полученных при разборке и демонтаже зданий и сооружений

(№ М-35).

Кроме

того, не лишено смысла прислушаться в данном вопросе к

практикам. Многие профессионалы рекомендуют либо вести

учет на забалансовых счетах, либо вести книгу учета

движения малоценных ОС.

Что

касается реализации последнего из указанных советов,

бухгалтеру придется проявить свои творческие

способности. Дело в том, что унифицированной формы книги

учета движения малоценных средств не существует, и

разрабатывать шаблон придется самостоятельно. Для

упрощения задачи приводим пример оформления данного

документа.

Пример

14

мая 2011 года ООО «Колосок» приобрело торговое

оборудование:

Доставка оборудования предоставляется продавцом

бесплатно.

Оборудование было введено в эксплуатацию 18 мая 2011

года. Ответственным за использование оборудования

назначен директор магазина И.Т. Романов.

Книга

учета движения малоценных средств:

|

|

|

Стоимость объекта |

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|||

|

1 |

морозильный ларь Liebherr GT 1421 |

мл-2 |

15000 |

Романов И.Т. |

18.05.11 |

Романов |

||||

|

2 |

витрина VT-14 «Кальвадос» |

вт-5 |

19000 |

Романов И.Т. |

18.05.11 |

Романов |

Какие проводки нужно создать

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская». Значит, временная разница является налогооблагаемой. Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77. Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет. Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68. Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

В феврале 2019 года торговая организация приобрела основное средство первоначальной стоимостью 86 400 руб. и сроком полезного использования 4 года (что составляет 48 месяцев). В этом же месяце объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

В феврале 2019 года бухгалтер сделал проводку: ДЕБЕТ 01 КРЕДИТ 08 – 86 400 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 86 400 руб.

Бухгалтер сделал проводку: ДЕБЕТ 68 КРЕДИТ 77 – 17 280 руб.(86 400 х 20%) — отражено ОНО.

В период с марта 2019 года по февраль 2023 года (всего 48 месяцев) бухгалтер ежемесячно начисляет амортизацию и делает проводку: ДЕБЕТ 44 КРЕДИТ 02 – 1 800 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 1 800 руб. В связи с этим ежемесячно делается проводка: ДЕБЕТ 77 КРЕДИТ 68 – 360 руб.(1 800 руб. х 20%) — погашено ОНО.

По истечении срока полезного использования ОНО оказывается полностью погашенным.

Более подробно об учете: этапы, особенности, нюансы

Каждое предприятие ведет учет МБП. Как это происходит на практике? Алгоритм прост:

Бухгалтерия организации приходует товары.

Осуществляет контроль за сохранностью.

Определяет стоимость малоценных быстроизнашивающихся предметов.

Контролирует сроки эксплуатации.

Списывает изношенные МБП.

С 2014 года при передаче вещей в эксплуатацию износ БМП начисляют не на всю стоимость, а на половину за минусом остаточной. Остаток в 50 % начисляют уже при списании. При передаче малоценных быстроизнашивающихся товаров в пользование их закрепляют за материально ответственными людьми. Затем им присваивают инвентарные номера, что упрощает проведение инвентаризации. На последнем этапе составляют акт списания (образец заполнения см. ниже) МБП.

Данные предметы необходимо не забыть снять с учета (с материально ответственного лица). Предприятия самостоятельно определяют пределы стоимости для МБП. Что это означает? Абсолютную выгоду. Потому что к упомянутой категории относят, по сути, основные средства. МБП в эксплуатации претерпевают моральный и физический износ, стоимость основных средств уменшается. В балансе они проходят по остаточной стоимости, которая является разницей между начальной ценой и суммой начисленного износа за определенный отчетный период. В первоначальную стоимость МБП включаются и расходы по их приобретению.

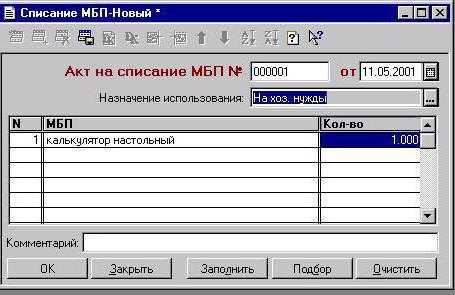

Создание проводки списания и печать акта о выбытии МОС (№ МБ-4) из журнала основных средств

Эта процедура используется для создания и печати отчета Акт выбытия МОС (МБ-4) из журнала ОС после ввода проводок выбытия или списания. Для проводок со статусом Списано или Списано (продажа) отчет можно также распечатать со страницы Спецодежда, Спецоснастка или Малоценные ОС. Этот отчет формируется каждым из подразделений, которое использует спецодежды, спецоснастку и МОС.

Примечание

Можно создать отчет со страниц Спецодежда, Спецоснастка и Малоценные ОС только после создания отчета из журнала основных средств.

- Откройте Основные средства (Россия) > Журналы > Журнал ОС.

- Создайте журнал.

- В поле Имя выберите имя журнала.

- Выберите Строки, чтобы открыть страницу Ваучер журнала.

- Выберите Создать, чтобы открыть диалоговое окно Добавление в журнал.

- Выберите дату проводки в поле Дата проводки.

- В поле Тип проводки выберите Выбытие (продажа).

- В поле Инвентарный номер ОС выберите инвентарный номер для основного средства.

- В поле Модель стоимости выберите модель стоимости для основного средства.

- В поле Код причины выберите код причины для проводки.

- В поле Комментарий к причине введите комментарий или описание проводки.

- Нажмите ОК. Строки списания всех моделей стоимости, зарегистрированных на счету ОС, создаются в журнале.

–или–

Выберите Групповые операции > Выбытие (продажа) после шага 4, чтобы создать проводки выбытия.

-

В поле Дата выбытия выберите дату выбытия для транзакции.

-

На вкладке Записи для добавления выберите Фильтр. Затем укажите критерии выбора, которые используются для создания проводок.

-

Выберите ОК, затем снова выберите ОК, чтобы создать проводки выбытия или списания.

-

Выберите пункт меню Проверка > Проверка, чтобы проверить проводки списания.

-

Выберите Разнести > Разнести, чтобы разнести транзакцию.

-

Закройте страницу.

-

На странице Журнал ОС выберите печать > Акт о выбытии МОС (№ МБ-4), чтобы открыть страницу Акт выбытия МОС (МБ-4).

Примечание

Кнопка Печать доступна только для журналов, которые были разнесены. Проводка списания, созданная на странице Ваучер журнала, появляется на вкладке Обзор. Эта проводка имеет номер документа. Номер документа создается на основе номерной серии, настроенной на странице Параметры основных средств.

-

В поле Комментарий введите причину для выбытия ОС.

-

На вкладке Строки можно просмотреть номер документа, номер основных средств и код модели стоимости.

-

Выберите Печать, чтобы создать отчет Акт о выбытии МОС (номер МБ-4).

Забалансовый счет: учет, имущество, основные средства

Внимание Поэтому такие ценности поступают на забалансовый счет 004 по ценам, указанным в акте. В момент передачи эти цифры списываются в полном объеме

Проблема возникнет, если организация отразит такой товар на балансовом счете. Налоговая может квалифицировать договор обычной куплей-продажей. Если товар будет оплачен за комитента сторонним поставщиком, то доказать правомерность операции даже в суде не получится. ТМЦ От полноты отражения информации на счете 002 зависит правильность исчисления налога на имущество. Если инспекция выявит, что организация приобрела ОС и безосновательно оприходовала их на забалансовый счет, то налогоплательщик должен будет заплатить штраф и доначисленный налог

Решающее значение в таких сделках имеет право собственности.Важно Его целесообразно составить, когда недорогое имущество полностью износилось и стало непригодным для того, чтобы использовать его по назначение и дальше. Форма БМ-8 сегодня не является обязательной

Но ее можно взять за основу для разработки на предприятии своей формы акта. Решение о списании малоценки принимает ликвидационная комиссия. Она назначается руководителем и сотрудничает с работниками бухгалтерии. Малоценное имущество нужно отражать при списании по фактической себестоимости. Документ подписывается каждым членом комиссии, утверждается руководителем и отправляется в бухгалтерию.

К ней относят текущие активы, для которых:

- стоимость – за одну единицу не больше, чем 40 тыс. руб.;

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

Малоценное имущество зачисляется в текущие активы, а их стоимость списывается на издержки:

- полностью, при условии, что срок эксплуатации составляет год;

- по частям, когда тот – 2 года.

Принимаются во внимание только стоимость, а в бухучете – и физические единицы измерения. Для налогообложения прибыли стоимость МБП учитывается в расходах прочих

Важно! Списанная малоценка с нулевой стоимостью для налогового учета уже не существует. Топ пять вопросов, которые задаются наиболее часто Вопрос №1.ОС учитываются по стоимости, указанной в документах (договор, акт приема-передачи, копии карточки)

Корреспонденция осуществляется по арендодателям и инвентарным номерам. Расчеты с клиентом отображаются по статье 76: по дебету – начисление арендной платы, по кредиту – поступление средств.Сальдо статьи «Оборудование для монтажа» используются подрядчиками для отображения движения имущества, которое находится у них в стадии сборки. Разбивка проводится по агрегатам в ценах, указанных в актах. Прием оборудования оформляется формой № ОС-15. У заказчика оно числится на счете 07: ДТ08 КТ 07

Топ пять вопросов, которые задаются наиболее часто Вопрос №1.ОС учитываются по стоимости, указанной в документах (договор, акт приема-передачи, копии карточки). Корреспонденция осуществляется по арендодателям и инвентарным номерам. Расчеты с клиентом отображаются по статье 76: по дебету – начисление арендной платы, по кредиту – поступление средств.Сальдо статьи «Оборудование для монтажа» используются подрядчиками для отображения движения имущества, которое находится у них в стадии сборки. Разбивка проводится по агрегатам в ценах, указанных в актах. Прием оборудования оформляется формой № ОС-15. У заказчика оно числится на счете 07: ДТ08 КТ 07.

Инфо Если передается ранее оприходованное имущество, то делается запись: ДТ 01 субконто «Монтаж», КТ 01 субконто «На складе». Основные средства на забалансовом счете фигурируют у подрядчика. При поступлении оборудования формируется проводка ДТ005.

Ремонт, капитальный ремонт, реконструкция малоценного имущества

Проведение работ, в том числе замена частей, направленных на поддержание малоценного имущества в рабочем состоянии, признается текущим ремонтом таких объектов.

В бухгалтерском учете документально подтвержденные расходы на ремонт любого имущества, которое используется в производственной деятельности или для управленческих целей, в бухгалтерском учете списывают единовременно в качестве прочих расходов (п. п. 5, 7 ПБУ 10/99).

Что касается капитальных изменений малоценного имущества, например, модернизации или реконструкции, то для такого имущества, учтенного на основании учетной политики в составе ОС, предусмотрено увеличение первоначальной стоимости.

Для малоценного имущества, учтенного в составе материально-производственных запасов, изменение первоначальной стоимости, по которой они были приняты к бухгалтерскому учету, не предусмотрено (п. 12 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01).

Малоценное имущество для целей налогообложения прибыли к амортизируемому имуществу не относится (абз. 1 п. 1 ст. 256 НК РФ). В налоговом учете расходы на капитальные изменения малоценного имущества уменьшают базу по налогу на прибыль как прочие расходы и в полном объеме включаются в расходы текущего налогового (отчетного) периода. Аналогичное мнение содержится и в письмах Минфина России, например в Письме от 15 января 2009 г. N 03-03-06/1/16.

Пример. Закрытое акционерное общество произвело модернизацию компьютера стоимостью 23 600 руб., в т.ч. НДС — 3600 руб. Его стоимость сразу была учтена в расходах при вводе в эксплуатацию, так как учетной политикой предусмотрено, что активы стоимостью менее 40 000 руб. учитываются в составе МПЗ. В процессе эксплуатации компьютера было принято решение увеличить объем его оперативной памяти. Сумма расходов по модернизации составила 2000 руб.

Эта сумма сложилась из стоимости модуля оперативной памяти (1500 руб.) и стоимости установки его в системном блоке компьютера, выполненной специалистом сервисной фирмы. Сервисная фирма применяет упрощенную систему налогообложения и НДС не уплачивает. Так как компьютер учтен в составе МПЗ, затраты на модернизацию в полной сумме включены в состав общехозяйственных расходов.