- Сочетание скользящих средних

- Разворотный индикатор Parabolic SAR

- Как настроить индикатор BBands Stop

- Сетка №1. Статическая сетка ордеров с фиксированным шагом

- Как использовать статическую сетку для ловли цены?

- Как использовать статическую сетку для ловли профита?

- Как определить расстояние между ордерами?

- Дивергенция – мощный сигнал разворота тренда

- Комплексное применение индикаторов

- Пример №1: MVP + Ratios + SLC

- Пример №2: Profit Ratio + Trading Activity + SLC

- Пример №3: Profit Ratio + SLC

- Пример №4: MVP + SLC

- Пример №5

- Виды трейлинга, которые применяются в трейдинге

- Стрелочный индикатор ATR Hilo Channels Arrow

- Подтверждение показаний индикаторов ростом объёмов

- Индикатор Volume на Форекс (специфика)

- ТОП 6: Торговый советник Trline Sub st2050, без перерисовки

- ТОП 8: Pivot Points – точный новейший советник без перерисовки

- Стакан позиций и отложенных ордеров – основа всей стратегии

- Подтверждение разворота тренда с помощью уровней поддержки/сопротивления

Сочетание скользящих средних

Скользящая средняя (MA), сама по себе есть превосходный индикатор, показывающий как направление, так и силу тренда. Положение скользящей средней под графиком цены говорит о восходящем тренде. Положение скользящей средней над ценовым графиком говорит о нисходящем тренде. А точки пересечения MA с ценой говорят о возможной смене тренда. Если MA пересекает цену снизу-вверх, то это сигнал разворота тренда вниз. Если MA пересекает цену сверху-вниз, то это сигнал разворота тренда вверх.

Для того чтобы уменьшить количество ложных сигналов, трейдеры, как правило, применяют не одну, а несколько скользящих средних с разными периодами. В этом случае дожидаются пересечения ценой всех скользящих средних. На рисунке ниже представлен пример с использованием двух простых скользящих средних (Simple MA).

Разворотный индикатор Parabolic SAR

Не случайно я начал именно с этого индикатора. Это, если можно так выразиться, мой любимчик. С его использованием я провёл немало удачных трейдов. Большим достоинством этого индикатора я считаю то, что помимо разворота тренда, он чётко показывает точки выхода из открытой позиции.

При восходящем тренде, Parabolic SAR рисуется снизу графика цены, при нисходящем – сверху. Сигналом о возможном развороте тренда является «перескок» индикатора на другую сторону от ценового графика. Например, перескок Parabolic SAR снизу вверх говорит о смене восходящей тенденции на нисходящую и наоборот, перескок сверху вниз, говорит о смене нисходящего тренда на восходящий.

Помимо нижеописанного подтверждения показаний индикатора с помощью объёмов, хорошим помощником в данном случае выступает индикатор ADX (он изображен на рисунке выше, вместе с параболиком). ADX хорошо показывает силу тренда. Его значения выше 30 говорят о достаточной его силе, чтобы продлиться дальше.

Таким образом, сочетание сигнала от Parabolic SAR в купе со значением ADX больше 30, говорит о большой вероятности смены тренда.

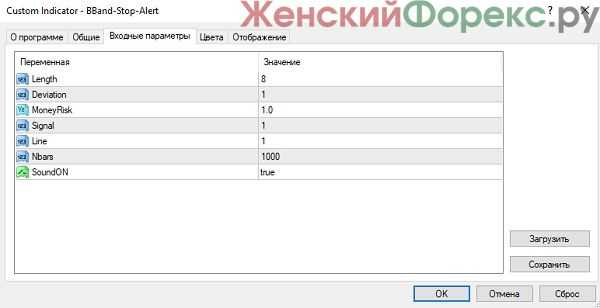

Как настроить индикатор BBands Stop

Так как процесс установки описываемого инструмента не обладает какими-либо особенностями, мы не будем его подробно рассматривать. Если вы хоть раз устанавливали какой-либо индикатор в торговую платформу, то легко справитесь с этой задачей.

Настраиваемые характеристики описываемого инструмента, напротив, заслуживают детального рассмотрения. Это вызвано тем, что от того, насколько грамотно будут настроены характеристики описываемого инструмента, зависит точность выдаваемых сигналов, а, следовательно, и успешность заключаемых сделок.

Чтобы применять описываемый инструмент для получения дохода на выбранном временном интервале, вам потребуется внести изменения в следующие характеристики:

- «Lenght». Эта характеристика отвечает за период кривой, которая отображается описываемым инструментом на экране.

- «Deviation». В этой строке можно изменить дистанцию между кривой описываемого инструмента и ценовым уровнем.

- «Money-Risk». Эта характеристика отвечает за максимально допустимый для спекулянта уровень риска. От значения в этой строке зависит, как далеко от точки заключения сделки будут отображаться места, предназначенные для установки Stop-Loss.

- «Signal». В этой строке вы можете активировать отображение на экране стрелок, которые будут появляться в оптимальном месте для заключения сделки.

- «Line». При запуске этой функции на экране будет отображаться кривая описываемого инструмента.

- «N-Bars». Эта характеристика отвечает за число свечей, которые описываемый инструмент будет использовать для генерации собственных сигналов.

- «Sound-On». В этой строке можно включить звуковой сигнал, благодаря которому вы не пропустите момент появления на торговом графике очередной стрелки.

Сетка №1. Статическая сетка ордеров с фиксированным шагом

Как она работает? На одном уровне открываются две сделки – на покупку и на продажу. После этого строится сетка ордеров с фиксированным шагом. Над ценой ставим отложенные ордера на продажу SellLimit, под ценой располагаем отложенные ордера на покупку BuyLimit.

Такой метод дает возможность охватить весь диапазон движения цены, является очень прибыльным, но вместе с тем, и очень рискованным.

Статическая сетка ордеров с фиксированным шагом

Статическая сетка ордеров с фиксированным шагом

Как использовать статическую сетку для ловли цены?

Для ловли цены сеткой ордеров с фиксированным шагом необходимо, в первую очередь, определить уровень и направление входа. После этого, на основе анализа рыночной ситуации, нужно выставить сетку ордеров с определенным шагом.

Стоит отметить, что такой подход подразумевает, что трейдер понимает происходящую на рынке ситуацию и имеет определенный торговый план. Также для его использования необходимы знания технического анализа.

Ловля цены статической сеткой ордеров с фиксированным шагом

Ловля цены статической сеткой ордеров с фиксированным шагом

Стоит отметить, что оба варианта являются контртрендовыми и основаны на математических и статистических свойствах цены. Их целью является получение прибыли без учета внешних факторов влияния на цену и сложных методов анализа рыночной ситуации.

Как использовать статическую сетку для ловли профита?

Этот вариант использования сетки является более сложным. Его суть состоит в наращивании прибыльных позиций по мере движения цены. Зачастую, вместе с ним используется принцип Антимартингейла, что позволяет получить существенную прибыль.

Такой подход является достаточно сложным. Для его применения желательно наличие трейдерского опыта и знания рынка.

Ловля профита статической сеткой ордеров с фиксированным шагом

Ловля профита статической сеткой ордеров с фиксированным шагом

Как определить расстояние между ордерами?

Как это понятно из названия, статическая сетка с фиксированным шагом подразумевает одинаковое расстояние между выставленными ордерами.

Как правило, ордера выставляют на круглых уровнях Х,ХХ00, то есть, шаг сетки равен 100 пунктам. Для внутридневной торговли используют шаг в 50 пунктов, тогда к круглым уровням добавляются промежуточные уровни Х,ХХ50.

Опытным путем было определено, что оптимальным шагом для внутридневной сетки ордеров является значение 42-46 пунктов. Уменьшение шага приводит к росту нагрузки на депозит, увеличение приводит к снижению прибыльности сетки ордеров.

Дивергенция – мощный сигнал разворота тренда

Дивергенция графика индикатора с графиком цены является одним из верных сигналов разворота тренда. Для поиска дивергенций используют индикаторы осцилляторного типа, такие как, например: MACD, Momentum, RSI. В двух словах суть дивергенции сводится к тому, что последовательные пики цены на восходящем тренде (последовательные впадины цены на нисходящем тренде) не подкрепляются соответствующими пиками (впадинами) на графике индикатора.

Дивергенция цены и индикатора MACD

Дивергенция цены и индикатора MACD

Например, когда на восходящем тренде цена рисует следующий пик выше предыдущего, а индикатор рисует этот пик на одном уровне с предыдущим или даже ниже его (это более мощный сигнал), то это говорит о смене тренда вниз. Или, наоборот, на нисходящем тренде цена образует следующий минимум ниже предыдущего, а осциллятор показывает эту впадину на одном уровне с предыдущей или даже выше её, то это говорит о смене тренда вверх.

Таким образом, с точки зрения дивергенций любой индикатор осцилляторного типа можно считать индикатором разворота тренда.

Комплексное применение индикаторов

Комбинирование сигналов по индикаторам FXSSI дает определенный синергетический эффект, в сравнении с их одиночным использованием. Далее будут продемонстрированы рабочие варианты и примеры стратегий торговли с использованием сразу нескольких индикаторов.

Пример №1: MVP + Ratios + SLC

- Анализ MVP – сверху цены.

- Вход в продажу в момент сигнала Ratios – 60%.

- Выставление Stop Loss за скоплениями большинства трейдеров, на расстоянии 20-40 пунктов от данных скоплений в большую сторону.

- Выход из сделки в случае достижения ценой индикатора MVP и ее колебания в данной зоне в течение 4-7 часов.

Примечание: аналогично для покупок.

Кейс #1

Кейс #2

Кейс #3

Кейс #4

Кейс #5

Пример №2: Profit Ratio + Trading Activity + SLC

- Вход в случае появления сигнала по Profit Ratio.

- Появление всплеска по дельте индикатора Trading Activity.

- В случае дальности индикатора RP в пределах 65 пунктов, выставление Take Profit на уровень RP c зазором в меньшую сторону на 5-15 пунктов.

- Выставление Stop Loss за скоплениями большинства трейдеров, на расстоянии 20-40 пунктов от данных скоплений в большую сторону.

Кейс #1

Кейс #2

Пример №3: Profit Ratio + SLC

- Поиск крупного скопления Stop Loss’ов толпы.

- Вход в случае появления сигнала по Profit Ratio.

- В случае дальности индикатора скоплений Stop Loss’ов в пределах 65 пунктов, выставление Take Profit на уровень скоплений Stop Loss’ов c зазором в меньшую сторону на 5-15 пунктов.

- Выставление Stop Loss за скоплениями большинства трейдеров, на расстоянии 20-40 пунктов от данных скоплений в большую сторону.

Кейс #1

Кейс #2

Пример №4: MVP + SLC

- Определяем текущий тренд на рынке.

- Наблюдаем за расположением уровня MVP.

- В случае если MVP находится ниже цены, открываем сделку в момент пересечения цены с уровнем MVP или выставляем лимитный ордер в зоне предполагаемого расположения MVP.

- Анализ дальности индикатора скоплений Stop Loss’ов и выставление Take Profit на ближайший уровень скоплений Stop Loss’ов c зазором в меньшую сторону на 5-15 пунктов.

- Выставление Stop Loss за скоплениями большинства трейдеров, на расстоянии 20-40 пунктов от данных скоплений в большую сторону.

- В случае перестройки зоны скоплений Stop Loss’ов сверху, можно попробовать перевести сделку в БУ и также передвинуть свой Take Profit на следующий уровень скоплений.

Примечание: аналогично для продаж.

Кейс #1

Кейс #2

Кейс #3

Кейс #4

Пример №5

- Наблюдается флетовое движение.

- Появление крупного скопления Stop Loss’ов

- Выставление лимитного ордера на разворот от данного скопления Stop Loss’ов либо вход в разворотную сделку в момент выбивания данных скоплений.

- Выставление Take Profit на ближайший уровень скоплений Stop Loss’ов c зазором в меньшую сторону на 5-15 пунктов.

- Выставление Stop Loss за скоплениями большинства трейдеров, на расстоянии 20-40 пунктов от данных скоплений в большую сторону.

Кейс #1

Кейс #2

Кейс #3

Кейс #4

Кейс #5

Данные стратегии являются примером того, как можно совмещать сигналы по нескольким индикаторам. Как показывает практика, наиболее эффективно работают связки из двух типов индикаторов:

- указывающие точку входа (Ratios, Profit Ratio, StopLoss Clussters)

- указывающие на размещение Take Profit и Stop Loss (Return Point, StopLoss Clussters)

При этом индикаторы MVP и Trading Activity проинформируют вас об общем векторе движения цены, и позволят увеличить вероятность прибыльной сделки.

Совмещая индикаторы между собой, а также используя торговую стратегию «Против Толпы», вы без труда определите свою уникальную и наиболее эффективную компоновку, исходя из опыта торговли.

Виды трейлинга, которые применяются в трейдинге

Зачастую стандартного трейлинг стопа, который предусмотрен в торговых терминалах МТ4 и МТ5 не хватает, поэтому в трейдинге очень часто применяют модернизированные и пользовательские версии. Особенно часто это встречается при программировании советника, когда с помощью автоматизации легко сделать так, чтобы даже самый сложный алгоритм работы с SL был реализован без каких либо промедлений. Среди популярных трейлингов мы можем отметить следующие:

- С добавлением шага;

- Ступенчатый;

- На основе скользящей средней;

- По индикатору Parabolic SAR;

- По Fractals;

- На основе любого пользовательского алгоритма.

Трейлинг Стоп с добавлением шага

Этот тип трала SL является самой обыкновенной модификацией стандартного алгоритма, который заложен в терминал МetaТrader 4. Дело в том, что у стандартного трейлинга шаг составляет всего 1 пункт, а именно после его запуска (когда цена пройдет указанное расстояние) стоп будет перемещаться за ценой каждый пункт. Чтобы придать гибкости этому решению, разработчики внедряют «Шаг», а именно — вы можете сами задавать в пунктах значение, которое должна проходить цена, прежде чем сделать перемещение Stop Loss на заданный уровень.

Ступенчатый

Ступенчатый трейлинг – это усложненный стандартный алгоритм, который подразумевает использование нескольких условий перемещения SL на разных этапах и расстояниях движения цены. Например, в советнике закладывается условие, что после прохождения ценой 20 пунктов активируется трейлинг на уровне 20 пунктов, а после дальнейшего движения еще на 100 пунктов его значение меняется на 40 пунктов. Собственно таких ступеней и условий может быть сколько угодно.

На основе скользящей средней

Если вы установите средние значения цены, начиная от 14 баров и выше в настройках индикатора Moving Average, то увидите, как цена находится на расстоянии от нее, демонстрируя, таким образом, насколько сильное происходит отклонение от среднего значение за отведенный период баров. Ориентируясь на среднюю цену, происходит выставление SL на ее уровне и постепенное перемещение следом за ней. В модификациях этого подхода также часто можно встретить отступ от MA, который трейдер задает самостоятельно. Досрочное закрытие происходит, как правило, при обратном пересечении MA.

По индикатору Parabolic SAR

Этот трендовый индикатор отлично демонстрирует направление движения цены, а отступы точек показывают волатильность, на которую следует ориентироваться. Перемещение стоп приказа на основе этого индикатора происходит строго по точкам, а изменение их положения является поводом к досрочному выходу со сделки.

По Fractals

Фракталы Вильямса отлично демонстрируют локальные экстремумы, которые формируются с помощью пяти баров. Поскольку тренд – это постоянное обновление локальных максимумов или минимумов, на их основе можно получить хорошее месторасположение SL, а значит и трейлинг стопа. Для нисходящего движения цены берутся локальные максимумы, а именно со стрелкой вверх, а для восходящего локальные минимумы со стрелкой вниз. Пример:

Стрелочный индикатор ATR Hilo Channels Arrow

ATR Hilo Channels Arrow (скачать можно тут) — еще один стрелочник, позиционируется как замена всем известного TМА Channel. Если коротко описать алгоритм работы, то на графике строится канал по локальным экстремумам, также добавляется скользящая средняя, идентифицирующая состояние рынка, а также стрелками указывается направление возможного входа. Используется расширение по ATR с тем, чтобы входы в рынок формировались накануне сильных движений.

Канал строится на основании данных по волатильности, т.е. центральная скользящая средняя просто смещается на определенное расстояние вверх и вниз в зависимости от средней волатильности.

Есть одно но — индикатор, как и предыдущий, перерисовывается, то есть на истории все выглядит великолепно, но дело в том, что большинство убыточных входов просто исчезает на истории, ATR Hilo Channels хитрит.

Торговля ведется на отбой от границ канала, но самих по себе сигналов индикатора недостаточно. Если планируете использовать его в торговле, то мой вам совет — используйте любое возможное подтверждение, это может быть и свечной/графический паттерн, данные с других индикаторов и т. д.

Подтверждение показаний индикаторов ростом объёмов

Объём торгов является важным критерием для оценки подлинности той или иной ценовой тенденции. Рост объёмов сопровождающий наметившееся ценовое движение говорит нам о том, что большинство игроков рынка поддерживает его (открывая в его направлении свои позиции) и, следовательно, о том, что это движение, скорее всего, будет иметь достаточную силу и продолжительность.

Индикатор Volume отображает объёмы торгов на ценовом графике. Его следует использовать в качестве индикатора серьёзности намерений рынка. Если один из разворотных индикаторов описанных выше, показывает возможный разворот тренда, а после этого движение цены в направлении этого разворота сопровождается повышением значений Volume, то это говорит о том, что, скорее всего, действительно имеет место разворот тренда. Если движение цены не подкреплено ростом индикатора Volume, то это, скорее всего простая коррекция.

Индикатор Volume на Форекс (специфика)

Специфика применения индикатора Volume на валютном рынке Форекс состоит в том, что в данном случае используется не реальный объём торгов, а тиковый. Тиковый объём отображает не размер открытых позиций в единицу времени, а количество единичных изменений цены (тиков) в ту же самую единицу времени. Разница, как видите, налицо, хотя многие и уверяют, что по сути своей, тиковый объём по надёжности своих показателей мало отличается от реального объёма торгов. Не берусь с этим спорить, скажу лишь о том, что в качестве индикатора объёмов на рынке Форекс можно использовать реальные объёмы торгов с фьючерсного рынка. Например, объём торгов по фьючерсному контракту на EUR/USD, рассчитанный на одной из крупнейших в мире Чикагской товарной бирже (CME), с достаточной степенью точности передаёт объём по той же валютной паре и на всём международном валютном рынке Форекс.

ТОП 6: Торговый советник Trline Sub st2050, без перерисовки

Такой инструмент, не реагирует на каждый устойчивый ценовой импульс. Благодаря этому, ему удается с максимальной точностью определить место разворота и подать сигнал пользователю для принятия дальнейших мер. Для работы с таким индикатором, достаточно указать уровни, где будет осуществляться коррекция цены актива.

Данный индикатор вполне заслуживает, чтобы войти в ТОП. Ведь он является не только источником торговых сигналов, но и также может быть использован в роли фильтра.

Скачать обновлённый индикатор Trline Sub st2050

ТОП 7: Новейший индикатор MTF Smart

Это модернизированная версия инструмента Smart mix для MFI, RSI / Stoch. В нем реализован режим MTF. Он сочетает в себе сразу три варианта индикаторов. Поэтому во время просмотра графиков, на них отмечается специфическое их сочетание

Для определения открытых позиций, при анализе представленных паттернов необходимо обращать внимание на положение красных и синих линий

Обзор индикатора аналога: MTF Schaff TC

ТОП 8: Pivot Points – точный новейший советник без перерисовки

Данный тип индикатора применяется во внутридневной торговле. Он относится к разновидности категории инструментов без перерисовки. С его помощью есть возможность определить уровень е разворота движения стоимости актива, сопротивления и поддержки. Принцип работы такого индикатора является достаточно простым. Требуется всего несколько вычислительных операций для получения точных результатов.

Для работы с данным инструментом, потребуется знать основные данные по активу за предыдущий день, и уже на основании этой информации выставлять уровни поддержки и сопротивления на сегодняшний день.

Скачать обновлённый индикатор Pivot Points

Как выбрать наиболее точный индикатор на Форекс?

С каждым годом, появляется все большее количество вариантов разворотных торговых инструментов. Новинки либо являются новейшими решениями, либо же доработанными версиями уже имеющихся инструментов для ведения торговой деятельности. Перед выбором, необходимо ознакомиться с принципами их работы и опираясь на свои стратегии, выбрать оптимальные для личной торговли индикаторы с достоверно высокой точностью.

Регистрация

основан в

2017

старт

10$

ставка

1$

бонус

100%

9,8

Обзор

Регистрация

основан в

2012

старт

300 ₽

ставка

60 ₽

бонус

30.000

9,8

Обзор

Лучшие условия новичкам. Рекомендуем: 3 ПРОВЕРЕННЫЕ СТРАТЕГИИ для Бинариум

Регистрация

основан в

2016

старт

от $10

ставка

$1

бонус

—

9,9

Обзор

Советуем попробовать ЭТУ АВТОРСКУЮ СТРАТЕГИЮ

Открыть счет

основан в

1990

старт

$1

ставка

$1

бонус

9,9

Обзор

Регистрация

основан в

2007

старт

от $100

ставка

$1

бонус

15%

9,7

Обзор

Регистрация

основан в

1998

старт

$5

ставка

$1

бонус

% кешбэка

9,9

Обзор

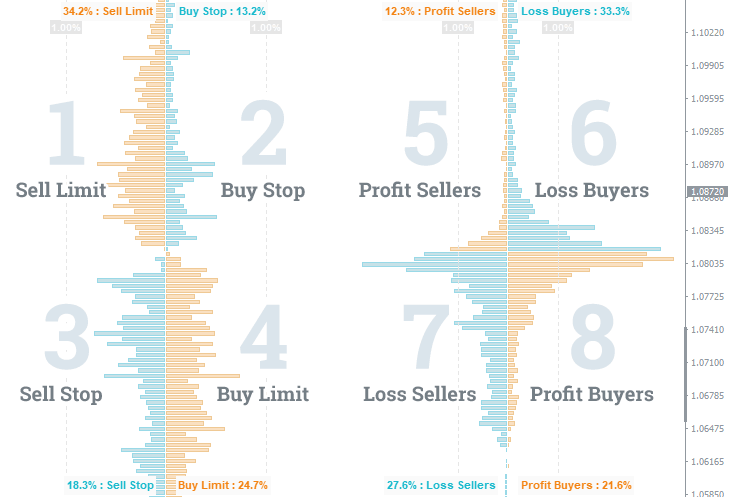

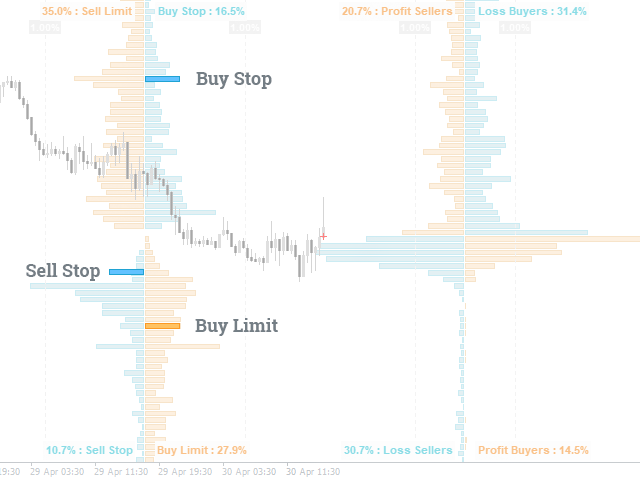

Стакан позиций и отложенных ордеров – основа всей стратегии

Для анализа рыночных настроений, в первую очередь, нам необходимо понимать:

- на каких ценовых уровнях располагаются сделки на Покупку и Продажу розничных трейдеров;

- где располагаются Stop Loss и Take Profit этих сделок;

- где размещены отложенные ордера.

Совокупность этих сделок называется Книгой Приказов или Стаканом Ордеров.

Стакан Ордеров (Order Book) – это графическое изображение торговой активности, а именно открытых сделок, отложенных ордеров и стоп-приказов.

На каждом ценовом уровне сделки суммируются и отображаются в виде гистограммы. В результате мы получаем вот такую картинку:

Когда трейдер открывает сделку, она отображается в правом стакане в виде горизонтальной полосы, ширина которой зависит от объема этой сделки.

Когда трейдер выставляет Take Profit, Stop Loss или другой отложенный ордер, они отображаются уже в левом стакане в виде горизонтальной полосы на соответствующем ценовом уровне.

Отложенные ордера в Стакане

Отложенные ордера в Стакане

За счет человеческой психологии, сделки распределяются неравномерно и при анализе стакана можно выделить целые скопления позиций и отложенных ордеров на разных ценовых уровнях. Именно такие аномальные скопления нам и интересны, как в левом, так и в правом стакане.

Несмотря на то, что Стакан Ордеров является наиболее информативным инструментом, трейдеру, начинающему изучать стратегии “Против Толпы”, сперва сложно с ним разобраться. Для этого наша команда разработала пакет из 7 индикаторов FXSSI, которые в наглядном и понятном для трейдера виде показывают уже готовую к анализу информацию, полученную из Стакана Ордеров.

Данное руководство охватывает пакет индикаторов FXSSI, раскрывая суть и принципы торговли с ними. В случае если вас интересует детальный анализ Стакана Ордеров, для этого мы подготовили отдельное Руководство.

Подтверждение разворота тренда с помощью уровней поддержки/сопротивления

Уровни сопротивления

и поддержки несомненно являются одним

из лучших инструментов технического

анализа. Как правило, они образуются в

зонах скопления отложенных ордеров у

тех ценовых отметок за пределами которых

большинство участников рынка не хотят

оставлять свои позиции открытыми (или,

наоборот, когда много желающих открыть

позицию именно выше или ниже определённой

цены). Они позволяют достаточно точно

прогнозировать грядущие откаты цены и

развороты тренда.

Разворот тренда обычно

всегда происходит на достаточно сильном

уровне такого типа:

- Восходящий тренд

сталкиваясь с уровнем сопротивления

и не сумев преодолеть его переходит в

нисходящий; - Нисходящий тренд

упираясь в сильный уровень сопротивления

отскакивает от него переходя в восходящее

ценовое движение.

Вы легко можете обнаружить

эту закономерность на достаточно больших

таймфреймах ценовых графиков:

Удалив график на достаточное расстояние легко можно заметить, что ближайщий разворот тренда произошёл на том уровне цены, на котором до этого «спотыкались» предыдущие ценовые тенденции. Причём часто бывает так, что сильный уровень являет собой поочерёдно то поддержку, то сопротивление (периодически переходя из одной своей ипостаси в другую).

Всю необходимую вам информацию по этому вопросу можно найти в статье: «Уровни поддержки и уровни сопротивления«.