- Пример 6

- Пример 5

- Исправляем огрехи

- Для существенных ошибок свой порядок

- Libro

- Недостачу списывают в расходы или за счет виновных

- Общие правила инвентаризации

- Решение № 2-125/2014 от 15 июля 2014 г.

- Порядок заполнения сличительной ведомости (нюансы) — все о налогах

- Кто обязан проводить инвентаризацию

- Азбука бухгалтера. Инвентаризация

- Инвентаризация как метод бухгалтерского учета

- Как сделать инвентаризацию товаров в УТ 11

- Таблица возможных ошибок и последствий

- Советы по проведению инвентаризации

Пример 6

Воспользуемся условиями примера 4. Допустим, ошибка выявлена после утверждения годовой отчетности. На момент обнаружения ошибки бухгалтер сделает запись:

Дебет 44 Кредит 84

— 450 000 руб. — исправлена ошибка прошлых лет.

Кроме внесения в бухгалтерский учет исправительных записей бухгалтеру необходимо пересчитать сравнительные показатели бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности за текущий календарный год. То есть бухгалтер должен внести исправления в те формы бухгалтерской отчетности, в которых показатели текущего года сравниваются с данными предыдущих лет. Например, это касается отчета о прибылях и убытках

Обратите внимание: данное правило не действует в случаях, когда невозможно установить связь ошибки с конкретным периодом либо определить влияние этой ошибки накопительным итогом в отношении всех предшествовавших отчетных периодов

Сравнительные показатели бухгалтерской отчетности пересчитываются путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена. Такой пересчет называется ретроспективным. Он осуществляется в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий год, в котором была допущена соответствующая неточность (п. 9 ПБУ 22/2010).

Предположим, выявленная ошибка была допущена до периода, представленного в отчетности. Тогда бухгалтер должен откорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала (п. 11 ПБУ 22/2010).

Если компании не удается определить влияние ошибки на более ранние периоды, представленные в отчетности, необходимо скорректировать вступительное сальдо по соответствующим статьям на начало самого раннего из периодов, за который можно сделать пересчет (п. 12 ПБУ 22/2010). При этом в пояснительной записке к годовой отчетности надо указать причины, по которым организация не может выявить последствия влияния ошибки. Кроме того, нужно описать способ отражения исправления существенной ошибки в бухгалтерской отчетности и отразить период, начиная с которого внесены корректировки (п. 16 ПБУ 22/2010). При исправлении существенных ошибок бухгалтер в обязательном порядке должен указать это в пояснительной записке (п. 15 ПБУ 22/2010).

Пример 5

Воспользуемся условиями примера 4. Предположим, на момент обнаружения ошибки отчетность была направлена учредителям для ознакомления, но не была утверждена. В бухгалтерском учете 31 декабря 2010 г. будет сделана такая же проводка, как и в примере 4.

Вариант третий: бухгалтерская отчетность на момент обнаружения ошибки уже утверждена. В этом случае в текущем отчетном периоде бухгалтер должен сделать записи по счету 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции с соответствующими счетами. Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода (п. 12 ПБУ 4/99 «Бухгалтерская отчетность организации»). При этом организация должна составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом с начала года (п. 48 ПБУ 4/99).

Поскольку по правилам бухгалтерского учета отчетным периодом признается месяц, ошибку необходимо исправить в месяце ее обнаружения.

Исправляем огрехи

Принцип корректировки неточностей остался прежним. Как и сейчас, порядок исправления ошибок зависит от момента их обнаружения.

Ошибка текущего отчетного периода, выявленная до окончания этого года, исправляется в месяце обнаружения (п. 5 ПБУ 22/2010). Если бухгалтер заметил ошибку, допущенную в текущем году, после его окончания, но до даты подписания годового баланса, то исправительные записи делаются декабрем отчетного года (п. 6 ПБУ 22/2010). В случае когда годовая отчетность уже подписана, корректировка делается в месяце выявления ошибки. При этом прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в прочих доходах или расходах текущего отчетного периода (п. 14 ПБУ 22/2010).

Для существенных ошибок свой порядок

Специалисты Минфина России ввели такое понятие, как существенная ошибка. Это ошибка, которая в отдельности или в совокупности с другими неточностями за один и тот же отчетный период может повлиять на экономическое решение пользователей бухгалтерской отчетности. Является ли оплошность существенной, организация решает самостоятельно. При этом она должна исходить не только из величины, но и из характера соответствующей статьи бухгалтерской отчетности (п. 3 ПБУ 22/2010).

ПБУ 22/2010 предусматривает несколько вариантов исправления существенных ошибок. Так же как и в случае выявления несущественных ошибок, порядок корректировки зависит от момента обнаружения существенных ошибок.

Вариант первый: существенная ошибка предшествующего года найдена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям. Исправления вносятся декабрьскими записями

Обратите внимание: такой порядок действует в том случае, когда отчетность должна быть представлена акционерам АО, участникам ООО, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и другим пользователям. Если же в указанный промежуток времени годовая отчетность представлена каким-либо иным пользователям (например, банку для получения кредита), организация должна просто заменить ее на правильную (п

7 ПБУ 22/2010).

Libro

Проведение инвентаризации это один из сложных вопросов для пользователей.Первое что я советую смотреть видеоучебник так как там рассмотрены многие варианты что НУЖНО делать и чего делать НЕЛЬЗЯ. Для того чтобы ездить правильно и безопасно по дорогам, необходимо соблюдать правила дорожногодвижения. По аналогии с этим у каждой программы есть свои правила которые необходимособлюдать для получения правильно результата и нельзя запрещать все так же как и нельзяперекрыть все пешеходные дорожки куда могут заезжать водители.

И так один из наиболее часто задаваемых вопросов: > расчетные остатки не совпадают с картой движения товаров в инвентаризации есть много причин этому, нужно просто понимать, как это работает и не делать ошибок.

Недостачу списывают в расходы или за счет виновных

Недостача при инвентаризации — это когда остатки товаров, сырья, материалов или другого имущества фактически меньше, чем должно быть по документам. Причины недостачи могут быть разными, например:

Инвентаризация

- Хищение установленными лицами. Например, украли работники или кто-то еще, чья вина доказана.

- Хищение неустановленными лицами. Типично для магазинов самообслуживания или когда доказать вину работников не удалось.

- Естественная убыль. Нормы зависят от вида сырья или материалов. Например, замороженное мясо теряет массу от длительного хранения. Допустимый процент убыли зависит от сорта и вида мяса, региона и холодильного оборудования.

Когда выявили недостачу, нужно проверить, есть ли нормы естественной убыли для имущества, которого недосчитались. Для каждой группы товаров утверждены свои нормы. Найти их можно через поисковик по фразе «нормы естественной убыли…». Если документ найти не удалось, значит, норм для этого товара нет.

Список норм естественной убыли для разных товаров

Если нормы естественной убыли есть — проверить, укладывается ли в них недостача. Если да, ее можно списать в расходы и с работника не спрашивать.

Если норм естественной убыли для пропавшего имущества нет или есть, но они превышены — нужно разобраться, есть ли виновные в недостаче сотрудники или посторонние лица. Для этого нужно собрать объяснительные с МОЛ.

Дальше надо провести заседание инвентаризационной комиссии, на котором решить, из-за чего произошла недостача, доказана ли вина МОЛ или иного лица и как будете списывать недостачу.

Если нашли виновных и доказали их вину, недостачу можно списать за их счет. Если виновных нет или их вина не доказана, недостачу списывают в расходы. По итогам заседания издают приказ об утверждении результатов инвентаризации.

Как списать недостачу в зависимости от причины

Общие правила инвентаризации

Инвентаризация – довольно трудоемкое и дорогостоящее мероприятие. При ее проведении стоит учесть затраты в рабочее и не рабочее время.

В рабочее время:

- на время ее проведения, сотрудники задействованные в ней не смогут выполнят свои непосредственные обязанности;

- приостановится отгрузка товаров заказчикам, комплектования имеющихся остатков в заказы;

- на период подсчета останавливаются все закупки и поступления от поставщиков.

Вне рабочее время:

Всем, кто выходит в выходной день для проведения инвентаризации, оплата ведется по двойному тарифу.

Именно поэтому никто особо не использует внеплановые проверки. Эффективнее в этом случае будет изначально настроить работу таким образом, чтобы велся автоматизированный учет, а работники были максимально обучены и компетентные по вопросам приема и отгрузки ТМЦ.

Общие правила инвентаризации:

- наличие всех членов комиссии;

- фактических подсчет ТМЦ, а не со слов материально-ответственных лиц;

- к началу проверки должны быть предоставлены товарные отчеты со всеми прилагающимися документами по движению ТМЦ и расписок от материально-ответственных лиц;

- результаты инвентаризации фиксируются в инвентаризационной описи и акте инвентаризации.

Решение № 2-125/2014 от 15 июля 2014 г.

— Гражданское Суть спора: Трудовые споры — о возмещении ущерба, причиненного при исполнении трудовых обязанностей Дело № 2-125/2014 годаР Е Ш Е Н И Е Именем Российской Федерации 15 июля 2014 года пос. Тикси Булунский районный суд Республики Саха (Якутия) с составе председательствующего судьи Мартынова Н.С., единолично, с участием представителя истца по доверенности Васильевой М.П., ответчика К.Е.А., при секретаре Баишеве А.Г., рассмотрев в открытом судебном заседании гражданское дело по иску Государственного унитарного предприятия «Жилищно-коммунальное хозяйство Республики Саха (Якутия) к К.Е.А.

о возмещении материального ущерба, причиненного работником, УСТАНОВИЛ: ГУП «Жилищно-коммунальное хозяйство Республики Саха (Якутия) обратилось в суд с иском к К.Е.А. о возмещении материального ущерба, причиненного работником. В судебном заседании представитель истца по доверенности Васильева М.П.

поддержала иск и пояснила, что она про транспортно-заготовительные расходы сказать ничего не может.

Просит взыскать с К.Е.А. сумму причиненного материального ущерба в размере _______ рубль _______ копеек, сумму государственной пошлины _______ _______ рубля _______ копейки.

В судебном заседании ответчик К.Е.А. иск не поддержал и пояснил, что при получении материалов в дд.мм.гг.

году он находился в очередном отпуске за пределы РС (Я). Материалы были получены директором Кобяйского филиала ГУП «ЖКХ РС (Я)» в его отсутствие и складированы в не закрываемом и не охраняемом помещении новых гаражных боксов, был свободный доступ посторонним лицам, помещение не закрывалось на замок.

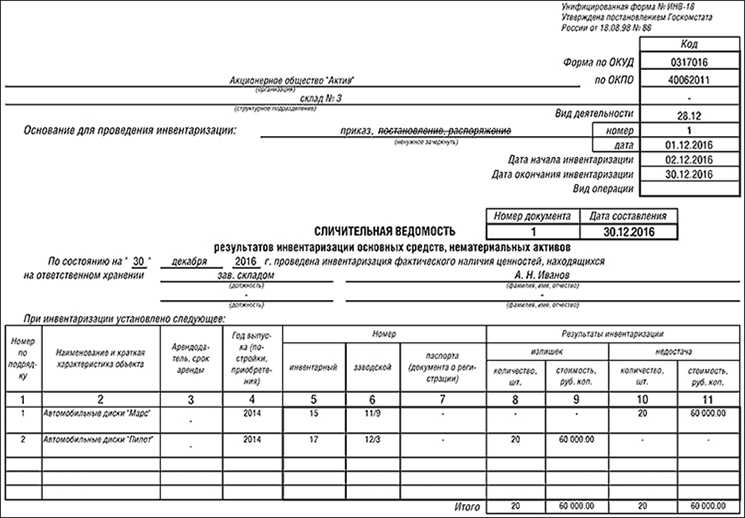

Порядок заполнения сличительной ведомости (нюансы) — все о налогах

Статья 11 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» предписывает всем организациям проводить инвентаризацию своих активов и обязательств.

Результаты инвентаризации подлежат документальному оформлению. Одним таким документом, на основании которого руководитель организации может получить информацию о том, насколько правильно и своевременно бухгалтер отражает в бухгалтерском учете операции по учету, движению и выбытию имущества организации, является сличительная ведомость. О ней и пойдет речь в нашей статье.

Сличительные ведомости результатов инвентаризации основных средств (форма № ИНВ-19) и ТМЦ (товарно- материальных ценностей) по форме № ИНВ-18 являются первичными учетными документами, унифицированные формы которых утверждены Постановлением Госкомстата России от 18.08.1998 N 88 Образец заполнения сличительной ведомости и бланк сличительной ведомости по формам № ИНВ-18 и ИНВ-19 вы также найдете в этой статье. Ведомость результатов инвентаризации по формам № ИНВ-18 и № ИНВ-19 применяются для отражения результатов инвентаризации основных средств, нематериальных активов, товарно-материальных ценностей, готовой продукции и прочих материальных ценностей, по которым выявлены отклонения от данных учета.

Если по результатам проверки установлены излишки или недостачи объектов имущества организации, то в таком случае составляется или сличительная ведомости по форме № ИНВ-18, если инвентаризация проводилась в отношении основных средств, или по форме № ИНВ-19, если проводилась инвентаризация товарно-материальных ценностей. Но сличительные ведомости оформляются не только по результатам плановой инвентаризации.

Кто обязан проводить инвентаризацию

Методичка предусматривает, что инвентаризацию должны производить все без исключения организации, которые ведут бухгалтерский учет, включая:

- компании, которые являются субъектами малого предпринимательства;

- юрлиц, не подлежащих обязательному аудиту;

- фирмы, применяющие УСН или иные спецрежимы.

Про все вышеуказанные категории юридических лиц (равно как и про какие-то другие) ни в одном из документов Минфина ничего не сказано о том, что это их не касается. Малые предприятия обязаны подчиняться общим правилам.

Однако, если ООО «PPT.ru» не проводит годовую инвентаризацию, то никто его за это не накажет — ни Минфин, ни ФНС, ни Роскомнадзор, ни МВД, так как законодательно ответственность не установлена. Но штрафы все же возможны: если из-за отсутствия ревизии организация допустила грубые ошибки в бухгалтерской отчетности, то риск быть привлеченным к ответственности по и есть. В этих статьях речь идет о грубом нарушении правил учета доходов, расходов и объектов налогообложения и бухгалтерского учета.

Если организация числит себя правильным и добросовестным экономическим субъектом, она должна выполнять требования по контролю за фактическим наличием имущества и обязательств. Ну, и потом, неужели руководству организации неинтересно знать, как обстоят дела с сохранностью учетных объектов и задолженностями? Даже исходя из здравого смысла, инвентаризация хотя бы раз в год необходима всем организациям, в том числе и малым.

Азбука бухгалтера. Инвентаризация

Автор PPT.RU 22 декабря 2011 С термином «инвентаризация», мне кажется, знакомы все мы с детства. Почему я так уверена, не могу сказать точно.

Но ведь уверена! КонсультантПлюс БЕСПЛАТНО на 3 дня Итак, инвентаризация — это: А.

Азрилиян Большой бухгалтерский словарь. ИНВЕНТАРИЗАЦИЯ — периодическая проверка наличия числящихся на балансе объединения, предприятия, организации, учреждения ценностей, их сохранности и правильности хранения, обязательств и прав на получение средств, а также ведения складского хозяйства и реальности данных учета. Выглядит это так. Приходит комиссия, вешает на двери табличку «Переучет» и начинает все считать-пересчитывать-переписывать.

Да, кстати, именно благодаря таким табличкам и вопросу «Мама, а что такое переучет?» я очень рана узнала о сути инвентаризации.

Популярные материалы раздела

Устройство в армию по контракту

Рентабельность формула бух учет

Как узнать номер прошлого ву после замены

Нужно ли страховать жизнь для автокредита втб

Водительское удостоверение до 28 включительно

Налог на увольнение в россии

Инвентаризация как метод бухгалтерского учета

Согласно п. 6 ПБУ 4/99 (утверждено приказом Минфина РФ от 06.07.1999 № 43н) бухотчетность должна давать полное и достоверное представление о финансовом состоянии компании. Для соблюдения данного требования в бухучете используется такой метод контроля — инвентаризация.

Инвентаризация — процедура сопоставления фактического наличия ценностей фирмы и ее обязательств с данными бухучета. Также в ходе инвентаризации дается оценка состояния активов компании.

Порядок проведения инвентаризации строго регламентирован следующими нормативными актами:

- Методическими указаниями по инвентаризации имущества и финобязательств (приказ Минфина РФ от 13.06.1995 № 49);

- Положением по ведению бухучета и отчетности в РФ (приказ Минфина РФ от 29.07.1998 № 34н);

- законом «О бухучете» от 06.12.2011 № 402-ФЗ.

Компания должна проводить инвентаризацию по собственному, взятому в аренду или на ответственное хранение имуществу, а также по ценностям, полученным для переработки.

Фирма, согласно п. 27 Положения по ведению бухучета, обязана провести инвентаризацию в следующих случаях:

- перед составлением годовой бухотчетности — за исключением имущества, которое уже было проверено после 1 октября текущего отчетного года;

- при смене матответственных лиц;

- при обнаружении хищений, злоупотреблений и испорченного имущества;

- при передаче активов на продажу, в аренду или для выкупа;

- при преобразовании компании, а также при ее ликвидации — до формирования ликвидационного баланса;

- при наступлении чрезвычайных ситуаций.

Если матответственность коллективная, то инвентаризация проводится при смене руководителя коллектива, выбытии из коллектива более 50% участников или по требованию одного или нескольких членов коллектива.

Итак, по общему правилу инвентаризация активов и обязательств фирмы проводится как минимум 1 раз в год. Исключения: ОС разрешено проверять 1 раз в 3 года, библиотечные фонды — 1 раз в 5 лет, а в районах Крайнего Севера (и приравненных к ним территориях) инвентаризацию ценностей на 10-м и 41-м счетах можно проводить в период наименьших остатков.

Как сделать инвентаризацию товаров в УТ 11

В этом уроке разберемся со складской инвентаризацией, в рамках которой оформим документы отражения излишков и списания недостач товаров.Для проведения инвентаризации никаких дополнительных настроек программы делать не нужно, переходим сразу к созданию документов Пересчет товаров (именно они будут отражать факт проведения инвентаризации):

В списке сделаем отбор по нужному складу и создадим новый документ:

На первой вкладке указываем дату, ответственного, склад и исполнителя (нужен для вывода в печатной форме ПФ).

Также доступны документы излишков и списания недостачи. Переходим к «Пересчетам товаров». В верхней части данного журнала необходимо выбрать склад, по которому будут оформляться пересчеты.

У пересчета есть несколько статусов (на данном этапе оставляем статус В работе)

Таблица возможных ошибок и последствий

| № | Ошибка | Пункт Методических указаний* | Последствия (ссылка на нормативный документ) | |

| 1 | Обязанность подтверждения годовой отчетности данными инвентаризации закреплена за всеми хозяйствующими субъектами. При непроведении инвентаризации контролирующие органы, имея доказательную базу, могут сделать вывод о недостоверности отчетности (ст. 11 Федерального закона № 402-ФЗ от 06.12.2011г.). | 1.3., 1.5. | ст. 120 НК РФ, 15.11 КоАП РФ. | |

| 2 | Расхождения подлежат отражению в учете в том же месяце, итоги годовой инвентаризации — в бухгалтерских отчетах соответствующего года (п. 4 ст. 11 Федерального закона № 402-ФЗ от 06.12.2011г.). Итог, как и в п. 1 недостоверность отчетности. | 5.5. | ||

| 3 | ||||

| 3.1. | Не проведена инвентаризация кредиторской задолженности | Инвентаризация кредиторской задолженности позволяет выявить долги, невозможные к взысканию – по которым истек срок исковой давности, либо кредитор исключен из ЕГРЮЛ. Если данные суммы не были найдены и отражены в доходах отчетного периода, то результатом становится занижение налоговой базы, а значит доначисление налогов, штрафы и пени. | 3.44.-3.48. | п. 1 ст. 122 НК РФ |

| 3.2. | Не проведена инвентаризация дебиторской задолженности | По аналогии с предыдущим пунктом, инвентаризация дебиторской задолженности позволяет выяснить действительный размер данной статьи актива, отследить сроки исковой давности и в итоге сформировать резерв по сомнительным долгам. При пропуске данного блока инвентаризации есть риск несвоевременного списания долгов, завышения налоговой базы и переплаты налогов. Инвентаризация дебиторской задолженности является обязательным условием для формирования резервов по сомнительным долгам и отражения их в расходах. Итог – занижение налоговой базы, доначисление налога, штрафы и пени. Пропуск срока исковой давности также может стать фатальным в претензионно-исковой работе. | 3.44.-3.48. | п. 1 ст. 122 НК РФ,

п. 2 ст. 199 ГК РФ |

| 3.3. | Не проведена инвентаризация резервов | Проведение инвентаризации резервов предстоящих расходов на оплату отпусков и резервов по сомнительным долгам обязательно при пересмотре резервов на следующий налоговый период. Таким образом, ошибки в расчетах резерва могут стать причиной занижения налоговой базы, доначисления налогов, штрафов и пени. | 3.49.-3.55. | п.1 ст. 122 НК РФ |

| 4 | ||||

| 4.1. | В приказе о проведении инвентаризации утверждены не все необходимые данные: срок проверки, состав комиссии | Отсутствие вышеупомянутых данных влечет за собой недействительность проведенной инвентаризации | 2.1., 2.3. | ст. 120 НК РФ,

15.11 КоАП РФ. |

| 4.2. | Ошибки и исправления в описи не заверены надлежащим образом | Незаверенные исправления могут быть признаны недействительными. | 2.9. | |

| 4.3. | В описях не подведены итоги на каждой странице, есть незаполненные строки | Риск дополнения данных заинтересованными лицами. Итог — недостоверность отчетности. | 2.9. | |

| 5 | ||||

| 5.1. | Инвентаризация проведена в отсутствие материально-ответственного лица | При выявлении недостачи у виновного лица есть все основания оспорить сей факт и избежать наказания. | 2.8. | ст. 120 НК РФ,

15.11 КоАП РФ. |

| 5.2. | На начало инвентаризации у материально-ответственного лица не получена расписка о том, что все документы движения проверяемых ценностей сданы в бухгалтерию | Есть вероятность получить неправильные данные и необходимость повторного проведения инвентаризации. В случае недостач материально-ответственное лицо имеет основания оспорить свою вину. | 2.4. | |

| 5.3. | Посторонние лица имели доступ в помещения, в которых проводилась инвентаризация | Есть риск хищений материальных ценностей, а также подлога документов, занесения в них неверных данных заинтересованными лицами. Итог – признание инвентаризации недействительной и недостоверность отчетности | 2.12. | |

| 5.4. | Во время инвентаризации отсутствовал один или несколько членов комиссии | Результаты инвентаризации могут быть признаны недействительными. Этих последствий можно избежать, если приказом руководителя утвердить замещающих лиц. Либо в момент утверждения комиссии на начальном этапе предусмотреть все варианты замен на случай болезни, отпуска, командировки и других непредвиденных обстоятельств | 2.3. |

*— Методические указания по проведению инвентаризации имущества и финансовых обязательств, утвержденные приказом Минфина № 49 от 13.06.95г.

Таким образом, знание основных правил проведения инвентаризации застрахует от ошибок, которые могут возникнуть на практике, позволит ускорить данный процесс и использовать данный инструмент контроля на практике, дисциплинируя работников организации и повышая качество учетной информации.

Автор материала: Светлана Дьякова

Советы по проведению инвентаризации

Гуру 1С, Управление запасами, Финансовый учетКаждый год я наблюдаю одну и туже картину — множество организаций вытаскивает своих сотрудников из сонного царства новогодних каникул на мега-ревизию, призванную раз и навсегда .Чтобы немного облегчить их страдания, а если повезет, то и вовсе избавить от такого веселья, я постарался собрать в одну кучу все рекомендации, которые я могу дать по такому случаю.Материала получилось много, поэтому, чтобы еще больше не увеличивать его размер — выкладываю в виде последовательности утверждений. (См. также ).

- Ревизия — это контрольная точка, отражающая

- насколько аккуратно (правильно) ведется учет остатков в программеналичие хищений

Задачи Определить отклонение фактического наличия от учетногоНайти причины отклонений (неправильно внесен приход, забыли сделать перемещение, пересорт в реализации, воровство)