- Кто и какие налоги должен платить

- Административная ответственность

- Конституционный суд упростил работу бухгалтера

- Выплат больше не предполагается

- Забыли перечислить ндфл что делать

- Порядок выявления нарушений

- Смягчающие обстоятельства

- Классические смягчающие обстоятельства

- Нестандартные смягчающие обстоятельства

- Обязанности налоговых агентов

- Практические советы

- Как избежать или уменьшить

- Правильное определение даты

- Спасаемся от штрафа за задержку НДФЛ: «уточненка» нужна не всегда

- Обстоятельства спора

- Решения арбитражных судов

- Как отбиваться от штрафа

- В пояснениях

- В возражениях на акт проверки

- В апелляционной жалобе на решение

- В жалобе, если решение уже исполняется

- В арбитражный суд

- Можно ли в таком случае претендовать на вычет

- Заключение

Кто и какие налоги должен платить

Каждый гражданин, обладающий собственностью, обязан платить следующие виды налогов:

- транспортный;

- имущественный;

- земельный.

Суммы этих налогов наполняют местный бюджет и идут на реализацию государственных программ. За работающих граждан отчисляется НДФЛ, но в некоторых случаях этот взнос люди должны платить самостоятельно.

О необходимости уплаты ежегодных взносов за свое имущество физические лица узнают из уведомлений. Чтобы получать их, необходимо подать заявление в ФНС. Если вы этого не сделаете, письма из налоговой приходить не будут, но от уплаты взносов вы не освобождаетесь.

У индивидуальных предпринимателей и юридических лиц налоговая нагрузка больше. Они отчисляют подоходные налоги за работников и за себя, вносят единый сбор. Некоторые системы налогообложения предусматривают НДС. На УСН, популярной схеме налогообложения у ООО, такого платежа нет. Каждая организация самостоятельно решает, по какой схеме она будет платить налоги и отчитываться за свою деятельность.

Административная ответственность

Общие условия административной ответственности за неуплату налогов те же:

- презумпция невиновности;

- за одно и то же правонарушение лицо может быть привлечено только один раз;

- все сомнения толкуются в пользу лица;

- необходимо соблюдать процессуальный порядков привлечения к ответственности.

Нарушения по уплате налогов и соборов содержатся в статьях 15.3 – 15.9, а также 15.11 КоАП РФ.

По административному законодательству привлекаются к ответственности должностные лица. Это не исключает налоговой ответственности и применения штрафа по НК РФ в отношении организации, представителем которой это лицо является.

Субъектом административных нарушений не могут быть граждане, в том числе и ИП (исключение – ст. 15.6). Речь идет только управляющий персонал организации, который распоряжается, управляет имуществом, ведет отчетности (ст. 2.4 КоАП РФ).

Основанием для привлечения к ответственности по административному законодательству является протокол о нарушении. Он составляется сотрудниками ИФНС. Лицо, в отношении которого проводилась проверка и оформлен протокол, имеет полное право знакомиться со всеми материалами проверки, обжаловать их в суд.

Наиболее частыми административными правонарушениями в сфере налогообложения являются:

1. нарушение сроков постановки на учет в налоговый орган. Статьей 15.3 КоАП РФ предусмотрен штраф 500-1000 рублей, а для тех, кто в такой «безучетный» период вел свою деятельность, размер штрафа возрастает до 3000 рублей. Впервые привлеченным по такой статье должностным лицам может быть объявлено только предупреждение без применения штрафной санкции. Но если нарушение срока постановки не превышает 2-3 недель.

Указанная норма административного законодательства «отсылает» к статьям 23,83 НК, в которых говорится о правилах постановки на учет организаций и индивидуальных предпринимателей. Так, организация обязана встать на учет в ИФНС по месту нахождения в течение 10 суток после регистрации. При нарушении этого требования должностное лицо юридического лица подлежит привлечению к ответственности по ст. 15.3 КОАП РФ, что не исключает применение налоговой санкции по ст. 116 НК РФ к самому предприятию.

2. нарушение сроков отчетности (то есть, подачи декларации) в ИФНС. Статьей 15.5 КоАП РФ предусмотрена мягкая санкция – предупреждение или штраф 300-500 рублей. Обычно виновным по данной норме признается главный бухгалтер или другое лицо, на кого возложена функция предоставления декларации в инспекцию. Кроме того, физические лица несут ответственность за те же действия и на основании ст. 119 НК РФ.

3. отказ в предоставлении документов, необходимых сотрудникам ИФНС для осуществления контрольных мероприятий налогового характера. Это статья 15.6 КоАП РФ со штрафом для должностных лиц в размере 300-500 рублей. Кроме того, в части 1 ст. 15.6 КоАП РФ отдельно есть штраф и для физических лиц, в том числе и предпринимателей в сумме 100-300 рублей.

Суть правонарушения в полном или частичном отказе предоставить документы, необходимые налоговой инспекции для проверки. В налоговом кодексе есть специальная процедура – налогоплательщику вручается требование о предоставлении сведений в срок 10 рабочих суток со дня его получения.

После истечения 10-дневного срока, в случае непредоставления информации применяются меры ст. 15.6 КоАП РФ. Административное производство возбуждается даже когда документы были предоставлены, но несвоевременно или с искаженными сведениями.

4. существенные нарушения ведения бухучета. Статьей 15.11 КоАП РФ предусмотрен штраф в размере от 5000 до 10000 рублей (от 10000 до 20000 рублей при повторном в течение года нарушении аналогичного характера). Речь идет о несоблюдении Закона РФ № 129-ФЗ «О бухгалтерском учете» касаемо оформления первичных учетных и иных документов.

В случае неправильного заполнения форм бухгалтерской отчетности, утвержденных Приказом Минфина РФ, в отношении должностного лица может быть возбуждено административное производство по ст. 15.11 КоАП РФ. Если такие действия исказили отчетность более чем на 10%. Понятно, что по данной норме КоАП РФ в основном, привлекаются бухгалтеры.

Вопрос:

Как быть, если штатного бухгалтера в организации нет и отчетностью занимается сторонний специалист, работающий по договору?

В соответствии с разъяснениями Верховного Суда РФ, в таких случаях несет ответственность по ст. 15.11 КоАП РФ руководитель юридического лица, поскольку на нем лежит обязанность контроля за предприятием в целом.

Вопрос о привлечении должностных лиц к ответственности по перечисленным статьям КоАП РФ рассматривается судами, протоколы составляются сотрудниками ИФНС.

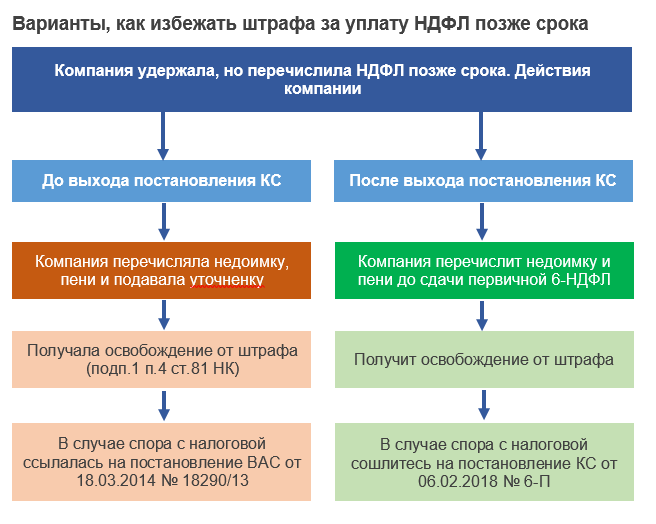

Конституционный суд упростил работу бухгалтера

Нужно ли подавать уточненный отчет, чтобы налоговый агент получил освобождение от штрафа за просрочку налога? По мнению Конституционного суда, избежать штрафа можно, даже если компания гасит недоимку и платит пени до подачи первичного отчета. Иначе она имеет менее выгодное положение, чем организация, которая допустила ошибки в отчете и подала уточненку (постановление Конституционного суда от 06.02.2018 № 6-П).

После постановления Конституционного суда № 6-П проблем с НДФЛ станет меньше. Не придется тратить время на поиск погрешностей в 6-НДФЛ, которых может и не быть, на подготовку уточненки.

Конституционный суд обязал всех применять постановлении № 6-П. Если вдруг ваш налоговый инспектор попытается начислить штраф, покажите ему пункт 2 данного постановления.

Выплат больше не предполагается

По-другому нужно действовать, если в течение оставшегося налогового периода выплата доходов работнику в денежной форме больше не производилась. Пример 2.

Сотруднику Романовой И. Д. 15 ноября 2017 г. был произведен расчет при увольнении (начислена и выплачена заработная плата за отработанные дни 20 500,00 руб. и начислена компенсация отпуска 12 650,00 руб.). Бухгалтер рассчитал сумму НДФЛ, подлежащую удержанию и перечислению в бюджет, в общем размере 2665,00 руб. Сумма, выплаченная на руки сотруднику, составила 30 485,00 руб.

Бухгалтер допустил ошибку – сумма НДФЛ была удержана только лишь из заработной платы Романовой И. Д., а с суммы компенсации не отгулянного отпуска НДФЛ не был удержан и в бюджет не перечислен.

Неудержанный НДФЛ составил 1645,00 руб. В связи с тем, что сотрудник уволился и, соответственно, никаких доходов ему выплачиваться больше не будет, то и удержать недостающую сумму налога с сотрудника в течение налогового периода у работодателя не предвидеться возможным. В данной ситуации работодателю нужно в обязательном порядке предоставить в налоговый орган сообщение о невозможности удержать налог с физлица и сумме налога. Данные сведения предоставляются налоговым агентом в виде справок 2-НДФЛ с признаком «2» по каждому физлицу, в отношении которых не был удержан налог.

В рассматриваемом примере 2 справка 2-НДФЛ по сотруднику Романовой И. Д. должна быть подана организацией не позднее 1 марта 2018 г. После чего налоговый орган вышлет уведомление физлицу Романовой И.Д. о том, что она самостоятельно должна уплатить сумму НДФЛ в бюджет. В свою очередь, налоговому агенту по итогам 2017 г. также необходимо будет предоставить в общем порядке справки 2-НДФЛ по всем физлицам (работникам) с признаком «1» и декларацию 6-НДФЛ за 12 месяцев 2017 года в срок до 2 апреля 2018 г.

Однако нельзя утверждать, что налоговой инспекцией не будет осуществлено взыскание пеней и штрафов с работодателя в результате неудержания сумм НДФЛ, этот риск сохраняется и в подобных случаях. Материалы газеты «Прогрессивный бухгалтер», апрель 2018

Забыли перечислить ндфл что делать

Как узнать перечислялся ли налог в бюджет Для того чтобы узнать сколько было удержано налога и перечислили его в бюджет есть несколько способов:

- Запросить у работодателя справку по форме 2-НДФЛ, где содержится вся требуемая информация. Но если работодатель злонамеренно не перечисляет деньги в бюджет, он может сфальсифицировать эту справку.

- Зарегистрироваться в личном кабинете на официальном портале налоговой, там также содержатся все необходимые данные.

Также об этом можно узнать уже по факту подачи декларации по форме 3-НДФЛ с целью получения вычета.

Начала делать справки 2-НДФЛ и обнаружила, что забыла перечислить НДФЛ с зарплаты за декабрь.Зарплату выдавали в конце декабря. Что теперь делать? Перечислить отдельной платежкой или (чтобы не привлекать внимания) прибавить эту сумму к налогу за январь?В справках 2-НДФЛ писать удержано=перечислено? Поделиться с друзьями Ответить с цитированием Вверх ▲

Порядок выявления нарушений

Как налоговая узнает о неполной уплате налога? Разберем самые распространенные способы:

- Камеральная проверка. ФНС проверяет заполнение декларации и находит опечатки, ошибки в расчете показателей, это характерно для отчетов, заполненных вручную. При отправке в электронном виде программы фиксируют несовпадения и сообщают о них пользователю. Если ошибка только в отчетности, придется сдать уточненку, если это исказило налог – сначала заплатить его и пени. Кстати, можно допустить неточности не только в суммах. Некоторые плательщики неверно определяют региональный коэффициент К2 для ЕНВД.

- Запрос сведений. В декларации по УСН указывается доход, полученный на расчетный счет безналом и в кассу наличными. Налоговая запрашивает данные из банка, прибавляет оплаты, прошедшие через ОФД (по онлайн-кассе) и сравнивает сведения.

ФНС вправе потребовать пояснения у организации, чтобы подтвердить торговую площадь для ЕНВД, например, попросить предоставить договор аренды на помещение.

- Жалоба. Допустим, предприниматель не стал официально оформлять сотрудника. Тот, проработав какое-то время, решил взять справку 2-НДФЛ, но обнаружил, что зарплата ему выплачивалась «в черную», налог не перечислялся, как и взносы. Работник обратился в Трудовую инспекцию и параллельно написал жалобу на действия работодателя в ФНС. Результат – инспекция инициировала проверку в отношении ИП.

- Выездная проверка. Тут думаю понятно: в рамках плановой и внеплановой проверки выявляются допущенные ошибки. Это могут быть договора ГПХ, по которым не рассчитывались страховые взносы, недоначисленная заработная плата, сверхнормативные суточные с неудержанным НДФЛ и взносами и т.п.

- Межведомственная и межотчетная сверка. ФНС запросит в ПФР данные по отчету СЗВ-СТАЖ и сравнит с отчетом РСВ или проведет сравнение баз РСВ – 6-НДФЛ и направит требование о предоставлении пояснений работодателю, если найдет расхождения.

- Отсутствие платежа. Самое элементарное – программа в налоговой инспекции отметит отсутствие на лицевом счете средств по сроку уплаты при наличии начислений (т.е. сданного отчета).

ФНС в зависимости от ситуации запросит пояснения, направит акт проверки (есть время исправиться и сообщить об этом, отправить опровергающие нарушение документы и т.д.), решение по результату (его можно оспорить) или доначислит налог и вышлет требование. В некоторых случаях налогоплательщика пригласят на комиссию объяснить недоплату по НДФЛ или НДС, например. Рекомендую почитать следующие материалы:

- Что такое камеральная проверка

- Выездная налоговая проверка

- Возражения на акт налоговой проверки

- Обзор ошибок, допускаемых в ходе налоговой проверки

Не забудьте: ФНС вправе заблокировать движение по вашим банковским счетам, если не был уплачен налог или сдана декларация, доступ к нему вы получите только после исполнения своей обязанности.

Смягчающие обстоятельства

Чтобы избежать штрафа за несвоевременную уплату налога либо за другие нарушения НДФЛ, необходимо знать о смягчающих обстоятельствах, которые могут помочь вам. Но учтите, отношение разных налоговиков и представителей суда к подобным «поблажкам» неодинаково. Если такие обстоятельства обнаруживает налоговая инспекция, от нее очень сложно добиться отмены решения. На практике, налоговики снижают штрафы сами в 5% случаев и менее, тогда как суды, напротив, более внимательно рассматривают обстоятельства дела и урезают штрафы в несколько раз и с большей частотой. Впрочем, панацеей обращение в суд тоже не является.

В большинстве случае налоговая не снижает и не отменяет штрафы за НДФЛ, поэтому рекомендуем придерживаться установленных сроков. В крайнем случае вам может помочь суд.

Обстоятельства бывают классическими (традиционными) и нетипичными.

Классические смягчающие обстоятельства

Это обстоятельства, которые встречаются наиболее часто. К ним относится следующее:

- Отсутствие злого умысла или невозможность его доказать.

- Раскаяние за содеянное, признание собственной вины, понимание всей серьезности ситуации.

- Добросовестность владельца компании в отношении уплаты других налоговых взносов (данное обстоятельство может выступить как смягчающее, но не будет являться гарантией того, что наказание смягчат или отменят, поскольку данная добросовестность должна быть нормой).

- Признание компании банкротом.

- Плохое финансовое состояние предпринимателя, наличие других долгов, угроза банкротства.

- Отсутствие в компании штатного сотрудника, ответственного за бухгалтерскую работу. Обстоятельство смягчает вину не в том случае, если в компании просто не позаботились о его наличии, а по более веской причине. Например, сотрудник находится в отпуске, на больничном или уволился, а на его место еще не найдена замена. Это обстоятельство тоже нельзя считать в полной мере оправданием, но снизить размер штрафа суд может.

- Статус бюджетного учреждения.

- Статус градообразующего предприятия.

- Ведение социальной или благотворительной деятельности, поставка продуктов питания и других видов материальных благ государственным учреждениям (школам-интернатам, детским домам и прочим).

Нестандартные смягчающие обстоятельства

Данный список довольно условен, поскольку нестандартные обстоятельства потому и нестандартны. Эта информация была собрана на основе реальных судебных дел, по итогам которых произошло смягчение приговора.

Если налогоплательщику выставлен слишком большой штраф относительно суммы неуплаты, это может служить смягчающим обстоятельством, поскольку он несоразмерен тяжести нарушения, которая вменяется налогоплательщику

Но говорить о несоразмерности имеет смысл, если к моменту судебного заседания налог был уплачен.

Важно обратить внимание на время просрочки. Если срок пропуска выплаты налога незначителен (от 1 до 10 дней), можно рассчитывать на лояльность.

Если налогоплательщик самостоятельно нашел и скорректировал ошибки, это может служить смягчающим обстоятельством

В этой ситуации обычно оценивается общая ответственность и исполнительность налогоплательщика

Если по остальным налоговым взносам у него наблюдается переплата, это может служить смягчающим обстоятельством.

Если налогоплательщик не представил в инспекцию документы по запросу, специалисты обращают внимание на дополнительные факторы. Например, не был ли объем затребованных документов избыточен? Также выясняются причины утраты документов: если они были утеряны в результате технического сбоя, пожара или иной форс-мажорной причины, это будет квалифицировано как смягчающее обстоятельство.

Кроме того, есть и индивидуальные причины, среди которых наличие у налогоплательщика инвалидности, серьезной болезни или его нахождение в преклонном возрасте.

Обязанности налоговых агентов

Согласно НК РФ все работодатели будут являться налоговыми агентами для сотрудников, с которыми у них подписан трудовой договор. Исключение составляет ситуация, когда в качестве работодателя выступает физическое лицо, без регистрации в качестве индивидуального предпринимателя.

Налоговый агент обязан:

- Рассчитать сумму подоходного налога с оплаты труда работника.

- Удержать ее, то есть выплатить зарплату за минусом ранее рассчитанной суммы налога.

- Перечислить удержанную величину налога в бюджет.

Согласно законодательству человек, у которого есть налоговый агент (то есть работник, работодатель которого является этим агентом), считается исполнившим свою обязанность по налоговому законодательству после того, как с него удержан налог, то есть если работодатель не перечисляет удержанные суммы в бюджет, работник уже не будет нести ответственности.

Практические советы

В некоторых случаях работодатели хотят уменьшить размер налога или избежать штрафных санкций. Для этого им нужно изучить практические советы

Также важно заранее выяснить сроки, в течение которых погашается задолженность

Как избежать или уменьшить

В некоторых ситуациях даже при совершении противоправного деяния наступление ответственности отсутствует.

Это возможно при:

- внесении НДФЛ заранее, до получения дохода;

- перечислении налога в бюджет до выплаты заработной платы сотрудникам;

- переводе средств в НФС головного офиса вместо курирующей филиал инспекции;

- неуплате налога, так как приобретение было сделано из внебюджетных средств.

В таких ситуациях работодатель может отстоять свои права и избежать административной ответственности.

Выделяют ситуации, когда возможно законное снижение размера штрафных санкций.

При определении штрафа важно учитывать смягчающие обстоятельства:

- технические ошибки программы;

- смена руководства организации;

- признание вины работодателем;

- отсутствие задолженности по другим сборам;

- социальная сфера деятельности учреждения.

Если присутствует хотя бы один из признаков, то штраф может быть уменьшен вдвое. В случае игнорирования данного пункта налоговиками, налоговый агент может обратиться в судебные органы.

Правильное определение даты

Для исключения штрафа необходимо знать дату, когда налоги должны быть перечислены в бюджет.

Для каждого вида доходов предусматриваются особенные сроки:

| Доход | Срок получения | Дата удержания и перевода |

| Заработная плата | Последний день месяца или первый день следующего месяца, в течение которых осуществлялась трудовая деятельность | Не позже даты перечисления средств |

| Денежные средства в качестве дохода | Дата перевода или выплаты денежных средств | Дата, в который осуществляется перевод |

| Выплаты отпускного пособия | Последняя дата выплаты дохода | Не позднее последней даты месяца, в котором была произведена выплата |

| Пособие, предусмотренное за временную нетрудоспособность | Последняя дата выплаты дохода | Не позднее последней даты месяца, в котором была произведена выплата |

При отсутствии удержания НДФЛ штраф начисляется, а недоимка не может быть взыскана.

Спасаемся от штрафа за задержку НДФЛ: «уточненка» нужна не всегда

Налоговый агент перечислил удержанный из зарплаты НДФЛ с опозданием, но до того, как налоговики назначили выездную проверку или узнали о факте несвоевременного перечисления налога. Не по злому умыслу или халатности, а из-за технической ошибки. Исправился, уплатив недостающую сумму налога и пени. Однако «уточненки» по годовой отчетности по НДФЛ не подавались, так как налог изначально был исчислен правильно. Из постановления Конституционного суда РФ следует, что штрафовать налогового агента в такой ситуации неправомерно.

Обстоятельства спора

Инспекторы обнаружили, что компания как налоговый агент перечисляла удержанные суммы НДФЛ с опозданием. Нарушение срока перечисления налога стало основанием для привлечения работодателя к налоговой ответственности на основании статьи 123 Налогового кодекса РФ.

Организация оспорила штраф за несвоевременное перечисление НДФЛ в суде. Главный аргумент — она самостоятельно выявила и устранила ошибки (то есть уплатила налог) задолго до окончания налогового периода и подачи годовой отчетности по НДФЛ. К тому же, налог перечислялся в бюджет с опозданием по техническим причинам.

Решения арбитражных судов

Арбитражные суды и Верховный суд отказались поддержать организацию, указав на следующее. Согласно статье 123 Налогового кодекса РФ, ответственность устанавливается за неправомерное неудержание или неперечисление (неполное удержание или перечисление) в установленный срок сумм налога. Отсутствие задолженности по НДФЛ на момент окончания проверяемого периода не является основанием для освобождения от штрафа.

Согласно подпункту 1 пункта 4 статьи 81 Налогового кодекса РФ, налоговый агент может быть освобожден от налоговой ответственности при одновременном соблюдении двух условий. Во-первых, если он представил уточненную налоговую декларацию до момента, когда он узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу. Во-вторых — до представления «уточненки» заплатил недостающую сумму налога и соответствующие ей пени.

Решение Конституционного суда РФ

Компания дошла до Конституционного суда. В своей жалобе ее представители высказали мнение, что положения пункта 4 статьи 81 и статьи123 Налогового кодекса РФ во взаимосвязи противоречат Конституции РФ. Обоснование — оспариваемые нормы позволяют освобождать налогового агента от штрафа лишь в том случае, если он представит уточненную отчетность. Вместе с тем, при изначально правильно составленной отчетности это условие выполнить нельзя. Получается, что освобождением от налоговой ответственности за такую просрочку могут пользоваться только те налоговые агенты, которые представляют недостоверную отчетность. То есть такое положение вещей заведомо толкает на скользкий путь и не дает выбраться из замкнутого круга.

Признать оспариваемые нормы противоречащими основному закону страны высокий суд отказался. Вместе с тем в вердикте присутствует оговорка о том, что оспариваемые положения «не должны толковаться как лишающие налогового агента, допустившего просрочку в уплате НДФЛ, который был правильно исчислен им в представленном налоговому органу расчете, права на освобождение от налоговой ответственности, если он уплатил недостающую сумму налога и соответствующие ей пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки, притом что отсутствуют доказательства, указывающие на то, что несвоевременное перечисление налоговым агентом в бюджет сумм налога носило преднамеренный характер, не было результатом его упущения (технической или иной ошибки)».

Проще говоря, Конституционный суд РФ признал, что наличие «уточненки» для освобождения от штрафа необязательно. Если НДФЛ правильно исчислен в представленном расчете, налоговый агент может быть освобожден от ответственности при соблюдении следующих условий. Первое — он самостоятельно (до момента, когда стало известно об обнаружении налоговым органом факта несвоевременной уплаты налога или о назначении выездной проверки) уплатил необходимые суммы налога и пени. Второе — несвоевременное перечисление налога носило непреднамеренный характер (связано с технической или иной ошибкой).

Это важно знать: Порядок уплаты НДФЛ за сотрудников

Как отбиваться от штрафа

Налогоплательщик должен заявить о невиновности или смягчающих обстоятельствах. Плюс предоставить доказательства.

Вот когда о них можно заявить:

В пояснениях

В ходе камеральной проверки инспектор может спросить пояснения. Ответить нужно письменно в течение пяти дней. В пояснениях можно объяснить свою невиновность.

В возражениях на акт проверки

По результатам камеральной и выездной проверки налоговая составляет акт. В нём написано, за что налоговая планирует оштрафовать. У предпринимателя есть один месяц, чтобы представить письменные возражения с доказательствами.

Возражения сдают инспектору или отправляют по почте. Но часто налоговая не учитывает возражения и все равно выносит решение со штрафом.

В апелляционной жалобе на решение

У плательщика есть месяц на подачу апелляционной жалобы на решение инспекции в региональную УФНС. В этот месяц решение ещё не исполняется, счёт не блокируется, деньги не списываются.

Жалобу подают письменно через свою районную инспекцию. В жалобе надо отметить, что инспекторы не учли отсутствие вины. В течение трёх дней ее направят в УФНС.

В жалобе, если решение уже исполняется

Если предприниматель не знал о проверке, упустил решение, а о штрафе узнал случайно, у него есть год на жалобу в УФНС. Но решение уже будет исполняться, и деньги по штрафу списываться со счёта.

На сайте налоговой есть сервис Узнать о жалобе. В нём можно отслеживать свою жалобу.

Если управление налоговой не отменяет штраф, последний шанс — арбитражный суд.

В арбитражный суд

У предпринимателя есть три месяца, чтобы обжаловать решение налоговой в арбитражном суде. Делать это лучше вместе с юристом. Такие споры предприниматели нередко выигрывают.

Можно ли в таком случае претендовать на вычет

Как правило, вопрос о фактическом перечислении налога в бюджет поднимается в связи с необходимостью получить налоговые льготы в виде вычета. Вернут ли удержанную сумму налога, в случае если налоговый агент не перевел ее в бюджет?

Работодатель будет налоговым агентом для работающих у него людей и поэтому он обязан не только удерживать налоговые суммы, но и перечислять их в бюджет. Работник освобождается от ответственности за неуплату налога с момента, когда с него фактически будет удержан НДФЛ. Тем не менее, он может обратиться с жалобой на работодателя в трудовую инспекцию или налоговую.

Заключение

Вот и все. Теперь понятно, с каким именно штрафом за неподачу декларации может столкнуться налогоплательщик. Из всего вышесказанного следует, что основная масса граждан сталкивается либо со штрафом в 1000 рублей, либо с взысканием 20% от неуплаченных налогов (+ пени за каждый день просрочки).

Именно на такие меры пресечения неуплаты налогов и неподачи декларации необходимо ориентироваться. Во избежание проблем с налоговыми органами рекомендуется соблюдать установленное законодательство.

Даже декларации-«нулевки» обязательно показывать государству. В противном случае подобный шаг будет расцениваться как недобросовестное поведение. И гражданин не сможет нормально контактировать с ФНС. Ему, как уже было сказано, могут отказать в предоставлении тех или иных услуг до момента, пока декларация не будет подана. На практике подобные случаи встречаются, хоть и не очень часто.

Штраф за неподачу декларации в России имеет место, но он не очень высокий. Изученное наказание можно рассматривать как воспитательную меру – человек поймет, что за свои ошибки нужно платить, и он больше не будет допускать просрочки при отчетах о доходах.