- Декларация по налогу на имущество.

- Виды реорганизации

- Надо – не надо: не гадайте на ромашке

- Сервера и комплектующие в наличии

- Не филиал ли это?

- УСН не вправе применять организации, у которых есть филиалы.

- НДФЛ и страховые взносы

- Понятие

- Как поставить подразделение на учет в налоговом органе

- Иные признаки филиалов и представительств

- Перемещение имущества: бухгалтерский учет

- Отдельного баланса нет

- Отдельный баланс есть

- В чем отличие обособленного подразделения от филиала и представительства?

Декларация по налогу на имущество.

Поскольку организации-«упрощенцы» по общему правилу не являются плательщиками налога на имущество организаций, рассмотрим только один случай, когда они уплачивают налог на имущество – когда они являются собственниками (или владеют на праве хозяйственного ведения) недвижимости, в отношении которой налоговая база определяется как кадастровая стоимость и которая включена в соответствующий перечень (ст. 378.2 НК РФ).

На основании ст. 384, 385 и 385.2 НК РФ уплата налога на имущество организаций осуществляется по месту нахождения организации, по месту нахождения обособленного подразделения организации, имеющего отдельный баланс, а также по месту иных объектов недвижимого имущества, находящихся вне местонахождения организации или ее обособленного подразделения (Письмо Минфина России № 03-05-06-02/60364).

С учетом особенностей, установленных п. 13 ст. 378.2 НК РФ, организация, применяющая УСНО и имеющая обособленное подразделение, касательно объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость, уплачивает налог (авансовые платежи по налогу) в бюджет по месту нахождения каждого из указанных объектов недвижимого имущества.

В аналогичном порядке представляются расчеты по авансовым платежам по налогу и декларация по налогу (ст. 386 НК РФ).

Виды реорганизации

Реорганизация структурных подразделений может происходить путем:

- слияния — на основании подразделений А и Б возникает подразделение (например, отдел) В, при этом А и Б перестают существовать;

- присоединения — к подразделению А присоединяется подразделение Б, при этом Б перестает существовать;

- преобразования (переименования);

- выделения — из подразделения А возникает отдел Б, при этом существуют оба;

- разделения — когда из подразделения А образуются отделы Б и В, при этом А перестает существовать.

Особенности реорганизации структурного подразделения организации зависят от формы выбранной реорганизации отдела. Рассмотрим их на примере слияния, присоединения, преобразования.

Надо – не надо: не гадайте на ромашке

Если сомневаетесь, нужно ли открывать ОП или нет, скорее всего, ответ – да, нужно

Обратите внимание, что ни НК, ни ГК не содержат каких-либо ограничений по количеству сотрудников обособленного подразделения, а также отсутствию во внутренних документах распоряжения на его создание

Существуют сложные ситуации, когда и правда непросто понять: возникает ОП или нет:

- Нанимаем сотрудника в другом городе для оказания услуг или выполнения работ на территории клиентов (заказчиков). Допустим, компания оказывает клининговые услуги в другом городе, нанимает уборщиц. В этом случае не возникает обособленного подразделения, ведь нет стационарных рабочих мест. Аналогичный подход применяется к ситуации, когда рабочий (электрик, отделочник) выезжает к заказчику на объект. В зависимости от должности и рода занятий сотрудника оформляют как обычным трудовым договором, так и договором о надомной или дистанционной работе.

Обратите внимание! Надомники и дистанционные сотрудники однозначно не имеют подконтрольных работодателю рабочих мест. Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП

Производятся строительные работы. Здесь нужно рассматривать каждую конкретную ситуацию индивидуально.

Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП.

Пример №2: рабочие приезжают ежедневно на стройплощадку из дома, за безопасностью на объекте следит не работодатель (субподрядчик), а генподрядчик, он же контролирует ход строительства. Исходя из определения рабочих мест (ст. 209 ТК) их в данном случае нет, поскольку стройка неподконтрольна работодателю.

Надо отметить, что в большинстве случаев налоговые органы независимо от обстоятельств считают, что стройплощадка требует создания обособленного подразделения.

Выполняются дорожные работы. В данном случае ФНС считает, что ОП создавать не нужно. Работы ведутся «в поле», ни о каком стационарном месте речи не идет.

Арендуется или приобретается складское помещение. Это один из частых предметов споров. На складе присутствуют постоянные сотрудники: кладовщик, сторож, грузчики, значит, однозначно потребуется зарегистрировать ОП.

А если это просто помещение, куда привозят, сгружают товар или материалы, а забирают их при необходимости приезжающие водители и экспедиторы? Несмотря на то что сотрудники не находятся постоянно на складе, считается, что рабочие места есть, а время нахождения на них не имеет значение.

Кстати! Подобный подход справедлив в ситуации, если организация сняла или купила офис, но сотрудник использует его эпизодически.

Помещения в одном и том же здании. Компания снимает кабинет в бизнес-центре и решает открыть на другом этаже кафе. С одной стороны оба помещения находятся в одном здании и, естественно, относятся к одной налоговой, поэтому логично предположить, что в открытии ОП нет нужды. Судьи подтверждают эту точку зрения, поскольку считают одним из признаков территориальной обособленности отнесение к отличной от головного предприятия налоговой инспекции. С другой, налоговые органы не всегда согласны с арбитражной практикой. Их – даже если фактически юридический адрес организации и кафе отличается незначительно, например, номером помещения, то формально такое отличие уже причина для регистрации обособки. Вывод сделан из определения ОП в статье 11 НК, понятий, установленных статьей 55 ГК РФ и определения места нахождения юридического лица (по пункту 2 статьи 54 ГК это место государственной регистрации). Придется либо обращаться за разъяснениями в ФНС, либо действовать на свой страх и риск.

Сотрудник работает в режиме коворкинга. Популярный способ работы вне дома. Обычно к нему прибегают фрилансеры. Смысл в том, чтобы заниматься какой-то деятельностью в помещении, где собираются такие же «свободные художники», возможно, в процессе обмениваться мнениями, достижениями и опытом или просто работать в спокойной обстановке. Представим, что для работника арендуется место по договору коворкинга, равноценно ли это аренде офиса, требуется ли организовать ОП? На самом деле этот вариант подразумевает краткосрочную аренду, обычно на несколько часов в день, а работодатель не может контролировать такое рабочее место. Значит, признать его стационарным нельзя и создание обособленного подразделения не требуется.

После того как компания определилась с созданием ОП, нужно подготовить документы, регламентирующие его деятельность, и зарегистрировать в ИФНС.

Сервера и комплектующие в наличии

- Сервер r730xd dell PowerEdge r730

- Серверная оперативная память ddr3 32gb 16gb 8gb hp

- Жесткий диск SAS hp 146gb 300gb 600gb 900gb 10k

- Сервер hp dl380 g9 e5-2640v3 e5-2660v3

- Cервер HP ML350 gen9 E5-2690v3 e5-2643v3

- Север hp proliant dl360 g7 2cpu x5670 64gb

- Сервер Dell r630 64gb E5-2690v3 E5-2695v3

- Сервер hp dl380 gen9 g9 e5-2643 v3 e5-2690v3

- Сервер hp dl380e g8 20 ядер E5-2470v2

- Сервер hp dl360p g8 dl360 gen8

- Сервер hp dl360 g9 (gen9 ) 64gb E5-2690v3

- 8gb 16gb 32gb ddr3 память для сервера hp Ibm dell

- Жесткий диск hp 146gb 15k sas DP 6g SFF

- Жесткий диск hp 900gb 6g 10k SAS dp hpe

- Nvme диск Intel 8tb новый для сервера

- Сервер ibm lenovo x3650 m4 128gb 7915 AC1

- Полка hp, дисковый массив HP p2000 g3 SAS FC iscsi

Не филиал ли это?

Наличие обособленного подразделения больше не является препятствием для применения упрощенной системы налогообложения (далее — УСН). Но при открытии обособленного подразделения организациям, применяющим УСН, следует иметь в виду следующее. Если фактически данное подразделение осуществляет функции филиала или представительства, то имеется риск признания налоговыми органами указанного подразделения филиалом или представительством, что влечет отказ в праве на применение упрощенной системы налогообложения и доначисление налогов по общей системе налогообложения.

Впрочем, нередко налоговые органы признают обособленное подразделение филиалом и представительством, когда на это нет никаких оснований. Так, в Постановлении от 18.11.2008 N А42-1739/2008 судьям пришлось объяснить налоговым органам, что информационный центр, занимающийся только рекламированием услуг компании и сбором заявок, не имеет признаков представительства. Арбитражные судьи не сочли, что среди функций данного подразделения есть такая, как представление интересов компании и их защита. К тому же, отметили они, информационный центр не имел самостоятельного баланса, расчетного счета, доходов и даже собственного руководителя (руководство осуществлял менеджер, регулярно приезжавший из головного офиса).

Как правило, при квалификации суды обращают внимание на наличие (отсутствие) правовых признаков филиала или представительства, которые закреплены в ГК РФ. К ним, в частности, относятся следующие обстоятельства:

- подобные подразделения обязаны наделяться имуществом создавшего их юридического лица и действовать на основании утвержденных положений;

- в представительстве (филиале) назначается руководитель, который действует по доверенности;

- указание на наличие представительства и филиалов должно содержаться в учредительных документах создавшей их компании.

При отсутствии хотя бы одного из перечисленных условий структурное подразделение фирмы не может быть признано филиалом или представительством (Постановления ФАС МО от 03.07.2007 N КА-А41/5937-07-П; ФАС СЗО от 08.08.2008 N А05-609/2008; ФАС СКО от 01.03.2005 N Ф08-516/2005-212А).

Отметим также, что НК РФ запрещает применять УСН только организациям, имеющим обособленные подразделения в форме филиала и представительства. То есть в случае, если организация имеет обособленные подразделения, удовлетворяющие всем признакам филиала или представительства, она не вправе применять УСН. Однако организация может иметь обособленное подразделение, не являющееся филиалом или представительством. В таком случае мнение Минфина следующее: исходя из вышеприведенных норм законодательства, как налогового, так и гражданского, если обособленное подразделение не содержит признаков филиала или представительства, оно таковым не является.

Следовательно, если организация создала обособленное подразделение, которое не является филиалом или представительством, а также если оно не указано в качестве таковых в учредительных документах создавшего его юридического лица (организации), организация вправе применять УСН при условии соблюдения норм главы 26.2 НК РФ. Такое мнение финансистов представлено в письмах от 21.09.2009 N 03-02-07/1-433, от 29.06.2009 N 03-11-06/3/173, от 30.04.2009 N 03-11-06/3/115, от 12.12.2008 N 03-11-04/3/557, от 24.03.2008 N 03-11-04/2/57, от 25.01.2008 N 03-11-04/2/6, от 18.01.2008 N 03-11-02/5. При этом уплата налога, уплачиваемого в связи с применением УСН, производится головной организаций по месту ее нахождения (письмо Минфина России от 27.03.2008 N 03-11-04/2/60).

УСН не вправе применять организации, у которых есть филиалы.

Федеральным законом от 6 апреля 2020 г. N 84-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» в подпункт 1 пункта 3 статьи 346.12 Кодекса внесены изменения, в соответствии с которыми с 1 января 2020 года не вправе применять упрощенную систему налогообложения организации, имеющие филиалы.

Согласно подпункту 1 пункта 3 статьи 346.12 Кодекса (в редакции до 01.01.2016) не вправе были применять упрощенную систему налогообложения организации, имеющие филиалы и (или) представительства.

Таким образом, с 1 января 2020 г., организации, имеющие представительства и иные обособленные подразделения (не относящиеся к филиалам) все же имеют право применять УСН. (данная позиция закреплена в Письме Минфина от 06.03.2017 г. №03-11-11/12586).

И вот здесь, учитывая, что наше законодательство (а особенно налоговое) не всегда дает четкие понятие и определения тех или иных правовых институтов и категорий, надо быть очень осторожным и понимать, что такое обособленное подразделение вообще и как правильно разграничить такие виды обособленных подразделений как «филиал» и «представительство».

В Налоговом кодексе нет понятий «филиал», «представительство», «дополнительный офис» (или аналогичных). В статье 11 НК РФ дано лишь определение одному обобщенному понятию — «обособленное подразделение организации».

Заметим, что применению УСН не препятствует наличие у организации обособленных структурных подразделений, которые не относятся именно к филиалам.

НДФЛ и страховые взносы

Отметим также некоторые особенности уплаты налога на доходы физических лиц (НДФЛ) для организаций, имеющих обособленные подразделения. Указанные в п. 1 ст. 226 НК РФ организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого подразделения.

Учитывая изложенное, сведения о доходах физических лиц могут представляться налоговым агентом — российской организацией, имеющей обособленные подразделения, в налоговые органы по месту своего нахождения, а обособленным подразделением организации — по месту нахождения обособленного подразделения, в котором работникам этого подразделения производится начисление и выплата дохода (письмо Минфина России от 03.12.2008 N 03-04-07-01/244).

Что касается уплаты обязательных страховых взносов, то в соответствии с п. 11 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате страховых взносов (ежемесячных обязательных платежей), а также обязанности по представлению расчетов по страховым взносам по месту своего нахождения.

Таким образом, действующим законодательством установлено одновременное наличие трех условий, которые должны быть соблюдены для регистрации в исполнительных органах ФСС в качестве страхователей юридических лиц по месту нахождения обособленных подразделений, которые будут уплачивать страховые взносы по месту их нахождения.

Юридические лица, которые создают обособленные подразделения, не имеющие отдельного баланса и расчетного счета, регистрации в качестве страхователя в исполнительном органе ФСС по месту нахождения обособленного подразделения не подлежат. При этом обязанности страхователя, в том числе по уплате страховых взносов в исполнительный орган ФСС, в полном объеме должна выполнять головная организация по месту регистрации (письмо ФСС от 05.05.2010 N 02-03-09/08-894п).

Организация обязана в течение одного месяца со дня создания обособленного подразделения письменно сообщить об этом в инспекцию по месту своего нахождения (подп. 3 п. 2 ст. 23 НК РФ). В этот же срок она должна подать заявление о постановке на учет в инспекцию по месту нахождения созданного подразделения, если сама не состояла на налоговом учете в том же муниципальном образовании (п. 4 ст. 83 НК РФ).

Организации (за исключением кредитных), применяющие контрольно-кассовую технику, обязаны осуществлять ее регистрацию в налоговых органах. Это следует из п. 1 ст. 4 и ст. 5 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт». В данном Законе сказано, что используемая контрольно-кассовая техника должна быть зарегистрирована в налоговых органах по месту учета организации в качестве налогоплательщика.

В силу п. 15 Положения о регистрации и применении контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями, утвержденного Постановлением Правительства РФ от 23.07.2007 N 470, заявление о регистрации контрольно-кассовой техники, подлежащей применению обособленным подразделением пользователя, представляется им в налоговый орган по месту нахождения данного подразделения. Поэтому регистрация ККТ необходима по месту нахождения обособленного подразделения.

Подведем итог: наличие у организации-налогоплательщика обособленного подразделения, не являющегося филиалом или представительством, не препятствует применению УСН, но возлагает дополнительные обязанности.

Понятие

Прежде чем рассказать, может ли обособленное подразделение применять УСН, нужно сделать акцент на терминологии. Что такое – обособленное подразделение (далее также – ОП)? Эту структуру описывают следующие нормы законов:

- ст. 55 Гражданского кодекса;

- п. 2 ст. 11 Налогового Кодекса.

В них сказано, что обособленное подразделение – это дополнительная структура, которую создает какая-либо организация. Оно может называться и иметь различный правовой статус:

- филиал;

- представительство;

- подразделение иного рода.

Важно только, чтобы «обособка» соответствовала основным своим критериям:

- ее адрес отличен от адреса основной организации;

- в ней созданы стационарные рабочие позиции;

- рабочие места не могут быть созданы на срок менее 1 месяца.

И еще важный нюанс: обособленные подразделения могут создавать только юридические лица. Это требует составления специальных документов:

- положения об «обособке»;

- приказа о создании, назначении ее руководства.

Хотя в принципе последние два действия можно оформить единым документом. Подробнее об этом см. «Каким должен быть приказ о создании обособленного подразделения в 2017 году».

А вот упрощенная система налогообложения (УСН) – это специальный налоговый режим, который позволяет уменьшить размер отчислений в адрес государства. Его регулирует гл. 26.2 НК РФ.

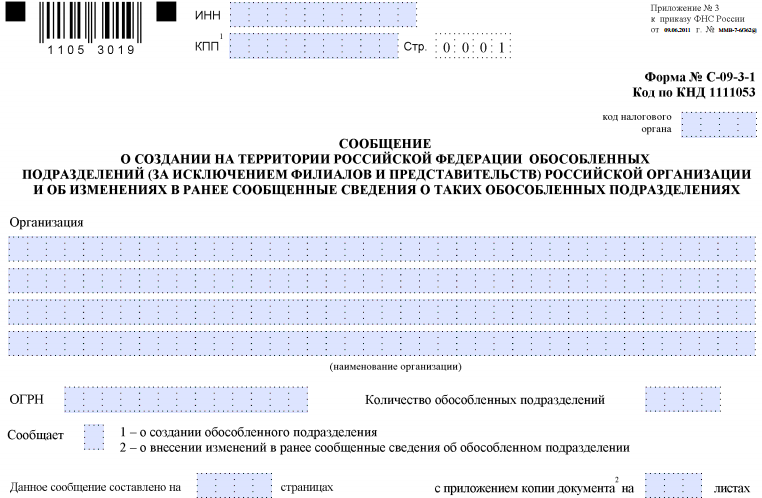

Как поставить подразделение на учет в налоговом органе

Для того чтобы встать на учет в налоговых органах по месту нахождения обособленного подразделения, не являющегося филиалом или представительством, необходимо направить в налоговый орган сообщение о создании обособленного подразделения.

ВАЖНО! Если подразделение является представительством или филиалом, постановку организации на учет по месту его нахождения инспекция осуществляет самостоятельно на основании сведений из ЕГРЮЛ (п. 3 ст

84 НК РФ).

Способы подачи сообщения следующие:

- лично в инспекции (подает руководитель или уполномоченный представитель по доверенности);

- по почте ценным письмом с описью вложения;

- по телекоммуникационным каналам связи в электронной форме.

Получив сообщение, в течение 5 рабочих дней налоговый орган осуществит постановку на учет с последующим уведомлением заявителя (абз. 2 п. 2 ст. 84 НК РФ) — оно составляется по форме 1-3-Учет, утвержденной приказом ФНС России от 11.08.2011 № ЯК-7-6/488@.

![]()

Представлять в ИФНС какие-либо документы, подтверждающие создание обособленного подразделения, не требуется (п. 2.1 письма ФНС России от 03.09.2010 № МН-37-6/10623@).

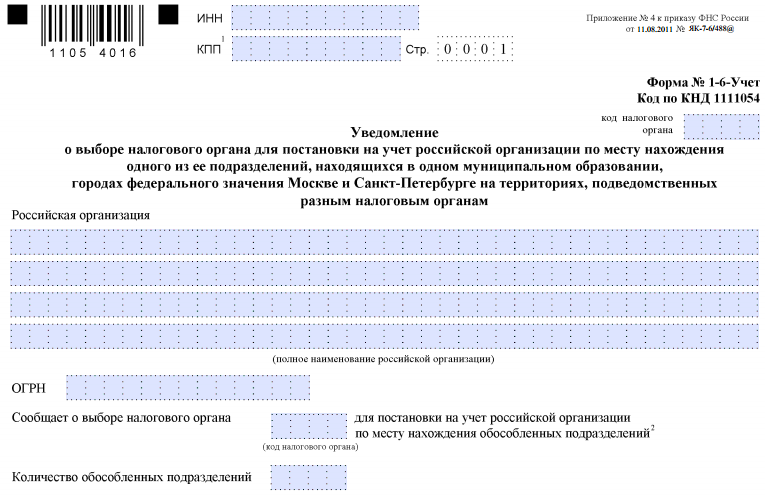

Если создается несколько обособленных подразделений в одном муниципальном образовании, городах федерального значения Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам, встать на учет можно по месту нахождения одного из подразделений — по выбору организации. Сведения о выборе налогового органа нужно указать в уведомлении по форме 1-6-Учет, утвержденной приказом ФНС России от 11.08.2011 № ЯК-7-6/488@, направляемом в инспекцию вместе с сообщением о создании ОП (п. 4 ст. 83 НК РФ).

Пошаговую инструкцию по открытию обособленного подразделения вы найдете здесь.

Иные признаки филиалов и представительств

Обратим внимание и на другие признаки филиалов и представительства. Ведь нам четко надо разграничивать теперь эти понятия

Если раньше организациям на УСН запрещалось открывать и филиалы и представительства, то теперь речь идет только о филиалах. А суды зачастую, сами смешивают эти понятия, раскрывая их признаки. И очень часто, суды описывают признаки филиалов и представительств совместно.

Приведем цитату из решения суда: «Для признания создания представительства иди филиала таковым, обособленное подразделение должно отвечать определенным критериям и признакам представительства и (или) филиала: утверждение создавшим его юридическим лицом положения на основании которого они действуют, наделение имуществом, назначение руководителя представительства или филиала, указание представительства или филиала в учредительных документах заявителя, при этом одновременное соблюдение всех вышеперечисленных условий является обязательным. Отсутствие хотя бы одного из этих признаков означает, что подразделение юридического лица не может быть признано филиалом».

(См. Постановление Седьмого Арбитражного Апелляционного суда от 02.12.2014г. по делу №А03-8507/2014г).

Заметьте, сначала суд говорит о признаках, характеризующих и филиал и представительство, а в конце ссылается на факт признания обособленного подразделения именно филиалом.

Конечно, ранее (до 01.01.2016г) по сути было бы все равно, филиал или представительство функционирует в обществе (при любом из данных видов обособленных подразделений общество утрачивало право на применение УСН). Но с 01.01.2016г (когда создание представительства не исключает дальнейшее применение УСН) хочется видеть более четкую картину (разграничение судом понятий «филиал» и «представительство»).

Перемещение имущества: бухгалтерский учет

При перемещении ТМЦ, основных средств и денег между головным и остальными подразделениями способ ведения бухгалтерского учета зависит от того, есть ли у ОП выделенный баланс.

Важно! Все подразделения ведут бухгалтерский учет согласно учетной политике «головы»

Отдельного баланса нет

В этом случае при перемещении, например, оборудования (ОС) следует провести внутреннюю переброску в аналитике.

Пример №3: Фирма «А» передает подразделению «А-1» токарный станок, первоначальной стоимостью 150000 и начисленной на момент перемещения амортизацией в сумме 54000:

- Д 01 «А-1» К 01 «А» — 150000, проведено перемещение.

- Д 02 «А» Д 02 «А-1» – 54000, перенесена амортизация по переданному станку.

Аналогично следует поступить с другими ТМЦ. Денежными средствами, когда подразделение не имеет отдельного баланса, оперирует центральная бухгалтерия, расчеты с поставщиками и подрядчиками ведутся через нее. В этом случае выполняются обычные проводки.

Пример №4: Организация «Б» передает подразделению «Б-2» материалы, предназначенные для ремонта помещения, в котором расположено ОП, стоимостью 20000 рублей. Для их перевозки «Б» нанимает транспортную компанию (ТК), ее услуги обходятся в 3000 рублей:

- Д 10.8 материалы на складе в «Б-2» К 10.8 материалы на складе «Б» – 20000, переданы материалы в ОП «Б-2».

- Д 23 (23, 25, 20, 44) К 76 – 3000, отражены затраты на перевозку материалов для ремонта.

- Д 76 К 51 – 3000, оплачены услуги ТК.

Отдельный баланс есть

В этом случае используется счет 79 «Внутрихозяйственные расчеты» для перемещения имущества и денежных средств.

При передаче основных средств в учете головного офиса необходимо провести следующие проводки (используем данные из примера № 3):

- Д 79-1 «А-1» К 01 «А» — 150000, отражена передача оборудования.

- Д 02 «А» Д 79-1 «А-1» – 54000, передана амортизация по станку.

Проводки при передаче ТМЦ и оплате расходов на их доставку (используем данные примера № 4): Д 79-1 «Б-2» К 10-8 – 20000, переданы материалы для ремонта. Далее проводки зависят от наличия у подразделения расчетного счета.

Счета нет (услуги заказаны и оплачены центральной бухгалтерией):

- Д 23 (…) К 76 – 3000, расходы на перевозку.

- Д 76 К 51 – 3000, оплата транспортной компании.

Счета нет (заказ услуг сделан ОП, а оплата головной организацией):

- Д 79-2 К 76 – подразделение передало задолженность перед ТК «голове». В учете самой обособки проводки будут такими: Д 23 (…) К 76 – 3000, затраты по транспортировке, Д 76 К 79-2 – передан долг ТК в головной офис.

- Д 76 К 51 – оплачены услуги ТК

Счета нет (ОП самостоятельно заказало и оплатило услуги):

- У подразделения «Б-2»: Д 23 (…) К 76 – 3000, отражены расходы на перевозку, Д 76 К 51 – перечислена оплата ТК.

- ОП может предварительно получить средства на расходы, тогда в проводках «Б-2» будет проводка Д 51 К 79-2 – поступили денежные средства от центральной бухгалтерии на расчеты. При этом в БУ «головы» отразится проводка Д 79-2 К 51.

В большинстве случае проводки выглядят зеркально, как вы, вероятно, заметили. Понесенные затраты передаются в центральный офис проводкой Д 79-2 К 20, 25, 23, 44. Обратная проводка, соответственно, у головной бухгалтерии.

Подробно о налогообложении в обособленном подразделении можно прочитать здесь.

В чем отличие обособленного подразделения от филиала и представительства?

Согласно ст. 11 НК РФ, обособленное подразделение организации — любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

И сразу хочется обратить внимание на признак территориальной обособленности…что под ним понимать?

Как мы понимаем – территориальная обособленность – это нахождение обособленного подразделения вне места нахождения юридического лица!

Определения филиала и представительства (более частные категории) даются в свою очередь в Гражданском кодексе РФ (ст. 55).

И в этих определениях также законодатель ссылается на территориальную обособленность, используя словосочетание «вне места нахождения».

Представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту.

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства.

Итак, представительство:

— расположено вне Вашего места нахождения,

— только представляет интересы организации и осуществляет их защиту.

Филиал же делает немного больше:

-также расположено вне Вашего места нахождения,

— осуществляет все функции юридического лица или только часть его функций.

Следовательно, под «обособленным подразделением» в интересующем нас ключе (подразделение, из-за которого не потеряется право на «упрощенку») – будет любое иное подразделение, которое не является ни филиалом, ни представительством.

Исходя из этого, давайте разберем пару примеров:

- Пиццерия в другом городе – обособленное подразделение или филиал? Итак, выполняет часть функций организации? Вероятно, поскольку осуществляет производство продукции.

- Представляет интересы организации? Учитывая, что пиццерия реализует товарные позиции, то есть, заключает договоры розничной купли-продажи, то да, представляет интересы организации.

- Принимает претензии по качеству продукции? Вполне возможно.

- Исходя из этого, пиццерия вполне может быть признана полноценным филиалом, и оформление ее в качестве «обособленного подразделения» было бы рискованным шагом.

Офис продаж в другом городе – представительство или филиал.

- Офис продаж находится в другом городе, то он уже отвечает признаку территориальной обособленности («вне места нахождения»), которое характерно и для филиалов и представительств.

Офис продаж представляет интересы юридического лица во взаимоотношениях с участниками гражданского оборота и выполняет функции ведения переговоров и последующего заключения сделок? В данном случае офис функционирует лишь как представительство.

Офис продаж, помимо заключения самих сделок (юридическому сопровождению) совершает фактические действия, направленные на исполнение заключенных сделок? В данном случае, если офис продаж фактически ведет торговую или иную деятельность, которой занимается и само юридическое лицо – это уже полноценный филиал.