- Какие расходы нельзя признать

- Рекомендации налогоплательщику

- Признание расходов при УСН 15%

- АНАЛИЗ ПОКАЗАТЕЛЕЙ

- ЗАТРАТЫ НА ПРОИЗВОДСТВО

- Порядок заполнения Книги учета доходов и расходов

- Каким критериям должны соответствовать расходы?

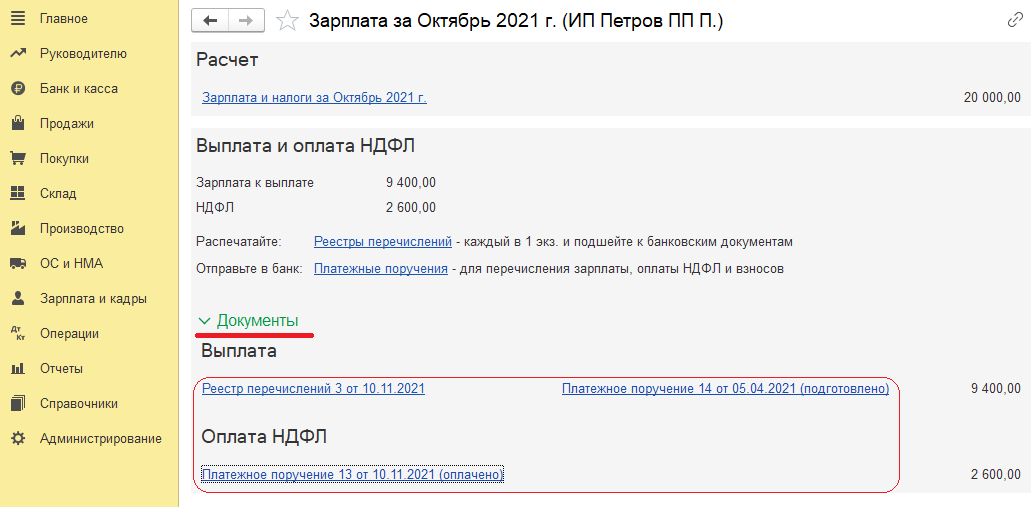

- Как окончательно рассчитать работников

- Ставка налога по УСН: объект доходы минус расходы

- ЭФФЕКТИВНОСТЬ

- Минимальный налог к уплате

- Расходы, которые не учитываются при определении налоговой базы (примеры)

- Кто может использовать УСН?

- Нюансы расчета налога

- Бухучет доли расходов, которые возникают при покупке товаров для перепродажи

- Материальные расходы

- Расходы, связанные с приобретением основных средств

- Не порядочные фирмы, что с ними делать?

- Учет расходов при УСН: закрытый перечень

- Дата признания расходов

- Учет расходов при УСН: спорные моменты

Какие расходы нельзя признать

Несмотря на то, что перечень принимаемых затрат, поименованный в ст. 346.16, включает все основные издержки, которые возникают при ведении предпринимательской деятельности, некоторые платежи принять к учету будет нельзя:

- представительские расходы, которые имеет право принимать к учету налогоплательщик на ОСН, упрощенщик учесть не сможет;

- суммы авансов, перечисленных поставщикам за товары, работы и услуги, которые будут получены в будущем. Эти платежи можно будет учесть только после поступления товаров, работ и услуг;

- НДС, который плательщик УСН выделил в счетах-фактурах, выставленных покупателям, и уплатил в бюджет;

- сам упрощенный налог.

Минфин в своих разъяснениях подчеркивает, что перечень принимаемых затрат при УСН является закрытым. Иные затраты учесть не получится (Письмо от 23.03.2017 № 03-11-11/16982).

Рекомендации налогоплательщику

- Не экономьте на бухгалтерских услугах. Большинство проблем у налогоплательщиков на УСН возникает из-за того, что в компании нет бухгалтера. Без него ошибки при формировании налоговой базы неминуемы, несмотря на то, что налоговый учет на УСН достаточно прост.

- Проверяйте документы и по доходным, и по расходным операциям: соответствие их содержания реальным хозяйственным операциям, наличие реквизитов и правильность их заполнения (даты, номера, подпись и печать при необходимости).

- Откажитесь от учета личных расходов в составе бизнес-расходов. Часто для снижения налоговой нагрузки директор/учредитель/ИП оплачивает личные расходы со счета компании/ИП на УСН (доставку продуктов, лекарств или мебели, ремонт квартиры). А потом возникают проблемы при доказывании обоснованности таких расходов.

Признание расходов при УСН 15%

Помимо соответствия видам расходов, указанных в закрытом списке НК, для признания затрат УСН в учете необходимо выполнения ряда требований, а именно:

- расходы непосредственно связаны с ведением деятельности.

- их понесение является экономически обоснованным;

- имеются документы, оформленные в соответствие с необходимыми требованиями и подтверждающие факт понесения затрат;

- выполнены договорные обязательства между сторонами (товар отгружен – оплата перечислена).

Отдельно стоит поговорить об особых условиях, связанных с признание затрат по определенным операциям. Обобщенная информация о таких операциях представлена ниже в таблице:

| Вид затрат | Описание |

| Товары для перепродажи | Если Вы приобрели товар для перепродажи, то признать расходы на такие товары Вы можете при одновременном выполнении условий:

· Вы оплатили товар поставщику; · товар отгружен поставщиком; · товар реализован покупателям. Если Вы закупили партию товара, но реализуете его постепенно (в розницу), то к учету следует принимать расходы, пропорционально себестоимости проданного товара. |

| Векселя | «УСНщик», оплачивающий товар (услуги) векселем, признает понесенные расходы не ранее даты погашения такого векселя (при трехстороннем договоре – не ранее дня передачи векселя по индоссаменту). |

| Проценты по кредитам | В случае, если «упрощенцем» получен банковский кредит, но он вправе уменьшить налоговую базу на размер уплаченных процентов. Дата признания расходов в данном случае – не ранее дня погашения задолженности. |

АНАЛИЗ ПОКАЗАТЕЛЕЙ

Для лучшего понимания производственной ситуации рассмотрим показатели табл. 2.

| Таблица 2. Показатели, связанные с оплатой труда персонала | ||||||

| № п/п | Показатель | Расчет | 2016 г. | 2015 г. | Отклонение | |

| абсолютное | относительное, % | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Кредиторская задолженность перед персоналом по оплате труда, тыс. руб. | 8220 | 9520 | –1300 | –13,7 | |

| 2 | Резерв на оплату отпусков, тыс. руб. | 6930 | 10 400 | –3470 | –33,4 | |

| 3 | Объем выпуска продукции, тыс. руб. | 265 000 | 265 500 | –500 | –0,2 | |

| 4 | Выручка от продажи собственной продукции (услуг), тыс. руб. | 422 870 | 418 900 | 3970 | 0,9 | |

| 5 | Валовая прибыль от продажи собственной продукции (услуг), тыс. руб. | 166 600 | 156 800 | 9800 | 6,3 | |

| 6 | Прибыль от продаж собственной продукции (услуг), тыс. руб. | 20 480 | 12 430 | 8050 | 64,8 | |

| 7 | Платежи в связи с оплатой труда работников, тыс. руб. | 263 130 | 252 800 | 10 330 | 4,1 | |

| 8 | Среднесписочная численность, чел. | 695 | 695 | |||

| 9 | Численность работающих на конец года, чел. | 680 | 710 | –30 | –4,2 | |

| 10 | Среднемесячная зарплата работников за январь-декабрь 2020 г. по текстильному и швейному производству (государственная статистика), тыс. руб. | 16,9 | ||||

| 11 | Выпуск изделий, ед. | 250 700 | 265 800 | –15 100 | –5,7 | |

| 12 | Производительность персонала (в год), тыс. руб./чел. | стр. 3 / стр. 8 | 381,3 | 382,0 | –0,7 | –0,2 |

| 13 | Производительность персонала (в год), ед./чел. | стр. 11 / стр. 8 | 360,7 | 382,4 | –21,7 | –5,7 |

| 14 | Движение денежных средств, приходящееся на одного работника в месяц, тыс. руб./чел. | стр. 7 / стр. 8 / 12 | 31,6 | 30,3 | 1,2 | 4,1 |

| 15 | Выручка на одного работника, тыс. руб./чел. | стр. 4 / стр. 8 | 608,4 | 602,7 | 5,7 | 0,9 |

| 16 | Валовая прибыль на одного работника, тыс. руб./чел. | стр. 5 / стр. 8 | 239,7 | 225,6 | 14,1 | 6,3 |

| 17 | Прибыль от продаж собственной продукции на одного работника, тыс. руб./чел. | стр. 6 / стр. 8 | 29,5 | 17,9 | 11,6 | 64,8 |

| 18 | Кредиторская задолженность перед персоналом по оплате труда в расчете на одного работника, тыс. руб./чел. | стр. 1 / стр. 9 | 12,1 | 13,4 | –1,3 | –9,8 |

| 19 | Резерв на оплату отпусков на одного работника, тыс. руб./чел. | стр. 2 / стр. 9 | 10,2 | 14,6 | –4,5 | –30,4 |

| 20 | Эффективность средств, вложенных в расходы на оплату труда производственного персонала | |||||

| 20.1 | по выручке | стр. 4 / стр. 2 (табл. 1) | 2,39 | 2,37 | 0,02 | 0,78 |

| 20.2 | по валовой прибыли | стр. 5 / стр. 2 (табл. 1) | 0,94 | 0,89 | 0,05 | 6,07 |

| 20.3 | по прибыли от продаж собственной продукции | стр. 6 / стр. 2 (табл. 1) | 0,12 | 0,07 | 0,05 | 64,48 |

В строках 1–11 табл. 2 отражены общие финансово-экономические показатели компании, в стр. 12–20 — показатели эффективности, связанные со средствами на оплату труда персонала и самим персоналом.

Среднесписочная численность на протяжении двух лет одинаковая — 695 чел. При этом на конец 2020 г. численность персонала составляет 680 чел., что на 30 чел. (4,2 %) меньше показателя предыдущего года.

Кредиторская задолженность перед персоналом по оплате труда на конец 2020 г. уменьшилась по сравнению с 2020 г. на 1300 тыс. руб. (13,7 %), резерв на оплату отпусков — на 3470 тыс. руб. (33,4 %). Темпы снижения этих двух показателей выше, чем темпы снижения численности персонала, что говорит о падении уровня оплаты труда, увеличении численности малоопытных работников с низкой зарплатой, скрытых простоях (бесплатные отпуска, неполная рабочая неделя).

Кредиторская задолженность перед персоналом в расчете на одного работника (стр. 18) на 01.01.2017 составляет 12,1 тыс. руб., что ниже показателя платежей, связанных с оплатой труда (31,6 тыс. руб.), на 19,5 тыс. руб., или более чем в два раза (сумма из расчета заработной платы за половину декабря, поскольку аванс за данный месяц уже выплачен). Поэтому показатель кредиторской задолженности по зарплате не критичен.

Платежи, связанные с оплатой труда (показатель из отчета о движении денежных средств), возросли на 10 330 тыс. руб. (4,1 %). Соответственно, движение денежных средств, приходящееся на одного работника, в среднем составляет 31,6 тыс. руб. в месяц. Данный показатель отражает суммы заработной платы, отпускных, премий, не содержит зарплатных налогов. Условно можно считать, что 31,6 тыс. руб. — это среднемесячная зарплата одного работника компании.

Согласно государственной статистике среднемесячная заработная плата работников за январь-декабрь 2020 г. по текстильному и швейному производству составляет 16,9 тыс. руб. Показатель по компании превышает среднеотраслевой на 14,7 тыс. руб. (87 %). Это важный положительный фактор в преодолении риска увольнения персонала.

ЗАТРАТЫ НА ПРОИЗВОДСТВО

Выясним удельный вес расходов на оплату труда в затратах на производство. Для этого воспользуемся табл. 1.

| Таблица 1. Затраты на производство | ||||||||

| № п/п | Показатель | 2016 г. | 2015 г. | Отклонение | Изменения 2020 г. к 2020 г., % | |||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | |||

| 1 | Материальные затраты | 90 300 | 21,5 | 94 700 | 23,0 | –4400 | –1,5 | –4,6 |

| 2 | Расходы на оплату труда | 176 700 | 42,1 | 176 400 | 42,8 | 300 | –0,7 | 0,2 |

| 3 | Отчисления на социальные нужды | 52 290 | 12,5 | 51 940 | 12,6 | 350 | –0,1 | 0,7 |

| 4 | Амортизация | 6980 | 1,7 | 8700 | 2,1 | –1720 | –0,4 | –19,8 |

| 5 | Прочие затраты | 93 160 | 22,2 | 80 140 | 19,5 | 13 020 | 2,8 | 16,2 |

| Итого | 419 430 | 100 | 411 880 | 100 | 7550 | 0,0 | 1,8 |

В 2020 году затраты на производство выросли только на 7550 тыс. руб. (1,8 %) по сравнению с 2020 г., что объясняется строгим режимом экономии. Расходы на оплату труда остались на прежнем уровне — 42,8 % от общих затрат в 2020 г. и 42,1 % в 2020 г.

ОБРАТИТЕ ВНИМАНИЕ

Расходы на оплату труда всегда имеют значительный удельный вес в затратах на производство

Малый удельный вес материальных затрат (90 300 тыс. руб., или 21,5 % от общего объема) при высокой стоимости ткани, фурнитуры и прочих материалов объясняется структурой выпускаемой продукции:

- 20 % от общей мощности компании — выпуск и реализация собственной продукции под собственной торговой маркой;

- 80 % от общей мощности — услуги контрактного производства (работа на материалах заказчика).

Порядок заполнения Книги учета доходов и расходов

Отражая доходы и расходы, вносите соответствующие записи в Книгу учета (КУДиР). При заполнении Книги придерживайтесь правил хронологической последовательности внесения операций. Данные о расходах вносите в Книгу только при наличии корректно оформленных документов, а также при условии выполнения требований, предусмотренных НК.

Законодательство позволяет «УСНщикам» использовать как бумажный, так и электронный формат заполнения книги. В обоих случаях бланк должна соответствовать форме, утвержденной приказом №135н.

Пример №1. Приведем пример расчета налога при УСН 15%.

ООО «Консул» применяет УСН 15%. В течение 2017 года «Консулом» внесена следующая информация о доходах и расходах:

- выручка от реализации автозапчастей – 881.403 руб.;

- доход от реализации оборудования – 33.801 руб.;

- расходы на услуги аренды помещения под склад – 77.305 руб.;

- услуги охраны склада запчастей – 41.702 руб.;

- запчасти, приобретенные для перепродажи – 470.903 руб. (вся партия реализована покупателям).

На основании записей в Книге бухгалтер «Консула» произвел расчет единого налога к уплате за год: ((881.403 руб. + 33.801 руб.) — (77.305 руб. + 41.702 руб. + 470.903 руб.)) * 15% = 48.794,10 руб.

Каким критериям должны соответствовать расходы?

Основной риск для налогоплательщика при применении УСН «доходы минус расходы» заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации. Если инспекция не согласится с формированием налоговой базы, то, кроме недоимки, будет рассчитана пеня и наложен штраф по ст. 122 НК РФ (20% от неуплаченной суммы налога)

Поэтому важно понимать, каким критериям должны соответствовать расходы, помимо наличия в представленном выше перечне.

Учитываемые налогоплательщиком на УСН расходы должны быть одновременно экономически оправданны, документально подтверждены и направлены на получение дохода (п. 1 ст. 252 НК РФ):

Экономическая оправданность расходов и направленность их на получение дохода

Расходы должны быть направлены на получение прибыли, т.е. иметь деловую цель. Например, налогоплательщик может доказать, что расходы на выплаты увольняемых работников являются целесообразными, так как значение имеет деловая цель – намерение получить положительный экономический эффект в связи с увольнением конкретных работников, в том числе вследствие уменьшения или изменения структуры персонала, замены работников; кроме того, выходное пособие выполняет функцию защиты работника от временной потери дохода до трудоустройства4.

В случае отсутствия деловой цели налоговый орган, а вслед за ним и суд могут сделать вывод о получении налогоплательщиком необоснованной налоговой выгоды с доначислением соответствующей суммы налога. О необоснованности налоговой выгоды могут свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии следующих обстоятельств5:

- невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг (например, среднесписочная численность сотрудников организации – 0 человек, а она оказала услуги на несколько миллионов рублей);

- отсутствие условий, необходимых для достижения результатов соответствующей экономической деятельности, в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуются совершение и учет иных хозяйственных операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Отметим, что налоговое законодательство не содержит положений, позволяющих налоговому органу при применении ст. 252 НК РФ оценивать произведенные налогоплательщиками расходы с позиции их экономической целесообразности6.

Таким образом, обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности7.

Документальная подтвержденность расходов

Минфин разъяснил, что под документально подтвержденными расходами понимаются затраты, подтвержденные8:

- документами, оформленными в соответствии с законодательством РФ;

- документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- документами, косвенно подтверждающими расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Затраты налогоплательщиков могут быть обоснованы любыми документами, напрямую или косвенно подтверждающими факт их осуществления, так как Налоговый кодекс не устанавливает конкретный перечень документов, подтверждающих произведенные расходы.

В то же время суд встанет на сторону налогового органа при формальном составлении первичных документов, в которых не отражены действительные хозяйственные операции9, либо при представлении документов, по которым невозможно определить, как осуществлялся учет оказанных услуг, каким образом рассчитывалась их стоимость и размер затрат10.

Как окончательно рассчитать работников

По кнопке «Выплатить» в документе «Начисление заработной платы» формируются документы на выплату зарплаты и уплату НДФЛ. Когда откроется новая форма «Зарплата», пользователь входит в блок «Документы» и разворачивает одноименную гиперссылку.

Далее пользователь действует в зависимости от того, как выплачивается зарплата:

- если через банк — по гиперссылке «Реестр перечислений» открыть документ «Ведомость в банк», затем нажать кнопку «Оплатить». В результате будет автоматически сформирован документ «Списание с расчетного счета»;

- если через кассу — по гиперссылке «Платежная ведомость» открыть документ «Ведомость в кассу», затем нажать ссылку «Выдача наличных». В результате будет автоматически сформирован документ на выдачу зарплаты через кассу.

Ставка налога по УСН: объект доходы минус расходы

Налоговым кодексом РФ основной считается ставка 15%. Однако в зависимости от региона России, эта ставка может меняться в сторону понижения вплоть до 5%. Более того, предполагается, что уже с 2017 года местные власти смогут снижать ее даже до 3%, что не может не радовать. Регионы имеют право понижать ставку не только исходя из каких-то своих особенностей, но и для привлечения интересных выгодных инвестиций. Индивидуальные региональные налоговые ставки могут пересматриваться один раз в год.

Внимание! По закону, начинающие предприниматели, работающие в производственных, научных или социальных областях, имеют право в течение двухлетнего периода на нулевую ставку налога, но только при условии, что на то есть воля региональных властей. При этом нет необходимости оплачивать даже минимальный налоговый уровень

Важно! Для того, чтобы выяснить наиболее эффективную и выгодную налоговую ставку на территории той или иной области РФ, нужно обратиться в ближайшую налоговую инспекцию

ЭФФЕКТИВНОСТЬ

Рассмотрим группу показателей эффективности из расчета на одного работника (стр. 15–17 табл. 2). Для расчета данных показателей взят весь персонал (среднесписочная численность по компании), а не только основные рабочие или вообще рабочие.

Замечания

В современных условиях производственный рабочий не сможет выполнять свои функции без наладчиков оборудования, программистов, технологов, учетного, управленческого и коммерческого персонала.

В сложных экономических условиях возрастает роль работников предприятия, которые не входят в категорию рабочих: важно найти и подписать выгодный контракт с заказчиком контрактного производства, обеспечить заданный объем продаж в точках продаж собственной продукции, заказать материалы по выгодной цене, сэкономить на других издержках, грамотно рассчитать и заплатить налоги и т. д.

Продукция, которая изготовлена рабочими и лежит на складе сама по себе, поступление финансовых средств не обеспечит.. Важная деталь: при необходимости экономист может рассчитать идентичные показатели (стр

12–20) и для основных рабочих (швей, закройщиков и т. д.), как это принято в классическом анализе

Важная деталь: при необходимости экономист может рассчитать идентичные показатели (стр. 12–20) и для основных рабочих (швей, закройщиков и т. д.), как это принято в классическом анализе.

В компании наблюдается интересная положительная динамика. В 2020 году по сравнению с предыдущим годом:

- выручка от продажи собственной продукции в расчете на одного работника увеличилась незначительно — на 5,7 тыс. руб. (0,9 %);

- валовая прибыль на одного работника выросла на 14,1 тыс. руб. (6,3 %);

- прибыль от продаж собственной продукции увеличилась на 11,6 тыс. руб. (64,8 %) и составила 29,5 тыс. руб. на человека.

Вывод: один работник приносит компании в год 29,5 тыс. руб. прибыли.

Положительная динамика, когда темпы роста прибыли превышают темпы роста выручки, является результатом:

- сокращения коммерческих расходов (в компании введен режим экономии, закрыты нерентабельные точки продаж);

- уменьшения расходов, связанных со снижением курсовой разницы.

Теперь рассмотрим показатели эффективности средств, вложенных в расходы на оплату труда производственного персонала (20.1-20.2 табл. 2). Каждый рубль, вложенный в расходы на оплату труда производственного персонала (176 700 тыс. руб.), принес в 2020 г.:

- 2,39 руб. выручки — практически уровень 2020 г.;

- 0,94 руб. валовой прибыли — превышает уровень 2020 г. на 0,05 руб. (6,07 %).

В сложных условиях рост на 6,07 % — положительный результат, который свидетельствует об эффективном расходовании средств на оплату труда персонала.

Показатель по валовой прибыли превышает показатель по выручке (6,07 к 0,78 %), что говорит не только об эффективном расходовании средств на оплату труда, но и об оптимизации коммерческих, управленческих и других расходов. Отсутствие роста показателей эффективности по выручке объясняется ограниченными объемами производства.

Минимальный налог к уплате

Еще один нюанс при этой системе расчета является то, что существует минимальное значение налога к уплате в бюджет, которое рассчитывается исходя из полученной вами прибыли за отчетный период (по году) умноженной на 1%, согласно статье 346.18 НК. Причем при расчете берутся только доходы, расходы вы не учитываете. По итогам квартала минимальный налог не считается.

Скажем, если у вас число дохода за период 1,2 млн рублей, а сумма налога у уплате 10 тысяч, посчитаем – 1,2 млн. руб. * 1%= 12 тысяч, расчетная сумма у нас 10 тысяч, следовательно к уплате в бюджет причитается 12 тысяч рублей.

При расчете минимального налога по УСН – 1% от прибыли, сумма расходов не учитывается.

Расходы, которые не учитываются при определении налоговой базы (примеры)

- Расходы на приобретение имущественных прав по договору уступки права требования.

- Затраты на покупку жилья в строящемся доме на основании договора долевого участия.

- Если организация доставляет продаваемые товары покупателям почтовыми отправлениями, то почтовые расходы, которые она оплачивает учреждениям связи при возврате невыкупленных товаров, не учитываются для целей налогообложения при УСН.

- Расходы по уплате денежных средств банку за приобретение права требования задолженности с организации — должника по кредитному договору.

- Расходы на подписку на газеты, журналы и другие периодические издания.

- Плата за право пользования земельным участком (сервитут).

- Расходы по оплате банку комиссионного вознаграждения за изготовление банковских карт.

- Расходы по добровольному страхованию.

- Расходы по приобретению доли участия в уставном капитале другой организации.

- Затраты на участие в конкурсных торгах (тендерах) на право заключения контрактов и договоров.

- Расходы на оплату обучения детей сотрудников.

- Часть остаточной стоимости основных средств, не приобретенных обществом и не оплаченных, а внесенных учредителями общества в качестве вклада в уставный капитал.

- Затраты на световые вывески, не содержащие сведений рекламного характера.

- Затраты на приобретение земельного участка.

- Расходы на оплату услуг по предоставлению работников сторонними организациями.

- Расходы на проведение специальной оценки условий труда.

- Списанные безнадежные долги.

- Штрафы, пени и неустойки, уплачиваемые должником за нарушение договорных обязательств.

- Услуги по управлению организацией, применяющей УСН.

- Суммы добровольно уплаченных пенсионных взносов — их индивидуальный предприниматель не вправе включать в состав расходов.

- Расходы, связанные с реализацией основного средства.

- Расходы в виде платы за технологическое присоединение к электрическим сетям.

- Расходы на погашение займа.

- Расходы на приобретение питьевой воды, кулера, на обеспечение иных нормальных условий труда.

- Стоимость продуктов для кофе-паузы, предоставляемых бесплатно.

- Расходы на уборку снега и его вывоз с территории организации.

- Суммы, связанные с переоценкой драгоценных металлов.

Кто может использовать УСН?

Упрощенная система налогообложения (УСН) – это один из специальных налоговых режимов, который подразумевает особый порядок уплаты налогов и облегченный налоговый учет. Он ориентирован на представителей малого и среднего бизнеса.

Условия применения УСН следующие:

- средняя численность работников за налоговый (отчетный) период – менее 100 человек;

- доходы налогоплательщика (ИП или организации) по итогам налогового периода не превышают 150 млн руб.;

- остаточная стоимость основных средств налогоплательщика – менее 150 млн руб.;

- доля участия организации в других организациях составляет менее 25%;

- у организации отсутствуют филиалы.

В ст. 346.12 НК РФ перечислены категории налогоплательщиков, которые не имеют права использовать УСН. К ним относятся банки, инвестиционные фонды, ломбарды и подобные организации.

Федеральным законом от 31 июля 2020 г. № 266-ФЗ введен переходный налоговый режим для субъектов малого и среднего бизнеса1.

1. Были внесены изменения в ст. 346.13 НК РФ, в соответствии с которыми:

- при превышении доходов налогоплательщика в 150 млн руб., но не более чем на 50 млн руб.;

- если средняя численность работников налогоплательщика превысила 100 человек, но не более чем на 30 человек, – он не теряет право на применение УСН. Таким образом, устанавливается «переходный период». Налогоплательщик обязан перейти на ОСН при превышении доходов в 200 млн руб. и численности работников в 130 человек (профессиональный налоговый вычет позволяет доход от профессиональной деятельности ИП, применяющего ОСН, уменьшить на расходы, связанные с получением этого дохода, – читайте об этом в статье «Как предпринимателю сэкономить на уплате НДФЛ»).

Нюансы расчета налога

Бухучет доли расходов, которые возникают при покупке товаров для перепродажи

Для того, что расходы можно было принять к учету необходимо выполнение 2-х условий:

- Во-первых, с вашей стороны должна пройти оплата за товар поставщику

- Во-вторых, необходим факт его реализации покупателю (передача в собственность), причем не учитывается оплатили вам его или нет

Сложности расчётов возникнут, если вы приобретаете ряд ассортимента, а оплата происходить будет по частям, а не сразу за всю поставку. В данном варианте будет происходить определение доли оплаты и их реализации, исходя из этого производится учет расходов – так же берется часть.

Материальные расходы

При их учете следует знать, что их можно брать целиком, не деля на части, но при наступлении условия оплаты и оприходования материалов. Закрывается расходы по наступлению этих двух факторов. Т.е. если предприятие оплатило в первом квартале «расходники», а во втором их получила, то эти затраты отображаются во втором квартале датой их обретения.

Расходы, связанные с приобретением основных средств

В качестве основных средств считаются здания, станки, оборудование, транспорт, земля, дорогостоящий инструмент и т.д., стоимость которых составляет более 40 тысяч и срок эксплуатации не один год. Для учета необходимо полностью оплатить ОС и ввести его в работу (по акту ввода в эксплуатацию). То есть, если вы купили, к примеру станок и он у вас стоит пылиться не подключенным, то вы его не ввели в эксплуатацию и к расходам взять не можете.

Для учета в расходов на основные средства необходимо их сначала ввести в эксплуатацию.

Для принятия к расходам рассчитывается амортизация ОС, которая пропорционально делится согласно сроку эксплуатации, эта сумма и учитывается в расчете. Учет, как вы поняли, начинается с момента ввода в эксплуатацию. В том числе вы сможете учесть суммы по ремонту, наладке и пуску данного оборудования одномоментно (так же необходимы акты о этом факте).

Не порядочные фирмы, что с ними делать?

Так же следует учесть, что при формировании базы расходов не должны всплывать «левые» фирмы или подставные, потому как, при выявления этого у налоговой есть все основания для отказа в принятии этих затратов. Ответственность и проверка, прежде чем работать с контрагентами, лежит на вас, хотя нет законодательно прописанного документа, который на прямую об этом говорит.

Даже ваша добросовестность никак не влияет на это решение. В качестве нарушений могут быть: ведение деятельности без проведения государственной регистрации, использование при оформлении утерянных или же поддельных бумаг, ИНН организации не существует и сам контрагент не записан в государственном реестре, не находится по юридическому месту, согласно документам или же нарушает сроки сдачи налоговых деклараций и оплаты по ним. Проверить сведения в гос. реестре можно на сайте налоговой.

Учет расходов при УСН: закрытый перечень

Налоговым законодательством РФ установлен четкий перечень затрат, который необходим, чтобы осуществлять учет расходов при УСН. Иными словами, не все расходы ООО на упрощенке уменьшают налог к уплате. В статье 346.17 НК РФ имеется полный список. В целом он содержит достаточное количество пунктов, позволяющих совершать траты, необходимые в предпринимательской деятельности. Конечно, встречаются фирмы со своей спецификой и некоторые их расходы нельзя учесть для целей налогового учета. Приведем основные виды разрешенных для УСН издержек:

- Расходы на заработную плату, социальное и пенсионное страхование, командировки.

- Оплата за предоставляемые товары, работы или услуги, которые используют в предпринимательской деятельности.

- Перечисление денежных средств в бюджет по налогам и сборам.

- Расходы при УСН, связанные с арендой, услугами предоставления связи, электроэнергии, коммунальных платежей.

- Затраты на информационные услуги и рекламу.

- Приобретение основных средств, нематериальных активов.

- Расходы при УСН на хозяйственные нужды организации, спец. одежду, обслуживание ККТ.

- Транспортные расходы, содержание собственного транспорта, его ремонт, ГСМ.

- Расходы на обязательное страхование имущества, лицензирование, услуги нотариуса.

Когда ООО ведут учет расходов при УСН нередко бывают ошибки в их определении. То есть в КУДИР попадают затраты, которым там не место. К примеру, к таковым можно отнести расходы на маркетинговые исследования, аутсорсинг, добровольное страхование, подписку на периодические издания, страхование ОСАГО и т.д. Поэтому при возникновении спорной ситуации лучше обратиться за разъяснениями к письмам Минфина. Если расход невозможно четко классифицировать в соответствии с перечнем, лучше не принимать его к учету.

Дата признания расходов

Согласно п.2 статьи 346.17 Расходами налогоплательщика признаются затраты после их фактической оплаты. При этом расходы учитываются в составе расходов с учетом следующих особенностей:

1) материальные расходы (в том числе расходы по приобретению сырья и материалов), а также расходы на оплату труда — в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения. Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц;

2) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, — по мере реализации указанных товаров. Налогоплательщик вправе для целей налогообложения использовать один из следующих методов оценки покупных товаров:

- по стоимости первых по времени приобретения (ФИФО);

- по стоимости последних по времени приобретения (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

Расходы, непосредственно связанные с реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке, учитываются в составе расходов после их фактической оплаты;

3) расходы на уплату налогов и сборов — в размере, фактически уплаченном налогоплательщиком. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность;

4) расходы на приобретение (сооружение, изготовление) основных средств, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемые в порядке, предусмотренном пунктом 3 статьи 346.16 НК РФ, отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм. При этом указанные расходы учитываются только по основным средствам и нематериальным активам, используемым при осуществлении предпринимательской деятельности;

5) при выдаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются после оплаты указанного векселя. При передаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя, выданного третьим лицом, расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются на дату передачи указанного векселя за приобретаемые товары (работы, услуги) и (или) имущественные права. Указанные в настоящем подпункте расходы учитываются исходя из цены договора, но не более суммы долгового обязательства, указанной в векселе.

Итак, при расчете единого налога расходы учитывайте в том периоде, в котором они оплачены. Датой признания расхода является день прекращения обязательств организации (день выплаты денег из кассы или перечисления их с банковского счета, выбытия имущества и т. д.). Если в счет оплаты передан вексель, то датой признания расхода является:

- день погашения векселя (при расчетах собственными векселями);

- дата передачи векселя по индоссаменту (при расчетах векселями третьих лиц).

Определяя дату признания расходов при расчете единого налога, учитывайте особые правила включения в налоговую базу некоторых из них. Например, расходы на покупку товаров можно списать в уменьшение налоговой базы только при одновременном выполнении двух условий: оплаты и реализации на сторону (подп. 2 п. 2 ст. 346.17, п. 2 ст. 346.16 НК РФ). Даты признания отдельных расходов при расчете единого налога при упрощенке приведены в таблице.

Важно: с 2017 года нужно различать даты, когда можно включать в расходы уплаченные налоги. Если организация заплатила налог самостоятельно, расходы признавайте на дату перечисления средств в бюджет

Если за организацию налог заплатил кто-то другой, расходы признавайте в тот день, когда вы погасили свою задолженность перед этим кредитором. При частичном погашении задолженности в расходы включайте только фактически уплаченные суммы. Такой порядок предусмотрен подпунктом 3 пункта 2 статьи 346.17 Налогового кодекса РФ.

Учет расходов при УСН: спорные моменты

За последние годы многие из видов деятельности, ранее подлежащие лицензированию, стали применяться фирмами при наличии специальных допусков. Организация сначала несет расходы на вступление в СРО, затем ежегодно платит членские взносы и страховку. Когда осуществляется учет расходов при УСН по этим выплатам, к сожалению, в КУДИР можно занести только издержки на первоначальное получение допуска и членские взносы. То есть выплаты, осуществляемые при вступлении в СРО и последующие перечисления на право быть ее членом. А вот ежегодная страховка в расходах не учитывается. Это связано с тем, что в данном случае она не попадает в перечень из ст. 356.17, т.к. является по сути добровольным страхованием.

Еще один нюанс, связанный с расходами на УСН – признание отрицательных курсовых разниц. Четких регламентов по данному вопросу законодательством не издано. ООО должны сами разрабатывать и закреплять эти нормы в учетной политике. Можно ознакомиться с очень полезным вебинаром про учет расходов на УСН, видео довольно короткое и конкретное:

https://youtube.com/watch?v=OdMj8p4_HBk

(это веб-сервис для малого бизнеса, которым пользуются сотни тысяч предпринимателей и даже бухгалтеров) — книга УСН доходов и расходов ведется автоматически, а вот бухотчетность формируется только накануне её сдачи, а если у вас ООО, и нужно вести бухучет и соответствующий учет расходов упрощенки — тогда стоит обратить внимание на (также мощнейший веб-сервис, по сути онлайн-бухгалтерия №1 в России)