- Запчасти, полученные в результате ликвидации

- Похожие публикации

- Нужно ли восстанавливать НДС?

- Учет ликвидированного основного средства

- Порядок ликвидации основного средства предприятия

- Компетенции комиссии

- Какое ОС подлежит выбытию

- Как учесть частичную ликвидацию ОС при расчете налога на прибыль

- Порядок учета расходов на ликвидацию

- Особенности составления акта

- Бухгалтерские проводки

- Отражение процесса демонтажа в бухгалтерии

- Как применять ПБУ 6/01 для малоценных ОС в 2021 году

- Особенности формирования остаточной стоимости при полной ликвидации

- Стоимость ДАП

- Оформление первички

- Служебная записка

- Частичная ликвидация объекта

- Отражение в учете

- Заключительное слово.

- Документальное оформление

- Что писать в акте о ликвидации ОС

- Бухучет: амортизация при частичной ликвидации

- Частичная ликвидация

- Пример

Запчасти, полученные в результате ликвидации

Остаточная стоимость ОС = 0 руб., значит нет возможности оценить в БУ запчасти (п. 16 ФСБУ 5/2019). В НУ оприходуйте запчасти по рыночной стоимости.

Металлолом будет продан в будущем, следовательно, его необходимо квалифицировать как ДАП. Оценка ДАП в БУ осуществляется по остаточной стоимости ОС. Если выбытия ОС не происходит, то оценка металлолома в результате ремонта в БУ = 0 руб. В момент продажи ДАП будет отражен прочий доход по Кт 91.01, себестоимость ДАП списываться не будет, т.к. = 0 руб. В НУ оценка актива – по рыночной стоимости и отражается во внереализационных доходах.

Зависит от дальнейшей судьбы активов, полученных в результате ликвидации ОС. Если они будут:

- продаваться, то Дт 41. ДАП – оценка по С ост. ОС;

- учитываться, как запасы, то Дт 10 – оценка по аналогичной стоимости запасов, но не более Сост. ОС.

МЦ для продажи (п. 1 и п. 3) по смыслу являются ДАП и отразить их надо:

- Дт 41 Кт 01.09 — по остаточной стоимости в БУ;

- Дт 41 Кт 91.01 — по рыночной стоимости в НУ.

Запчасти для установки на свои вагоны (п. 2):

- если для кап.ремонта, проводимого с периодичностью > 12 мес. или для модернизации: Дт 08 Кт 01.09 — по остаточной стоимости ОС в БУ,

- Дт 10 Кт 91.01 — по рыночной стоимости запчастей в НУ,

если для текущих ремонтов, то по смыслу ФСБУ 5/2019 они не относятся к запасам. Рекомендуем учитывать их в категории запасов по Дт 10.05 — вариант учета обсудите с вашими аудиторами.

если для текущих ремонтов, то по смыслу ФСБУ 5/2019 они не относятся к запасам:

либо

их можно транзитно учитывать как запчасти по Дт 10.05

Похожие публикации

- Как подавать отчетность по НДФЛ при ликвидации компании с 2021 года? У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Списание дебиторки в НУ из-за ликвидации или по сроку давности долга Добрый день. Контрагент ликвидирован в 2021г. Если списывать дебиторку в…

- Доходы по ценным бумагам при ликвидации эмитента по суду в декларации по налогу на прибыль Как отразить в декларации по налогу на прибыль и в…

- Отчетность, если отказано в ликвидации Добрый день. В феврале 2020 сдавали ликвидационный баланс и декларацию…

Нужно ли восстанавливать НДС?

Следующий вопрос, возникающий в ходе проведения ликвидации основного средства, связан с НДС. Как известно, принимая объект к учету, организации принимают к вычету «входной» НДС, учтенный в стоимости объекта. Если к моменту ликвидации срок полезного использования имущества не истек, то есть первоначальная стоимость не перенесена полностью на расходы, то налоговики требуют восстановления НДС с остаточной стоимости объекта. Ссылаются они на то, что ликвидируемый объект перестает участвовать в осуществлении операций, признаваемых объектом налогообложения НДС (а одним из условий для вычета является участие объекта в операциях, облагаемых НДС). Подобные выводы сделали и в Минфине (письма от 08.07.09 № 03-03-06/1/447, от 29.01.09 № 03-07-11/22).

Но мы считаем данную позицию неверной. Статья 170 НК РФ содержит исчерпывающий перечень случаев, по которым соответствующие суммы налога подлежат восстановлению. Ликвидация недоамортизированных основных средств там не указана. Следовательно, восстанавливать НДС не нужно. Именно эта аргументация и позволяет налогоплательщикам выигрывать споры в судах (постановления ФАС Поволжского округа от 27.01.11 по делу № А55-7952/2010, ФАС Северо-Кавказского округа от 03.11.10 по делу № А22-60/10/9-5, ФАС Московского округа от 14.05.09 № КА-А40/3703-09-2).

Учет ликвидированного основного средства

В целях налогообложения прибыли, остаточная стоимость ликвидируемого объекта, а также средства, вложенные в его демонтаж, должны быть отражены на счете внереализационных расходов. Если расчет этого налога ведется по методу начисления, объем амортизации, который до сих пор не был начислен, и средства, потраченные на разбор объекта, должны быть отражены в налоговом учете за период, в котором был оформлен акт о списании.

В целях налогообложения прибыли, остаточная стоимость ликвидируемого объекта, а также средства, вложенные в его демонтаж, должны быть отражены на счете внереализационных расходов. Если расчет этого налога ведется по методу начисления, объем амортизации, который до сих пор не был начислен, и средства, потраченные на разбор объекта, должны быть отражены в налоговом учете за период, в котором был оформлен акт о списании.

Материалы, узлы, запчасти, оставшиеся после разбора основного средства, должны быть учтены в составе внереализационных доходов, в независимости от того, будут ли они использованы для чего-либо в будущем. Полученные доходы будут считаться с момента подписания акта о ликвидации объекта. При исчислении налога на прибыль должна учитываться стоимость вновь поступивших материальных ценностей, которая прежде в доходах не учитывалась.

Порядок ликвидации основного средства предприятия

До 2013 года для решения по ликвидации в обязательном порядке должна была собираться специальная комиссия для рассмотрения дела.

На настоящий момент, согласно Федеральному закону №402, руководитель предприятия в праве самостоятельно принимать решение о том, собирать таковую комиссию или нет. При этом без комиссии он самовольно имеет право принимать решение о ликвидации, как владелец имущества.

Порядок процедуры, включая организацию комиссии, выглядит следующим образом:

- Создание внутреннего приказа об организации комиссии. В приказе должны быть указаны все члены комиссии. Минимальное количество составляет не менее двух участников — ответственное за ликвидацию объекта лицо и главный бухгалтер предприятия.

- Комиссия оценивает лично качество и состояние ликвидируемого объекта, анализирует его на предмет восстановления или ремонта.

- При решении о ликвидации обязательно должна указываться её причина, например, авария, физическая изношенность и т.д.

- После этого составляется внутренний приказ о ликвидации объекта. Приказ вступает в силу лишь после того, как все члены комиссии поставят в нём свои подписи.

Для завершения процесса порядок требует составления акта о списании. Наконец, объект вычеркивают из инвентарной карточки или книги.

Для завершения ликвидации составляется акт о списании.

Компетенции комиссии

Каждый член комиссии имеет ряд прав, установленных законом:

- Осмотр и изучение ликвидируемого объекта, его технической документации, а также бухгалтерских отчётов, связанных с его содержанием.

- Установление причин, по которым средство пришло в негодность.

- Выявление виноватых в порче имущества и их привлечение к ответственности.

- Составление акта о списании и его утверждение.

- Выявление возможностей дальнейшего использования объекта или его деталей.

- Определение рыночной стоимости ликвидируемого средства, а также его частей или деталей.

Если отдельные элементы или детали пригодны к сбыту или дальнейшему использованию, то их необходимо обязательно фиксировать в бухгалтерском учёте, даже если они не будут использоваться фирмой в дальнейшем.

Какое ОС подлежит выбытию

Нельзя просто списать основное средство, приняв единоличное решение. Нужно точно установить, что оно более не используется, а восстановление его невозможно или нерентабельно. Это уполномочена сделать только специальная комиссия. Руководитель издает приказ о ее создании, включая в нее в обязательном порядке:

- служащих, несущих ответственность за сохранность инвентаризируемых основных средств;

- представителей бухгалтерии;

- сотрудников госинспекций, если нужно.

Комиссия должна осмотреть основное средство и сделать вывод о том, целесообразно ли его дальнейшее применение, а также рассмотреть рентабельность восстановления. В компетенцию комиссии также входят вопросы:

- формулировки причины выбытия ОС;

- установление ответственных лиц, если списание придется проводить раньше времени;

- выяснение возможности реализации или дальнейшего использования отдельных частей актива (например, если речь об оборудовании, его детали могут использоваться в качестве запчастей, отдельные узлы проданы).

Документальным результатом работы комиссии является акт на списание.

После списания ОС акт передается в бухгалтерию, где на его основании делают пометки в инвентарных карточках или специальной инвентарной книге. Эти записи хранятся не менее 5 лет.

Как учесть частичную ликвидацию ОС при расчете налога на прибыль

На практике бывают ситуации, когда часть используемого компанией основного средства приходит в негодность и восстанавливать ее нецелесообразно. Например, обветшала часть принадлежащего организации здания. В такой ситуации данное ОС можно частично ликвидировать.

Для этого нужно создать комиссию, которая осмотрит данное ОС, определит целесообразность его дальнейшего использования в части, подлежащей ликвидации, и установит возможность использования отдельных узлов, деталей, материалов выбывающей части ОС (п. 77 Методических указаний, утв. приказом Минфина России от 13.10.2003 № 91н). Решение, вынесенное комиссией, должен утвердить руководитель компании, издав соответствующий приказ.

Расходы на ликвидацию части ОС и ее остаточную стоимость можно учесть при расчете налога на прибыль, включив в состав внереализационных расходов (подп. 20 п. 1 ст. 265 НК РФ). Подтверждают правомерность данных действий чиновники Минфина (письмо Минфина России от 19.08.2011 № 03-03-06/1/503). Порядок расчета суммы, на которую можно уменьшить первоначальную стоимость частично ликвидируемого объекта и соответствующую сумму амортизации, приведен в письме Минфина России от 27.08.2008 № 03-03-06/1/479.

Что касается начисления амортизации по частично ликвидируемому объекту, то ее нужно продолжать начислять в общем порядке, если:

- работы длятся не более 12 месяцев;

- работы длятся более 12 месяцев, но ОС используется в предпринимательской деятельности.

В противном случае начисление амортизации следует приостановить. Сделать это нужно с месяца, который следует за месяцем начала частичной ликвидации. Продолжить амортизировать ОС можно с месяца, следующего за месяцем окончания работ (п. 3 ст. 256, п. 6 ст. 259.1, п. 8,9 ст. 259.2 НК РФ).

Пользуйтесь всеми возможностями Контур.Экстерна

Отправить заявку

После завершения работ по частичной ликвидации нужно пересчитать ежемесячную норму амортизации с учетом изменившейся стоимости объекта. Причем норма амортизации и срок полезного использования объекта останутся прежними (п. 1 ст. 258 НК РФ).

Узлы, детали и материалы, полученные в результате частичной ликвидации ОС, нужно учесть в составе внереализационных доходов организации. Сделать это нужно по их рыночной стоимости (ст. 250 НК РФ). Если в дальнейшем выявленные материалы будут использованы в производстве, то их рыночную стоимость можно будет включить в состав расходов по налогу на прибыль (п. 2 ст. 254 НК РФ). В аналогичном порядке нужно будет поступить, если полученные в результате частичной ликвидации ОС материалы будут реализованы на сторону.

Если по итогам проведенной частичной ликвидации уменьшится площадь объекта недвижимости, то данные изменения необходимо зарегистрировать в ЕГРП (п. 68 Правил, утв. приказом Минэкономразвития России от 23.12.2013 №765).

Порядок учета расходов на ликвидацию

Затраты по ликвидации основного средства принимаются в составе внереализационных расходов (пп. 8 п. 1 ст. 265 НК РФ). К таким затратам относят:

- затраты на демонтаж;

- услуги подрядных организаций;

- вывоз мусора и т.д.

Единовременное включение расходов на демонтаж возможно только в случае, если объект больше не будет использоваться (Письмо Минфина от 29.12.2009 № 03-03-06/1/828). Если демонтаж производится с целью перемещения на другое место, то сумма работ должна быть включена в стоимость основного средства.

Для списания имущества нужно создать приказ руководителя о ликвидации объекта основных средств.

Особенности составления акта

Бланк акта о ликвидации основных средств строго не регламентируется. Каждое предприятие вправе разработать свой формат документов с указанием обязательных реквизитов, среди которых следующие:

- данные об объекте списания, в том числе постановка на учет, срок эксплуатации, первоначальная и остаточная стоимости, начисленная амортизация;

- стоимость затрат, если демонтаж проводится не бесплатно;

- сведения о возможных ремонтных работах;

- причины списания;

- подписи руководителя организации и ответственных лиц, печать (при ее наличии).

Если речь идет о выбытии автотранспорта, то необходимо еще и наличие справки ГИБДД о снятии машины с учета.

Чтобы в дальнейшем не возникало вопросов, важно при составлении акта учесть все нюансы

Бухгалтерские проводки

Ликвидация основных средств предприятия фиксируется в бухучёте. Бухгалтерские проводки следующие:

- Дебет 01 субсчёт «Выбытие основных средств» Кредит 01. Списание первоначальной цены объекта.

- Дебет 02 Кредит 01 субсчёт «Выбытие основных средств». Списание начисляемой суммы амортизации.

- Дебет 91-2 Кредит 01 субсчёт «Выбытие основных средств». Списание остаточной стоимости предметов.

- Дебет 91-2 Кредит 23 (20, 25 и т.д.). Списание средств, затраченных на ликвидацию объекта.

- Дебет 10 Кредит 91-1. Описание материалов, полученных в ходе демонтажа. Это могут быть лом, детали, извлечённые при разборе и т.д.

В конце месяца подводятся итоги утилизации для предприятия — как правило, убытки. Для этого используются проводки Дебет 99 Кредит 91-9, где необходимо указать убытки или доходы.

Отражение процесса демонтажа в бухгалтерии

Информация об объекте, выбывшем по причине ликвидации, может оставаться на счетах компании в виде остаточной стоимости, если его амортизационный срок еще не истек, а также в сумме средств, вложенных в его демонтаж. В любом случае, остаточная стоимость и сопровождающие разбор оборудования затраты будут переведены на прочие расходы фирмы за тот же период.

Стоит обратить внимание на нюансы расчета налога на добавленную стоимость при ликвидации основного средства:

- НДС не может быть восстановлен для объектов, амортизация которых списана в полном объеме;

- данный налог может быть восстановлен в ситуации, когда ликвидируемый объект имеет некоторые суммы неснятой амортизации на соответствующих счетах бухгалтерского учета;

- в случае, когда демонтаж объекта осуществляет нанятая для этих целей сторонняя организация, в соответствии с п.6 ст. 171 НК РФ входной НДС должен быть принят к вычету в общем порядке;

- если фирма решит продать рабочие детали и материалы, оставшиеся после демонтажа объекта, на основании выписанных расчетных документов также необходимо будет начислить НДС.

Чтобы рассчитать сумму НДС, которая может быть восстановлена, необходимо воспользоваться следующей формулой:

НДСвос=НДСпр × СтОст / СтПерв, где:

- НДСвос— восстановленная сумма налога;

- СтОст — учётная стоимость объекта без возможности переоценки;

- СтПерв — его первоначальная стоимость без учёта переоценки;

- НДСпр — принятая к вычету сумма налога.

НДС можно и не восстанавливать, поскольку это не является обязательным в случае ликвидации основного средства согласно п.3 ст.170 НК РФ. Однако, придется разбираться с налоговой инспекцией по этому вопросу в судебном порядке. Суд будет выигран, поскольку судья должен занять сторону плательщика налога, основываясь на отсутствии прямых указаний по восстановлению НДС в налоговом кодексе.

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

- вместо применения стоимостного лимита, предусмотренного в пункте 5 ПБУ 6/01 для отдельных объектов ОС, можно выделить группы ОС, информация о которых заведомо несущественна, исходя из особенностей деятельности организации и структуры ее активов;

- данное решение необходимо регулярно пересматривать (не реже чем раз в год);

- в случае принятия указанного решения затраты на приобретение, создание, улучшение ОС, относящихся к выделенным несущественным группам, независимо от стоимости отдельных объектов, списываются на расходы по обычной деятельности в момент понесения;

- объекты, относящиеся к существенным группам, независимо от стоимости отдельных объектов, учитываются в общем порядке учета ОС.

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

1С:ИТС

Подробнее о том, как в 2021 году вести учет спец-одежды (спецоснастки) со сроком эксплуатации более 12 месяцев в бухгалтерском и налоговом учете, см. в разделе «Консультации по законодательству».

Особенности формирования остаточной стоимости при полной ликвидации

Остаточная стоимость должна быть включена в состав расходов в зависимости от способа начисления амортизации по ликвидируемому объекту.

- При использовании линейного способа начисления амортизации остаточная стоимость основного средства единовременно в полном размере списывается во внереализационные расходы (абз. 2 пп. 8 п. 1 ст. 265 НК РФ). Для зданий, сооружений и передаточных устройств 8-10 амортизационных групп применяется только линейный метод начисления амортизации (п. 3 ст. 259 НК РФ), следовательно, остаточная стоимость по этим объектам списывается единовременно в полном объеме (абз. 2 пп. 8 п. 1 ст. 265 НК РФ).

- Если налогоплательщик использует нелинейный метод, основное средство выводится из эксплуатации в порядке, предусмотренном п. 13 ст. 259.2 НК РФ: объект исключается из амортизационной группы на дату его ликвидации, однако начисление амортизации продолжается до окончания срока полезного использования по прежней схеме. Иными словами, при нелинейной амортизации уменьшение налогооблагаемой базы по налогу на прибыль происходит постепенно через начисление амортизации (Письма Минфина России от 24.02.2014 № 03-03-06/1/7550, от 20.12.2010 № 03-03-06/2/217).

Стоимость ДАП

ДАП

– МЦ, остающиеся от выбытия ОС, извлекаемые в процессе текущего содержания, ремонта, модернизации, реконструкции, за исключением случая, когда такие ценности классифицируются в качестве запасов (п. 10.1 ПБУ 16/02).

ДАП оценивается в БУ:

- по остаточной стоимости выбывающего ОС;

- по нулевой стоимости при ремонте и модернизации.

Последующая оценка ДАП – в порядке, предусмотренном для запасов (п. 10.2 ПБУ 16/02), в отчетности отражаются в Разделе II «Оборотные активы».

До 2021 года оценка активов производилась по рыночной цене на дату их оприходования (п. 9 ПБУ 5/2001):

Дт 10 Кт 91.01

Но!

Исходя из экономического смысла – это не верно. В момент извлечения активов от ликвидации ОС поступления новых активов не происходит, и экономических выгод организация не получает, т.к. ОС уже признавалось активом организации. Доход должен быть признан в момент продажи данных активов (п. 12 ПБУ 9/99), но не в момент их извлечения (Рекомендация БМЦ от 24.04.2015 N Р-63/2015).

Оформление первички

В нашем примере оформлен акт (2 экз.) на списание автомобиля (по форме № ОС-4а). Первый экземпляр вместе с документом, подтверждающим снятие автомобиля с учета в ГИБДД, передают в бухгалтерию. Второй экземпляр остается у материально ответственного работника. На его основании он сдает на склад запчасти и материалы, полученные при ликвидации.

Бухгалтер делает в инвентарной карточке (форма № ОС-6) отметку о выбытии объекта. Инвентарные карточки по выбывшим объектам надлежит хранить отдельно в течение срока, определенного приказом руководителя организации. При ликвидации автотранспортного средства в бухгалтерии должны быть документы об утилизации лома или утиля (сдача в металлолом, вывоз на свалку и т.п.).

Опубликовано в ” Учет. Налоги. Право. ” № 4/2004

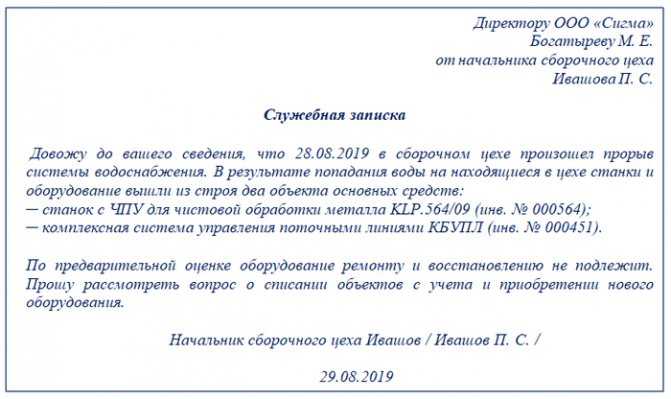

Служебная записка

Служебная записка — это внутренний документ, с помощью которого подчиненные доводят до руководства необходимую информацию.

Записка оформляется в разных компаниях по-разному. Для нее может быть предусмотрена специальная форма (шаблон) или сотрудники могут оформлять ее по своему усмотрению.

Принципы составления служебной записки:

- писать записку нужно на имя руководителя (или по иерархии, принятой в компании);

- излагать информацию следует без излишней детализации, но с отражением необходимых фактов;

- завершать записку надо указанием своей должности, Ф. И. О., личной подписи и даты составления.

Вручают записку тем способом, который принят в компании для таких бумаг (отдают лично руководителю, отправляют по электронной почте, передают через секретаря с фиксацией в журнале полученной корреспонденции и др.).

Следование этим принципам придаст записке статус официальной бумаги и избавит ее составителя от необходимости давать дополнительные пояснения по изложенным в записке сведениям.

Образец служебной записки:

Основное назначение служебной записки — своевременно сообщить руководству об имеющейся проблеме и тем самым запустить процесс по списанию основных средств с баланса.

Частичная ликвидация объекта

Под частичной ликвидацией принято понимать такой тип, при котором часть объекта или его детали предполагается использовать в дальнейшем. Тип ликвидации — полная это или частичная — всегда указывается перед тем, как собрать комиссию.

В данном случае также есть возможность создать (или не создавать) комиссию, как и при полном списании, но у комиссии несколько меняется ряд основных задач:

- Визуальный или технический осмотр ликвидируемого объекта. Определение всех существующих возможностей по восстановлению.

- Определение возможностей для дальнейшего использования отдельных деталей или элементов в рамках деятельности компании.

По окончании заседания комиссии также издаётся акт о частичной ликвидации и подписывается всеми членами комиссии.

Отражение в учете

Доходы и расходы от выбытия объекта основных средств подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов и отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

Дебет 01 Субсчет «Выбытие основных средств» Кредит 01 – списана первоначальная стоимость ликвидируемого объекта основных средств;

Амортизацию по ОС нужно последний раз начислить в месяце его выбытия. Амортизация начисляется за полный месяц, независимо от того, сколько дней в последнем месяце числилось на балансе основное средство.

Дебет 02 Кредит 01 Субсчет «Выбытие основных средств» – списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 Субсчет «Выбытие основных средств» – списана остаточная стоимость ликвидируемого объекта основных средств;

Заключительное слово.

Учет ликвидации активов — это нелегкая тема, поскольку она включает в себя значительную долю неопределенности и оценочных значений.

Кроме того, учет того, что произойдет в далеком будущем, подразумевает много дисконтирования, непрерывной переоценки и пересчета резерва.

Поэтому это НЕ чисто бухгалтерский вопрос. Вы должны привлечь своих лучших экспертов по выводу из эксплуатации, чтобы они помогли вам оценить расходы.

Выше описан учет резервов по выводу из эксплуатации по МСФО, но правила US GAAP относительно этого очень похожи. Они называют это «обязательством по выбытию активов» (ARO, от англ. ‘asset retirement obligation’).

Принципы почти идентичны, но есть некоторые различия — поэтому будьте осторожны при подготовке финансовой отчетности по обоим стандартам.

Документальное оформление

Для того чтобы определить целесообразность дальнейшего использования основного средства создается комиссия. В ее состав входят главный бухгалтер, ответственные лица за сохранность основного средства и другие должностные лица. Состав комиссии оформляется приказом руководителя.

Комиссия должна:

- осмотреть объект основных средств, подлежащего списанию и установить возможность его дальнейшего использования;

- установить причины списания объекта ОС (физический и моральный износ, нарушение условий эксплуатации, аварии, стихийные бедствия и другие);

- выявить виновных лиц, из-за которых происходит преждевременное выбытие ОС:

- определить возможность использования отдельных деталей выбывающего объекта ОС;

- составить акт на списание ОС.

Комиссия оформляет решение о списании ОС:

- актом о списании по форме ОС-4;

- актом о списании автотранспортных средств по форме ОС-4а;

- актом о списании групп объектов основных средств (кроме автотранспортных средств) по форме ОС-4б.

Акт утверждает руководитель организации. Составляется он в двух экземплярах: один — в бухгалтерию, второй для лица, ответственного за сохранность основного средства.

В инвентарной карточке производится отметка о выбытии объекта ОС. Соответствующие записи о выбытии объекта основных средств производятся также в документе, открываемом по месту его нахождения.

Инвентарные карточки по выбывшим объектам основных средств хранятся в течение срока, устанавливаемого руководителем организации в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Что писать в акте о ликвидации ОС

Акт о лквидации ОС — главный документ, который содержит информацию для дальнейшего оформления всей операции. В нем указывают:

- дату принятия объекта к бухучету;

- год его изготовления или постройки;

- дату ввода объекта в эксплуатацию;

- срок полезного использования;

- первоначальную стоимость и сумму начисленной амортизации;

- сведения о переоценках и ремонтах;

- причину и обоснование частичной ликвидации объекта;

- сведения о ликвидируемых частях объекта;

- информацию о возможности дальнейшего использования ОС;

- перечень и стоимость материальных ценностей, которые получены в результате частичной ликвидации объекта;

- затраты на частичную ликвидацию объекта.

Акт составляют в двух экземплярах. Члены комиссии его подписывают, а директор – утверждает. Один экземпляр передают в бухгалтерию, второй остается у материально-ответственного лица.

Бухучет: амортизация при частичной ликвидации

Начисление амортизации по основным средствам, находящимся в стадии частичной ликвидации, не приостанавливайте. Из этого правила есть исключение – если ликвидация части основного средства проводится в рамках реконструкции свыше 12 месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

При получении акта о частичной ликвидации стоимость основного средства скорректируйте (абз 2 п. 14 ПБУ 6/01). Ежемесячную сумму амортизационных отчислений после частичной ликвидации рассчитайте исходя из скорректированной первоначальной (остаточной) стоимости основного средства и прежней нормы амортизации.

Срок полезного использования основного средства не пересматривайте. Исключением из этого правила является частичная ликвидация основного средства, проведенная в рамках реконструкции. Реконструкционные работы могут привести к увеличению срока полезного использования основного средства. В этом случае для целей бухучета оставшийся срок полезного использования реконструированного основного средства должен быть пересмотрен. Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

Такой порядок следует из пункта 20 ПБУ 6/01 и пункта 60 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Ситуация: как определить на момент окончания частичной ликвидации основного средства сумму, на которую нужно уменьшить его первоначальную стоимость, и сумму начисленной амортизации?

Порядок уменьшения стоимости основного средства после его частичной ликвидации законодательством не установлен. Поэтому организация должна разработать его самостоятельно.

Оптимальный способ – определить первоначальную стоимость ликвидированной части основного средства по учетным данным. Например, если в первичных документах, представленных поставщиком при покупке основного средства, стоимость ликвидированной части выделена отдельной строкой, в этом случае сумму амортизационных отчислений, приходящихся на ликвидированную часть, можно рассчитать по формуле:

| Амортизационные отчисления, приходящиеся на ликвидированную часть основного средства | = | Первоначальная стоимость ликвидированной части основного средства | Первоначальная стоимость всего основного средства | × | Начисленная амортизация на момент окончания ликвидации |

Если определить первоначальную стоимость ликвидируемой части основного средства исходя из учетных данных невозможно, ее может рассчитать:

комиссия, созданная из сотрудников организации;

независимый оценщик.

При этом должна быть определена доля ликвидируемого имущества в процентном отношении к какому-либо физическому показателю, характеризующему основное средство. С учетом этой доли рассчитываются стоимость и сумма амортизации, приходящиеся на ликвидируемое имущество.

Например, по зданиям (сооружениям) первоначальную стоимость и амортизационные отчисления, приходящиеся на ликвидированную часть, можно определить расчетным путем:

| Первоначальная стоимость, приходящаяся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | Общая площадь здания (сооружения) до ликвидации | × | Первоначальная стоимость здания (сооружения) |

| Амортизационные отчисления, приходящиеся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | Общая площадь здания (сооружения) до ликвидации | × | Начисленная амортизация на момент окончания ликвидации |

Применяемый вариант корректировки первоначальной стоимости и суммы начисленной амортизации после частичной ликвидации основного средства закрепите в учетной политике для целей бухучета и для целей налогообложения.

После частичной ликвидации амортизацию по основному средству продолжайте начислять исходя из его стоимости, скорректированной на стоимость ликвидированной части.

Такой порядок подтвержден письмом Минфина России от 27 августа 2008 г. № 03-03-06/1/479. Хотя это письмо содержит ссылки на старую редакцию Налогового кодекса РФ, выводы, сделанные в нем, можно применять и сейчас с поправкой на действующие нормы права.

Частичная ликвидация

Потребность в частичной ликвидации складывается когда:

- ОС состоит из нескольких связанных друг с другом частей, способных функционировать по отдельности, но числящихся в учете единым объектом.

- Часть механизмов не используется и их применение не планируется.

- Их удаление не повлияет на работоспособность.

- Оставшаяся часть сохранит свою работоспособность.

После фактического проведения частичной ликвидации, возникает необходимость в ее документальном оформлении. Вся процедура ликвидации ОС такая:

- Создание комиссии.

- Осмотр объекта для выявления частей, подлежащих ликвидации.

- Составление акта о частичной ликвидации.

- Фактическое выполнение работы.

- Окончательное оформление акта, и списание ликвидированных частей объекта.

- Приказ о частичной ликвидации и корректировка учетных документов.

Доля ликвидированной части оборудования списывается со стоимости ОС.

Источники воспроизводства основных фондов рассмотрены специалистом в видео ниже:

Пример

Стоит рассмотреть ситуацию выбытия объекта основных средств по причине его ликвидации. ООО «Восход», работающее с применением общей системы налогообложения, имеет на балансе станок для производства строительных блоков, амортизация на который начислена в полном объеме. Компания решает ликвидировать данное оборудование первоначальной стоимостью 120 000 руб. Был заключен договор с подрядной организацией на осуществление демонтажа на сумму 11 800 руб. (в т.ч. НДС — 1 800 руб.).

После разбора основного средства, к учету приняты пригодные для дальнейшего использования запчасти общей стоимостью 36 000 руб. Проводки, необходимые для оформления ликвидации объекта основных средств

|

Дебет |

Кредит |

Сумма |

Содержание хозяйственной операции |

| 01 с/ч «Выбытие основных средств» | 01 с/ч «Основные средства в эксплуатации» |

120 000 |

Списание начальной стоимости оборудования |

| 02 | 01 с/ч «Выбытие основных средств» |

120 000 |

Списание стоимости начисленной амортизации |

| 19 | 76 |

1 800 |

Начисление суммы НДС на услуги подрядной организации |

| 68 | 19 |

1 800 |

Сумма НДС принятая к вычету |

| 91 с/ч «Прочие расходы» | 76 |

10 000 |

Отражение расходов на проведение демонтажа |

| 76 | 51 |

11 800 |

Перечисление на расчетный счет подрядной организации денег за выполненные работы по демонтажу станка |

| 10 | 91 |

36 000 |

Оприходование материалов, оставшихся после демонтажа станка |

Кроме описанной выше полной, возможна также и частичная ликвидация основных средств. Такой частный случай требует отдельного рассмотрения, поскольку имеет некоторые важные особенности.