- Как указать больничные

- Пример больничных в 6-НДФЛ

- Заполняем раздел 1

- Форма 6-НДФЛ

- Когда необязательно сдавать отчет

- Что изменилось в заполнении

- Как заполнить 6-НДФЛ за 1 квартал 2022 год

- Штрафы по отчету 6-НДФЛ

- Приложение № 1

- Раздел 1 справки

- Приложение к справке

- Раздел 3

- Раздел 2

- Раздел 4

- Приказ об обновлении формы 6-НДФЛ

- Компания выдает зарплату в последний рабочий день месяца

- Пошаговая инструкция заполнения 6 ндфл за Ⅳ квартал 2022

- Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

- О бланке

- Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

- Что и как ставим в строку 021 (ранее стр. 120)

- Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

- Какие доходы отражают в 6-НДФЛ

- Новое в 6-НДФЛ с 2021 года

Как указать больничные

Согласно п. 1 ст. 217 НК РФ, то НДФЛ облагаются лишь пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком). Поэтому в Расчёте 6-НДФЛ отражаются только эти пособия.

Порядок учёта больничных точно такой же, как и у отпускных: больничные выплаты указываем отдельно от зарплаты. Потому что сроки перечисления в бюджет НДФЛ у этих выплат – разные: для З/П — день, следующий за днем выплаты дохода, для больничных — последнее число месяца (п.6 ст. 226 НК РФ).

Раздел 1: по строке 020 мы отражаем все доходы нарастающим итогом с января по сентябрь включительно. В эту же сумму включается сумма всех начисленных больничных.

По строке 040 – исчисленный НДФЛ.

По строке 070 – заполнение этой строки зависит от того, когда больничные были выплачены. Мы отчитываемся о выплатах в пределах 3-его квартала (июль, август, сентябрь), то есть о тех, которые были сделаны не позднее 30 сентября.

Так вот, если больничные были выплачены до 30 сентября, значит, НДФЛ с их суммы включается в эту строку. Если же больничные не были выданы до 30 сентября, соответственно, не нужно НДФЛ с них записывать сюда.

Раздел 2: отдельным блоком указываются все больничные, выплаченные за последние 3 месяца квартала (июль, август, сентябрь). Те, что не были выплачены до 30 сентября, пойдут в Расчёт 6-НДФЛ за целый год.

Строка 100 и 110 –дата выдачи больничных работнику.

Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

Строка 130 и 140 – выплаченная сумма больничных и удержанный с неё НДФЛ.

Пример больничных в 6-НДФЛ

ООО «Фантик» выплатило 24 августа 2021 года своему работнику пособие по временной нетрудоспособности в размере 7 500 руб. Исчисленный НДФЛ с пособия – 975 руб.

Строка 100 и 110 – 24.08.2016, Строка 120 – 31.08.2016

Строка 130 и 140 – 7 500 руб. и 975 руб. соответственно

Заполняем раздел 1

Раздел 1 «Данные об обязательствах налогового агента» – это основательно видоизменившийся раздел 2 предыдущей версии отчета. Он содержит в себе информацию о сроке уплаты НДФЛ и сумме удержанного налога.

Заполнение должно происходить с учетом следующих особенностей:

- 1. Указание сроков перечисления и сумм налога осуществляется отдельно по каждой ставке. Напомним, что с 2021 г. были задействованы новая ставка НДФЛ (15% — с доходов, превысивших 5 млн руб.) и соответствующий ей новый код бюджетной классификации. Специально для этого в форме появилась строка, предназначенная для отражения КБК, – 010. Т.е. сколько ставок использовал при исчислении НДФЛ налоговый агент в отчетном периоде, столько строк с кодом 010 должно оказаться в отчете.

- 2. В строке 020 удержанную сумму налога по всем сотрудникам показывают за последние 3 месяца. Причем удержание должно произойти в период с 1 января по 31 марта, если мы говорим о первом отчете 2021 года, независимо от сроков перечисления налога.

- 3. Срок перечисления налога, строка 021, принимает значение даты, не позднее которой налог должен попасть в бюджет. Для «зарплатного» НДФЛ – это следующий день, после выплаты зарплаты, для «отпускного» и «больничного» налога – последний день месяца и т.д. Нужно помнить, что в данной строке должна стоять рабочая дата. При попадании крайних сроков уплаты на праздничный или выходной день, они смещаются согласно правилам налогового кодекса на ближайшую следующую рабочую дату.

- 4. В строке 022 отражаются суммы налога с одним сроком уплаты из строки 021.

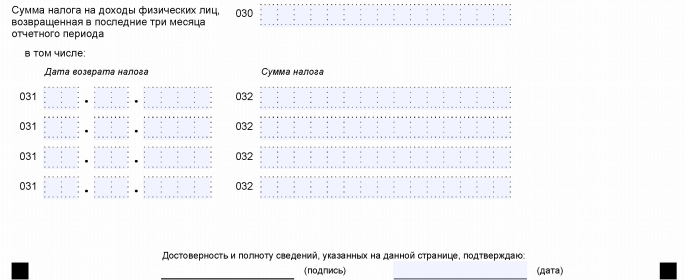

- 5. Для отражения возвращенного НДФЛ были отведены абсолютно новые поля:

- 031 и 032 – для сведений о дате и сумме по каждому случаю возврата,

- 030 – для суммарного показателя по всем значениям строк 032 за последние три месяца.

В новый отчет не нужно вносить данные о каждой дате выплаты дохода и удержания налога – налоговикам достаточно сведений о сроках перечисления НДФЛ. А вот информация о возвратах стала более детализированной.

Форма 6-НДФЛ

С 1 января 2022 года вступает в силу новая форма 6-НДФЛ, утвержденная приказом ФНС от 28.09.2021 № ЕД-7-11/845@.

Теперь раздел 1 «Данные об обязательствах налогового агента» и раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» будут заполняться в разрезе кодов бюджетной классификации (КБК), определяемых исходя из прогрессивной шкалы налогообложения.

Так для доходов, учитываемых по всем ставкам, кроме 13% и 15%, продолжает действовать основной КБК – 18210102010011000110.

По ставке 13% КБК:

По ставке 13% КБК:

-

18210102070011000110 – для прочих доходов (проценты, купоны по облигациям российских организаций с 1 января 2017 г.);

-

18210102010011000110 – для остальных доходов до 5 млн руб.;

-

18210102080011000110 – для остальных доходов, превышающих 5 млн руб.

По ставке 15% КБК:

-

18210102080011000110 – для доходов, превышающих 5 млн руб.;

-

18210102010011000110 – для остальных доходов, в том числе дивидендов нерезидентов.

Кроме этого, код бюджетной классификации добавлен в Приложение 1 новой формы расчета 6-НДФЛ. Теперь в разрезе КБК представляются справки о доходах и суммах налога физического лица, добавленные в форму расчета 6-НДФЛ, а расшифровка Раздела 2 показывает итоги сформированных справок в Приложении 1. Этим можно пользоваться для проверки корректности заполнения отчета.

Посмотреть изменения формы расчета 6-НДФЛ за 2021 год в обновленных версиях решений «1С:Предприятие» можно изменив дату компьютера (текущего сеанса) на 2022 год.

Когда необязательно сдавать отчет

Не всегда у организации имеются данные для составления отчета. Например, порядок заполнения отчета 6-НДФЛ предусматривает особые ситуации, когда допустимо не сдавать расчет.

6-НДФЛ не предоставляется в трех случаях:

- отсутствие наемных работников и выплаченных доходов физическим лицам;

- отсутствие сведений, подлежащих отражению в отчете (нулевые показатели) (письмо ФНС России от 04.05.2016 № БС-4-11/7928);

- обособленными подразделениями, не производящими выплаты доходов физическим лицам (письмо ФНС России от 23.03.2016 № БС-4-11/4901).

Если сотрудник получит доход в другой организации или за пределами РФ, организация в отношении такого дохода не является налоговым агентом. И эти выплаты в расчет по форме 6-НДФЛ не включаются (письмо ФНС России от 27.03.2017 № БС-4-11/).

Что изменилось в заполнении

Титульный лист приведен в соответствие с другими формами отчетности, вместо «Периода предоставления» поле поименовано как «Отчетный период», вместо наименования «Налоговый период» используется другое — «Календарный год». В остальном титульный лист заполняется аналогично прежней форме.

В первом разделе за квартал не нужно больше указывать все суммы полученного дохода, даты их фактического получения и удержания. В поле 20 теперь указывается общая сумма удержанного налога для всех физлиц, в поле 21 — дата, не позднее которой нужно перечислить налог, в поле 22 — сумма удержанного налога, подлежащая уплате к этой дате.

Количество строк с полями 21 и 22 зависит от количества видов доходов, налоги с которых подлежат перечислению в разные сроки. Итоговая сумма проставляется в поле 20.

То есть заполнить 6-НДФЛ теперь гораздо проще.

Как заполнить 6-НДФЛ за 1 квартал 2022 год

Инструкция, комментарии

С 1 кв. 2021 г. отчет заполняем по новой форме. За каждый отчетный период надо сдать титульный лист, разделы 1 и 2. Если выплачивали доходы, облагаемые по разным ставкам. Заполните на них отдельные разделы 1 и 2.

Справка о доходах физлиц, бывшая 2-НДФЛ. Она включена в 6-НДФЛ как Приложение N 1. Но ее заполняют и сдают только по итогам года. Пустое приложение каждый квартал подавать не надо. (Пункт 5.1 заполнения расчета).

В разд. 1 включайте НДФЛ, который удержали или вернули работникам в 1 квартале. (Пункт 3.1 Порядка).

Главное при заполнении расчета — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке. То и заполнить расчет 6-НДФЛ будет несложно.

В поле 021 укажите срок перечисления НДФЛ по ст. 226 НК. Это следующий рабочий день после выплаты дохода. А для отпускных и больничных — последний день месяца. В котором они выплачены

Когда на самом деле перечислен налог, неважно. (Письмо ФНС от 01.12.2020 N БС-4-11/19702@) (.docx 22Кб)

В поле 022 покажите сумму, которую надо перечислить в срок из поля 021. Все доходы с одним сроком перечисления налога укажите общей суммой. Например, надо объединить НДФЛ с выплаченных в феврале отпускных и больничных. Так как дата перечисления налога у них общая — 01.03.2021.

В поле 030 покажите весь НДФЛ, который вернули работникам в 1 кв. Разбейте налог по датам: в поле 031 укажите дату возврата. В поле 032 — возвращенную сумму.

Раздел 2 с данными о суммах дохода, исчисленного и удержанного налога. Его заполняйте нарастающим итогом с начала года.

В поле 110 покажите общей суммой зарплату за январь — март. Отпускные, больничные и другие доходы, полученные в 1 квартале. Без уменьшения на налог и вычеты. Вычеты укажите в поле 130. А исчисленный с этих доходов НДФЛ — в поле 140.

В поле 160 включите налог, который удержали в 1 квартале. Этот налог может не совпадать с суммой НДФЛ в поле 140.

В поле 170 отражайте только НДФЛ, который не сможете удержать до конца года. Например, налог с подарка физлицу. Который не получает от вас денежных доходов.

Сумму декабрьской зарплаты, выплаченной в январе 2021 года. В строках 110 и 112 не показывайте. Сумму и дату уплаты НДФЛ с нее укажите в разд. 1. А в разд. 2 включите налог в поле 160.

Штрафы по отчету 6-НДФЛ

Несвоевременно поданный отчет повлечет штраф в 1 000 рублей за полный и неполный месяц. Отсчет начинается с первого дня просрочки, но как правило штраф налоговая назначает в течение первых 10 дней. Если отчетность не будет предоставлена, то ФНС может «заморозить» расчетные счета. Юридические лица могут получить дополнительную санкцию ― штраф в 500 рублей должностному лицу, ответственному за представление отчетов.

Допущенные ошибки также повлекут наказание ― 500 рублей за один «испорченный» документ. Если подать корректирующий отчет, до того, как инспектор обнаружит ошибку, штрафа не будет. С 2017 года введено правило ― не штрафовать за ошибки, не влияющие на сумму налога и не нарушающие права физлиц.

Некорректный вид подачи отчета. Сдать отчетность можно на бумаге и в электронном формате. Но самостоятельно выбирать способ отправки отчета могут лишь юрлица и ИП менее чем с 10 сотрудниками. Остальные обязаны заполнять документацию в цифровом виде. Для отправки понадобится электронная подпись. Если заполнить 6-НДФЛ в 2021 году на бумаге, а не электронно, как этого требует закон, ― накажут на сумму в 200 рублей.

Избавьтесь от рутинной работы, передав ведение бухучета нашей компании. Отчеты будут сдаваться во время и без ошибок. Вы сможете получить профессиональную консультацию у наших экспертов. Более того, мы планируем налоговую нагрузку и внедряем законные способы снижения налогов. Работать с нами выгоднее, чем держать бухгалтера в штате.

Приложение № 1

Приложение № 1 к 6-НДФЛ, появившееся с 2021 года – это новая форма отмененной справки 2-НДФЛ. Приложение заполняется только при сдаче расчета за год.

В поле «Номер справки» следует указать ее порядковый номер. В поле «номер корректировки сведений» ставится код «00», если расчет представляется впервые. При подаче аннулирующих сведений указывается код «99».

Приложение к форме 6-НДФЛ состоит из разделов. Порядок их заполнения такой: раздел 1, Приложение к справке, разделы 3, 2 и 4. Приложение нужно заполнить в отношении каждого физического лица, которому производились выплаты.

Раздел 1 справки

В разделе 1 справки указывают сведения о физлице:

- ИНН (при отсутствии можно не заполнять);

- фамилия, имя, отчество;

- статус налогоплательщика – для резидентов код «1», для нерезидентов – «2»;

- дату рождения;

- код страны гражданства согласно Общероссийскому классификатору стран мира («643» для России);

- код вида документа – для паспорта «21» (Приложение № 5 к Порядку заполнения);

- серия и номер документа через пробел без знака «№».

Приложение к справке

В приложении указываются фактически перечисленные физлицам доходы, а также вычеты, кроме стандартных, социальных и имущественных. Суммы отражаются в разрезе по месяцам. Поля заполняются таким образом:

- «месяц» – порядковый номер месяца;

- «код дохода» – код из Приложения № 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/ (заработная плата – «2000»);

- «сумма дохода» – выплата, полученная лицом по этому коду дохода;

- «код вычета» – код из Приложения № 2 к Приказу № ММВ-7-11/;

- «сумма вычета» – сумма предоставленного вычета по этому коду (не может быть больше суммы дохода).

Раздел 3

В разделе 3 нужно указать стандартные, социальные, имущественные вычеты и данные по соответствующим уведомлениям из ИФНС. Построчное заполнение:

- «код вычета» – код вычета из Приложения № 2 к Приказу № ММВ-7-11/;

- «сумма вычета» – сумму вычета по этому коду;

- «код вида уведомления» – «1», если оно подтверждает право на имущественный вычет, «2» – на социальный, «3» – на уменьшение НДФЛ на фиксированные авансовые платежи (для иностранцев).

В полях «номер уведомления», «дата выдачи уведомления», «код налогового органа…» нужно указать соответствующие данные из уведомления.

Раздел 2

В разделе 2 следует отразить итоговые сведения, которые рассчитаны в разделе 3 и Приложении к справке. Нужно указать ставку НДФЛ, в отношении которой заполняется раздел. Далее построчно следует отразить:

- общую сумму дохода по этой ставке без учета вычетов;

- налоговую базу – рассчитывается, как разница между общей суммой дохода и суммой вычетов (показатель не может быть отрицательным – в таком случае указывают «0.00»);

- налог, исчисленный по формуле: База х Ставка;

- налог удержанный – размер удержанного НДФЛ с доходов физлица, облагаемых по указанной ставке;

- фиксированные авансовые платежи (применяется для иностранцев, работающих по патенту);

- налог, который был перечислен в бюджет;

- налог, излишне удержанный налоговым агентом, если такое имело место.

Поручить сдачу отчётности специалистам

Раздел 4

В разделе 4 справки нужно заполнить всего 2 поля. В первом отражается сумма дохода, с которого налог не был удержан, во втором – сумма неудержанного НДФЛ.

Образец заполнения 6-НДФЛ за 1 квартал 20201 года

Итак, отчет 6-НДФЛ, который в 2021 году нужно подавать в новый форме, готов. Остается лишь проставить дату и подпись на каждом листе формы. Напомним, что работодатели с численностью работников (и иных физлиц, получивших доходы в отчетном периоде) 11 человек и более, должны подавать 6-НДФЛ в электронной форме. Если сотрудников до 10 включительно, можно отчитаться в бумажном виде.

Для создания и сдачи в ИФНС формы 6-НДФЛ удобно использовать специальный сервис от компании 1С. Это простой и быстрый способ представления отчетности, который избавит от рутинной работы, позволит существенно сократить досадные ошибки и избежать штрафов. Расчет формируется автоматически на основе данных, введенных в систему из бухгалтерских регистров.

Приказ об обновлении формы 6-НДФЛ

15 октября 2020г. Минюстом был зарегистрирован данный приказ, содержащий новую форму расчета 6-НДФЛ, в который включили сдаваемую в налоговую справку 2-НДФЛ.

До последнего времени отчет 6-НДФЛ формировался раз в квартал, а 2-НДФЛ направлялся в ФНС раз в год. В отчетности 6-НДФЛ были собраны показатели доходов всех физических лиц, а в справке 2-НДФЛ отражены доходы отдельного лица.

Формы 6-НДФЛ и 2-НДФЛ с отчетного периода 2021 года теперь заменит единственная форма.

Приложение содержит почти все значения из актуальной сегодня справки, но реквизиты налогового агента в нем не указываются. В отчет 6-НДФЛ будет включаться необходимое количество листов приложения, заменяющего 2-НДФЛ, по числу сотрудников, получающих доход.

Компания выдает зарплату в последний рабочий день месяца

В коллективном договоре записано, что компания выдает зарплату в последний день месяца. В апреле 30-е число выходной день, поэтому компания выдала зарплату 29 апреля.

Есть два способа заполнить расчет.

Первый способ: показать, что налог удержан на дату выплаты. Если дата выдачи зарплаты приходится на выходной (30 апреля), компания выдает ее в последний рабочий день месяца — 29 апреля (ст. 14 ТК РФ). Дата получения дохода по зарплате в любом случае — последний календарный день месяца (п. 2 ст. 223 НК РФ). Но больше в течение месяца сотрудник работать не будет. Значит, формально, доход получен и с него можно удержать НДФЛ.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29-го числа — 300 000 руб. В этот же день она удержала НДФЛ — 39 000 руб. (300 000 руб. × 13%). Дата получения дохода в виде зарплаты — 30.04.2016, дата удержания НДФЛ — 29.04.2016, а крайний срок перечисления — ближайший рабочий день 04.05.2016. Компания заполнила раздел 2 расчета, как в образце 11.

Образец 11. Как отразить зарплату, выданную в последний рабочий день месяца (1 вариант)

Второй способ: показать в расчете, что налог удержан только со следующей выплаты. Компания не вправе удерживать НДФЛ, пока сотрудник не получил доход. А доход считается полученным только в последний день месяца, то есть 30 апреля. ФНС и Минфин разрешают не удерживать налог из зарплаты, которую компания выдала до окончания месяца (письма от 29.04.16 № БС-4-11/7893, от 28.10.16 № 03-04-06/63250). Значит, 29 числа можно выдать зарплату целиком. А НДФЛ удержать со следующих доходов в денежной форме.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29 апреля — 300 000 руб. В этот же день она исчислила НДФЛ — 39 000 руб. (300 000 руб. × 13%), но удерживать его при выплате не стала. Налог компания удержала с ближайшей зарплаты за май, которую выдала 8 июня. Зарплата за май — 300 000 руб. НДФЛ — 39 000 руб. Даты удержания и перечисления НДФЛ с апрельской зарплаты компания привязала к зарплате за май. В строке 110 записала 08.06.2016, в строке 120 — 09.06.2016. Но зарплату за апрель и май показала в разных блоках строк 100–120, так как у них отличается дата получения дохода. Компания заполнила раздел 2, как в образце 12.

Образец 12. Как отразить зарплату, выданную в последний рабочий день месяца (2 вариант)

Ситуация № 13. Компания выдает зарплату из кассы три дня подряд/

Компания выдает зарплату сотрудникам из кассы. Работники могут прийти за зарплатой в течение трех дней.

Компания вправе удержать НДФЛ только в день выдачи зарплаты (п. 4 ст. 226 НК РФ). А перечислить — в этот же или на следующий день (п. 6 ст. 226 НК РФ). Если компания выдает зарплату в течение трех дней, то у нее будет три даты удержания и срока перечисления налога. Значит, заполняйте столько же блоков строк 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 руб. — 500 000 руб. × 13%). 10 и 11 мая компания выдала из кассы по 160 950 руб. Это сумма за вычетом НДФЛ (185 000 руб. — 185 000 руб. × 13%). НДФЛ — 24 050 руб. (185 000 руб. × 13%). 12 мая компания выдала оставшуюся сумму — 113 100 руб. (435 000 — 160 950 — 160 950). Зарплата с учетом НДФЛ — 130 000 руб. (500 000 — 185 000 — 185 000), налог — 16 900 руб. (130 000 руб. × 13%). Раздел 2 компания заполнила, как в образце 13.

Образец 13. Как заполнить зарплату, выданную из кассы три дня подряд

В то же время из зарплатной ведомости не ясно, какую сумму компания выдавала каждый день. Для этого нужно вести учет в отдельном документе. На практике компании этого не делают. К тому же, как правило, перечисляют налог с зарплаты один раз — в тот день, когда сняли деньги со счета. Если отразить в строке 110 разные даты, а платежка будет одна, инспекторы могут посчитать, что часть перечисленного НДФЛ — это не налог. Если компания не вела учет, сколько зарплаты выдавала каждый день, и перечислила НДФЛ одной платежкой, можно заполнить по зарплате всего один блок строк — 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 — 500 000 руб. × 13%). И в этот же день перечислила весь налог — 65 000 руб. (500 000 руб. × 13%). Деньги компания выдавала три дня подряд, но не вела учет выданных сумм. Поэтому в разделе 2 она заполнила один блок строк 100–140 по зарплате. В строке 110 она записала 10.05.2016, а строке 120 — 11.05.2016 (см. образец 14).

Образец 14. Как заполнить зарплату, выданную из кассы

Пошаговая инструкция заполнения 6 ндфл за Ⅳ квартал 2022

Подробная инструкция заполнения 6-НДФЛ приведена в Приложении 2 Приказа ФНС от 28.09.2021 № ЕД-7-11/845@.

В отчете отражаются сведения о начислениях и удержаниях НДФЛ с января по декабрь 2022 г.

Пошаговая инструкция заполнения 6 НДФЛ применена в рассматриваемом ниже примере.

Рассмотрим, как надо заполнять листы формы 6-НДФЛ за 2022 год в соответствии с инструкцией. Для этого подготовим таблицу, которая содержит:

- Вид и суммы начисленного дохода

- даты получения и выплаты дохода работникам

- суммы налоговых вычетов

- даты удержания налога

- сроки перечисления налога в бюджет

- суммы удержанных НДФЛ

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

- 13% — если сумма налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, за налоговый период составляет менее 5 млн руб. или равна этой сумме;

- 650 тыс. руб. и 15% суммы налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, превышающей 5 млн руб. — если сумма налоговых баз за налоговый период составляет более 5 млн руб.

Такой порядок будет применяться только с 2023 года. В 2021 и 2022 гг. действует переходный период, во время которого прогрессивная ставка НДФЛ применяется к каждой налоговой базе отдельно, а не к совокупности баз, указанных в п. 2.1 ст. 210 НК РФ (п. 3 ст. 2 Федерального закона «О внесении изменений…» от 23.11.2020 № 372-ФЗ).

О бланке

Заполнить 6-НДФЛ за 2022 год нужно по форме из приказа ФНС от 15.10.20 № ЕД-7-11/753@ с изменениями от 28.09.2021 (приказ № ЕД-7-11/845@). Порядок заполнения содержится в Приложении № 2.

Напомним, что в 2020 году форму переработали кардинально. С тех пор в нее входит справка 2-НДФЛ, которая отдельно больше не представляется. Изменения 2021 года стали не столь существенными и по большей части связаны с налогообложением дивидендов, полученных физическим лицом от участия в других компаниях. Также в нем есть новшества, связанные с доходами высококвалифицированных специалистов (ВКС).

Обратите внимание! С отчетности за 1 квартал 2023 года будет применяться обновленная форма 6-НДФЛ (приказ ФНС от 29.09.2022 № ЕД-7-11/881@). С 2022 года подавать расчет 6-НДФЛ в электронном виде по ТКС должны все работодатели с количеством работников 11 человек и более

С 2022 года подавать расчет 6-НДФЛ в электронном виде по ТКС должны все работодатели с количеством работников 11 человек и более.

Теперь расскажем о том, как сформировать этот отчет за 2022 год. А в конце статьи вы можете скачать пример заполнения.

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже «нулевую», нет.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Что и как ставим в строку 021 (ранее стр. 120)

По общему правилу (абз. 1 п. 6 ст. 226 НК РФ) работодатель — налоговый агент обязан осуществить перечисление удержанного НДФЛ в бюджет не позднее дня, следующего за тем, когда была произведена оплата дохода физлицу-налогоплательщику.

Исключения из этого правила приведены в абз. 2 того же пункта: в отношении выплат, которые совершены в пользу физлица в части расчетов по отпускам и больничным листам, расчеты с бюджетом по НДФЛ производятся не позднее последнего дня месяца, в котором эти выплаты осуществлены.

Подробнее о расчетах по больничным и отражении их в новом отчете по НДФЛ смотрите в материале «Как правильно отразить больничный в 6-НДФЛ — пример».

При определении срока уплаты не следует забывать и о нормах ст. 6.1 НК РФ. Согласно этой норме, если установленный срок уплаты налога в бюджет приходится на нерабочий день (выходной или праздник), то можно произвести оплату в следующую за этим днем рабочую дату.

Таким образом, дата, которую нужно показать по строке 021 (ранее стр. 120), должна отвечать следующим критериям:

- Если данные по всему блоку относятся к стандартной выплате, попадающей под определение абз. 1 п. 6 ст. 226 НК, по строке 021 указывают день, следующий по календарю за днем, в котором выплачен доход физлицу.

- Если данные по блоку касаются выплат по больничным или расчетов по отпускам, по строке 021 ставится последний день того месяца, в котором выплачивались пособия или отпускные.

- Если определенный по правилам выше день попадает на выходной или праздничный, требуется смещение даты платежа в соответствии со ст. 6.1 НК РФ. То есть в строке 021 нужно проставить первый рабочий день вслед за выходными или праздничными днями, из-за которых платеж не может быть произведен в обычные установленные сроки.

Еще о сроках уплаты читайте в статье «Что нужно знать о сроках уплаты налогов».

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

- электронно по ТКС с применением УКЭП;

- на бумаге или электронно (на выбор) — при численности физлиц, получивших доходы в отчетном периоде, до 10 человек включительно (Письмо ФНС России от 09.12.2019 № БС-4-11/).

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Какие доходы отражают в 6-НДФЛ

В отчете указывают поступления, с которых удержан НДФЛ. Включаются доходы с частичным налогообложением. К ним причисляется вознаграждения, помощь, подарки, льготы. Необлагаемый минимум ― 4 000 рублей в год. Сумма сверх лимита облагается налогом.

В расчете не указывают:

- выплаты, не подлежащие налогообложению ни в каком случае. Это госпособия, возмещения вреда, компенсации за нереализованные отпуска и иное указанное в ст. 217 НК РФ;

- доходы предпринимателей и других лиц, работающих на себя и самостоятельно исчисляющих налоги;

- поступления, вознаграждения, выигрыши, указанные в п. 1 ст. 228 НК РФ;

- доходы в РФ, полученные иностранцами, но не облагаемые налогом согласно международным договорам.

Новое в 6-НДФЛ с 2021 года

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.