- Штрафные санкции

- Коды доходов и коды вычетов

- Популярные коды доходов для 2-НДФЛ

- Популярные коды вычетов для 2-НДФЛ

- Справка по форме 2-НДФЛ. Образец 2021

- Штрафы за нарушения при сдаче Справки о доходах и суммах налога

- Справка 2-НДФЛ: что это такое и как она выглядит

- Налоговые агенты

- Как правильно ее заполнить — образец заполнения для работника

- Как заполнить справку, если доходы работника облагались по разным ставкам?

- Изменения по 2-НДФЛ в 2021 году

- Когда нужно выдать справку 2-НДФЛ сотруднику

- Справка 2-НДФЛ для сотрудников

- Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

- Налоговые агенты

- Процесс подачи справки в налоговую юридическим лицом

- Штрафы за 2-НДФЛ

- Образец заполнения

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Выдача справок налогоплательщикам

- Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Штрафные санкции

За несвоевременную подачу 2-НДФЛ применяются такие штрафы:

- штраф для организации по пункту 1 статьи 126 Налогового кодекса — 200 рублей за каждую неподанную вовремя справку;

- штраф для должностного лица по части 1 статьи 15.6 КоАП РФ — 300-500 рублей.

За недостоверную информацию, содержащуюся в 2-НДФЛ, например, за указание ИНН другого лица, полагается штраф в размере 500 рублей за каждую ошибочную справку.

Избежать санкций за недостоверные сведения можно стандартным способом: если ошибка выявлена самостоятельно, то до того, как ее обнаружит ИФНС, нужно успеть подать уточненную форму 2-НДФЛ.

Стоит ли подать справку заранее, чтобы осталось время на исправление? Из письма Минфина от 30.06.2016 № 03-04-06/38424 следует, что это не имеет смысла.

Коды доходов и коды вычетов

В прошлом году в коды доходов были внесены изменения. Некоторые из них были уточнены, добавились новые, а также исчезли старые коды (например, 1543 и 2791).

Далее перечислим наиболее актуальные коды доходов.

Популярные коды доходов для 2-НДФЛ

| Код | Описание |

| 1010 | дивиденды |

| 2000 | заработная плата |

| 2010 | вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг) |

| 2012 | отпускные |

| 2013 | компенсация за неиспользованный отпуск |

| 2300 | пособие по временной нетрудоспособности |

| 2710 | материальная помощь работникам (кроме матпомощи, выдаваемой в связи со смертью члена семьи, рождением ребенка, стихийным бедствием или иными чрезвычайными обстоятельствами) |

В конце декабря 2021 года список кодов вычетов изменился. В частности, ранее существовали общие коды для родителей, в том числе приемных, а также опекунов, усыновителей и попечителей. Поскольку для разных категорий были установлены новые суммы вычетов, эти коды разделили.

Наиболее популярные коды вычетов — в следующей таблице.

Популярные коды вычетов для 2-НДФЛ

| Код | Описание |

| 126 | стандартный вычет на первого ребенка родителю (в одинарном размере) — 1400 р. |

| 127 | стандартный вычет на второго ребенка родителю (в одинарном размере) — 1400 р. |

| 128 | стандартный вычет на третьего и следующего ребенка родителю (в одинарном размере) |

| 311 | имущественный вычет в размере суммы, потраченной на приобретение (строительство) жилья |

| 327 | социальный вычет по расходам работника на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни |

| 403 | профессиональный вычет по ГПД на выполнение работ (оказание услуг) |

| 501 | вычет из стоимости подарков (до 4000 руб. в год) |

| 503 | вычет из суммы матпомощи (до 4000 руб. в год). |

Справка по форме 2-НДФЛ. Образец 2021

Для целей заполнения раздела 4 справки о доходах детский вычет положен, пока годовой доход не превысит 350 000 рублей (пп. 4 п. 1 ст. 218 НК РФ). У Широковой это произошло с сентября 2021 года, поэтому есть право на вычет только за первые 8 месяцев 2021 года (1400 руб. × 8 = 11 200 руб.).

В разделе 5 справки 2-НДФЛ налоговая база – это все доходы за минусом вычетов. То есть в нашем случае:

503 700 руб. – (4000 руб. + 11 200 руб.) = 492 100 руб.

Также см. «2-НДФЛ за 2021 год по новой форме».

18.12.2020

В справке о доходах (2-НДФЛ) начиная с 2021-го года добавлена возможность просмотра сведений в форме приложения №1 к форме 6-НДФЛ

08.06.2020

Режим сверки показателей отчетности разделен на пять пар (6-НДФЛ и 2-НДФЛ, РСВ и 2-НДФЛ, 6-НДФЛ и РСВ, РСВ и СЗВ-М, СЗВ-СТАЖ и СЗВ-М). По каждой сверке пары отчетности теперь формируется отдельный протокол

В «Налогоплательщике ПРО» функционал «Сверка данных 6-НДФЛ с данными 2-НДФЛ» расширен новыми отчетными формами. Сверяются показатели 2-НДФЛ, 6-НДФЛ, Расчета по страховым взносам, отчетности по форме СЗВ-М и СЗВ-СТАЖ. Найденные расхождения отражаются в протоколе сверки.

Форма 2-НДФЛ — это официальный документ, одна из главных составляющих бухгалтерской отчетности для коммерческих организаций, являющихся налоговыми агентами нашего государства. Справка этой формы полностью раскрывает информацию о доходах и налогах, удержанных с каждого работника предприятия в определенный промежуток времени. Если говорить более простыми словами, то в отчетности 2-НДФЛ содержатся сведения о заработных платах всех сотрудниках, предоставленных им налоговых вычетах и отчислениях, которые компания или ИП делает в пользу государства за каждого нанятого человека.

Помимо того, что справка 2-НДФЛ используется для учета непосредственно работодателями, пригодиться она может и любому официально трудоустроенному человеку. Этот документ требуют банки и визовые центры, которым необходимо подтверждение стабильного дохода и, соответственно, платежеспособности их клиентов. Кроме того, предъявлять его необходимо в следующие инстанции:

- в ФНС при оформлении имущественных или социальных вычетов;

- ПФР при расчете пенсии;

- органы опеки при усыновлении ребенка или оформлении опекунства;

- органы соцзащиты при обращении за пособием;

- судебные инстанции при расчете алиментов;

- службу занятости при оформлении безработицы;

- на новое рабочее место при расчете отпускных или заработной платы.

Обратиться за справкой можно в бухгалтерию своего предприятия, где на основании устного или письменного заявления ее безвозмездно выдадут в течение трех рабочих дней. В самом документе должны быть заполнены поля со сведениями о работодателе, данными сотрудника, его чистым доходом, кодами налогов и итоговой прибылью.

Штрафы за нарушения при сдаче Справки о доходах и суммах налога

Несдача справок в составе 6-НДФЛ — основание для привлечения к ответственности по ст. 126 НК РФ за непредставления сведений, необходимых для налогового контроля. Штраф за каждую не сданную вовремя справку составит 200 рублей с организации или ИП. Дополнительный административный штраф в сумме от 300 до 500 рублей может быть наложен на руководителя организации, главбуха или иное должностное лицо (ст. 15.6 КоАП РФ).

Если в справках обнаружат ошибки (например, неверный ИНН, сумму дохода, код и пр.), то организацию или ИП привлекут к налоговой ответственности и выпишут штраф на 500 рублей за каждую неверную справку. Штрафа можно избежать, если подать уточненную справку раньше, чем налоговая найдет ошибку.

Формируйте 6-НДФЛ и заполняйте справки о доходах в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет. Легко ведите учет, начисляйте зарплату, сдавайте отчетность онлайн и пользуйтесь поддержкой наших экспертов. Первые 14 дней работы — бесплатно. Познакомиться с сервисом

Справка 2-НДФЛ: что это такое и как она выглядит

Налоговые агенты

Период, в который полученный документ будет являться действительным, законодательно не установлен. Поэтому его срок может быть различным, и зачастую оговаривается той организацией, куда нужно предоставить справку.

К примеру, для получения кредита разные банки выдвигают неодинаковые требования к сроку действия формы – от 7 до 30 дней. Период, за который должна быть отражена зарплата, также может разниться. В некоторых кредитных компаниях он составляет 1 год, в других – 3 или 6 месяцев.

Предлагаем ознакомиться: Что грозит водителю скрывшемуся с места ДТП при отсутствии 1 участника дорожного движения

Булановы решили провести отпуск в Турции, поэтому оформили в Сбербанке потребительский кредит на 300 тысяч рублей. Специалист банка предупредил, что нужна справка о доходах за 6 месяцев. Срок ее действия был озвучен в 1 месяц. Отдохнув в Турции и выплатив кредит, через год семья собралась купить квартиру и обратилась в Сбербанк за ипотекой.

При подаче документов в ИФНС для возврата суммы уже уплаченного налога на доходы физлиц, справка действительна 3 года. То есть в 2019 году можно вернуть часть средств, потраченных на покупку недвижимости, лечение или обучение, за 3 предыдущих года: 2020, 2017 и 2020 годы.

При обращении в визовый центр, как правило, документ требуется за полгода, действителен он в течение 1 месяца.

При постановке на учет в Центр занятости, справка с предыдущего места работы с данными о заработной плате за 3 последних месяца также будет годна в течение 30 дней.

Отдел опеки и попечительства для установления опекунства или усыновления принимают форму 2 НДФЛ, выданную не раньше месяца назад. При этом требуется отразить доходы за 12 месяцев.

Если срок действия справки истек, работник может попросить еще один экземпляр в бухгалтерии по месту службы.

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю

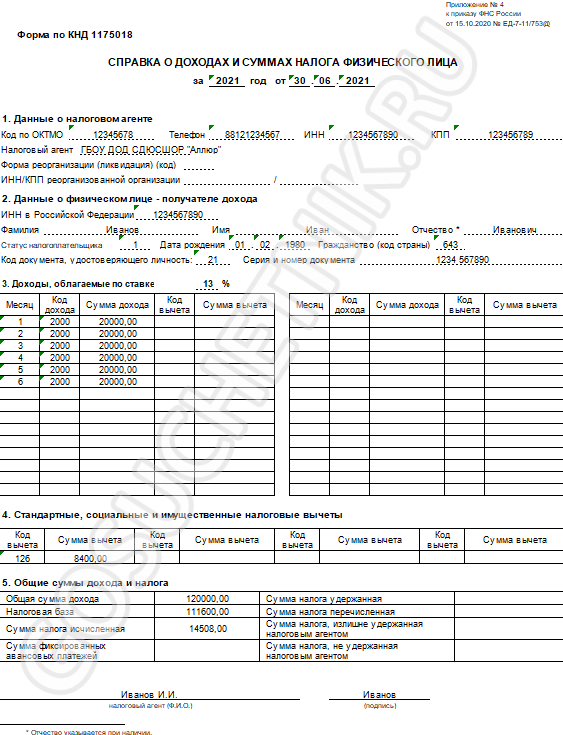

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

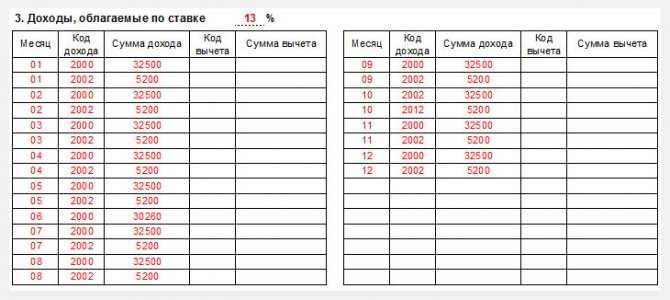

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2021 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2021 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

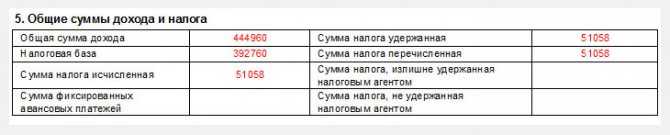

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Изменения по 2-НДФЛ в 2021 году

Новый перечень медицинских услуг и дорогостоящего лечения, по которому можно получить социальный налоговый вычет. С 1 января 2021 года в перечень добавлены услуги по медицинской эвакуации и паллиативной помощи, дополнен перечень дорогостоящих услуг по репродуктивным технологиям, добавлены услуги по ортопедическому лечению врожденных и приобретенных дефектов зубов и пр. (Постановление Правительства от 08.04.2020 № 458).

Объединение 6-НДФЛ и 2-НДФЛ. Оно действует с отчетности за 2021 год (пп. «а» п. 19 ст. 2 Закона от 29.09.2019 № 325-ФЗ). Вместо формы 2-НДФЛ налоговые агенты будут прикладывать к расчету 6-НДФЛ справку о доходах и суммах налога физлица. В новом приложении не будет информации о налоговом агенте и отчетном годе. Раздел 3 дополнят несколькими полями для сведений об уведомлениях от инспекции, а вместо поля «Сумма налога, не удержанная налоговым агентом» появится целый новый раздел 4.

Прогрессивная ставка НДФЛ. С 1 января 2021 года введена прогрессивная ставка налога. Если доход налогоплательщика за год не превысил 5 млн рублей, то он облагается по старой ставке 13 %, если превысил — то 650 000 рублей + 15 % с суммы превышения. В 2021 и 2022 году работодатели будут смотреть на каждую налоговую базу, например, отдельно на зарплату и на дивиденды. При соблюдении лимита по каждой из налоговых баз ставка 15% к ней применяться не будет.

Новый порядок расчета НДФЛ с процентов по вкладам. С 1 января проценты по вкладам облагаются НДФЛ 13 %, если они превышают необлагаемый минимум (1 000 000 рублей × ставка ЦБ на 1 января соответствующего года). Налоговая база — превышение суммы дохода над необлагаемой суммой

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

По сравнению с формой, которая подается в налоговую инспекцию и ранее выдавалась сотрудникам, справка для работников по доходам за 2021 года немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Справка 2-НДФЛ для сотрудников

Налоговые агенты обязаны оформлять справку по запросу работника (ст. 62 ТК РФ, п. 3 ст. 230 НК РФ). Для получения персональной справки сотрудник подает заявление работодателю.

Выдайте готовую справку в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России №03-04-05/36096 от 21.06.2016). Это условие не распространяется на уволенных, таким работникам выдают справку установленного образца в последний рабочий день — день увольнения.

ВАЖНО!

Работодатель вправе не выдавать справку, если за отчетный период сотрудник не получал доходов, например, если работница находится в отпуске по уходу за ребенком.

Если работник настаивает на получении справки 2-НДФЛ, выдается отчет с прочерками в 3, 4 и 5 разделах либо справка в свободной форме о том, что доходы в отчетном периоде отсутствуют.

Вот как выглядит справка 2-НДФЛ для сотрудника по упрощенной форме 2021:

Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

Существуют несколько категорий физических и юридических лиц, которые имеют дело со справкой:

- налоговые агенты;

- индивидуальные предприниматели (ИП);

- работающие граждане;

- неработающие физические лица.

Рассмотрим подробнее особенности в обращении с формой 2 НДФЛ.

Налоговые агенты

В качестве налогового агента выступает юридическоелицо или индивидуальный предприниматель, которым заключаются трудовые договоры с работниками, предоставляется персоналу возможность выполнять свои трудовые обязанности и оплачивается их работу. Одновременно налоговый агент обязан удержать с выплаченных доходов налог на доходы физических лиц, перечислить его в бюджет Российской Федерации, и отчитаться в этом перед налоговыми органами. Таким отчетом и служит справка 2 НДФЛ.

Процесс подачи справки в налоговую юридическим лицом

Чаще всего данные для справки формируются в программе бухгалтерского учета «1С: Зарплата и управление персоналом». Готовые документы выгружаются и отправляются в налоговую инспекцию в электронном виде (например, при помощи бесплатного программного обеспечения ИФНС «Налогоплательщик ЮЛ»), или распечатываются и подаются на бумажном носителе. При подаче в распечатанном виде к справкам прилагается специальный перечень – реестр, в котором указываются сведения о работодателе, количество поданных справок, данные о сотрудниках. Один из экземпляров реестра сдается в ИФНС вместе со справками, второй – возвращается в организацию.

С 1 января 2021 года, сдача отчетности на бумаге разрешена только тем компаниям и индивидуальным предпринимателям, которые выплачивают доход сотрудникам, численностью 10 и менее человек. Все остальные предприятия (численностью персонала свыше 10 человек) обязаны подавать сведения с помощью электронного документооборота.

Важное дополнение! Отменена возможность подачи документов в ИФНС на электронных носителях информации (дисках, флешках, дискетах). Доступно только три варианта сдачи отчетности:

- лично посетить инспекцию;

- воспользоваться почтой;

- отправить справки при помощи системы электронного документооборота.

Продолжим пример: в марте 2021 года бухгалтер торгово-сервисной сдала отчетность за 2021 год по форме 2 НДФЛ в бумажном варианте, это сделать позволила численность сотрудников – 22 человека. По новым правилам, так как в компании в 2021 году числится более 10 работников, у бухгалтера возникает обязанность подавать справки о налоге на доходы физлиц за 2021 год через электронные каналы связи.

Штрафы за 2-НДФЛ

Размер штрафа зависит от вида правонарушения:

Справка сдана с опозданием (п. 1 ст. 126 НК РФ).

Штраф составит 200 руб. за каждый непредставленный в срок документ. Если вы опоздали со сдачей 2-НДФЛ по 25 сотрудникам вас оштрафуют на 5 000 руб.

В 2-НДФЛ допущены ошибки (п. 1 ст. 126.1 НК РФ).

За ошибку в справке штраф составит 500 руб. Если, например, вы подали 25 справок и 5 из них с ошибками, то штраф на вас наложат в размере 2 500 руб

Обратите внимание, что налоговый орган не уточняет за какие именно ошибки положен штраф. В статье ст

126.1 НК РФ говорится лишь о недостоверных сведениях, а вот, что к ним относится законодатель не уточняет.

В своем письме от 09.08.2016 № ГД-4-11/14515 ФНС РФ указывает, что к недостоверным сведениям относятся арифметические ошибки, искажения суммовых показателей и иные ошибки, влекущих неблагоприятные последствия для бюджета. Касается это и ошибок в ИНН, ФИО, дате рождения и паспортных данных сотрудника.

Но если вы обнаружили ошибку раньше, чем налоговики, и подали корректирующую 2-НДФЛ — штрафа не будет (п. 2 ст. 126.1 НК РФ).

Образец заполнения

Теперь рассмотрим, как заполняется справка 2-НДФЛ на примере ООО «Clubtk.ru». Организация сдает отчет на работника Воронова А.В. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют четыре ставки: 13, 15 и 30 и 35%, но в 2020 году действовали только три (15% с суммы дохода, превышающей 5 млн руб., введена с 2021 года). Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет.

ВАЖНО!

Если компания начала работать не с начала года или не выплачивала какой-то период вознаграждения физлицам, она сдает справку с указанием сведений только за те месяцы, когда имелись выплаты или предоставлялись вычеты. В таком случае порядок заполнения бланка и образец 2-НДФЛ за 10 месяцевили другой срок идентичны.

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Выдача справок налогоплательщикам

Помимо налоговой инспекции, справки по форме 2-НДФЛ налоговые агенты обязаны выдавать и налогоплательщикам по их заявлению (п. 3 ст. 230 НК РФ). Такие справки нужны, в частности, при переходе сотрудника из одной организации в другую в течение года. Предоставляя сотруднику стандартные налоговые вычеты, бухгалтерия на новом месте работы обязана учитывать суммы доходов, которые он получил на прежнем месте работы. Размеры доходов должны быть подтверждены справкой по форме 2-НДФЛ.

Ситуация: обязана ли организация выдать сотруднику справку по форме 2-НДФЛ, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ?

Нет, не обязана.

Организация не обязана выдавать сотрудникам справки по форме 2-НДФЛ, если они не получали доходы в налоговом периоде (в течение года). Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК РФ). А справки по форме 2-НДФЛ должны выдавать именно налоговые агенты (п. 3 ст. 230 НК РФ).

В рассматриваемой ситуации по заявлению сотрудника организация может:

выдать ему справку, подтверждающую, что в течение налогового периода организация не выплачивала ему налогооблагаемых доходов;

выдать справку по форме 2-НДФЛ с прочерками в разделах 3 и 4 и в соответствующих графах раздела 5.

Ситуация: может ли организация выдать родственникам сотрудника справку о его доходах по форме 2-НДФЛ?

Да, может.

Налоговые агенты по заявлению сотрудников обязаны выдавать им справки по форме 2-НДФЛ (п. 3 ст. 230 НК РФ). Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК РФ).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК РФ, ст. 185 ГК РФ).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК РФ, п. 1 ст. 26, п. 2 ст. 28 ГК РФ). Для выдачи справки по форме 2-НДФЛ в этом случае достаточно заявления сотрудника.

Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть три исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.