- Компенсация за использование личного автомобиля. Путевые листы и ГСМ

- Возмещение командировочных расходов

- Налоговый учет

- Документы для оформления компенсации

- Особенности возмещения затрат при командировке на личном автомобиле

- Компенсация за использование личного авто

- Законодательные и нормативные акты

- Соглашение о покрытии расходов

- Какая норма выплаты полагается за использование машины?

- Из чего состоит компенсация автомобиля работника?

- Как подтвердить компенсацию

- Как упростить оплату проезда сотрудникам

- Понятие и виды транспортных расходов

- Какие расходы компенсируются

- Иные случаи, когда за дорогу платит работодатель

- Определяем размер компенсации.

- Законопроект, изменяющий правила удаленной работы

- Обязательно ли компенсировать расходы дистанционному работнику

- Документы для оформления компенсации

- Оцениваем недостатки фиксированной компенсации

- Вопросы и ошибки по рассматриваемой теме

- Бухгалтерский учет компенсации

- Пример. Компенсация сотруднику предприятия

- Недостатки компенсации по фиксированной ставке

- Как рассчитать компенсацию за личный автомобиль

- Выплачиваем работнику компенсацию за использование автомобиля

Компенсация за использование личного автомобиля. Путевые листы и ГСМ

Организация выплачивает некоторым работникам компенсации за использование личных автомобилей в служебных целях. Сумма компенсации небольшая, расходы на бензин не покрывает.

Можно ли отдельно оплачивать ГСМ, чтобы данные расходы учитывались для налогообложения прибыли? Нужны ли путевые листы?

Согласно ст. 188 Трудового кодекса

РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачиваетсякомпенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием.

Размер возмещения расходов определяется соглашением

сторон трудового договора, выраженным в письменной форме. То есть Вы можете установить сумму компенсации в любом размере. Но учесть для целей налогообложения

можно будеттолько определенную сумму .

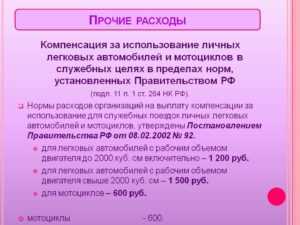

В соответствии с п.п. 11 п. 1 ст. 264 НК РФк прочим расходам , связанным с производством и реализацией, для целей налогообложения прибыли относятсярасходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ.

П. 1 постановления Правительства РФ от 08.02.2002 г. № 92 установлены следующие нормы расходов организаций на выплату компенсации

за использование для служебных поездок личныхлегковых автомобилей и мотоциклов , в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией:

| легковые автомобили

с рабочим объемом двигателя |

(рублей в месяц) |

| до 2000 куб. см включительно | – 1 200 |

| свыше 2000 куб. см | – 1 500. |

Минфин на протяжении длительного времени подчеркивает, что в размерах компенсации,

установленных законодательством,уже учтено возмещение полного объема возникающих в процессе эксплуатации затрат (износ, ГСМ, техническое обслуживание, ремонт) .

Дополнительно данные затраты на автомобиль не могут быть учтены в составе расходов

(письмо от 16.05.2005 г. № 03-03-01-02/140).

В письме от 23.09.2013 г. № 03-03-06/1/39239 финансовое ведомство повторило, что поскольку в размерах указанных компенсаций, установленных законодательством, учтено возмещение

затрат, возникающих в процессе эксплуатации автомобилей (износ, горюче-смазочные материалы, ремонт),стоимость горюче-смазочных материалов, возмещаемая организацией сотрудникам, использующим личный автотранспорт в служебных целях,не может быть повторно включена в состав расходов .

То есть помимо сумм компенсаций, выплачиваемых работникам организации за использование личных автомобилей в служебных целях.

На основании п. 1 ст. 252 НК РФ расходами

для целей налогообложения прибылипризнаются обоснованные и документально подтвержденные затраты.

Минфин всегда утверждал, что для документального подтверждения расходов на выплаты компенсаций обязательно оформлять путевые листы

Однако суды правомерно указывают, что оформление путевых листов при использовании личных автомобилей

действующим законодательствомне предусмотрено , и поэтому отклоняют доводы налогового органа о необходимости ведения учета служебных поездок и оформления путевых листов (постановлениеФАС Московского округа от 19.12.2011 г. № А40-152815/10-116-694).

Обязательного условия ведения путевых листов для учета в целях налогообложения сумм компенсаций не предусмотрено.

Письма Минфина РФ и ФНС РФ к актам законодательства о налогах и сборах не относятся.

Поскольку в актах законодательства о налогах и сборах указанный вопрос должным органом не регламентирован, суды обоснованно применяют п. 7 ст. 3 НК РФ

, согласно которому все сомнения в актах законодательства о налогах и сборах подлежат истолкованию в пользу налогоплательщика (постановлениеФАС Поволжского округа от 30.05.2012 г. № А12-15477/2011).

В последнем письме на данную тему Минфин РФ вновь сообщает, что путевые листы

, содержащие обязательные реквизиты и заполненные в порядке, утвержденном приказом Минтранса РФ от 18.09.2008 г. № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»,налогоплательщики вправе использовать для подтверждения расходов по использованию личного транспорта в служебных целях, компенсируемых организацией, которые могут приниматься в целях налогообложения прибыли организаций (письмо от 23.09.2013 г. № 03-03-06/1/39406).

Возмещение командировочных расходов

Согласно ст. 168 ТК РФ и п. 11 постановления Правительства РФ № 749, командированному сотруднику возмещаются следующие расходы:

- на проезд в обе стороны;

- на съем жилья;

- суточные;

- прочие расходы, определяемые работодателем.

Размер суточных каждая организация устанавливает самостоятельно (за исключением госучреждений)

При этом важно помнить, что в соответствии с Налоговым кодексом РФ (п. 3 ст

217) не облагаются налогом на доход физлиц лишь суммы в размере 700 рублей при командировках по России и 2500 рублей при загранкомандировках. Суммы свыше этих нормативов подлежат налогообложению.

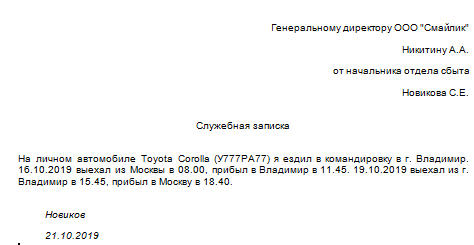

Вернувшись из командировки, сотрудник должен представить в бухгалтерию авансовый отчет, который составляется по форме № АО-1, утв. постановлением Госкомстата РФ от 01.08.2001 № 55. К отчету необходимо приложить:

- документы, подтверждающие расходы на жилье (квитанции из гостиницы или расписки в получении денег, если жилье арендовалось у физлица);

- чеки на ГСМ;

- путевой лист;

- служебную записку.

Служебная записка призвана подтвердить срок командировки. Составляется такой документ в произвольной форме, однако во избежание недоразумений при налоговых проверках рекомендуется установить форму служебной записки во внутренних документах организации.

Пример оформления служебки:

Если в командировку на личном авто было отправлено несколько сотрудников, то путевой лист оформляется только на водителя. Соответственно, если бензин оплачивал только водитель, чеки об оплате ГСМ другие командировочные представлять не должны. Если во время командировки потребуется ремонт личного авто, расходы на техобслуживание возмещаются работодателем в рамках соглашения об использовании транспортного средства, заключенного между работодателем и сотрудником. Также по соглашению работнику могут быть компенсированы расходы, связанные с произошедшим в командировке ДТП (естественно, если таковое произошло не по вине командированного сотрудника).

Налоговый учет

Письмо Министерства Финансов от 20 апреля 2015 г., №03-04-06/22274 и указ Минтруда от 27 июля 2016 г., №17-3/В-291 указывают, что компенсация за пользование личным имуществом в служебных целях не облагается налогом на доходы физлиц (НДФЛ).

Страховые взносы также не облагаются налогом в размере, согласованным с руководителем предприятия, и не упоминаются в справке о доходах.

Документы для оформления компенсации

Для доказательства того факта, что сотрудник не получает доход от использования собственного авто, нужно собрать документы:

- Между руководителем и подчиненным заключается соглашение, которое дополняет действующий ТД. Если использование собственного имущества в должностных целях оговаривается на собеседовании, то этот пункт вписывается в договор.

- Копия документа о регистрации транспорта. Она необходима для доказательства прав на авто, т. к. возмещение расходов полагается за пользование собственным имуществом. Мнения контролирующих органов о возмещении затрат на транспорт, управляемый на основании доверенности, разделилось. Существуют записи, которые как разрешают данную выплату, так и запрещают ее.

- Документы для учета рабочих поездок. Путевые и маршрутные листы оформляются при условии компенсации, которая перечисляется с учетом служебного пробега.

- Если компенсация предоставляется по фиксированной ставке, то документация оформляется любым удобным способом: маршрутные листы, журнал учета командировок.

Важно! Если для учета выплат используется собственная форма, то в нее необходимо включать реквизиты первичной документации. Форма должна соответствовать политике предприятия

Чеки, квитанции на оплату ГСМ и прочие расходы работнику компании следует предоставлять вместе с авансовым отчетом. Согласно предоставленным квитанциям оплачивается денежная компенсация. Покрытие расходов на бензин осуществляют, учитывая его действительный расход и лимит, утвержденный в технической документации.

Покрытие затрат, которое указано в соглашении и трудовом договоре. Размер компенсации утверждается в приказе или расчетном листе. Сумма возмещения может быть указана и в двустороннем соглашении, если выплачивается по фиксированной ставке.

Особенности возмещения затрат при командировке на личном автомобиле

Порой в поездках случаются непредвиденные обстоятельства, которые связаны с поломкой транспортного средства или же аварией на дороге. Любое из происшествий должно быть доказано соответствующей документацией, которую в дальнейшем следует предъявить работодателю. Так, в случае неожиданного выхода из строя машины, стоит сохранить чеки, полученные в момент приобретения необходимых запчастей, автомасел или иных компонентов. Однако на практике, некоторые работодатели выказывают сомнения в том, что автомобильные покупки, приобретенные сотрудником, потребовались для устранения повреждения, которое возникло непосредственно в период командировки. Довольно часто на этой почве возникают конфликтные ситуации между сторонами трудовых отношений.

От дорожно-транспортного происшествия также никто не застрахован, поэтому каждому гражданину, решившемуся отправиться в командировку на личном автомобиле, необходимо заранее проверить свой страховой полис. Действующая страховка позволит избежать серьезных трат при ДТП. В том случае, если установлен факт виновности сотрудника в аварии, возмещение материальной компенсации работодателем производится исключительно по его собственному усмотрению.

Компенсация за использование личного авто

Если работник использует личный автомобиль для нужд организации, он имеет право на денежную компенсацию. Это право закреплено Трудовым кодексом РФ.

Выплата компенсирует затраты сотрудника на бензин, обслуживание и ремонт автомобиля. Следует знать, что для получения компенсации потребуется оформить соглашение с работодателем.

А также сохранять все чеки и квитанции, подтверждающие затраты на автомобиль.

Законодательные и нормативные акты

В Трудовом кодексе РФ отмечается, что работнику положена компенсация за использование личного транспортного средства для нужд работодателя. Об этом говорит статья 188. Такое использование может быть однократное, либо на постоянной основе. Компенсация выдается с целью покрытия затрат на пользование машиной. Это:

- покупка бензина;

- обслуживание и ремонт;

- амортизация.

Такие выплаты не относятся к заработной плате. У них иное назначение, не связанное с выполнением работником служебных обязанностей. Эти выплаты призваны компенсировать траты на транспорт, понесенные сотрудником в связи с выполнением трудовых обязанностей. Порядок, величина и сроки выплат закрепляются трудовым соглашением.

Бухгалтерам, которым предстоит вести расчеты с работником и налоговой службой, помимо Налогового кодекса следует изучить Постановление Правительства № 92 «Об установлении норм расходов организаций на выплату компенсаций».

Статья 188 Трудового кодекса РФ «Возмещение расходов при использовании личного имущества работника»

Постановление Правительства РФ от 08.02.2002 N 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией»

Соглашение о покрытии расходов

Этот документ составляется в интересах работника. Он подтверждает договоренность между ним и работодателем. В документе отражаются сведения:

- характеристики машины;

- сумма и сроки выплат.

Иногда работодатели не предлагают составление соглашения, обходясь составлением приказа. Работник должен ознакомиться с приказом под роспись. Предпочтительнее соглашение составить. Этот документ поможет защитить права сотрудника при возникновении спорных ситуаций.

Образец соглашения о покрытии расходов за использование личного авто

При составлении письменной договоренности важно указать сумму компенсации и ее вид. Отдельной строкой прописываются выплаты, компенсирующие затраты на бензин и обслуживание

Нормативов, оговаривающих величину компенсации, законодательство не предусматривает. Эти вопросы решаются индивидуально на предприятии. Минфин и налоговая службы рекомендуют при расчетах учитывать частоту использования транспортного средства.

Читать так же: Расчет отпускных в 2020 году

При расчете налоговых выплат, учитывается срок использования машины, насколько она изношена. За образец можно взять примеры:

- Сумму выплат рассчитывать по средней стоимости оплаты 1 км такси, принятой в городе.

- Взять за основу рассчитанную сумму амортизационных начислений.

Какая норма выплаты полагается за использование машины?

Нормы устанавливаются индивидуально на каждом предприятии. Законодательство не оговаривает предельной или минимальной суммы. Она должна быть разумной. Величина выплаты должна быть обоснована и подтверждаться существующими на данный момент расценками.

Из чего состоит компенсация автомобиля работника?

Сумма должна покрывать расходы сотрудника на:

- амортизацию;

- ГСМ;

- техническое обслуживание.

При расчете суммы компенсации налоговыми органами рекомендуется брать в расчет параметры:

- степень износа;

- период пользования;

- частота пользования.

Как подтвердить компенсацию

Для подтверждения правомерности начисляемых компенсаций предоставляются документы:

- Соглашение между работником и организацией. Прилагается к трудовому договору.

- Документ о нахождении личного транспорта в собственности.

- Путевые и маршрутные листы, журналы.

- Чеки и квитанции на покупку расходных материалов.

- Методика расчета выплат.

- Отчеты работника.

Как упростить оплату проезда сотрудникам

Удобнее и выгоднее покупать проездные билеты централизовано и раздавать их работникам.

Юрлица и ИП могут купить сотрудникам проездные через интернет по безналичному расчету через сервис «Тройка Бизнес» (ООО «ОРЦ», агент Мосгортранса). Комиссию за это не возьмут.

Надо собирать у сотрудников карточки «Тройка», чтобы воспользоваться сервисом?

Нет, достаточно знать номер карты.

Записать билеты на карту сразу после оплаты счета можно:

- через мобильное приложение «Тройка бизнес»,

- в терминалах Московского Кредитного Банка.

Если карт у сотрудников нет, их можно купить через сервис с доставкой. При заказе свыше 30000 рублей доставка карт бесплатная..

Понятие и виды транспортных расходов

Большинство компаний, занятых производственной или торговой деятельностью, пользуются услугами транспортных компаний или имеют собственный автопарк. При покупке активов организация также несет другие сопутствующие издержки, которые вместе с затратами на доставку образуют транспортно-заготовительные расходы (ТЗР).

Каждая компания обязана внести и утвердить в учетной политике перечень расходов, которые следует впоследствии относить к ТЗР. До 2021 года для этого нужно использовать НПА из следующего списка:

- ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина РФ от 09.06.2001 № 44н).

В п. 6 этого документа приведены затраты, связанные с заготовкой и доставкой МПЗ до места их использования. Это:

- затраты, связанные с заготовкой и доставкой;

- затраты, связанные с содержанием персонала предприятия, занятого заготовкой и хранением;

- услуги по транспортировке МПЗ до места их использования;

- проценты, начисляемые в рамках займов от партнеров по бизнесу;

- проценты, начисленные в рамках кредитов на приобретение МПЗ при условии, что эти проценты сформированы до момента учета МПЗ.

- Методические указания по учету материально-производственных запасов (утв. приказом Минфина России от 28.12.2001 № 119н).

В п. 70 методических указаний содержится перечень ТЗР, которые можно причислять к приобретению материалов. В этот список включены следующие виды расходов:

- по погрузке и транспортировке, если они оплачиваются вне основной стоимости материалов;

- на оплату труда, социальные взносы и командировки работников, занятых заготовкой и хранением материалов;

- по содержанию реально использующихся складских помещений;

- по оплате услуг посреднических компаний и индивидуальных предпринимателей;

- по оплате услуг хранения до того момента, когда МПЗ прибудут к покупателю;

- по процентам, начисленным в рамках кредитов на приобретение МПЗ, если эти проценты начислены до момента учета МПЗ;

- по суммам потерь в пути, если их размер находится в пределах нормативов на естественную убыль;

- прочие расходы.

- Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст).

В классификаторе есть раздел «Транспортировка и хранение», в нем приводится список транспортных услуг, на который следует ориентироваться. Дело в том, что НК РФ не содержит формулировки, что относится к такому виду расходов. Поэтому при организации бухгалтерского и налогового учета нужно создать и утвердить в учетной политике идентичный перечень транспортных услуг.

Следует учесть, что для бухучета большое значение имеет вид ТЗР. А именно:

- ТЗР, обусловленные приобретением материалов;

- ТЗР, обусловленные приобретением товаров:

- в торговой компании;

- неторговой компании;

- ТЗР, обусловленные реализацией готовой продукции либо товаров.

Какие расходы компенсируются

При заключении трудового договора с дистанционным сотрудником работодатель вправе:

- обеспечить работника всем необходимым (оборудованием, программным обеспечением) для исполнения трудовых обязанностей;

- установить размер и условия возмещения затрат, понесенных работником при использовании личного имущества для выполнения заданий работодателя.

Иные случаи, когда за дорогу платит работодатель

Вопрос доставки работников на работу и обратно трудовым законодательством не урегулирован, но многие работодатели оплачивают дорогу сотрудникам по собственной инициативе. А если такой пункт предусмотреть в трудовом или коллективном договоре, тогда, на основании п. 26 ст. 270 Налогового кодекса РФ, организация будет вправе не учитывать эти расходы при определении налогооблагаемой базы по налогу на прибыль. Работодатель чаще всего осуществляет доставку персонала собственным или арендованным транспортом, когда возможность доставки общественным транспортом отсутствует или затруднена из-за удаленности производства или особенностей режима работы. Но иногда сотрудникам просто выплачивается денежная компенсация проезда к месту работы и обратно общественным транспортом.

Определяем размер компенсации.

Размер компенсации расходов работника на использование личного имущества устанавливается соглашением сторон.

При определении размера работодатели руководствуются:

1. Постановлением Правительства РФ от 08.02.2002 № 92. Этим документом зафиксированы нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией:

-

легковые автомобили с объемом двигателя свыше 2 000 куб. см – 1 500 руб. в месяц;

-

легковые автомобили с объемом двигателя до 2 000 куб. см – 1 200 руб.;

-

мотоциклы – 600 руб.

2. Постановлением Правительства РФ от 02.07.2013 № 563.Названным документом утверждены правила выплаты компенсации за использование федеральными государственными гражданскими служащими личного транспорта в служебных целях и возмещения расходов, связанных с его использованием. В частности, установлены следующие предельные размеры:

-

легковые автомобили с объемом двигателя свыше 2 000 куб. см – 3 000 руб. в месяц;

-

легковые автомобили с объемом двигателя до 2 000 куб. см – 2 400 руб.;

-

мотоциклы – 1 200 руб.

В отношении гражданских служащих определено, что решение о выплате компенсации и возмещении расходов принимается представителем нанимателя в десятидневный срок со дня получения заявления гражданского служащего с учетом:

-

необходимости использования личного транспорта для исполнения должностных обязанностей, связанных с постоянными служебными поездками;

-

времени использования личного транспорта в служебных целях;

-

объема бюджетных ассигнований, предусмотренных соответствующему федеральному государственному органу в федеральном бюджете на обеспечение его деятельности.

Для получения компенсации и возмещения расходов служащий подает заявление с указанием сведений, для исполнения каких его должностных обязанностей и с какой периодичностью используется им личный транспорт. К заявлению прилагается копия свидетельства о регистрации транспортного средства. При этом возмещение расходов на приобретение ГСМ производится по фактическим затратам, подтвержденным соответствующими документами (счетами, квитанциями, кассовыми чеками и др.).

Законопроект, изменяющий правила удаленной работы

В настоящее время на рассмотрении находится Законопроект № 973264-7, вносящий изменения в главу 49.1 ТК РФ. Он вводит новое понятие «временной удаленной работы» и в том числе уточняет порядок компенсации расходов при удаленной работе.

В чрезвычайных ситуациях работодатель будет вправе применять упрощенный перевод сотрудников на временный удаленный режим труда. Вводится временный удаленный режим при техногенных катастрофах, эпидемиях, иных обстоятельствах, ставящих под угрозу жизнь населения, локальным нормативным актом организации. Вносить изменения в трудовой договор не нужно.

Обязательно ли компенсировать расходы дистанционному работнику

Взаимодействие работодателя и работника при дистанционной работе регулируются положениями главы 49.1 Трудового кодекса . Суть дистанционной (удаленной) работы заключается в исполнении работником своих обязанностей вне места расположения организации. Возникает закономерный вопрос — нужно ли платить компенсацию дистанционному работнику за особенный режим работы или использование личного имущества для исполнения трудовых функций вне рабочего места, организованного работодателем?

Работодатель не обязан, но вправе возместить расходы сотруднику. Вопросы возмещения затрат сотрудников на удаленке регулируются статьей 312.3 ТК РФ. Стороны вправе при заключении трудового договора прописать порядок и размер компенсации.

Документы для оформления компенсации

Для оформления компенсации понадобятся документы:

- Документально оформленное соглашение, в котором отражены сроки выплаты и размеры компенсации. Методика расчета может быть указана здесь же.

- Документы, подтверждающие что сотрудник является собственником автомобиля.

- Приказ начальника о начислении компенсации.

Образец приказа о назначении компенсации

- Квитанции и чеки, подтверждающие заявленные работником суммы. Это чеки на оплату бензина, квитанции на оплату ремонта и другие.

Величина компенсации законом не ограничена. А вот сумма, которую организация сможет списать в расходы, ограничена нормативами.

Оцениваем недостатки фиксированной компенсации

Если работа сотрудника не связана с ежедневными разъездами, то не стоит устанавливать ему компенсацию за износ транспорта в фиксированной сумме в месяц. Иначе возможны разногласия с контролирующими органами относительно ее налогообложения. Ведь непонятно, как учитывать компенсацию для этих целей — в полной сумме или из расчета дней фактического использования транспортного средства для служебных поездок. Вот что нам разъяснили относительно НДФЛ.

Из авторитетных источников

Стельмах Н.Н., Минфин России

«Суммы компенсаций за использование работником при выполнении своих трудовых обязанностей личного автомобиля, включая компенсацию расходов, возмещаются при наличии указанных выше документов, в том числе путевых листов. Поэтому за время, когда личный транспорт работника фактически не использовался в указанных целях — поездки не подтверждены путевыми листами, компенсация должна рассчитываться пропорционально количеству дней фактического использования автомобиля. Например, если работнику установлена компенсация в размере 2000 руб. в месяц, в месяце было 20 рабочих дней, путевые листы составлены только на 18 дней, то сумма компенсации, не облагаемая НДФЛ, составит 1800 руб. (2000 руб. / 20 дн. x 18 дн.)».

А вот какой позиции придерживаются представители Минфина России относительно учета фиксированной компенсации для целей налогообложения прибыли.

Из авторитетных источников

Бахвалова Александра Сергеевна, главный специалист-эксперт Департамента налоговой и таможенно-тарифной политики Минфина России

«Если работнику за использование им в служебных целях личного автомобиля компенсация установлена в фиксированном размере, она выплачивается вне зависимости от количества дней, когда личный автомобиль фактически использовался для выполнения служебных поручений. То есть, к примеру, если работнику установлена компенсация в размере 2000 руб. в месяц, в месяце было 20 рабочих дней, а путевые листы составлены только на 18 дней, то сумма компенсации будет все равно 2000 руб. А при расчете налога на прибыль можно учесть максимальную сумму компенсации за этот месяц (1500 руб. в месяц для легковых автомобилей с объемом двигателя свыше 2000 куб. см или 1200 — для автомобилей с объемом двигателя 2000 куб. см и менее). И ее не надо никак корректировать».

Вопросы и ошибки по рассматриваемой теме

Вопрос 1

Подлежат ли компенсации расходы на автомобиль, если управление им осуществляется по доверенности?

Даже если сотрудник управляет автомобилем по доверенности, то расходы, понесенные при использовании машины в служебных целях, подлежат компенсации. Загвоздка в такой ситуации только в вопросе перечисления страховых взносов. Есть две позиции. Минтруд и ФСС считают, что величина компенсации должна облагаться страховыми взносами, а решение Верховного суда №309-КГ15-8423 и высшего арбитражного суда №ВАС-4/14 говорят об обратном. Какой вариант выбрать, решает сама организация.

Вопрос 2

Как определить размер компенсации за ГСМ?

Сделать это можно несколькими способами.

Можно прописать в трудовом договоре или соглашении к нему, что возмещение производится на сумму предоставленных чеков. При этом велика вероятность, что работник предоставит «лишние» чеки.

Вариант определения суммы компенсации за 1 километр пробега тоже достаточно удобен. Например, закрепить, что с каждого километра положена компенсация 6 рублей. Соответственно, если работник проедет 1000км, то получит за это 6000 рублей.

Еще один вариант – установить конкретную твердую сумму компенсации. Но это не очень удобно, поскольку ситуации бывают разные.

В любом случае каждый из вариантов обсуждается с работником.

Ошибка

Работник использует личный автомобиль для выполнения служебных заданий на основании договора аренды с организацией. Бухгалтер не рассчитывает и не перечисляет НДФЛ с суммы компенсации. Это является ошибкой, поскольку в данном случае сумма возмещения не облагается страховыми взносами, а НДФЛ начислить и заплатить необходимо.

Использование личных транспортных средств сотрудников в работе достаточно выгодный вариант для работодателя. Очень многие фирмы практикуют такую систему. Для работника этот вариант тоже достаточно удобен. Самое главное разобраться в нюансах начисления компенсации и корректно учесть все расходы.

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления. Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

Пример. Компенсация сотруднику предприятия

ООО «Ибис» перечислило 23.07.2017 г. на зарплатную карту работника компенсацию за пользование собственным авто в размере 4000 рублей за июль 2021 г. Для отражения налога на прибыль выплата предоставлена по нормативу — 1500 рублей, т.к. объем двигателя личного транспорта выше 2000 куб.см. В бухучете будут отражены проводки:

| Наименование операции | Дебет | Кредит | Сумма, руб. |

| Начислена выплата служащему | 73 | 51 | 4000 |

| Компенсация отражена в расходах | 44 | 73 | 4000 |

| Налоговое обязательство: (4000 — 1500) х 20% | 99 | 68 | 500 |

Недостатки компенсации по фиксированной ставке

Единый размер выплат целесообразно устанавливать для служащих, чья деятельность связана с регулярными служебными поездками. Если сотрудник пользуется автомобилем несколько дней в месяц, а его компенсация неизменна, то могут возникнуть недопонимания с контролирующими органами.

Если для сотрудника утверждено фиксированное возмещение затрат — 3000 рублей в месяц, а из 21 рабочего дня маршрутные листы составлены лишь на 17, то сумма выплаты, не облагаемая НДФЛ, рассчитывается: 3000 руб. / 20 х 17 = 2550 рублей. Так считают одни представители контролирующих органов. Однако другая сторона утверждает, что сумму компенсации необходимо выплачивать независимо от фактического количества дней пользования автомобилем.

Поэтому возмещение затрат по фиксированной ставке рекомендуется предоставлять сотрудникам, использующим автотранспорт в должностных целях регулярно. В иных ситуациях лучше оформлять выплаты с помощью путевых листов и иных документов.

Как рассчитать компенсацию за личный автомобиль

Поверх этой нормы возмещается также расход ГСМ – 4000 рублей. В налоговых расходах можно учесть только 1200 рублей. Расчет, если сотрудник в отпуске или на больничном. Рассмотрим вариант, когда компания гарантирует сотруднику 4000 рублей ежемесячно.

Но, с 12 сентября, работник оформил отпуск на две недели. Если учесть что в сентябре 22 рабочих дня, и 10 из них сотрудник был в отпуске, то используем такую схему расчета: 4000 руб. / 22 дн. × 12 дн. Полученная сумма – компенсация за сентябрь, с учетом отсутствия на работе сотрудника.

Основные особенности НДФЛ с компенсационной суммы взыскивать не нужно. Эта выплата освобождается от налога (п. 3 статьи 217 НК РФ). Более того налог не нужно вычитывать из платежа, который выше норматива по прибыли.

Главное, чтоб оговоренная величина была учтена в дополнительном соглашении к трудовому договору.

Выплачиваем работнику компенсацию за использование автомобиля

Гражданское законодательство предусматривает 2 вида аренды транспортных средств:

- с экипажем (ст. 632 ГК РФ) — управляет и обслуживает автомобиль работник;

- без экипажа (ст. 642 ГК РФ) —управляют автомобилем и обслуживают его иные уполномоченные компанией лица.

Соглашение заключается письменно и не требует никакого удостоверения, регистрации (ст. 633, 643 ГК РФ). Предмет соглашения (существенное условие) должен содержать сведения, однозначно идентифицирующие объект. Они зафиксированы в свидетельстве о регистрации ТС и паспорте ТС.

Если работник — не собственник автомобиля, то к соглашению надо приложить доверенность собственника, которая предоставляет возможность сдавать доверенное имущество в аренду.

К договору аренды без экипажа следует приложить также полис ОСАГО с изменениями (перечень конкретных лиц либо без ограничений).