- Способы законного уменьшения размера НДС

- Способ 4: создавайте резервы

- Освобождение от НДС по ст. 145 НК РФ

- Расчет лимита выручки

- Ограничения на освобождение от НДС

- Как получить освобождение от НДС

- Что делать после получения освобождения от НДС

- Особенности освобождения от НДС для ЕСХН

- После освобождения от НДС необходимо отчитаться !!!

- Как освободиться от НДС: пошаговая инструкция

- Шаг 1. Сбор необходимых документов

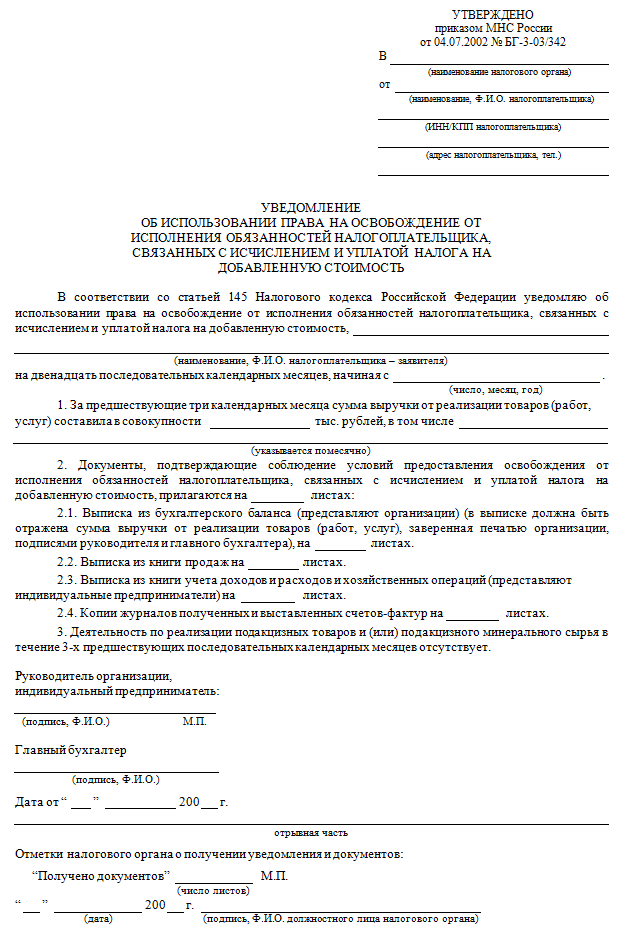

- Шаг 2. Подача уведомления: образец

- Шаг 3. Ожидание ответа и последующие действия

- Зачем это нужно

- Если есть переплата НДС: возмещение налога на добавленную стоимость

- Нюансы восстановления НДС

- Страховые взносы

- Что будет, если не предоставить документы на освобождение?

- Освобождение от уплаты НДС в 2020 году

Способы законного уменьшения размера НДС

Вопрос, как уменьшить НДС, не нарушая закон, популярен. Не требуется внесение платежа лицами, которые применяют упрощенную систему обложения, в таком случае есть вариант, как законно снизить платеж.

Намеренное уклонение от выплаты налога на добавленную стоимость или преднамеренное его сокращение влечет за собой санкции – недобросовестный налогоплательщик должен будет ответить за свои нарушения. Поэтому перед тем, как совершать какое-либо действие, направленное на снижение суммы взноса, нужно определить, является ли способ законным, может ли фискальный орган принять действие за уклонение от уплаты.

Один из вариантов снижения платежа – оформление соглашения о переводе задатка. Задаток не является объектом налогообложения. В случае если поставщик не является плательщиком сбора, продавец должен будет внести налог с полной стоимости реализуемой продукции.

В такой ситуации вместо оформления купли-продажи возможно заключение другого, агентского договора, который позволит снизить платеж. Суть договора в том, что поставщик передает продавцу продукцию по данному договору только для продажи.Продавец реализует продукцию по своей цене. Налог рассчитывается путем вычитания цены в агентском договоре и стоимости реализации.

Способ 4: создавайте резервы

Компании могут законно уменьшить налог на прибыль, если часть расходов покроют за счет резервов. В какой ситуации имеет смысл их создавать? Например, на начало следующего года накопилась значительная сумма дебиторской задолженности. Сроки оплаты долгов уже истекают или закончились, но должники деньги не возвращают. За счет резерва можно равномерно в течение года покрывать убытки от безнадежных долгов. При этом отчисления в резерв списываются на расходы в налоговом учете раньше, чем задолженность признается нереальной к взысканию. Не нужно ждать трех лет, пока истечет срок исковой давности для взыскания долга, или суд подтвердит его безнадежность.

Другая ситуация. Большая часть работников вашей компании хочет уйти в отпуск летом. Если учитывать в расходах суммы отпускных единовременно в том периоде, в котором их начислили, то на летние месяцы придется значительная доля затрат. Созданный резерв по предстоящим выплатам работникам поможет распределить расходы на выплату отпускных равномерно в течение года. Иными словами, уже с января текущего года можно усеньшить налогооблагаемую прибыль на сумму резервных отчислений.

Освобождение от НДС по ст. 145 НК РФ

Чтобы получить освобождение от НДС, важно уложиться в лимит по выручке от продажи товаров, работ, услуг (далее — ТРУ) без НДС. Она должна быть не более 2 млн

руб. за три предшествующих месяца подряд перед месяцем применения освобождения (п. 1 ст. 145 НК РФ).

Отсутствие выручки в расчетном периоде — не помеха в получении льготы по НДС (Письмо Минфина РФ от 23.08.2019 N 03-07-14/64961).

Отказываться от исполнения обязанностей по начислению и уплате НДС по ст. 145 НК РФ для юр. лиц и ИП не обязательно. Это добровольная льгота.

Расчет лимита выручки

Чтобы применить льготу, нужно найти величину выручки для сравнения ее с обозначенным пределом.

Выручка рассчитывается по правилам бухучета (Письмо Минфина РФ от 10.03.2020 N 03-07-07/17431), следовательно, при ее определении не учитывайте:

- НДС и другие аналогичные обязательные платежи (п. 1 ст. 145 НК РФ, п. 3 ПБУ 9/99);

- полученные авансы, предварительную оплату за ТРУ, задаток и залог (п. 3 ПБУ 9/99, п. 12 ПБУ 9/99);

- поступления, в т.ч. оплату за ТРУ, по договорам комиссии, агентским и прочим подобным договорам, если выступаете как посредник (п. 3 ПБУ 9/99);

- ТРУ, переданные безвозмездно (Письмо Минфина РФ от 06.04.2016 N 03-07-11/19488).

Ограничения на освобождение от НДС

Применять льготу нельзя, когда:

- занимаетесь продажей подакцизных товаров (п. 2 ст. 145 НК РФ) — исключение, если организован раздельный учет выручки,

- участвуете в проекте Сколково и не платите НДС в соответствии со ст. 145.1 НК РФ.

Также освобождение не распространяется на ввозной импортный НДС (п. 3 ст. 145 НК РФ) и уплату НДС, налоговым агентом.

Как получить освобождение от НДС

Не позднее 20-го числа месяца, с которого начинаете пользоваться льготой:

- оповестите ИФНС в письменном виде (п. 3 ст. 145 НК РФ);

- для подтверждения права подкрепите к уведомлению выписки из (п. 6 ст. 145 НК РФ):

- баланса (для юр. лица), либо книги учета доходов и расходов (для ИП);

- книги продаж.

Освобождение от НДС распространяется на 12 месяцев подряд. В этот отрезок времени отказаться от него нельзя, если только право не будет утрачено (п. 4 ст. 145 НК РФ).

По прошествии года не позднее 20-го числа следующего месяца передайте в налоговую:

- уведомление об использовании права на следующие 12 месяцев или об отказе от него;

- документы, удостоверяющие, что выручка без НДС в прошлом периоде за каждые три последовательных календарных месяца не превышала 2 млн. руб.

Что делать после получения освобождения от НДС

Уведомив налоговую об освобождении, восстановите принятый к вычету НДС по ТРУ, ОС и НМА, которые приобретались для деятельности, облагаемой НДС, в части стоимости, оставшейся на балансе:

- в налоговом периоде перед применением льготы — если воспользовались ей с начала квартала,

- в налоговом периоде, в котором применяете отказ от НДС — если право на это реализуете, начиная со 2-го месяца квартала.

Рассмотрим специфику учета НДС после получения освобождения от налога:

| Событие | Особенность |

| Исходящий НДС | Не исчисляется и не уплачивается (п. 1 ст. 145 НК РФ) |

| СФ исходящий | СФ покупателям оформляется с пометкой «Без НДС» в графе «Налоговая ставка». При выставлении СФ с НДС необходимо исчислить и уплатить налог в бюджет (п. 3 ст.169 НК РФ, п. 5 ст. 173 НК РФ) |

| Книга продаж | Ведется (п. 3 ст.169 НК РФ, п. 6 ст. 145 НК РФ) |

| Входящий НДС | Не принимается к вычету. Включается в стоимость ТРУ (Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

| Книга покупок | Не ведется (письмо ФНС РФ от 29.04.2013 N ЕД-4-3/7895@) |

| Декларация по НДС | Не сдается. Исключение: выставлен СФ с НДС, либо юр.лицо (ИП) — налоговый агент по НДС (п. 5 ст. 174 НК РФ, Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

Особенности освобождения от НДС для ЕСХН

Плательщики ЕСХН вправе отказаться от НДС при выполнении условий:

переход на режим ЕСНХ и право на льготу реализуются в одном календарном году,

либо

доход без НДС, полученный от продажи ТРУ при ведении деятельности, облагаемой ЕСНХ, не превысил обозначенный предел:

Выбрав режим ЕСХН при создании юр. лица (регистрации ИП), одновременно можно уведомить и об освобождении от НДС.

Оповестите налоговиков не позднее 20-го числа месяца, с которого пользуетесь льготой.

ЕСНХ-плательщики, в отличие от остальных, не обязаны каждый год подтверждать право не исчислять НДС.

Еще одна особенность для плательщика ЕСХН состоит в том, что, применив освобождение от НДС, нельзя от него отказаться до того времени, пока:

доход не стал выше установленного порога,

либо

не реализован подакцизный товар.

Утратили возможность использовать льготу — исчислите НДС с начала того месяца, с которого лишились права применять освобождение, и уплатите налог в бюджет.

Лишившись права на освобождение от НДС, ЕСНХ-плательщик больше не сможет воспользоваться им повторно (п. 5 ст. 145 НК РФ).

После освобождения от НДС необходимо отчитаться !!!

Если у вас, например, 31.03.2015 закончились 12 месяцев освобождения от НДС по ст. 145 НК, то не позднее 20 апреля сдайте в свою инспекцию выписки из:

- баланса с указанием выручки за весь период освобождения (из книги учета доходов и расходов – для ИП);

- книги продаж за весь период освобождения.

Это делается для того, чтобы ИФНС знала, что вы законно пользовались НДС-освобождением. Если вообще не сдать эти документы, будет считаться, что вы утратили право на освобождение от НДС с первого месяца его применения!!! Тогда НДС за прошедшие 12 месяцев надо будет восстановить и перечислить в бюджет с уплатой пеней и штрафов (п. 5 ст. 145 НК).

В этот же срок необходимо сообщить налоговикам о том, будете ли вы пользоваться освобождением следующие 12 месяцев (начиная с апреля в примере выше) или отказываетесь от него. Обязательной формы нет, можно взять за основу форму уведомления об использовании права на освобождение (утв. Приказом МНС от 04.07.2002 № БГ-3-03/342). Но даже если не уведомить ИФНС о том, что вы остаетесь на освобождении еще на год, она не вправе отказать вам в его продлении (п. 2 Постановления Пленума ВАС от 30.05.2014 № 33).

Как освободиться от НДС: пошаговая инструкция

Для оформления льготы для дальнейшего освобождения от уплаты НДС плательщик направляет полный пакет документов в свою налоговую службу и ожидает принятия решения.

Шаг 1. Сбор необходимых документов

К документам относится уведомление, которое заполняется по утвержденной форме (см. ниже) и выписки из финансовых бумаг:

- книги продаж;

- книги учета доходов/расходов (только для предпринимателей);

- бухгалтерского баланса (только для юридических лиц).

Шаг 2. Подача уведомления: образец

Документ заполняется в печатном или рукописном виде без исправлений, помарок и зачеркиваний. Его форма является обязательной для всех компаний и предпринимателей. При заполнении заявитель указывает:

- Название отделения ИФНС.

- Свои ФИО, реквизиты, адрес и контактный телефон.

- Объем выручки за 3 полных календарных месяца в рублях.

- Приложения (описание каждого документа с количеством страниц).

- ФИО, подпись руководителя.

- ФИО, подпись главного бухгалтера.

- Дата, печать.

Уведомление содержит отрывную часть, которая заполняется сотрудником налоговой службы, получившим его любым описанным способом.

Шаг 3. Ожидание ответа и последующие действия

Налоговая инспекция принимает решение и направляет ответ в письменном виде в срок не позднее 1 месяца. Поскольку период освобождения от НДС действует максимум 12 месяцев, то после окончания этого срока плательщик снова должен обратиться в то же самое отделение налоговой инспекции, чтобы уведомить ее:

- о необходимости продления льготы по тем же основаниям (передаются актуальные выписки);

- или о прекращении действия льготного периода в связи с тем, что объем дохода превысил 2 млн. руб.

Однако если организация или предприниматель работают по ЕСХН и при этом они получили льготу по НДС, они не обязаны подавать описанные документы ежегодно. Достаточно предоставить пакет бумаг 1 раз. Однако если в результате проверки выяснится, что доход компании превысил установленные лимиты, ее ожидают штрафные санкции и другие меры ответственности.

Зачем это нужно

Нужно четко понимать, что ставить целью бизнеса получение налоговой выгоды нельзя. Вы просто можете в ходе ведения хозяйственной деятельности немного уменьшить свои расходы и не более того. Так, в статье 54.1 Налогового кодекса говорится, что уменьшить базу налогообложения можно, если предприниматель попадает под определенные условия, но при этом он должен соблюдать определенные правила. Главным правилом является наличие ключевой цели у предпринимателя или организации, которая не связана с попыткой уменьшения налоговой ставки. Именно основываясь на этом правиле, вы должны подходить к процессу. Поскольку если налоговики заподозрят, что ваши действия были совершены для того, чтобы нарочно снизить НДС, то они активируют свои полномочия и возможности, чтобы вы не смогли обойти требования закона.

Приведем пример. Чтобы работать на упрощенном режиме, доход ИП или компании должен не превышать 150 миллионов рублей в год, а количество сотрудников быть меньше 100 человек. Если компания переваливает за эти лимиты, то ее переводят на общую систему налогообложения, что приводит к усложнению администрирования и повышению расходов на налоги. Поэтому владелец компании делит ее на две-три части, и каждая часть работает на УСН. Этот вариант тщательно контролируется налоговиками: если будет обнаружено, что деление было сделано исключительно с целью ухода от налогов, то предпринимателя оштрафуют и заставят-таки перейти на нужную систему. Но это не значит, что если у компании 10 небольших магазинов в разных частях города или в регионах, открытых в разное время, то это будет признано, как нарушение. Здесь у вас будет четкое обоснование, что вы развивались постепенно, захватывали новые рынки и рассматривать эту операцию, как уход от налога, просто нецелесообразно.

Если есть переплата НДС: возмещение налога на добавленную стоимость

Бывает, что компания переплатила НДС: такое случается, когда сумма налоговых вычетов больше, чем сумма НДС с продаж. Из-за этого с 2023 года может образоваться положительное сальдо ЕНС, сумму которого можно вернуть.

Что такое единый налоговый платеж?

Разницу вернут на ЕНС, если у компании не было отрицательного сальдо. Если сальдо было отрицательным, то есть компания задолжала бюджету, переплату по НДС автоматически зачтут в счет недоимки. Если недоимка меньше возмещенного налога, на ЕНС образуется положительное сальдо.

Положительное сальдо ЕНС из-за возмещения НДС может образоваться раз в квартал. Есть два способа вернуть деньги: общий, после камеральной проверки, и заявительный — в ходе проверки.

Как вернуть положительное сальдо ЕНС после камеральной проверки. Для этого вместе с налоговой декларацией за квартал нужно подать заявление на возмещение налоговой переплаты.

Как проходят камеральные проверки

После подачи декларации автоматически начнется камеральная проверка, она обычно длится два или три месяца. Если нарушений по итогам проверки не будет, решение о возмещении примут в течение семи дней после проверки. После чего, возможно, образуется положительное сальдо ЕНС, сумму которого налоговая сообщит в Казначейство, и оно вернет деньги в течение пяти дней после решения. С ЕНС налог можно будет вернуть на расчетный счет.

Порядок возмещения налога — в ст. 176 НК РФ

Если в ходе проверки обнаружат несоответствия, налоговый инспектор оформит акт. На подачу возражения по акту есть 15 дней. Затем возражение снова рассматривают инспекторы и решают, возмещать НДС или нет. Если все будет хорошо, переплата образует положительное сальдо на ЕНС компании или ИП, и эти деньги можно вернуть или зачесть в счет других платежей.

Общий срок возврата НДС может занять до четырех месяцев.

Как вернуть НДС в заявительном порядке — в ходе проверки. Переплату по НДС можно вернуть быстрее, но сделать это можно только в двух случаях:

Заявительный порядок возмещения налога — в ст. 176.1 НК РФ

- Компания или ИП — крупный налогоплательщик: уплатили налогов на сумму больше 2 млрд рублей за последние три года.

- Если бизнес гарантирует, что в случае выявления нарушений сможет вернуть возмещенный налог. Подтвердить это можно банковской гарантией или поручительством.

- Если налогоплательщик не находится в процессе реорганизации или ликвидации и в его отношении не ведется дело о банкротстве. Вернуть в этом случае можно не больше суммы, уплаченной за предыдущий год.

Чтобы вернуть деньги, нужно сделать следующее:

- в строке 055 налоговой декларации поставить код, на каком основании применяете заявительный порядок возмещения. Если на основании подп. 8 п. 2 ст. 176.1 НК — код «07»;

- в строке 056 налоговой декларации указать сумму, которую хотите вернуть;

- в течение пяти рабочих дней после подачи декларации по НДС подать заявление на возврат налоговой переплаты.

Заявление рассмотрят за пять рабочих дней. Если решение положительное, деньги вернут в течение пяти рабочих дней. Таким образом, максимальный срок возврата — 15 рабочих дней.

Нюансы восстановления НДС

Появляется сложность с восстановлением НДС, принятым к возмещению до того момента, когда организация начинает пользоваться правом освобождения.

Восстанавливается налог по купленным ценностям товарно-материального характера, услугам, а также по объектам основных фондов, период начисления амортизации у которых еще не закончился. Имеются в виду те НМА и ОС, которые приобретались до начала пользования освобождением, и которые планировалось использовать в налогооблагаемых операциях.

Необходимость восстановления обуславливается тем, что данные товары, услуги, объекты основных фондов будут применимы в деятельности, с которой не будет начислен НДС к уплате (по 145 статье), а значит и возмещаемый НДС по ним нужно восстановить.

В каком периоде восстанавливать налог:

- Если начисление НДС прекращено с 1 месяца квартала — в квартале, предшествующем текущему;

- Если начисление НДС прекращено со 2 или 3 месяца квартала — в текущем квартале.

Страховые взносы

ИП независимо от вида деятельности и применяемой системы налогообложения обязаны платить страховые взносы «за себя» в установленном размере.

Налоговый Кодекс в ст. 430 содержит точные суммы:

8 426 руб. – медицинский.

Бизнесу на упрощенке разрешено вычесть эти суммы из доходной части. При ЕНДВ страховые платежи «за себя» вычитаются из налогов в полном объеме.

Для предприятий размер взносов «на травматизм и профзаболевания» не меняется.

Предельные размеры доходной базы для работников:

ИПК остается замороженным – все средства направляются в страховые выплаты. Платежи в ФОМС не зависят от лимита доходов и начисляются по неизменной ставке.

Планируется расширение географии пилотного проекта ФСС в два этапа. Девять новых регионов войдут в него с 1 января, еще девять – с 1 июля. Проект подразумевает прямые выплаты гражданам по социальному страхованию непосредственно из территориального фонда в установленные законом сроки, минуя работодателя.

Отменены льготы по ставкам страховых платежей для ряда образовательных, туристических организаций и предпринимателей.

Что будет, если не предоставить документы на освобождение?

Если налогоплательщик не направит Уведомление о переходе на освобождение и о продлении периода освобождения на следующие 12 месяцев, то он не потеряет право на работу без НДС.

Однако, уведомление стоит подать, это позволит избежать блокировки счетов из-за того, что налоговый орган не был уведомлен о использовании налогоплательщиком освобождения.

Если налогоплательщик не предоставит документы, подтверждающие правомерность применения освобождения, то он теряет право на данное освобождение за весь период его применения. В этом случае необходимо доначислить НДС, заплатить пени и штрафы.

Освобождение от уплаты НДС в 2020 году

По своей сути НДС представляет собой косвенный фискальный сбор, объектом налогообложения которого выступает часть стоимости товара или услуги с учетом ее формирования на всех стадиях – от изготовления до продажи конечному потребителю, при их реализации, осуществлении СМР, ввоза товаров на территорию РФ.

Внимание! НДС выставляется и выплачивается по мере реализации товаров и услуг.

Данный налог хоть и уплачивается продавцом или лицом, предоставляющим услуги, однако основная нагрузка по факту лежит все же на потребителе, приобретающем товар, стоимость которого сформирована уже с его учетом.

На сегодняшний день нельзя говорить о единой ставке НДС, которая применяется по отношению ко всем хозяйствующим субъектам. Так, следует выделить следующие процентные ставки:

- 0% — нулевая ставка по НДС распространяется на специально выделенные налоговым законодательством товары, в первую очередь, это касается экспортных позиций.

- 10% — льготная ставка распространяется на товары, имеющие социальную значимость. В данном случае речь идет о большинстве видов продуктов питания (к примеру, овощи, фрукты, молочная продукция, хлеб и так далее), товаров для детей. Перечень их видов определяется законодательно и является закрытым.

- 20% — именно такая ставка и является на сегодняшний момент наиболее распространенной. В подавляющем большинстве случаев плательщики НДС оплачивают налог по ставке 20%.

Справка! До 1 января 2019 года ставка по данному налогу составляла 18%. Повышение НДС же вызвала серьезный общественный резонанс и критику работы Правительства РФ, поскольку данный шаг закономерно привел к удорожанию товаров и услуг и, как следствие, к дополнительной нагрузке на потребителей.

При этом закон допускает в ряде случаев предоставление налоговых льгот части хозяйствующих субъектов. Возможность полного освобождения имеется у организаций, которые соответствуют критериям, указанным далее:

- Максимальный предел выручки – 2 миллиона рублей. Так, льготу вправе ожидать предприятия, которые выручили в общей сложности за 3 последних месяца сумму, не превышающую 2 миллиона рублей.

- Срок ведения хозяйственной деятельности – не менее 3 месяцев. В данном случае отсчет следует вести с момента регистрации предприятия в налоговых органах.

Кроме этого, рассчитывать на преференции могут только организации, не реализующие товары, являющиеся подакцизными.

Законодательно определено, что плательщиками НДС выступают организации, которые применяют общий режим налогообложения. Соответственно, они же могут рассчитывать на получение рассматриваемой льготы.

Однако на практике плательщиками НДС являются и хозяйствующие субъекты, которые оплачивают единый сельскохозяйственный налог. Соответственно, у многих аграриев возникает вопрос относительно условий их освобождения от НДС.

Для них применяется иное правило. Так, рассчитывать на льготу они могут только в том случае, если общий доход по деятельности, связанной с уплатой ЕСХН, составит не более определенного лимита. Последний же не является постоянным, а устанавливается на конкретный период. Так, в 2020 году данный лимит составляет 80 млн. рублей.

Внимание! Правительством РФ было принято решение о постепенном снижении лимита выручки плательщиков ЕСХН, дающего им право на освобождение от НДС. Так, в 2021 году он составит 70 миллионов рублей, а в 2022 – 60 миллионов.