- Какие счета-фактуры не регистрируются

- Срок хранения

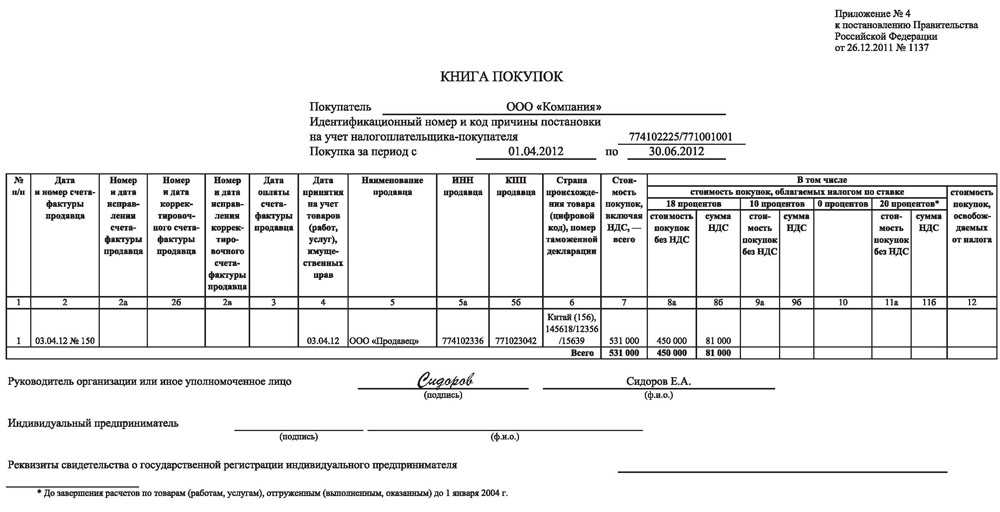

- Заполнение книги покупок

- Правила и условия для формирования

- Графы

- Порядок

- Вычеты

- Особенности оформления при импорте

- Как проводить сверку

- Проверка книги продаж

- Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

- Книга покупок в 1с 8.3

- Как исправить книгу покупок и продаж в декларации по НДС

- Как период обнаружения ошибки влияет на способ корректировки НДС

- Выбор способа корректировки (пример)

- Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж

- Содержимое книги продаж, правила ее оформления

- Порядок заполнения

- Когда нужна книга

- Содержимое книги покупок

- Правила заполнения

Какие счета-фактуры не регистрируются

В книге покупок не регистрируются счета-фактуры, полученные:

покупателями при безвозмездной передаче товаров (выполнении работ, оказании услуг), включая основные средства и нематериальные активы;

участниками биржи (брокером) по операциям купли-продажи иностранной валюты (ценных бумаг);

посредниками от заказчиков по переданным на реализацию товарам (работам, услугам, имущественным правам), в том числе по полученной сумме аванса (частичной оплаты);

посредниками от продавцов, выставленные на имя посредника по товарам (работам, услугам, имущественным правам, а также по полученной сумме аванса (частичной оплаты);

на сумму аванса (частичной оплаты), если товары (работы, услуги, имущественные права) приобретаются исключительно для операций, не облагаемых НДС (п. 2, 5 ст. 170 НК РФ);

на сумму аванса (частичной оплаты) после составления (получения) счетов-фактур при реализации товаров (работ, услуг, передаче имущественных прав);

с пометкой «без НДС» от продавцов, которые не являются плательщиками НДС;

на сумму аванса (частичной оплаты) в безденежной форме.

Такой порядок следует из положений пункта 3 статьи 169 Налогового кодекса РФ, пункта 19 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и письма Минфина России от 20 октября 2011 г. № 03-07-09/34.

Совет: запрет на регистрацию в книге покупок счетов-фактур, выставленных продавцами (исполнителями) на сумму авансов в неденежной форме, противоречит правовой позиции Пленума ВАС РФ. Налогоплательщики могут игнорировать этот запрет, если не опасаются защищать свою правоту в суде. Шансы выиграть спор достаточно высоки.

Ни пункт 12 статьи 171, ни глава 21 Налогового кодекса РФ в целом не содержат указаний на то, что аванс должен быть перечислен продавцу (исполнителю) исключительно в денежной форме. Отсутствие подобных ограничений означает, что покупатель (заказчик) не может быть лишен права на вычет НДС, если предоплата произведена ценными бумагами, передачей имущественных прав, в натуральной форме и т. п. Получив от продавца (исполнителя) такой счет-фактуру, покупатель (заказчик) может зарегистрировать его в книге покупок, а сумму НДС предъявить к вычету.

Такая позиция отражена в пункте 23 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33. Несмотря на то что этот документ обязателен только для арбитражных судов (п. 2 ст. 13 Закона от 28 апреля 1995 г. № 1-ФКЗ, п. 1 ст. 3 Закона от 4 июня 2014 г. № 8-ФКЗ), им могут руководствоваться и налогоплательщики. Признавая бесперспективность судебных разбирательств в ситуациях, когда ВАС РФ или Верховный суд РФ четко обозначили свою позицию, контролирующие ведомства пояснили, что в этих случаях налоговым инспекциям не следует доводить дело до суда (письма Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 и ФНС России от 26 ноября 2013 г. № ГД-4-3/21097). Принимая решения по спорным вопросам, инспекции должны руководствоваться официально опубликованными документами высших судебных органов.

Срок хранения

На основании ФЗ №125 книга продаж должна храниться не меньше 4-х лет, после чего переносится в архив, где хранится столько же, сколько и личная документация работников. Так как книга используется для расчета НДС, то она должна всегда находиться в отдельной папке, чтобы при налоговых проверках бухгалтер смог в любой момент времени передать документацию комиссии.

Срок 4 года назначается не только для книги, но и для других документов, которые предназначены для расчета и перечисления разных сумм в государственный бюджет. Это же относится к бумагам, с помощью которых налогоплательщик подтверждает расходы или доходы.

Если ориентироваться на законы, касающиеся бухучета, то срок увеличивается до 5 лет. Это указывается положениями ФЗ №402, который был принят в 2011 году. Аналогичная информация содержится в ПП №1137. Хранить 5 лет рекомендуется не только книгу, но и дополнительные листы, которые формируются при совершении ошибок.

Срок начинается с момента внесения последней записи. Руководитель компании должен приобрести сейф, где создаются оптимальные условия для сохранения бумажной документации. Доступ к этому сейфу имеется не только у директора, но и главного бухгалтера, а также у некоторых других лиц, наделенных соответствующими полномочиями.

Заполнение книги покупок

В настоящее время налоговой инспекцией осуществляется контроль хозяйственных операций, в которых участвуют хозяйствующие субъекты. Проверка налога на добавленную стоимость (НДС) является сплошной, — если один из контрагентов внес отгрузку в свою учетную систему, инспекция будет «искать».

Такую же встречную фактуру у оппонента проверяемой организации. Проверка деклараций предприятий происходит в автоматическом режиме специализированными сервисами государственного ведомства. Если все операции имеют между собой согласование, то платежи и отгрузки между фирмами не попадут в разряд подозрительных. Ввиду такого тотального контроля всем предприятиям, — плательщикам НДС, — надлежит строго следить за ведением отчетных форм.

Заполнение книги покупок — тема данного видеосюжета:

Правила и условия для формирования

В качестве правил, которые устанавливает законодатель, используются следующие нормы:

В качестве правил, которые устанавливает законодатель, используются следующие нормы:

- Книга покупок, как и любой другой регистр должен иметь нумерацию;

- Как отчет, регистр должен быть скреплен (прошит нитками), в месте прохождения концов бечевки наклеивается заверительный лист. На штампе проставляются такие реквизиты, как печать организации, подпись руководителя и количество листов в деле;

- При возникновении необходимости внесения изменений, правок в книгу покупок, создается дополнительный регистр – лист. Вложений может быть несколько, при этом не допускается нумеровать дополнения сквозным методом;

- Для случаев, когда в организации ведется учет в электронном формате, по завершении налогового периода, книгу покупок надлежит распечатать и оформить в соответствии с правилами;

- Для исключения ошибок в регистре, его надлежит сдавать на проверку ответственным должностным лицам (главному бухгалтеру, руководителю).

Графы

- Номер каждой операции, отраженной в книге (заносится в соответствии с кодом из Перечня).

- Собственно, коды. Если счет-фактура сводный, то коды проставляются через запятую.

- Реквизиты, позволяющие идентифицировать основание хозяйственной операции.

- Реквизиты для исправленных счетов.

- Реквизиты для корректировочных документов.

- Реквизиты для дополнительных документов.

- Данные платежного поручения (или иного документа), по которому совершена оплата покупки.

- Дата фактического оприходования закупки.

- Данные на продавца – контрагента предприятия.

- Сведения о посреднике.

- Реквизиты таможенной декларации.

- Графа для кода и вида валюты по международной сделке.

- Итог по стоимости счетов-фактур.

- Расчетная сумма НДС, которую фирма имеет право принять к вычету из базы.

Порядок

- Законодатель не ограничивает организации в выборе способа ведения регистра (на бумажном носителе или в электронной форме – следует закрепить в учетной политике);

- Единица учета для книги покупок – рубли и копейки, за исключением приобретения товаров у национальных поставщиков;

- Чтобы исправить неправильные записи следует регистрировать корректировки тем же кварталом, в котором обнаружена ошибка;

- Обязательно следует выводить, оформлять и направлять на хранение книгу покупок за прошедший отчетный период;

Срок хранения книги покупок, как и книги продаж, должен составлять не менее 4 лет.

Бланк книги можно скачать здесь.

Пример заполнения

Вычеты

Что касается покупателей, которые перечисляют средства в счет предоплаты за товары, которые получат в будущем, отражать сведения в книге покупок не стоит. Даже если организация находится на общем режиме налогообложения, право на вычет (обязанность на оптимизацию налоговой базы) появится не ранее, чем после оприходования поступившего товара.

Соответственно, предоплата не является основанием для уменьшения налогов в текущем квартале. Довольно часто предприниматели в конце квартала начинают кипучую деятельность по закупкам. Чтобы исключить такие моменты в практике хозяйствующих субъектов, законодатель обязывает продавцов отгружать свой товар в том же отчетном периоде, что и его оппонент.

Заполнение книги в 1С 7.7 показано в этом видеоролике:

https://youtube.com/watch?v=7MHxqZEa4OQ

Особенности оформления при импорте

В руководящих документах отмечается, что книга покупок служит не только регистром для отражения операций, содержащих сведения по налогу на добавленную стоимость. Так, номер грузовой таможенной декларации проставляется взамен сведений по счету-фактуре, на основании которого был принят к учету вычет. При этом налог на добавленную стоимость уже считается уплаченным при ввозе товара на территорию Российской Федерации.

Как проводить сверку

На основании положений ФЗ №134 с 2015 года все налогоплательщики при составлении декларации по НДС обязаны указывать сведения, содержащиеся в книге продаж и покупок. Дополнительно переносятся данные из счетов-фактур, которые были получены или выставлены. Представители ФНС проводят сверку этой информации.

Если во время проверки выявляются несоответствия, ошибки или неточности, то это приводит к привлечению компаний к ответственности. Сверка предполагает изучение документов сразу нескольких контрагентов. Обычно несоответствия говорят о следующих нарушениях:

- намеренное или случайное занижение размера НДС;

- завышение суммы, которая запрашивается в виде вычета.

Для получения более полной информации инспекторы запрашивают у налогоплательщиков дополнительную документацию. К ней относятся счета-фактуры, справки или иная первичная документация. Представитель компании вынужден составлять специальный письменный документ, в котором содержатся пояснения к каждому обнаруженному несоответствию.

Внимание! Пояснения передаются инспектору в течение 5 дней с момента получения соответствующего требования, причем если налогоплательщик не уложится в этот срок, то без объяснений взимается крупный штраф, а также принимается решение о неправомерности составления заявления на получение вычета. Если в процессе сверки выявляются разные проблемы или нарушения, то необходимо обратиться к партнерам, чтобы проверить первичную документацию

Нередко такие действия приводят к внесению корректировок в документы, что позволяет избежать негативных последствий от налоговых проверок. Но не допускается просто изменять документы задним числом, так как в будущем все равно может возникнуть разница при более детальной сверке

Если в процессе сверки выявляются разные проблемы или нарушения, то необходимо обратиться к партнерам, чтобы проверить первичную документацию. Нередко такие действия приводят к внесению корректировок в документы, что позволяет избежать негативных последствий от налоговых проверок. Но не допускается просто изменять документы задним числом, так как в будущем все равно может возникнуть разница при более детальной сверке.

Проверка книги продаж

Книга представляет собой налоговый регистр. Он необходим для фиксации всех бумаг, касающихся определения НДС. Верность содержания книги проверяется так:

Журнал продаж = Оборот по сч. 90/03 (НДС с продаж) + Оборот по ДТ сч. 76АВ + Оборот по ДТ сч.76АВ/

Как проверяется журнал продаж? Процедура потребует составления сальдовой ведомости по сч. 90/01. В журнале могут отсутствовать эти операции:

- Необлагаемые НДС.

- Со ставкой, равной 0%.

При данных обстоятельствах оборот по КТ счета 90/01, помноженный на ставку 18/118, тождественен обороту по дебету счета 90/03 (запись ДТ90/03 КТ68/02).

Что делать, если эти значения не равны друг другу? Необходимо исполнить проверку этих показателей:

- Если отсутствуют операции без обложения НДС или со ставкой 0%, сальдо по сч.19 на завершение периода составляет ноль.

- Счета 62/01 и 62/02 соответствуют друг другу. По одному партнеру и соглашению отсутствуют остатки по дебету и кредиту.

- Сальдо сч. 76АВ тождественно сальдо сч. 62/02, помноженного на 18/118. Если присутствуют авансы в валюте, необходимо добавить к формуле сальдо и этих счетов.

К СВЕДЕНИЮ! Проверкой занимается бухгалтер компании. Контроль выполняется перед оформлением декларации.

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Книга покупок в 1с 8.3

Подпишитесь на наш канал на YouTube!

Продолжаем наш цикл мини уроков по составлению бухгалтерских и налоговых регистров в учетной программе.

В предыдущей статье я описывала процесс составления Книги продаж в 1С 8.3

Теперь речь пойдет о книге покупок, отчете, который собирает все «входящие» счета-фактуры и показывает общую сумму НДС, которую можно вычесть из общей суммы начисленного налога, подлежащего уплате за отчетный квартал.

* Узнайте, какие ошибки нельзя допускать в счетах–фактурах

Хотите стать ПРОФИ в 1 С 8.3? Теперь применим наши теоретические знания в хозяйственной деятельности. Мы самостоятельно составим книгу покупок в 1С 8.3 Типичная ситуация:

«12.06.2019г. Поступление от поставщика ООО «Мегастек»Стекло 8 мм Bronze (бронза) количество 15,636 м2 на общую сумму 50 000 руб. ( в т.ч НДС 20% 8 333,33 руб.).ТОРГ-12 и счет-фактура по номером 3162.19.06.2019г. Наша организация оплатила аванс , предусмотренный договором в сумме 460 000 руб.( в т.ч. НДС 20% 76 666,67) за изготовление стеклянных конструкций. ООО «ТРАВЫЧ» выставило нам авансовый счет-фактуру № 12АВ от 19.06.2019г.»

Наша с Вами задача составить книгу покупок за 2 квартал 2021г. используя имеющиеся данные.

Приступаем:

1. Регистрация счета-фактуры от поставщика при поступлении товара

Как вы, скорее всего, поняли, изначально мы должны отразить документ поступления в программе 1С.

Для этого проделаем следующие манипуляции:

Последовательно записываем все необходимые реквизиты документа:

Итак, первый документ для создания книги покупок у нас готов.2. Регистрация авансового счета-фактуры от поставщика

Переходим к следующей по условию задачи операции.

Создадим авансовый счет-фактуру от поставщика.

Нужно зайти в выписку банка за этот день, и найти необходимый документ.

Останется вписать номер и дату, и документ готов!

3. Формируем книгу покупок Если Вы изучали наш предыдущий урок, то наверняка уже знаете, что эти отчеты в программе формируются автоматически после правильного занесения в базу счетов-фактур. А так как самое основное мы уже сделали, то теперь нам остается только проанализировать правильность учета.

И вот какая картина нам открылась!

Как видите, работать в программе 1С 8.3. легче, чем кажется! И, согласитесь, что с практическим примером усваивать материал гораздо удобнее!

Именно таким образом у нас и построен курс-практикум «Работа в программе 1С: Бухгалтерия 8.3. Учет хозяйственных операций.», который включает в себя все участки бухгалтерского и налогового учета. Это и кассовые операции, и учет зарплаты, и авансовый отчет, и поступление, и реализация, и учет основных средств. Помимо этого, в курсе есть практические уроки формирования регламентных операций и отчетности.

Заинтересовало?

Тогда получите

И убедитесь в полезности курса сами!!!

| Автор статьи:Матасова Татьяна Валериевна -эксперт по вопросам налогового и бухгалтерского учета |

Как исправить книгу покупок и продаж в декларации по НДС

Необходимость в корректировке книги покупок в декларации по НДС может возникнуть по разным причинам:

- В раздел 8 декларации попали искаженные (неверные или неполные) данные. При этом в самой книге покупок налогоплательщика всё верно. Такое возможно при технических погрешностях, возникающих в результате переноса сведений из книги покупок в декларацию.

- Информацию из раздела 8 декларации по НДС необходимо откорректировать в связи с отражением новых сведений в дополнительных листах к книге покупок.

В упомянутых выше случаях требуется представить в инспекцию уточненную декларацию

Особое внимание следует обратить на поле 001 раздела 8:

При внесении исправлений в книгу покупок в декларацию по НДС требуется включить приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок». Кроме того, в уточненной декларации обязательно заполняются все разделы, которые присутствовали в первичном документе.

Заполнять раздел 8 можно двумя способами:

При корректировке книги продаж в декларации по НДС применяются аналогичные правила.

Как период обнаружения ошибки влияет на способ корректировки НДС

Ошибку в книге покупок налогоплательщик может обнаружить в разное время:

- до окончания отчетного квартала и представления декларации по НДС;

- в последующие периоды.

Как налоговики советуют исправлять НДС в таких ситуациях, смотрите на рисунке:

Такой алгоритм предложен налоговиками в письме ФНС от 29.12.2016 № СД-4-3/25440.

Выбор способа корректировки (пример)

Бухгалтер Христофоров П. А. ведет учет одновременно в ООО «Реализатор оптима» и ИП Водонаев Т. Р. Обе компании применяют традиционную систему налогообложения и уплачивают НДС.

Декларации по НДС Христофоров П. А. формирует в порядке очередности:

- 19.10.2019 он отправил в ИФНС декларацию по НДС за ИП Водонаев Т. Р.

- 24.10.2019 он запланировал отправку декларации по НДС за ООО «Реализатор оптима».

20.10.2019 Христофоров П. А. решил сверить сплошным способом все счета-фактуры по обеим компаниям и обнаружил ошибки:

- в книге покупок ООО «Реализатор оптима» — при отражении счета-фактуры на сумму 357 997 руб. (в т. ч. НДС = 59 662,83 руб.) задвоилась одна цифра (в т. ч. НДС = 599 662,83 руб.).

- в книге покупок ИП Водонаев Т. Р. также выявлены ошибки.

Так как декларация по НДС за ИП Водонаев Т. Р. уже была отправлена, исправлять ошибки пришлось путем подачи уточненной декларации (после оформления дополнительного листа к книге покупок за 3-й квартал 2019 года).

Ошибка в книге покупок ООО «Реализатор оптима» была выявлена до представления декларации в инспекцию, поэтому бухгалтер ограничился исправлениями в книге покупок — неверные данные были отражены в книге покупок со знаком «минус», а затем в обычном порядке зарегистрирован счет-фактура с верными цифрами.

Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж

Восстановить НДС и отразить корректировку поступления в книге продаж может потребоваться по ряду причин. К примеру, по договоренности покупателя и продавца была уменьшена стоимость товаров, по которым налог уже был принят к вычету. НДС, подлежащий восстановлению (НДСвосс), нужно определить по формуле:

НДСвосс = НДС– НДС1,

где НДС и НДС1 — налог, исчисленный до и после уменьшения стоимости товаров.

Пример

ООО «Зефир» приняло к вычету НДС в сумме 379 488 руб. по приобретенным у ПАО «Рахат-лукум» кондитерским изделиям. Спустя два месяца продавец предоставил покупателю ретро-скидку. Цена кондитерских изделий уменьшилась, вычет покупателя снизился до 306 133 руб.

ООО «Зефир» должно восстановить НДС в сумме 73 355 руб. (379 488 – 306 133).

Оформление корректировочного счета-фактуры не приводит к необходимости уточнять ранее представленную в инспекцию декларацию по НДС. Корректировочный счет-фактуру продавец отражает в книге покупок в периоде его оформления. У него в такой ситуации возникает право на вычет НДС.

У покупателя корректировочный счет-фактура на уменьшение отражается в книге продаж, и потому появляется обязанность восстановить ранее принятый к вычету налог.

Содержимое книги продаж, правила ее оформления

С книгой покупок и продаж и что это такое читатели познакомились. Важным моментом остается разбор содержания документации и правил его заполнения. Алгоритм данной процедуры идентичен за исключением нескольких пунктов, о которых написано ниже.

Пример заполнения книги продаж

Обязательным условием считается внесение счета фактуры в документ. Кроме того, включены также следующие данные:

- чеки после проведения операций;

- документация строгой отчетности;

- предоплата от реализации продукции;

- сведения продавца;

- период отчетности;

- полная совокупность НДС.

Согласно налоговому кодексу, ведением книги продаж занимаются исключительно граждане, обязанные уплачивать НДС, включая освобожденных от уплаты, а также налоговые агенты. В список попадают также граждане-налогоплательщики, использующие упрощенную и вмененную системы налогообложения.

Порядок заполнения

Первым делом заполняется титульник:

- Полное или сокращенное наименование продавца.

- При наличии указывается КПП.

- ИНН.

- Срок, за который составлен и оформлен документ.

В 2015 году в законодательство ввели еще несколько полей для внесения данных. Гражданин заполняет следующее:

- 1 строку заполнить порядковым номером;

- Во второй должен находиться числовой код операции. Сведения различны в зависимости от проводимой операции;

- В третьей графе указывают дату и счет-фактуру;

- С 4 по 6 строчку вносятся корректировки из документации;

- Седьмая и восьмая строчка заполняются сведениями о продавце;

- В 9-10 вносятся лишь при наличии агента-посредника;

- 11 графа заполняется регистрационным номером и датой чека после оплаты налога;

- Заполнение 12 строки происходит сведениями о валюте компании-экспортера;

- 13 графа разделена на два столбца – первый заполняется конечной суммой счета-фактуры, второй налогом;

- С 14 по 18 графу входят данные, соответствующие наименованиям строки. Главное правило – суммы писать в российской валюте.

Когда нужна книга

Основное назначение заключается в возможности получения актуальной информации для расчета налоговых вычетов, предоставляемых предпринимателям по НДС. Поэтому она необходима всем организациям, которые во время работы применяют ОСНО.

Не требуется книга в следующих ситуациях:

- компания получила официальное освобождение от обязанности рассчитывать и уплачивать НДС;

- фирма занимается продажей товаров за пределами РФ;

- заключаются сделки и реализуются операции, которые не облагаются НДС, что приводится в ст. 149 НК.

Это же относится к бизнесменам, которые выбрали специальные режимы налогообложения, поэтому уплачивают единый налог, заменяющий несколько сборов, к которым относится и НДС.

В книге содержится информация, нужная для расчета НДС.

Содержимое книги покупок

Книга продаж и что это такое – вопрос рассмотрен. С книгой покупок ситуация практически аналогичная. В ней регистрируется счет-фактура за продукцию или услугу, учет которой ведется, а также за перечисление аванса поставщикам товаров.

Внимание! Можно осуществить вывод сведений о счетах за определенный квартал, дата которого указана за данный период времени, но при этом получать их только в следующем квартале, причем до тех пор, пока еще не подана декларация

Правила заполнения

Существуют определенные правила по заполнению книги:

- нет ограничений в ведении книги только на бумажном носителе или только на электронном – оба варианта разрешены;

- числовые данные заполнять в русской валюте, включая копейки, кроме 15 пункта, где используется иностранная валюта;

- в случае совершения ошибки или описки регистрируется дополнительный счет на чистом листе одного и того же квартала;

- книга покупок на бумажном носителе относится на подпись руководителю организации. Делать это нужно до 25 числа отчетного периода. Нумерация страниц и печать также нужны;

- сохранять документацию как минимум 4 года с момента внесения заключающей записи.

Кроме того, непосредственное заполнение происходит следующим образом – титульный лист заполняется полным или кратким наименованием организации покупателя и вносится КПП с ИНН. Графы заполнять по образу и подобию с книгой продаж, однако несколько строчек все же стоит разъяснить:

- заполнение первой графы осуществляется первичным порядковым номером счета-фактуры;

- в шестую строку вносить регистрационные данные исключительно при экспорте;

- с 8 по 11 строку вводить конечные суммы после приобретений и налогообложений. В первый столбец – сумма, второй – налог;

- в 10 строчке должны отражаться данные в числовом виде о конечной сумме без налога. Предназначена для налогоплательщиков, занимающихся экспортом.