- Что влияет на цену национальной валюты

- Виды курсов

- Прямой и обратный

- Кросс-курс

- Текущий и форвардный

- Фиксированный и плавающий

- Виды котировок на Форекс

- Что такое валютная котировка

- Что такое базовая валюта на Форексе

- Что такое котируемая валюта и как ее определить

- Кто формирует котировки

- Косвенная котировка — что это

- Особенности котировок на FOREX

- Что такое кросс-курс

- Как формируются котировки на FOREX

- Где смотреть биржевые котировки онлайн?

- Что такое биржевой курс валют

- Как формируется биржевой курс валют

- Пример биржевого курса валют на торгах Форекс

- Как посмотреть биржевой курс валют онлайн

- Участники процесса образования валютных котировок

- Виды курсов

- Что такое котировки биржевых товаров

- Виды котировок

- Курсы продавцов и покупателей

- Объединение участников

- Что такое конвертация

- Котируемая валюта

- Где можно торговать валютой для получения прибыли

- Как читать котировки валют

- Прямая и обратная

- Bid и ask

- Спред и пункты

- Валютные пары на форвардном и фьючерсном рынках

- Использование котировок в международной торговле

- Применение котировок в международной торговле

- Как разобраться в котировках?

- Зачем котировка нужна на финансовых рынках?

Что влияет на цену национальной валюты

На курс валюты влияют ее популярность и количество на валютном рынке, действия центральных банков и непредвиденные обстоятельства — кризисы, катастрофы, войны.

Спрос и предложение. Валюта — это тоже товар, который постоянно продают и покупают, поэтому в ее отношении действуют законы рынка. Если спрос на валюту растет, увеличивается и ее стоимость. Если уменьшается количество сделок с национальными товарами или размер инвестиций — курс снижается.

На колебания спроса влияют стоимость ресурсов, межгосударственные санкции, социально-экономические факторы внутри страны.

Действия центральных банков. Центральные банки могут управлять курсом национальной валюты: покупать и продавать иностранные деньги, манипулировать своими резервами, проводить операции с государственными ценными бумагами, менять ставку рефинансирования.

Чрезвычайные события. В некоторых случаях Центробанк теряет контроль над курсом валюты. Войны, революции и стихийные бедствия могут спровоцировать отток инвестиций и торможение работы национального производства. Эти приведет к падению валютного курса.

Виды курсов

Для удобства выделяют несколько видов валютных курсов – прямой и обратный, текущий и форвардный, фиксированный и плавающий и другие.

Прямой и обратный

Прямой курс – это соотношение иностранной денежной единицы к отечественной. Например, для России: USD/RUB – это прямой курс, показывающий, во сколько раз доллар дороже рубля.

Однако то же соотношение для США – это обратный курс. Он показывает соотношение отечественной валюты (в данном случае доллар) к зарубежной (рубль). Первый также называют прямой котировкой, а второй – обратной (косвенной) котировкой.

Исторически сложилось так, что в некоторых странах используют только прямой курс. Например, доллар к японской йене USD/JPY в Японии или доллар к швейцарскому франку USD/CHF в Швейцарии.

В других применяют обратную (косвенную) котировку. Например, британский фунт к американскому доллару GBP/USD в Великобритании или евро к доллару EUR/USD в странах Евросоюза.

Кросс-курс

Обычно в валютных парах всегда фигурирует доллар как главная резервная валюта. Однако в некоторых случаях ее нет – тогда речь идет о кросс-курсе. Например: EUR/CAD, GBP/JPY. GBP/AUD и многие другие.

При этом котировки каждой валюты определяются по отношению к доллару США. Т.е. они рассчитываются по отношению к общему третьему измерителю – USD. Затем на основе расчетов устанавливается курс, по которому одна единица конвертируется в другую.

Текущий и форвардный

На валютном рынке сделки могут осуществляться прямо сейчас или в будущем (в заранее оговоренный срок). В первом случае ориентируются на текущий курс или спот – по нему проводят расчеты в течение 2 рабочих дней.

Во втором случае заключают форвардный контракт для проведения расчетов через определенное время.

Например, предприниматель закупает импортный товар за $100 тыс. В договоре с продавцом ему необходимо уточнить, по какому курсу будут проводиться расчеты – по текущему или будущему (например, через 3 месяца).

Причем будущая котировка определяется заранее – ее рассчитывают на основе текущих значений. Очевидно, что в этом случае обе стороны подвергаются риску неверно спрогнозировать стоимость денежной единицы и таким

образом понести убытки либо, наоборот, получить прибыль.

Фиксированный и плавающий

Фиксированный – это курс, который официально устанавливается Центральным Банком страны на каждый день, в том числе на выходные (в пятницу) и праздники (в последний рабочий день).

Он определяется на основе данных о торгах за текущий день. В результате расчетов Центральный Банк в конце дня проводит фиксинг, т.е. фиксирует конкретное значение и публикует его в открытых источниках.

Например, на 1 июня 2020 г. ЦБ установил курс USD/RUB на уровне 70,75 рублей.

Вместе с тем курс представляет собой рыночную величину, которая немного меняется в течение дня. Например, на 1 июня 2020 г. Сбербанк установил такие значения:

- покупка доллара у клиентов – 68,15 рубля за $1;

- продажа доллара клиентам – $1 за 72,24 рублей.

Очевидно, что эти значения близки к фиксированному курсу, но не совпадают с ним, что нормально для рыночной экономики. Точно также цена любого товара несколько отличается даже в пределах одного и того же города, района, улицы и т.п.

Плавающий (рыночный) курс применяется для совершения операций купли-продажи на валютном рынке Форекс. Конкретные котировки зависят от поставщиков ликвидности, поэтому у разных брокеров они могут незначительно отличаться друг от друга.

Это тоже нормальное явление, за исключением случаев мошенничества (искусственное изменение котировки в нужную для себя сторону).

Виды котировок на Форекс

Разбираясь, что такое котировка, неопытные трейдеры сразу сталкиваются с непониманием. Главной проблемой оказываются виды поступающих данных. Онлайн котировки делятся на несколько групп, что позволяет точнее составлять стратегии и следить за меняющимся курсом.

Виды котировок:

- Преддоговорная показывает стоимость валюты до начала заключения сделки, поэтому она может оказаться неактуальной.

- Bid (цена покупателя) указывает сумму, которую готов прямо сейчас отдать покупатель за 1 единицу валюты.

- Ask (цена продавца) представляет собой сумму, которую требует продавец, и она всегда отличается от Bid.

- Последоговорная – окончательная котировка, рассчитанная после заключения сделки, то есть, по ее результатам.

Многих людей интересуют котировки рубля, но они постоянно меняются. Данная проблема существует давно, хотя совсем недавно перепады были незначительными. Сейчас ситуация на рынке больше напоминает проблематичность криптовалют, чей курс взлетает или резко падает из-за любых мировых событий.

Что такое валютная котировка

Прямой котировкой называют пропорцию обмена валют, т.е. описание того, как две разные денежные единицы соотносятся друг с другом. Запись выглядит так — EUR/USD. Это валютная пара.

Зависит от разных факторов: вчерашнего курса на международных биржах, денежной потенции банковских учреждений и др.

Что такое базовая валюта на Форексе

На Форексе базовой называют ту денежную единицу, которая измеряется в объеме другой. Последнюю называют котируемой. Записывается это просто — EUR/USD. В этом случае базовая — евро. Ее покупка или продажа в этом примере проходит через баксы США.

Что такое котируемая валюта и как ее определить

В каждом денежном тандеме представлено два типа валют. Вторая из них называется котируемой. Определить ее просто. В примере с евро и баксом котируемой является американский доллар.

Кто формирует котировки

Торговля на рынке Форекс происходит между банками или крупными инвесторами через другие банки, т.е. она имеет межбанковский характер. Поэтому формированием котировок занимается учреждение, регулирующее торговые сделки.

Стоимость не зависит только от состояния рынка. На формирование цен влияют и другие факторы:

- объем операции;

- дата фактического расчета по сделке;

- статус клиента.

Косвенная котировка — что это

В отличие от прямой, при косвенной (ее же называют обратной) пропорции за единицу обмена принимают местные деньги. При этом курс будет выражен в определенном объеме иностранных денег. Такую систему используют в Великобритании.

Особенности котировок на FOREX

Котировки на валютном рынке Форекс принято представлять в виде соотношения курса одной валюты относительно курса другой. Это обусловлено самой природой валютного рынка, ведь на нём, априори, валюта одного государства всегда приобретается за валюту другого государства.

Здесь также можно выделить как котировки прямые, так и обратные. К прямым — традиционно относят такие котировки, в которых указывается количество той или иной валюты приходящейся на один доллар США. Это, например USD/RUR, USD/JPY и др.

Обратными, на валютном рынке, называют такие котировки, которые, наоборот, показывают количество долларов приходящихся на единицу той или иной валюты. Как, например GBP/USD.

Кроме этого, в валютных котировках принято разделять валюту базовую и валюту котируемую. Базовой, называют ту валюту, на единицу которой указывается количество валюты котируемой. Так, например, в котировке USD/RUR = 65, указано количество рублей отдаваемых за один американский доллар. И в этом случае, доллар — валюта базовая, а российский рубль — валюта котируемая.

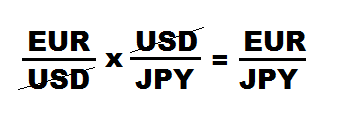

Что такое кросс-курс

Часто бывают такие ситуации, когда одна валюта не торгуется напрямую за валюту другую. Например, единая европейская валюта Евро (EUR) не торгуется напрямую за японские Йены (JPY), но, тем не менее, такая котировка как EUR/JPY вполне имеет место быть.

Получают её следующим образом:

- Берутся соотношения составляющих валют (в данном случае это EUR и JPY) к той валюте, с которой они обе торгуются. Обычно в этой роли выступает американский доллар и, соответственно, берутся котировки EUR/USD и USD/JPY;

- Найденные котировки перемножаются между собой, по правилам арифметики доллар в них сокращается и остаётся лишь искомый курс: EUR/JPY.

Получаемые таким образом котировки принято называть кросс-курсами.

Как формируются котировки на FOREX

Валютный рынок Форекс представляет собой децентрализованную систему, основанную на связях между основными его маркетмейкерами. Напомним, что маркетмейкерами (дословный перевод слова «marketmaker» с английского, звучит как — делающий рынок) на рынке Форекс называют крупнейших его игроков в виде банков, брокерских компаний, разного рода инвестиционных фондов и даже Центробанков стран.

Ввиду колоссального объёма торгов, на этом рынке, какое либо влияние на цену (на курсы валют) могут оказывать только действительно крупные игроки. Но даже и у них это не всегда получается. Взять, к примеру, валютные интервенции Центробанков, проводимые с целью повлиять на курс национальной валюты, иногда им это удаётся, а иногда (даже при объединённых усилиях с банками других стран) они терпят фиаско.

Тем не менее, в общем и целом, формирование котировок на валютном рынке происходит именно с подачи маркетмейкеров. Текущий курс формируется здесь по аналогии со стаканом цен на бирже. То есть, ряд маркетмейкеров выставляет свои заявки на покупку той или иной валюты по определённой цене, а ряд других игроков, соответственно, выставляет свои заявки на продажу. В итоге исполняются те заявки, цены которых находятся максимально близко друг к другу.

Естественно, данное объяснение несколько утрированно, на самом деле нужно учитывать ещё и тот факт, что одновременно в мире могут происходить миллионы подобного рода сделок купли и продажи валюты и цены по всем ним, разумеется, не будут одинаковыми. Однако, благодаря достаточному количеству степеней свободы рыночного механизма (которым он, в том числе, обязан благодаря своей децентрализации), в итоге эти цены усредняются и формируются текущие котировки валютных пар.

Где смотреть биржевые котировки онлайн?

В заключение, пару слов о том, где смотреть биржевые котировки онлайн в реальном времени. Естественно, это можно делать на сайтах самих бирж, на которых происходят торги тем или иным активом. Для удобства можно использовать и сайты-агрегаторы, транслирующие онлайн-котировки разных активов с разных бирж и разных рынков (фондового, валютного, криптовалютного, товарного и т.д.). Например, самым популярным из таких сайтов является портал investing.com.

Теперь вы знаете, что такое котировки на бирже, как они формируются, какие виды котировок существуют, и сможете более грамотно толковать это понятие, а также цифры, которые вы видите на биржевых графиках.

Оставайтесь на Финансовом гении и повышайте свой уровень финансовой грамотности! До новых встреч на страницах сайта!

Оценить:

Что такое биржевой курс валют

Курс валют — это цена одной валюты по отношению к другой. Если речь идет о курсе доллара в России, то имеется ввиду то, сколько он стоит по отношению к рублю. В каждой стране есть своя национальная валюта и соотношения базируются именно на ней.

Как формируется биржевой курс валют

Раньше котировки РФ формировались на Валютной бирже Госбанка, но в 1992 году все поменялось. Начала функционировать Московская межбанковская валютная биржа, которая до сих пор задает курсы валют за счет проводящихся на ней аукционов. Здесь торгуют иностранной валютой, обменивая ее на национальную. За счет этого и формируется цена российского рубля по отношению к другим иностранным валютам.

Как формируется биржевой курс валют и функции ММВБ

За счет торгов на ММВБ формируется:

- Курс рубля.

- Котировки по отношению к другим валютам, а не только к доллару. Действительно, валютный рынок охватывает массовая «долляризация», но и деньги других стран также охотно покупаются и продаются.

Теперь Московская межбанковская валютная биржа стала целой финансовой системой, охватывает разные структуры. Торги на ней происходят онлайн в режиме реального времени. Чтобы это осуществлялось стабильно, была создана система электронных торгов. ММВБ разрослась до невероятных масштабов и охватывает уже восемь бирж, другие структуры. Она известна не только в России, но и играет важную роль в странах СНГ.

Пример биржевого курса валют на торгах Форекс

Часто можно услышать такой термин, как «котировка». Ее сразу же отождествляют с курсом, но это не так. Котировка — это и есть та самая цена денежной единицы. Соотношение ее стоимости к стоимости другой валюты и называется курсом.

Чем же отличается биржевый валютный курс от обычного? Он устанавливается в режиме реального времени на торгах. К примеру, такое можно увидеть на платформе Форекс. Если зайти на любой брокерский сайт этого рынка, то в глаза бросается график. Это реальное изменение котировок не только за день, но и часы, минуты, секунды.

Биржевой курс валют на графике Форекс

Все это время происходят торги, благодаря которым и меняется цена одной валюты по отношению к другой. Биржевый курс меняется гораздо чаще, чем обычный — банковский. Он используется трейдерами не только для ведения торгов, но и получения спекулятивной прибыли.

Пример:

Биржевой курс валют на Форекс — это пара, то есть соотношение двух валют. Пары могут быть разными:

- EUR/USD — соотношение евро к доллару. На биржевых торгах это означает, что трейдер покупает евро за доллар.

- USD/JPY—курс доллара к японской йене. Трейдер хочет купить на бирже доллары за японскую йену.

В парах первая валюта покупается, а вторая — продается.

Доллар на бирже является основной валютой, поэтому включается во все основные пары. Если его нет, то такое соотношение называется кросс-парой. Пример такой:

- EUR/CHF — евро к швейцарскому франку.

- EUR/GBP — евро к фунту стерлингу.

Если речь идет о соотношении основной валюты к экзотической (из развивающихся стран), то пара также называется экзотической:

USD/SGD — цена доллара США по отношению к сингапурскому доллару.

Брокеры на биржах указывают разные пары, так как все они являются востребованными. В торгах участвуют пользователи со всего мира со своей валютой.

На брокерских сайтах Форекс указывается большое количество котировок с графиками и данными. Трейдеру остается лишь выбрать нужную пару и купить, продать валюту.

Пример:

Трейдер выбрал пару EUR/USD. Он покупает во время торгов в режиме реального времени 50 евро за 70 долларов. Потом он дожидается, когда курс евро по отношению к доллару вырастет и продает 50 евро уже за 80 долларов. Его заработок составляет 10 долларов. Тут же на бирже он меняет эти деньги на рубли.

Как посмотреть биржевой курс валют онлайн

Есть отдельные сайты, где указаны все котировки валют разных стран вместе с графиками. Они же есть и на валютных биржах, брокерских сайтах, где ведутся торги. Все эти данные отображаются в режиме реального времени. Важен и порядок цифр, он указан вплоть до сотых и даже тысячных.

Биржевой курс валют онлайн на графике

Опытные трейдеры смотрят биржевой курс валют онлайн на живом графике в виде свечей. Там лучше видны малейшие изменения, которые и позволяют провести детальный анализ курсовых колебаний. Трейдер покупают и продает валюту по онлайн-курсу, поэтому в этом деле играют роль даже секунды. Даже за это время значения могут незначительно поменяться.

Если, к примеру, происходит обмен не тысячи долларов, сотен тысяч, то малейшие изменения влияют на значение будущей спекулятивной прибыли торговца. Роль играет каждый цент и копейка. На торгах биржевые котировки — это основной предмет анализа.

Участники процесса образования валютных котировок

Ситуация на валютных рынках аналогична происходящему на реальных. Здесь также присутствуют покупатели и продавцы. Продавцами являются коммерческие банки, которые создают котировки, поэтому они часто носят название маркет-мейкеры. Покупатели – это тоже банки (частные лица, предприятия и другие их клиенты), которые в своих личных целях для совершения сделок используют валютные соотношения. Поэтому у них свое название – маркет-юзеры.

Котировки в электронном виде бывают индикативными и реальными. Вторая категория необходима для заключения сделок, а первая выдается для справки. Например, в интернете можно увидеть курс доллара 65 руб. А при посещении отделения банка и совершением покупки курс будет 70 руб. Поэтому между реальной и индикативной ценой всегда есть разница, что считается нормальным.

Виды курсов

Прямой и обратный. Прямой курс — это стоимость зарубежной валюты в национальных деньгах, для россиян — в рублях. Например, 1 $ = 72,73 ₽.

Прямой курс доллара США к российскому рублю на 23 сентября 2021 года

Обратный курс в этом случае — стоимость рубля в долларах: чтобы купить 1 ₽ нужно заплатить 0,014 $.

Кросс-курс. Есть виды валют, которые нельзя обменять напрямую. Например, не получится обменять евро на канадские доллары. Тогда котировки валютных пар определяют исходя из курса каждой валюты к третьей, например к доллару. Это и называется кросс-курс.

Текущий и форвардный. Если нужно купить валюту сразу, используют текущий курс — цену валюты в момент сделки. Когда планируют совершить обмен или заключить сделку в будущем, инвестор заключает с банком контракт, где устанавливают валютный курс на конкретную дату. Такой курс называют форвардным.

Фиксированный и плавающий курс. Фиксированный курс иностранной валюты ежедневно устанавливает Центробанк. Центробанки могут устанавливать точное значение или определять валютный коридор — верхнюю и нижнюю границу изменений курса. Плавающий курс формируется во время купли-продажи на валютном рынке, поэтому он колеблется сильно и непредсказуемо.

Что такое котировки биржевых товаров

Как уже было сказано выше, для всех товаров на рынке существуют определенные стоимости. В этом случае они являются ценой, позволяющей заключать сделки в условиях товарного рынка. Однако котируется не все товары, а только те, что находятся в базе биржевого бюллетеня. К ним относятся необходимые ресурсы, участвующие в производстве, металл, нефть, лес, сельскохозяйственная продукция, сырье.

Как видно, понятие котировки на самом деле очень многогранное, глубокое и интересное, при этом позволяющее обеспечивать стабильный и высокий доход. На видео можно посмотреть, как зарабатывать при помощи котировок в один торговый день:

Виды котировок

Котировка курсов бывает прямой и косвенной.

Прямая котировка показывает количество национальной валюты за единицу иностранной.

Например, прямая котировка для швейцарского франка:

- USD/CHF = 1,0462

- База котировки / валюта котировки =(иностранная валюта) / (национальная валюта) = валютный курс

В виле прямой котировки официально котируются курсы большинства валют мира, в том числе российского рубля.

Косвенная (обратная) котировка — количество иностранной валюты выражается в единице национальной валюты. Например, косвенная котировка фунта стерлингов:

- GBP/USD = 1,9671

- База котировки / валюта котировки =(национальная валюта) / (иностранная валюта) = валютный курс

Косвенная котировка характерна для Великобритании. Перевод из косвенной котировки в прямую:

Косвенная котировка = 1 / Прямая котировка

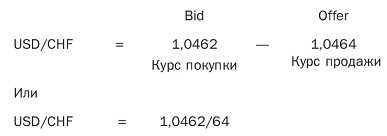

Курсы продавцов и покупателей

На валютном рынке банки котируют валютные курсы с использованием двух сторон: курс покупки (Bid) и курс продажи (Offer).

Пример:

Bid — это курс покупки. По котировке Bid банк покупает базовую валюту, в нашем случае доллар США, и продает валюту котировки, т.е. швейцарский франк.

Offer — это курс продажи. По котировке Offer банк продает базовую валюту — доллары США — и покупает швейцарские франки.

Таким образом, банк покупает иностранную валюту дешевле, а продает дороже. Разница между правой стороной котировки называется спрэд (spread), или маржа (margin), и служит основой для получения банком прибыли по противоположенным сделкам с клиентами или другими банками.

При определении курсов валют в международной практике широко используются кросс-курсы. Кросс-курс — это соотношение между двумя валютами, являющееся производным от их курсов по отношению к третьей валюте. Таким образом можно получить соотношения между валютами даже в том случае, если курс между ними не устанавливается напрямую или мы не имеем этих данных.

Чаще всего определение кросс-курсов строится с использованием курсов этих валют к доллару США, как наиболее часто встречаемому на практике. Но можно определить и необходимые нам кросс-курсы между двумя валютами, если известны их курсы к российскому рублю, которые публикует Центральный банк РФ.

Например:

Если Банк России дает следующие официальные курсы иностранных валют в российских рублях на 31 августа 2010 г.:

- 1 СДР = 46,3296 руб.

- 1 долл. США = 30,6640 руб.,

то мы можем получить кросс-курс СДР в долларах США.

1 СДР = 46,3296 / 30,6640 = 1,5109 долл.США.

Объединение участников

Для того, чтобы каждый мог купить или продать валюту, существует сеть специальных торговых площадок – бирж. Они есть по всему миру, начиная от Токио и Сиднея на востоке, и заканчивая американскими биржами в Нью-Йорке и Чикаго. Поэтому есть круглосуточный доступ к торгам, сначала, когда только торговые сутки начинаются, работает азиатский регион, затем европейский, и заканчивается день в Америке.

Большая часть валют находится в обороте этих площадок, но, например, доллар к рублю не торгуется в то время, когда не работает соответствующий сектор московской биржи. Это не имеет ничего общего с обменными пунктами, к которым все привыкли. Здесь всё происходит в электронном виде, и в то время, когда биржа закрыта, никакой активности быть не может.

Все биржи имеют относительно точную связь между собой – расхождение котировок происходит очень редко. Тем не менее, валютный рынок является децентрализованным. То есть он состоит из нескольких очень крупных участников, которые, в свою очередь, формируются из более мелких. Это суть системы ECN, электронной торговой коммуникации. Это можно представить в виде государства, которое разбивается на регионы, те на города, города на районы и так далее вплоть до квартир. Простых пользователей объединяют брокеры – это первая ступенька в этой системе. Допустим, тысяча человек торгует через какого-либо брокера, такие брокеры объединены в рамках одного поставщика ликвидности — “Брокера для брокеров”.

Что такое конвертация

Конвертация — это обмен валюты при проведении переводов по банковским картам и счетам. Конверсионные операции используют для оплаты покупок за рубежом.

Часто конверсионные операции используют при денежных переводах с карты на карту. Если отправитель переводит валюту на российскую рублевую карточку, банк автоматически обменяет валюту на рубли по текущему курсу.

Курсы валютной конвертации устанавливают тремя способами:

- на базе общего обменного курса, утвержденного внутри банка;

- по официальному фиксированному курсу Центрального банка — но это редкость;

- по курсу Центробанка, но с добавлением процентной ставки, которую указывают в договорах по работе с клиентами.

Если держатель карты покупает товары за границей, деньги продавцу придут не в день оплаты, а с задержкой: платеж пройдет только после того, как банк отправителя рассчитается с банком получателя.

Котируемая валюта

Это вторая валюта из котировки, еще ее называют валютой расчетов, так как именно в ней производится расчет по сделке. То есть если вернуться к нашему примеру, при покупке 1 лота по паре GBPUSD будет заплачено 125371 долларов США. Именно на основании котированной валюты рассчитывается размер пункта, который равен значению одной единицы последней цифре из записи котировки. Что бы было понятней – цена GBPUSD 1,25371 тут стоимость одного пункта будет равна одному доллару.

Подробно о том как рассчитать стоимость пункта в статье — Так же от того какая валюта выступает базовой или котированной зависит и размер свопа, который рассчитывается как разница между учетными ставками валют формирующих пару. При продаже вы продаете базовую валюту, которой у вас нет и значит берете ее в кредит по учетной ставке, а получаете котируемую и по ней вам начисляются проценты вознаграждения. Если процент вознаграждения меньше чем кредитная ставка вы платите отрицательный своп за перенос сделки, если меньше, то получаете дополнительную прибыль

Подробно о расчете свопа читайте — Поэтому так важно какая из валют выступает базовой, а какая котируемой этот аспект влияет как на объемы сделок, так и на вероятную прибыль

Где можно торговать валютой для получения прибыли

Поиск способа как заработать на курсе валют зависит от возможного уровня вложений, практических навыков работы с различными финансовыми инструментами и сервисами, а также умения корректно анализировать состояние рынка. Непосредственно сами торговые операции вы можете проводить с помощью следующих типов ресурсов:

- Покупка (продажа) валюты в банках или стационарных обменных пунктах. Это самый простой формат работы, доступный для начинающих спекулянтов. Основным недостатком этого способа является ограниченный перечень валют и отсутствие анонимности. С другой стороны, в ряде банков легко осуществлять обмен через интернет-банкинг (ВТБ24, Альфа-банк, Сбербанк, Приват24).

- Обмен в ЭПС. Платежные системы могут быть мультивалютными (WebMoney, PayPal, Payeer) или иметь привязку к одному типу валюты (ЮMoney, Qiwi). Также некоторые из них позволяют совершать обмены между собой. Недостатком этого формата является необходимость прохождения сложной процедуры регистрации и подтверждения данных, без которых вы можете столкнуться с трудностями при выводе средств из системы.

- Электронные обменники. Такие сервисы позволяют совершать быстрые обмены любого типа денег от фиатных, до криптографических. Они очень удобны и предлагают пользователям динамичные котировки, которые могут меняться ежеминутно. Наиболее эффективно их использование в сочетании с сайтам-агрегаторами (bestchange.ru), дающими быстрые сводки по актуальным курсам между обменниками.

- Брокеры биржи Форекс и бинарных опционов. Торговля через брокеров позволяет зарабатывать на колебаниях курсов без непосредственной покупки валюты. Недостатком этого способа является необходимость наличия большого объема знаний о биржевой торговле и высокий уровень мошенников.

- Криптовалютные биржи. Это сравнительно новый вид сервисов для торговли и обмена валют, предлагающих работу по принципу свободного рынка. Такие ресурсы могут работать как исключительно с криптовалютой, так и с фиатными деньгами.

Как читать котировки валют

Прямая и обратная

Прямой и обратный показатели имеются у любого валютного тандема. В первом случае котируемой для России считается рубль, а во втором — когда он выступает в роли базовой. Если имеется пара USD/RUB, то это прямое отображение. Если же RUB/USD — обратная.

Bid и ask

Bid — это курс покупателя, а Ask — значение, установленный продавцом. Оба числа указывают в сравнении с указанными деньгами. Показатели указываются в виде дроби.

Спред и пункты

Спредом называют разницу Bid и Ask. В моем примере спред равен 0,1. Для подсчета пунктов, из Ask вычитают Bid. Получается, что спред соответствует 10 пунктам.

Валютные пары на форвардном и фьючерсном рынках

Пары принято соотносить с долларом США. Выглядит это так, что курс указывается в виде количества вечнозеленых, необходимых для покупки иностранных денег. Это облегчает перевод денежных единиц между банками, физическими и юридическими лицами.

Использование котировок в международной торговле

Любой человек в жизни сталкивается с иностранными деньгами. Если ему приходиться путешествовать или торговать на Форексе, то умение читать финансовые данные позволяет понимать, сколько денег придется заплатить при покупке баксов. На пунктах обмена или в банках всегда указывают прямую пропорцию. Для проведения расчетов требуется простое умножение или деление, что упрощает международную торговлю.

Применение котировок в международной торговле

Котировки (и прямые в том числе) используют при торговле между государствами. Они позволяют понять, сколько прибыли получит та или иная компания или же сколько необходимо заплатить за какой-то товар или услугу.

Как разобраться в котировках?

Котировки привязаны к курсу валют. Из-за чего даже начинающие трейдеры обычно стараются самостоятельно разобраться в подробностях. Только подобные данные понятны только опытным брокерам. Если хочется правильно пользоваться имеющейся информацией, придется сначала месяцами наблюдать за перепадами, а потом заключать серьезную сделку.

- Отзывы трейдеров Форекс говорят о том, что практичнее обратиться за помощью к брокерам. Они предоставляют свои услуги молодым людям, выставляя разумные проценты и забирая оплату только после успешного заключения сделки.

- Также можно посетить форумы, где постоянно общаются трейдеры. Специалисты с удовольствием поделятся опытом. Единственная проблема состоит в том, что иногда они оперируют мало понятными наименованиями.

- Специалисты советуют пройти курс обучения Форекс перед началом торгов. Такое решение позволит получить необходимые познания, которые впоследствии легко улучшаются на практике.

Самостоятельно разобраться в бесконечном потоке информации тяжело. Наверняка придется обратиться за помощью к профессионалам или передать в руки брокеров заключение сделок. На первых этапах такой вариант оказывается выигрышным. Он позволяет постепенно освоить азы, а потом перейти на следующий уровень, чтобы уже без посторонней помощи справляться с данными и не совершать ни одной ошибки.

Котировки показывают цену финансового инструмента. Подобным образом их описывают новички, но они забывают важный нюанс. Им является определенный момент времени. Уже через 5-10 минут данные могут измениться, а значит, сделка свершится на иных условиях. Полезно сначала следить за происходящим на рынке, чтобы увидеть изменения курса. После чего удастся без особого труда найти подходящие пары для уточнения информации и заключения сделок.

Зачем котировка нужна на финансовых рынках?

На валютном рынке котировка определяет цену валют (равно также как ценных бумаг, товаров и других активов на фондовом рынке) представленных на рынке, по которой на данный момент времени продавец готов продать определенный объем актива. Обычно котировка – это непостоянная, изменяющаяся величина.

Если говорить о валютной котировке или курсе валютной пары, то она выражает стоимость одной валюты через единицы другой. Например, курс евро равен 1,3408 доллара США: «1,3408» является котировкой валютной пары евро\доллар. Это значит, есть есть возможность обмена одного евро на 1,3408 долларов.

Котировки формируются на основе множества экономических и политических факторов: процентных ставок ЦБ, уровня инфляции, политической стабильности и др. При этом, выходящие новости корректируют котировки в реальном времени, что можно видеть на графике актива.

Под курсом валют иногда понимают усредненную стоимость одной валюты по отношению к другой, которую устанавливают Центральные банки для торговли с населением. Такие курсы мы видим в обменниках и банках Москвы и других городов РФ и мира. Однако, в биржевых торгах в реальном времени цена всегда меняется.