- Формула расчета индикатора RSI

- Дивергенции и конвергенции на индикаторе RSI

- Торгуем отложенными ордерами с помощью RSI

- Пересечение индикатора RSI линии 50

- Как пользоваться RSI

- Перекупленность и перепроданность

- Дивергенция

- Внутренний разворот

- Бычий разворот (на рост цены)

- Медвежий разворот (на падение цены)

- Дивергенция, подтверждающая тренд

- Обратная дивергенция

- Стратегия торговли с использованием дивергенции RSI

- Дивергенция RSI также может использоваться как стратегия выхода из сделки.

- Торговля двойной дивергенцией RSI

- Предупреждение.

- Вывод

- Индикатор RSI: описание и настройки

- Стратегия RSI MACD

- MACD

- RSI

- ЕМА

- Открытие сделки

- Открытие длинных позиций:

- Выход из позиции

- Управление капиталом

- Как пользоваться индикатором RSI в торговле на Форекс

- Использование индикатора RSI в режиме реального времени

- Параметры и настройки RSI

- Используем RSI для ловли крупного тренда

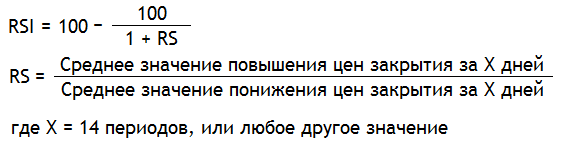

Формула расчета индикатора RSI

Формула, по которой рассчитывается индекс относительной силы, имеет следующий вид:

где RS — относительная сила. А X — значение периодов, указанное в настройках индикатора. Как я писал выше, значение по умолчанию равно 14.

Так, для того, чтобы рассчитать RSI с периодом 14, надо сделать следующее:

- Отметить цену закрытия последних 14 баров (свечей).

- Выделить бары, когда рынок закрывался выше, чем предыдущий бар.

- Суммировать все повышения цен и разделить их на 14 (кол-во периодов). В результате получим среднее повышение цен закрытия за X-периодов.

- Выделить бары, когда рынок закрывался ниже, чем предыдущий бар.

- Суммировать все понижения цен и разделить их на 14. В результате получим среднее понижение цен закрытия за X-периодов.

- Рассчитать RS — относительную силу по приведенной выше формуле. Для этого разделим среднее значение повышения цен на среднее значения понижения цен.

- Рассчитать индекс относительной силы RSI.

- Повторить расчет после закрытия следующего бара.

Сложно, не правда ли? Хорошая новость в том, что трейдеру нет необходимости проводить эти расчеты. Торговый терминал все сделает сам.

Думаю, что после того, как вы узнали формулу расчета RSI, стало понятным для чего нужен параметр «Период». Осталось понять то, как он влияет на показания индикатора. Для этого я приведу пример графика с прикрепленными к нему 3 индикаторами RSI с периодами 5, 14 и 25 соответственно:

Какие выводы можно сделать, глядя на этот рисунок? Мы видим, что у RSI (25) линия очень сглаженная, колебания слегка заметны, а индикатор становится малочувствительным к изменениям цены. Уменьшая число периодов, увеличивается чувствительность индикатора к колебаниям цены. Взгляните на RSI (5), его кривая принимает пилообразную форму и реагирует на каждое колебание цены.

Какой же период выбрать? Точного ответа на этот вопрос вы не найдете. Все зависит от инструмента, тайм-фрейма и волатильности этого инструмента.

Так, к примеру, среднедневная волатильность валютной пары USDCAD, составляет 60 пипсов, а валютной пары GBPUSD — 110 пипсов (эти значения волатильности взяты за предыдущие 25 недель на момент написания статьи). Поэтому для первого случая подойдет RSI с более коротким периодом, а для второго этот период придется немного подправить в сторону увеличения. В противном случае мы рискуем получить повышенное число ложных сигналов.

Поэкспериментируйте. Откройте несколько графиков различных валютных пар и добавьте к ним несколько индикаторов с разными параметрами. Для анализа можете взять RSI с такими же параметрами, что и на моем графике (5, 14, 25).

Но не стоит слишком сильно «заморачиваться» с этим параметром. Есть и другие инструменты, которые позволяют влиять на индикатор RSI. О них мы поговорим ниже.

Дивергенции и конвергенции на индикаторе RSI

Это сигнал, которым можно назвать главным для всех осцилляторов. Он не является самым точным именно на RSI, но при этом имеет хорошую статистику отработки, поэтому следует знать, как им пользоваться. Итак, дивергенция и конвергенция – один и тот же тип разворотного сигнала осциллятора, первый относится к растущему рынку и означает разворот вниз, второй же формируется на медвежьем рынке и означает разворот вверх. Теперь рассмотрим, как они возникают на примере медвежьей ситуации, то есть конвергенции:

Цена образует минимум, после чего начинает коррекционную фазу, которая обычно довольно динамична, хотя и не обязательно. На индикаторе у нас также образуется минимум, то есть линия RSI ушла вниз, пока график падал, и вместе с ним пошла вверх на коррекции. После того, как сформирован откат, начинается новое снижение. Предыдущий минимум цена проходит и образует новый

Тут важно учитывать следующее – совсем небольшое обновление предыдущего экстремума не является сигнальной ситуацией. Нужно примерно ориентироваться по тайм фрейму, например, для Н4 это должно быть хотя бы пунктов 20-30, для часового 10-20

После появления нового минимума цена разворачивается и начинает движение вверх. После того, как она достигнет уровня первого минимума, можно покупать со стопом за локальным минимумом.

Важно учитывать, что из-за своей расчётной формулы, а также внешнего построения разглядеть дивергенции и конвергенции иногда не просто

Торгуем отложенными ордерами с помощью RSI

Эта ТС любопытна тем, что кроме RSI другие индикаторы не используются вовсе, а торговля будет вестись отложенными ордерами. Будет использоваться период 10 и помимо стандартных уровней нужно будет добавить еще 3 – 40, 50 и 60.

На направление позиции будет указывать направление пересечения линией индикатора уровня 50. Предположим, что линий осциллятора пересекла срединный уровень по направлению снизу-вверх, в таком случае рассматривать будем только покупки до тех пор, пока она не опустится ниже этого уровня.

Работаем по такой схеме:

• ждем пока закроется первая сигнальная свеча – та, на которой линия RSI пересекла уровень 50 снизу-вверх. Как только она закрывается размещаем отложенник buy stop пунктов на 15-20 выше High сигнальной свечи;

• аналогичным образом поступаем с уровнями 60 и 70. Заметьте, если линия пересекла уровень 60 снизу-вверх, вы выставили отложенник над максимумом сигнальной свечи, он не сработал, цена ушла ниже уровня и потом снова пересекла его снизу-вверх, то buy stop перемещаем уже относительно новой сигнальной свечи.

Стоп-лосс выставляется один для всех отложенных ордеров – под последний локальный экстремум.

Что касается сигналов на выход из сделки, то их может быть 2:

• RSI пересекает уровень 70 сверху-вниз;

• линия индикатора пробивает трендовую линию, построенную на осцилляторе.

Стратегия дает немало ложных входов, поэтому определенно нуждается в дополнительных фильтрах. Все-таки одного осциллятора определенно мало для нормальной работы.

Пересечение индикатора RSI линии 50

Пересечение RSI 50 само по себе не может служить хорошим сигналом для входа. Это слишком рискованно. Рынок слишком часто колеблется вверх и вниз через RSI 50. Однако использование RSI в качестве фильтра тренда может работать. После того, как вы разработали более надежную систему входа, вы можете добавить к ней такое условие, что если RSI > 50 (или любое другое значение), то тренд для вашего входа подтвержден.

Более популярной системой входа для RSI является торговля разворотами тренда. Здесь используются области перекупленности/перепроданности 70/30.

Читайте по теме: Лучшие индикаторы для форекса.

Как пользоваться RSI

Рассмотрим несколько простых сценариев использования индекса относительной силы.

Перекупленность и перепроданность

По мнению создателя RSI, когда цена двигается очень быстро и индикатор стремительно летит вверх, это значит, что цена находится в зоне перекупленности и совсем скоро выдохнется. А там, того и гляди, начнет падать.

Справедливо и обратное утверждение. Если RSI улетел вниз, мы видим ситуацию перепроданности и нужно терпеливо дождаться разворота тренда. При этом:

- RSI более 70 = перекупленность;

- RSI менее 30 = перепроданность.

Например. RSI более 70, перекупленность и разворот цены:

Обратная ситуация. RSI в зоне перепроданности:

Когда же RSI находится между 70 и 30 – это нейтральная ситуация, а около 50 – вообще, отсутствие тренда.

Нередко трейдеры, кстати, меняют значения 70 и 30 на 80 и 20. Можете смело попробовать (см. настройки дальше), никто за это не укусит.

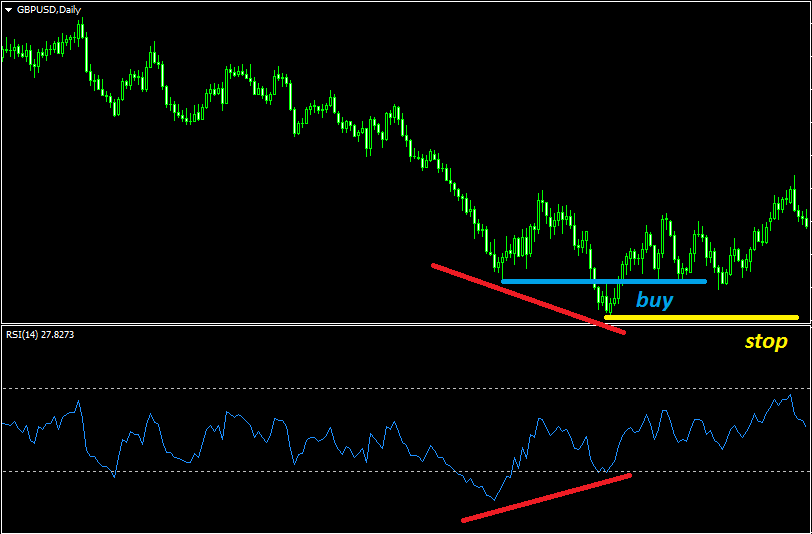

Дивергенция

Есть у любого осциллятора однозначно работающий инструмент – это дивергенция. Она хороша везде, у стохастика, макди и многих других осцилляторов.

У RSI мы наблюдаем точно такую же картину. В дивергенции суть в том, что индикатор расходится с ценой, что и указывает на ее разворот.

- Бычья дивергенция – цена вниз, RSI вверх.

- Медвежья дивергенция – цена вверх, RSI вниз.

Например:

Внутренний разворот

А вот здесь мы вообще не смотрим на цену, нам не интересно

Все внимание на сам RSI. Внутренний (внутриграничный) разворот состоит из 4 следующих шагов:

Бычий разворот (на рост цены)

- RSI падает ниже 30 (перепроданность).

- Подскакивает выше 30.

- Отскакивает назад, но все еще выше 30.

- Прорыв вверх – смена тренда состоялась.

Медвежий разворот (на падение цены)

- RSI поднимается выше 70 (перекупленность).

- Падает ниже 70.

- Поднимается опять, но все еще ниже 70.

- Прорыв вниз – смена тренда.

Пример медвежьего разворота:

Дивергенция, подтверждающая тренд

Все страстно ждут, что цена развернется. Однако, ошибкой было бы считать, что любая дивергенция автоматически дает разворот.

Это – не так. Если тренд действительно сильный и устойчивый, то дивергенция может его лишь подтвердить. Об этом много писал Эндрю Кардвелл (Andrew Cardwell).

По его наблюдениям, в сильном тренде дивергенция RSI лишь подтверждает этот тренд, а вовсе не опровергает его. Вот как на этом дневном графике:

Это лишний раз доказывает, почему нужно использовать все возможности теханализа для определения трендов. Ибо в сильном тренде большинство индикаторов будут лишь его подтверждать, а не указывать на неминуемый разворот.

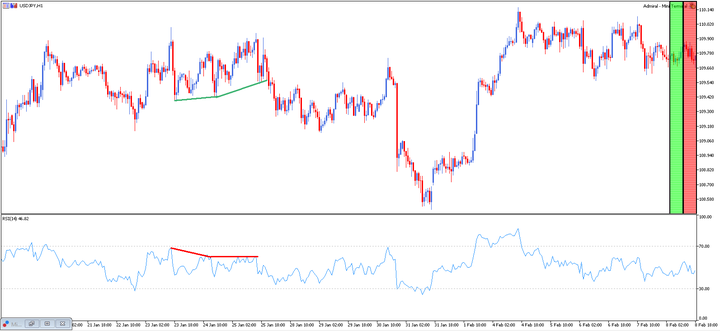

Обратная дивергенция

Мы уже видели пример дивергенции выше. Это когда цена идет вверх, RSI клонится вниз и, в итоге, оказывается полностью прав – цена разворачивается.

Однако, Кардвелл описывал и так называемые обратные дивергенции. В них все наоборот:

- цена вверх, RSI вниз – будет сильный скачок вверх;

- цена вниз, RSI вверх – будет сильный скачок вниз.

Например:

Теперь давайте соединим RSI с парочкой других популярных индикаторов.

Стратегия торговли с использованием дивергенции RSI

Есть два варианта:

1. Фильтрация на более высоком временном интервале, и в этом случае сигнал дает более точное графическое изображение с одним или несколькими временными интервалами, но меньшими, чем начальный временной интервал.

Пример: если 4 часовой график показывает нам область дивергенции, то вполне возможно переключиться на 15-минутный интервал, чтобы использовать сценарий в направлении, указанном таймфреймом H4.

2. Во время входа в соответствии с фундаментальным трендом, и в этом случае остается только дождаться возникновения дивергенции в соответствии с трендом, установленным на более широком изображении графика Forex.

Пример: График H4 показывает хороший восходящий тренд на рынке Forex, вполне возможно перейти на 30-минутный интервал, чтобы дождаться нисходящего сценария, чтобы попытаться воспользоваться отскоком.

Стратегии с дивергенцией могут быть полезны, поскольку они позволяют торговать:

- по тренду, для точного использования коррекции Фибоначчи.

- Против тренда спекулировать на изменении предыдущего тренда.

- В пределах диапазона, чтобы использовать боковой канал тренда.

Дивергенция RSI также может использоваться как стратегия выхода из сделки.

Поскольку этот сигнал представляет собой потенциальные поворотные моменты на финансовых рынках, некоторые трейдеры пользуются этим для определения конца тренда и закрытия сделки.

Пример сделки дивергенции с индикатором RSI

Торговля двойной дивергенцией RSI

В упорном стремлении к более сильным и более точные сигналы Forex, мы не можем упускать из виду двойной сигнал дивергенции с индикатором RSI.

Этот сигнал основан на классической дивергенции RSI, но с той разницей, что для подтверждения сигнала требуется вторая классическая дивергенция.

Почему это дает более сильный сигнал? Очень просто, как мы видели ранее, дивергенция RSI указывает на дефицит рынка. Запыхавшееся дыхание не означает, что движение необходимо немедленно остановить.

Если тренд продолжится, трейдер сможет наблюдать вторую дивергенцию RSI.

Эта информация даст вам два раза возможность фактически увидеть остановку существующего тренда и, возможно, разворот.

Предупреждение.

Индикатор RSI не может использоваться в одиночку. К сожалению, из-за изменений рыночных фаз, индикатор даёт много ложных сигналов. Однако, если трейдер применяет другие принципы анализа рынка, например прайс экшен, ВСА, дискреционный метод анализа.. или другие методы – идиндикатор может помочь принять решение.

Важно помнить – индикатор не может являться самостоятельным методом для входа в рынок. Однако, он может занимать “подтверждающую” функцию в торговой системе

Так, например, если трейдер торгует объёмы, замечает сигнал на продажу. Это так же подтверждается индикатором RSI – то сигнал на продажу может усиливаться. Следовательно, у трейдера появляется большая уверенность в сделке. Это значит, что объёмы в сделки могут быть увеличены.

Вывод

Как мы уже видели, RSI можно использовать несколькими различными способами.

Если RSI движется вверх и находится между 40 и 80, это, вероятно, указывает на восходящий тренд.

Если он движется выше 70, но не может удержаться на этой почве и вместо этого падает ниже 70, это может быть признаком того, что рынок перекуплен. Это может говорить о тренде продаж, по крайней мере в краткосрочной перспективе.

И наоборот, если RSI движется вниз и находится между 60 и 20, это, вероятно, указывает на нисходящий тренд.

Если он движется ниже 30 и не может оставаться ниже, это может быть признаком того, что рынок перепродан и готов стать бычьим, по крайней мере в краткосрочной перспективе.

Нужно иметь в виду, что RSI может быть обманчивым. Число 70 не означает, что разворот неизбежен. Иногда рынок отскакивает от зон перекупленность или перепроданность, в других случаях уходит на пробой.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно?

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Индикатор RSI: описание и настройки

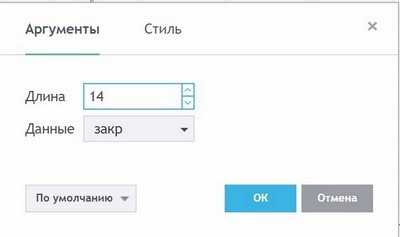

Чтобы применить индикатор rsi, нужно открыть список и выбрать “Осцилляторы”, далее RSI. В рабочей области должно появиться окошко с осциллятором. После этого заходим в настройки. Основным параметром здесь является период. Смысл у него тот же самый, что и у других индикаторов, оценивающих изменение цены – количество элементов графика, которые войдут в расчёт по формуле.

То есть, например, используя значение 20, мы получим показатель индекса относительной силы для последних 20 баров выбранного тайм фрейма. Нужно помнить, что в расчётах также учитывается и текущий, который ещё не закрыт, поэтому конечное значение может варьироваться в течение всего бара – если цена двигается, конечно же. Поэтому сделки по сигналам открываются только в момент появления новой свечи и не раньше.

Настройка индикатора

Настройка индикатора

Период отвечает за то, как сильно индикатор будет реагировать на колебания цены. Стандартное значение довольно удобно и появилось в индикаторе после длительных тестов на истории. Значение 14 максимально эффективно на тайм фреймах, начиная с часового, и чем крупнее период графика, тем лучше качество сигналов. Если же планируется менять настройки RSI индикатора, то в этом случае нужно учитывать следующие моменты:

- Увеличение периода приводит к тому, что индикатор rsi становится точнее. Большее количество элементов, попадающих в формулу, даёт более ясное представление о происходящем на рынке. Однако, при этом также и сокращается число сигналов, индикатор гораздо медленнее реагирует на движения котировок, происходит запаздывание. Как следствие, это увеличивает стоп лосс, если он не фиксированный в стратегии, а также сокращает потенциальный профит. Если система основана на одном только индикаторе РСИ, то в момент фиксации прибыли мы ещё раз получим запаздывание, которое в совокупности с первым может сильно подпортить статистику. Это становится особенно актуальным на крупных периодах графика.

- Уменьшение периода действует в обратном направлении. То есть меньшее число расчётных баров будет приводить к тому, что каждое, пусть и небольшое, движение цены индикатор будет отображать изменением своего значения. С одной стороны это удобно использовать на небольших тайм фреймах, например, часовом. С другой стороны, количество ложных сигналов индикатора RSI увеличится. И чем короче будет пользовательский период, тем больше будет побочных эффектов такого плана. Сигналы будут поступать быстро, но при этом некоторый процент приведёт к стопу или безубытку. И с безубытком придётся работать аккуратно, так как краткосрочные колебания обычно приводят к их срабатыванию, а идеальный вход на мелких фреймах – большая редкость.

Все остальные параметры касаются лишь внешнего вида, который для стандартной цветовой схемы вполне удобен. Параметр применения трогать нет смысла, так как большинство тестов индикатора RSI проводилось как раз с использованием значения по умолчанию, то есть Close. К тому же, такой тип позволит видеть реакцию осциллятора на текущие колебания

Также стоит уделить внимание отображению линий горизонтальных уровней, которыми обозначаются специальные зоны индикатора. Теперь рассмотрим в торговле индикатор RSI, как им пользоваться, и какие сигналы он даёт

Стратегия RSI MACD

Стратегия дневной торговли индексами RSI MACD использует пять индикаторов. Как следует из названия, первые — это MACD и RSI.

MACD

MACD, или Moving Average Convergence Divergence — один из самых популярных индикаторов технического анализа среди инвесторов по всему миру. MACD был разработан в 1979 году известным аналитиком Джерардом Аппелем. Этот индикатор отвечает за распознавание схождения и расхождения скользящих средних и точно рассчитывается как разница между долгосрочным и краткосрочным экспоненциальным средним.

Индикатор MACD состоит из двух линий — линии MACD, рассчитываемой как разница между медленной EMA (долгосрочная средняя) и быстрой EMA (краткосрочная средняя), и второй линии, которая представляет собой простую скользящую среднюю.

RSI

Второй используемый инструмент — это RSI или индекс относительной силы. RSI — исключительно универсальный индикатор. Успешно применяется в краткосрочной торговле — скальпинге или дневной торговле, а также в среднесрочной и долгосрочной торговле. Кроме того, она используется на различных инструментах — валютном рынке, товарах, акциях и индексах, для которых предназначена эта стратегия.

Индекс относительной силы отвечает за изучение диапазонов движений вверх и вниз. RSI рассчитывает среднее значение повышения цен закрытия и среднее значение снижения цен закрытия, а затем представляет результат этих расчетов на графике. Значение индекса находится в диапазоне от 0 до 100.

ЕМА

Остальные три индикатора, используемые в стратегии дневной торговли индексами RSI MACD, представляют собой три экспоненциальных скользящих средних (EMA). EMA также являются очень популярными индикаторами, которые считаются основой технического анализа. Так что можно сказать, что в этой стратегии нет ничего особенно сложного.

Открытие сделки

Вход в позицию происходит при одновременном выполнении четырех условий. И для длинных, и для коротких позиций ни одна из трех используемых скользящих средних не может пересекаться — они, очевидно, могут идти в одном направлении, но не могут находиться в одном и том же месте во время сделки. Остальные три условия различаются в зависимости от типа транзакции.

Открытие длинных позиций:

Сигнал к открытию длинной позиции поступает, когда MACD дает сигнал на покупку, то есть MACD пересекает сигнальную линию снизу, будучи ниже нуля, RSI находится в восходящем тренде, а текущая цена выше всех трех EMA.

Для сделки на продажу сигнал поступает, когда MACD дает сигнал на продажу, то есть MACD пересекает сигнальную линию сверху, когда находится выше нуля, RSI находится в нисходящем тренде, а текущая цена ниже всех трех EMA.

Выход из позиции

Есть два варианта закрытия сделки — трейдер может выбрать подходящую ему форму. Первый способ — закрыть позицию, когда свеча пробивает хотя бы одну скользящую среднюю — это касается как сделок на покупку, так и на продажу.

Второй способ — закрыть позицию заранее установленным ордером Take Profit, который должен быть в 2–3 раза дальше от места сделки, чем ордер Stop Loss. Стоп-лосс, с другой стороны, должен быть ниже локального минимума для сделки на покупку или выше последнего максимума, если мы получили сигнал на продажу.

Управление капиталом

Стратегия RSI и MACD — может давать до нескольких сделок в день. Поэтому это очень рискованная работа. Плохой день для трейдера может принести подряд от нескольких до десятка проигрышных позиций.

Вы не можете потерять слишком много на одной транзакции, так как накопленные транзакции могут слишком сильно уменьшить баланс вашего счета. По этой причине рекомендуется не рисковать более чем 1% вашего депозита. Для этого вам необходимо настроить размер сделки на стоп-лосс, установленный в стратегии.

К счастью, со стратегиями дневной торговли существует небольшой риск невыполнения защитного ордера по установленной цене, поскольку трейдер не удерживает сделку до следующего дня, поэтому он не подвергается гэпам открытия. Однако стоит помнить, что в случае чрезвычайных рыночных условий стоп-лосс может быть исполнен по другой цене, чем хотелось бы инвестору.

Как пользоваться индикатором RSI в торговле на Форекс

Как вы уже смогли обратить внимание, окно индикатора расположено в дополнительном окне и разделено на 3 зоны:

- Зона перекупленности (от 70 до 100);

- Нейтральная зона (от 30 до 70);

- Зона перепроданности (от 0 до 30).

В основном, применение индикатора RSI для торговли на Форекс, сводится к продаже от зоны перепроданности и покупке от зоны прекупленности. Иначе говоря, когда индикатор находится в зоне перекупленности/перпроданности, мы получаем сигнал на возможное изменение движения цены в обратную сторону.

Зона перекупленности говорит нам, что быки постепенно теряют силу отдавая рынок в лапы медведей, когда зона перепроданности говорит с точностью до наоборот.

Как и любой осциллятор, RSI хорошо отрабатывает себя в боковике. В моменты нисходящего или восходящего тренда, RSI дает много ложных сигналов.

Уэллс Уайлдер утверждал, что наличие индикатора RSI в одной из указанных зон, уже является сигналом для входа в сделку, но это возможно работало в его года. Как вы сами сможете убедиться, в наше время на рынке Форекс, RSI не достаточно зайти в зону перекупленности или перепроданности.

Мое жесткое правило, всегда искать подтверждающие паттерны. К этим паттернам относятся:

- линии тренда;

- уровни поддержки и сопротивления;

- свечные модели;

- дивергенции и конвергенции;

- графические фигуры как на графике, так и на осцилляторе.

Рассмотрим самую стандартную рыночную ситуацию.

Логика очень простая. Цена нащупала поддержку на уровне 1.0920. При очередном подходе цены к поддержке, индикатор RSI подал сигнал к покупке, спустившись в зону перепроданности.

Совокупность сигналов (уровень поддержки + зона перепроданности), дает основание для открытия покупки. Как только осциллятор выходит выше уровня 30% и закрепляется, сигнал считается свершившимся и можно открывать покупку.

Думаю идея ясна. Наличие RSI в зоне перепроданности или перекупленности не является основанием для открытия сделки, а вот совокупность сигналов, увеличивает положительный исход сделки во много раз.

Использование индикатора RSI в режиме реального времени

Я хочу вам показать один из способов использования индикатора RSI в режиме реального времени. Показать то, как это делал бы я, если бы учитывал показания технических индикаторов в своей торговле. Я не претендую на роль истины в последней инстанции, но уверен, что логика в принятии решений у меня есть.

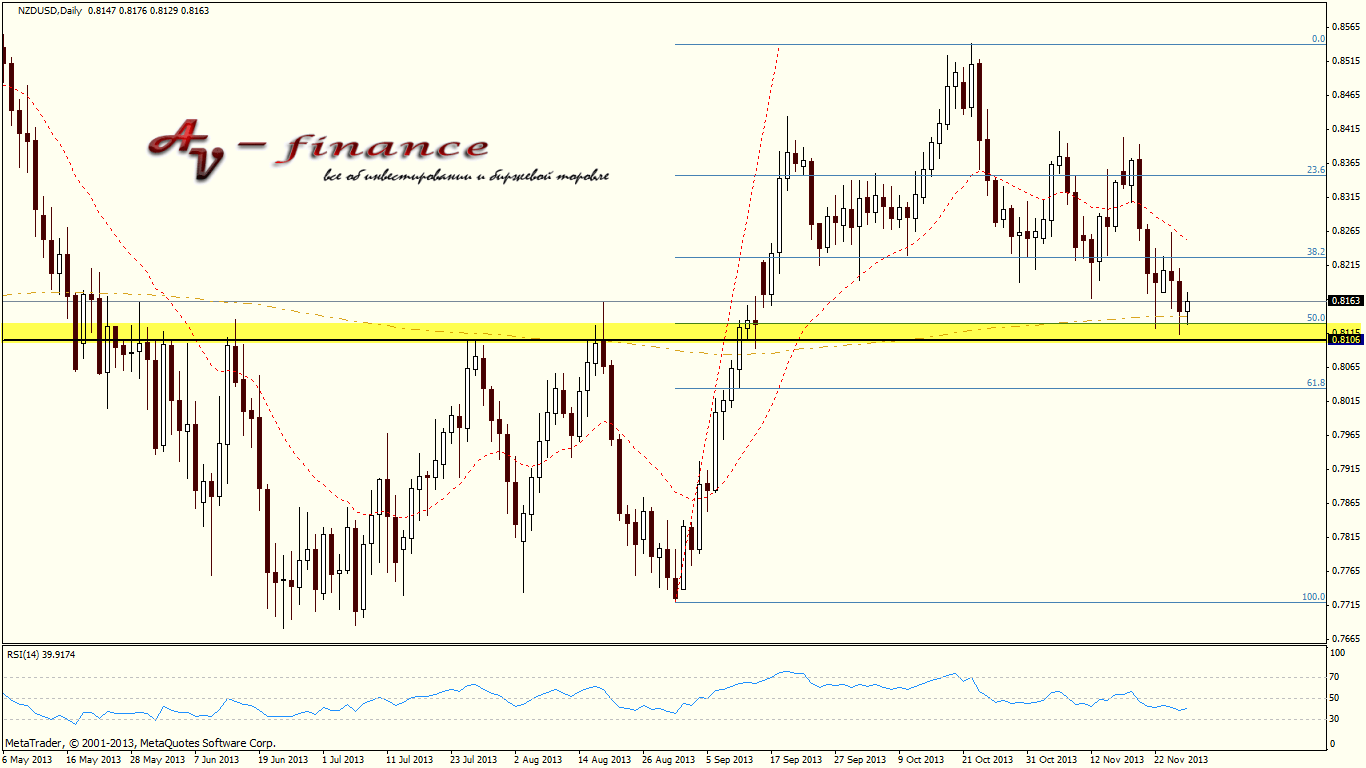

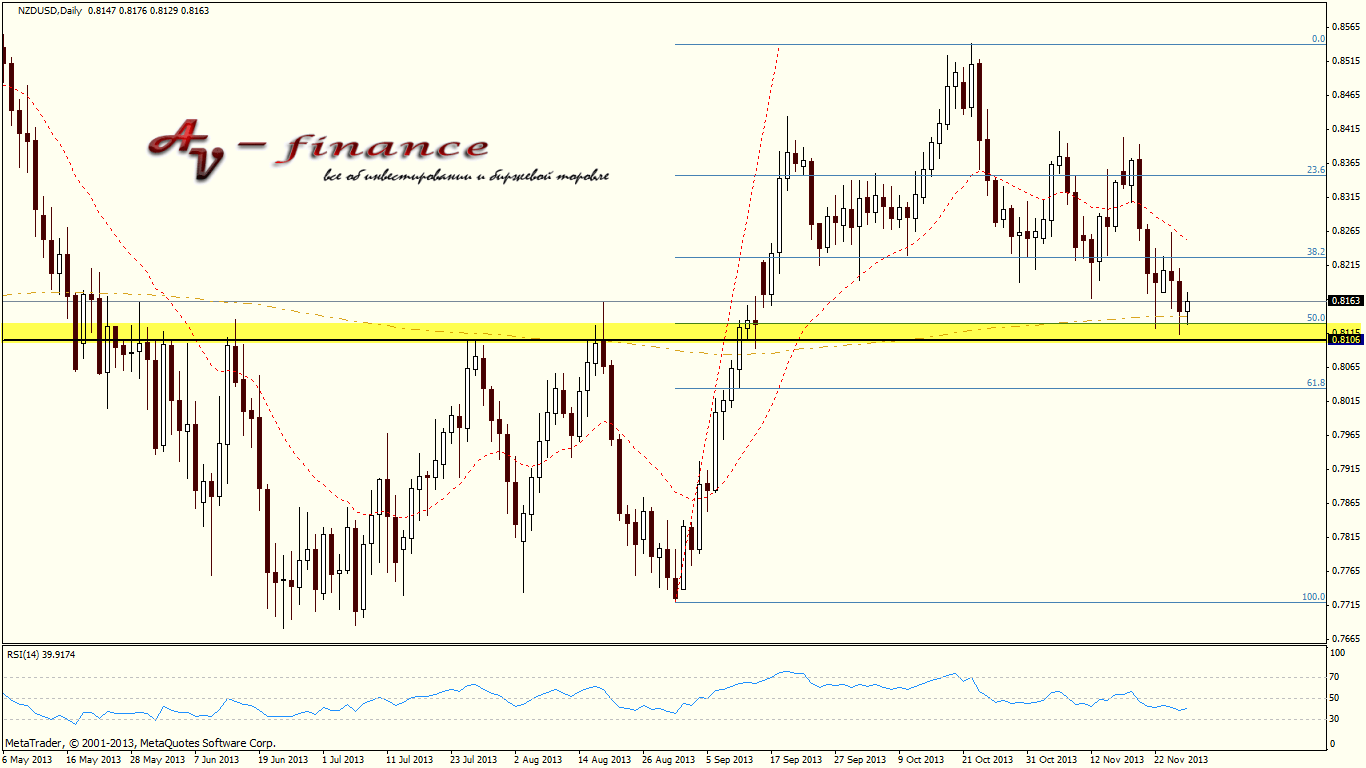

Итак, «подопытным» у нас будет выступать валютная пара NZDUSD. Я специально взял пару, которую не рассматриваю в своих еженедельных обзорах. Посмотрите на рисунок. Справа от графика, к сожалению, ничего нет.

Мы видим, что на текущий момент цена все еще находится в бычьем тренде и расположена на очень важном уровне поддержки у 0,8100 ценовой фигуры, который появился не из-за того, что на каком-нибудь индикаторе провели пару линий. Это самый важный сигнал

Поищем еще сигналы из других источников.

Рядом с этим уровнем расположен коррекционный уровень Фибоначчи 50%, а также экспоненциальная скользящая средняя с периодом 365. Что многократно усиливает значимость этого ценового уровня. Но каким бы сильным не казался уровень, всегда необходимо дождаться окончания текущего движения и убедиться, что эта поддержка не будет пробиваться.

Теперь перейдем к показаниям индикатора RSI. Кривая индикатора не дошла до зоны перепроданности 30% и на данный момент показывает потенциал к росту. Поэтому мы можем не дождаться того, чтобы индикатор зашел в зону перепроданности. При этом можно воспользоваться трендовой стратегией и подождать пробоя индикатором RSI уровня 50 для подтверждения бычьего тренда.

Параметры и настройки RSI

Индикатор помимо задания уровней перекупленности и перепроданности имеет два параметра — период и закрытие. По умолчанию период равен 14. Ещё часто встречаются значения 9 и 25.

Период влияет на скорость реагирования RSI относительно текущей ситуации. Но при этом даёт более слабые сигналы. Поэтому надо искать компромисс между скоростью появления сигналов и точностью.

Для определения оптимального значения периода необходимо протестировать их на разных таймфреймах. Подобрать хорошее значение для торговли при таком подходе не составят труда. Главное, чтобы уровни перекупленности и перепроданности были чётко видны на RSI.

Используем RSI для ловли крупного тренда

Следующая ТС, которую мы рассмотрим, построена не только на RSI. Помимо этого осциллятора используется еще несколько индикаторов, для торговли нам понадобятся:

• собственно, сам RSI с периодом 14. Будут использоваться уровни 60 и 40 вместо стандартных 70 и 30;

• Параболик настройками 0,03 и 0,03 (шаг и максимум соответственно);

• SMA70 (простая скользящая средняя).

Торговля будет вестись на Н4 на валютных парах EUR/USD, GBP/USD, в принципе, можно попробовать торговать и на других инструментах, но прибыльность ТС со стандартными настройками в таком случае не гарантирована.

Правила стратегии рассмотрим на примере покупок:

• цена должна находиться выше скользящей средней, это говорит о растущем тренде на рынке. Как и в прошлой стратегии нас абсолютно не интересует направление самой скользящей средней, только положение цены относительное нее;

• Parabolic SAR должен перескочить под цену;

• RSI в это время уже должен находиться выше уровня 60 либо пересечь его по направлению снизу-вверх. Если линия находится ниже этого уровня, то ждем пока состоится его пробой (остальные условия не должны нарушаться при этом, то есть цена должна оставаться выше скользящей средней, а Параболик не должен перескакивать выше цены);

• если все перечисленные условия соблюдаются, можно входить в рынок сразу после закрытия той свечи, на которой выполнились все перечисленные условия;

• стоп автор рекомендует выставлять максимум 80 п. Можно и меньше – например, разместить стоп-лосс за ближайшим локальным экстремумом, главное, чтобы он не превышал указанные 80 п. Что касается ТР, то он обязательно устанавливается равным 500 п – это тот минимум, на который нужно рассчитывать.

В примере показан неплохой вход в рынок – все условия выполнялись, поэтому покупки последовали сразу же после того, как Параболик перескочил под цену. Рекомендуется сразу после того как цена идет вы прибыльную зону начинать тралить сделку. Причем стоп-лосс переносится с каждой новой свечой под Параболик.

Если цена прошла в прибыльном направлении уже 130-150 пунктов, а Параболик до сих пор не позволяет перенести стоп-лосс в ноль или в прибыльную зону, то переносим его в ноль не обращая внимание на расположение Параболика. В показанном примере тейк-профит не сработал бы, но цена прошла в прибыльном направлении больше 200 пунктов, так что убытка мы бы в любом случае не получили, а за счет трейлинг стопа даже были бы в небольшом плюсе

В показанном примере тейк-профит не сработал бы, но цена прошла в прибыльном направлении больше 200 пунктов, так что убытка мы бы в любом случае не получили, а за счет трейлинг стопа даже были бы в небольшом плюсе.

Следующий пример – короткая позиция, открывается по зеркальным правилам. Цена должна быть ниже скользящей средней, RSI – опуститься ниже уровня 40, а Параболик должен перескочить и находиться над ценой. В данном случае неизвестно как именно закроется сделка, но можно сказать, что мы уже ничего не потеряем. По состояния на текущий момент мы уже находимся в плюсе, и сделка должна стоять в безубытке.

Опираясь на беглое изучение стратегии и ее поведения на истории я бы посоветовал:

• повторно открывать сделки в том же направлении только после того, как цена коснулась скользящей средней либо побывала за ней и вернулась обратно;

• учитывать наклон скользящей средней при заключении сделок. На истории видны участки, когда формально все правила выполняются, но при этом SMA практически горизонтальная. Прибыль в таких ситуациях чаще всего получить не удается.