- В чем проблема?

- Что показывают индикаторы настроений

- Индикаторы для оценки настроения рынка Форекс

- Индекс доллара США

- COT отчеты по валютным фьючерсам

- Скользящие средние

- Сигналы в торговой системе PA

- Как использовать индикатор Кайман ?

- Применение алгоритма

- Индикаторы и отчеты

- Как использовать индикатор в торговле

- But for Individual Assets?

- Характеристики и описание индикатора «Cayman»

- ЛУЧШИЕ СТАТЬИ

- Алгоритм работы по системе Price Action

- Настройки индикатора

- Как фундаментальные индикаторы могут влиять на настроение рынка?

- Gauging Sentiment

- Что такое индикатор настроения и в чем его суть на рынке Форекс?

- Индикатор настроения рынка и торговая площадка Форекс Клуб

- Настроение на рынке Форекс – анализ настроения рынка

- Как определить сантимент рынка?

- Заключение

В чем проблема?

Одна из причин безрезультатных поисков грааля – неработающие стратегии или теоретические принципы анализа и рыночного прогноза. Трейдерам часто рассказывают про фундаментальную вечность теории, но это касается далеко не всех направлений, и причина тому – новые виды инструментов, меняющих принципы трейдинга.

Так произошло с прогнозами на основе рыночных настроений (sentiment): некоторые брокеры выдают их за уникальный инструмент инсайда, вводят платные подписки на эти сигналы или продают программное обеспечение. Несмотря на это, показания различных индикаторов сантимента строятся на данных по реальным позициям, точность их невелика, но они по-прежнему изучаются в теории и существуют на практике во многих сервисах и терминалах.

Что показывают индикаторы настроений

Они показывают соотношение открытых позиций трейдеров в текущий момент времени. Одни трейдеры настроены по бычьи и держат открытые длинные позиции, другие трейдеры настроены по медвежьи и держат открытые короткие позиции. Так вот, суть индикатора настроений состоит в том, чтобы показывать процентное соотношение длинных и коротких позиций открытых в каждый конкретный момент времени.

Давайте рассмотрим простой пример. Предположим, на рынке торгуют 100 трейдеров. Половина из них (50 трейдеров) держит длинные позиции и половина (еще 50 трейдеров) держит короткие позиции. В этот момент рынок находится в равновесном состоянии, найден баланс. В реальных условиях такой баланс практически не достижим, рынок потому и находится в постоянном движении, так как стремиться к этой постоянно ускользающей точке равновесия.

Предположим теперь, что баланс сместился в сторону быков: на рынке стало 70 трейдеров занимающих длинные позиции и 30 трейдеров занимающих короткие позиции. Что эта информация нам даёт? Давайте разберёмся. Пока цена на рынке будет расти, те 70 трейдеров, которые занимают длинные позиции, скорее всего, будут оставаться в деле. Но представьте момент, когда по какой либо причине (например, цена колыхнулась ниже обычного, спровоцировав волну закрытий по стоп приказам, или вышли определённые новости) «быки» начинают в спешном порядке закрывать свои позиции. Это приведёт к тому, что на рынок может быть выброшено 70 заявок на продажу, то есть 70% от всех заявок вообще (помним, что в нашем простом примере рынок состоит из 100 трейдеров). Эти заявки просто некому будет удовлетворить, что приведёт к резкому падению цены (помните кривые спроса и предложения из школьного курса экономики?).

Индикаторы для оценки настроения рынка Форекс

Для определения текущего рыночного сантимента можно использовать различные индикаторы. Они пытаются оценить настроения участников рынка и выразить их в виде цифр или графически. С их помощью можно делать выводы о том, как текущие убеждения и позиции трейдеров могут повлиять на будущее поведение цены.

Рассмотрим три популярных индикатора для оценки текущего сантимента на рынке Форекс.

Индекс доллара США

Индекс доллара США (DXY) является основным индикатором, который может показать текущий сантимент по отношению к ведущей мировой валюте. Направление движения индекса (действующий тренд) отражает текущий баланс рынка. Рост индекса говорит о положительном сантименте и укреплении доллара США по отношению к основным валютам, снижение индекса свидетельствует о негативном сантименте и ослаблении американской валюты.

Индекс доллара США торгуется на биржах в виде различных расчетных контрактов – фьючерсов и опционов. С помощью теханализа можно проанализировать график индекса и определить, какой сейчас сантимент по валюте США: позитивный, негативный или нейтральный. Найти график индекса DXY можно на различных информационных ресурсах, например на tradingview.com.

График индекса доллара США

График индекса доллара США

COT отчеты по валютным фьючерсам

COT отчет (Commitments of Traders – обязательства трейдеров) – это еженедельная публикация, в которой показаны совокупные позиции разных участников фьючерсного рынка. Отчет COT публикуется каждую пятницу Комиссией по торговле товарными фьючерсами США (CFTC). И хотя данные предоставляются по фьючерсам, они имеют очень высокую корреляцию с рынком Форекс.

Отчеты COT показывает чистые длинные или короткие позиции по фьючерсным контрактам на валюты (и другие активы) трех групп трейдеров:

- Коммерческие хеджеры (Commercial Hedgers) – крупные компании и учреждения, которые используют фьючерсный рынок для страховки от рисков на наличном или спотовом рынке. Оказывают умеренное влияние на общий сантимент.

- Крупные некоммерческие трейдеры (Large Traders) – крупные институциональные инвесторы, хедж-фонды и другие организации, торгующие на фьючерсном рынке в целях инвестиций и получения прибыли. Настроение этой группы наиболее значимо для рынка.

- Мелкие частные трейдеры (Small Traders) – набольшую часть этой категории составляют частные лица или небольшие компании. Оказывают малозначительное влияние на валютный рынок.

Следить за сантиментом валютных фьючерсов на основании COT отчетов можно на различных аналитических ресурсах, например на finviz.com. Под графиками валютных фьючерсов отображается диаграмма, на которой тремя линиями отображаются позиции перечисленных выше групп трейдеров. Нахождение линий в положительной зоне говорит о преобладании позиций на покупку, в отрицательной – о сантименте на продажу.

Диаграмма COT отчета по фьючерсу на йену

Диаграмма COT отчета по фьючерсу на йену

Скользящие средние

Еще одним популярным и наглядным инструментом для оценки сантимента являются Скользящие средние. Скользящие средние показывают среднее значение цены выбранной валютной пары за определенный промежуток времени. Если цена поднимается выше своих средних цен, это говорит о текущем положительном сантименте, если опускается ниже, то об отрицательном.

Для оценки краткосрочного сантимента используются Скользящие средние с небольшим периодом (от 5 до 50), для оценок долгосрочного настроения применяют большие периоды (100, 200). Например, когда цена валютной пары пересекает снизу вверх 200-дневную SMA, это указывает на то, что сантимент становится положительным и возможно начинается восходящий тренд. И наоборот, если котировки пары опускаются ниже 200-дневной SMA, это говорит о негативном настроении и предвещает нисходящий тренд.

Пересечение ценой 200-дневной SMA

Пересечение ценой 200-дневной SMA

Сигналы в торговой системе PA

Центральными рабочими сигналами в рассматриваемой нами сегодня группе торговых методик принимаются так называемые классические модели свечей — это циклически обновляющиеся фигурные паттерны, которые также называют сетапами или барами. Постоянное повторение данного типа фигур обуславливается цикличностью поведения самого рынка, комплексно же возникающие среди участников рынка настроения абсолютно соответствуют стандартам поведенческих моделей, что также помогает формировать достаточно точные прогнозы.

Чтобы стабилизировать прибыль, работая по стратегии Price Action, достаточно хорошо придётся овладеть всего двумя-тремя наиболее эффективными и удобными лично Вам сигналами. Единственное, что от Вас потребуется в дальнейшем — это способность отслеживать и вовремя реагировать на формирование необходимых фигур.

Как использовать индикатор Кайман ?

Индикатор настроений показывает, какой процент трейдеров покупает и продает валюту, то есть кто доминирует на рынке. Кайман позволяет вам оставаться на противоположной стороне от рыночной толпы, ведь никто еще не отменял правило: хотите торговать с прибылью – оставайтесь в меньшинстве.

Кайман имеет фиксированный диапазон значений от 0 до 100. Если увеличивается объем покупок по конкретной валютной паре – это значит, что большинство участников рынка скупают валюту. Если растут объемы продажи – ставка сделана на коррекцию. Примечательно, но крайние значения диапазона 0 и 100 практически никогда не достигаются.

У индикатора рыночных настроений есть свои критические значения, так называемые экстремумы

Очень важно помнить, что критические уровни для различных валютных пар различны. Если валютная пара в прошлом разворачивалась при достижении 65%-ого значения числа длинных позиций, вероятнее всего, это значение является для нее критическим уровнем, и необходимо следить за сигналами возможного разворота при его достижении

Если другая валютная пара разворачивалась только при 90% значении числа длинных позиций, необходимо следить за разворотными сигналами именно при достижении данного значения.

Приведем пример: для пары EURUSD критическими уровнями являются уровни Каймана 30 и 70. Если процент ордеров, открытых в одном направлении, достигает критических значений, это можно расценивать как мощный сигнал не только замедления тренда и назревшей коррекции, но и вероятности смены тренда.

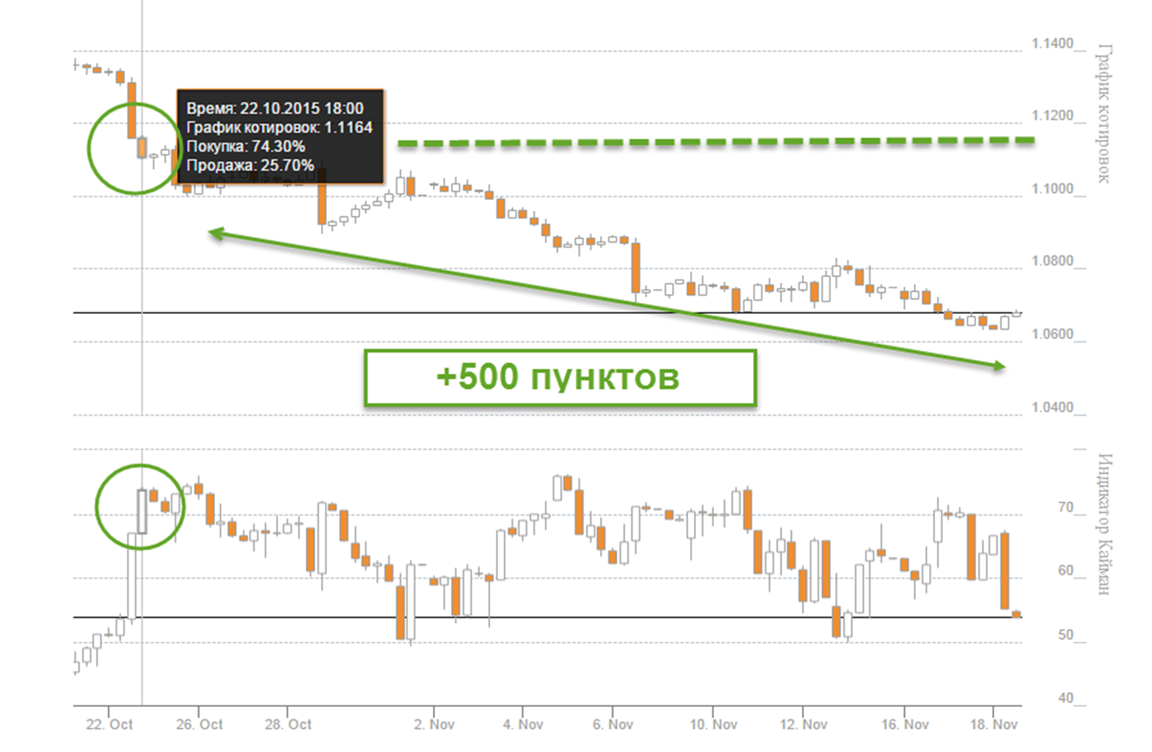

Уровни 30 и 70 показывают перекупленность или перепроданность рынка. Если Кайман войдет в зону от 0 до 30, подразумевается, что валютная пара вошла в зону перепроданности – ждем разворот пары вверх. Если Кайман оказался в зоне от 70 до 100, значит, валютная пара в зоне перекупленности – самое время готовится к движению вниз. На скриншоте выше видно, как индикатор Кайман по паре EURUSD за довольно короткий промежуток времени не менее пяти раз достигает зоны перекупленности, сигнализирующей о высокой вероятности обвала котировок евро. Именно это и произошло: на протяжении всего месяца, когда Кайман пребывал в зоне от 70 до 100, демонстрируя мнение большинства, что европейская валюта будет расти, котировки неуклонно снижались. В результате, те, кто использовал сигналы данного индикатора, смогли заработать 500 пунктов прибыли.

На скриншоте выше видно, как индикатор Кайман по паре EURUSD за довольно короткий промежуток времени не менее пяти раз достигает зоны перекупленности, сигнализирующей о высокой вероятности обвала котировок евро. Именно это и произошло: на протяжении всего месяца, когда Кайман пребывал в зоне от 70 до 100, демонстрируя мнение большинства, что европейская валюта будет расти, котировки неуклонно снижались. В результате, те, кто использовал сигналы данного индикатора, смогли заработать 500 пунктов прибыли.

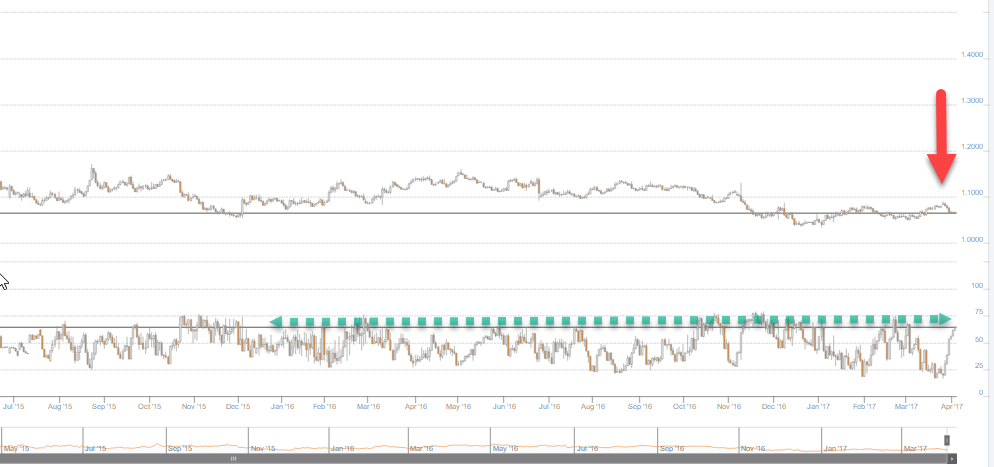

График Каймана за более длительный период времени также доказывает, что в моменты экстремумов по бычьему и медвежьему сантиментам (уровни 70 и 30 для пары EURUSD) в большинстве случаев наблюдается слом трендового движения.

График Каймана за более длительный период времени также доказывает, что в моменты экстремумов по бычьему и медвежьему сантиментам (уровни 70 и 30 для пары EURUSD) в большинстве случаев наблюдается слом трендового движения.

Клиентам компании AMarkets индикатор рыночных настроений Кайман доступен не только в личном кабинете, но и в платформе MetaTrader 4, где есть возможность выбрать любой вариант его отображения: индикатор или виджет. Это существенно расширяет границы анализа и создает огромные возможности по построению торговых советников на основании настроений толпы.

Применение алгоритма

Рассматриваемый алгоритм является таким же простым в применении, как и большая часть осцилляторов. Для того чтобы использовать сигналы, выдаваемые рассматриваемым алгоритмом, вам необходимо следить за столбиками в его окошке. Если красные столбики сменятся синими, то следует открывать позицию на покупку. Закрытие ордера лучше всего осуществлять при поступлении противоположного сигнала.

После того, как в окошке рассматриваемого алгоритма синие столбики сменятся красными, рекомендуется создать позицию на продажу. Закрытие активных позиций следует осуществлять при возникновении противоположного сигнала.

После того, как в окошке рассматриваемого алгоритма синие столбики сменятся красными, рекомендуется создать позицию на продажу. Закрытие активных позиций следует осуществлять при возникновении противоположного сигнала.

Как и большая часть осцилляторов, рассматриваемый алгоритм может время от времени выдавать ошибочные сигналы, которые могут стать причиной возникновения убытков. Чтобы снизить подобный вариант развития событий, рекомендуется применять рассматриваемый индикатор в паре с дополнительным алгоритмом, который будет применяться для подтверждения получаемых сигналов. Чтобы научиться грамотно оптимизировать и применять рассматриваемый алгоритм, воспользуйтесь демо-счетом. Лишь накопив достаточное количество опыта и навыков, можно приступать к торговле на реальные деньги.

Как и большая часть осцилляторов, рассматриваемый алгоритм может время от времени выдавать ошибочные сигналы, которые могут стать причиной возникновения убытков. Чтобы снизить подобный вариант развития событий, рекомендуется применять рассматриваемый индикатор в паре с дополнительным алгоритмом, который будет применяться для подтверждения получаемых сигналов. Чтобы научиться грамотно оптимизировать и применять рассматриваемый алгоритм, воспользуйтесь демо-счетом. Лишь накопив достаточное количество опыта и навыков, можно приступать к торговле на реальные деньги.

Индикаторы и отчеты

Индикатор сантимента – показатель, взятый на основе торговли отдельных спекулянтов. Базовым индикатором для понимания сантимента является процентное соотношение контрактов на покупку и продажу.

В качестве главного индикатора выступает книга ордеров, демонстрирующая существующие открытые сделки и отложенные заявки с привязкой к числовому значению цены открытия.

Книга ордеров – обыкновенный торговый стакан с информацией об общем числе открытых позиций. Она предоставляет возможность выявить актуальные уровни сопротивления и поддержки, а также оценить тенденции.

DailyFX – следующий индикатор, показывающий соотношение ордеров на продажу и покупку финансового инструмента. Если преимущественное большинство совершает бычьи действия, мы увидим позитивное значение показателя. Если инвесторы ведут себя, как медведи, показатель будет отрицательным.

Третий важный индикатор – показатель рынка СОТ (англ. Commitments of Traders). Величина позволяет определить минимальные проявления настроений. Вычисляется как отношение текущего и минимального отклонения к разнице между максимальным и минимальным отклонением. Под «отклонением» понимается разница между количеством длинных и коротких ордеров. Индекс СОТ рассчитывается и публикуется U.S. CTFC в виде еженедельно выходящих отчетов, являющихся базовым фундаментальным показателем рыночного сантимента. Отчеты строятся на основе информации, полученной от крупных инвестиционных компаний и брокеров финансового рынка. Источником информации выступает и Чикагская фондовая биржа.

В отчете находится информация по всем категориям участников рынка:

- национальным банкам и крупным компаниям, приобретающим деньги для своих потребностей;

- главные инвестиционные компании и трейдеры, оперирующие большим капиталом;

- мелкие трейдеры и инвесторы.

Также в отчете публикуется информация об общем рыночном сантименте.

Недостатком показателя является то, что сведения СОТ публикуются в пятницу вечером на основе информации, полученной во вторник. Торговать трейдеры смогут только в понедельник, а значит получается практически недельный разрыв, снижающий актуальность данных.

Важно понимать и то, что U.S. CTFC собирает и публикует информацию о сантименте и в статистических интересах, а не для помощи биржевым спекулянтам

Но это не мешает показателю оставаться хорошим и точным индикатором настроения.

Большинство использует такую стратегию работы, основанную на показателях индикатора. Наличие большого расстояния между интересами спекулянтов и хеджеров могут свидетельствовать о скором развороте рынка. Трэйдер занимает выжидательную позицию, чтобы поймать тренд у истока, удачно открыть forex ордер и получить максимальную прибыль.

Важно понимать, что отчеты, индикаторы и настроение рынка в целом не является панацеей для финансового трейдера. Используя сантимент без фундаментального и технического анализа Форекс, ваша картина рынка будет неполноценной

Это правило работает и в обратном порядке.

Как использовать индикатор в торговле

У «Каймана» можно отметить важные уровни:

«50» — баланс покупок и продаж, когда объём «buy» равен «sell»

Область «около 50» (между «40» и «60») можно считать зоной неопределённости рынка

«>60» — преобладание покупателей, стоит продавать (это будет против «толпы»); соответственно, «70» — глубокий уровень преобладания «быков»: осторожно продавать, поскольку повышается вероятность разворота графика вверх, в виду перепроданности; «80» — критичный уровень: если происходило движение цены вниз, то ожидается разворот вверх (возможно, резкий), в виду сильной перепроданности

Если движение вниз сопровождалось сильными фундаментальными новостями с пробитием какой-либо важной поддержки графика цены, то разворот гораздо менее вероятен; «. Указанные выше значения хорошо подходят к наиболее ликвидной EURUSD (таймфрейм роли не играет)

К другим парам может потребоваться дополнительное тестирование и подбор собственных уровней

Указанные выше значения хорошо подходят к наиболее ликвидной EURUSD (таймфрейм роли не играет). К другим парам может потребоваться дополнительное тестирование и подбор собственных уровней.

But for Individual Assets?

If you are interested in a particular asset, say a currency pair, you can use some technical indicators that measure volume. Higher volumes generally indicate more interest; a higher volume of sales would indicate a negative sentiment, while a higher volume of buying would show positive sentiment.

On-Balance Volume (OBV) is probably the most popular of the volume indicators. It considers an increase in price at the close as higher volumes. In theory, if the volume diminishes while the price continues to move higher, it’s an indicator of a trend reversal. That’s why this indicator is popular among trend traders.

Характеристики и описание индикатора «Cayman»

- EURUSD, GBPUSD, USDJPY, AUDUSD, NZDUSD, USDCAD, USDCHF, EURJPY, EURGBP, XAUUSD, XAGUSD

- любой

- круглосуточно

Кайман функционирует в трёх модификациях:

- Индикатор для MT4. Располагается в отдельном окне под графиком

- Виджет для MT4. Отображается в левом верхнем углу терминала

Все версии имеют аналогичные функции и опции, но разный интерфейс (скриншоты ).

- Прежде всего, «Кайман» можно использовать при торговле против «толпы», повторюсь — это одно из наиболее успешных направлений на Форекс (описание стратеги).

- Кроме того, в случае, если соотношение позиций «buy» и «sell» индикатора сильно выходит из равновесия и достигает критических отметок, то это является важным сигналом к развороту тренда, что можно эффективно наблюдать с помощью «Каймана».

Торговлю против «толпы» применяют крупные Форекс-манипуляторы (маркетмейкеры). Например, самые мощные инвесторы способны направить рынок в определенную сторону, заставляя «толпу» верить в тренд и следовать ему. Как только большая часть участников подключается к тренду, «киты» ставят в противоположную «толпе» сторону и получают огромную прибыль. Собственно, «Кайман» позволяет трейдеру отслеживать соотношение настоящих объёмов покупок/продаж, чтобы выбирать наиболее эффективные моменты входа, предугадывая точки открытия сделок крупными игроками.

Информация о настроениях рынка поступает в «Cayman» напрямую в онлайн-режиме из дилингового центра (ДЦ), где торгует, более, чем 150 000 активных трейдеров. Это далеко не весь Форекс и такое положение дел не отображает ситуацию на рынке на 100%… Тем не менее, в виду того, что поведение «толпы» характерно определёнными известными особенностями (статья о психологии поведения в трейдинге) в любой количественной массе, анализ, пусть и не всего объёма Форекс (поскольку возможности такой нет), но вполне существенной массы трейдеров, достаточен для того, чтобы сделать вывод о ситуации в целом.

Для «Каймана» есть готовый советник, скачать который также можно в ЛК:

ЛУЧШИЕ СТАТЬИ

MetaTrader 4

Платформа для торговли на Форекс и CFD

iPhone App

MetaTrader 4 для вашего iPhone

MetaTrader 5

Торговая платформа нового поколения

MT4 для OS X

MetaTrader 4 для вашего Mac

Android App

MT4 для вашего Android устройства

MT WebTrader

Торгуйте прямо в браузере

О нас

Начать торговлю

Продукты

Платформы

Аналитика

Обучение

Партнерство

Предупреждение о рисках: Информация на сайте не распространяется на какую-либо страну или юрисдикцию, где ее распространение или использование будет противоречить местному законодательству или нормативно-правовым актам. Admiral Markets Pty Ltd (ABN 63 151 613 839) («Admiral Markets») имеет лицензию на предоставление финансовых услуг AFSL для ведения бизнеса в сфере финансовых услуг в Австралии, ограниченную финансовыми услугами, указанными в лицензии №. 410681 AFSL. Admiral Markets Pty Ltd полностью принадлежит холдинговой компании Admiral Markets Group AS.

Информация, содержащаяся на данном сайте, представляет лишь общую информацию и не учитывает Ваши цели, финансовое положение или потребности. Содержание данного веб-сайта не носит личный рекомендательный характер. Прежде чем принять решение об инвестициях в любые продукты или услуги, предлагаемые Admiral Markets, рекомендуем Вам обратиться за помощью к независимому финансовому консультанту и убедиться, что Вы осознаете риски, связанные с торговлей, а также внимательно проанализировать Ваши цели, финансовое положение, потребности и уровень опыта. Прежде чем принять решение об использовании каких-либо продуктов или услуг, упомянутых на данном сайте, необходимо ознакомиться и рассмотреть соответствующее Руководство по финансовым услугам (FSG) и Заявление о раскрытии информации о продукте (PDS). В Руководстве по финансовым услугам содержатся подробные сведения о наших сборах и комиссиях. Все эти документы доступны на нашем сайте, Вы также можете позвонить нам по номеру +372 630 9244.

Admiral Markets не несет какой-либо ответственности за любые потери капитала и возможной прибыли, которые могут быть прямым или косвенным следствием использования или частичного применения вышеперечисленной информации.

Торговля финансовыми инструментами сопряжена с высоким уровнем риска и подходит не всем инвесторам. Высокий уровень кредитного плеча может увеличить как прибыль, так и убытки. Существует возможность потери, равной или превышающей первоначальный депозит. Перед совершением транзакции следует убедиться, что Вы осознаете все риски, связанные с торговлей. При необходимости обратитесь к специалисту за получением персональной консультации. Также есть риски, связанные с онлайн-торговлей, включая, но не ограничиваясь сбоями операционной системы или выхода из строя оборудования, помехами в использовании электронных средств связи и интернет-связи. Admiral Markets использует многочисленные системы и процедуры резервного копирования, чтобы минимизировать такие риски и сократить продолжительность и серьезность любых сбоев. Admiral Markets не несет ответственности за какие-либо убытки или ущерб, включая возможную потерю прибыли, которые могут быть прямым или косвенным следствием сбоев, неисправностей или задержек.

Admiral Markets Pty Ltd в Австралии имеет лицензию на предоставление финансовых услуг № 410681 Австралийской комиссии по ценным бумагам и инвестициям (ASIC). Головной офис Admiral Markets Pty Ltd: Level 10,17 Castlereagh Street Sydney NSW 2000

Алгоритм работы по системе Price Action

Трендовые и внетрендовые колебания любого валютного актива на рынке характеризуются волнообразными движениями. И первое, что нам необходимо сделать — определить и обозначить пиковые значения максимумов и минимумов графика стоимости на отдельно взятом отрезке. Близкой к идеалу позицией для вхождения в сделку в таком случае будет откатное изменение курса, ориентированное против хода текущей тенденции. Для определения подобных точек необходимо отслеживать общее положение дел на рынке, а тренд должен получать соответствующие своему направлению сигналами:

- Для регистрации ниспадающего тренда важны значения нижних экстремумов графика — LowerHigh и LowerLow;

- Для подтверждения возрастающего тренда нужно отслеживать верхние пиковые значения — HigherHigh и HigherLow.

Если соблюдается условие стабильного обновления экстремальных точек, то именно вышеописанные уровни являются наиболее вероятными местами возникновения торговых сигналов. Таким образом, если наблюдается формирование фигуры либо завершение откатного изменения рынка — есть смысл достаточно уверенного входа в рынок в соответствии с текущей тенденцией.

Если говорить о процессе торговли по стратегии Price Action более упорядоченно, что алгоритм состоит из четырёх последовательных действий:

- Дожидаемся сближения ценового графика с линией поддержки либо сопротивления. Разработчик системы PA утверждает, что работать с уровнями сопротивления эффективнее, поскольку в бычьих трендах рост цены в среднем превышает снижение.

- Свечи, формирующиеся на графике, должны образовать определённый паттерн; чем сложнее фигура — тем выше надёжность полученного сигнала.

- После необходимо дождаться подтверждающего алерта, в качестве которого выступает окончательное формирование фигуры и последующее движение графика в заданном направлении.

- При подтверждении позиции входим в рынок с нужным нам ордером.

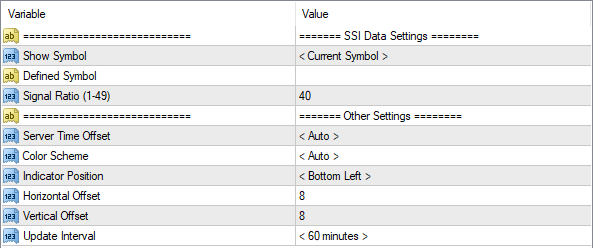

Настройки индикатора

Show Symbol.

- Current Symbol – валютная пара определяется автоматически.

- Defined Symbol – укажите необходимую валютную пару в следующем поле “Defined Symbol“.

Signal Ratio (1-49). Определяет границы для показателя соотношения позиций трейдеров, выходя за которые формируется сигнал. Если указано 40, то сигнал на покупку будет срабатывать при значении 40 и меньше, а при 60 и выше сработает сигнал на продажу.

Server Time Offset. Выбор часового пояса. По умолчанию определяется автоматически. Данный параметр влияет исключительно на надпись показывающую время последнего обновления, однако не влияет на саму частоту обновлений.

Color Scheme. Доступны две цветовые схемы: для белого и темного фона. По умолчанию определяется автоматически.

Indicator Position & Offset. С помощью этих настроек вы можете изменить угол расположения индикатора на графике, а также выставить отступы от этого угла.

Update Interval – частота, с которой индикатор будет запрашивать данные с сервера. Варьируется от 5 до 60 минут.

Как фундаментальные индикаторы могут влиять на настроение рынка?

Большинство трейдеров, которые используют фундаментальный анализ, будут обращать пристальное внимание на ключевые выпуски экономических данных и результаты текущих геополитических событий. Общий итог коллективного процесса принятия решений приводит к феномену рыночного настроения

Рыночные настроения показывают психологическую составляющую, что движет изменениями рыночной стоимости торговых инструментов

Общий итог коллективного процесса принятия решений приводит к феномену рыночного настроения. Рыночные настроения показывают психологическую составляющую, что движет изменениями рыночной стоимости торговых инструментов.

Если экономические и геополитические факторы для конкретной страны демонстрируют усиление экономики, которая должна превосходить показатели других стран, такой набор обстоятельств будет иметь тенденцию положительно изменять базовые рыночные настроения в отношении данной валюты и приведет к лучшей ее оценке по отношению к другим валютам.

С другой стороны, отрицательное настроение может возникнуть, если будут опубликованы менее благоприятные экономические показатели, показывающие, что экономика страны замедляется, или если ведущий экономический индикатор, такой как доверие потребителей, начнет смягчаться в ответ на менее благоприятные экономические показатели, например, более слабый рынок труда.

К примеру, если в стране наблюдается рост валового внутреннего продукта, сужение торгового дефицита или профицита, привлекательные процентные ставки или высокие показатели занятости – все эти факторы должны поддерживать благоприятные рыночное настроение для данной валюты.

Gauging Sentiment

The question then is, how do we measure whether how the market is feeling? Some traders simply go by observing what kind of assets are moving. From that, they get a general idea if the market is willing to take risks or not. This is hardly precise and isn’t all that helpful in analyzing a specific asset, such as a currency pair.

On the other end, there is a diverse range of computer programs that are being designed to scan Twitter, news articles, and other market chatter to collate phrases and terms used by traders. The idea is to try to objectively measure the optimism and pessimism of traders. However, these programs are still in their infancy. It’s questionable if a machine is the best tool for measuring people’s emotions.

Что такое индикатор настроения и в чем его суть на рынке Форекс?

Любое изменение цены актива влияет на настроение трейдеров. Если информации об активе мало либо она вовсе отсутствует, на небольшом временном отрезке именно настроение станет решающим фактором при движении стоимости. Но даже в том случае, если информация есть, конечные ценовые изменения нестабильны

Такой фактор отсылает к определенному важному аспекту – бычий либо медвежий рынок сейчас главенствует

Многообразие индикаторов настроений Форекс для MT4 могут облегчить торговлю и с высокой долей вероятности предугадать настроение рынка (толпы) Forex. Определенные значения стоит применять для личных ценных бумаг.

Существуют некоторые индикаторы, работающие по схеме «верно-неверно», и неопытные трейдеры часто делают неправильные шаги, теряя на покупке и продаже активов. Так, один из довольно старых индикаторов складывается на основе информации о неполных лотах, где производится оценка суммы фондовых акций, приобретенных или проданных на неполных лотах. В конечном счете, это – менее сотни акций, из которых формируется полный лот.

Основываясь на данных о неполных лотах, есть вывод, что подавляющее число купивших оперирует незначительными суммами средств для ведения торгов, в связи с чем этот сегмент спекулянтов не относится к опытным. Из этого следует, что купля происходит на подъеме позитива, а в негативную фазу происходит продажа. Во втором случае рыночная ситуация находится на спаде.

Глядя на опытных трейдеров, можно понять, что они видят куплю неполными лотами как толчок к продаже. Обратная схема также справедлива. Итак, они совершают обратные действия относительно новичков на рынке.

Индикатор настроения рынка и торговая площадка Форекс Клуб

Главный нюанс в том, что сервис применяет не классический МТ4, а Rumus. Второй часто является очень неудобным для тех, кто уже освоился в MetaTrader4. Здесь можно поступить следующим образом: вести торги через Forex Club либо поставить Rumus с демо-счетом, не прекращая работу у своего брокера.

Стоит отдельно отметить трактовку сигналов индикатора настроения

Индикатор настроения Форекс для МТ4 имеет определенные нюансы:

Показатели находятся в интервале от 0 до 100. В случае роста продаж по определенной валютной паре, показатель индикатора стремится к 0. В том случае, если многие спекулянты приобретают валютную пару, то индикатор будет расти до сотни

Важно понимать, что верхний и нижний параметр не могут быть достигнуты.По уровням видны: второй, тридцатый и семидесятый. Они отражают рыночную куплю-продажу

В том случае, если индикатор настроения Форекс для МТ4 находится в сегменте от ноля до тридцати, валютная пара находится в отрезке перепроданности: следует ждать поворота этой пары вверх. Если диапазон от семидесяти до ста, то пара попала в перекупленность и следует подождать её поворота вниз. В том случае, если колебания происходят в диапазоне от тридцати до семидесяти, можно просто ждать, потому как позиции бык-медведь примерно одинаковы.

Для прибыльной торговли мало пользоваться только тех.анализом: очень пристальное внимание стоит обратить на все рыночные показатели. Индикатор помогает определить поведение рынка и сделать адекватное прогнозирование

Также необходимо определить, что за позиции у большего числа трейдеров по разным валютным парам.

Рекомендуем: Подробный обзор + отзывы о брокере Forex Club

ТОП БРОКЕРОВ ОПЦИОНОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ

Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ

Выплаты автоматом. Без верификации! | обзор | отзывы | НАЧАТЬ С $10$

Фиксированные опционы от ПАО Alpari | обзор | отзывы | ОПЦИОНЫ С 1 USD

Год основания 2017. Бонус до 100% | обзор | отзывы | ЗАРАБОТАТЬ С 10 $

Год основания 2017. Бонус до 100% | обзор | отзывы | ЗАРАБОТАТЬ С 10 $

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2022 ГОД:

Что говорят трейдеры об АМаркетс? БОНУС 100% К СЧЕТУ | обзор/отзывы

Имею тут счет в 1050$. Платит с 1998 года! | 4 АКЦИИ И КОНКУРСА | обзор/отзывы

Регулируется Центробанком. Работает с 1990 года! | ОТКРЫТЬ СЧЕТ | обзор/отзывы

Регулируется Центробанком. Работает с 1990 года! | ОТКРЫТЬ СЧЕТ | обзор/отзывы

Настроение на рынке Форекс – анализ настроения рынка

Движение цены, теоретически, отражает всю доступную информацию о рынке Форекс, хотя вы должны принять во внимание, что это далеко не простая задача для трейдеров. Дело в том, что трейдеры часто ведут себя одинаково, или, по крайней мере, очень похоже

На этом этапе вступает в игру анализ настроений.

Вы можете задаться вопросом, чем отличается этот тип от технического и фундаментального анализа. Анализ настроений является одним из видов анализа Форекс, который концентрируется на определении и, следовательно, измерении общего психологического и эмоционального состояния всех участников валютного рынка.

Этот вид анализа Форекс стремится вычислить, какой процент участников рынка Форекс можно отнести к быкам, а какой к медведям, другими словами – какой процент оптимистично настроен, а какой — пессимистично.

Когда успешно определено преобладающее настроение участников рынка Форекс, какой-то аналитик может стать на противоположную сторону и заявить, что толпа ошибается.

Торговля только настроениями — это другой метод, который зависит, в большей степени от соотношения медведей к быкам и других индикаторов настроений. Вместо этого, анализ настроений часто применяется в комплексе с фундаментальным или техническим анализом, что добавляет глубины пониманию трейдером рынка Форекс.

Вы должны знать, что использование всех трех видов анализа одновременно может быть очень сложным, но оно однозначно того стоит.

Как определить сантимент рынка?

Сантимент определяется по количеству открытых позиций. Если участники биржи преимущественно открывают контракты на покупку, следует говорить о бычьем настрое и возможном подорожании актива.

Если большинство сделок открыто на продажу, речь идет о медвежьем настрое и стоит ожидать понижения биржевой стоимости торгового инструмента.

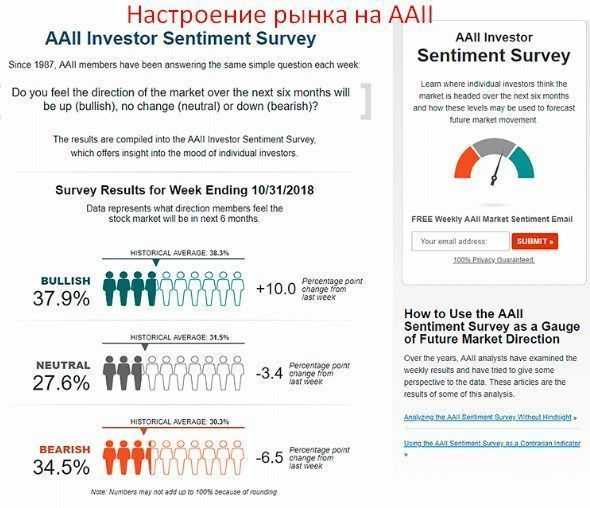

Существуют специальные ресурсы, собирающие информацию о настроении трейдеров и транслирующие ее в свободном доступе. В частности, таким порталом является aaii.com. Сайт принадлежит ассоциации индивидуальных инвесторов США.

Ресурс ежедневно транслирует актуальную ситуацию по настроению на финансовом рынке и передает ее с наибольшей точностью.

AAII еженедельно проводит опрос наиболее известных и авторитетных вкладчиков и фондов инвестиций в Форекс относительно рыночных тенденций и публикует его результаты на официальном сайте.

Finviz – еще один ресурс, собирающий информацию о «быках и медведях». Сводки о настроении представлены в виде графиков. Чтобы в них разобраться, требуется минимальное понятие о финансовой бирже

Обратите внимание на такие показатели:

- declining/advancing, отображающий количество возрастающих и падающих акций;

- отношение акций к скользящим средним линиям за последние пятьдесят и двести дней.

Третий ресурс – barchart.com. Обладает схожим инструментарием, что и предыдущий вариант. Площадка анализирует общее количество восходящих и нисходящих трендов в разрезе ценных бумаг и акций на платформах, обновивших данные о минимумах и максимумах за последний год. В качестве основы для оценки распределения активов ресурс берет среднюю цену внутри секторов S&P 500. Зеленая доля указывает на количество трейдеров, использующих бычью стратегию, красная – медвежью, фиолетовая – нейтральных инвесторов.

Заключение

Различные идеи анализа стейтментов не дают трейдеру преимущества в торгах по причинам широкой специализации и сложных схем хеджирования, применяемых хедж-фондами и банками. Реальные объемы прямых покупок или продаж в валютных парах крупных клиентов тоже появляются на рынке мелкими лотами, реализуемыми через маркет-мейкеров.

Анализ рыночных настроений с точки зрения общих позиций также неэффективен: «толпа» покупает на максимумах и продает на минимумах или с опозданием участвует в тренде. Не стоит гнаться за инсайдом – он уже заложен в цене и прозрачно читается, если трейдер владеет знаниями Price Action.