- Настройки индикатора MTF Trix

- Методы применения в торговле Average True Range (ATR)

- Как настроить ATR

- МТФ Супертренд – индикатор для поиска тренда

- Как выглядят сигналы индикатора MTF SuperTrend?

- Как применять MTF SuperTrend?

- Примеры торговли по индикатору ATR

- Формула расчета и настройки индикатора ATR

- Как использовать индикатор ATR?

- Индикатор ATR не относится к трендовым

- Как индикатор ATR может помочь нам в поиске сетапов на пробой?

- Как можно использовать индикатор ATR для постановки стоп-лоссов?

- Как использовать индикатор ATR для ловли больших трендов?

- Как использовать индикатор ATR для фиксации прибыли?

- Как понять, что вскоре произойдет смена текущей тенденции?

- И что в результате?

Настройки индикатора MTF Trix

Версия «Трикса» с приставкой MTF отличается от оригинального осциллятора только формой представления данных. К примеру, если алгоритм, предложенный Хатсоном, напоминает циклические колебания, то герой сегодняшнего обзора больше похож на пульт управления.

В представленном примере мы видим, что индикатор MTF Trix в отдельном подвальном окне собирает информацию сразу с нескольких таймфреймов и передаёт сведения о направлении тенденции при помощи цветных квадратов.

В принципе, здесь всё интуитивно понятно, но некоторые нюансы всё-таки следует рассмотреть подробнее. Наверняка, многие читатели заметили, что напротив строчек из квадратов отмечены пояснительные комментарии fast/slow.

Если написано fast, это значит, что данная строка следит за быстрой линией оригинального Trix, а пометка slow присваивается последовательности, характеризующей угол наклона сигнальной линии того же самого индикатора.

Чтобы в этом убедиться, рассмотрим пример с индикатором MTF Trix. На следующем графике открыт пятиминутный таймфрейм пары EURUSD. Красные вертикальные линии я провёл через точки излома быстрого осциллятора, а синие отрезки построил по точкам перегиба «медленного» модуля.

Соответствие «квадратных последовательностей» трендам на осцилляторе видно невооружённым глазом – совпадение 100-процентное.

Кроме этого, рядом с отметками fast/slow указывается код таймфрейма, с которого импортируется информация. Возможно, это излишество, но запомнить последовательность строчек и все настройки индикатора MTF Trix очень сложно, поэтому пометки не помешают.

Кстати говоря, несмотря на обилие переменных, рассмотренный алгоритм очень легко настраивается, поскольку для работы нам придётся задать величины всего четырёх функций – ePeriod1 (2, 3 и 4).

Перечисленные значения отвечают за тип таймфрейма, поэтому в соответствующих полях нужно указывать следующие величины: 1, 5, 15, 30, 60, 240 и 1440. Если задать некорректный код (например, 29), появится следующая ошибка:

Остальные переменные индикатора MTF Trix предназначены преимущественно для настройки цветовой гаммы, уведомлений и прочих несущественных модулей.

Таким образом, рассмотренный индикатор работает по принципу трёх экранов Элдера, т.е. мониторит сразу несколько графиков одной валютной пары и выводит на общее табло результат этого исследования.

| К сожалению, одного «Трикса» для прибыльной торговли недостаточно. Да, с его помощью можно распознавать тренды, но тесты показывают, | что покупки и продажи по одноцветным колонкам (когда все квадраты по вертикали становятся зелёными или красными) приносят убытки. |

С другой стороны, если добавить к этому шаблону любой осциллятор и попробовать оптимизировать величину стоп-лосса с поправкой на волатильность, результаты могут значительно улучшиться, поэтому нужно экспериментировать (тем более, на количество демо-счетов никаких ограничений не накладывается).

Методы применения в торговле Average True Range (ATR)

Прежде чем использовать индикатор, следует отчетливо осознавать, что Average True Range (ATR) — это индикатор волатильности, поэтому ни о каких трендах говорить не приходится. С другой стороны, при помощи ATR можно определять моменты активного включения в игру, крупных игроков.

Идея здесь простая, пока индикатор волатильности ATR находится в условно нижней части, на рынке движения нет, а это ни что иное как флет. Как мы все знаем, флет или по другому консолидация, это ни что иное как набор позиции «умными» деньгами. Постоянно в состоянии флета, рынок находиться не может, а значит, рано или поздно состоится прорыв волатильности и движение.

Так же как рынок не может быть в вечном флете, рынок не может постоянно расти, на сильной волатильности.

Исходя из этой логики, Дж. Уэллсон Уайлдер считал, что в моменты затухания волатильности, необходимо искать места для открытия позиций, закрывать сделку следует при аномально завышенном показателе ATR. Кстати, в книге «Долгосрочные секреты краткосрочной торговли», Ларри Вильямс придерживался той же логики принятия торговых решений. Книгу можно прочитать здесь.

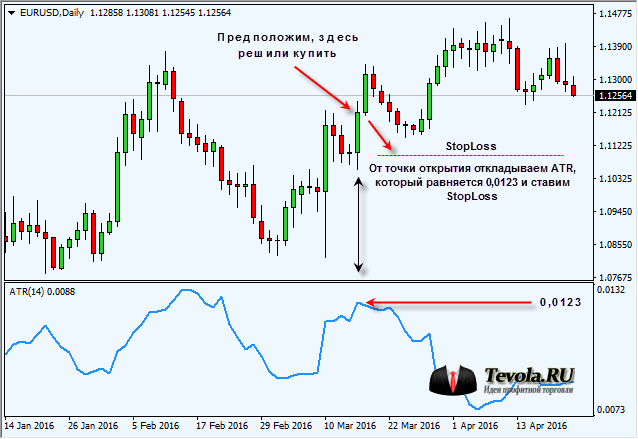

В книге Куртиса Фейса «Путь Черепах», ATR использовали иначе. При помощи индикатора, черепашки рассчитывали свой StopLoss, который равнялся 2ATR, у некоторых 1,5ATR.

Пока я подготавливался к статье прочитал тонну информации про правильность использования ATR и многие трейдеры сходятся во мнении, что в некоторых случаях, можно использовать ATR как есть, без умножения на коэффициенты, другими словами, если ATR = 50 пп, значит StopLoss нужно ставить 50 пп.

Кроме стопов, значение индикатора можно применить для установки TakeProfit`a. Хотя в этом случае вопрос спорный, ведь как гласит трейдерская мудрость «Режь убытки, прибыли дай течь».

Поэтому с тейками подумайте сами, но идея та же, от точки входа откладываем значение индикатора и устанавливаем TakeProfit.

ВАЖНО!!!По правилам профитного трейдинга, считается, что TakeProfit должен быть в 2, а то и 3 раза больше StopLoss`a. Поэтому, для тейка, ATR можно умножить на 2, а то и на 3, или перейти на таймфрейм выше и взять значение ATR оттуда.

Как настроить ATR

Все очень просто: нужна настройка цветовой гаммы, нужно указать только количество баров для расчета (n).Остальные параметры рекомендуется не менять, но более опытные трейдеры могут поэкспериментировать. Нулевые граничные уровни в данном осцилляторе не используются.

Значение n=14 предлагается по умолчанию для средневолатильных активов, в число которых обычно попадают основные валютные пары. При увеличении периода расчета параметр нужно уменьшать, например, для дневных графиков рекомендуется не более n=7, хотя при этом проявляется главный недостаток ATR – сильное запаздывание. Но предполагается, что для среднесрочной торговли это некритично, а на периодах ниже М15 параметр нужно увеличить, иначе получается «неактуальная» волатильность.

Чем меньше параметр n, тем сильнее линия индикатора реагирует на рыночный шум и более нервной получается линия. Увеличение параметра линию «выравнивает» и она корректнее отражает текущий тренд.

МТФ Супертренд – индикатор для поиска тренда

Одно из главных преимуществ данного инструмента заключается в том, что он не перерисовывает свои сигналы. Это значит, что сразу же после закрытия свечи инструмент фиксирует свои показания и больше не меняет их даже при смене направления рынка.

Как выглядят сигналы индикатора MTF SuperTrend?

Инструмент предназначен для выявления направления тренда. Он имеет вид кривой скользящей линии, двигающейся вдоль горизонтальных уровней. При поступлении сигнала линия меняет свой цвет:

- Если красный отрезок сменился зеленым, то это сигнал на покупку, на рынок пришел бычий тренд.

- Если зеленый отрезок сменился красным, то это сигнал на продажу, на графике начался медвежий тренд.

Сигнальная линия может двигаться как горизонтально, так и под углом. Если ее направление горизонтальное, то это признак того, что рынок перешел во флет. Обычно после такого затишья наступает прорыв цены и предыдущий тренд либо продолжает свое движение с новой силой, либо кардинально меняет свое направление.

Как применять MTF SuperTrend?

Данный инструмент применим как в качестве основного инструмента стратегии, так и в качестве фильтра. Более того, его можно использовать в одиночку при торговле по трендовым методикам, основанным на сигналах сразу с нескольких таймфреймов. В этом случае роль фильтра будет выполнять старший график.

Рассмотрим простейший пример фильтрации сигналов с помощью старшего графика:

- Откройте любую валютную пару на часовом таймфрейме. Выбирайте активы, на графике которых заметен явный тренд. Избегайте тех пар, где на данный момент наблюдается флет.

- Установите на график индикатор MTF SuperTrend, указав в его настройках сразу два ТФ – H1 и H4. Для первого значение «TimeFrame» будет равно 60, а для второго – 240.

- В результате индикатор сформирует сразу две линии – одну для часового ТФ (он же считается и рабочим таймфреймом), а вторую – для четырехчасового графика.

Теперь ваша главная задача – дождаться момента, когда показания обеих сигнальных линий сойдутся. Например, МТФ Супертренд покажет нисходящий тренд как для H1, так и для H4. В этом случае обе линии должны стать красными. Если тренд обоих графиков станет восходящим, то линии должны окраситься в зеленый.

MTF SuperTrend можно использовать в комплексе с любыми инструментами. Он отлично сочетается с трендовыми и осцилляторными алгоритмами. Например, при простой стратегии по СуперТренд и Macd сделки следует открывать в тот момент, когда направление баров гистограммы Macd и кривой линии SuperTrend совпадают:

- Если бары выше нуля, а линия MTF движется вверх и окрашена в зеленый, то это сильный сигнал на покупку и признак восходящей тенденции.

- Если столбцы гистограммы ниже нуля, а кривая индикатора направляется вниз и окрасилась в красный, то это сигнал на продажу и признак нисходящей тенденции.

Индикатор МТФ Супертренд можно использовать как в одиночку, так и в комплексе с любыми другими индикаторами

Его сигналы не запаздывают за ценой и не перерисовываются, что особенно важно для работы с невысокими таймфреймами. Рекомендуем вам протестировать данный инструмент в разных вариациях и выбрать для себя наиболее выгодный вариант

Вы можете испытать данный индикатор при торговле по трендовой стратегии «Master Trend Forex».

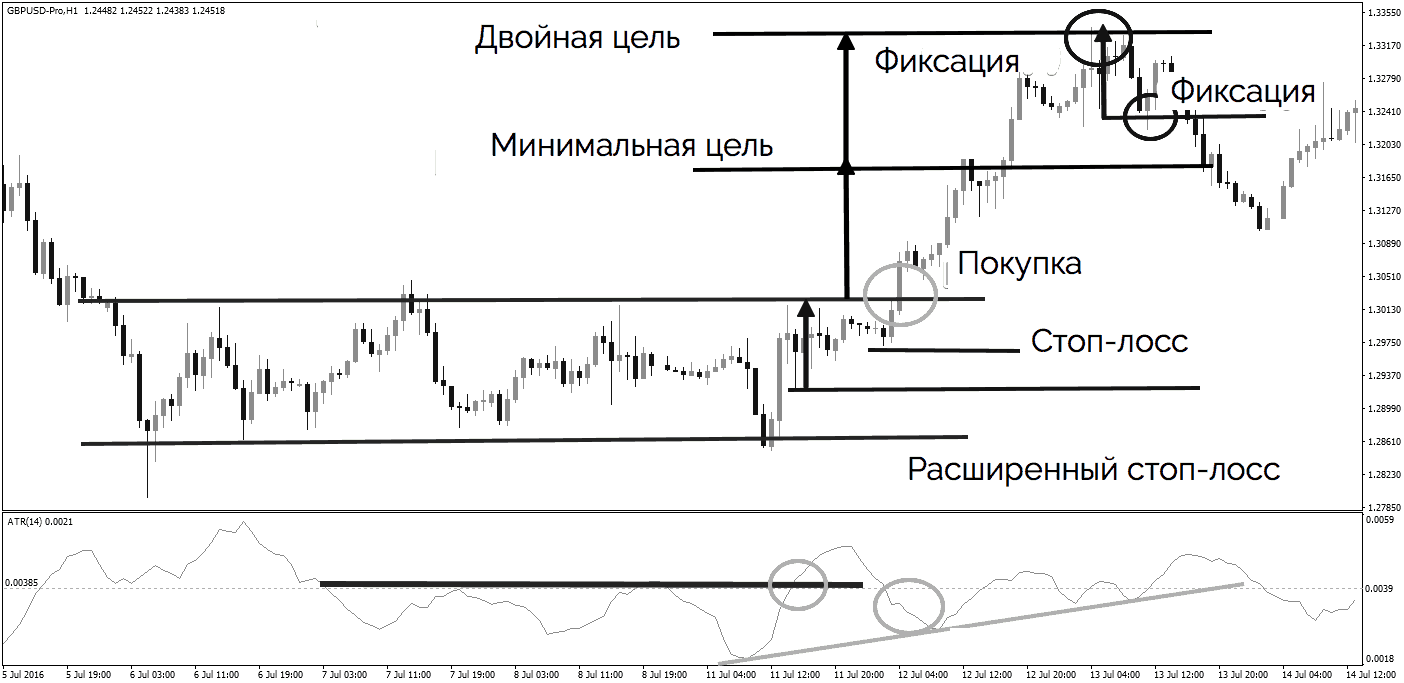

Примеры торговли по индикатору ATR

Теперь давайте рассмотрим стратегию управления торговлей на основании значений ATR.

На рисунке показан пример торговой стратегии на пробое границ консолидации

Обратите внимание, что мы отметили средний уровень индикатора ATR на уровне 0,0039, чтобы разделить верхнюю и нижнюю части индикатора

Линия ATR пробивает средний уровень и смещается в верхнюю половину индикатора. Тем не менее, цена по-прежнему находится в горизонтальном канале. Позже цена пробивает диапазон через верхний уровень, давая нам сигнал на лонг. В данный момент линия ATR находится в нижней половине индикатора. Таким образом, вы можете открыть длинную позицию с минимальной целью.

Далее мы видим, что линия ATR начинает расти. Это дает достаточные основания полагать, что волатильность увеличивается. Таким образом, у вас есть возможность удерживать сделку, пока цена не достигнет 2-кратного размера диапазона.

Рассмотрим пример сделки с использованием трейлинг стопа.

График начинается с медвежьего трендового канала. Внезапно цена пробивает медвежий канал во время относительно низких значений ATR. Вы можете войти в рынок в этот момент, разместив ордер стоп-лосс как показано на рисунке — на расстоянии около 90 пунктов.

Цена тестирует пробитый верхний уровень канала и отскакивает вверх при резко увеличивающихся значениях ATR. Таким образом, вы можете отрегулировать расстояние до вашего трейлинг стопа. Вы можете измерить расстояние между точкой пробоя и минимумом предыдущего медвежьего канала и использовать его в качестве нового расстояния в пунктах для трейлинг стопа.

Цена совершает пару сильных бычьих импульсов

Обратите внимание, что после первого импульса цена возникает коррекция, которая почти достигает трейлинг-стопа. После второго импульса цена начинает консолидироваться, и в конце концов достигает трейлинг стопа

Формула расчета и настройки индикатора ATR

Индикатор Average True Range включен в большинство популярных торговых терминалов. В торговых платформах МetaTrader 4 и МetaTrader 5 индикатор ATR можно установить на график нужного инструмента через Главное меню: Вставка – Индикаторы – Осцилляторы – Average True Range.

Для расчета значений индикатора сначала определяется истинный диапазон (True Range), который является наибольшим из трех значений:

- Разницей между текущими максимумом и минимумом: High (1) – Low (1)

- Разницей между текущим максимумом и предыдущей ценой закрытия: High (1) – Close (2)

- Разницей между предыдущей ценой закрытия и текущим минимумом: Close (2) – Low (1)

True Range = MAX (High (1) – Low (1); High (1) – Close (2); Close (2) – Low (1))

После этого рассчитывается значение индикатора ATR, как простая Скользящая средняя от True Range с заданным периодом усреднения:

Average True Range = SMA (True Range; n)

В формуле:

- SMA – простая Скользящая средняя.

- True Range – истинный диапазон.

- n – период усреднения.

Значения индикатора Average True Range рассчитываются в торговой платформе автоматически. При установке индикатора в настройках необходимо указать следующие параметры:

- Период ATR – период расчета для основной линии индикатора. В настройках по умолчанию стоит значение 14.

- Цвета – можно выбрать цвет, вид и толщину основной линии.

Индикатор ATR можно использовать с заданным по умолчанию периодом расчета 14. При этом всегда есть возможность изменить период, оценить работу индикатора с другим периодом и подобрать для своей торговой системы оптимальный диапазон.

Как использовать индикатор ATR?

Поскольку ATR — это прежде всего инструмент для измерения волатильности, его нельзя использовать в качестве отдельного инструмента для торговли на рынке. Вы будете использовать его в сочетании с вашей торговой стратегий для точной настройки входа, размещения стоп-лосса и цели получения прибыли.

Индикатор ATR не относится к трендовым

Некоторые трейдеры заблуждаются, считая, что тренд на рынке и волатильность — это одно и то же. Но это совсем не так. Волатильность может быть низкой, в то время как тренд будет продолжать свое движение.

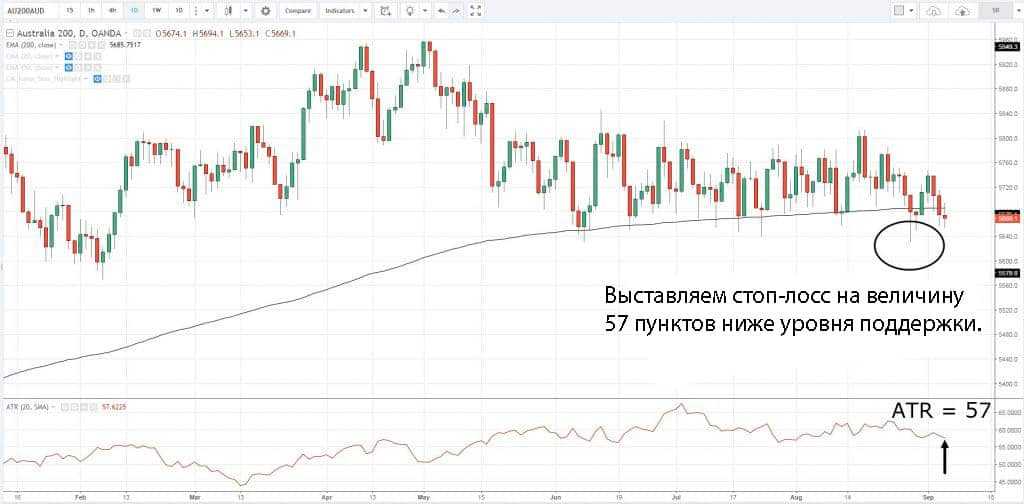

Как индикатор ATR может помочь нам в поиске сетапов на пробой?

Волатильность на рынке всегда меняется. Периоды с низкой волатильности сменяются на периоды с высокой волатильностью. И наоборот. Следовательно, мы можем ожидать, что если рынок долгое время находится в состоянии низкой волатильности, этот период может сменится на высокую волатильность.

Как мы можем определить моменты, когда цена может совершить пробой уровня?

- Дожидаемся, когда волатильность приблизится к своим минимальным значениям на недельном таймфрейме.

- Находим консолидацию в этом периоде.

- Торгуем на пробой уровня.

Как можно использовать индикатор ATR для постановки стоп-лоссов?

Случалась ли с вами ситуация, когда цена задевала ваш стоп-лосс, а потом начинала двигаться в выбранном вами направлении? Чаще всего это происходит потому, что ваш стоп находится слишком близко от точки входа. Поэтому всегда нужно оставлять для цены свободное пространство, которое бы учитывало среднюю дневную волатильность.

Индикатор ATR прекрасно поможет нам в этом:

- Мы выясняем текущее значение ATR.

- Выбираем множитель.

- Прибавляем полученное значение к нашей цене входа.

К примеру, если ваш множитель равен единице. Мы выставляем стоп-лосс на величину 1 ATR от цены входа.

Как использовать индикатор ATR для ловли больших трендов?

Если вы хотите оставаться в трендовом движении рынка как можно дольше, вы можете использоватьтрейлинг стоп. Одним из самых популярных методов будет использование значения ATR для этой цели:

Смысл в том, чтобы использовать значение индикатора ATR, чтобы определить расстояние, на которое вы хотите отследить цену

Когда цена будет двигаться в вашу пользу, стоп-лосс также будет двигаться вместе с ценой, принимая во внимание расстояние, которое вы установили от текущей цены. Это позволит вам извлечь максимальную выгоду из рынка при наличии постоянного тренда

- Выбираем множитель.

- Отнимаем значение ATR, умноженное на множитель, от крайнего значения цены.

Какой множитель лучше всего использовать? Используйте небольшой множитель для слабых трендов и больший — для сильных трендов. Найдите лучший множитель для себя.

Как использовать индикатор ATR для фиксации прибыли?

Если линия ATR находится в верхней половине во время вашей торговли, вы можете рассмотреть возможность умножения минимального потенциала цели вашего паттерна на 2. С другой стороны, если линия ATR находится в нижней половине индикатора, вы можете выбрать минимальный потенциал паттерна.

Допустим, цена совершает пробой фигуры треугольник в бычьем направлении. В результате вы решаете войти в лонг. Правила треугольника гласят, что вы должны оставаться в рынке при минимальном движении цены, равном размеру шаблона. Однако, если ATR показывает вам высокие значения в это время, вы можете рассмотреть возможность остаться в сделке до достижения двойного размера треугольника.

Как вариант, вы можете закрыть половину своей позиции на исходной цели и закрыть другую половину на второй цели.

Как понять, что вскоре произойдет смена текущей тенденции?

Ни одно направленное движение цены на рынке не может продолжаться бесконечно долго. Рано или поздно случится откат, цена войдет в состояние консолидации или произойдет смена тенденции. ATR поможет нам в поиске подобных точек разворота. Нам нужно:

- Посмотреть текущее значение ATR.

- Умножить его на 2.

- Если цена продолжает свое движение и оно превышает значение ATR, умноженное на 2, точка разворота уже близко.

Не нужно использовать эту технику в изоляции. Комбинируйте ее с уровнями поддержки и сопротивления, чтобы находить возможные точки разворота.

Мы видим, что цена упала на 500 пунктов (что уже близко к значению 2ATR) и подошла к уровню сопротивления. Затем формируется модель бычьего поглощения на дневном графике.

Мы имеем все предпосылки к тому, что текущее нисходящее движение закончится, и цена развернется наверх.

И что в результате?

Индикатор ATR можно применять только для общей оценки активности, как для MT4, так и в бинарных опционах. Например, в одних и тех же рыночных условиях более «дешевые» валютные пары (с низкими ценами) всегда будут и меньшие значения ATR. То есть сравнивать значения ATR нужно только в пределах активов одного типа: валюты, опционы, фьючерсы.

ATR не покажет вам направление и силу тренда, а только его «вероятность». Индикатору в принципе все равно, в какую сторону направится цена. Как пользоваться? Придется анализировать только визуально: слабый ATR – на рынке флет в узком диапазоне, начинает расти — жди смены тренда, высокий уровень – сильный тренд уже присутствует, разворачивается вниз — готовимся к развороту. Определять направление каждой сделки придется по другим сигналам.

Торговать только по динамике ATR нельзя, так как работает индикатор только с абсолютным значением волатильности, но он будет полезен в роли дополнительного инструмента в любой стратегии. Попробуйте его вместе со стандартными осцилляторами типа RSI или ADX, а также связку ATR + Stochastic+EMA – ждем ваши отзывы на сайте.

Причем учтите: появление любых нестандартных ситуаций, связанных, например, с фундаментальными новостями (ценовые шипы, гэпы, периоды слабого рынка), приводят к тому, что показатели индикатора будут некорректны. Так что скальпировать с помощью ATR категорически не рекомендуется, это относится и к краткосрочным опционам.