- Преимущества и недостатки

- RSI/Relative Strength Index (Индекс относительной силы) – один из лучших Форекс индикаторов для скальпинга

- Стандартная интерпретация RSI

- Торговля дивергенции с RSI – простая техника скальпинга

- Бычьи и медвежьи расхождения с RSI

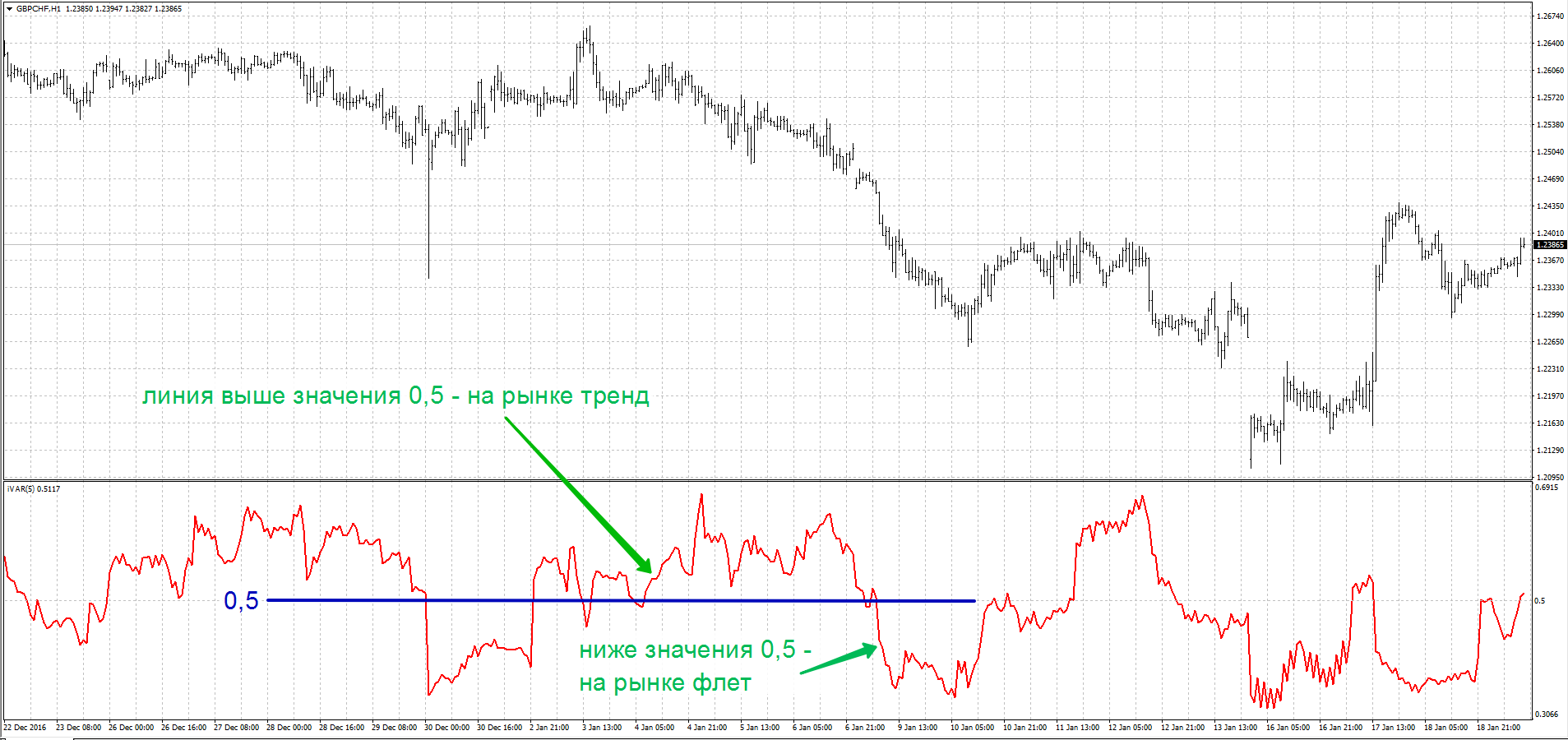

- Принцип работы индикатора iVAR

- Специфические возможности iVAR

- Индикатор Ivar. Оптимизация

- Индикатор OverLay Chart

- Как валютные пары взаимодействуют друг с другом

- Где искать корреляцию валют

- Риски валютных корреляций

- Описание индикатора iVAR

- Индекс вариаций – «Ivar»

- Примеры использования

- Что такое тренд и флет?

- Что дает в торговле индикатор iVAR

- Описание индикатора отклонений «Price deviation MA»

- Резюме: индикаторы корреляции форекс пар

- Валютные корреляции

- Итоги

Преимущества и недостатки

Главное преимущество этого инструмента технического анализа – способность устанавливать наличие бокового движения на рынке. Не всегда есть возможность понять это на глаз, и поэтому трейдер рискует потерять кровные из-за входа в рынок по ложному сигналу.

Еще одно существенное преимущество – отсутствие перерисовок, что позволяет получать своевременные торговые сигналы.

Также индикатор прост в освоении, поэтому его могут использовать и новички.

Недостатки у индикатора флета iVAR также есть. Прежде всего, это несамостоятельность. Он редко способен применяться самостоятельно, его обязательно нужно совмещать с другими индикаторами, хотя бы теми же скользящими средними.

Собственно, этот пункт способен нивелировать такое достоинство, как простоту. Ведь если одним индикатором новички еще могут пользоваться довольно профессионально, уже с двумя инструментами может возникнуть путаница. Так что в плане простоты не все так однозначно.

RSI/Relative Strength Index (Индекс относительной силы) – один из лучших Форекс индикаторов для скальпинга

https://www.youtube.com/watch?v=41TDcLz_0GIVideo can’t be loaded because JavaScript is disabled: RSI Индикатор | Что такое | Как применять (https://www.youtube.com/watch?v=41TDcLz_0GI)

Видео по теме RSI

Значение по умолчанию RSI учитывает четырнадцать периодов, осциллятор интерпретирует последние четырнадцать свечей на графике.

Стандартная

интерпретация RSI

RSI — это осциллятор, показывает зоны перепроданности и перекупленности. При значениях от 0 до 100 он имеет зону перекупленности и перепроданности.

Когда RSI превышает 70, это означает, что он достиг области перекупленности. Трейдеры готовятся продавать или открывать короткие позиции.

С другой стороны, движение ниже уровня 30 отмечает зону перепроданности. Это сигнал для покупки. Зона указывает, что цены – дешёвые, что бы их купить.

Взгляните на график ниже. Он показывает пару EURGBP с прикрепленным к ней RSI. Когда рынок достигает уровней перекупленности и перепроданности (выше 70 и ниже 30).

Однако такая простая стратегия работает только с одним условием: рынок находится во флэте. При наличии трендовых условий рынок может оставаться в зонах перекупленности и перепроданности очень долго и трейдер может потерять депозит.

Торговля дивергенции с

RSI – простая техника скальпинга

Дивергенция появляется,

когда цена валютной пары отличается от того, что показывает осциллятор. Как

правило, бычья дивергенция всегда формируется на перепроданной территории.

Причем, медвежий появляется на территории перекупленности.

Дивергенции работают на всех таймфреймах.

Вы можете использовать любой другой осцилятор. Дивергенция будет работать на любом осциляторе!

Лучшие временные рамки для скальпинга использованием RSI дивергенции до часового графика.

RSI (и любой другой осциллятор) использует предыдущие периоды для построения значения. Трейдеры полагаются на предоставленную информацию больше, чем на фактическую цену. Дивергенция показывает расхождение между значениями осциллятора и фактической ценой.

Бычьи и медвежьи

расхождения с RSI

Вот пример медвежьей

дивергенции между ценой и RSI.

Дивергенция RSI

Дивергенция RSI

Цена делает новый максимум по сравнению с предыдущим.

RSI подтверждает новый максимум. Он выходит за пределы уровня перекупленности. RSI также делает новый более высокий максимум. Поэтому оба (цена и осциллятор) движутся коррелированным образом.

Далее цена пытается отрасти и сделать новый хай. RSI при этом не делает новый максимум. Фактически, он показывает более низкое значение, отклоняясь от бычьего движения цены.

Это называется медвежьей дивергенцией. Трейдеры становятся в продажу к тому времени, когда RSI движется от перекупленности. Противоположное происходит, когда формируется бычья дивергенция. Цена делает два более низких минимума, однако RSI не реагирует на это. К тому времени, когда RSI движется выше уровня перепроданности, трейдеры встают в лонги.

Принцип работы индикатора iVAR

Если не вдаваться в сложные теоретические рассуждения, всё описание индикатора iVAR можно сократить до одного предложения – он показывает степень разброса исследуемой величины от среднего. Соответственно, чем он ниже, тем устойчивее модель (временной ряд).

Таким образом, никакой прямой связи с фрактальной теорией здесь нет (это просто гипотезы, не нашедшие практического применения), но индикатор iVAR имеет особую ценность как идентификатор флета.

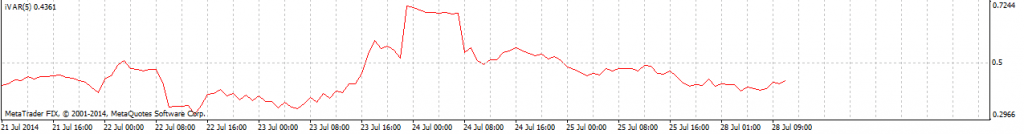

В данном контексте его значения трактуются следующим образом:

- Если значение индекса больше 0,5 – рынок находится в состоянии флета, т.е. разброс цен от среднего позволяет сделать вывод об отсутствии направленного движения;

- Если индекс меньше 0,5 – на рынке прослеживается ярко выраженная трендовая составляющая.

В первом случае индикатор iVAR используется прямо по назначению – для идентификации флетовых участков. Этот фильтр может пригодиться как для поиска сигналов в боковике, так и для отсева неблагоприятных интервалов, в которых стратегия приносит убытки.

На графике выше представлен пример шаблона для торговли во флете. Здесь боковик распознаётся при помощи индекса вариации, а конкретные точки входа идентифицируются по осциллятору TRIX.

Если же спекулянт предпочитает отрабатывать трендовые сигналы (например, открывает позиции на пробой уровня или по пересечению скользящих средних), индикатор iVAR даст подсказку о том, когда от торговли лучше воздержаться.

Как можно заметить, с анализом флетов всё элементарно, а вот с низкими значениями индекса вариации работать уже немного сложнее. Связано это с тем, что iVAR просто даёт рынку общую характеристику и не указывает на конкретную тенденцию.

Иначе говоря, когда индекс находится ниже 0,5, мы однозначно можем сказать, что цена склонна формировать устойчивые последовательности, но идентифицировать текущие тренды всё равно придётся при помощи других критериев.

В этом плане индикатор iVAR очень сильно напоминает коэффициент автокорреляции, который тоже даёт общие оценки, но не распознаёт конкретные тренды.

С другой стороны, индекс вариации гораздо проще настраивать, ведь у него всего один параметр (N), отвечающий за глубину анализа, в то время как для расчёта автокорреляции приходится оптимизировать две переменные – основной период и сдвиг текущей цены относительно исторических значений.

Я считаю, что профессионалы смогут извлечь пользу из обоих коэффициентов, но новичкам всё-таки лучше использовать в торговле индикатор iVAR, так как он создаёт меньше информационной нагрузки.

Специфические возможности iVAR

Только что мы рассмотрели общие положения анализа рынка с применением индекса вариации, но у него есть и некоторые специфические особенности, которые некоторые трейдеры пробуют формализовать в своих стратегиях.

Во-первых, замечено, что около уровня 0,5 всегда есть некий интервал, соответствующий неопределённости, т.е. пока индекс находится в нём, сложно сказать, закрепится рынок в качественно новом состоянии (например, во флете) или скоро опять поменяет характер.

В принципе, эту погрешность многие трейдеры игнорируют, так как она слабо влияет на результаты анализа и торговли в долгосрочной перспективе, но для подстраховки можно вручную оптимизировать границы данного коридора и использовать его как фильтр.

Во-вторых, при грамотной оптимизации периода индикатора iVAR на текущем таймфрейме его экстремально высокие значения указывают на готовность рынка к мощному импульсу.

Проще говоря, если индекс вариации достиг аномальной величины, флет скоро завершится. Данную закономерность можно использовать в стратегиях, ориентированных на отработку утреннего импульса.

Что же касается аномально низких значений индекса, то их «читать» гораздо сложнее, поскольку они просто говорят о том, что в будущем пропорции трендов, скорее всего, ухудшатся, т.е. движения по-прежнему будут иметь ярко выраженный вектор, но цена чаще станет корректироваться и делать резкие колебания.

И последняя особенность состоит в том, что разбивку рынка на флеты/тренды можно делать не по факту пересечения отметки 0,5, а после пробоя скользящей средней, построенной на значениях индикатора iVAR.

При таком подходе удаётся значительно сократить запаздывание анализа, но и количество ошибочных выводов немного увеличится, так как в данном случае сам индекс вариации «читается» не совсем корректно.

Вывод – индикатор iVAR хорошо подходит для идентификации флетов и измерения силы текущей тенденции. При прочих равных он легко заменит другие алгоритмы и формулы, которые выполняют аналогичную функцию, я даже включил его в рейтинг лучших индикаторов 2018 года.

Индикатор Ivar. Оптимизация

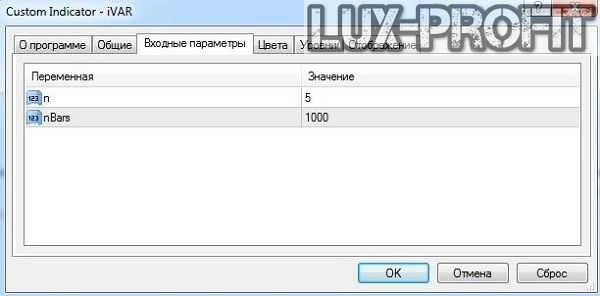

Установка алгоритма отличается простотой. Этот процесс не должен вызвать каких-либо проблем даже начинающих трейдеров. Непосредственно после активации этого алгоритма, перед вами появится окошко с его параметрами.

Индикатор Ivar обладает всего двумя параметрами, что существенно упрощает процесс его оптимизации:

Индикатор Ivar обладает всего двумя параметрами, что существенно упрощает процесс его оптимизации:

- «N». В этом поле указывается степень, которая будет применяться алгоритмом в процессе вычисления индекса вариации. Сам индекс вариации вычисляется по достаточно простой формуле 2^n.

- «nBars». Этот параметр отвечает за число баров, которые алгоритм будет применять в процессе проведения всех необходимых расчетов.

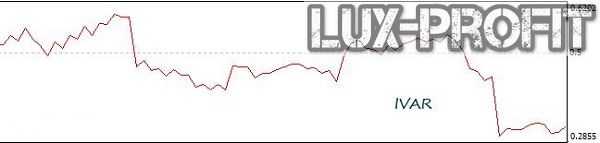

Алгоритм выводит показания на экран в индивидуальном окошке, в котором перемещается его кривая. Отметка в виде пунктирной линии, которая располагается на уровне 0,5, отображает значение алгоритма по умолчанию.

Индикатор OverLay Chart

Индикатор OverLay Chart вы с легкостью сможете скачать, воспользовавшись размещенной ниже ссылкой, и установить в торговую платформу. Скачать индикатор OverLay Chart После установки индикатора, необходимо перегрузить платформу, открыть валютную пару, на которой вы планируете вести торговлю и из окна «Навигатор» перенести индикатор на график. После этого перед вами появится следующее окно:

В строке «SubSymbol» вы можете указать другую валютную пару, с которой будет коррелировать ваша основная пара. Для примера возьмем основную валютную пару евро/доллар, а в качестве дополнительной выберем пару американский доллар/швейцарский франк.

В строке «Mirroring» необходимо выбрать значение false или true. В случае если вторая валютная пара имеет прямую корреляцию по отношению к основной, то необходимо выбрать значение true, а если зеркальную – false. Таким образом, даже если вы выберете валютные пары с положительной корреляцией, они будут представлены на графике в качестве зеркальных валютных пар. Можно, конечно же, внести настройки так, чтобы графики накладывались, но таким образом будет гораздо сложнее проводить анализ. Но здесь все зависит от того, как вам более удобно работать.

После выполнения всех этих действий, можете щелкнуть по кнопке «Ок», после чего на вашем графике должен появиться второй график. Как выглядит данный индикатор в работе, вы можете увидеть на картинке, представленной ниже.

Для последующего использования данного индикатора, можете сохранить настройки в качестве шаблона. После этого при открытии нового графика вы сможете просто выбрать шаблон и на нем появится график дополнительной валютной пары, указанной в настройках.

Читаем — форекс обучение видео уроки

Как валютные пары взаимодействуют друг с другом

Корреляция отображает лишь то, как именно два актива двигаются по отношению друг к другу. В случае валютной корреляции абсолютно та же петрушка. Пары могут двигаться вместе, в разных направлениях или вообще никак не взаимодействовать.

Не забывайте, что мы торгуем не просто валюту — а валютную пару, где каждый участник пары влияет на другого. Поэтому корреляция может стать полезным инструментом и чуть ли не единственным, если вы хотите успешно торговать сразу несколькими валютными парами одновременно.

Валютная корреляция основана на так называемом коэффициенте корреляции, который находится в простом диапазоне между -1 и +1.

- Идеальная позитивная корреляция (коэффициент +1) означает, что две валютные пары двигаются в одном направлении в 100% случаев.

- Идеальная негативная корреляция (коэффициент -1) подразумевает ровно противоположное. Пары постоянно двигаются в разных направлениях.

Если же корреляция равна 0, следовательно корреляции нет вообще, она нулевая и пары никак не связаны.

Где искать корреляцию валют

Уж точно не самому на графике, вот еще, время тратить. Мы воспользуемся замечательным инструментом Oanda, что называется Currensee. Он нам покажет, как именно валютные пары смещаются по отношению друг к другу. Находится он по адресу:

Как видите, все сравнения осуществляются по отношению к исходной и самой популярной паре EUR/USD. По умолчанию предлагается «пузырьковый» формат, где чем больше синий кружок — тем больше отрицательная корреляция, а чем больше красный — тем ярче выражена позитивная связь.

Вариант с таблицей корреляции валютных пар более наглядный:

Тепловая карта — расширенный вариант пузырькового графика

Риски валютных корреляций

Если вы одновременно работаете с несколькими валютными парами, вы должны сразу осознавать, насколько такая торговля подвержена риску. Иногда люди выбирают сразу несколько пар чтобы свои риски минимизировать, но забывают про позитивную корреляцию, когда пары идут в одном и том же направлении.

Предположим, мы взяли две пары на 4-часовом таймфрейме, EUR/USD и GBP/USD:

Коэффициент корреляции составляет 0.94, очень мило. Это значит, что обе пары следуют буквально друг за другом, как маньяк и его жертва. Как видим, обе идут вниз, практически зеркально.

Если открыть сделки на обе пары — мы, тем самым, сразу же удваиваем нашу позицию — и риски. Они увеличиваются! Потому что если вы окажетесь неправы с прогнозом — вы будете неправы сразу вдвойне, поскольку что пары зеркальны.

Поставили вверх, цена пошла вниз — двойной убыток. Вот вам и корреляция. Также нет смысла продавать один инструмент и покупать другой, ведь даже при точном прогнозе, один из них принесет вам убыток. В бинарных одна успешная сделка не перекрывает неудачную — выплаты-то меньше 100%. А в форексе стоимость пунктов для разных валютных пар тоже разная.

Различается и волатильность. Одна пара может подскочить на 200 пунктов, вторая — только на 180. Поэтому играться с одновременными сделками на разных парах нужно предельно аккуратно и без фанатизма, корреляция здесь решает все.

Теперь сравним противоположный вариант, пары EUR/USD и USD/CHF. У них все наоборот, сильная обратная корреляция, где коэффициент нередко достигает абсолютного значения -1.00.

Пары как два магнита с противоположными полюсами, постоянно отталкиваются друг от друга.

Если открыть противоположные сделки по двум парам с негативной корреляцией, это будет тоже самое, как две одинаковые сделки на парах с позитивной корреляцией — снова удвоение вашего риска.

Самое разумное, безусловно, работать только с одной парой и не играться в противоположные парные сделки, ибо можно очень быстро доиграться до некрасивых показателей.

Описание индикатора iVAR

Среди всех представителей фрактальных функций наибольшей популярностью пользуются временные ряды за счет того, что их фрактальная структура хорошо изучена. В ее основе заложена идея, что движение любого актива похоже, независимо от используемого трейдером временного интервала. То есть, человек не может, просто посмотрев на график, понять, какой таймфрейм сейчас открыт.

Для нахождения фрактальной размерности необходимо вывести показатель Херста. По крайней мере, так делают в большинстве случаев. Недостаток этого метода в необходимости анализировать большой массив данных, который превышает длину тренда. Поэтому авторы ввели новую характеристику – индекс вариации, связи которого с обычной фрактальной размерностью очень велики.

Необходимость анализировать меньше данных дает возможность применять показатель на конкретном участке рынка. Если индекс вариации (m) больше 50%, то ситуация может быть расценена, как тренд. Если же меньше – флет. Огромное преимущество этого инструмента – возможность его использовать во время любой рыночной ситуации.

Сам индикатор является классическим осциллятором, то есть, опережает возникновение тренда, позволяя предсказывать его.

Рисунок 1. Индикатор выражен в форме диаграммы, которая находится внизу окна терминала

Индекс вариаций – «Ivar»

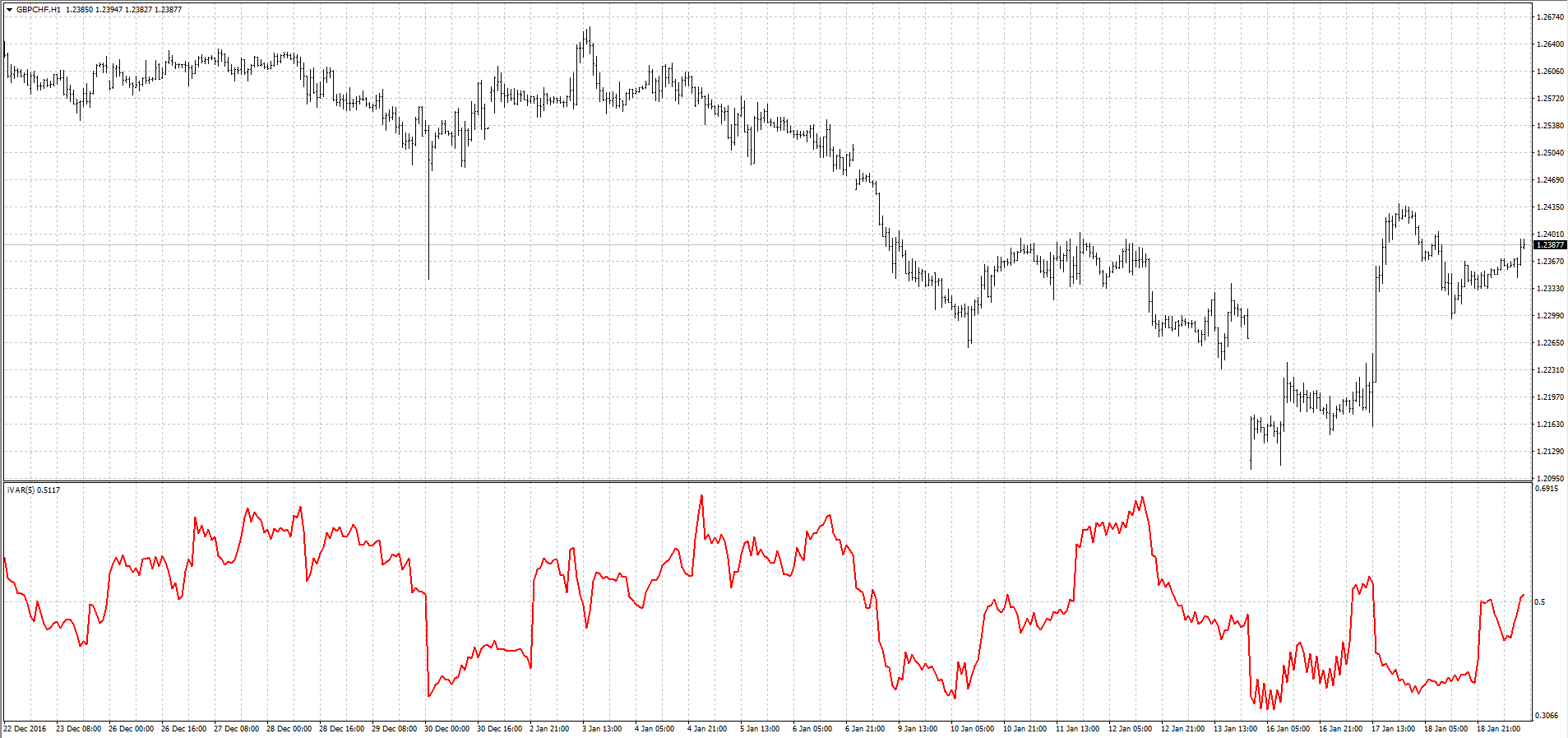

Индикатор Ivar демонстрирует нам динамику вариаций котировок актива, то есть, вращения ее вокруг средней оси рынка. Для наглядности такая ось отмечена на шкале индикатора, как уровень 0,5 вокруг которого и «пляшет» линия индикатора, демонстрируя изменения в динамике котирования торгового инструмента:

При этом, в зависимости от положения этой линии относительно уровня 0,5 трейдер может проанализировать ситуацию на рынке, определив моменты разворота тренда, захода котировок в коррекцию и точки ее завершения.

Однако, самая главная особенность этого индикатора – он достаточно точно показывает моменты начала и окончания рыночного флэта.

Все дело в том, что работа данного индикатора основывается на временных рядах фрактальных функций. Таким образом, анализируя построение свечей, их ряд и взаимное расположение, индикатор флета Форекс и выстраивает свою сигнальную линию, направленность и динамика движения которой, строится на фрактальной теории.

В работе индикатора используется интерпретированный принцип фракталов, который назван разработчиками индикатора, как — «индекс вариаций», имеющий достаточно тесную связь с классической фрактальной размеренностью, но и располагающий своими преимуществами.

В конечном результате, мы получили индикатор iVAR, который визуализирует начало и окончание рыночного флета. И делает он это очень просто и наглядно.

Если значение индикатора больше 0,5 (линия индикатора выше этой отметки) – на рынке присутствует тренд. Если значение ниже 0,5 (линия индикатора ниже этой отметки) – на рынке флет.

Примеры использования

Пример 1. На графике изображена цена индекса Доу Джонс на часовом таймфрейме. Главная информация о фондовом рынке это то, что всегда восходящий тренд, кроме кризисных лет. С момента создания (более 100 лет) индексы растут. Поэтому рекомендую шортить только в исключительных случаях. Чаще приходится выискивать дешевые цены на покупку. Другими словами старайтесь определить глобальный тренд и в его сторону искать дешевые покупки или дорогие продажи.

Отметим, что при отклонении (скидке) в -1,3 % индекс активно откупают и не дают упасть дальше. При покупке в 1 точке рынок достаточно долго рос, однако и в точках 2 и 3 могли бы выйти с прибылью или без убытка. Потому что покупали достаточно дешево.

Пример 2. На графике изображена цена биткоина на четырех часовом таймфрейме. У биткоина выражен восходящий тренд. Поэтому как и на фондовом рынке, не должны шортить, кроме редких случаев. Поэтому стараемся найти выгодные цены на покупку.

На графике видно, что при отметке индикатора отклонений около -6 % продажи останавливаются и самые смелые покупают дешево. «Price deviation MA» не даст совершить ошибку покупок на хаях.

Пример 3. На графике изображена валютная пара EUR/USD на четырех часовом таймфрейме. С валютными парами дела обстоят по другому. Они отталкиваются от ставок рефенансированя национальных банков. Поэтому одна валюта не уйдет в десятки раз от другой. Поэтому они торгуются в своеобразном канале. Для каналов или флэтов, можно использовать обе границы верхнюю и нижнюю.

На примере EUR/USD значение канала индикатора оказалось – 0,8. При покупке или продажи от данной границы всегда можно было закрыть сделку при достижении МА или взять движение больше. Главное, четко действовать по стратегии. Если нету стратегии, то стоит присмотреться к данному индикатору, чтобы не покупать дорого и продавать дешева.

Что такое тренд и флет?

Поскольку iVAR – это индикатор тренда и флета, то необходимо разобраться в значениях этих понятий перед тем, как давать его описание. Первое означает устойчивое движение цены в определенном направлении. Возможны временные откаты в обратном направлении, но в долгосрочной перспективе цена станет больше или меньше.

То, в течение какого времени будет расти или падать валюта, определяется силой тренда. Флет – это ситуация на рынке, когда цена находится в пределах коридора, за который она не выходит.

И флет, и тренд, и его силу способен определить рассматриваемый нами инструмент. Достаточно скачать индикатор iVAR, и вы получите дополнительный фильтр сигналов.

Что дает в торговле индикатор iVAR

На ценовом графике технический индикатор iVAR размещается в отдельном окне и имеет вид ломаной линии, которая перемещается вверх и вниз относительно уровня 0,5.

Для определения состояния рынка важным является расположение линии индикатора. Если она находится выше уровня 0.5, то это будет свидетельствовать о боковом движении цены на рынке. Если же линия индикатора опустится ниже этого уровня (или будет находиться в этой зоне), то это будет свидетельствовать о наличии на рынке трендового движения цены. Перемещение линии индикатора к уровню 0.5 является свидетельством того, что наметился переход рынка от флэта к тренду и наоборот.

Определить направление, в котором развивается цена актива, по сигналу данного индикатора нельзя. Он не дает сигналы на вход в рынок и выход их него. Но это и не является основным предназначением iVAR. Индикатор позволяет получить четкое представление о том, в какой фазе своего развития находится рынок. В торговле его надо использовать совместно с другими техническими инструментами.

Описание индикатора отклонений «Price deviation MA»

«Price deviation MA» – осцилляторный индикатор в отдельном окне, показывающий отклонение в процентах от заданной скользящей средней. Он не дает сигналов к покупке или продаже, а показывает, как люди относятся к цене.

Проведу аналогию с покупками в магазине. Каждый день на продажу в магазин привозят 3 ящика яблок. При скидке 30% на них от средней цены по городу, все яблоки скупаются у продавца, а при выше средней на 20% никто не покупает. Так «Price deviation MA» показывает, что при дисконте, во сколько % не останется больше товара, или при каком % накрутки уже не найдется покупателей на товар.

«Price deviation from MA» хорош для открытия и закрытия сделок по «разумной» цене. Подходит при торговле на таймфреймах выше 1 часа, со значением скользящей средней больше 20. В настройках по умолчанию значение 50, которое хорошо работает на всех инструментах

Важно понимать, что отклонения в отрицательную сторону, не равны отклонениям в положительную сторону. Т.е

если покупки идут при скидке в 10%, это не значит что при 10% накрутки продажи остановятся. Для каждого инструмента верхняя и нижняя граница будет отличаться. Рекомендую использовать при открытии и закрытии сделок.

Входные параметры:

MA_Period – период усреднения для вычисления скользящего среднего.

MA_Method – метод усреднения: простое, экспоненциальное, сглаженное, линейно-взвешенное усреднение.

MA_AppliedPrice – используемая цена: закрытия, открытия, максимальная, минимальная и др.

Формула расчета выглядит следующим образом.

Значение = (Цена – Значение скользящей средней)/ Значение скользящей средней *100

Резюме: индикаторы корреляции форекс пар

Индикаторов корреляции есть немало, но все их можно разделить на 3 категории:

• табличные – информация отображается в виде таблицы без построения графиков. Данные отображаются в численном виде. Индикатор может рассчитывать значения корреляции самостоятельно, может экспортировать их с других информационно аналитических сервисов;

• индикаторы, налагающие один график на другой. Подходят для общей оценки ситуации;

• подвальные индикаторы. В виде линии или гистограммы отображается коэффициент корреляции.

В принципе, любой из перечисленных типов индикаторов можно использовать в торговле. Единственное их преимущество по сравнению со специализированными сервисами в том, что не нужно лишний раз открывать вкладку в браузере.

Учтите, что корреляция, как прямая, так и обратная, не является сигналом на вход в рынок. Это всего лишь показатель того, есть ли связь между 2 и более инструментами. Это может помочь в торговле, но искать сигналы на вход в рынок нужно по своей ТС.

Валютные корреляции

Мы уже неплохо углубились в искусство корреляций и теперь займемся непосредственно валютными парами. Вы наверняка не раз замечали, что когда одна валютная пара идет вверх, то вторая стремится вниз. Либо взаимосвязь между ними и вовсе прямая — падает курс одной пары, вместе с ней падает и курс другой.

Так и выглядит корреляция валютных пар — взаимосвязь, что нередко используется в торгах.

Итоги

Поскольку боковое движение наблюдается на рынке 80% времени, нельзя нивелировать его значимость в торговле на Форекс. Ведь именно флет приводит к бесполезной торговле в большинстве случаев, а чаще всего – к сливу депозита. Ведь большинство сигналов даются трендовыми индикаторами, которые не способны определять боковое движение. Индикатор iVAR позволяет фильтровать такие сигналы и усовершенствовать торговлю. Как следствие, трейдер сможет больше зарабатывать.

Обязательно тщательно отработайте торговлю по этому индикатору на демо-счете. Не спешите переходить к реальной торговле. Кроме всего прочего, в течение определенного времени торгуйте исключительно по этому индикатору, чтобы натренировать себя оперативно находить точки входа и выхода. Лучше позже начать торговать реальными средствами и дольше сидеть на демо-счете. Это обязательно принесет свои плоды в будущем, и временные затраты окупятся с лихвой в финансовом эквиваленте.

Обязательно рекомендуем скачать индикатор iVAR для mt4, и торговать прибыльно.