- Форма справки № 182н

- Как заполнить справку по форме 182н в 2023 году?

- Раздел 1 — данные о страхователе

- Раздел 2 — Сведения о застрахованном лице

- Раздел 3 — сведения о доходах

- Раздел 4 — Периоды нетрудоспособности

- Пособия работникам на ГПХ

- Какие данные отображаются в справке 182н

- Основные правила заполнения документа

- Лимиты больничных и детских пособий в 2023 году: проект

- Порядок и основания выдачи справки сотруднику

- Дополнительная информация о 182н рамках пандемии

- Предельная величина базы по взносам на 2023 год: проект

- Отмена справки 182н

- Пример заполнения справки по форме 182н

- Раздел 1

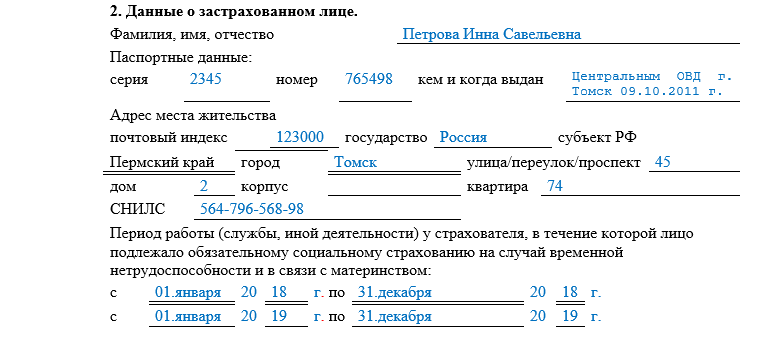

- Раздел 2

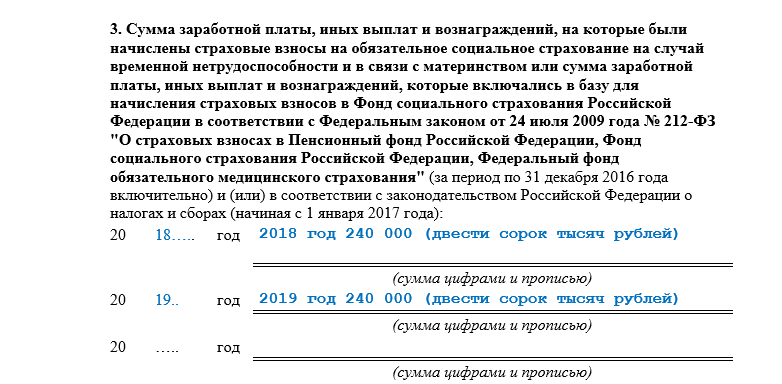

- Раздел 3

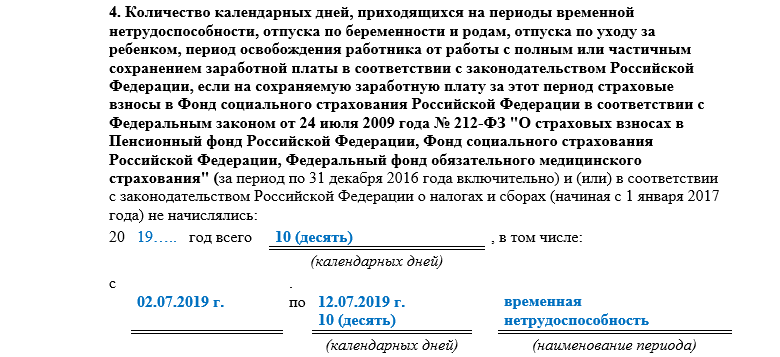

- Раздел 4

- Правила заполнения справки для расчета больничного листа по форме 182н

- Как оформить справку 182н

Форма справки № 182н

Справка включает 4 раздела:

- разд. 1 — для информации о работодателе, а именно его полное название, наименование территориального отделения ФСС, регистрационный номер страхователя, код подчиненности, ИНН и КПП работодателя, а также его адрес места нахождения и телефон;

- разд. 2 — для указания данных сотрудника (ФИО, паспортные данные, адрес места жительства, СНИЛС). Также в этом разделе фиксируется информация о периоде работы в компании или у ИП, в течение которого сотрудник подлежал социальному страхованию на время болезни или в связи с материнством на основании ч. 1 ст. 2 Закона от 29.12.2006 г. № 255-ФЗ;

- разд. 3 — для информации о заработке, с которого начислялись страхвзносы на ВНиМ, за год увольнения и два предыдущих года;

- разд. 4 — для информации о календарных днях, приходящихся на периоды, за которые не начислялись страхвзносы, т.е. периоды болезни, отпуска по БиР и по уходу за ребенком, а также периоды освобождения работника от работы с полным либо частичным сохранением заработка.

Нужно учесть, что в разделе 3 суммы указываются отдельно по годам. При этом не запрещается фиксировать заработок за иные годы, для чего имеются дополнительные строчки — их количество не ограничено. Такой вариант необходим для случаев, когда требуется заменить период заработка, к примеру, по факту наступления страхового случая в связи с материнством в указанных ранее периодах.

Замена календарных дней при исчислении пособий осуществляется при выполнении трех условий, которые установлены Письмом ГУ-МРО ФСС от 01.04.2020 г. № 14-15/7710-1253л:

- в двух календарных годах или в одном из них сотрудница была в отпуске по БиР или по уходу за ребенком;

- сотрудница подала заявление на замену календарных лет;

- при замене календарных лет увеличится размер пособия.

Нужно обратить внимание, что справка № 182н выдается для последующего исчисления пособий при наступлении страхового случая в связи с ВНиМ. В связи с этим размер заработка из справки может отличаться от размера заработка из справки о доходах и суммах НДФЛ (она выдается сотруднику при увольнении).. Работник может задать вопрос, почему имеются расхождения по суммам заработка в этих двух справках

На это можно ответить, что формирование справок имеет разные цели, из-за чего различаются порядки их заполнения. Доходы, которые не подлежат обложению НДФЛ, не указываются в справке по НДФЛ. Кроме того, доходы, которые подлежат обложению НДФЛ, могут не облагаться страхвзносами по ВНиМ и наоборот. Многие выплаты облагаются и страхвзносам, и НДФЛ, однако имеются исключения, вследствие чего появляются расхождения.

Работник может задать вопрос, почему имеются расхождения по суммам заработка в этих двух справках. На это можно ответить, что формирование справок имеет разные цели, из-за чего различаются порядки их заполнения. Доходы, которые не подлежат обложению НДФЛ, не указываются в справке по НДФЛ. Кроме того, доходы, которые подлежат обложению НДФЛ, могут не облагаться страхвзносами по ВНиМ и наоборот. Многие выплаты облагаются и страхвзносам, и НДФЛ, однако имеются исключения, вследствие чего появляются расхождения.

Кроме того, нужно учитывать предельную базу для начисления страхвзносов на ВНиМ, с доходов сверх которой не рассчитываются страхвзносы. Соответственно, они не учитываются при исчислении пособий и не указываются в справке. Указанная база не влияет на порядок обложения НДФЛ, а потому выплаты включаются в полном размере в справку по НДФЛ.

В 2022 году величина предельной базы — 1 032 млн. руб.

Важно! Сведения из разделов 3 и 4 должны соответствовать друг другу.

Дни указываются как в общем количестве, так и с разбивкой по каждому случаю страхового периода. Когда в каком-то году из раздела 3 такие дни отсутствуют, в соответствующей этому году строке раздела 4 ставится прочерк.

Как заполнить справку по форме 182н в 2023 году?

Справка 182н образец заполнения в формате Word.

Рассмотрим образец заполнения справки 182н. Документ разбит на 4 раздела, заполнять которые необходимо последовательно.

Раздел 1 — данные о страхователе

Сначала указывается дата выдачи справки и ее порядковый номер. После этого начинается раздел 1, который содержит сведения об организации или предпринимателе.

Здесь в отдельных графах указывается:

- Полное название фирмы или Ф.И.О. предпринимателя;

- Название органа соцстраха, к которому относится страхователь;

- Регистрационный номер в соцстрахе, под подчиненности, коды ИНН и КПП;

- Адрес проживания или расположения;

- Контактный телефон.

Раздел 2 — Сведения о застрахованном лице

Далее начинаются графы раздела 2, в котором записывается информация о самом работнике, получающем справку:

- Полные Ф.И.О.;

- Сведения о документе, подтверждающем личность;

- Адрес проживания, элементы которого проставляются согласно всеобщему классификатору адресов КЛАДР;

- Номер СНИЛС работника.

Затем идут графы, где необходимо проставить периоды, в течение которых работник подлежал страхованию в фонде соцстраха. Согласно правилам заполнения, там должны указываться два предыдущих года, а также период работы в текущем календарном году до момента увольнения.

Внимание! Если необходимых сведений нет — к примеру, работник поступил в середине прошлого года, а в текущем году уволился, то незадействованная строка остается пустой. Месяц вписывается не цифрами, а буквами.

Раздел 3 — сведения о доходах

Далее следует раздел 3. В нем необходимо проставить суммы доходов, На которые производились начисления взносов в соцстрах. Количество строк здесь должно соответствовать количеству периодов, указанных в конце раздела 2.

Заполнение каждой строки производится в следующем порядке — сначала указывается номер года, затем отражается сумма дохода сначала цифрами, а после прописными буквами. Слова «рублей» и «копеек» также нужно записывать полностью.

Раздел 4 — Периоды нетрудоспособности

В разделе 4 указываются периоды, во время которых получаемых доход не облагался выплатами в соцстрах. К таким моментам относится, к примеру, нахождение на больничном. На каждый год, если во время него были такие периоды, заполняется отдельный блок. Сначала проставляется номер года.

Затем списывается общее число дней цифрами и прописью. После этого построчно идет расшифровка: начало периода (день и месяц), конец периода (день и месяц), число дней в периоде цифрами и название периода. Блок должен содержать столько строк расшифровки, сколько во время него было периодов, доход которых не облагался взносами.

Справку заверяет руководитель компании, который указывает свою должность, проставляет личную подпись и ее расшифровку. После этого документ подписывает главный бухгалтер, который ставит подпись и ее расшифровку. Также при наличии печати ставится ее оттиск, однако это делается таким образом, чтобы она не затрудняла прочтение фамилий или подписей.

Пособия работникам на ГПХ

Как в 2022 году. Работодатели не платят социальные взносы за сотрудников, которые работают по договорам ГПХ. Соответственно, такие сотрудники не имеют права получать пособия по нетрудоспособности и по беременности и родам (БиР).

Как в 2023 году. Работники на ГПХ смогут рассчитывать на больничные и пособия по БиР. Обязательное условие для этого — сумма взносов, которую перечислили с вознаграждений таких сотрудников в предшествующем страховому случаю году, была больше, чем стоимость страхового года.

Если подрядчики работают у нескольких страхователей, пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком они получат у одного из страхователей на момент наступления страхового случая по своему выбору (п. 4.1 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ).

Получить пособия по временной нетрудоспособности и материнству в 2023 году смогут не все сотрудники (письмо Минтруда РФ от 05.08.2022 № 17-1/В-103).

Какие данные отображаются в справке 182н

Форма справки и порядок ее выдачи утверждены приказом Минтруда РФ от 30.04.2013 №182н.

В соответствии с п. 3 ч. 2 ст. 4.1 Закона № 255-ФЗ, справка о сумме заработка выдается работнику:

-

в день прекращения работы;

-

после прекращения работы не позднее 3 рабочих дней со дня подачи письменного заявления.

Заявление о выдаче справки пишут бывшие работники. Оно может подаваться лично, либо через законного представителя (доверенное лицо), либо по почте (п. 4 Порядка выдачи справки).

В справке указываются данные о страхователе; данные о застрахованном лице; сумма заработка за два календарных года, предшествующих году прекращения работы или году обращения за справкой, и за текущий календарный год. Причем указывается не весь заработок, а только сумма выплат, учитываемых при исчислении пособий (выплаты, на которые были начислены страховые взносы или которые включались в базу для начисления страховых взносов в ФСС РФ); количество календарных дней, приходящихся в этих календарных годах на периоды:

-

временной нетрудоспособности;

-

отпуска по беременности и родам;

-

отпуска по уходу за ребенком;

-

освобождения от работы с полным или частичным сохранением заработной платы, если на нее страховые взносы в ФСС РФ не начислялись.

Основные правила заполнения документа

Справка 182н новая форма может оформляться с помощью компьютера или же путем заполнения специального бланка вручную чернилами.

Для нее предусмотрена отдельная форма, утвержденная законом. Однако она не является строго зафиксированной и предприятие может менять в ней шрифт, а также вставлять в нее дополнительные строки для того, чтобы отразить информацию о сотруднике или предприятии более полно.

Новый документ, действующий с этого года, мало чем отличается от предыдущего варианта. Теперь в нем отражена информация, о том что взносы исчисляются в соответствии с положениями НК РФ.

Заполнение бланка с использованием специализированных программ позволяет быстро и с минимальными ошибками создать справку.

Если при составлении используются чернила, они должны быть либо синего, либо черного цвета. Все слова и символы должны быть написаны разборчиво.

Важно! Справка о зарплате для расчета пособия по больничному не должна содержать никаких исправлений. Если в ходе заполнения допущена ошибка, то следует заново переоформить документ.. При составлении документа обязательно нужно использовать информацию только из бухгалтерских документов и отчетности компании-страхователя или предпринимателя

Если данные не соответствуют действительности, то фирме придется ответить перед законом

При составлении документа обязательно нужно использовать информацию только из бухгалтерских документов и отчетности компании-страхователя или предпринимателя. Если данные не соответствуют действительности, то фирме придется ответить перед законом.

Если у хозяйствующего субъекта нет печати, то вместе со справкой ответственное лицо должно выдать бывшему сотруднику дополнительные документы:

- Документ, в котором обозначены полномочия лица, поставившего подпись на справке, выполнять действия от имени организации без доверенности.

- Доверенность на право заверения подписью справки с документами, подтверждающими полномочия лица, выписавшего эту доверенность.

- Документ, подтверждающий личность, если работодатель является предпринимателем.

- Копия свидетельства о постановке на учет физлица как ИП.

Лимиты больничных и детских пособий в 2023 году: проект

С 1 февраля 2023 года правительство планирует увеличить размеры больничных пособий и пособий в связи с материнством (законопроект от 27.09.2022 № 201616-8).

|

Пособие |

В 2022 году |

В 2023 году |

|

Единовременное пособие при рождении ребенка |

20 472,77 ₽ |

23 011 ₽ |

|

Максимальное пособие по беременности и родам при декретном отпуске в 140 дней |

360 164 ₽ |

383 179 ₽ |

|

Ежемесячное пособие по уходу за ребенком |

От 7677,81 до 31 282,82 ₽ |

От 8630 до 33 282 ₽ |

Ежемесячная максимальная выплата по больничному:

|

Страховой стаж |

В 2022 году |

В 2023 году |

|

До 5 лет |

47 850,36 ₽ |

49 923 ₽ |

|

От 5 до 8 лет |

63 800, 48 ₽ |

66 564 ₽ |

|

От 8 лет и более |

79 750,60 ₽ |

83 204 ₽ |

Порядок и основания выдачи справки сотруднику

Приказ Минтруда РФ от 30.04.2013 № 182н и утвержденная им форма справки действуют со 2 июля 2013 г. Справки о сумме заработка по старой форме (утвержденной приказом Минздравсоцразвития РФ от 17.01.2011 № 4н) и справки в произвольной форме об исключаемых периодах (см. Письмо ФСС РФ от 11.01.2013 № 15-03-18/12-169), выданные до этой даты, действительны, поскольку замена их на новые не предусмотрена.

Закон № 255-ФЗ не предусматривает обязанности работодателя выдавать справку о заработке продолжающему трудиться сотруднику. В то же время такая справка может понадобиться работнику, занятому у нескольких работодателей, для назначения и выплаты пособия по одному из мест работы. В такой ситуации работодатель обязан выдать справку своему работнику на основании ст. 62 ТК РФ в течение трех рабочих дней с даты подачи заявления об этом.

Застрахованному лицу, использовавшему отпуск по беременности и родам и (или) отпуск по уходу за ребенком, для реализации права на замену лет расчетного периода может понадобиться справка с информацией о заработке за более ранний период, чем два года, непосредственно предшествующих году прекращения работы или году обращения за справкой. Представляется, что работодатель должен выдать работнику справку с такими данными. Ведь в п. 3 ч. 2 ст. 4.1 Закона № 255-ФЗ нет уточнения, что в справке указываются только непосредственно предшествующие годы. Приказом Минтруда РФ от 30.04.2013 № 182н предусмотрена возможность отражения всех необходимых сведений в одной справке путем заполнения в том числе дополнительных строк.

Если работник при обращении за пособием не предоставил справку (справки) о сумме заработка, пособие назначается на основании имеющихся сведений и документов. После представления справки (справок) производится перерасчет назначенного пособия за все прошлое время, но не более чем за три года, предшествующих дню представления справки (справок) о сумме заработка (ч. 2.1 ст. 15 Закона № 255-ФЗ).

Работодатель, назначающий пособие, в случае возникновения у него сомнений в подлинности справки о сумме заработка или достоверности содержащейся в ней информации вправе осуществить проверку сведений о страхователе, выдавшем справку, путем направления запроса в территориальный орган ФСС РФ по форме и в порядке, которые утверждены приказом Минздравсоцразвития России от 24.01.2011 № 20н. По смыслу п. 4 ч. 1 ст. 4.1 Закона № 255-ФЗ направление такого запроса является правом, а не обязанностью работодателя. Откладывать сроки назначения и выплаты пособия до получения результатов проверки справки работодатель не вправе, поскольку законом это не предусмотрено.

Как указано в ч. 7.2 ст. 13 Закона № 255-ФЗ, если работник по каким-либо причинам не имеет возможности представить справку о сумме заработка, по его заявлению лицо, назначающее и выплачивающее пособие, направляет запрос в территориальный орган ПФР о представлении сведений о заработке. Форма заявления работника, а также форма и порядок направления запроса утверждены приказом Минздравсоцразвития РФ от 24.01.2011 № 21н. Без заявления сотрудника работодатель запрашивать сведения о его заработке не вправе.

Дополнительная информация о 182н рамках пандемии

В связи с тем, что определенные дни руководством страны в период с марта по май месяцы были объявлены нерабочими, т.е.такими, при которых граждане находились дома из-за пандемии, но зарплата за ними сохранялась, возникли вопросы о включении доходов в изучаемый в статье документ.

Если коротко отвечать на поставленный опрос, то эти доходы включаются в форму 182н. Однако, для детального рассмотрения необходимо опираться на законодательные документы.

Как вы помните, в период пандемии с 30 марта по 8 мая были объявлены нерабочие дни с сохранением заработка. Нерабочими также объявлены день проведения парада 24 июня и день проведения общероссийского голосования по вопросу одобрение изменений в Конституцию 1 июля. Нерабочие дни не относятся к выходным или нерабочим праздничным дням. Обычно, отпускные рассчитываются исходя из среднего заработка. Он определяется согласно статьи 139 ТК РФ с учетом норм положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением №922 от 24 декабря 2007 года.

Согласно положениям указанных документов, можно сделать вывод, что несмотря на источник получения денег, следует учитывать все доходы, которые установлены на предприятии внутренними локальными актами и учетной политикой, для исчисления среднего заработка.

Однако Минтруд в своем письме от 18 мая 2020 года №14-1/в-585 указал, что требуется исключать дни с 30 марта по 8 мая из расчетного периода для определения среднего заработка.

При этом, изучив ст. 422 НК, понятно, что в разделе 3 СРП о сумме заработка за два календарных года, предшествующих году прекращения работы, в справке по форме 182н указываются данные о суммах заработка, на которые были начислены страховые взносы в ФСС РФ. Таким образом, в исследуемом документе в сумме дохода за 2020 год должна быть указана сумма зарплаты, выплаченная за нерабочие дни, установленные указами Президента РФ.

Вообще, ситуация, которую преподнесла нам пандемия, будет рассматриваться еще не единожды. Вопросы о включении и не включении доходов, которые получали граждане, по факту неработавшие в указанный период, будут возникать и дальше. Остается также ждать официальных документов по учету.

Таким образом, создание 182н как уволившемуся сотруднику, так и внесение данных при приеме на работу не представляет особой сложности и реализовано в 1С в удобном формате. Возникают вопросы у пользователей системы и о том, нужно ли выдавать рассматриваемую форму уволившимся сотрудникам, которым назначены исправительные работы. Никаких исключений нет, ответ краток — нужно.

Предельная величина базы по взносам на 2023 год: проект

Как в 2022 году. Предельная величина облагаемой базы (Постановление Правительства РФ от 16.11.2021 № 1951):

- для пенсионных взносов — 1 565 000 ₽;

- на случай ВНиМ — 1 032 000 ₽.

Как в 2023 году. Предполагаемая единая предельная величина облагаемой базы по взносам — 1 917 000 ₽. (проект Постановления Правительства РФ от 20.10.2022). Это связано с объединением фондов и единым тарифом для взносов на обязательное пенсионное, медицинское страхование, на случай ВНиМ.

Общий тариф страховых взносов:

- в пределах лимита базы — 30 %,

- свыше лимита базы — 15,1 %.

Предельной величины облагаемой базы нет для взносов:

- на травматизм;

- обязательное пенсионное страхование по дополнительным тарифам;

- дополнительное соцобеспечение отдельных категорий работников, например, членов летных экипажей, сотрудников организаций угольной промышленности.

Отмена справки 182н

Как в 2022 году. Справку 182н о зарплате у предыдущего работодателя сотрудник получает в день увольнения и передает новому работодателю, чтобы тот мог правильно рассчитать размер больничного пособия. Сейчас такая обязанность прописана в Федеральном законе от 29.12.2006 № 255-ФЗ о соцстраховании.

Как в 2023 году. Справку по форме 182н с данными о зарплате, для оплаты больничных, отменят. Данные для оплаты первых трех дней больничного ФСС сам запросит необходимые сведения у ИФНС в рамках межведомственного взаимодействия. ИФНС, в свою очередь, будет получать сведения из нового ежемесячного отчета с персонифицированными данными по сотрудникам (п. 2.2 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Пример заполнения справки по форме 182н

Рассмотрим образец заполнения справки 182н.

Бланк начинается с его названия, под которым нужно указать номер и дату составления. После этого следуют четыре раздела для внесения данных.

Раздел 1

В данный раздел записываются сведения о компании, которая оформляет справку. Сначала проставляется полное наименование компании либо Ф.И.О. предпринимателя. Затем в справку вносятся данные о региональном органе, осуществляющим соцстрахование. Как правило, это местное отделение ФСС.

Затем необходимо указать коды регистрации в ФСС, подчиненности, ИНН и КПП (для компаний). Дальше вносится адрес расположения организации или предпринимателя и номер телефона.

Раздел 2

В этот раздел необходимо внести информацию о работнике, на которого составляется справка. Здесь необходимо проставить личные сведения, а также информацию о его документе, подтверждающем личность (номер, серия, сведения о дате и месте оформления).

После этого необходимо записать адрес, по которому работник прописан. Это необходимо делать с соблюдением правил, установленных справочником КЛАДР.

Затем нужно указать личный номер СНИЛС.

Следующим этапом проставляются периоды, которые будут использоваться при определении выплаты по больничному листу. Обычно используются сведения за два предыдущих года, поэтому в справке лучше отразить данные не только о них, но также и о текущем годе.

Внимание: в случае, когда работник отработал какой-либо год целиком, то необходимо проставить его первый и последний дни. Если в какой-либо год производился прием работника либо увольнение, то эта дата будет отмечена как начало, либо окончание периода.. Если работник осуществлял трудовую деятельность в организации менее трех лет, то оставшиеся пустыми строки не нужно ни прочеркивать, ни заполнять нулями

Если работник осуществлял трудовую деятельность в организации менее трех лет, то оставшиеся пустыми строки не нужно ни прочеркивать, ни заполнять нулями.

Необходимо обратить внимание, что согласно правилам заполнения бланка, месяц необходимо указывать ни цифрами, а словами

Раздел 3

В данном разделе ответственное лицо должно проставить доход работника, на который субъект бизнеса начислял взносы в ФСС.

Число строк, которые внесены в данный раздел должно соответствовать количеству периодов, указанных в предыдущем разделе. К примеру, когда справка заполняется сведениями за три года, то необходимо в разделе внести данные также за три года.

Заполнение происходит по следующему правилу. Сначала указывается номер года, после этого сумма полученного дохода цифрами и прописью

Важно помнить, что при внесении этих данных слова «Рубль» и «Копейка» необходимо писать полностью, сокращение не допускается. При этом сами слова ставятся в родительный падеж

Раздел 4

В этот раздел необходимо отнести периоды, во время которых у работника были начисления заработка, но они не входят в расчет больничного

Данная информация может быть важной при расчете декретного пособия и иных выплат. При заполнении раздела сведения нужно разбивать на блоки, которые соответствуют определенному году

При заполнении раздела нужно придерживаться следующего правила. Сначала указывается год, за который проставляются данные. После этого проставляется общее количество дней в данном месяце, которое необходимо исключить из расчета пособия.

Такую информацию требуется проставить не только цифрами, но и прописью. Затем необходимо уже указать каждый конкретный период в течение года — дни его начала и завершения, общая длительность в днях, наименование данного периода.

Количество строк с расшифровками должно быть равно числу периодов, которые нужно убрать из расчета. Сумма продолжительности всех данных периодов должна равняться общему количеству исключаемых дней в году.

После заполнения справка должна быть подписана руководителем, который проставляет расшифровку личных данных. Если у субъекта бизнеса есть главный бухгалтер, то он производит аналогичные действия на нижней строке.

Если у компании есть печать, то необходимо проставить ее оттиск на документе. Но это производится таким образом, чтобы она не закрывала иные данные.

Правила заполнения справки для расчета больничного листа по форме 182н

При составлении справки необходимо соблюдать следующие требования:

- Заполнять данные можно вручную или на ПК, с дальнейшей распечаткой бланка. В любом варианте требуется использовать утвержденную форму, иначе, бланк будет признан недействительным. При этом, можно изменять шрифт в форме, для выделения сведений о предприятии и о застрахованном лице, а также допускается добавлять в бланк строчки и т. д.

- При внесении показателей в справку в ручном режиме необходимо писать черными или синими чернилами.

- Заносить данный требуется разборчивым почерком, не допуская двойного трактования сведений.

- Нельзя допускать ошибок и зачеркиваний. При их наличии придется заполнить бланк по новой.

При наличии на предприятии печати, справка непременно должна быть заверена ею. Если уставом предприятия печать не предусмотрена, то к бланку требуется приложить следующие документы:

- Документ, удостоверяющий право ответственного лица подписывать справку без наличия доверенности.

- Доверенность, выданную должностному лицу, подписавшему бланк 182 н, а также свидетельство, удостоверяющее право человека, на подписание доверенности.

- Если в качестве работодателя выступает ИП, предоставляется копия его паспорта, а также копия бланка, свидетельствующая о постановке физлица на учет в качестве ИП.

Начало заполнения формы осуществляется с отображения даты ее заполнения и номера документа, после чего заполняются 4 раздела бланка.

Раздел 1

В данном разделе заносятся данные:

- О предприятии, которое выдает документ, указанием названия предприятия, или Ф.И.О. ИП.

- О региональной службе, осуществляющей социальное страхование (обычно — местное отдел ФСС).

- Регистрационные коды в ФСС, подчиненность, ИНН и КПП (для фирм).

- Адрес регистрирования предприятия или ИП и телефонный номер.

Раздел 2

Этот раздел служит для внесения сведений о работнике, получившему справку.

- Здесь требуется отобразить его персональные данные, а также паспортные реквизиты, подкрепляющие его личность (номер, серия, кем и когда выдан).

- Кроме этого, заполняется адрес прописки, в соответствии с правилами, отраженными в справочнике КЛАДР.

- Затем отображается СНИЛС.

- Далее отмечаются периоды, в которых осуществлялось перечисление страховых платежей, для подсчета больничного. Данные приводятся за 2 года, в т. ч. о текущем периоде.

- Так, если лицо потрудилось целый год без перерыва, то нужно заполнить первый и последний дни. Если в году человек менял фирмы, то нужно будет отмечать дату начала и завершения периода. Если же лицо трудилось на фирме меньше 3-х лет, то оставшиеся пустые строчки надо оставлять пустыми.

Раздел 3 Здесь проставляется заработок работника, на который перечислялись страховые платежи в ФСС.

- Численность строчек, в разделе обязано быть равным численности периодов, отображенных в предшествующем разделе. Например, если форма заполнена данными за 3 года, то в разделе надо будет также заполнить сведения за 3 года.

- Внесение данных осуществляется по следующему алгоритму:

- Вначале отображается год.

- Затем сумма дохода (цифрами и словами).

Раздел 4

- Здесь записывается заносится зарплата за трудовой период без учета больничных.

- Эти сведения важны для начисления декретного пособия и прочих выплат. Заполнение строк осуществляется по периодам, соответствующим годам.

- Показатели записываются, как цифрами, так и словами.

После заполнения документа, бланк обязаны подписать директор учреждения и гл. бухгалтер, с расшифровкой их фамилий.

При наличии на предприятии печати, надо заверить документ печатью.

Как оформить справку 182н

Сведения в бланк 182н можно вносить от руки (шариковой ручкой любого темного цвета) или заполнять на компьютере.

Справка подписывается руководителем предприятия (или лицом, уполномоченным действовать от его имени), а также главным бухгалтером (при этом использование факсимильных подписей исключено).

Справка заверяется печатью организации.

Ошибки, неточности и помарки в документе не допускаются. При наличии ошибок необходимо заполнить и выдать работнику новый документ.

Кто формирует справку 182н

Справку 182н обычно формирует специалист отдела бухгалтерии работодателя. Справка формируется на основании бухгалтерских данных и отчетности страхователя.Разделы справки 182н

Справка состоит из четырех разделов:

- Название и реквизиты компании страхователя (работодателя).

- Сведения о сотруднике, которому выдаётся этот документ.

- Подробные данные о выплатах, которые получал сотрудник за 2 года. Также в справке отражаются текущие начисления.

- Периоды, которые работник отсутствовал на рабочем месте по причине временной нетрудоспособности, либо же из-за материнства.

Данные о страхователе (работодателе)

В первом разделе документа указывается дата выдачи справки, ее номер по внутреннему документообороту работодателя. Далее указывается полное название организации (с расшифрованной организационно-правовой формой), а также наименование местного территориального фонда социального страхования, в котором обслуживается организация. Далее следует указать код подчиненности организации, ее ИНН и КПП, адрес и действующий телефон для связи.Данные о застрахованном лице

Далее, во второй раздел документа, в справку 182н необходимо внести сведения о работнике: его ФИО, данные из паспорта (серия, номер, где и кем выдан), адрес регистрации по месту жительства (здесь в графе «субъект» нужно указать край, область или республику РФ) и номер пенсионного страхового свидетельства (СНИЛС).Данные о заработной плате

В третий раздел бланка вписываются периоды и суммы (цифрами и прописью) выданной заработной платы.

Следует помнить, что существует лимит для каждого года: за 2015 год сумма, не должна превышать – 670 тыс.руб., за 2016 год – 718 тыс.руб. и за 2017 год – 755 тыс.руб.

Если работник отработал не полный календарный год, в справку нужно внести сведения только за те месяцы, которые он числился в организации.Данные о днях временной нетрудоспособности

В четвертом разделе следует также по порядку указать периоды, когда работник был нетрудоспособен (с указанием конкретных дат начала и конца каждого периода и их продолжительности). Здесь же надо вписать причину, по которой сотрудник отсутствовал на рабочем месте.

Справка обязательно заверяется подписью главного бухгалтера, руководителя и печатью организации.

Стоит отметить, что согласно Законодательству РФ справка по форме 182н, в обязательном порядке должна быть выдана работодателем сотруднику в день увольнения.

В случае если работник по каким-либо причинам не воспользовался возможностью забрать эту справку, организацией должно быть направлено письмо в адрес уволенного сотрудника с напоминанием об этом или с просьбой о разрешении выслать этот документ почтой. Отправить посредством почты справку о доходах по форме 182н работодатель может лишь после письменного разрешения уволенного сотрудника.

Если после увольнения прошло время, и у бывшего сотрудника появилась необходимость в этой справке, ему достаточно написать заявление на имя бывшего работодателя с просьбой оформить справку о доходах по форме 182н. Отказать в выдаче такого документа работодатель не имеет права.

Сотрудник может требовать справку по форме 182н неограниченное число раз. Работодатель сроком не позднее чем через три дня после получения заявления от сотрудника, должен представить эту справку. Такая обязанность работодателя – страхователя предусмотрена ст. 62 Трудового кодекса РФ.

Если работник не может найти бывших работодателей или не может самостоятельно получить у них справки по каким-либо другим причинам, он может обратиться к нынешнему работодателю с заявлением о запросе данных о зарплате, полученной им у других работодателей – ч. 7.2 ст. 13 Закона № 255-ФЗ.

Заявление должно быть составлено работником по утвержденной форме приложение № 1 к Приказу Минздравсоцразвития России от 24.01.2011 № 21н. В нем он должен указать наименование конкретного работодателя (его можно взять из записи в трудовой книжке).

Работодатель должен в течение 2 рабочих дней отправить в свой территориальный орган ПФР запрос по установленной форме приложение № 2 к Приказу № 21н.

Запрос можно направить либо по почте, либо в электронном виде (с использованием ЭЦП) – приложение № 3 к Приказу № 21н.