- Как принимать платежи от заказчиков и покупателей

- Может ли самозанятый привлекать помощников

- Как стать самозанятым: 6 шагов

- Бесспорные преимущества

- Отражение договора ГПХ с самозанятыми в 1С

- Частые ошибки при работе с самозанятыми

- Что делать, если самозанятый получил травму при выполнении подрядных работ

- Как узнать больше об организационно-правовых формах бизнеса и системах налогообложения

- Какие есть штрафы для самозанятых

- Нужна ли этикетка на товар

- Пройдите обучение в государственном ВУЗе:

- Профессиональная переподготовка специалистов по охране труда

- Дополнительное образование по охране труда

- Повышение квалификации специалиста по охране труда

- Обучение для руководителей и специалистов по охране труда

- Чем удобен режим самозанятости для физлиц

- Перевод части сотрудников из штата в «самозанятых»

- Работа самозанятого с компанией на режиме ОСН (ОРН)

- Схема налогообложения для ОСН (ОРН)

- Формула расчета налога на добавочную стоимость

- Вариант решения

- Выводы

- Как заключенные с самозанятыми договоры признают трудовыми

- Как зарегистрироваться в статусе самозанятого

- Особенности ИП на режиме самозанятости

- Так удобнее

Как принимать платежи от заказчиков и покупателей

Самозанятый может работать с ИП, ООО и физлицами без статуса ИП. Принимать деньги самозанятый может любым способом: наличными или переводом на карту.

Чтобы работать с ИП и компаниями, самозанятому не обязательно оформлять договор. Для приема оплаты договор не нужен. Заключить его стоит, чтобы самозанятый и исполнитель могли зафиксировать условия сотрудничества. Например, техническое задание, сроки выполнения работы или формат получения услуги.

Самозанятые могут работать и по публичной оферте. К примеру, опубликовать на своем сайте или в соцсети условия сотрудничества. Если заказчика все устраивает, он сообщает об этом самозанятому. Это называется акцептом оферты. Акцептом может быть и предоплата. Если заказчик оплатил услугу, работу или товар самозанятого, значит, он принял условия оферты. Считается, что стороны заключили договор, хотя отдельный документ с таким названием не подписывали.

Что такое оферта

Составлять акты выполненных работ или оказания услуг самозанятым обычно не надо. Исключение — если это установлено договором с заказчиком или по какой-то причине нужно самому самозанятому.

Может ли самозанятый привлекать помощников

Официально нанимать сотрудников на работу самозанятый права не имеет, а вот пользоваться услугами помощников может. Например, если того требует один из этапов производства.

Кто платит НДФЛ за физлицо. Однако деталей того, как именно оформляются отношения при ГПХ заказчика-самозанятого с физлицами касательно налоговых последствий никто чётко не разъясняет, поэтому ответы юристам приходится искать в разных документах. В частности, сходу не совсем понятно, кто же именно должен платить НДФЛ по договору подряда — исполнитель или заказчик?

Различия здесь связаны с тем, является плательщиком НПД обычным физлицом, либо ИП на НПД. Если заказчик — это ИП, то тогда (по пункту 9 статьи 2 закона № 422-ФЗ) именно он должен выступать налоговым агентом по НДФЛ. То есть при выплате вознаграждения физлицу по договору ГПХ индивидуальный предприниматель должен удержать с него НДФЛ и перечислить его в бюджет, а также отчитаться об этом в налоговую.

Если же плательщик НПД не имеет предпринимательского статуса, то, согласно статье 23 НК, он не будет являться налоговым агентом при выплате вознаграждения физлицу по договору ГПХ. То есть физлицо должен уплатить НДФЛ за себя сам и самостоятельно отчитаться об этом в налоговую по форме 3-НДФЛ.

Нужно ли платить страховые взносы за физлицо. Другой вопрос — нужно ли плательщику НПД при работе с физлицами по договору ГПХ уплачивать страховые взносы в бюджет и сдавать отчеты в налоговую. Ответ следующий: да, должен. И в случае, если плательщик НПД — это индивидуальный предприниматель, и в случае, если это физлицо (в соответствии с подпунктом 1 пункта 1 статьи 419 НК). То есть, нанимая другого гражданина, не являющегося самозанятым или ИП, сам самозанятый должен платить за него страховые взносы и сдавать отчетность в налоговую. А для того, чтобы сдавать такие отчеты, придется заранее зарегистрироваться как плательщик страховых взносов, подав в налоговую инспекцию заявление установленной формы КНД 1112525.

Что советуют юристы. Хотя договоры ГПХ официально одобрены, юристы советуют вообще избегать подобного формата. Так как на практике договора гражданско-правового характера часто вызывают у проверяющих органов лишние подозрения в том, что за ГПХ стоят трудовые отношения. А если на трудовых отношениях попадется самозанятый, который права на них не имеет, то его лишат и права на НПД, и заставят со всех полученных доходов уплатить НДФЛ. В том числе ответственность разделят и его заказчики. Причем, в этих отношениях плательщик НПД может быть признан и как работник, и как работодатель.

Как стать самозанятым: 6 шагов

Есть четыре способа оформить самозанятость и перейти на режим НПД:

1) Регистрация в приложении «Мой налог».

2) Регистрация на сайте nalog.ru через личный кабинет налогоплательщика.

3) Регистрация через банки, уполномоченные налоговой. Их полный перечень можно посмотреть здесь.

4) Регистрация на портале «Госуслуги».

Для любого способа личное посещение налоговой не требуется. Исключение — переход на режим самозанятости с другого спецрежима налогообложения (УСН или ЕСХН). В этом случае ИП нужно обязательно обратиться в ИФНС — лично, по доверенности или почтой — для отказа от применения текущего налогового режима. Если этого не сделать, переход на НПД будет аннулирован.

Самый простой способ перехода на НПД — регистрация в приложении «Мой налог». Оно удобно и понятно. Приложение понадобится также в дальнейшей работе самозанятого — для формирования счетов, чеков и актов.

Чтобы зарегистрироваться в «Моём налоге», нужно пройти авторизацию одним из трёх способов:

1) по паспорту и фотографии;

2) по учётной записи на портале «Госуслуги»;

3) по логину и паролю от личного кабинета налогоплательщика — физического лица.

Регистрация с помощью учётной записи портала «Госуслуги» включает шесть шагов:

1) Скачать приложение «Мой налог».

2) Подтвердить согласие на обработку персональных данных и принять правила пользования приложением.

3) Выбрать регистрацию с помощью учётной записи портала «Госуслуги». Для этого понадобится подтверждённая учётная запись.

4) Создать пин-код для приложения.

5) Получить подтверждение от налоговой.

6) Привязать банковский счёт для проведения расчётов. Для этого лучше создать отдельную виртуальную карту.

Налоговая может рассматривать заявление о регистрации в качестве самозанятого до шести рабочих дней, но на практике можно смело рассчитывать на прохождение этого процесса за один день.

Бесспорные преимущества

Быть самозанятым удобно и выгодно — среди преимуществ низкая налоговая нагрузка, несложный документооборот. Также самозанятые не должны регистрировать ИП, кроме случаев, когда это обязательно по закону (например, при лицензируемых видах деятельности).

Кроме того, каждый самозанятый станет более привлекательным исполнителем при работе с организациями и ИП, т. к. при заключении трудового или гражданско-правового договора с обычным физлицом они должны удерживать и перечислять в налоговую НДФЛ — 13% от его доходов, платить за него страховые взносы и сдавать отчетность. Самозанятый же самостоятельно платит за себя налог и освобожден от уплаты взносов, а также подачи отчетности. Заказчику необходимо лишь получить чек от самозанятого.

Отражение договора ГПХ с самозанятыми в 1С

1С: ЗУП позволяет не запутаться при отражении договора ГПХ в бухучете, а также при расчете НДФЛ или страховых взносов и формировании отчетности. Внесение информации в программу имеет некоторые нюансы и особенности, поскольку отношения характеризуются как гражданско-правовые, а не как трудовые.

Предлагаем ознакомиться с пошаговой инструкцией по отражению договора ГПХ в программе 1С. Если у вас останутся вопросы, закажите бесплатную консультацию наших специалистов!

Экспортный НДС: риски использования ставки 20% вместо 0%

Как в 1С 8.3 Бухгалтерия включить режим «Все функции»

Заказать помощь специалиста 1С

Частые ошибки при работе с самозанятыми

Некоторые формулировки ГПД налоговая однозначно рассматривает как признак нечестных схем ухода от налогов. Рассмотрим их подробнее:

-

В договоре указывается, что работу исполнитель должен выполнить лично. Такая формулировка – признак трудового договора. На самом деле, самозанятый имеет право привлекать помощников по договору ГПХ. Если заказчика такой вариант не устраивает, можно добавить в соглашение пункт о том, что исполнителю на подобные действия нужно письменное согласие заказчика.

-

Не указан срок действия договора – а это одно из основных условий для договора подряда. Кстати, и перезаключение договора с одним и тем же исполнителем – это тоже большой риск. В качестве альтернативы можно предусмотреть автоматическую пролонгацию документа, если исполнитель не отправит соответствующее письмо заказчику за 2 недели до окончания срока действия договора.

-

Указана ежемесячная оплата в фиксированной сумме. В марте 2021 года ФНС заявила о запуске скоринговой системы, которая будет анализировать периодичность и источники выплат вознаграждений самозанятым. Любые регулярные выплаты – это автоматическое попадание в зону риска. Чтобы исключить подобный сценарий, в договоре нужно сделать акцент на процедуре сдачи готовой работы, после которой исполнитель может получить денежное вознаграждение.

-

В договоре прописаны признаки трудовых отношений. То есть, заказчик установил для самозанятого график или место работы, либо использовал формулировки, характерные для трудового договора.

Таким образом, чтобы избежать внимания со стороны ФНС и приглашения на «беседу», нужно перед заключением ГПД проверить статус самозанятого, а в тексте самого договора не использовать формулировки, указывающие на трудовые отношения. После оплаты не забудьте взять у самозанятого чек, но при этом сами не выписывайте ему каких-либо расчетных листков или иных документов, которые обычно выдаете штатным сотрудникам.

Что делать, если самозанятый получил травму при выполнении подрядных работ

Несчастный случай, произошедший во время выполнения работ по договорам гражданско-правового характера, в отношении самозанятого не является страховым случаем.

Плательщик налога на профессиональный доход, которым является самозанятый, не является плательщиком налога на доходы физических лиц (НДФЛ) и обязательных взносов на обязательное социальное страхование, в том числе на страхование от несчастных случаев и профессиональных заболеваний. Это влечет за собой экономию на налоговых отчислениях как плюс, и полную беззащитность при нештатных ситуациях. Самозанятый не является работником, поэтому больничный лист ему не оформляется.

Самозанятые граждане не подлежал регистрации в Фонде в качестве страхователей, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и уплачивающих за себя страховые взносы.

При этом в соответствии с частью 3 статьи 2 Закона № 255-ФЗ физические лица, зарегистрированные в качестве индивидуальных предпринимателей, вправе добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, вне зависимости от применения ими специального налогового режима «Налог на профессиональный доход» (Письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346 «на случай временной нетрудоспособности и в связи с материнством»).

Если с самозанятым произойдет несчастный случай на территории заказчика, необходимо выполнить следующие действия:

- Устранить действие травмирующего фактора, обеспечив собственную безопасность и безопасность других лиц, находящихся на территории, где произошел несчастный случай.

- Вызвать скорую помощь. Оценить состояние пострадавшего, и до приезда скорой оказать первую помощь. Передать пострадавшего бригаде скорой помощи. При отсутствии технической возможности (отдаленная местность, тайга, судно в плавании), обеспечить транспортировку пострадавшего к месту оказания первичной медико-санитарной помощи (травмпункт, любое учреждение здравоохранения.

На этом мероприятия заказчика при несчастном случае с пострадавшим самозанятым завершаются. Если по уведомлению от больницы на территорию заказчика явится представитель правоохранительных органов или трудовой инспекции, необходимо дать все нужные пояснения, предъявить копию договора гражданско-правового характера, дать возможность провести осмотр места происшествия и опрос очевидцев произошедшего несчастного случая.

В том случае, если самозанятый или члены его семьи подадут заявление в трудовую инспекцию или другой государственный орган (прокуратура, ФСС) о произошедшем несчастном случае и признании его производственным, юристы заказчика должны настаивать на отсутствии каких-бы то ни было трудовых отношений с самозанятым. Именно на истца-самозанятого возложена обязанность представить достаточные доказательства того, что он был допущен к работе заказчиком надлежащим лицом, подчинялся правилам внутреннего трудового распорядка работодателя, получал заработную плату за выполняемую работу.

Существенными признаками трудовых правоотношений являются:

- работа выполняется исполнителем в соответствии с указаниями и под контролем другой стороны;

- происходит интеграция работника в организационную структуру предприятия; происходит выполнение работы в интересах другого лица лично пострадавшим в соответствии с определенным графиком или на рабочем месте, которое указывается или согласовывается стороной, заказавшей ее;

- периодическая выплата вознаграждения пострадавшему; работа предполагает предоставление инструментов, материалов и механизмов стороной, заказавшей работу).

Это следует из Определения судебной коллегии по гражданским делам Верховного Суда РФ от 8 ноября 2021 г. № 18-КГ21-100-К4 «Дело о признании отношений трудовыми».

Единственным вариантом «подстелить соломку» на случай травмы при безупречном заключении договора подряда является страхование самозанятым самого себя.

На страховом рынке есть различные программы страхования самозанятых, предусмотренные для защиты имущественных интересов, жизни, здоровья и трудоспособности застрахованного самозанятого лица.

Как узнать больше об организационно-правовых формах бизнеса и системах налогообложения

- Если вы только начали изучать особенности организационно-правовых форм для малого бизнеса, прочитайте нашу статью «Что выбрать: ИП или ООО. Рассказываем о преимуществах и недостатках этих вариантов».

- В мы рассказывали о том, какие системы налогообложения есть в России и как между ними выбрать. Здесь подробно рассмотрели режим УСН, а здесь — режим НПД.

- В Skillbox есть программа «Финансы для предпринимателя». Подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы, помогают подготовиться к запуску своего бизнеса.

- Кроме этого, в Skillbox есть курс «Основы предпринимательства: запуск бизнеса». На нём рассказывают, как не допустить ошибок на старте, успешно запустить и развивать своё дело.

Какие есть штрафы для самозанятых

Самозанятые могут получить штраф за ошибки в работе с чеками.

Нарушение сроков оформления чека. Самозанятый должен оформить и выдать чек в момент оплаты услуг, работ или товара. Способ оплаты значения не имеет.

Порядок оформления чеков — ч. 3 ст. 14 ФЗ № 422

Если налоговая заметит нарушение сроков впервые, самозанятый заплатит 20% от платежа, по которому он не успел оформить чек или не выдал вовсе. Если самозанятый повторно опоздает с чеком, придется отдать штраф в размере всей суммы.

Штраф при ошибке в чеке — ст. 129.13 НК РФ

Налоговая может заметить нарушение сроков, если заказчик или клиент самозанятого обратится с жалобой.

️ Работа без статуса самозанятого. Если человек без статуса самозанятого или ИП регулярно получает оплату от клиентов, ему грозит налоговая, административная или уголовная ответственность за ведение незаконной предпринимательской деятельности.

Штраф за незаконную предпринимательскую деятельность

️Нарушение ограничений по работе на НПД. Допустим, самозанятый превысил годовой лимит дохода или начал готовить и продавать домашний йогурт, который требует маркировки. В этом случае налоговая может лишить его статуса самозанятого со дня нарушения, доначислит налоги и страховые взносы.

Что будет, если самозанятый нарушит условия НПД

Мне нравится статья

Нужна ли этикетка на товар

В отличие от требований к ИП и юрлицам, которые обязаны писать на товаре состав, вес, срок годности и другие сведения и вешать ценник, для самозанятых таких требований нет. Однако если вы ИП на НПД, тогда этикетка и ценник обязательны, так же как и наличие уголка потребителя.

По статье 14 Закона о налоге на профессиональный доход, самозанятые должны лишь выдать покупателю чек. В чеке обозначается ФИО, ИНН, наименование и цена товара, чтобы у покупателя была возможность найти по этим данным продавца и вернуть некачественный товар. Таким правом, согласно статье 475 ГК РФ, наделены все покупатели.

Михаил Семынин(c) www.openbusiness.ru — портал бизнес-планов и руководств по открытию малого бизнеса

05.09.2022

Сохраните статью, чтобы внимательно изучить материал

Пройдите обучение в государственном ВУЗе:

Профессиональная переподготовка специалистов по охране труда

250 часов 1 раз

Специалисты по охране труда не имеющие профильного образования по охране труда.

Дистанционная, очно-заочная Выдается ДИПЛОМ

Подробнее

Дополнительное образование по охране труда

250 часов 1 раз

Все желающие получить новую профессию специалиста по охране труда.

Дистанционная, очно-заочная Выдается ДИПЛОМ

Подробнее

Повышение квалификации специалиста по охране труда

72 часов 1 раз / 5 лет

Специалисты по охране труда, желающие пройти курсы повышения квалификации.

Дистанционная, очно-заочная Выдается удостоверение

Подробнее

Обучение для руководителей и специалистов по охране труда

от 16 часов 1 раз / 3 года

Руководители, ИП, специалисты по охране труда, члены комиссий по охране труда.

Дистанционная, очно-заочная Запись в реестре Минтруда

Подробнее

Чем удобен режим самозанятости для физлиц

Статус самозанятого подходит тем, кто получает доход с подработки или ведет небольшое дело. На НПД человеку достаточно фиксировать свой доход через приложение, не надо сдавать отчеты или ходить в налоговую.

Льготная налоговая ставка. Особенность налога для самозанятых — в льготной ставке:

4 и 6%

льготные налоговые ставки для самозанятых

- 4% с доходов от физлиц без статуса ИП;

- 6% с доходов от компаний и ИП.

Посмотрим на примере, как работают льготные ставки.

Налог уплачивается по итогам месяца, в котором самозанятый внес доход в мобильное приложение. Нет дохода — нет налога.

Можно совмещать с работой по трудовому договору. К примеру, наш самозанятый фотограф Евгений работает менеджером по продажам в магазине электроники. Магазин может даже не знать, что Евгений оформил статус самозанятого. Это никак не повлияет на его зарплату или стаж работы. Работа по найму и режим самозанятости не влияют друг на друга.

При этом работать в качестве самозанятого на своего работодателя нельзя. Евгений не может проводить съемки для магазина, в котором работает менеджером.

Можно продавать товары собственного производства, самому оказывать услуги или выполнять работы. Самозанятость могут оформить те, кто предоставляет услуги частным лицам или компаниям, сдает в аренду жилье или авто. Например, можно заниматься репетиторством, делать маникюр, ремонтировать компьютеры, писать статьи, устанавливать плинтусы на заказ.

Можно продавать товары, которые самозанятый сделал сам, — к примеру печь торты, шить игрушки, делать кованые изделия.

Что можно считать товарами собственного производства

Не обязательно платить страховые взносы. Самозанятый сам решает, будет он отчислять страховые взносы в пенсионный фонд или нет.

Если у самозанятого есть основная работа, отчислять страховые взносы за подработку смысла нет. А если для самозанятого его текущее дело основное, то при отчислении взносов пенсионный фонд будет засчитывать время работы в статусе самозанятого в трудовой стаж. Это влияет на размер будущей пенсии.

Не надо сдавать отчеты и декларации. Все доходы и уплата налога фиксируются в приложении для самозанятых «Мой налог». Самозанятому не надо дополнительно где-то отчитываться или ходить в налоговую.

Есть налоговый вычет — 10 000 ₽. При регистрации в качестве самозанятого человек получает бонус 10 000 ₽. Это не реальные деньги, а своеобразная скидка на уплату налога.

10 000 ₽

бонус при регистрации самозанятого

С этим бонусом человек какое-то время платит еще меньше — ставка 4% снижается до 3%, а ставка 6% снижается до 4%. Разница в 1 и 2% и есть налоговый вычет, эти деньги налоговая берет из бонусных 10 000 ₽.

Когда бонус кончается, самозанятый платит налог по обычным ставкам — 4 и 6%.

Не нужна онлайн-касса, как предпринимателям на УСН и патенте. Если предприниматель продает товары, работы или услуги обычным клиентам, в большинстве случаев он должен пользоваться онлайн-кассой. Она фиксирует расчеты и отправляет сведения о них в налоговую.

Перед тем как начать что-то продавать, предприниматель должен купить или арендовать кассу, заключить договор с оператором фискальных данных и зарегистрировать кассу в налоговой. Самозанятым можно работать без онлайн-кассы, чека из приложения «Мой налог» достаточно.

Можно привлекать помощников на разовые или периодические работы. Например, самозанятый-фотограф может сделать фото, подготовить макет фотокниги и отнести ее в типографию. Типография в данном случае — подрядчик, с которым самозанятый может работать.

Оформить самозанятость могут не только россияне, но и граждане Евразийского экономического союза. В 2022 году это граждане Армении, Беларуси, Казахстана и Киргизии.

Перевод части сотрудников из штата в «самозанятых»

Идея очень привлекательная, но надо быть крайне осторожным, так как ФНС активно мониторит данную ситуацию. В случае нарушения работодателю и “самозанятому” грозят проблемы. На начальных этапах, еще до глобального ввода режима, о данной проблеме очень активно говорили, и она являлась одной из самых важных.

Выгоды:

- снижение налоговой нагрузки на предприятие с 43% до 6% (-37%)

- “легкое” регулирование численности персонала

- отказа от «конвертов»

Обычно заработная плата «самозанятым» оплачивают ЗП + % на налог, который они оплачивают далее самостоятельно.

Ограничения:

- Должно пройти не менее 2 лет, чтобы такой сотрудник после увольнения мог работать со своим бывшим работодателем. Соотвественно работодателем должно быть другое юридическое лицо и лицо не аффилированное с предыдущим работодателем (генеральный директор, учредитель).

- Работодатель будет иметь меньше влияния на «самозанятого», но при проработке и заключении хорошего договора это может многое решить. Работодателя интересует конечная эффективность и здесь положение сотрудника гораздо ближе по смыслу к предпринимателю, чем «наемнику».

Здесь предстоит большая работа и много надо просчитать и осмыслить, прежде чем начинать двигаться в данном направлении.

Работа самозанятого с компанией на режиме ОСН (ОРН)

Компании, выбирающие режим налогообложения ОСН (ОРН) с НДС это организации имеющие значительные обороты, так как на этом режиме нет ограничений по обороту, найму сотрудников и тп. Такой клиент желанный всем, но без соблюдения определенных условия с таким клиентом работать не получиться.

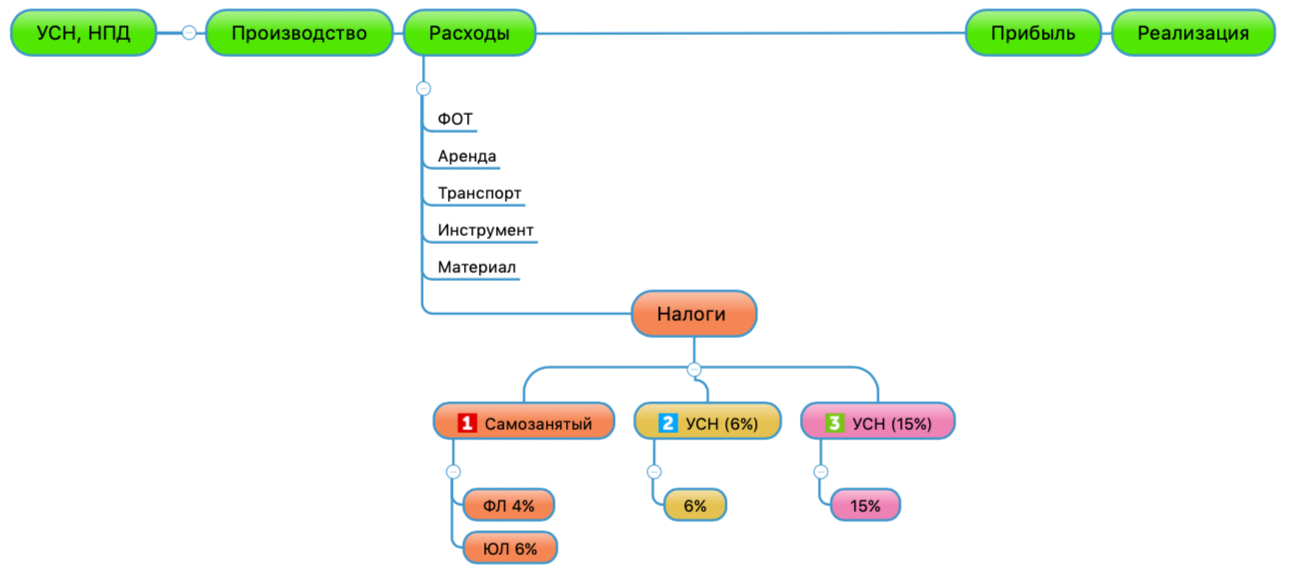

Схема налогообложения для УСН, НПД

Схема налогообложения для УСН, НПД

На особых налоговых режимах расходов на ведение бизнеса значительно меньше.

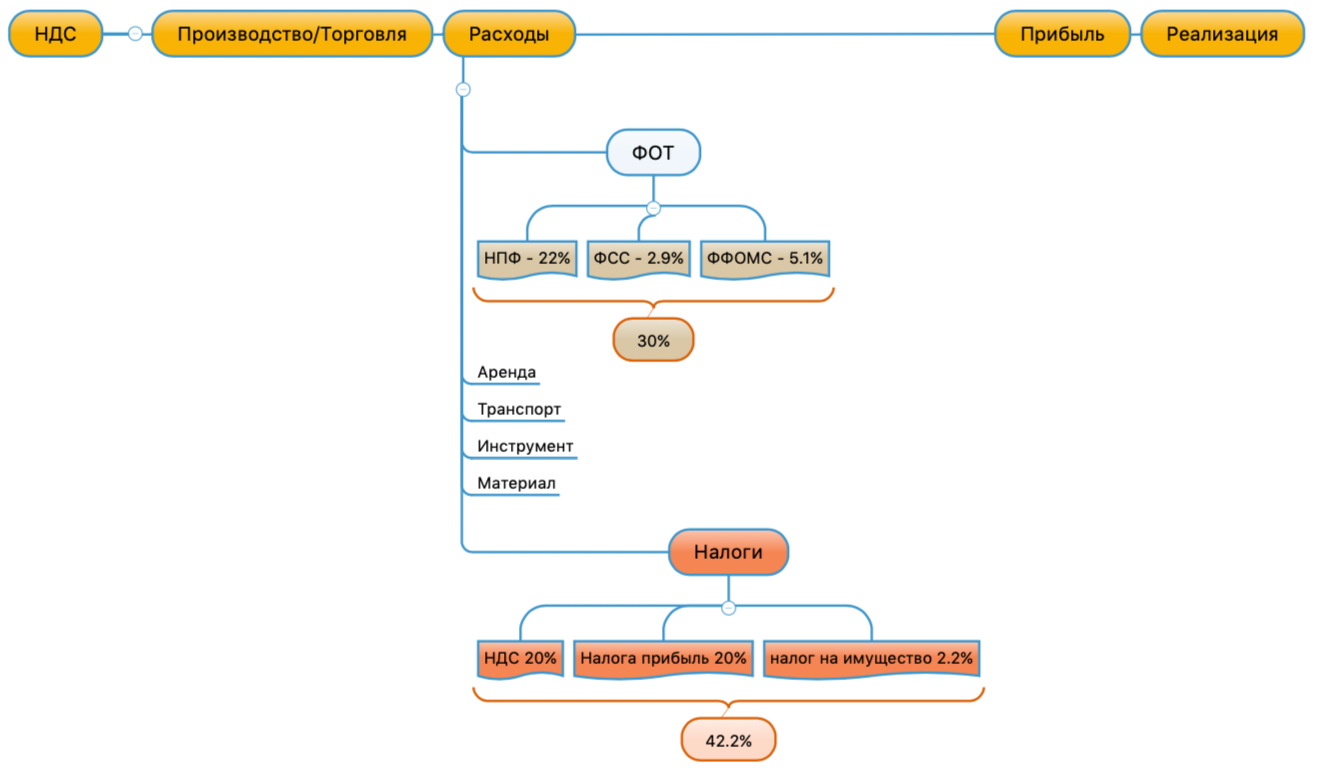

Схема налогообложения для ОСН (ОРН)

Схема налогообложения для ОСН (ОРН)

Схема налогообложения для ОСН (ОРН)

- Налог на прибыль организаций — его величина прямо зависит от конечных финансовых результатов деятельности организации. Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

- Налог уплачивается ежеквартально.

- Для получения данных требуется вести бухгалтерский учет, что создает дополнительную финансовую нагрузку.

- Налог на имущество уплачивается ежегодно.

- НДС

Для того, чтобы рассчитать НДС, необходимо рассчитать сумму НДС, исчисленную при реализации, сумму вычетов по НДС, и, при необходимости — сумму НДС, которую нужно восстановить к уплате.

Восстановлению подлежат ранее принятые к вычету суммы НДС, по операциям, указанным в п.3 в ст. 170 НК РФ.

Формула расчета налога на добавочную стоимость

Формула расчета НДС

Формула расчета НДС

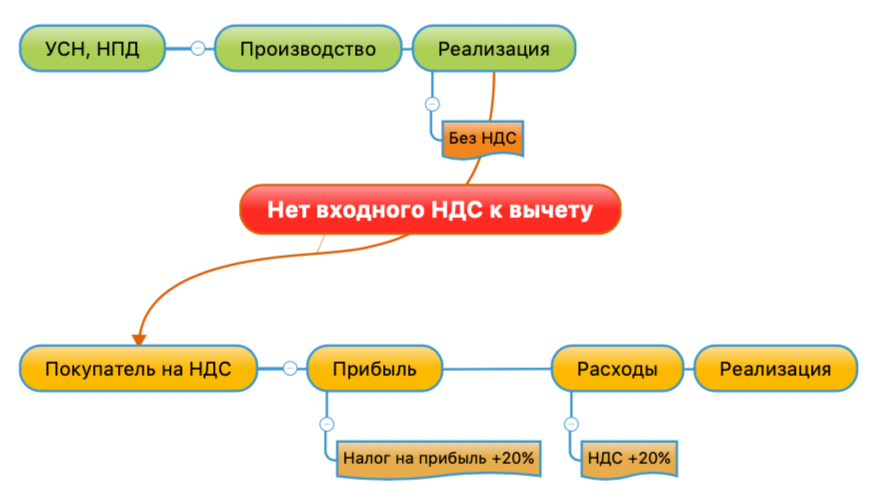

Причина, по которой компаниям на ОСН не интересно работать с УСН, НПД — это отсутствие «входного» НДС, который можно принять к вычету. По сути, компаниям на ОСН приходиться прибавлять НДС 20% к стоимости продукции.

Схема при которой клиент на ОСН теряет НДС при работе с УСН и НПД

Схема при которой клиент на ОСН теряет НДС при работе с УСН и НПД

Вариант решения

Вы принимаете давальческое сырье и его перерабатываете. В таком случае компании на ОСН (ОРН) получает входной НДС при покупке материала и может предъявить его к возмещению. Это не полностью решит задачу, но снизит налогооблагаемую базу.

По сути, вы созваниваетесь с поставщиком материала запрашиваете счет на реквизиты вашего «покупателя», и он его оплачивает. Вам доставляют материал, и вы по доверенности от «покупателя» его принимаете. Перерабатываете и по своим документам отгружаете «покупателю».

У «самозанятого» есть ограничения по обороту за 1 год в размере 2 400 000 руб, но и здесь есть место для манёвра. Вопрос в ведении учета налогооблагаемой базы на стороне банка, много там не на маневрируешь, но что-то можно придумать. Надо понимать, что любое не просчитанное действие может обойтись вам дорого и только вы сами несете всю полноту ответственности за себя и за свои действия!

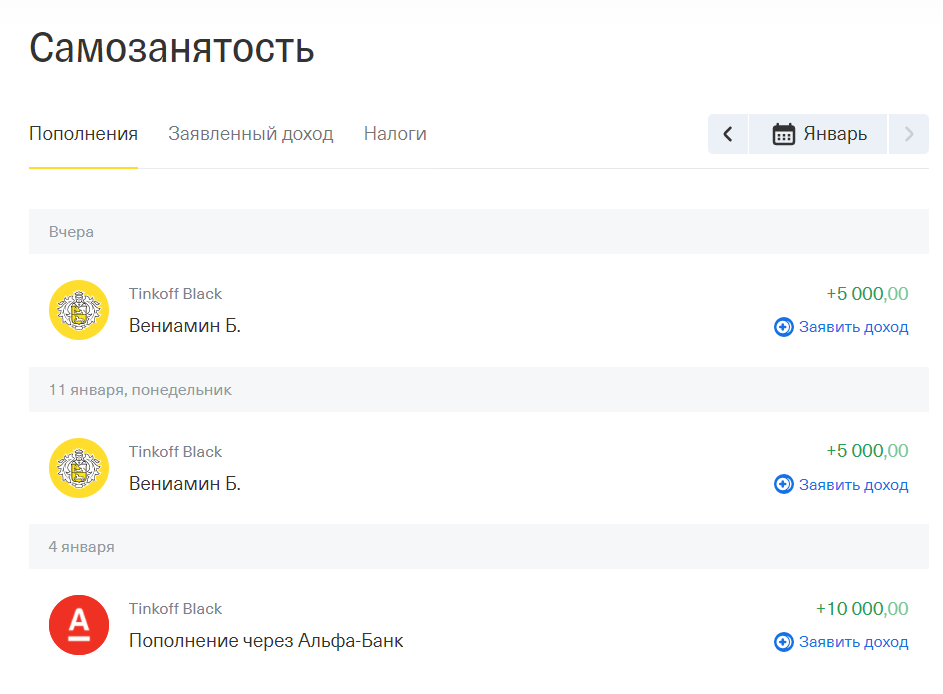

«Самозанятый» привязывает карту ФНС “Мой налог”. Сам банк не может обозначить какие из поступлений это профессиональная деятельность, а какие «наследство бабушки». Что и с чего платить определяет сам плательщик и показывает ФНС, к примеру как выглядит счет в ТИНЬКОВЕ.

Вид интерфейса банка Тиньковфф для Самозанятого

Вид интерфейса банка Тиньковфф для Самозанятого

Полезные нюансы (Январь 2021):

- В Сбербанке данные автоматически передаются о поступлении от всех физических лицах.

- в СБЕРБАНКЕ если оплата по номеру телефона, то чек автоматически не формируется и надо делать это руками.

- Банк ТИНЬКОФФ не передает автоматически данные по поступлениях на счет вы делаете это самостоятельно

Выводы

Ввиду ограничения в 2,4 млн рублей в таком режиме можно работать в пределах ежемесячного дохода в 200 тыс рублей. Далее вам необходимо принимать решение для смены форму собственности (ИП, ООО) и налогового режима на УСН. Если вы еще не будете готовы принять решение, то можно привлечь маму, брата, сестру или жену, но так или иначе это будет временные решение если вы хотите двигаться дальше.

Как заключенные с самозанятыми договоры признают трудовыми

Самозанятый вправе осуществлять деятельность как по договору гражданско-правового характера, так и по трудовому договору (во втором случае – в качестве работника, а не самозанятого). Это нередко приводит к путанице на практике. В итоге правоотношения, возникшие в результате заключения с самозанятым договора гражданско-правового характера, нередко признают трудовыми.

Неправильно организованное взаимодействие с самозанятыми может повлечь следующие неприятные последствия для ИП или компании:

- претензии самозанятых, которые фактически являются работниками, по оплате отпусков, больничных и работы в выходные в двойном размере;

- доначисление НДФЛ и страховых взносов, штрафов и пеней;

- штраф по п. 4 ст. 5.27 КоАП РФ: для должностных лиц – от 10 тыс. до 20 тыс. руб.; для ИП – от 5 тыс. до 10 тыс. руб.; для юрлиц – от 50 тыс. до 100 тыс. руб.

Как избежать таких последствий? Позаботьтесь об отграничении отношений с самозанятыми от трудовых. Статья 15 ТК РФ содержит прямой запрет на замену трудовых отношений гражданско-правовыми: «Заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается».

Если сотрудничество с самозанятым используется как схема уклонения от уплаты НДФЛ и страховых взносов, то налоговая может переквалифицировать гражданско-правовой договор в трудовой (Постановление Пленума Верховного Суда РФ от 29 мая 2018 г. № 15, Письмо ФНС от 16 сентября 2021 г. № АБ-4-20/13183@).

Что позволит избежать признания отношений с самозанятыми трудовыми?

- не оформляйте для самозанятых расписания, графики учета времени, инструкции, внутренние правила;

- задания для самозанятых не должны указывать на постоянный характер их работы;

- избегайте в документах и переписке с самозанятыми следующих терминов: «работник» и «работодатель» (стороны в договоре должны называться «исполнитель» или «подрядчик» и «заказчик»), «зарплата», «отпуск», «больничный», «увольнение» и т.п.;

- выплачивайте вознаграждение один раз в месяц, а не два или после окончания выполнения работ (оказания услуг) – это позволит подтвердить отсутствие системности, которая характерна для трудовых отношений;

- не компенсируйте самозанятым уплачиваемый ими налог;

- прописывайте в договоре конкретный результат, который рассчитываете получить (не должно быть обобщенных наименований).

Какие условия включить в договор с самозанятым?

- Отразите в договоре, что исполнитель зарегистрирован в качестве самозанятого:

«Исполнитель обязан подтвердить статус плательщика налога на профессиональный доход (самозанятого)».

- Укажите, что самозанятый самостоятельно уплачивает налог на профессиональный доход и обязуется выдать вам чек после оплаты его услуг. За неисполнение этой обязанности установите ответственность:

«Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п. 8 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ».

«После оказания услуги и ее оплаты Исполнитель обязан выдать Заказчику чек».

«В случае невыдачи чека Исполнитель обязан выплатить Заказчику штраф в размере 100% суммы, на которую полагалось выдать чек».

- Пропишите, что самозанятый обязан проинформировать вас об утрате своего статуса:

«В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 (трех) дней с даты снятия с такого учета».

Как зарегистрироваться в статусе самозанятого

Чтобы зарегистрировать самозанятость, ходить в налоговую не нужно. Это можно сделать за несколько минут в приложении «Мой налог» или в личном кабинете Тинькофф, если вы клиент банка. Из документов понадобится только паспорт.

Регистрация через «Мой налог». Основной способ регистрации — в приложении или личном кабинете «Мой налог». В статье покажем регистрацию через приложение.

«Мой налог»

Скачайте приложение «Мой налог» в Google Play или App Store.

Откройте приложение, примите соглашение на обработку данных и пользовательские правила. Потом выберите способ регистрации. Всего их три: по паспорту, через личный профиль налогоплательщика на сайте nalog.gov.ru или госуслуги. Со смартфона удобнее регистрироваться по паспорту, если не помните пароли от личных кабинетов.

Пройдем все этапы регистрации по паспорту. Регистрация может показаться сложной, но на деле она проста и занимает всего пару минут. На первых шагах приложение попросит подтвердить номер телефона и выбрать регион, где вы живете или зарабатываете.

Затем нужно подтвердить данные паспорта. Для этого нужно навести камеру смартфона на паспорт и нажать «Распознать». Приложение считает данные, и, если все верно, нажмите «Подтвердить».

Следующий шаг — подтверждение личности. Приложение попросит сделать селфи. Для этого достаточно навести на себя камеру смартфона и моргнуть.

Затем приложение проверит введенные данные. Это займет до 10 секунд.

Готово, теперь вы в реестре самозанятых и можете принимать первые оплаты от клиентов.

Сразу после регистрации в сервисе «Мой налог» налоговая пришлет на почту письмо о постановке на учет.

Регистрация через Тинькофф. Клиенты Тинькофф могут получить статус самозанятого в личном кабинете банка или через чат-бота в мобильном приложении.

Все про самозанятость через Тинькофф

В личном кабинете нужно зайти во вкладку в правом верхнем углу → «Управление профилем».

В меню справа выберите «Самозанятость».

В форме заполните регион и вид деятельности. Данные паспорта и контакты вводить не нужно, они подтягиваются автоматически.

Когда все заполните, нажмите «Зарегистрироваться». Банк отправит заявку в налоговую. Если все в порядке, налоговая внесет вас в реестр самозанятых и вы получите уведомление о статусе в личном кабинете. Налоговая закладывает на это три рабочих дня. Часто ответ приходит уже в течение получаса.

Особенности ИП на режиме самозанятости

Выше мы указали, что перейти на НПД и стать самозанятым может и индивидуальный предприниматель — если он подходит под этого режима.

Различий между самозанятым гражданином и самозанятым ИП практически нет. Различия между ИП, перешедшим на НПД, и предпринимателем, оставшимся на ином налоговом режиме, существенны. Ниже в таблице привели основные из них.

| ИП на НПД | ИП на другом налоговом режиме |

|---|---|

| Максимальный годовой доход — 2,4 млн рублей | Максимальный доход не ограничен. Ограничения могут быть только на спецрежимах: 200 млн рублей для УСН, 60 млн для ПСН |

| Не может нанимать сотрудников | Может нанимать сотрудников с учётом ограничений применяемой системы налогообложения: 130 работников для УСН и 15 — для ПСН |

| Платит один | Количество налогов зависит от выбранного режима налогообложения |

| Не платит обязательных страховых взносов | Должен платить страховые взносы, даже если не ведёт никакой деятельности |

| Не может заниматься видами деятельности | Может заниматься любыми видами деятельности, за исключением некоторых видов, доступных только юридическим лицам |

| Для приёма платежей от физических лиц не нужна касса, чеки оформляют в приложении «Мой налог» | Обязан купить и использовать кассовый аппарат при приёме наличных платежей и любых платежей от физических лиц |

| Не нужно вести налоговую отчётность и заполнять декларации | Нужно вести и сдавать отчётность в налоговую. Это не требуется только от предпринимателей, работающих на ПСН |

Работа на НПД будет для ИП выгоднее, чем на ОСНО и на режиме УСН «Доходы», если его основные клиенты — физические лица. В этом случае:

- у предпринимателя низкая ставка налога на доход;

- не нужно платить другие налоги;

- не нужно платить страховые взносы;

- нет расходов на онлайн-кассу.

Что выгоднее — режим самозанятости или УСН «Доходы минус расходы»? В этом случае решение индивидуально для каждого предпринимателя. Оно зависит от размера официальных подтверждённых расходов ИП, а также ставки УСН, действующей в регионе. В некоторых субъектах РФ ставка УСН «Доходы минус расходы» может быть уменьшена с 15 до 1%.

Так удобнее

Виктор, относительно молод, работает менеджером по продажам и неплохо преуспевает. Недавно он задумался над тем, что время, которое он реально тратит на выполнение своих должностных обязанностей короче формального рабочего дня на пару часов, а если отнять время, которое он тратит на дорогу до офиса и обратно — так и вовсе можно сэкономить часа четыре.

Вместе с этим, один из коллег Виктора по состоянию здоровья потерял возможность работать в офисе, и работодатель предложил ему уволится из компании и заключить с ней договор в качестве самозанятого. Мол, так работодатель сможет платить государству меньше, работнику больше.

Виктору идея понравилась, и он решил, что готов применить ее к себе — стать самозанятым, получить свободный рабочий график и платить меньший налог со своего дохода.

— Я понял, что смогу тратить больше времени на личные проекты и, вместе с тем платить, более гуманную ставку — рассказывал Виктор. — За мной останутся мои старые клиенты, но будет больше свободного времени и, вообще, удобнее.

— А ты читал закон о самозянтых?

— Поверхностно. Сильно не вчитывался.

— А знаешь, что там написано, что самозанятый не может работать с бывшим работодателем в течении двух лет?

— Смотри, у нас как бы две конторы «Контора-1» и «Контора Плюс». Раньше я работал в первой, а как самозанятый будут работать со второй. Так что проблем не будет.

— Ошибаешься.