- Как считать

- Как правильно рассчитать аванс в 2022 году по новым правилам?

- Пример 1

- Пример 2

- Декабрьскую зарплату безопаснее платить в январе

- Предупредите директора

- Как отражается выплата аванса в форме 6-НДФЛ?

- К какой ответственности привлекут работодателя за невыплату аванса?

- Аванс расчетом по произвольной формуле

- Как теперь выплачивать аванс

- Как платится аванс и зарплата, в чем разница между ними. Аванс — это часть зарплаты?

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Новые правила расчета аванса по зарплате в 2022 году

- Можно ли не платить аванс?

- Можно установить процент от зарплаты или выплачивать по количеству отработанных дней

- Эксперты ответят на ваш вопрос

- В состав аванса входит оклад и компенсационные надбавки

- Аванс — часть зарплаты, и с него платится НДФЛ

- За невыплату аванса работодателя могут оштрафовать

- Периодичность оплаты труда

- Законодательное регулирование

Как считать

До недавнего времени был аванс — процент от зарплаты. То есть работодатель в трудовом или коллективном договоре устанавливал определенный процент, например 30 %, 40 % или 50 % от должностного оклада.

Что входит в первую половину заработка:

- Часть должностного оклада, рассчитанная с учетом отработанного времени по факту.

- Доплаты за условия труда, вредность, опасность, территориальные коэффициенты.

- Выплаты за работу в ночное время или праздничные дни.

- Доплаты за совмещение должностей, профессий, переработки и прочее.

- Иные аналогичные виды выплат и вознаграждений за труд.

Следовательно, в расчет аванса по заработной плате включайте все выплаты, полагающиеся специалисту в конкретном периоде.

ВАЖНО!

Суммы стимулирующих и премиальных доплат, которые рассчитываются по результатам работы или за достижение определенных показателей, в авансовый расчет не включайте. В середине расчетного месяца определить, каким будет этот результат, нельзя

Следовательно, размер стимулирующих выплат рассчитывается в конце месяца и в авансовый расчет не включается. Такие указания дал Минздравсоцразвития в Письме от 25.02.2009 № 22-2-709.

Как правильно рассчитать аванс в 2022 году по новым правилам?

Новые правила расчета аванса, прописанные не так давно в ТК РФ, в основном коснулись только сроков. А для определения суммы аванса необходимо исходить из фактически отработанного времени в первой половине месяца (официальное письмо Минтруда от десятого августа 2017 № 14-1/Б-725).

Кроме того, чиновники рекомендуют учитывать при расчете аванса только те составляющие заработной платы, которые непосредственно связаны с рабочим временем (оклад, доплаты за совмещение и т. д.). Что касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то, по мнению Минтруда, они не должны использоваться при подсчете авансового платежа.

Рассмотрим, как рассчитать сумма авансовой выплаты по-новому с учетом последних уточнений госорганов.

Пример 1

Количество рабочих дней в расчетном месяце – 20, заработная плата инженера Брусникина И.И. – 25 000 рублей в месяц. В первой половине месяца Брусникин И.И работал 9 дней. Поэтому ему должен быть выплачен аванс в размере:

А = 25 000 руб. / 20 дней × 9 дней = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает фактически отработанные часы в период с 1 по 15 число расчетного месяца.

Такой метод расчета очень трудоемок. По сути, это удваивает нагрузку на бухгалтерские службы, занимающиеся расчетом заработной платы. Поэтому на практике при определении способа исчисления аванса по зарплате его обычно устанавливают в виде определенного процента от суммы зарплаты.

Минздравсоцразвития в письме от 25 февраля 2009 г. № 22-2-709 рекомендует выплачивать заработную плату и авансы в сопоставимых размерах. Поскольку при выдаче аванса НДФЛ не удерживается (подробнее об этом в следующем разделе), для обеспечения сопоставимости выплат оптимальным решением будет установление аванса в размере 40-45% от заработной платы.

Рассмотрим, как правильно рассчитать аванс при таком варианте его подсчета.

Пример 2

Зарплата Ягодкина И.И составляет 25 000 рублей в месяц. Компания установила размер аванса: 40% от оклада. Ягодкин И.И не использует вычеты по НДФЛ. В этом случае необходимо будет выдать аванс в размере:

А = 25 000 руб. × 40% = 10 000 руб.

И зарплаты всего:

ЗП = 25 000 руб. — 25 000 руб. × 13% — 10 000 руб. = 11 750 руб.

Понятно, что в примере рассматривается идеальный вариант. Фактически, работник может отсутствовать на рабочем месте часть расчетного месяца (в связи с болезнью, отпуском и т.п.). В этом случае лучше рассчитывать аванс исходя из отработанных часов.

Как рассчитать аванс по заработной плате в конкретном случае, должно быть указано в локальных нормативных актах предприятия.

Декабрьскую зарплату безопаснее платить в январе

По закону работодатель имеет право выплатить зарплату досрочно только в одном случае – если день выплаты cовпадает с выходным или нерабочим праздничным днем. Тогда зарплату работник получит накануне (ч. восьмая ст. 136 ТК РФ).

Важная статья: «Инспектор ГИТ хочет оштрафовать компанию. Пять причин уменьшить наказание» (№ 3, 2017)

Вместе с тем Трудовой кодекс не запрещает выплачивать сотрудникам часть или всю зарплату авансом в счет будущего заработка, например, на неделю или даже на несколько месяцев вперед. Специалисты Минтруда России допускают, что работник имеет право попросить выдать ему аванс раньше дня зарплаты, а работодатель может пойти ему навстречу (письмо от 10 мая 2017 г.

Аванс выдают в счет будущей зарплаты, то есть сотрудник эту сумму еще не заработал. Если работодатель перечислил зарплату раньше даты, которая принята в компании, но после периода, в котором сотрудник заработал эту сумму, это не аванс (абз. 2 ч. второй ст. 137 ТК РФ). Значит, следующую часть зарплаты безопаснее тоже выплатить раньше, чтобы между выплатами прошло не больше 15 дней.

Если дни зарплаты попадают на праздники, нужно рассчитаться с сотрудниками в декабре, но тогда между выплатами за декабрь и за первую половину января пройдет больше 15 дней. Особенно эта ситуация болезненна для бюджетных учреждений, которые традиционно выплачивают всю зарплату в последнюю декаду декабря, когда закрывают финансовый год (ч. 1, 2 ст. 242 Бюджетного кодекса). Разберемся, в какие сроки выдавать зарплату за декабрь.

День зарплаты попадает на нерабочие дни 1–8 января. Выдать зарплату нужно не позже последнего рабочего дня перед выходными и праздниками, то есть 29 декабря 2017 года. Переносить на январь – нарушение (ст. 136 ТК РФ).

Если коммерческая компания хочет по своей инициативе выплатить деньги сотрудникам перед новогодними праздниками, то не нужно полностью переносить расчет за месяц на конец декабря. Выдайте работникам часть суммы за отработанную вторую половину месяца. Оставьте часть денег на выплату в январе. Выдайте хотя бы рубль в день зарплаты, установленный в Правилах внутреннего трудового распорядка, так вы не нарушите правило о расчетах не реже чем раз в полмесяца.

https://www.youtube.com/watch?v=ytdev

Бюджетным организациям, чтобы подстраховаться от претензий инспекторов, также лучше перечислять заработную плату за декабрь в январе. Если это невозможно, то нужно готовиться отстаивать в ходе проверок свое право на досрочную выплату заработной платы.

Предупредите директора

Наказание в виде предупреждения не так безопасно, как может показаться на первый взгляд (ст. 3.4 КоАП РФ). Предупреждение действует в пределах года. Если руководитель в это время допустит повторное аналогичное нарушение, он может быть дисквалифицирован на 1–3 года (ч. 2 ст. 5.27 КоАП РФ). Поэтому имеет смысл одинаково осмотрительно относиться как к штрафам, так и к предупреждениям.

Многие путают предупреждение с замечанием. При замечании дисквалификация невозможна. Инспектор ограничивается замечанием, когда решает освободить руководителя от ответственности в связи с малозначительностью нарушения.

Если инспектор посчитал выплату заработной платы раньше срока нарушением, постарайтесь его переубедить. Сделать это можно как в ходе проверки, так и после (ст. 25.1, 28.2 КоАП РФ). Составьте письменное пояснение, в котором распишите, почему досрочная выплата зарплаты не нарушение (образец ниже).

Негативных последствий для работника не было. Выплата заработной платы раньше срока не создает проблем для работника, но, наоборот, улучшает его положение. Кроме того, никто не заставляет работника снимать деньги со счета раньше установленного дня зарплаты.

Банку требуется время, чтобы перечислить денежные средства с расчетного счета работодателя. Сошлитесь на срок, в течение которого банк перечисляет заработную плату. Кредитная организация обязана перечислять средства клиента не позже следующего операционного дня после того, как получит платежный документ (ч. 2 ст.

Бюджетные организации могут также сослаться на то, что с учетом специфики работы обработка заявок на кассовый расход из федерального бюджета может занимать до пяти дней. Особенно в конце года (п. 2.1.1 Порядка, утвержденного приказом Казначейства России от 10 октября 2008 г. № 8н).

Если инспектор все-таки составил протокол, то можно заявить ходатайство о прекращении производства по делу в связи с малозначительностью нарушения (ст. 2.9 КоАП РФ). Таковым признается действие или бездействие, которое формально содержит признаки нарушения, но не угрожает охраняемым общественным отношениям, не несет негативных последствий.

Как отражается выплата аванса в форме 6-НДФЛ?

Нет. Постановление обязательно только для заказчиков- получателей федерального бюджета. Обычно это можно понять из названия заказчика или из контракта, в котором указывается за счет каких денег финансируется закупка.

Но совсем недавно Минфин, Казначейство и ФАС выразили позицию, что это право заказчиков, а не их обязанность. Хотя стоит отметить, что официальных разъяснений еще нет. Надеюсь, в ближайшее время по этому вопросу будут разъяснения ведомств.

Аванс по зарплате в 2022 году необходимо рассчитывать, исходя из специальных требований законодательства. Узнайте, какими сроками следует руководствоваться, перечисляя аванс и зарплату, и каковы последние рекомендации Минтруда.

Алгоритм назначения аванса также не установлен законодательно и определяется самим работодателем. Различные ведомства в своих письмах рекомендуют определять величину аванса пропорционально отработанному работником времени (письма Минтруда от 10.08.2017 № 14-1/В-725 и Роструда от 26.09.2016 № Т3/5802-6-1).

При начислении и выдаче авансовых сумм необходимо обращать внимание на некоторые нюансы:

- Сроки. Если срок выдачи основной части зарплаты установлен, к примеру, в середине месяца (15 числа), то аванс необходимо выдать не позднее последнего (30 или 31) числа этого же месяца. В этом случае, согласно положению НК РФ, следует удерживать с аванса НДФЛ (ст. 223-2 НК РФ) – последний день месяца является днем получения дохода, аванс же, как признают и сами законодатели, является частью заплаты. В то же время письмо Минтруда №14-1/ООГ-549 от 05/02/19 г. запрещает уменьшать аванс на 13%, вычитая из него НДФЛ. Как быть руководству и бухгалтеру? По нашему мнению, такую проблему можно решить переносом сроков выдачи аванса и зарплаты в организации, прописав их в локальных актах и соблюдая интервал 15 дней; не выдавать аванс в последний день месяца.

На заметку! По вопросу уплаты налога на доходы аванса, выплаченного в последний день месяца, с налоговиками спорит и Минфин (письмо №03-04-06/69181 от 23/11/16 г.) и судьи (опред- е ВС №309-КГ16-1804 ОТ 11/05/16 г.).

Даты. В ЛНА, колдоговоре необходимо указывать однозначные, конкретные даты выдачи выплат, а не интервал или крайний срок. При проверке со стороны руководству будет сложно доказать отсутствие нарушения сроков выплаты аванса по факту.

Выходные и праздники. Пропускать сроки выплаты аванса запрещено и в случае, если дата, указанная в ЛНА, совпадает с днями отдыха. В этом случае выдать аванс руководство обязано накануне.

Аванс в процентах к зарплате. Теперь его можно использовать, только если сотрудник отработал покрытый авансом период полностью. В противном случае (например, у сотрудника был отпуск или он болел) такой расчет запрещен: фактический заработок по итогам месяца может не покрыть аванс. При отсутствии начислений второй половины месяца невозможно будет удержать налог на доходы.

На заметку! Фиксированная сумма аванса не учитывает фактическое время работы и фактические выплаты. Применять такой способ авансирования рискованно.

Вновь принятые работники. Контролирующие органы считают, что в отношении этой категории применяются общие правила. Вывод: даже если новый работник трудился несколько дней (один день), аванс ему следует рассчитать с учетом отработанного времени и выдать.

К какой ответственности привлекут работодателя за невыплату аванса?

Премии и вознаграждения. Показатели, влияющие на размер премии за определенный период, известны только тогда, когда этот период заканчивается. К примеру, квартальная премия выплачивается только по итогам квартала.

Если выплата единовременная (разовая), для удержания по исполнительному листу банк должен получить согласие вашего сотрудника. Без этого с единовременной выплаты ничего нельзя удерживать. С периодической можно, но и в этом случае получатель выплаты, на которую обратили взыскание, может потребовать возврат средств в течение 14 дней.

Порядок оформления здесь такой же как при снижении оклада: нужно заключить допсоглашение к трудовому договору и изменить штатное расписание.

Если у организации есть обособленные подразделения или большой штат сотрудников, то в каждом из подразделений или отделов можно утвердить разные даты выплаты зарплаты. Главное не нарушать промежуток в 15 дней.

Если одному сотруднику полагаются выплаты с разными кодами, то на каждый вид дохода оформляется отдельное платежное поручение с указанием конкретного кода.

Аванс расчетом по произвольной формуле

Если рассмотренные выше варианты не устраивают, так как например, у сотрудника прямая сдельная оплата без какого-либо минимального оклада, то можно предложить другую идею.

Вместо основного начисления сотрудника расчет аванса производить по другому виду начисления с нужной формулой расчета аванса. Это потребует некоторых искусственных настроек и действий, но зато позволит решить задачу. Рассмотрим пример, когда у сотрудника прямая сдельная оплата, а аванс выплачивается исходя из некоторой суммы пропорционально отработанному в первой половине месяца времени.

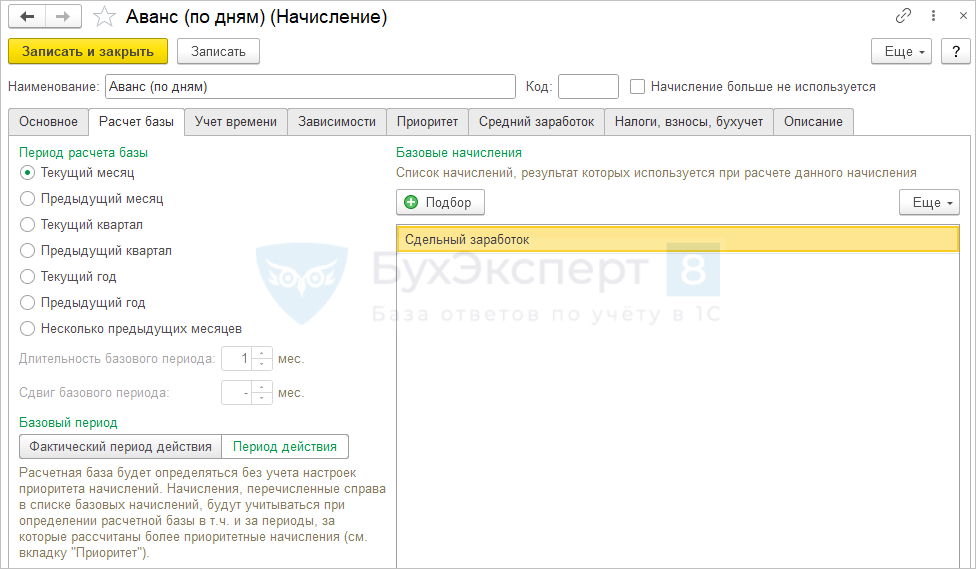

Настроим начисление, которое будет использоваться для расчета аванса:

Начисление будет назначаться сотруднику в плановом порядке, поэтому укажем, что начисление выполняется Ежемесячно.

Формула начисления:

СуммаАванса/НормаДнейЗаПервуюПоловинуМесяца*ВремяВДнях*?(РасчетнаяБаза=0,1,0)

- Сумма аванса – новый показатель, который будет задаваться при назначении начисления в плановом порядке.

- Норма дней за первую половину месяца – ежемесячный показатель для сотрудника, значение которого будет вводиться перед расчетом аванса с помощью документа Данные для расчета зарплаты.

Для ввода нормы за первую половину месяца настроим шаблон ввода исходных данных (Настройка – Шаблоны ввода исходных данных).

Нам необходимо, чтобы наше начисление рассчитывалось в аванс, но не начислялось при расчете зарплаты за месяц. При этом в аванс не должно начисляться основное начисление сотрудника, но оно должно выполняться при начислении зарплаты за месяц. Для этого мы перенастроим основное начисление сотрудника, сбросив флажок Начисляется при расчете первой половины месяца. А в наш вид начисления для расчета аванса внедрим в формулу выражение *?(РасчетнаяБаза=0,1,0). В расчетную базу включим основное начисление сотрудника.

Таким образом, когда сдельный заработок не начисляется (Расчетная база = 0), тогда рассчитывается аванс. А когда начисляется сдельный заработок (Расчетная база > 0), тогда аванс умножается на ноль, т.е. начисление не производится. Чтобы начисление не только не рассчитывалось, а совсем не показывалось в начислении зарплаты за месяц можно также настроить приоритет, указав в качестве более приоритетного для аванса основное начисление сотрудника.

Особое внимание нужно уделить настройке учета времени для вида начисления для аванса. Необходимо установить, что начисление выполняется за работу полную смену в пределах нормы времени

Это для программы признак основного начисления сотрудника. Например, если для организации в одном месяце за один и тот же период вводятся два документа Начисление за первую половину месяца для разных групп работников, то если работник будет включен в первый документ, то чтобы он не попал во второй документ необходимо, чтобы в первом документе для этого работника присутствовало начисление за работу полную смену в пределах нормы времени.

Однако, при такой настройке возникнут проблемы при назначении начисления в плановом порядке. Мы хотим назначить его вместе с основным начислением сотрудника, однако, программа не позволит этого сделать, так как запрещено назначать сотруднику два плановых начисления за работу полную смену в пределах нормы времени. Хорошая новость в том, что эта проверка производится еще и с сравнением вида времени. Т.е. если для нашего аванса мы установим вид времени Рабочее время, и этот же вид времени будет установлен для основного начисления сотрудника, то проведение будет запрещено. Но если мы для аванса установим другой вид времени, то сможем «обмануть» программу. Что мы и сделаем!

Скопируем вид времени Явка (Настройка – Классификаторы – Виды рабочего времени), установим для него произвольное наименование, и укажем этот вид времени для нашего аванса.

Чтобы при этом для аванса правильно рассчитывалось отработанное время пропишем в дополнительных видах времени все виды рабочего времени, за которые должен начисляться аванс.

Остается сбросить флажок Начисляется при расчете первой половины месяца для основного начисления сотрудника.

Всё, теперь можно назначать наш вид начисления сотруднику в плановом порядке.

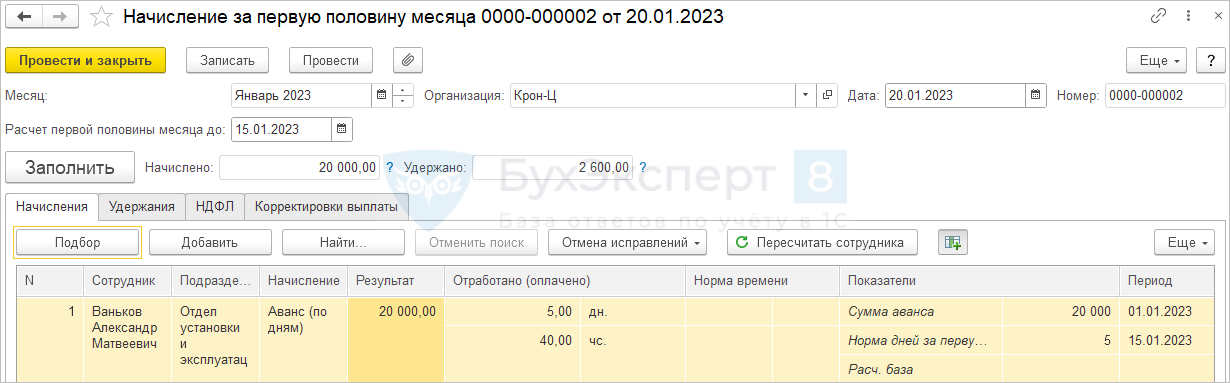

Перед расчетом аванса необходимо ввести показатель Норма дней за первую половину месяца.

Аванс рассчитывается по отдельному виду начисления исходя из суммы 20 000 руб. за отработанное с 1 по 15 января время.

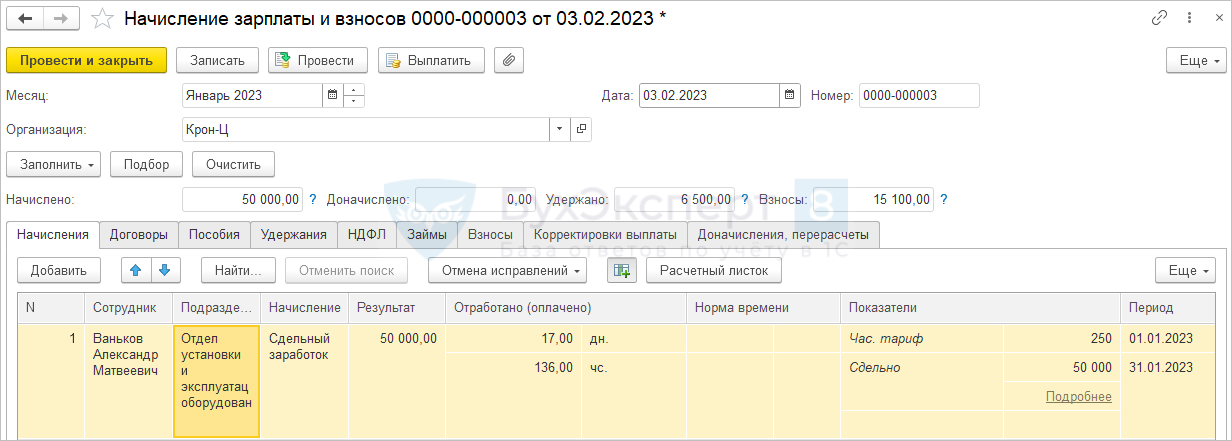

При начислении зарплаты за январь расчет производится по основному начислению сотрудника. Начисление для расчета аванса при расчете зарплаты не появляется, так как полностью вытесняется основным начислением сотрудника.

Как теперь выплачивать аванс

С 2023 года нельзя просто выплатить сотруднику «10 000 руб. в счет зарплаты». Дело в том, что каждая выплата сотруднику – это теперь операция получения дохода. Ранее датой получения дохода в виде заработной платы признавался последний день месяца, за который эта зарплата была начислена. Поэтому в течение месяца сотруднику можно было выплачивать авансы, а налог с них исчислить и удержать уже при выплате основной зарплаты за месяц. Теперь же чтобы что-то выплатить нужно это что-то сначала начислить, и при выплате еще и удержать НДФЛ. Т.е. чтобы выплатить 10 000 руб. аванса нужно начислить сотруднику доход в сумме 10 000 руб. / 0.87 = 11 494 руб., с него удержать НДФЛ 11 494 руб. * 13% = 1 494 руб., и тогда на руки сотрудник получит как раз 10 000 руб.

Самый простой способ учесть это новое требование – это уйти от аванса суммой или процентом от тарифа, и вместо этого начислять аванс по расчету за первую половину месяца. Аванс по расчету – это почти полноценный расчет зарплаты, только за период с 1 по 15 (или другое) число месяца. Начисление аванса производится с помощью специализированного документа Начисление за первую половину месяца. В расчет аванса включаются все плановые начисления и удержания сотрудников, для которых в настройках установлен флажок Начисляется за первую половину месяца. Расчет производится по настроенным формулам с учетом отработанного времени. При начислении аванса рассчитывается НДФЛ на плановую дату выплаты аванса, указанную внизу документа.

При выплате аванса теперь удерживается налог. Если выплата произошла не в планируемую дату выплаты, то и доход и НДФЛ автоматически переучитываются на фактическую дату выплаты.

Следует иметь в виду, что документ Начисление за первую половину месяца не «настоящее начисление», начисленные суммы не фиксируются в регистрах расчета зарплаты, не включаются в обычные расчетные ведомости и расчетные листки. Для анализа начисленных в аванс сумм применяются отдельные специализированные зарплатные отчеты с припиской в названии «за первую половину месяца». При основном расчете зарплаты начисленные в аванс суммы никак не учитываются, зарплата начисляется в целом за месяц, учет аванса производится уже далее при выплате зарплаты. Рассчитывается сумма зарплаты к выплате в целом за месяц, и из нее уже вычитаются ранее выплаченные суммы аванса, и таким образом формируется сумма к выплате за вторую половину месяца. Такой расчет практиковался в программе всегда.

Что же поменяется с 2023 года? С 2023 года при проведении документа Начисление за первую половину месяца будет дополнительно фиксироваться доход сотрудников для целей НДФЛ и исчисленный налог. Т.е. если начислить аванс, то он еще не попадет в расчетный листок сотрудника как начисление, но уже будет включен в его справку о доходах.

Но что же тогда произойдет при расчете зарплаты за месяц? При основном расчете необходимо начислить доход не в сумме месячной зарплаты сотрудников, а в сумме зарплаты только за вторую половину месяца! Однако, как мы помним, в документе Начисление зарплаты и взносов у нас фигурирует полная месячная зарплата, и именно полная месячная зарплата фиксируется в регистре расчета начислений. И этот механизм не меняется, просто теперь при регистрации суммы дохода для целей НДФЛ дополнительно формируется отрицательная сумма дохода на сумму ранее начисленного аванса! Т.е. у нас получается положительная сумма дохода на всю начисленную месячную зарплату и отрицательная сумма дохода на сумму ранее начисленного аванса. Таким образом в регистре учета доходов как раз и получается доход за вторую половину месяца. Если переводить на язык отчетов – в расчетный листок помещается вся месячная зарплата сотрудника, а в его справку о доходах – только доход за вторую половину месяца.

Причем обратите внимание, доход за первую половину января включается в справку о доходах на дату выплаты аванса, на 20.01.2023, т.е. в январь, а доход за вторую половину января – на дату выплаты зарплаты за январь 03.02.2023, т.е

уже в февраль.

Как платится аванс и зарплата, в чем разница между ними. Аванс — это часть зарплаты?

Понятие «аванс» в ТК РФ не содержится, оно используется в том значении, что использовалось при советской власти. Так, по сегодняшний день действует постановление Совмина СССР от 23.05.1957 № 566, согласно которому аванс в счет заработной платы(его размер) устанавливается коллективным договором, но размер аванса не может быть меньше тарифной ставки рабочего за отработанное время.

То есть аванс является частью зарплаты, ее составляющей.

Обратите внимание! На практике в трудовых правоотношениях под авансом понимается часть зарплаты, получаемая за отработанную первую половину месяца. Окончательный расчет по итогам месяца происходит с учетом совершенных выплат

Исходя из содержания ч. 6 ст. 136 ТК РФ и разъяснений, данных в письме Минтруда России от 21.09.2016 № 14-1/-911, получается, что:

- аванс выплачивается с 16-е по 30-е (31-е) число месяца, где были отработаны первые 2 недели;

- окончательный расчет происходит с 1-е по 15-е число месяца, следующего за месяцем, оплачиваемым работодателем.

Таким образом, сравнивать аванс и зарплату некорректно, эти понятия связаны как часть и целое.

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

26.01.2018

76856

530

p.ugrumov

98

Новые правила расчета аванса по зарплате в 2022 году

Изменились правила расчета аванса по зарплате за первую половину месяца.

Бухгалтеры недоплачивали работникам, из-за чего могут быть серьезные штрафы. Минтруд выпустил новые правила — скачайте их и используйте в работе. Скачайте и используйте в работе!

По статье 136 ТК РФ работодатель должен платить зарплату не реже чем каждые полмесяца.

Причем . Зарплата делится на аванс (с 1 по 15 число месяца) и вторую часть зарплаты (с 16 по 30 (31) число месяца).

Можно ли установить даты выдачи аванса и зарплаты — 20-е и 10-е число?

Как переносить сроки, если надо выдать деньги пораньше, информация в статье «.

Rак указал Минтруд в письме от 05.02.2022 № 14-1/ООГ-549, бухгалтеры должны считать аванс без коэффициента 0,87. Этот коэффициент уменьшает аванс на 13% и является незаконным. Специалисты уточнили, что расчет с коэффициентом ущемляет права работника.

Получается, что по новым правилам аванс должен увеличится на 13%.

Покажем на примере. Старые правила.Бухгалтеры считали аванс по зарплате с коэффициентом 0,87.

Это они делали, чтобы зарезервировать НДФЛ.

Допустим, аванс составляет 10 000 рублей. На руки работник должен получить 8700 руб. (0,87 x 10 000 руб.). Новые правила.

Бухгалтеры должны считать аванс по зарплате без коэффициентов.

Допустим, аванс составляет 10 000 рублей.

На руки работник должен получить 10 000 рублей без вычетов.

НДФЛ с аванса и второй части зарплаты бухгалтер должен будет вычесть при окончательном расчете с работником за месяц. Работник получил аванс 10 000 рублей и вторую часть зарплаты — 12 000 рублей.

НДФЛ будет исчислен в момент начисления второй части зарплаты.

НДФЛ составит 2 860 руб.: (10 000 + 12 000 руб.) x 13%.

На руки работник получит:

- Аванс 10 000 руб.

- Вторую часть зарплаты 9 140 руб.

(12 000 руб. – 2860 руб.).

В письме Минтруд сообщил, что работник имеет право на получение заработной платы за первую половину месяца пропорционально отработанному времени. То есть сколько дней он отработал с 1 по 15 число, за столько дней и должен получить аванс.

Если в какой-то из дней он не работал (был в отпуске, болел), то за эти дни аванс не начисляется.

Сейчас стало вдвойне опасно ошибаться в расчете аванса работникам. Теперь эту сумму контролируют не только трудинспекторы, но и налоговики.

Подробности есть в статье «». При определении аванса необходимо учитывать:

- оклад (тарифную ставку) работника за отработанное время

- надбавки за отработанное время, расчет которых не зависит от оценки итогов работы за месяц в целом, а также от выполнения месячной нормы рабочего времени и норм труда (трудовых обязанностей)

Например, в аванс войдут компенсационная выплата за работу в ночное время, надбавки за совмещение должностей, за профессиональное мастерство, за стаж работы и другие.

Минтруд подчеркнул, что уменьшение размера аванса может быть рассмотрено как дискриминация в сфере труда, ухудшение трудовых прав работников. Минтруд считает, что при расчете аванса не учитываются:

- премии по результатам выполнения показателей эффективности (оценка которых проводится по итогам работы за месяц)

- выплаты компенсационного характера, расчет которых зависит от выполнения месячной нормы рабочего времени и возможен только по окончании месяца (например, за сверхурочную работу, за работу в выходные и нерабочие праздничные дни в соответствии со статьями 152 и 153 ТК РФ)

Эти выплаты начисляются при окончательном расчете и выплате заработной платы за месяц. Новые правила есть в статье «».

Узнать о сроках выплаты аванса и зарплаты вы можете бесплатно в программе «Упрощенка 24/7». Затем файл можно будет распечатать.

Можно ли не платить аванс?

Обязанность выплачивать сотрудникам зарплату не менее двух раз в месяц устанавливается ТК РФ. Точное сроки выплаты вознаграждения работникам определяются внутренними нормативными актами. Эти даты должны быть доведены до сведения работника.

Также со стороны законодательства устанавливается еще одно требование — период между этими датами не должен превышать 15 дней.

Если работник отработал первую половину месяца, то ему по закону положена выплата первой части зарплаты, то есть аванса. Администрация не имеет право отказаться от перечисления данной части зарплаты.

Важно! Выплата аванса обязательно должна производиться. Если это руководство не сделает, то к ней могут применяться меры соответствующей ответственности, в том числе и начисление компенсации за задержку зарплаты за каждый день просрочки.. Работодатель может составлять с работником трудовое соглашение, по которому выплата зарплаты может осуществлять более часто, чем это предусмотрено ТК РФ

Работодатель может составлять с работником трудовое соглашение, по которому выплата зарплаты может осуществлять более часто, чем это предусмотрено ТК РФ.

Если данные сроки отражены в трудовом контракте работника, а также внутренних нормативных актах субъекта, то их соблюдение является обязательным для этого предприятия.

Даже если сотрудник компании напишет отказ от получения промежуточных выплат, это не снимает в соответствии с нормами обязанности работодателя осуществлять их выплату в установленные сроки.

Важно! Только в одном случае работнику можно не выплачивать аванс за первую часть месяца — при условии что в этот период у него не было рабочих дней и он не выполнял свои трудовые обязанности.

Можно установить процент от зарплаты или выплачивать по количеству отработанных дней

Трудовой кодекс не определяет, что такое аванс. По закону работодатель должен выплачивать зарплату сотрудникам не реже, чем раз в полмесяца. Аванс — это разговорный термин, который обозначает заработок сотрудника за первую половину месяца.

Порядок выплаты заработной платы — ст. 136 ТК РФ

При расчете аванса нужно учитывать количество дней, которые отработал сотрудник. Нельзя выплатить меньше, чем человек заработал на день выплаты аванса.

Письмо Минтруда от 03.02.2016 № 14-1/10/В-660

Формула подсчета аванса будет выглядеть так: зарплата сотрудника делится на количество рабочих дней в месяце и умножается на количество дней, которые он отработал. Получившуюся сумму нужно будет выплатить в качестве аванса.

Иногда работодатель платит в качестве аванса фиксированную сумму, например 10 000 ₽. Но это неправильно. Если зарплата работника 30 000 ₽, аванс будет меньше его заработка за первую половину месяца. Получается, работодатель занижает оплату труда. За это он рискует получить штраф от трудовой инспекции: 1000—5000 ₽ для ИП или директора ООО и 30 000—50 000 ₽ для организации.

Штраф за занижение зарплаты — ч. 6 ст. 5.27 КоАП РФ

Правила расчета аванса нужно прописать в положении об оплате труда. Если компания или предприниматель решит изменить расчет аванса, внести изменения в положение будет легче, чем в трудовой договор.

Работодатель прописал в положении об оплате труда срок выплаты и размер аванса

Эксперты ответят на ваш вопрос

Эксперты Тинькофф отвечают на вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

В состав аванса входит оклад и компенсационные надбавки

Работодатель может платить сотруднику аванс за отработанное время, а может определить выплату как процент от зарплаты.

Процент от зарплаты. Работодатель сам определяет, сколько процентов от зарплаты платить как аванс, но эта выплата не может быть меньше 50%.

Аванс по количеству отработанных дней. В этом случае сумма аванса каждый месяц может быть разной: учитывается количество отработанных дней, оклад, а также фиксированные надбавки и компенсации, не зависящие от оценки работы за месяц или выполнения месячного плана.

Хотя ТК РФ не определяет конкретные сроки и объемы выплаты аванса, в Минтруде считают, что работник имеет право получить деньги за первую половину месяца пропорционально отработанному времени.

Письмо Минтруда

| Что входит в состав аванса | Что не входит в состав аванса |

|---|---|

| Оклад Компенсация за работу в ночное время Компенсация за работу в опасных или вредных условиях труда Надбавка за совмещениеНадбавка за профессиональное мастерство Надбавка за стаж работы Районные и региональные коэффициенты | ПремияКомпенсация за работу сверхурочно Компенсация за работу в выходные дни |

При таком подходе разница между авансом и зарплатой в том, что стимулирующие выплаты и надбавки, которые можно рассчитать только по окончании месяца, нельзя выплатить в качестве аванса.

Аванс — часть зарплаты, и с него платится НДФЛ

Работодатель сразу удерживает НДФЛ с аванса. Перечислить налог нужно не позднее следующего рабочего дня после выплаты зарплаты за вторую половину месяца.

За невыплату аванса работодателя могут оштрафовать

Трудовой кодекс обязывает работодателя платить зарплату не реже чем раз в 15 дней. Отсутствие такой выплаты — административное правонарушение.

Закон предусматривает штрафы за несвоевременную выплату зарплаты:

Штраф за невыплату зарплаты — ч. 6 ст. 5.27 КоАП РФ

- для ИП — 1000—5000 ₽;

- для должностных лиц — 10 000—20 000 ₽;

- для юридических лиц — 30 000—50 000 ₽.

При повторном нарушении штрафы увеличатся — до 20 000 ₽ для ИП и до 100 000 ₽ для юридических лиц.

Мне нравится статья

Периодичность оплаты труда

Каждая организация устанавливает собственный свод правил, который действует для всех сотрудников. Этот свод правил закрепляется в локальной документации, такой как коллективное соглашение, положение по оплате труда и премированию и т.д. И хотя внутренние отношения регулируются между работодателем и работником, при участии профсоюзного комитета, они, прежде всего, опираются на государственные законодательные нормы.

Что касается размера и периодичности оплаты труда, то здесь есть четкие ограничения, уменьшить которые наниматель не вправе, а вот увеличить может на свое усмотрение. Касательно частоты выплат ТК РФ имеет четкие указания, что интервал между денежными выплатами не может быть больше чем 15 календарных дней. Но вот сделать его меньшим можно без проблем. Так руководство организации может инициировать оплату три раза в месяц или даже делить ее на еженедельную оплату, нарушением такой подход считаться не будет.

Законодательное регулирование

Законодательно о необходимости начислять аванс прописано в статье 136 ТК РФ. Речь в ней идет исключительно о том, что существует необходимость делить выплаты на два раза. Никакого указания о размере той или иной части не установлено.

Между тем как у работодателей, так и у наемных лиц, возникает множество вопросов по этому поводу. Не совсем понятно от чего исходить при определении размера. Некоторые считают суммы за фактически отработанные дни, другие просто считают аванс как определенный процент от установленного оклада. Как показывает практика, у всех методов есть сторонники и противники, что приводит к необходимости законодательного регулирования.

Министерство труда предлагает такие разъяснения в письме № 14-1/В-725 от 10.08.17 года. В 2018 году смело можно руководствоваться рекомендациями Минтруда, хотя считать их обязательной законодательной нормой не стоит.