- Контрольные соотношения для 6-НДФЛ в 2019 году

- Взаимоувязка показателей внутри формы

- Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

- Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

- Компаратор оборотов в информационных базах

- Заполнение РСВ

- Раздел 1

- Подразделы 1.1 и 1.2

- Раздел 3

- Погрешность в 6 ндфл допускается в строке 040

- Нюансы формирования 6-НДФЛ и расчета по страховым взносам в 2018 году

- Как сверить данные

- Применение контрольных соотношений внутри отчета

- 6-НДФЛ с Отчетом о движении денег

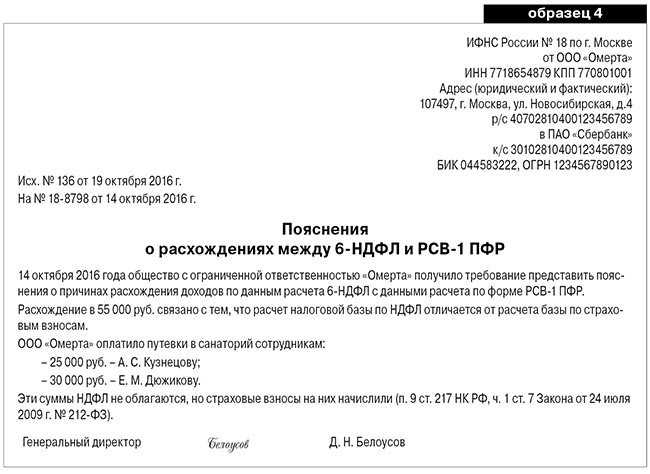

- Как написать в ИФНС пояснение по расхождению между 6-НДФЛ и РСВ

- Понятие контрольных соотношений 6 НДФЛ и расчета по страховым взносам

- «1С:ЗУП 8» (ред. 3): особенности контрольных соотношений между 6-НДФЛ и ЕРСВ (+ видео)?

- Путевки для сотрудников

- Способы

- Проверка РСВ-1 онлайн

- С помощью программ

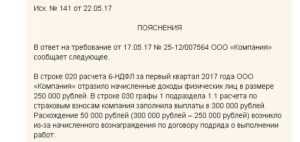

- Пояснения при расхождении данных

- Видео — Проверка соотношения показателей 6-НДФЛ и 2-НДФЛ в программе 1С

- Расхождения в 6-НДФЛ и РСВ из-за отпуска по уходу за ребенком

- Особенности оформления РСВ-1

- Особенности отчета 6-НДФЛ

- Показатели внутри 6-НДФЛ

- Строки 020 «Доходы» и 030 «Вычеты»

- Строки 040 «Исчисленный НДФЛ» и 050 «Авансовый платеж»

Контрольные соотношения для 6-НДФЛ в 2019 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п.

Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ — налоговики сравнивают показатели данных форм между собой. Любые несовпадения вызовут у ФНС вопросы.

Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения легко — они есть в письмах налоговой инспекции № БС-4-11/3852@ и № БС-4-11/4371, датированных 10.03.2016 и 13.03.2017 соответственно. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы. Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 020 = > строка 030. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 020

Ошибка: строка 040 ≠ ((строка 020 — строка 030) х строка 010): 100. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Сравнивая строку 040 с указанной формулой расчета, важно помнить о погрешности округления. Из-за округления строка 040 может немного отличаться от значения, вычисленного по формуле

Пример: В ООО «Снегирь» трудится 27 человек. Совокупный доход работников ООО «Снегирь» с января по сентябрь (строка 020) — 317 214 рублей. Работникам ООО «Снегирь» предоставлены налоговые вычеты — 32 000 рублей. Исчисленный НДФЛ — 37 070 руб.

НДФЛ, определенный бухгалтером ООО «Снегирь» при проверке отчета, равен 37 078 рублей. ((317 214 — 32 000) х 13 %). Расчетный показатель оказался выше фактического на 8 рублей (37 078 — 37 070). Если ООО «Снегирь» заполнило четыре строки под номером 100 в расчете 6-НДФЛ, приемлемая погрешность составляет 108 рублей (27 чел.× 1 руб. × 4).

8

Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № БС-4-11/3852@. Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

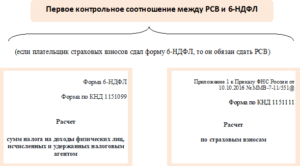

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь две проверочные формулы предлагает компаниям ФНС.

Во-первых, разница строк 020 и 025 расчета 6-НДФЛ не должна быть меньше строки 030 подраздела 1.1 раздела 1 РСВ. Допускается и равенство.

Во-вторых, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. Однако соотношения между двумя разными формами программа проверить не в состоянии — эти действия под силу лишь специалистам, составляющим отчетность.

Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой.

Есть случаи, когда показатели не будут совпадать с проверочными формулами.

Компаратор оборотов в информационных базах

Простой, универсальный, удобный и очень быстрый инструмент для сравнения оборотов в двух информационных базах через COM-соединение. В отчете на указанном интервале поиска выделяются все интервалы, на которых обороты по заданному регистру различаются. Это делается методом половинного деления. В этих интервалах показываются регистраторы, имеющие различающиеся обороты. Универсальность достигается возможностью выбора контролируемого регистра (включая регистр бухгалтерии), набора учитываемых при сравнении ресурсов выбранного регистра, отбора по организации и возможностью задания списка контролируемых счетов.

1 стартмани

Заполнение РСВ

Расчет по страховым взносам выглядит гораздо объемнее за счет множества приложений к разделам, которых, по сути, всего три. Всеми заполняются титул, раздел 1 (сводные данные по начисленным взносам), приложение 1 к первому разделу (в части подразделов 1.1 – пенсионное страхование и 1.2 – медицинское страхование), приложение 2 (ФСС в части нетрудоспособности и пособий по материнству), раздел 3.

Важно! При подаче уточняющего (корректирующего) РСВ, где не затрагивается раздел 3, последний не включается в состав расчета. Программы проверки могут указывать на возможную ошибку, но ее в данном случае не будет

Остальные приложения включаются в отчетность при условии, что есть соответствующие показатели: дополнительные или льготные тарифы, больничные и т.д. Пройдемся по основным разделам.

Раздел 1

Для каждого вида взносов предназначен отдельный блок сведений, содержащий следующую информацию:

- КБК.

- Сумма к уплате (т.е. начисленная!) накопительно с начала года (нарастающий итог).

- Суммы за последние три месяца периода (помесячно).

Часто встречающаяся ошибка – несовпадение данных в первом разделе и рассчитанных в третьем по отдельным сотрудникам (в совокупности по всем). Это результат округлений и особенностей работы программ учета. В пункте 1 статьи 431 НК РФ сказано, что расчет ведется нарастающим итогом с начала года.

Пример: при подсчете взносов на ОПС за май 2020 года берем базу за период январь-май включительно, умножаем на тариф, из получившего результата вычитаем взносы, рассчитанные за январь, февраль, март и апрель, получаем сумму за май.

При заполнении РСВ как автоматизировано, так и вручную иногда возникает ситуация, когда контрольные соотношения выполняться не будут. Например, вы рассчитали взносы, просто умножив начисления текущего месяца на тариф, не применяя накопительный метод, разница в одну копейку формально станет поводом в отказе в приемке отчета ().

Подразделы 1.1 и 1.2

Расчет взносов на ОПС с начала года и за три последних месяца. Здесь указывается:

количество застрахованных лиц (обратите внимание, что берется не среднесписочное значение, а фактическое количество работников);

начисленные доходы;

доходы, не подлежащие обложению и вычеты (они мало кого касаются – это расходы по правам на результаты интеллектуальной деятельности, лицензии и т.п.);

облагаемая база.

Разбивка производится также в разрезе предельной величины годовой базы (и взносов) и превышения. Предельные величины в 2020 году согласно Постановлению №1407 от 06.11.2019 года:

- По ФСС – 912000.

- По ОПС – 1292000.

Кстати! Для отчислений в Фонд обязательного медицинского страхования пределов не установлено.

Подраздел 1.2 заполняется аналогично, но без разбивки по предельной базе и превышению.

Раздел 3

Заполняется по данным сотрудников или работников по договору ГПХ. Потребуются личные данные физического лица:

- ИНН

- СНИЛС.

- Паспортные данные (номер, серия).

- ФИО.

- Дата рождения.

- Пол.

- Гражданство.

Очень часто, заключая договор подряда или оказания услуг, забывают получить информацию для заполнения расчета. Если возникли сомнения или не хватает данных, проверьте их с помощью сайта ФНС и личного кабинета.

Узнать ИНН можно по этой ссылке, а отправить запрос на проверку ИНН, ФИО, СНИЛС работающих лиц в электронной форме из личного кабинета юрлица или ИП (см. скрин).

Далее в разделе 3 ведется подсчет облагаемой взносами базы и самих платежей за последние три месяца. В строке «код категории застрахованного лица» чаще всего будет стоять НР – это обычные работники (в т. ч. по ГПХ-договорам) или ВЖНР – иностранные рабочие (без особенностей). Остальные коды указаны в приложении 7 к инструкции по заполнению формы.

Погрешность в 6 ндфл допускается в строке 040

ст. 227.1

ст. 23

ст. 24 НК РФ

Если строка 040 < строки 050, то завышена сумма фиксированного авансового платежа 6-НДФЛ, КРСБ НА 2.1 строка 070 – строка 090 < = данные КРСБ НА (уплачено НДФЛ с начала налогового периода) ст. 226

ст. 23

ст. 24 НК РФ

Если строка 070 – строка 090 данные КРСБ НА (уплачено НДФЛ с начала налогового периода), то возможно не перечислена сумма налога в бюджет 6-НДФЛ, КРСБ НА 2.2 Дата по строке 120 = дате перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ) ст. 226

ст. 23

ст. 24 НК РФ

Если дата по строке 120 < даты перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ по строке 140), то возможно нарушение срока перечисления удержанной суммы НДФЛ 6-НДФЛ, 2-НДФЛ, декларация по налогу на прибыль (далее – ДНП) 3.1 Строка 020 по соответствующей ставке (стр. Ежемесячно нужно вести учет начислений зарплаты и иных доходов, расчета и удержания налога, дат перечисления налога в бюджет.

Посмотреть, как правильно составить такой регистр, можно в нашей статье «Образец заполнения налогового регистра для 6-НДФЛ».

Данные в разделе 1 расчета указываются нарастающим итогом с начала года, во 2-м — только за 3 последних месяца. В отличие от отчетной формы 2-НДФЛ, в этом расчете вся информация обобщается без детализации по именам, зато с разбивкой по датам совершения операций.

Нюансы формирования 6-НДФЛ и расчета по страховым взносам в 2018 году

6-НДФЛ налоговые агенты представляют в налоговые органы уже третий год, однако из-за противоречивых разъяснений чиновников, количество вопросов при заполнении только увеличивается.

При неправильном оформлении и ошибках в расчёте 6-НДФЛ предусмотрены штрафные санкции. За обнаруженные налоговиками неточности придётся заплатить штраф в пятьсот рублей за каждый неправильный расчет.

Также скорректировали порядок предоставления Расчета по страховым взносам. В п.7 ст.431 НК РФ внесены новые показатели, в связи с чем расчет по страховым взносам может считаться не принятым.

Проверочная таблица по заполнению 6-НДФЛ и Расчета по страховым взносам поможет справиться с разнообразными типовыми и неординарными ситуациями, возникающими на практике.

Доходы, полностью освобождаемые от НДФЛ, согласно ст. 217 НК РФ по стр.020 не отражаются.

Нормативное обоснование:

Как сверить данные

Предприниматели самостоятельно занимаются сверкой, а также могут доверить данную процедуру бухгалтеру или стороннему аудитору. Процедура выполняется до передачи отчетности работникам ФНС, что позволяет убедиться в отсутствии расхождений.

Важно! При сдаче отчетности 6-НДФЛ необходимо сразу передавать расчет по страховым взносам, что упрощает процесс проверки для налоговых инспекторов. Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений

Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки

Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений. Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки.

Допускается не проводить контрольные соотношения, если компания выплачивала сотрудникам суточные. Но при таких условиях необходимо передавать налоговым инспекторам специальные пояснения. При этом расчет по взносам за 6 месяцев работы сдается до 30 июля, а отчет по 6-НДФЛ до 31 июля. Не всегда расхождения свидетельствуют о наличии ошибки, но они требуют пояснений от работодателей.

В апреле 2021 года началась проверка отчетов, полученных от бизнесменов за год работы. Формы подлежат сверке со стороны налоговых инспекторов. Поэтому в течение месяца предприниматели получают письма от представителей ФНС при обнаружении ошибок.

По стандартным контрольным соотношениям доходы, с которых удержан НДФЛ, должны быть меньше всех выплат, перечисленных работникам. Если же у организации имеются обособленные подразделения, то это правило не действует, так как не будут сходиться доходы. Поэтому представители ФНС сверяют строку 030 подраздела 1.1 раздела 1 РСВ со строкой 020 раздела 1 6-НДФЛ.

Применение контрольных соотношений внутри отчета

Бухгалтерские программы преимущественно сверяют данные внутри формы, не используя дополнительные источники.

Таблица 1. Сверка

| Правильно | Неверно |

| 020 = > 030 | 020 |

| 040 = ((020 — 030) х 010): 100 | 040 ≠ ((020 — 030) х 010): 100 |

| 020 — 025 ≥ 050 раздела 1.1 | 020 — 025 |

Таблица 2. Применения контрольных соотношений

| Строка | Предмет сверки | Примечание |

| 010 | Суммарные данные должны быть больше либо равняться одной из составляющих расходной части | Итоговая сумма выплаченных пособий не должна быть меньше своей части |

| 030 | Если цифра в 1 графе 30 строки больше нуля, проверяют наличие показателей во 2 и 3 графах | Если имели место страховые случаи, то число в 1 графе должно быть больше нуля |

| 060 | Соотношение итоговых данных и сумм частей | Строка 060 ≥ сумме строк 061 и 062 |

Если в предоставленной форме 6-НДФЛ будут выявлены несоответствия, представители компетентных органов потребуют пояснения

При проверке строки 040 необходимо учитывать возможную погрешность, вызванную округлением данных. Пример:

- Исходные данные: количество сотрудников — 30 человек;

- суммарный доход за 8 месяцев — 352 455 рублей;

- размер налоговых вычетов — 32 000 рублей;

- удержанный НДФЛ — 37 070 рублей.

НДФЛ, рассчитанный бухгалтером, составляет 41 659 рублей, в 6-НДФЛ указано 41 650 рублей0) х 13 %. Сумма получилась выше обозначенной в 6-НДФЛ на 9 рублей: 41 659 — 41 650. Допустимая погрешность в этом примере — 120 рублей: 30 человек× 1 рубль × 4.

Поскольку 9 < 120, форма заполнена корректно.

6-НДФЛ с Отчетом о движении денег

Между расчетом 6-НДФЛ и отчетом о движении денежных средств нет контрольных соотношений из письма ФНС от 10.03.2016 № БС-4-11/3852. Однако на практике инспекторы сопоставляют сумму начисленного дохода по строке 020 раздела 1 расчета 6-НДФЛ со строкой 4122 отчета о движении денежных средств. Если есть расхождение, налоговая инспекция вправе запросить пояснения.

Внимание: соотношение не обязательное. Разница в показателях не означает, что в отчете ошибка. При этом инспекции иногда требуют пояснить расхождение между доходами сотрудников и оборотами по счетам 50 и 51 в корреспонденции со счетом 70. Расхождение возникнет на суммы:. – страховых взносов

В строку 4122 включают не только выплаты работникам, но и взносы, которые начислили на эти доходы. В 6-НДФЛ взносы не показывают; – переходящих выплат. В 6-НДФЛ попадают начисленные доходы, а в отчет о движении денежных средств – выплаченные. Например, декабрьскую зарплату, которую выплатили в январе, надо отразить в строке 020 отчета 6-НДФЛ за 2020 год. Но в отчет о движении денежных средств за 2020 год она не попадет; – детских пособий. НДФЛ такие выплаты не облагаются, поэтому в 6-НДФЛ их не включают. В отчет о движении денежных средств выплаченные пособия включить нужно

– страховых взносов. В строку 4122 включают не только выплаты работникам, но и взносы, которые начислили на эти доходы. В 6-НДФЛ взносы не показывают; – переходящих выплат. В 6-НДФЛ попадают начисленные доходы, а в отчет о движении денежных средств – выплаченные. Например, декабрьскую зарплату, которую выплатили в январе, надо отразить в строке 020 отчета 6-НДФЛ за 2020 год. Но в отчет о движении денежных средств за 2020 год она не попадет; – детских пособий. НДФЛ такие выплаты не облагаются, поэтому в 6-НДФЛ их не включают. В отчет о движении денежных средств выплаченные пособия включить нужно.

Что делать: составьте пояснения в свободной форме и представьте в течение пяти рабочих дней после получения требования (п. 3 ст. 88 НК). Если проигнорировать требование или ответить позже, компанию оштрафуют (п. 1 ст. 129.1 НК).

Как написать в ИФНС пояснение по расхождению между 6-НДФЛ и РСВ

Напомним, что с 1 января 2022 года все обособленные подразделения, начисляющие выплаты и вознаграждения физическим лицам, самостоятельно рассчитывают и уплачивают страховые взносы, а также представляют в ИФНС расчеты по ним.

Сумма начисленного дохода в 6- НДФЛ (стр. 020, Раздела 1) и Сумма выплат и иных вознаграждений, исчисленных в пользу физического лица в расчете по страховым взносам (стр.

30 графы 1 подр. 1.1 Раздела 1) не могут быть равны никак. Ведь в расчете указываются и пособия до 1,5 лет, и до 3-х лет, больничные, вознаграждения по различного рода договорам, которые не облагаются страховыми взносами, а в 6-НДФЛ – те, которые облагаются НДФЛ. По этим расхождениям расчет по страховым взносам будет принят, но ИФНС может потребовать пояснения.

Чего не следует избегать. Пояснения надо предоставить в течение 5 рабочих дней (п.3 ст. 88 НК РФ) в электронном виде, либо в течении 10

Понятие контрольных соотношений 6 НДФЛ и расчета по страховым взносам

В первом письме указываются контрольные соотношения, имеющиеся между формой 6-НДФЛ и страховыми взносами.

К основным правилам, которых должны придерживаться бизнесмены, относится:

- непременно передается сотрудникам ФНС РСВ при сдаче 6-НДФЛ, но соотношение относится только к головным организациям;

- во время расчета показателей в 6-НДФЛ общий доход без учета дивидендов должен быть равен или больше базы, используемой для определения страховых взносов по пенсионному страхованию.

Внимание! Последнее соотношение не применяется к налогоплательщикам, у которых отсутствуют обособленные подразделения, а также не действует на ИП, работающих по ЕНВД или ПСН. Если по разным причинам не соблюдается такое условие, то это становится основанием для инициации внеплановой налоговой проверки, так как появляются подозрения о занижении дохода

Если по разным причинам не соблюдается такое условие, то это становится основанием для инициации внеплановой налоговой проверки, так как появляются подозрения о занижении дохода.

«1С:ЗУП 8» (ред. 3): особенности контрольных соотношений между 6-НДФЛ и ЕРСВ (+ видео)?

- если представляется в ИФНС отчет 6-НДФЛ – должен быть и Расчет по страховым взносам;

- сумма начисленного дохода без учета дивидендов (Разница строк 020 и 025 Раздела 1 отчета 6-НДФЛ, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/) не может быть меньше суммы выплат и иных вознаграждений, исчисленных в пользу физических лиц (строка 030 Подраздела 1.1 Расчета страховых взносов, утв. приказом ФНС России от 10.10.2016 N ММВ-7-11/).

Нарушение КС 3.6 может свидетельствовать о том, что какую-то выплату ошибочно не включили в налогооблагаемую базу по НДФЛ. Поэтому необходимо внимательно проанализировать причину возникшего несоответствия.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 реализована проверка выполнения этого КС, начиная с отчетности за полугодие 2019 года.

Если отчет 6-НДФЛ уже сформирован, а Расчет по страховым взносам нет, то в результате проверки (меню Отчетность, справки – 1С-Отчетность— отчет 6-НДФЛ за I полугодие – кнопка Проверка – Проверить контрольные соотношения) программа сообщает о наличии ошибки с описанием нарушения «Не найден расчет по страховым взносам». После формирования и заполнения Расчета по страховым взносам ошибок по этому КС не обнаруживается.

Обратите внимание, что в ряде случаев КС может не выполняться. Например, если в организации выплачивались суточные

В таком случае представляемые в ИФНС отчеты следует сопроводить пояснением.

Напомним, что срок представления Расчета по страховым взносам за полугодие 2019 года – 30.07.2019, а отчета 6-НДФЛ — 31.07.2019.

Путевки для сотрудников

С путевками все в общем-то так же, как и с обучением. НДФЛ нет, если оплатили путевку за счет чистой прибыли (доходов от деятельности на упрощенке или ЕНВД) либо за счет средств ФСС России.

Также обязательно, чтобы путевка была не туристической и выдана в оздоровительное или санаторно-курортное учреждение, расположенное на территории России (в т. ч. в Республике Крым и г. Севастополе).

Не обойтись и без документального подтверждения целевого использования путевки.

А вот для страховых взносов все это не важно. Их надо начислить независимо от источника финансирования

Ну и остальные условия не играют роли. То есть взносами облагаются даже путевки за счет ФСС России (письма Минтруда России от 14.01.2016 № 17-3/В-8, ФСС России от 14.04.2015 № 02-09-11/06-5250).

Объяснить инспекторам такие расхождения поможет образец. Смотрите образец пояснений.

Способы

Проверить отчет, ориентируясь на контрольные соотношения, можно вручную. Но процесс это трудоемкий и совершенно не подходящий для бухгалтеров, ведущих сразу несколько фирм. Гораздо удобнее воспользоваться автоматизированными сервисами, которые представлены как в онлайн-варианте, так и в виде программных продуктов для установки на компьютер.

Проверка РСВ-1 онлайн

Проверка отчета через онлайн-сервисы удобна тем, что не требует установки программ на ПК. Бесплатные сервисы для проверки РСВ-1 имеются на следующих сайтах:

- Российский налоговый курьер;

- Бухсофт:

- Главбух;

- Контур;

- Мое дело.

Проверка на подобных сервисах осуществляется по единому алгоритму. Для примера рассмотрим последовательность действий, которые необходимы для проверки РСВ-1 на сайте «Российский налоговый курьер»:

- С главной страницы сайта перейдите в подраздел «Сервисы для бухгалтера».

- В представленном перечне выберите «Контрольные соотношения для единого расчета по взносам».

- В открывшемся окне нажмите «начать» и загрузите РСВ-1 в формате xml (сформированный в учетной программе).

- Нажмите «проверить расчет» и результат проверки отобразиться на экране. Сервис сообщит, есть расхождения или нет.

Для проведения проверки необходимо пройти процедуру регистрации на сайте, она бесплатна и не отнимет много времени. Для подписчиков журнала «Российский налоговый курьер» функции сервиса расширены. Они по окончании проверки увидят не только расхождения, но и пути исправления ошибок. Еще одним достоинством, как этого сервиса, так и других подобных, является возможность не только проверить расчет, но и здесь же в режиме онлайн его сформировать.

С помощью программ

Программы для ведения учета и формирования отчетности, как правило, уже имеют встроенные функции по проверке налоговой отчетности. Такая функция, например, присутствует в популярной «1С». Но можно воспользоваться и любыми сторонними программными продуктами. Рекомендацией налоговых органов является такой тандем — «Налогоплательщик ЮЛ» и «Tester». Обе программы находятся в свободном доступе на сайте ФНС.

Программы для ведения учета и формирования отчетности, как правило, уже имеют встроенные функции по проверке налоговой отчетности. Такая функция, например, присутствует в популярной «1С». Но можно воспользоваться и любыми сторонними программными продуктами. Рекомендацией налоговых органов является такой тандем — «Налогоплательщик ЮЛ» и «Tester». Обе программы находятся в свободном доступе на сайте ФНС.

- С помощью «Налогоплательщик ЮЛ» можно сформировать и проверить РСВ-1, либо осуществить проверку расчета, сформированного в другой программе. Для проверки в меню «сервис» необходимо выбрать «прием отчетности с магнитного носителя» и загрузить в программу документ в xml формате.

- Вторая программа, «Tester» проверяет документ исключительно на соответствие формату предоставления отчетности в электронном виде. Для проверки РСВ-1 необходимо загрузить его через кнопку «открыть» на панели инструментов. После указания пути к файлу и нажатия «ок» проверка начнется автоматически. При соответствии формата текущим стандартам появится сообщение «ошибок не обнаружено», в противном случае необходимо обновить версию программы, формирующей РСВ-1.

Пояснения при расхождении данных

Если в ходе проверки инспектор обнаружил ошибки, он имеет право доначислить обязательные отчисления в государственную казну, применить административные наказания в виде штрафа или пени или затребовать пояснительное письмо.

Освоив принцип работы с контрольными соотношениями, бухгалтер сможет перед предоставлением отчетности в ИФНС выявить просчеты и обезопасить компанию на предмет применения штрафных санкций.

Видео — Проверка соотношения показателей 6-НДФЛ и 2-НДФЛ в программе 1С

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Расхождения в 6-НДФЛ и РСВ из-за отпуска по уходу за ребенком

Расхождения в 6-НДФЛ и РСВ из-за отпуска по уходу за ребенком до 3-х лет быть не может. Сумма начисленных доходов в строке 020 в 6-НДФЛ из-за отпускного пособия по уходу за ребенком до 3-х лет не может быть меньше строки 050 в РСВ, так как начисления пособия отпуска по уходу за ребенком попадают в 20-ю строку 6-НДФЛ.

К таким доходам применяются налоговые вычеты за каждый месяц налогового периода, согласно подпункту 4, п.1 статьи 218, поэтому, как правило, суммы для исчисления налога после применения вычета не остается. Ну а в случае, если выплата дохода в виде материальной помощи работнику, находящемуся в отпуске по уходу за ребенком, производится ежемесячно и исчисленный нарастающим итогом доход с начала налогового периода превысил 350 000 рублей, стандартный налоговый вычет не применяется.

Приведем типичный пример пояснительной для налоговиков, в случае, когда не соблюдается контрольное соотношение, потому что существуют расхождения в 6-НДФЛ и РСВ из-за выплаты работнице организацией пособия по уходу за больным ребенком.

Особенности оформления РСВ-1

РСВ-1 – это специфический отчет, содержащий расчет по страховым взносам за каждый квартал отчетного периода. Так, РСВ-1 за первый квартал 2020 необходимо подать в ФНС РФ до 30.04.2020. Актуальный унифицированный бланк РСВ-1 регламентирован Приказом ФНС РФ № ММВ-7-470@ от 18.09.2019г. В случае применения устаревшей формы отчетности компания будет оштрафована.

Так, в первую очередь необходимо оформить титульный лист РСВ-1. В нем отражается общая информация об организации: наименование компании, ИНН, КПП, ОКПО, ФИО управленца, а также контактные данные. В графе «Номер корректировки» необходимо отметить соответствующую цифру (0 – если форма подается впервые, либо дальнейшую цифру, отвечающую очередности предоставления документа). Также следует отметить код ИФНС и код места расположения предприятия.

Затем необходимо сразу перейти в 3-й раздел рассматриваемой формы. В данном блоке приводится детализированная информация относительно каждого заносимого в отчет сотрудника. Так, о каждом работнике требуется указать: его ФИО, СНИЛС, дату рождения пол и гражданство.

Затем следует заполнить часть 3.2, а именно – отметить порядковый номер месяца в соответствующей графе, которая отводится для фиксации даты начисления дохода. Также следует отметить код категории застрахованного субъекта. Например, код наемного работника – «НР». После этого фиксируется помесячная детализация начисленного заработка.

В случае, когда у одного из сотрудников объем предельной базы для начисления страховых взносов превышен, требуется оформить блок 3.2.2. В соответствии с предельными значениями для ОПС в 2020 году, данная отметка составляет 1.292.000 руб. на одного наемного кадра.

Третий блок РСВ-1 оформляется по каждому сотруднику в отдельности. Итоговый объем начислений и страховых отчислений по каждому субъекту должен совпадать с объемами средств, отраженными в 1-м и 2-м разделах. В условиях, когда присутствуют неправомерные расхождения, фискальные представители могут отклонить отчет. Также отказ последует, если будут выявлены ошибки в оформлении персональных сведениях о сотрудниках.

Только после этого уместно переходить к оформлению 1-го информационного блока. Так, информация в данный раздел вносится следующая:

Далее прописываются конкретные объемы начислений и страховых взносов по аналогичному принципу.

Важно также детально раскрыть необлагаемые выплаты в отчете, если таковые имели место быть. При этом необходимо помнить, что, исходя из ст

422 НК РФ, к необлагаемым выплатам относят:

- Пособия от государства на целевые нужды субъекта;

- Суммы компенсаций, определенные государственным бюджетом, в рамках нормативов;

- Единовременные финансовые перечисления с целью материальной поддержки. Например, при утрате сотрудником близкого родственника, чрезвычайного случая и при иных бедствиях;

- Матпомощь при появлении у лица ребенка. Пособие обеспечивается в рамках 50.000 руб. Средства, выданные подчиненному сверх отмеченного лимита, будут облагаться налогом;

- Матпомощь до 4000 руб. Аналогично предыдущему пункту, средства, выданные сверх установленного лимита, будут относиться к налогооблагаемой базе;

- Объем страховых взносов, включая дополнительное страхование и иные выплаты.

После этого оформляется подраздел 1.2 приложения №1 1-го раздела РСВ-1. В нем фиксируются сведения для ОМС аналогичным образом. Далее заполняется приложение №2 1-го раздела формы. В данном блоке необходимо зафиксировать сведения для расчета отчислений ВНиМ. Приложение №3 включает в себя информацию относительно компенсационных выплат из соцстраха, если в отчетном периоде в компании фиксировались факты ухода персонала на больничный. Отмеченные информационные блоки отчета имеют подсказки и наименования каждого поля. Ввиду этого, как показывает практика, оформление документа не составляет трудностей.

В завершении оформления документа заполняются сводные данные в разделе №1. В нем требуется отметить все суммы, необходимые к уплате в бюджет, по каждому виду страхового обеспечения отдельно.

Чтобы проверить корректность оформления двух ранее рассмотренных форм, рекомендуется воспользоваться контрольными соотношениями 6-НДФЛ и РСВ-1 за 2020 год.

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2020 г.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления. Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны. Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Показатели внутри 6-НДФЛ

Строки 020 «Доходы» и 030 «Вычеты»

|

Строка 020 |

≥ | Строка 030 |

В строке 030 нужно показать общую сумму вычетов по всем сотрудникам – на эту сумму будет уменьшен налогооблагаемый доход.

Нарушили соотношение: в расчете допустили критическую ошибку. Например, отразили не все доходы или показали лишние вычеты.

Что делать: найдите и исправьте ошибку, правильно заполните строки 020 и 030 раздела 1 расчета 6-НДФЛ. Сдайте расчет с верными данными.

| Допустимое отклонение | = | Строка 060 | × | 1 руб. | × | Количество строк 100 в отчетном периоде |

Чтобы получить правильный показатель в строке 040 формы 6-НДФЛ, сложите все суммы НДФЛ, исчисленные в рублях отдельно по каждому сотруднику.

Нарушили соотношение: в расчете допустимое отклонение из-за округления, либо совершили критическую ошибку.Если отклонение выше допустимого, то в расчете ошибка. Например, неверно отразили доходы, вычеты.

Что делать: при допустимом расхождении из-за округления ничего делать не нужно. Вручную показатель не подгоняйте. Если расхождение больше допустимого, найдите и исправьте ошибку, правильно заполните строки 010, 020, 030 и 040 раздела 1 расчета 6-НДФЛ. Сдайте расчет с верными данными.

Строки 040 «Исчисленный НДФЛ» и 050 «Авансовый платеж»

| Строка 040 | ≥ | Строка 050 |

В строке 050 указывают сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам.

Нарушили соотношение: в расчете допустили критическую ошибку. Например, завысили сумму фиксированных авансовых платежей, неверно отразили доходы.

Что делать: найдите и исправьте ошибку, правильно заполните строки 040 и 050 раздела 1 расчета 6-НДФЛ. Сдайте расчет с верными данными.