- Когда выплачивать зарплату за декабрь

- Выплаты при увольнении в 6-НДФЛ

- Как указать больничные

- Пример больничных в 6-НДФЛ

- Как сформировать расчет

- Начинаем заполнение с титульного листа

- Заполняем раздел 1

- Переходим к заполнению раздела 2

- Заполнение справки

- Как отразить декабрьскую зарплату в 6-НДФЛ

- Требования к заполнению 6-НДФЛ за 2020 год

- Заполняем титульный лист 6-НДФЛ

- Заполняем Раздел 1

- Как заполнить 6-НДФЛ при выплате зарплаты за декабрь в декабре 2021 года и в январе 2021 года

- Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

- Когда выплатить зарплату за декабрь

- Заполнение 6-НДФЛ

Когда выплачивать зарплату за декабрь

Трудовой кодекс обязывает всех работодателей выплачивать заработную плату не реже чем каждые полмесяца (ч.6 ст.136 ТК РФ). При этом окончательный расчет с работниками за прошлый месяц производится в течение 15 календарных дней после его окончания. Таким образом, работодатель должен выдать первую часть зарплаты (аванс) – до 30 числа расчетного месяца, вторую часть – до 15 числа следующего месяца.

Сроки выплаты зарплаты за первую и вторую половины месяца работодатель устанавливает самостоятельно в виде конкретных дат с соблюдением 15-дневного интервала между ними (к примеру, 20 (аванс) и 5 число (получка) каждого месяца). Фиксируются эти даты (письмо Минтруда России от 23.09.2016 г. № 14-1/ООГ-8532, письма Роструда: от 06.03.2012 г. № ПГ/1004-6-1, от 24.01.2012 г. № ПГ/484-6-1):

- <или> в правилах внутреннего трудового распорядка (предпочтительнее);

- <или> в коллективном договоре;

- <или> в трудовом договоре.

Обратите внимание!

Если установленный день выплаты зарплаты выпадает на нерабочий день (к примеру, выходной или праздник), то рассчитаться с работниками нужно накануне этого дня (ч.8 ст.136 ТК РФ). Так, зарплату за декабрь 2017 года придется выплатить в декабре тем работодателям, которые назначили дату получки между 1 и 8 числом

Дело в том, что с 1 по 8 января 2018 года продлятся новогодние «каникулы». Последним рабочим днем в уходящем 2017 году для работников «пятидневки» будет 29 декабря (пятница). Именно не позднее этой даты и нужно выдать декабрьскую зарплату в целях соблюдения ч.8 ст.136 ТК РФ. Если сделать это в январе, то будет нарушение

Так, зарплату за декабрь 2017 года придется выплатить в декабре тем работодателям, которые назначили дату получки между 1 и 8 числом. Дело в том, что с 1 по 8 января 2018 года продлятся новогодние «каникулы». Последним рабочим днем в уходящем 2017 году для работников «пятидневки» будет 29 декабря (пятница). Именно не позднее этой даты и нужно выдать декабрьскую зарплату в целях соблюдения ч.8 ст.136 ТК РФ. Если сделать это в январе, то будет нарушение.

Помните!

За нарушение сроков выплаты зарплаты виновным лицам грозит (п.6 ст.5.27 КоАП РФ):

• юрлицам – штраф от 30 000 руб. до 50 000 руб.;

• ИП – штраф от 1 000 руб. до 5 000 руб.;

• должностным лицам – предупреждение или штраф в размере от 10 000 руб. до 20 000 руб.

Издавать отдельный приказ о досрочной выплате зарплаты за декабрь 2017 года не надо. Ведь работодатель переносит сроки не по своей воле, а в соответствии с требованием Трудового кодекса (ч.8 ст.136 ТК РФ).

Иногда заранее за декабрь рассчитываются и те работодатели, у которых дата получки не попадает на новогодние праздники. При этом лучше оформить соответствующий приказ и ознакомить с ним под роспись всех сотрудников. Но сразу хотим предупредить, что здесь возможны претензии со стороны трудовой инспекции, поскольку:

- Закон в данном случае не обязывает работодателя выплачивать декабрьскую зарплату раньше положенного срока;

- между зарплатой за декабрь и авансом за январь пройдет более 15 дней (ч.8 ст.136 ТК РФ).

А это уже может служить основанием для привлечения к административной ответственности согласно ч.1 ст.5.27 КоАП РФ. Хотя у работодателя есть шансы отбиться от штрафов в суде, ведь досрочная зарплата не нарушает права работников (см. решения Новосибирского областного суда от 27.09.2016 г. по делу № 7-909/2016, Саратовского областного суда от 22.09.2016 г. по делу № 21-667/2016).

Но все же в целях избежания споров с проверяющими ГИТ рекомендуем выплачивать заработную плату строго в установленные сроки. Поэтому, если дата получки за декабрь 2017 года приходится уже на послепраздничный период, то лучше перечислить ее, как положено, в январе 2018 года (с 9 по 15 число). В крайнем случае, можно сделать так: в конце уходящего года выдать «внеплановый» аванс, а окончательный расчет произвести в следующего году.

Выплаты при увольнении в 6-НДФЛ

Выходные пособия в пределах необлагаемых размеров в расчете 6-НДФЛ не отражаются.

Выплаты при увольнении свыше необлагаемых пределов (например, выходное пособие) отражаются в расчете 6-НДФЛ в сумме такого превышения. А выплачиваемые при увольнении зарплата и компенсация за неиспользованный отпуск отражаются в расчете 6-НДФЛ в полном размере.

Датой фактического получения дохода для оплаты труда является последний рабочий день сотрудника, для других выплат (компенсация за неиспользованный отпуск, выходное пособие сверх норматива и т.д.) – дата выплаты. В большинстве случаев эти даты совпадают, поскольку по общему правилу работодатель производит расчет с работником в день его увольнения (ст. 140 ТК РФ).

В разд. 1 нужно отразить:

- в поле 020 – общую сумму НДФЛ, срок перечисления которого приходится на последние три месяца отчетного периода, включая налог, удержанный с выплаты при увольнении;

- в поле 021 – рабочий день, следующий за днем выплаты дохода при увольнении;

- в поле 022 – общую сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021, в том числе сумму налога, удержанную с выплаты при увольнении.

В разд. 2 нужно отразить:

- в поле 110 – общую сумму доходов, начисленных по всем физлицам с начала года, в том числе выплаты при увольнении;

- в поле 112 – общую сумму доходов, начисленных по всем физлицам с начала года по трудовым договорам (контрактам), в том числе выплаты при увольнении;

- в поле 120 – общее количество физлиц, которые получили доходы, в том числе при увольнении;

- в поле 140 – сумму НДФЛ, исчисленного со всех доходов с начала года, в том числе с выплаты при увольнении;

- в поле 160 – общую сумму НДФЛ, удержанную с начала года, включая налог, удержанный с выплаты при увольнении.

Как указать больничные

Согласно п. 1 ст. 217 НК РФ, то НДФЛ облагаются лишь пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком). Поэтому в Расчёте 6-НДФЛ отражаются только эти пособия.

Порядок учёта больничных точно такой же, как и у отпускных: больничные выплаты указываем отдельно от зарплаты. Потому что сроки перечисления в бюджет НДФЛ у этих выплат – разные: для З/П — день, следующий за днем выплаты дохода, для больничных — последнее число месяца (п.6 ст. 226 НК РФ).

Раздел 1: по строке 020 мы отражаем все доходы нарастающим итогом с января по сентябрь включительно. В эту же сумму включается сумма всех начисленных больничных.

По строке 040 – исчисленный НДФЛ.

По строке 070 – заполнение этой строки зависит от того, когда больничные были выплачены. Мы отчитываемся о выплатах в пределах 3-его квартала (июль, август, сентябрь), то есть о тех, которые были сделаны не позднее 30 сентября.

Так вот, если больничные были выплачены до 30 сентября, значит, НДФЛ с их суммы включается в эту строку. Если же больничные не были выданы до 30 сентября, соответственно, не нужно НДФЛ с них записывать сюда.

Раздел 2: отдельным блоком указываются все больничные, выплаченные за последние 3 месяца квартала (июль, август, сентябрь). Те, что не были выплачены до 30 сентября, пойдут в Расчёт 6-НДФЛ за целый год.

Строка 100 и 110 –дата выдачи больничных работнику.

Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

Строка 130 и 140 – выплаченная сумма больничных и удержанный с неё НДФЛ.

Пример больничных в 6-НДФЛ

ООО «Фантик» выплатило 24 августа 2021 года своему работнику пособие по временной нетрудоспособности в размере 7 500 руб. Исчисленный НДФЛ с пособия – 975 руб.

Строка 100 и 110 – 24.08.2016, Строка 120 – 31.08.2016

Строка 130 и 140 – 7 500 руб. и 975 руб. соответственно

Как сформировать расчет

Ниже дана актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021 года на примере ООО «Clubtk.ru».

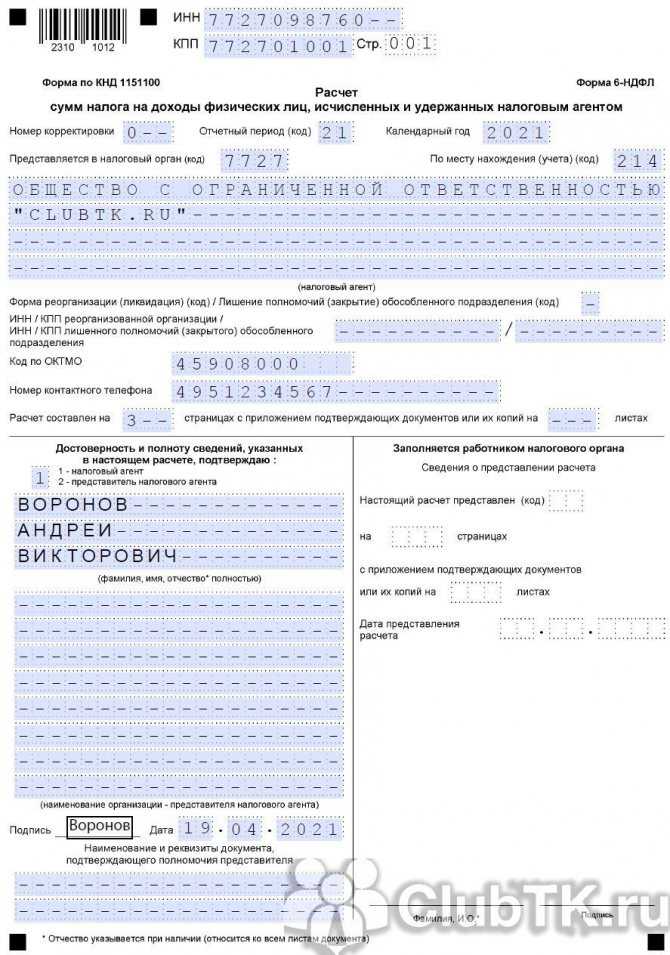

Начинаем заполнение с титульного листа

Заполняем данные организации: наименование, ИНН, КПП, Ф.И.О. подписанта и дату предоставления.

Год и код налогового периода:

- 34 — год;

- 21 — I квартал;

- 31 — полугодие;

- 33 — 9 месяцев.

Код налоговой, в которую сдается отчетность, и код места предоставления:

- 214 — по месту учета организации (не являющейся крупнейшей);

- 220 — по месту регистрации обособленного подразделения;

- 120 — по месту жительства индивидуального предпринимателя.

ВАЖНО!

На первой странице есть строки для указания страниц и листов отчета. Заполняйте эти поля после того, как полностью сформируете форму, чтобы не ошибиться.

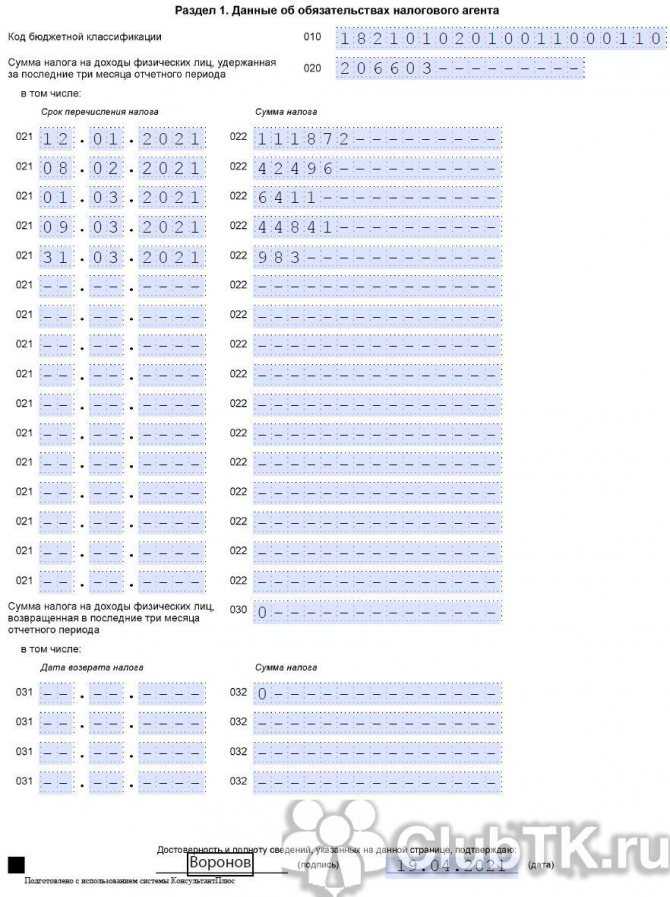

Заполняем раздел 1

В разделе 1 отражают сведения только об удержанном налоге, который следует уплатить в отчетные 3 месяца или который возвращен в этот период. Нюанс, как вычислить сумму удержанного налога в 6-НДФЛ, надо знать, чтобы корректно заполнить расчет. И даже если вы удержали налог, но срок его перечисления в бюджет наступает в следующем отчетном периоде, сведения об исчисленных суммах вы передаете позже.

Допустим, у общества 4 работника, и в первом квартале были следующие операции:

- 11.01.2021 — зарплата за декабрь 2021 г. и премии по итогам года на сумму 860 550,12 руб. НДФЛ в размере 111 872 руб. — 12.01.2021;

- 05.02.2021 выплатили: зарплату за январь на сумму 336 893,25 руб. После предоставления вычетов на сумму 10 000 руб. НДФЛ составил 42 496 руб. Его перечислили 08.02;

- отпускные на сумму 49 318,47 руб. НДФЛ в размере 6411 руб. перечислили 1 марта (28 февраля — воскресенье);

28.02.2021 начислена зарплата за февраль в сумме 354 929,86 руб., предоставлены стандартные вычеты — 10 000 руб., с зарплаты исчислен НДФЛ в размере 44 841 руб.;

05.03.2021 перечислили зарплату за февраль в размере 354 929,86 руб. Стандартные вычеты 10 000 руб., а НДФЛ составил 44 841 руб. Налог перечислили 9 марта (8 марта — выходной);

26.03.2021 выплатили пособие по временной нетрудоспособности на сумму 7557,85 руб., а НДФЛ в размере 983 руб. перечислили бюджет в конце месяца — 31 числа.

Указанные данные вписываем в строки 021 и 022. Общая сумма фиксируется в поле 020.

ВАЖНО!

31 марта общество начислило зарплату сотрудникам за март. Но поскольку выплата и дата удержания НДФЛ наступят в апреле, в расчет за 1 квартал эти сведения не попадают.

Если компания возвращала сотрудникам НДФЛ, сведения о суммах и датах возврата фиксируются в полях 030, 031 и 032. Если такого не было, вписывают нули.

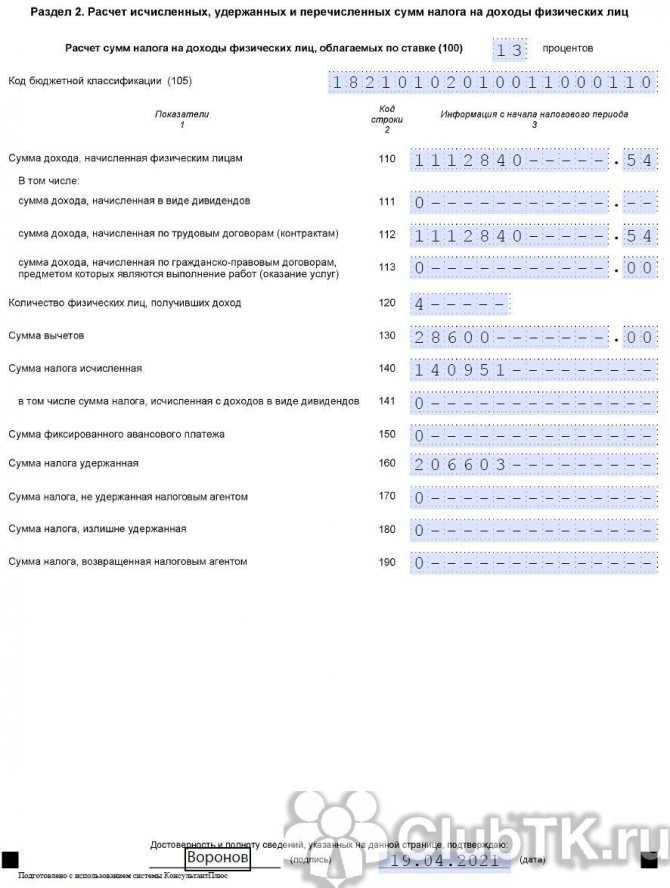

Переходим к заполнению раздела 2

Здесь указывают сумму дохода, исчисленного и удержанного налога, количество сотрудников. Если выплачивались дивиденды, для них предусмотрены отдельные поля.

Несколько слов об отражении вычетов. Их не разделяют по видам, а вписывают только обобщенные сведения за отчетный период.

Обратите внимание на то, какие суммы включать в строку 170 6-НДФЛ, — только те, которые невозможно удержать, к примеру, доход выплачен в натуральной форме

ВАЖНО!

Раздел 2 заполняют несколько раз, если доходы облагаются НДФЛ по разным ставкам.

Заполнение справки

С 2021 года отдельно справку по форме 2-НДФЛ подавать не придется, ее включили в состав 6-НДФЛ. Передавать необходимые сведения нужно по итогам года, а при подаче расчета за 1 квартал приложение 1 остается пустым.

Как отразить декабрьскую зарплату в 6-НДФЛ

Расчет 6-НДФЛ за 2021 года организации и ИП (налоговые агенты) должны сдавать по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Состав этой формы такой:

- Титульный лист;

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

На заполнении титульного листа декабрьская зарплата никак не отразится. Однако в заполнении основных разделов годового 6-НДФЛ необходимо учесть некоторые особенности. Приведем пример.

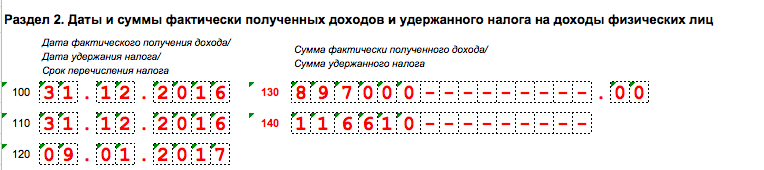

При таких условиях в разделе 1 расчета 6-НДФЛ за 2021 год бухгалтеру правильно отразить зарплату так:

- добавить в строку 020 сумму декабрьской «зарплаты» (897 000 р.);

- добавить в строки 040 и 070 – исчисленный и удержанный НДФЛ (116 610 р.).

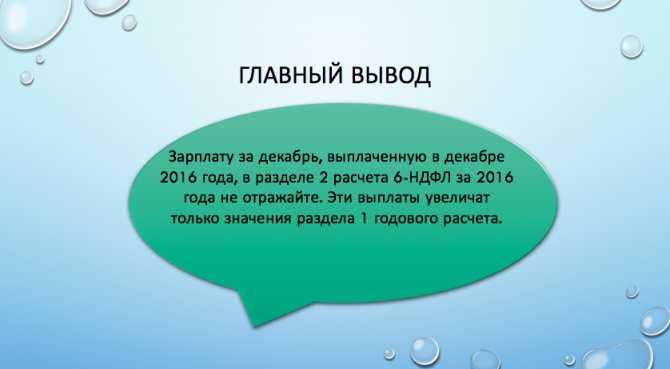

В разделе 2 расчета 6-НДФЛ за 2021 год декабрьская «зарплата», выплаченная 29 декабря, фигурировать никак не должна.

![]()

Декабрьскую зарплату, выплаченную в декабре, нужно будет отразить в расчете за I квартал 2021 года в разделе 2. Дело в том, что формируя раздел 2, следует ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть, выплаченный доход и удержанный НДФЛ нужно показывать в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Такие разъяснения даны в Письме ФНС России от 24.10.2016 № БС-4-11/20126. В нашем примере перечислить НДФЛ нужно в ближайший январский рабочий день – 9 января 2021 года. Поэтому в разделе 2 расчета за I квартал 2017 года декабрьскую зарплату нужно будет показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 31.12.2016 (дата удержания НДФЛ);

- строка 120 – 09.01.2017 (дата перечисления НДФЛ в бюджет);

- строка 130 – 897 000 (сумма дохода);

- строка 140 – 116 610 (сумма НДФЛ).

Стоит заметить, что датой удержания налога по строке 110 раздела 2 расчета 6-НДФЛ за 1 квартал 2021 года будет именно 31, а не 29 декабря 2021 года (когда была произведена декабрьская выплата). Как мы уже сказали, именно 31 декабря 2021 года вы должны были начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса (который, по сути, уже и был декабрьской зарплатой). Следовательно, при любой дате досрочной выплаты декабрьской зарплаты в декабре 2021 года в строке 110 расчета 6-НДФЛ за I квартал 2021 года всегда будет дата «31.12.2016».

Требования к заполнению 6-НДФЛ за 2020 год

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

Заполняем титульный лист 6-НДФЛ

В титульном листе проставьте:

ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

Период представления.

Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2021 года (в том числе по итогам года) указываем «2020».

Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

По месту нахождения учета.

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

Строка 025.

Как заполнить 6-НДФЛ при выплате зарплаты за декабрь в декабре 2021 года и в январе 2021 года

Если заработная плата работникам за декабрь 2016 года, начисленная в декабре 2021 года, выплачена в 29 декабря 2021 года, то данная операция в расчете 6-НДФЛ за 2021 год отражается: раздел 1 по строка 020 начисленная заработная плата налог в строках 040 и 070 раздел 2 строка 100 — 31.12.2016 строка 110 — 29.12.2016 строка 120 — 30.12.2016 Если заработная плата работникам за декабрь 2016 года, начисленная в декабре 2021 года, выплачена в 30 декабря 2021 года, то данная операция в расчете 6-НДФЛ за 2021 год отражается: раздел 1 по строкам 020 начисленная заработная плата налог в строках 040 и 070 раздела 2 строка 100 — 31.12.2016 строка 110 — 30.12.2016 строка 120 — 09.01.2017 Если заработная плата работникам за декабрь 2016 года, начисленная в декабре 2021 года, выплачена в 9 января 2021 года, то данная операция в расчете 6-НДФЛ отражается: 6-НДФЛ за 2021 год раздел 1 строка 020 — сумма дохода (Кт 70)

строка 040 — сумма налога (Дт 70 К 68) 6-НДФЛ за 1 квартал 2021 год раздел 1 строка 070 раздел 2 строка 100 — 31.12.2016 строка 110 — 09.01.2017 (Дт 70 Кт 51) строка 120 — 10.01.2017 (Дт 68 Кт 51)

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже «нулевую», нет.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Когда выплатить зарплату за декабрь

Дату выплаты сотрудникам заработной платы работодатель определяет в зависимости от условий трудового договора и в соответствии с нормами ТК. По трудовому законодательству, организация должна соблюдать следующие принципы при оплате труда:

- выплата ЗП осуществляется не реже двух раз в месяц;

- если дата выдачи зарплаты приходится на выходной день, то срок переносится на последний рабочий день;

- оплата перечисляется не позднее 15 дней после завершения того периода, за который она исчислена.

Когда срок выдачи ЗП приходится на праздничные дни, как пример — на 5 января, работодатель обязан перечислить оплату накануне. Если время расчетов с персоналом приходится на первые рабочие дни нового года, выдачу допустимо осуществить после новогодних выходных.

По итогам отчетного периода работодатель отчитывается в ФНС о суммах, удержанных с заработной платы сотрудников. Отчет по форме 6-НДФЛ подается ежеквартально, а справки о доходах, в которых показан НДФЛ нарастающим итогом за январь-декабрь по каждому сотруднику, сдаются один раз по итогам года не позднее 25 февраля года, следующего за отчетным.

ВАЖНО!

- 28-го числа текущего месяца — за период с 23-го числа предыдущего месяца по 22-ое число текущего месяца;

- 28 января — за период с 1 по 22 января;

- последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Заполнение 6-НДФЛ

С отчетности за 1-й квартал 2021 года действует новая форма расчета 6-НДФЛ, в который в качестве приложения № 1 включена справка о доходах и суммах налога физического лица (содержит все данные, которые ранее включала справка 2-НДФЛ).

Порядок заполнения указанной отчетности утвержден приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Порядок). В соответствии с п. 3.1 Порядка в разделе 1 расчета 6-НДФЛ указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчетного периода. Они отражаются следующим образом (отдельно по каждому КБК):

- в строке 020 – обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода;

- в строке 021 – дата, не позднее которой должна быть перечислена удержанная сумма налога;

- в строке 022 – обобщенная сумма удержанного налога, подлежащего перечислению в срок, указанный в строке 021.

Поскольку обязанность удержать налог с зарплаты за декабрь, выплаченной 30 декабря, у работодателя возникает 30 декабря, а перечислить его в бюджет необходимо не позднее 10 января 2022 года, то раздел 1 расчета 6-НДФЛ за 2021 год будет выглядеть следующим образом:

- в строке 020 – сумма НДФЛ, удержанная по всем работникам в октябре-декабре 2021 года;

- в строке 021 – 10.01.2022;

- в строке 022 – сумма удержанного НДФЛ с декабрьской зарплаты.

Это подтверждают письма ФНС России от 12.04.2021 № БC-4-11/4935@, от 26.05.2021 № БС-4-11/7250@, от 21.05.2021 № БС-4-11/7029@, Минфина России от 14.04.2021 № БС-4-11/5081@.

С учетом изменений, внесенных приказом ФНС России от 28.09.2021 № ЕД-7-11/845@ и действующих с 1 января 2021 года, в разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Порядка). Таким образом, в разделе 2 расчета 6-НДФЛ должны указываться суммы только фактически полученного дохода.

Данные отражаются в строках раздела 2 следующим образом (при условии сдачи 6-НДФЛ после выплаты зарплаты):

- 110 – общая сумма дохода, начисленная с начала года;

- 112 – сумма зарплаты, начисленная с начала года, включая зарплату за декабрь;

- 140 – исчисленная сумма НДФЛ (в том числе с зарплаты за декабрь);

- 160 – удержанная сумма НДФЛ (в том числе с зарплаты за декабрь).

Что касается справки о доходах (приложение № 1 к расчету 6-НДФЛ), то зарплату за декабрь 2021 года следует отразить в справке в составе расчета 6-НДФЛ за 2021 год (см. письма ФНС России от 09.08.2021 № СД-19-11/283@, от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@ и № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74, от 27.01.2017 № БС-4-11/1373@).