- Понятие и ставка налога на землю для юридических лиц

- Проводки по начислению земельного налога

- Проводки по земельному налогу в бухгалтерском учете

- Сроки и порядок уплаты налога в 2021 году

- Кадастровая стоимость участка

- Энциклопедия решений. Примеры исчисления земельного налога и авансовых платежей для организаций

- Пример

- Пример

- Пример

- Кто имеет право на льготы

- Как субъектам предпринимательской деятельности рассчитать земельный налог

- Новый земельный налог 2021: об изменениях и порядках начисления

- Сроки уплаты земельного налога

- Как организовать бухучет

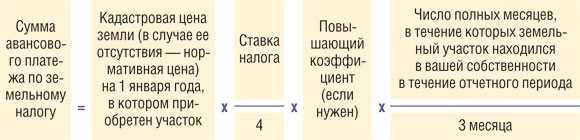

- Особенности уплаты авансовых платежей по земельному налогу в России

- Что такое авансовые платежи по земельному налогу, и к каким субъектам они применяются

- Срок уплаты авансовых платежей

- Авансовые платежи в 2017 году для юридических лиц, ИП и физлиц

- Начисляются ли пени на авансовые платежи по земельному налогу при несвоевременной уплате

- Налог на земельный надел с физлиц

- Как рассчитать авансы по фактическим показателям

- Исключения

- Участки, подвергшиеся изъятию по Земельному кодексу

- Участки, по которым установлены ограничения в пользовании

Понятие и ставка налога на землю для юридических лиц

Плата пошлины за землю является обязательной для всех земельных категорий. Это обусловлено тем, что наделы находятся в муниципальном или частном владении. Налог не уплачивается только в том случае, если земля изъята из общего оборота, и ей присвоен статус культурного и исторического значения для государства.

К земельным объектам налогообложения относятся:

- Участки, отведенные под сельскохозяйственную деятельность.

- Водные и лесные территории, которые находятся в официальной собственности компаний, и это подтверждено соответствующими документами.

- Курортные и лечебно-профилактические зоны, цель деятельности которых оздоровление населения. Обязательно на данных территориях должны находиться базы отдыха, пансионаты, центры.

- Земли, которые находятся под промышленными предприятиями. А также наделы, отведенные под возведение дополнительных зданий и сооружений.

Если ранее пошлина была небольшой и не имела весомого значения, то сейчас картина кардинально изменилась. До недавних пор величина налога вычислялась исходя из балансовой стоимости земельного участка, но с 2021 года бремя взимается на основании кадастровой стоимости.

Порядок уплаты земельного налога юридическими лицами устанавливается федеральными и муниципальными органами. Существует две основных ставки – 0,3% и 1,5%.

Теперь следует подробнее рассмотреть, какие категории земель подпадают под данную ставку. В первую группу входят такие угодья, как:

- Участки сельскохозяйственного предназначения или земли, которые находятся в его составе.

- Объекты жилищной инфраструктуры, приобретенные для строительства (ИЖС, МКД), в т. ч. коммуникационные системы и элементы благоустройства.

- Наделы, которые взяты под ведение личного садоводства и огородничества.

- Территории, находящиеся под ограниченным оборотом, и предназначенные для обороны и безопасности, в т. ч. таможенных нужд.

Под 1,5% налогообложения подпадают другие земли. К таким участкам относятся наделы, выделенные для коммерческих целей. Налоговые ставки разрешено дифференцировать на законодательном уровне, в зависимости от категории объекта.

Проводки по начислению земельного налога

Проведенный расчет показывается в бухгалтерской справке, которая используется в качестве документального обоснования для посчитанной суммы налога, на ее основании совершается проводка по начислению земельного налога.

Расчет проводится последней датой каждого квартала и календарного года, этими же датами совершаются двойные записи в учетных регистрах предприятия.

Для отражения информации о налоговых обязательствах юридических лиц берется счет 68, по субсчетам которого распределяются различные виды налогов, плательщиком которых выступает юрлицо.

Для бухучета земельного налога также заводится отдельный субсчет счета 68, который получает наименование «Расчеты по земельному налогу». Номер субсчета не имеет значения, его можно присвоить самостоятельно, так как План счетов не дает четких инструкций. Записи могут вноситься как в дебет, так и кредит данного субсчета:

- По дебету показываются начисляемые к уплате величины налога и авансов по нему;

- По кредиту – уплачиваемые в бюджет суммы.

Необходимость в уплате налога на землю присутствует, если кредитовый оборот превышает дебетовый. В противном случае, бюджет становится должным организации. Такая ситуация может возникнуть при переплатах, неверных расчетах. Подобные суммы налога могут быть возвращены бюджетом на счет налогоплательщика или зачтены в счет будущих налоговых платежей.

При начислении земельного налога кредит 68 счета взаимодействует с дебетом счетов, учитывающих расходы организации. Номер счета определяется в зависимости от деятельности компании, цели использования земельного надела, расположенных на нем объектов:

- Д. 20 Кр. 68.Зем.налог – показано начисление налога по участку, занятому в основной производственной деятельности;

- Д. 23 Кр. 68.Зем.налог – показано начисление налога по участку, занятому во вспомогательной производственной деятельности;

- Д. 25 Кр. 68.Зем.налог – начислен налог на землю, используемую в общепроизводственных целях;

- Д. 26 Кр .68.Зем.налог – начислен налог на землю, используемую в общехозяйственных целях;

- Д. 44 Кр. 68.Зем.налог – начислен земельный налог по участку, участвующему в торговой деятельности компании;

- Д. 91 Кр .68.Зем.налог – отражено начисление налога на землю, сданную в пользование на конкретный срок другому лицу по арендному соглашению. Данная проводка совершается, если арендная передача земли не является основным направлением бизнеса организации;

- Деб.08 Кр.68.Зем.налог – показано начисление земельного налога по тому участку, на котором ведутся строительный работы по возведению будущего недвижимого объекта. Данная запись выполняется до дня приходования построенного объекта виде ОС на 01 счет. В данном случае расходы в виде налога на землю включаются в будущую первоначальную стоимость возводимого на участке объекта недвижимости.

Проводки по земельному налогу в бухгалтерском учете

Если юридическое лицо относится к плательщикам налога на землю, то ему необходимо открыть одноименный субсчет к бухгалтерскому счету 68, что должно быть отражено в плане счетов, который утверждается руководителем предприятия наравне с учетной политикой.

То, какие счета на предприятии используются для отражения затрат по обычным видам деятельности, также должно быть описано в учетной политике юридического лица. Для предприятий торговли это счет 44, для производственных компаний это могут быть счета 20, 23, 25, 26, 29. От того, какой счет используется для отражения тех или иных расходов, будут зависеть и проводки в бухучете для земельного налога.

Например, если земля находится под торговым павильоном магазина, то будет начислен земельный налог проводкой Дт 44 Кт 68. Такая же операция должна быть сделана и для земельного участка под складом, на котором хранятся товары под реализацию.

Для производственных предприятий будет иметь значение то, какие помещения располагаются на земельном участке. Бывает, что производственный цех располагается в одном месте, а административное здание, где находится офис организации, в другом месте. Тогда оформляется налог на землю бухгалтерскими проводками, которые будут различны для каждой отдельно взятой площади. По дебету будет стоять один из следующих счетов:

- 20 – основное производство;

- 23 – вспомогательное производство;

- 25 – общепроизводственные затраты;

- 26 – общехозяйственные издержки;

- 29 – обслуживающие хозяйства и производства.

А если, например, земельный участок сдается в аренду, но при этом такая деятельность не является для организации обычной, то расходы по такому участку относятся к прочим, и правильно должен быть начислен земельный налог проводкой Дт 91.2 Кт 68.

Но если деятельность по передаче в аренду собственной земли является основной для предприятия, то начисление налога будет отражаться по дебету счета 20 или 26.

Если при капитальном строительстве земельный налог по требованиям ПБУ 6/01 должен увеличивать стоимость объекта, то проводка будет такой: Дт 08 Кт 68.

Требования к ведению бухгалтерского учета на упрощенке не отличаются от требований, предъявляемых к ведению учета на предприятиях с любой другой системой налогообложения. Поэтому проводки на земельный налог при УСН будут аналогичны указанным выше.

Оплата земельного налога отражается по дебету соответствующего субсчета 68 счета и кредиту счета 51.

То, как будет начислен земельный налог, зависит от многих факторов. Для правильного отражения данных о таком налоге необходимо ориентироваться на рабочий план счетов юрлица, учетную политику и особенности использования участка.

Сроки и порядок уплаты налога в 2021 году

Оплачивать ЗН надлежит в регионе расположения объекта. Плательщики налога на землю — это физ. лица и объединения, ставшие собственниками или бессрочными владельцами участков земли. Сроки уплаты назначаются муниципалитетами и, как правило, различны для физ. лиц и юридических.

Физические лица и ИП, причисленные к таковым, получают налоговое уведомление с указанным размером суммы и сроком уплаты. Последние изменения Федерального Закона (ФЗ №320) от 23.11.2015 утвердили срок уплаты до первого декабря года, наступившего за «оплачиваемым годом».

Юридические лица, вносившие ежеквартальные авансовые платежи, которые также устанавливаются местными властями (отсюда различия по регионам), обычно придерживаются графика: до конца апреля, июля и октября, то есть по окончанию отчетного квартала. Платеж за последний квартал прошедшего года вносится в местный бюджет до первого февраля текущего.

НК предусмотрены наказания в виде пени или штрафа за просроченный, неполный платеж или неуплату ЗН. Вследствие неумышленного нарушения штраф будет около 20% от суммы годового налога, в результате умышленного до 40%.

Пени будут начисляться за каждый просроченный день и составляют 1:300 ставки рефинансирования.

Кадастровая стоимость участка

При расчете земельного налога используют кадастровую стоимость земельного участка, установленную на 1 января в Едином государственном реестре недвижимости — ЕГРН. Для вновь созданных участков используют кадастровую стоимость, установленную на дату внесения стоимости в ЕГРН.

Что такое кадастр

Узнать кадастровую стоимость участка можно тремя способами на сайте Росреестра:

- Запросить выписку из ЕГРН.

- В сервисе «Справочная информация по объектам недвижимости в режиме online».

- На интерактивной карте в разделе «Публичная интерактивная карта».

Выписку из ЕГРН обычно заказывают, если компании нужна кадастровая стоимость на определенную дату или понадобилось официальное подтверждение стоимости. Ее можно запросить только в электронном виде через сайт Росреестра, для этого понадобится усиленная квалифицированная электронная подпись — КЭП.

Как получить КЭП

Чтобы получить справку, нужно зайти на сайт Росреестра в раздел «Получение сведений из ЕГРН», выбрать вид выписки «О правах отдельного лица на имевшиеся (имеющиеся) у него объекты недвижимости» и ввести кадастровый номер объекта недвижимости.

Запросить выписку из ЕГРН

В сервисе «Справочная информация по объектам недвижимости в режиме online» кадастровая стоимость будет указана на день последнего обновления базы. Чтобы узнать стоимость участка, нужно ввести в специальное поле его адрес.

Справочный сервис на сайте Росреестра

На интерактивной карте в разделе «Публичная интерактивная карта» кадастровая стоимость будет также указана на день последнего обновления базы. Для определения стоимости понадобится адрес объекта или его кадастровый номер.

Бывает, что в ЕГРН отображаются неверные данные. Например, это может быть техническая ошибка — описка, опечатка, арифметическая ошибка, или реестровая — ошибка в межевом или техническом плане, карте-плане территории или акте обследования по вине лица, проводившего кадастровые работы. Если нашли ошибку, нужно подать заявление на исправление ошибки на сайте Росреестра в личном кабинете.

Порядок исправления ошибки зависит от ее вида. Например, для исправления реестровой ошибки нужны будут документы, которые подтвердят ее наличие и содержат правильные данные. А для исправления технической достаточно подать заявление

Об ошибке нужно также сообщить в налоговую. Налогоплательщик не должен доплачивать земельный налог, если он посчитал его по ошибочным или устаревшим данным из кадастра.

Еще компания может посчитать, что кадастровая стоимость ее участка завышена. Тогда можно потребовать ее пересмотра: обратиться в ведомство, уполномоченное региональными властями, и подать заявление об установлении кадастровой стоимости, равной рыночной стоимости участка. Если не удалось добиться справедливости в региональном ведомстве, заявление можно подать в суд.

Энциклопедия решений. Примеры исчисления земельного налога и авансовых платежей для организаций

Примеры исчисления земельного налога и авансовых платежей

Налогоплательщики-организации и индивидуальные предприниматели (ИП — только до 1 января 2015 года) в отношении земельных участков, используемых (предназначенных для использования) ими в предпринимательской деятельности, исчисляют сумму налога (сумму авансовых платежей по налогу) самостоятельно (п. 2 ст. 396 НК РФ).

Пример

Организация на праве собственности имеет земельный участок, кадастровая стоимость которого на 1 января налогового периода составила 17 000 000 руб. В регионе, в котором расположен земельный участок, для данной категории земель установлена налоговая ставка 1,5% и определены отчетные периоды для уплаты авансовых платежей по земельному налогу.

Авансовые платежи по земельному налогу за каждый квартал (первый, второй и третий) для организации составят:

17 000 000 : 4 х 1,5% = 63 750 руб.

Земельный налог за налоговый период:

17 000 000 руб. х 1,5% = 255 000 руб.

К уплате налога по сроку:

255 000 руб. — (63 750 руб. х 3) = 63 750 руб.

Пунктом 7 ст. 396 НК РФ установлено, что в случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности (и пр.) на земельный участок (его долю) исчисление суммы налога (суммы авансового платежа) в отношении такого земельного участка производится с учетом коэффициента, учитывающего время владения участком в течение налогового (отчетного) периода.

Пример

Организация приобрела и зарегистрировала в собственность 10 мая земельный участок, кадастровая стоимость которого на 1 января текущего года составила 23 000 000 руб. В регионе, в котором расположен земельный участок, для данной категории земель установлена налоговая ставка 1,5% и определены отчетные периоды для уплаты авансовых платежей по земельному налогу.

Авансовый платеж за 1 квартал не исчисляется, так как у организации в 1 квартале не было объекта налогообложения. Для исчисления авансового платежа за 2 квартал необходимо определить специальный коэффициент, разделив количество месяцев владения участком, на количество месяцев в отчетном периоде.

Поскольку земельный участок приобретен до 15 мая, этот месяц при исчислении налога и авансовых платежей принимается за полный календарный месяц.

Коэффициент для расчета авансовых платежей за 2 квартал равен:

2 мес. (май-июнь) : 3 мес. = 0,6667

Авансовый платеж за 2 квартал составит:

23 000 000 руб. х 1,5% х 0,6667 : 4 = 57 503 руб.

В 3 квартале 2012 года организация владела земельным участком все 3 месяца отчетного периода и авансовый платеж за 3 квартал равен:

23 000 000 руб. х 1,5% : 4 = 86 250 руб.

Рассчитаем корректирующий коэффициент для расчета земельного налога за год:

8 мес. (май-декабрь) : 12 = 0,6667

Земельный налог за год составит:

23 000 000 руб. х 1,5% х 0,6667 = 230 012 руб.

Сумма к уплате налога за год за минусом авансовых платежей равна:

230 012 руб. — 57 503 руб. — 86 250 руб. = 86 259 руб.

Пример

Индивидуальный предприниматель 10 августа 2014 года продал использовавшийся им в предпринимательской деятельности земельный участок, кадастровая стоимость которого на 1 января этого года составила 12 000 000 руб. В регионе, в котором расположен земельный участок, для данной категории земель установлена налоговая ставка 1,5% и определены отчетные периоды для уплаты авансовых платежей по земельному налогу.

Авансовые платежи за 1 и 2 кварталы текущего года составили (за каждый квартал):

12 000 000 руб. х 1,5% : 4 = 45 000 руб.

Поскольку участок продан до 15 числа месяца, август при расчете коэффициента в расчет не принимается.

Следовательно, в третьем квартале корректирующий коэффициент равен:

1 мес. (июль) : 3 мес. = 0,3333

За третий квартал авансовый платеж составит:

12 000 000 руб. х 1,5% : 4 х 0,3333 = 14 999 руб.

Рассчитаем корректирующий коэффициент для расчета земельного налога за год:

7 мес. (январь-июль) : 12 = 0,5833

Земельный налог за год составит:

12 000 000 руб. х 1,5% х 0,5833 = 104 994 руб.

Сумма налога за год за минусом авансовых платежей равна:

104 994 руб. — 45 000 руб. — 45 000 руб. — 14 999 руб. = -5 руб.

Получается, что возникла переплата налога, которую можно вернуть из бюджета или зачесть в счет будущих налоговых платежей по правилам ст. 78 НК РФ.

Кто имеет право на льготы

Любой налог подразумевает под собой льготную категорию граждан, которые подпадают под облегчение оплаты. Согласно утвержденным нормативным актам, установлены группы юридических лиц, которые имеют послабления в уплате обязательного бремени при владении землей.

Право на 100% льготу предоставлено следующим категориям юридических лиц:

- Организации инвалидов, оформленные как общественные. Государство избавляет от уплаты учреждения, в составе которых находится более 80% людей с нарушениями здоровья. При этом от выплат избавляется не вся земля, а тот участок, на котором происходит осуществление деятельности инвалидами. Более того, такая информация должна быть прописана в Уставе.

- Общественные народные промыслы. Предприятие избавляется от уплаты земельного налога, если основной деятельностью юридического лица является производство промыслов и их организация. Соответственно, этот вид деятельности закрепляется документально. Если эти сведения фигурируют в уставной документации, то юридическое лицо не делает отчисления в ИФНС.

- Учреждения пенитенциарной службы. Налогом не облагается та земля, на которой деятельность осуществляют уголовно-исправительные колонии. Под эту категорию внесены территории СИЗО, колонии и другие учреждения, в Уставе которых прописан такой вид деятельности.

- Организации, в составе которых находится 100% капитал инвалидов. Не осуществляют налоговые вычеты инвалиды, занятые производственной деятельностью. При этом от бремени избавляются только те наделы, на которых расположены производственные мощностя.

Это не весь перечень льготных организаций. Ознакомиться с полным списком можно в действующем Законодательстве РФ.

Органы местного самоуправления могут устанавливать другие виды предприятий и организаций, которые попадают под льготные категории. А также допускается выделение отдельных категорий земель, на которые распространяются налоговые послабления. К таким территориям относятся:

- обустроенные под автомобильные трассы;

- имеющие статус отдельной экономической зоны.

Льготы предоставляются как на федеральном, так и местном уровне. Необходимость ознакомления с законодательными положениями обусловлена возможностью получения льготы в виде пониженной ставки. Подробная информация предоставляется администрацией по месту регистрации предприятия на основании официального запроса.

Обязательные взносы не оплачивают те владельцы участков, земли которых имеют статус государственной собственности, природной и исторической ценности. Под эту же категорию попадают угодья, на которых осуществляется строительство многоквартирных домов. Освобождены от налогового бремени и религиозные организации.

Для получения послабления, следует направить удостоверяющие документы на право получения льготы не позднее 1 ноября текущего периода. В противном случае налоговая ставка будет начислять в стандартном размере.

Как субъектам предпринимательской деятельности рассчитать земельный налог

Простым гражданам и физическим лицам – индивидуальным предпринимателям можно не переживать по поводу правильности и полноты начисления и уплаты налога на землю. Это обусловлено тем, что все исчисления за них выполнит контролирующий орган. По завершении отчетного года из налоговой службы на домашний адрес физических лиц будут по почте (заказными письмами) направлены уведомления, в которых указана сумма налога к уплате и стоит граничная дата проведения платежных операций.

Что касается коммерческих организаций, то они все расчеты проводят самостоятельно и за их достоверность несут ответственность в соответствии с Федеральным законодательством России. Если в процессе камеральной, комплексной, встречной или внеплановой проверки сотрудники контролирующих органов выявят недоплату в бюджет, то к нарушителям земельного законодательства будут применены штрафные санкции и пени.

Новый земельный налог 2021: об изменениях и порядках начисления

Налог на землю учрежден российским Налоговым Кодексом (НК РФ), а регулируется местными властями городов и регионов.

Местные муниципалитеты уполномочены назначать размер налоговых ставок в рамках, продиктованных гл. №31 НК РФ , регламентировать порядок и срок уплаты (для учреждений), а также вводить льготы и освобождать отдельные категории граждан от уплаты налога.

Ранее величина налога на землю просчитывалась, опираясь на балансовую стоимость участка, которая была довольно низкой. Сумма, ставшая итогом этого подсчета, не являлась обременительной для плательщиков. В шестнадцатом году второго тысячелетия все кардинально изменилось.

Теперь земельный налог (далее как ЗН) будет начисляться с учетом кадастровой стоимости, приравненной к рыночной, что предвещает увеличение суммы в несколько раз. Все дело в том, что устанавливалась кадастровая цена независимыми оценщиками, так сказать «на глазок», основываясь зачастую на недостоверных данных, и в отдельных случаях значительно превысила актуальную рыночную стоимость.

Сроки уплаты земельного налога

Местные власти самостоятельно определяют время внесения налоговых платежей, а также их порядок. Сроки выплаты зависят от того, кем осуществляется платеж – юридическим или физическим лицом.

Для того чтобы провести платеж, необходимо заполнить Декларацию земельного налогообложения. Документ может быть оформлен как в бумажном, так и в электронном виде. Подача печатного варианта передается непосредственно в инспекцию по месту, а электронная форма может быть направлена на официальную почту учреждения. Правильно будет в обоих случаях. Конечная дата регулирования оплаты налога устанавливается Федеральным Законодательством.

Как организовать бухучет

Бухучет организуется по отдельным счетам в разрезе цели, на которую выдана предоплата. Это позволяет специалистам вести надлежащий аналитический учет и контролировать эффективное и целесообразное расходование денег в организации. Ведение бухучета бюджетного учреждения регулируется Инструкцией № 162н (Приказ Минфина РФ от 06.12.2010) и Инструкцией № 157н (Приказ Минфина РФ от 01.12.2010).

Все операции по авансированию в бюджетных учреждениях отражаются на счетах 0 208 00 000 «Расчеты с подотчетными лицами» и 0 206 00 000 «Расчеты по выданным авансам» (Инструкция, утвержденная Приказом Минфина РФ № 25н от 10.02.2006). Для получения предоплаты работнику необходимо написать соответствующее заявление, в котором будут отражены цель и срок выдачи денег (п. 155 Инструкции № 25н).

Особенности уплаты авансовых платежей по земельному налогу в России

Как известно, все собственники участков земли в России обязаны платить за них налог.

Такой платеж именуется земельным налогом, и порядок его уплаты различается в зависимости от плательщика. Для обычных граждан процедура уплаты в разы проще, поскольку в последнем случае каждому плательщику налоговая направляет извещение и сумму уплаты.

По-иному дело обстоит с юрлицами. Об особенностях авансовых платежах по налогу на землю, применяемым в отношении к организациям и пойдет речь далее в статье.

Что такое авансовые платежи по земельному налогу, и к каким субъектам они применяются

В главе 31 НК РФ есть правило, согласно которому власти муниципалитетов не только устанавливают сам земельный налог, но и могут сформировать регламент, по которому его нужно будет исчислять и уплачивать для некоторых категорий налогоплательщиков.

Этот порядок уплаты может применяться при наличии нескольких условий:

- Плательщиком рассматриваемого вида платежа является юридическое лицо;

- Если подобный порядок уплаты предусмотрен соответствующим утвержденным положением муниципального образования, которым и устанавливаются отчетные периоды по налогу на землю.

Таким образом, если местными властями отчетные периоды не установлены, то и авансовые платежи вносить не нужно, а земельный налог уплачивается единовременным платежом.

Чтобы конкретной организации узнать, есть ли необходимость в уплате авансовых платежей, бухгалтер должен:

Срок уплаты авансовых платежей

А в тех муниципалитетах, в которых приняты положения об авансовых платежах касательно налога за землю, установлены и сроки для их выплаты юрлицами. Авансовые платежи рассчитываются по окончании каждого квартала.

То есть учреждения и компании обязаны до 1 декабря текущего года:

- заполнить специальную декларацию, служащую документом отчетности;

- произвести отчисление по налогу за землю в местный бюджет.

По общему правилу вносить средства в счет рассматриваемого налога необходимо каждый квартал.

Сроки поквартальной оплаты устанавливаются отдельно, но в большинстве случаев налогоплательщик должен оплатить налог после завершения соответствующего отчетного периода, то есть: до 31го июля, 30го апреля и 31го октября.

Авансовые платежи в 2017 году для юридических лиц, ИП и физлиц

Компании и индивидуальные предприниматели, при уплате данного налога, должны помнить следующие правила:

- Базой, используемой для того, чтобы исчислить земельный налог, признается кадастровая стоимость участка, которая подлежит пересмотру специализированным органом один раз в 5 лет;

- налоговый период приравнивается к календарному году;

- юридические и сами рассчитывают налог, после чего начисленные суммы налога исчисляют в соответствующий бюджет, а в свою налоговую инспекцию подают правильно заполненную отчетность.

Ранее обязанность исчисления налога и уплаты авансов распространялась и на индивидуальных предпринимателей, однако с 01.01.2015 года ИП не обязаны уплачивать налог за землю по авансовым платежам, а должны делать это наряду с другими гражданами по факту получения налогового уведомления.

Поэтому для ИП налоговый орган сам формирует сумму налога и уведомляет о необходимости его уплатить в соответствующем документе.

Начисляются ли пени на авансовые платежи по земельному налогу при несвоевременной уплате

Единственным видом ответственности за несвоевременное внесение организацией авансового платежа, является пеня.

Порядок ее начисления определен статьей 75 НК РФ. И в основном все муниципалитеты принимают соответствующие положения, которые закрепляют обязанность платить пени в случае просрочки.

Поэтому налогоплательщику, просрочивший уплату авансового платежа, начисляется пеня за каждый день просрочки начиная со дня, который следует за последним днем, когда нужно было внести сумму аванса за земельный налог.

Существует несколько вариантов для оплаты пени:

- вместе с авансовым платежом;

- отдельно, уже после уплаты налога;

- принудительное взыскание с банковских счетов организации или за счет другого имущества налогоплательщика.

Юридическим лицам необходимо помнить, что штрафы за невнесение авансовых платежей не устанавливаются.

Что нужно знать, изучив вопрос об авансовых платежах, уплачиваемых в счет налога за землю:

- Они подлежат уплате, только если правило об этом установлено в соответствующем положении на уровне муниципального образования.

- Обязанность вносить авансовые платежи возложена только на юридических лиц.

- За неуплату авансов в качестве меры ответственности применяется только пеня.

Не нашли ответа на свой вопрос? Звоните на телефоны горячей линии.

+7 (499) 110-86-72

Москва и область

Налог на земельный надел с физлиц

Отдельное физическое лицо обязано внести платеж за владение землей одной суммой по итогам отчетного года.

Налоговая служба отправляет уведомление о необходимости уплаты земельного налога с указанием начисленной суммы. Однако землевладелец может проверить точность расчета. Для этого он должен знать о наличии или отсутствии законодательных актов, утвержденных на местном уровне.

Физлицо уточняет следующие данные:

- может ли землевладелец пользоваться возможными льготами при уплате земналога;

- стоимость земли, подлежащей налогообложению;

- ставку налога для конкретной категории участка земли.

В регионах действуют различные системы льготирования для физлиц. Территориальная НС может предоставить информацию по конкретному запросу индивидуального владельца землей. Если он располагает возможностью пользоваться льготой, ему необходимо написать заявление в налоговую службу, приложив к нему документ о праве собственности на землю. Налоговая служба дает подтверждающий документ о праве на льготу.

При ее отсутствии налогоплательщик производит пересчет на основе кадастровой стоимости земли, находящейся в его владении. После уточнения процентной ставки, можно приступить к расчету и убедиться в правильности исчисления налоговыми органами.

Граждане должны знать о том, что НК РФ запрещает превышать установленные им процентные ставки в зависимости от категории земель:

- 0,3% – для земель сельскохозяйственного назначения и дачных участков;

- 1,5% – для остальных категорий.

Льготный земналог = (кадастровая стоимость – необлагаемая сумма) ? процентная ставка

Чтобы просчитать размер платежа за владение земельным участком, учитываются полные месяцы, расчет производится по тому же принципу, что и для юрлиц.

Петров И. В. владел дачным участком с начала 2021 г., 17 сентября он его продал.

Цена по кадастру – 850 000 руб.

Ставка – 0,3%.

Льгота – отсутствует.

Аванс – нет.

Налог на дачный участок = 850 000 ? 0,3% ? (9 / 12) = 1 912 руб.

В ст.388 НК РФ изложены основы обязательной уплаты взноса за пользование землей, которая находится в собственности без срока права пользования или посредством наследства на пожизненный срок.

Если произошли изменения стоимости по земельному кадастру в течение текущего года, они будут учтены только в последующем году.

При допущении технической ошибки местным органом ФНС производятся исправления, и пересчитывается сумма платежа в текущем году.

Изменения стоимости участка по кадастру могут быть связаны с решением комиссии, рассматривающей споры или решением суда. Согласно п.1 ст.391 НК РФ, такие изменения вносятся в том году, в который было заявлено о пересмотре цены, но не раньше, чем будет внесена стоимость, которая явилась причиной спора земли, в кадастр.

При совместной собственности без определения долей, налогообложение рассчитывается в равных частях (п.п.1-2 ст.392 НК РФ).

Платеж необходимо внести до 1 декабря того года, который следует за налоговым периодом. Например, налог за 2021 г. следует внести до 1 декабря 2021 г.

Организации выполняют эту процедуру самостоятельно, а физические лица могут себя не утруждать. Однако, несмотря на то, что расчет суммы данного платежа производят налоговики, процесс расчета остается прозрачным. Гражданин может проверить правильность указанной в уведомлении суммы, для чего придется самостоятельно произвести пересчет.

Как рассчитать авансы по фактическим показателям

Если организация приняла решение платить в бюджет по фактическим показателям полученной прибыли, то придется подать соответствующее заявление в инспекцию. Такой формат взаимодействия с бюджетом подойдет для экономических субъектов, деятельность которых носит сезонный характер. Авансирование исчисляется, исходя из фактической прибыли за отчетный месяц. Кроме того, компании придется сдавать ежемесячные декларации.

Отчетными периодами признаются месяц, два месяца, три и т. д. Сумма к уплате в бюджет исчисляется как налогооблагаемая база, помноженная на ставку обязательства. Сумма аванса исчисляется как разница между начисленным платежом и уже уплаченным.

ВАЖНО!

Исключения

Исключения можно разделить на следующие группы. Ниже мы рассмотрим их подробнее.

Участки, подвергшиеся изъятию по Земельному кодексу

Согласно статье 27 к ним относятся:

- участки с размещенными на них национальными парками и заповедниками;

- участки, необходимые для локации Вооруженных Сил России, военных органов, формирований и т. п.;

- участки с сооружениями и конструкциями, необходимыми для защиты российских государственных границ;

- участки, на которых размещены сооружения и здания с военными судами;

- участки, на которых расположены захоронения военных и гражданских лиц;

- участки, на которых мобилизуются объекты ФСБ;

- участки, на которых мобилизуются объекты ФС исполнения наказаний;

- участки, на которых расположены объекты государственной системы охраны;

- участки с опасными объектами — хранилищами атомных, ядерных, радиационных веществ;

Участки, по которым установлены ограничения в пользовании

К ним относятся:

- природные территории особого хранения;

- лесной фонд;

- земли с расположением водных объектов, принадлежащих государству на федеральном или местном уровне;

- земли с ценными объектами, относимыми к культурному наследию — российскому или всемирному;

- земли, необходимые для обороны государства и таможенных процедур;

- земли, назначенные для строительства морского, водного и воздушного транспорта, автомобильных дорог;

- земли, на которых расположена инфраструктура космической отрасли;

- земли, на которых осуществляется промышленность в сфере наркотических и ядовитых веществ;

- загрязненные земли;

- земли, попавшие в санитарную зону водных объектов;

- земли, входящие в запасы государственных потребностей;