- Заполнение и отправка формы поставщиком

- Срок, в течение которого нужно выписать документ

- Сведения о валюте

- Образец заполнения

- Как оформить с/ф при получении аванса по реализации

- Расчёт ставки НДС и отражение суммы налога

- Зачет авансов полученных

- Для продавца

- Учимся работать с НДС часть 3 — авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

- Ситуация для учёта

- Суть урока

- 1 квартал

- Проводим выписку по банку

- Заносим счёт-фактуру на аванс поставщику

- Смотрим итоговый НДС к возмещению за 1 квартал

- 2 квартал

- Поступление товара

- Идентификация сторон сделки в счете-фактуре

- Законодательная база

- Импортные товары

- Таблица соответствия «Видов активов и обязательств» и счетов «Плана счетов» (новая). БП 3.0

- Правила заполнения документа: пошаговая инструкция

- Заполнение авансового счета-фактуры: нюансы

- С 1 января УПД и счета‑фактуры можно выставлять только в новом формате

- Изменения, связанные с маркировкой

- Изменения, связанные с закупками

- Изменения, влияющие на обработку документов

- Компаратор оборотов в информационных базах Промо

- Заполнение счета-фактуры по строкам

- Когда оформляют — в течение 5 календарных или рабочих дней?

- Должны ли совпадать даты выдачи авансового документа и акта выполненных работ?

- Что будет в случае несовпадения?

- Идентификация «предмета реализации» в счете-фактуре

Заполнение и отправка формы поставщиком

Налоговый кодекс не предусматривает исключений по выставлению формы. Однако существует постановление российского правительства, которое указывает на случаи, когда счет-фактура может не оформляться. Перечислим их:

- аванс выдан на поставку продукции, которая будет произведена через 6 месяцев или позже;

- платёж осуществлён по операции, ставка НДС которой равна 0 или не уплачивается;

- фирма не уплачивает НДС по 145 статье НК РФ.

Срок, в течение которого нужно выписать документ

Фирма-продавец обязана составить и отправить счет-фактуру покупателю не позднее 5 дней с момента получения денежных средств или оплаты в неденежной форме.

Сведения о валюте

В строке 7 должен быть указан цифровой код и соответствующее ему наименование валюты согласно Общероссийскому классификатору валют ОК (МК (ИСО 4217) 003-97) 014-2000, в том числе при безденежных формах расчетов. Например, в данной строке могут быть указаны следующие показатели:

«российский рубль, 643» – если цена (тариф) определяется в российских рублях и копейках;

«доллар США, 840» – если цена (тариф) определяется в долларах США и центах;

«евро, 978» – если цена (тариф) определяется в евро и евроцентах.

Продавец может выставить счет-фактуру в иностранной валюте, только если цены и расчеты по договору выражены в валюте. Если же цены выражены в валюте или в условных единицах, а расчеты ведутся в рублях, то в строке 7 указывается «российский рубль, 643».

Это следует из положений пункта 7 статьи 169 Налогового кодекса РФ и подпункта «м» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Внимание: неправильное указание кода и наименования валюты является основанием для отказа в вычете НДС. Контролирующие ведомства квалифицируют такое нарушение как ошибку, не позволяющую правильно определить стоимость товаров (работ, услуг, имущественных прав) и сумму предъявленного НДС

Об этом сказано в письме Минфина России от 11 марта 2012 г. № 03-07-08/68.

Ситуация: может ли банк выставить счет-фактуру в иностранной валюте за выполнение функций агента валютного контроля? Стоимость услуг выражена в валюте, а списывается в рублях с рублевого счета организации

Нет, не может.

В иностранной валюте счет-фактура может быть выставлен в единственном случае: если и стоимость услуг по договору выражена в иностранной валюте, и расчеты по этому договору тоже проводятся в иностранной валюте. Когда же стоимость услуг оценивается в иностранной валюте, а оплачиваются эти услуги в рублях, то в строке 7 счета-фактуры исполнитель должен указать наименование валюты: «российский рубль, 643». Это следует из положений пункта 7 статьи 169 Налогового кодекса РФ и подпункта «м» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письмах Минфина России от 6 июля 2012 г. № 03-07-15/70 и ФНС России от 12 сентября 2012 г. № АС-4-3/15209 (документы размещены на официальном сайте ФНС России в разделе «Разъяснения, обязательные для применения налоговыми органами»).

Приведенные требования являются едиными для всех налогоплательщиков, реализующих товары (работы, услуги) на территории России. Никаких исключений в отношении банков, оказывающих услуги агентов валютного контроля, нет.

Услуги валютного контроля (проверка соблюдения валютного законодательства при совершении валютных операций) не относятся к банковским операциям, поэтому облагаются НДС. Это следует из положений статьи 23 Закона от 10 декабря 2003 г. № 173-ФЗ, статьи 5 Закона от 2 декабря 1990 г. № 395-1, подпункта 3 пункта 3 статьи 149 Налогового кодекса РФ и подтверждается пунктом 9 информационного письма Президиума ВАС РФ от 31 мая 1999 г. № 41, письмом ФНС России от 17 мая 2005 г. № ММ-6-03/404.

При реализации услуг, облагаемых НДС, исполнитель (банк) обязан выставить заказчику счет-фактуру, в котором должны быть заполнены обязательные реквизиты (п. 3, 5 ст. 169 НК РФ). Одним из таких реквизитов является наименование валюты (подп. 6.1 п. 5 ст. 169 НК РФ). В рассматриваемой ситуации банк определяет стоимость своих услуг в иностранной валюте, а оплату за эти услуги взимает в рублях. Поэтому в строке 7 счета-фактуры должно быть указано наименование валюты: «российский рубль, 643».

Если же банк все-таки предъявил вашей организации счет-фактуру, в котором обозначил сумму НДС в иностранной валюте, то такой документ считается составленным с нарушением требований законодательства. Принимать на основании него налог к вычету нельзя.

Ведь ошибки в строке 7 счета-фактуры могут помешать налоговой инспекции правильно определить стоимость оказанной банком услуги и сумму НДС. Как следствие, организация – заказчик услуг может быть лишена права на вычет налога по такому счету-фактуре. Это следует из положений абзаца 2 пункта 2 статьи 169 Налогового кодекса РФ и подтверждается письмом Минфина России от 11 марта 2012 г. № 03-07-08/68.

Чтобы избежать отказа в вычете НДС, счет-фактуру с ошибкой в указании валюты в книге покупок не регистрируйте (п. 3 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Потребуйте от бухгалтерии банка направить вам исправленный счет-фактуру взамен ошибочного.

Образец заполнения

Оформление и заполнение документа происходит по утверждённым формам. Как и в обычном счёте-фактуре, в документе на аванс должны быть указаны следующие данные:

- номер;

- дата;

- физические показатели товара;

- название фирмы и адреса продавца и покупателя;

- ИНН, КПП обеих сторон.

Как оформить с/ф при получении аванса по реализации

Особенности заполнения документа связаны с тем, что в нём необходимо отразить факт получения предоплаты. С этой целью в счёт-фактуру должны вноситься:

- реквизиты платёжного поручения, на основании которой оплачен аванс. Прочерк ставится только в случае неденежного авансирования;

- вид валюты и её код;

- сумма предоплаты.

Примите к сведению, что каждая счёт-фактура должна оформляться на отдельном листе.

Расчёт ставки НДС и отражение суммы налога

Момент определения налоговой базы по НДС в случае получения аванса напрямую связан с датой получения предоплаты за товары или услуги. При поступлении денег на расчётный счёт или получения оплаты в неденежной форме в обязательном порядке должна выставляться авансовая счёт-фактура. Для расчёта суммы НДС, причитающегося к уплате в бюджет по итогам квартала или года необходимо использовать расчётную ставку.

https://glavkniga.ru/situations/k503261

Зачет авансов полученных

Зачет аванса, полученного от покупателя и приятие его к вычету.

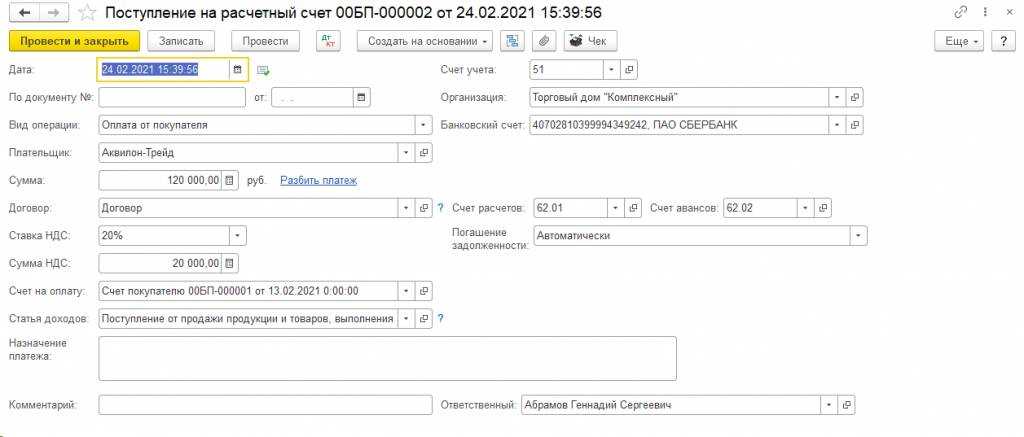

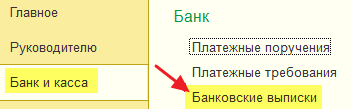

Поступление аванса от покупателя оформляется в программе документом «Поступление на расчетный счет» во вкладке «Банк и касса – Банковские выписки — Поступление на расчетный счет».

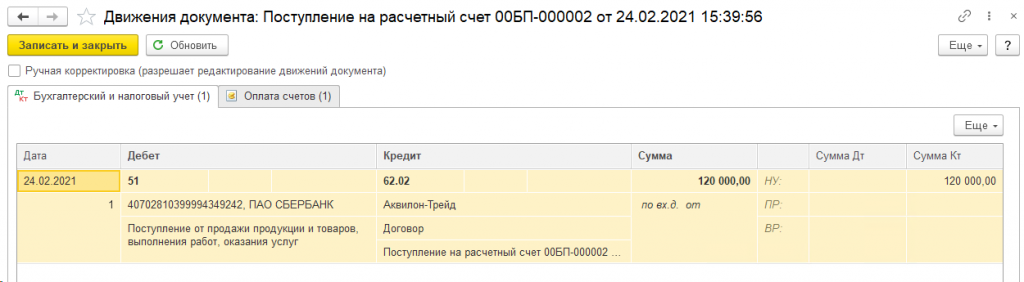

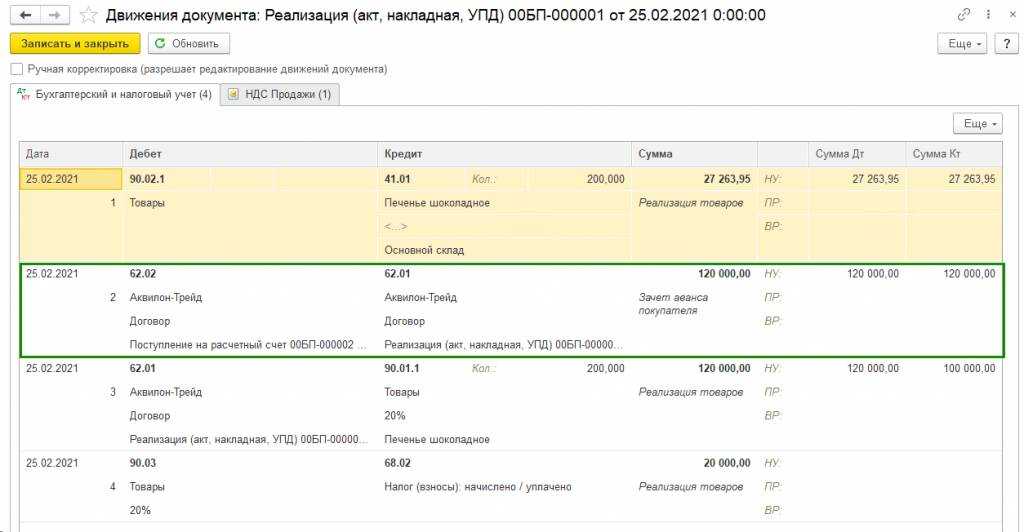

При просмотре проводок счет Кредита 62.02 говорит о факте аванса от покупателя.

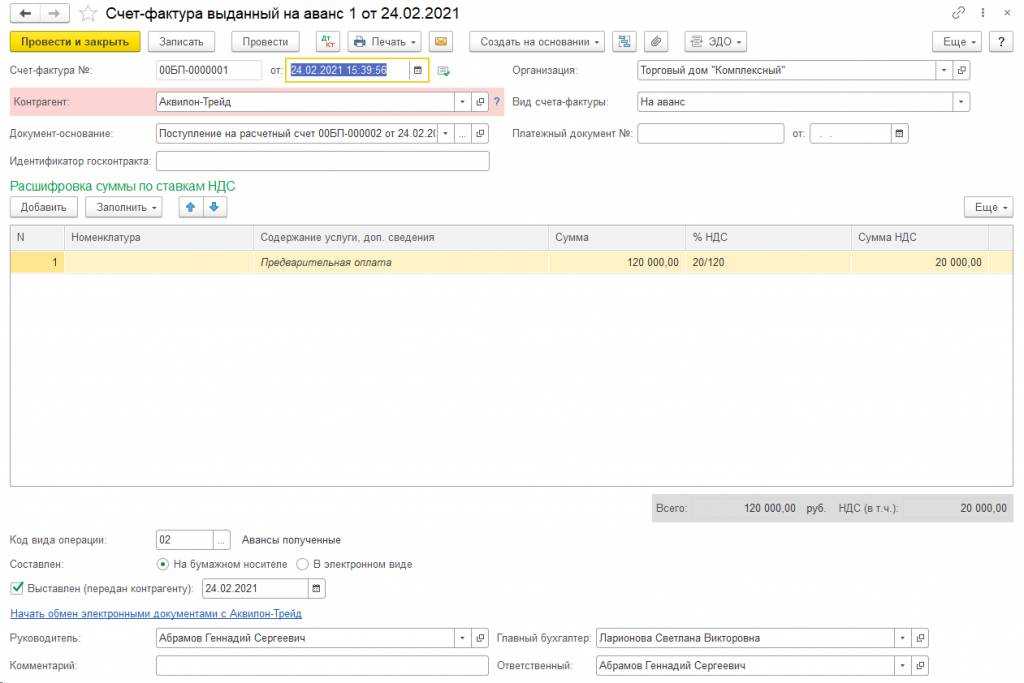

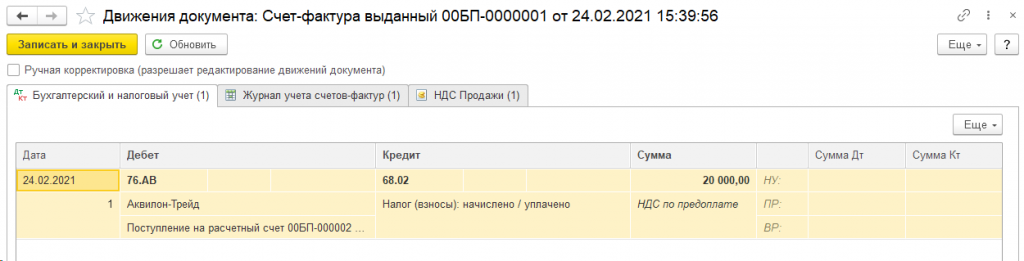

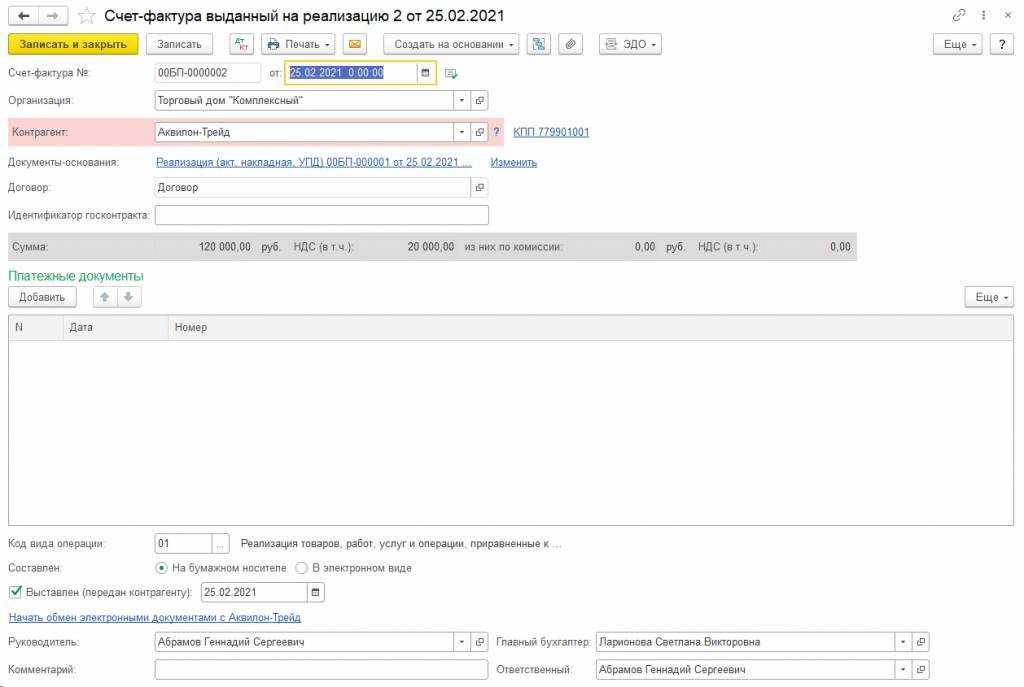

На основании документа поступления оформлен счет-фактура, выданный на аванс.

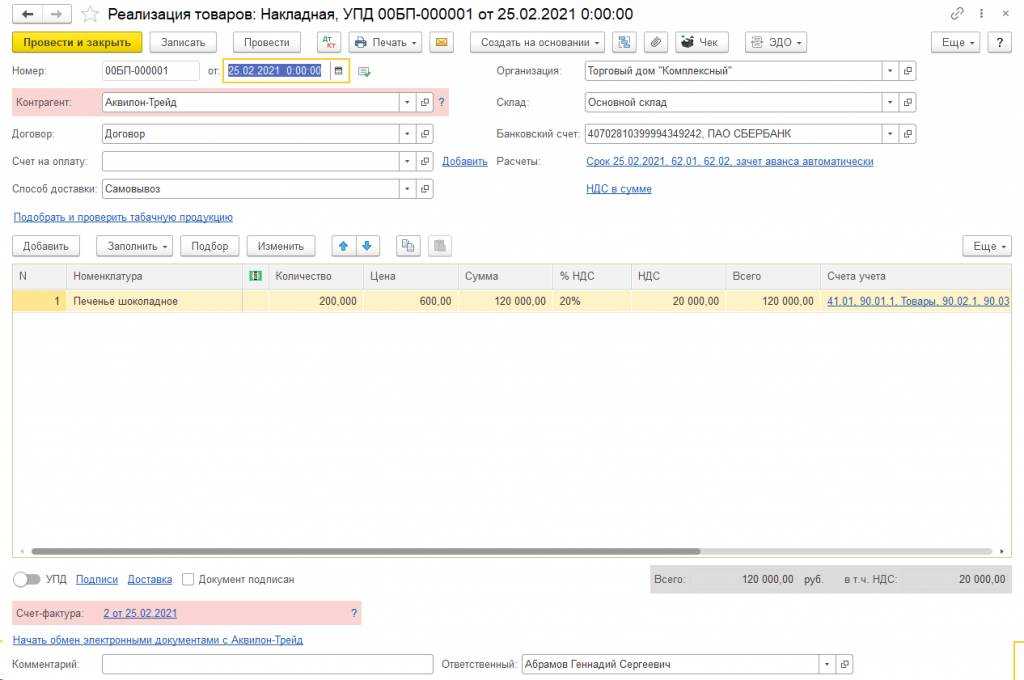

При реализации товаров покупателю в базе оформляется документ «Реализация товаров»: Продажи – Реализация (акт, накладная).

А также счет-фактура с кодом вида операции 01.

После проведения данного документа происходит зачёт аванса, что видно из проводок.

Для восстановления НДС в разделе «Отчеты – Отчетность по НДС» выполняем регламентную операцию «Формирование записей книги покупок». С помощью этой операции происходит вычет НДС с аванса полученного. Если же не заполнить данную операцию, то НДС будет принят к вычету дважды.

Для продавца

Для продавца этот документ также обозначает завершенность авансовой сделки и дает право на выполнение необходимых налоговых вычетов. Для этого продавец после того, как он получит от покупателя установленную сумму предоплаты (аванса), должен произвести оформление такого авансового счета (как заполнить АСФ?).

Произойти это должно не позднее, чем через 5 суток с момента зачисления средств. Составляться документ должен в двух экземплярах, после чего его нужно зарегистрировать в соответствующей книге.

В случае же, если счет составлен неверно, либо не зарегистрирован, то фирма лишается прав на вычет и может получить штраф от налогового органа.

Учимся работать с НДС часть 3 — авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> НДС

2016-12-08T14:03:45+00:00

|

|

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: «Учёт НДС с авансов, оплаченных поставщикам».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Оглавление

Ситуация для учёта

Мы (ООО «НДС») подписали договор с ООО «Поставщик» на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- В 1 квартале мы согласно договора перевели аванс поставщику в размере 90 000 рублей.

- Во 2 квартале ООО «Поставщик» отгрузил нам товар на всю сумму, указанную в договоре (150 000 рублей).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

Итого к возмещению:

- За 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- За 2 квартал 150 000 * 18 / 118 — 13 728.81 = 9 152.54

1 квартал

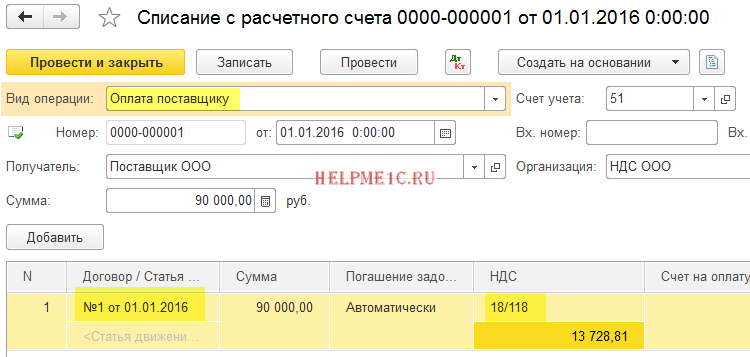

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО «Поставщик»:

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

- Вид операции «Оплата поставщику».

- Отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке.

- Выделенный НДС по расчётной ставке (18/118).

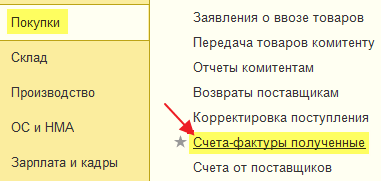

Заносим счёт-фактуру на аванс поставщику

Получив от ООО «Поставщик» экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

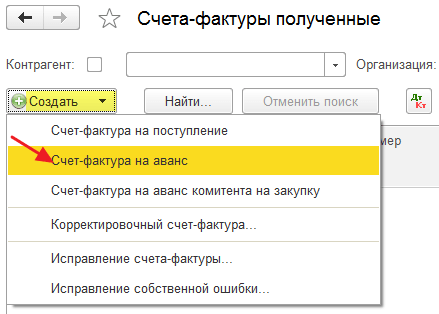

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

- Номер и дата, указанные в счете-фактуре от поставщика (№10 от 03.01.2016).

- Вид счета-фактура: «На аванс».

- Документ-основание: банковская выписка, по которой мы перечислили аванс с нашего расчетного счета на счет поставщика.

- Установленная галка «Отразить вычет НДС в книге покупок».

- Код вида операции 02 «Авансы выданные».

Проводим созданный счет-фактуру (кнопка «Провести и закрыть»).

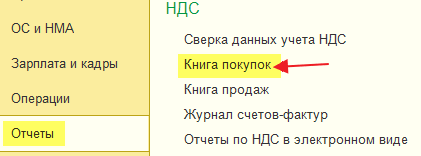

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

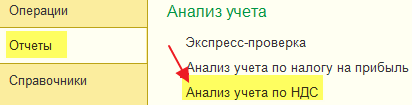

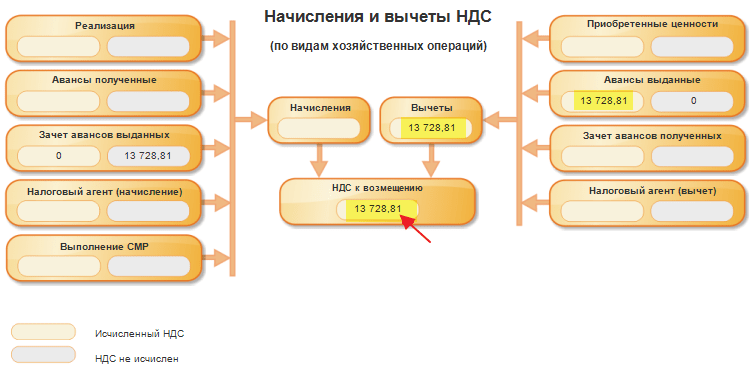

Смотрим итоговый НДС к возмещению за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем «Анализ учета по НДС»:

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

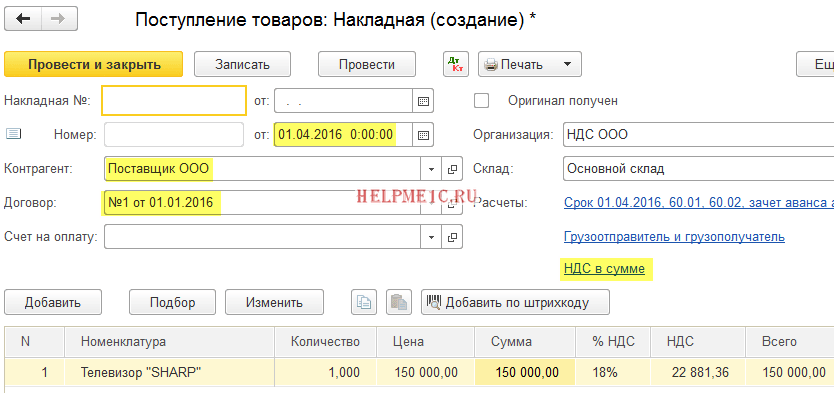

Поступление товара

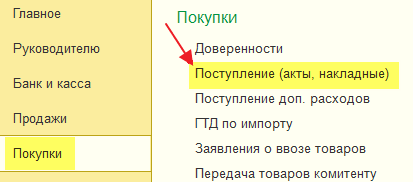

Заносим в программу поступление товара от ООО «Поставщик» 01.04.2016 на сумму 150 000 рублей (включая НДС):

Создаём новый документ:

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма «без ндс» не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как «НДС в сумме».

Идентификация сторон сделки в счете-фактуре

Сведениями, по которым можно идентифицировать продавца и покупателя, является наименование организации (либо Ф.И.О. индивидуального предпринимателя), ИНН и адрес

Поэтому стоит обращать внимание на правильность оформления данных показателей

С названием организации вопросов обычно не возникает, равно как и с Ф.И.О. индивидуального предпринимателя. Бывает, что предприниматели, выписывая счета-фактуры своим покупателям, не указывают там свой статус. В итоге выглядит так, как будто счет-фактуру составил не ИП, а обычное физлицо Василий Иванов. А Василий Иванов как физлицо в принципе не может выставлять счета-фактуры, так как не является плательщиком НДС.

Так вот, такое заполнение не должно создать негативных последствий для покупателя, потому что возможность идентификации продавца в данной ситуации все же имеется. Отсутствие статуса ИП не мешает понять, кто продавец. Разъяснения Минфина РФ подтверждают, что подобное заполнение не свидетельствует о нарушениях в счете-фактуре (письмо от 07.05.2018 № 03-07-14/30461).

Следующее разъяснение чиновников касается заполнения сведений о наименовании организации-покупателя

В письме ФНС России от 09.01.2017 № СД-4-3/2@ обращено внимание на то, что организация-покупатель не сможет предъявить к вычету НДС, если в данной строке будут указаны не ее реквизиты, а фамилия ее сотрудника, который товар приобрел. Думаем, данная ситуация – большая редкость, но если все же вы с ней столкнулись, то имейте в виду, что подобное оформление – грубейшая ошибка

Что касается адреса, то должен быть указан тот адрес, который содержится в ЕГРЮЛ или ЕГРИП. Об этом сказано в подпункте «г» пункта 1 Правил заполнения счета-фактуры (утв. постановлением Правительства РФ от 26.12.2011 № 1137). При этом не страшно, если в адресе организации, указанном в счете-фактуре, использована иная последовательность слов, чем в реестре. Как сообщают чиновники, такое заполнение не может являться препятствием для получения вычета по НДС (письмо Минфина России от 23.11.2018 № 03-07-11/84720).

А будет ли считаться серьезным нарушением наличие незначительных изменений в написании адреса (например, использование строчных букв вместо заглавных, сокращение слов «город», «улица», замена слова «помещение» на слово «офис» и т. п.)? Нет, не будет. Сам адрес-то верный. Чиновники тоже не видят в этом ничего противозаконного (письма Минфина РФ от 17.08.2018 № 03-07-14/58351, от 02.04.2018 № 03-07-14/21045, от 29.01.2018 № 03-07-09/4554).

Из-за незначительных искажений в написании адреса продавца или покупателя налоговики не имеют права снимать вычет.

Законодательная база

Стандартные реквизиты счетов-фактур по отгрузке, авансам и корректировке изложены в пунктах 5, 5.1 и 5.2 НК РФ. Порядковый номер также считается реквизитом. Однако в законе нет порядка нумерации. Особенности этой операции прописаны в Постановлении РФ от 26 декабря 2011 года под номером 1137. В частности, отсылка к этому нормативному акту содержится в пункте 8 статьи 169 НК РФ.

Порядок нумерации не редактируется уже много лет. Одни из последних новшеств были внесены в 2014 году: в постановлении был указан разделительный символ, который используется при составлении документации. Данный закон касается следующих структур:

- Обособленных подразделений.

- Доверительных менеджеров.

- Лиц, участвующих в товариществе.

В частности, для разделения нужно использовать знак «/».

Импортные товары

Графы 10 и 10а «Страна происхождения товара» и 11 «Регистрационный номер таможенной декларации» продавец заполняет, только если страна происхождения товаров не Россия (абз. 2 подп. 14 п. 5 ст. 169 НК).

Если цифровой код, указанный продавцом, не соответствует наименованию страны, то эта ошибка не является основанием для отказа покупателю в вычете НДС (письмо ФНС от 04.09.2012 № ЕД-4-3/14705).

В графе 11 счета-фактуры указывают регистрационный номер таможенной декларации. Реквизит заполняйте не только в отношении иностранных товаров, но в отношении товаров, выпущенных для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области (подп. «л» п. 2 раздела II приложения 1 к постановлению Правительства от 26.12.2011 № 1137).

В случаях, предусмотренных статьями 120 и 441 ТК ЕАЭС, таможня может выпустить импортные товары до подачи таможенной декларации. Естественно, при реализации таких товаров продавец не сможет указать в счете-фактуре регистрационный номер таможенной декларации. Вместо него продавец впишет в графу 11 счета-фактуры регистрационный номер заявления, на основании которого таможня выпустила товар. Такая запись не является ошибкой и не лишает покупателя права на вычет НДС (письмо ФНС от 25.07.2018 № СД-4-3/14384).

Налоговые инспекторы не должны отказывать в вычете НДС, если найдут и такие ошибки: – вместо регистрационного указан полный номер таможенной декларации при реализации товаров, ранее ввезенных в Россию (письмо Минфина от 18.01.2018 № 03-07-09/2213); – отражена неполная информация о регистрационном номере таможенной декларации (письмо Минфина от 18.02.2011 № 03-07-09/06).

Для товаров, которые ввезли в Россию из стран ЕАЭС, правила такие. На внутренних границах таможенного контроля нет. Поэтому при ввозе таких товаров в Россию таможенную декларацию не оформляют (ст. 5 ТК ЕАЭС, п. 3 ст. 28 Договора, ратифицированного Законом от 03.10.2014 № 279-ФЗ). А значит, продавец не должен указывать в счете-фактуре страну происхождения и реквизиты таможенной декларации – в графах 10, 10а и 11 он проставит прочерки.

Если же в графах 10 и 10а продавец все-таки указал страну происхождения товара, например Республика Беларусь, Республика Казахстан или ЕАЭС, то это не основание для отказа в вычете НДС по такому счету-фактуре (письма Минфина от 25.07.2012 № 03-07-13/01-43, от 11.01.2011 № 03-07-08/03). Подробнее читайте Опасные и безопасные ошибки в счетах-фактурах.

Таблица соответствия «Видов активов и обязательств» и счетов «Плана счетов» (новая). БП 3.0

Налог на прибыль. ПБУ 18/02. Учет отложенного налога на счетах 09 и 77 ведется в разрезе «Видов активов и обязательств». Данный внешний отчет выводит таблицу соответствий «видов активов и обязательств» и счетов «Плана счетов», на которых отражаются разницы по этим видам активов. Бесплатно можно скачать PDF-файл с Таблицей соответствий «видов активов и обязательств» и счетов учета временных разниц — для типовой Бухгалтерия.3.0.

Это новая публикация, новый отчет, в котором используются новые алгоритмы БП 3.0. Видимо, с переходом с 2020 года на балансовый метод учета ПБУ 18/02 потребовались изменения в аналитическом учете отложенного налога. Это и послужило основанием разработки нового отчета.

1 стартмани

Правила заполнения документа: пошаговая инструкция

Сначала займемся заполнением строк, они находятся перед табличной частью:

- Строка No 1 – номер по порядку (берется из списка документов), дата.

- Строка 2, 2а, 2б – местоположение и реквизиты продавца.

- Строка 4 – пишите местоположение окончательного получателя, в случае если окончательный адресат и имеется потребитель товара, то ставьте прочерк.

- Строка 5 – тут пишем номер, дату документа. При выставлении счет-фактуры на основе сразу нескольких платежей, указываются все без исключения платежки. Если же предварительная оплата товара была совершена не денежным методом, только тогда в графе 5 устанавливается прочерк. Таким образом, счет-фактуру может оформлять только лишь по факту поступившего платежа.

- Строчка 6, 6а, 6б – местоположение и реквизиты покупателя.

- Строчка 7 – код денежной единицы, в случае если рубль, тогда 643.

- Строчка 8 – поставщики по госконтракту показывают шифр такого договора.

Теперь же приступим к заполнению табличной части формы. В данной части бланка заполняются только лишь 1, 7, 8 и 9 раздел, а в других устанавливаются прочерки.

-

Обязательно в графе 1 указывается:

- название товара;

- представление произведенных работ, оказанных услуг, имущественного права.

Можно ли будет писать вместо наименования товара фразу “Предварительная оплата”? Еще в 1 графе возможно написать фразу «Предоплата по договору…» без предоставления названия товаров (работ, услуг). Подобная формулировка в «авансовом» счете-фактуре вполне возможна. В подобном случае в графе 1 советуем написать фразу «Предварительная оплата за… (обязательно наименование товара) по договору…».

Если продавец четко понимает, за какие непосредственно товары(работы, услуги) получена оплата от потребителя, в графе 1 счета-фактуры возможно указывать их непосредственные наименования. При этом необходимо сделать неотъемлемую пометку, что сумма налога вычисляется непосредственно с суммы приобретенной предоплаты.

- Графы 2, 3, 4 (единица измерения, число, цена за штуку измерения) заполнять не нужно. Помимо этого, не указываются данные в графах 10, 11 (страна возникновения товара, номер таможенной декларации). В них необходимо установить прочерки. При исчислении НДС конкретно с суммы предоплаты используется расчетная сумма налога.

- Раздел 7 – указывается расчетная налоговая ставку. В акте возможно делать отметку, предположим, принято от такого-то.

Заполненную форму должен подписать руководитель фирмы и её главбух, или при отсутствии последнего ответственное лицо.

Подробный порядок заполнения АСФ вы найдете тут.

Заполнение авансового счета-фактуры: нюансы

Есть ряд нюансов, на которые полезно обратить внимание при формировании счета-фактуры по указанной схеме. Минфин РФ в письме № 03-07-11/427, изданном 16.10.2012, высказывает мнение, что вносить порядковые номера авансовых счетов-фактур следует в единый перечень с теми, что устанавливаются для отгрузочных счетов-фактур

Это вполне логично, исходя из той точки зрения, что указанные разновидности счетов-фактур предназначены для осуществления одних и тех же юридических действий в части реализации покупателем права на вычет по НДС

Минфин РФ в письме № 03-07-11/427, изданном 16.10.2012, высказывает мнение, что вносить порядковые номера авансовых счетов-фактур следует в единый перечень с теми, что устанавливаются для отгрузочных счетов-фактур. Это вполне логично, исходя из той точки зрения, что указанные разновидности счетов-фактур предназначены для осуществления одних и тех же юридических действий в части реализации покупателем права на вычет по НДС.

О нумерации счетов-фактур не по порядку читайте здесь.

В ряде случаев предоплата от покупателя поступает еще до того момента, как станут известны наименования товаров, работ, услуг, подлежащих включению в графу 1 счета-фактуры авансового типа. В письме Минфина № 03-07-09/22, изданном 26.07.2011, содержится мнение, что в подобных случаях в счете-фактуре следует отражать обобщенное название продукции (например, «кондитерские изделия»).

Читайте статью «Правомерен ли отказ в вычете НДС, если в счете-фактуре наименование товара (работ, услуг) приведено в обобщенном виде?».

В случае если аванс получен за товары, которые реализуются по ставкам 10 и 20%, в авансовом счете-фактуре нужно выделить группы товаров и по каждой группе проставить соответствующую ставку налога – 20/120 или 10/110 (п. 1 письма Минфина № 03-07-15/39 от 06.03.2009).

Какие проблемы будут у продавца и у покупателя, если этого не сделать, мы рассказали здесь.

Можно отметить, что сотрудники организации, ответственные за документооборот, для удобства хранения и использования авансовых счетов-фактур вправе указывать дополнительную информацию в дополнительных строках и графах, не изменяющих форму счет-фактуру (п. 9 Правил заполнения счета-фактуры, письма Минфина РФ от 08.04.2016 № 03-07-09/20121, от 26.02.2016 № 03-07-09/10933, от 24.11.2015 № 03-07-09/68169, от 08.04.2016 № 03-07-09/20121).

Авансовый счет-фактуру должны подписать руководитель фирмы и главный бухгалтер (либо сотрудники, которые их заменяют). Если бизнесом владеет ИП, то подписывать документ должен он сам или уполномоченное им лицо, но в любом случае в счете-фактуре нужно указать реквизиты свидетельства о государственной регистрации этого индивидуального предпринимателя. Те же правила установлены для отгрузочных и корректировочных счетов-фактур.

С 1 января УПД и счета‑фактуры можно выставлять только в новом формате

ФНС утвердила новый формат для первичных документов, счёта-фактуры и УПД. Перейти на него должны все организации, которые обмениваются электронными документами.

Что меняется

До 1 января 2020 года электронные первичные документы, формы УПД и счета-фактуры можно создавать по двум форматам:

- в старом, который закреплён в приказе ФНС от 24.03.2016 № ММВ‑7–15/ (далее — приказ 155),

- и новом, который утверждён приказом ФНС от 19.12.2018 № ММВ‑7–15/ (далее — приказ 820).

1 января 2020 года приказ 155 утратит силу, создавать счета-фактуры и УПД можно будет только в новом формате. В старом формате они не будут соответствовать требованиям закона (п. 1 ст. 169 НК РФ).

Документы в старом формате, который вы выставили до 1 января 2020 года, ФНС будет принимать до конца 2022 года. В 2023 году приёмные комплексы перестанут обрабатывать электронные счета-фактуры и УПД со счётом-фактурой в старом формате. Вы сможете представить только печатную форму документа.

Изменения, связанные с маркировкой

В электронных формах УПД по новому формату можно зафиксировать коды товара. Для прослеживаемой импортной продукции выделены поля под регистрационный номер партии товара и его количество.

В одном документе могут быть либо прослеживаемые, либо маркируемые товары, так как в названии файла указывается соответствующий префикс.

Изменения, связанные с закупками

Федеральное казначейство санкционирует все расходы получателей бюджетных средств. Чтобы отслеживать оплату по закупкам, в документах указывается, в частности, информация по контракту.

В формате по приказу 155 это был только идентификатор госконтракта (таблица 5.9). В новом формате УПД появился новый блок (таблица 5.10), куда заносятся дата и номер госконтракта, номер лицевого счета продавца, наименование территориального органа Федерального казначейства и другие реквизиты.

Изменения, влияющие на обработку документов

С первичными документами в новом формате проще работать пользователям ЭДО и контролирующим органам. Участники сделки могут договориться о структуре информационных полей и заполнять документы по этой структуре. Стало удобнее отражать дату оказания услуг, выполнения работ или поставки товаров. Характеристику, сорт, артикул и код товара вынесли в отдельные поля — теперь система ЭДО может автоматически обработать эти данные.

Все изменения в формате и требования по заполнению отражены в приказе 820.

Компаратор оборотов в информационных базах Промо

Простой, универсальный, удобный и очень быстрый инструмент для сравнения оборотов в двух информационных базах через COM-соединение. В отчете на указанном интервале поиска выделяются все интервалы, на которых обороты по заданному регистру различаются. Это делается методом половинного деления. В этих интервалах показываются регистраторы, имеющие различающиеся обороты. Универсальность достигается возможностью выбора контролируемого регистра (включая регистр бухгалтерии), набора учитываемых при сравнении ресурсов выбранного регистра, отбора по организации и возможностью задания списка контролируемых счетов.

1 стартмани

Заполнение счета-фактуры по строкам

С 1 июля 2021 года действует новая форма счета-фактуры, добавлена новая строка 5а для реквизитов документа об отгрузке. Записи о ТРУ нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а.

Для системы прослеживаемости товаров ввели новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Если счет-фактуру составляют на бумаге по «непрослеживаемым» ТРУ, то названные графы не формируются.

Правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами, его ИНН и КПП;

- в строке «Адрес» указывается почтовый адрес;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- в строке 5а отражаются номер и дата документа (документов) об отгрузке товаров (выполнении работ, оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру записи, указанному в графе 1 данного счета-фактуры;

- в строках 6, 6а и 6б отразите наименование и адрес покупателя, его ИНН и КПП;

- для строки 7 коды валюты приведены выше;

- строка 8 заполняется, только если счет-фактура выставляется в рамках государственного контракта или договора (соглашения) о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал.

Графы заполняются следующим образом:

- в графе 1 укажите порядковый номер записи; в 1а указывается наименование ТРУ; 1б — код вида товара по ТН ВЭД ЕАЭС проставляется, если вы экспортируете товар в страны ЕАЭС. В иных случаях эту графу не заполняйте;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, то необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 5 отразите налоговую базу, например стоимость всего количества (объема) поставляемых товаров (работ, услуг), имущественных прав без налога;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графа 9 заполняется на всю стоимость ТРУ с НДС либо сумму полученной предоплаты;

- в графах 10 и 10а указывается страна происхождения товаров, если это не Россия;

- графа 11 заполняется в отношении товаров (пп. «л» п. 2 Правил заполнения счета-фактуры): не подлежащих прослеживаемости, если они ввезены в РФ и их таможенное декларирование предусмотрено правом ЕАЭС. В этом случае укажите в графе 11 регистрационный номер декларации; товаров, не подлежащих прослеживаемости, выпущенных для внутреннего потребления при завершении процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области. В графе 11 отразите регистрационный номер декларации; товаров, подлежащих прослеживаемости. В этом случае в графе 11 указывается регистрационный номер партии товара. В авансовом счете-фактуре в графах 10–11 можно проставить прочерки;

Так выглядит заполненный счет-фактура при реализации товаров, подлежащих прослеживаемости:

Если бланк авансовый или корректирующий, то это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. Решение вопроса, ставится ли печать на счет-фактуре, зависит от договоренности сторон: она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС. Срок хранения — 5 лет.

Когда оформляют — в течение 5 календарных или рабочих дней?

Счета-фактуры составляются в течение 5 календарных дней после передачи товаров по товарной накладной. Поэтому датой документа можно указывать:

- дату составления накладной;

- дату получения оплаты по работе или услуге;

- любой из 5 рабочих дней, следующий за этими датами.

Недопустимо выставлять счет-фактуру до момента фактического завершения сделки, поскольку это послужит основанием для отказа покупателю в вычете.

Больше информации о сроках выставления счета-фактуры покупателю найдете в этом материале.

Должны ли совпадать даты выдачи авансового документа и акта выполненных работ?

В случаях просрочки по вине любой стороны или почтовой организации можно предъявить НДС в период поступления запоздавшего счета-фактуры или уточнить поданную декларацию. Финансовое ведомство рекомендует использовать первый вариант, о чем неоднократно разъясняло в письмах.

С точки зрения налоговой службы задержки в подаче заявки на вычет для нее даже желательны, поскольку происходит естественное покрытие бюджета нарушителем от инфляции. Опоздания в составлении счета-фактуры несистематического характера не несут последствий.

Что будет в случае несовпадения?

Ошибки счетов-фактур в нумерации и датировании можно не исправлять, поскольку они не являются критичными и не мешают вычету, согласно письму Минфина №03-07-09/42466 от 11.10.2013. Нарушение правил в нумерации и датировании ни для продавца, ни для покупателя не несут последствий, и такие документы являются действительными, если составлены согласно основным требованиям.

Несовпадения не мешают идентификации при проверке, и инспектор не имеет права вменять за них санкции.

Идентификация «предмета реализации» в счете-фактуре

Как уже было упомянуто выше, ошибки, мешающие идентифицировать наименование товара (работ, услуг), являются основанием для признания вычета незаконным. Поэтому неправильное указание наименования товара (работ, услуг) считается серьезным нарушением, из-за которого покупателю снимут вычет «входного» НДС на вполне законных основаниях (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252). Но неполная информация о наименовании товара (работ, услуг) не может стать поводом для снятия вычета, правда, при условии, что такое заполнение счета-фактуры не помешает налоговикам идентифицировать «предмет реализации» (письма Минфина РФ от 17.11.2016 № 03-07-09/67406, от 10.05.2011 № 03-07-09/10).

Какая же информация может способствовать идентификации товара, работы или услуги? Например, реквизиты договора, в соответствии с которым осуществляется реализация. Поэтому при неполном отражении в счете-фактуре наименования предмета сделки желательно указать также ссылку на реквизиты договора или счета.

Но если в документе не раскрывается само наименование товара или характер работ, услуг, а указана только ссылка на реквизиты договора (например, услуги по договору № __ от ______), то такое оформление может вызвать претензии со стороны поверяющих. И на практике подобные прецеденты возникали. Правда, в подобных случаях суд, как правило, принимает сторону налогоплательщиков (см., например, Постановление Арбитражного суда Московского округа от 01.12.2014 № А40-52708/14).