- Как получить 2-НДФЛ через Госуслуги

- Правила оформления и порядок выдачи

- Различия между 2-НДФЛ и 3-НДФЛ и 6-НДФЛ

- Правила оформления документа

- Условия от банков

- Как составить заявление

- Зачем нужна справка 2-НДФЛ

- Когда 2-НДФЛ не требуется

- Период, за который выдается справка

- Справка по форме 2-НДФЛ — где скачать образец

- Действия работника в случае отказа работодателя в выдаче справки 2-НДФЛ

- Куда сдавать

- За какие налоговые периоды выдавать

- Может ли предприятие отказать в выдаче документа

- Информация для юридических лиц и ИП

- Справка в ФНС: подача

- Справки 2 НДФЛ по договорам ГПХ с физлицами

- Сроки сдачи

- Штрафы

- Когда не надо сдавать

- Коды вычетов

Как получить 2-НДФЛ через Госуслуги

Если нужны сведения за периоды до 2021 года, но не хотите обращаться к работодателю, то закажите справочные документы на портале государственных услуг. В информации об услуге указано, сколько делается справка 2-НДФЛ через Госуслуги: ее оформляют в режиме реального времени. Ждать документы несколько дней не придется.

Пошаговая инструкция, как заказать сведения.

Шаг 1. Авторизуйтесь в личном кабинете на портале Госуслуг. Введите логин и пароль.

Шаг 2. Найдите нужную услугу через меню поиска или робота-помощника. Введите название документа, и система автоматически предложит доступные услуги.

Шаг 3. Запросите документы.

Система начнет поиск данных. Как только сведения появятся, пользователь получит уведомление. Точного времени, сколько ждать справку 2-НДФЛ через Госуслуги, нигде не указано, но обычно сведения готовят в течение 15 минут. А работодатель формирует аналогичный документ в течение 3 рабочих дней после получения запроса от работника ().

ВАЖНО!

Если у ФНС нет информации за запрашиваемый период, то справочную информацию не сформируют.

Справка, подписанная усиленной электронной подписью сотрудника ФНС, имеет юридическую силу по аналогии с бумажной. Электронный документ без подписи такой силы не имеет и пригодится только для справочной информации самому налогоплательщику. А подписанный электронный документ заявитель сможет прикрепить к налоговой декларации при получении вычета или отправить в банк для оформления кредита.

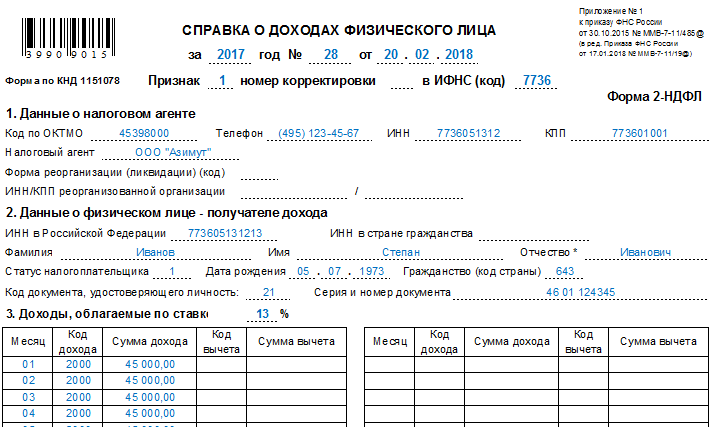

Правила оформления и порядок выдачи

Форма заполнения справки о доходах физлица установлена приказом ФНС от 30 октября 2015 года. Бланк заполняется по строгим правилам, которые не терпят изменений на усмотрение работодателя или работника.

Документ имеет определенный порядок заполнения:

- в содержании документа указываются только те выплаты, которые подлежат налоговым вычетам. В верху бланка должно быть указано число выдачи и период;

- далее идет графа под названием «Данные о налоговом агенте». В ней указана информация о работодателе, полное название организации и все реквизиты;

- затем в бланке указана информация о работнике: Ф.И.О. полностью, гражданство сотрудника, статус, паспортные данные, место жительства и регистрации;

- ниже находится информация о доходах работника отдельно за каждый месяц периода. Помимо суммы, указывается код дохода;

- после доходов прописываются данные о различных вычетах, а внизу общая сумма налогового вычета;

- удержанный налог отображается только в рублях, без копеек. Суммы с копейками округляются по общим правилам: если менее 50 копеек, то не учитывается, если более 50 копеек, то округляется в сумме до рубля;

- в декларации не указываются выплаты, не облагаемые налогом, например: выходные пособия, связанные с декретом и родами выплаты, компенсации при сокращении, выплаты за нанесённый физический или моральный вред.

Выдача справки 2-НДФЛ производится не позже трех рабочих дней с момента подачи заявления в письменном виде увольняемого работника. При запросе на момент увольнения справку должны выдать в этот же день.

При устном обращении сроки выдачи будут более размыты, все зависит от работодателя. Письменное обращение можно написать в произвольной форме, только обязательно указать саму просьбу и период.

Можно отправить по почте в электронном виде или отнести самостоятельно, его обязаны зарегистрировать. Выдача справки о доходах по запросу выполняется безвозмездно.

Образец справки о доходах при увольнении можно .

Различия между 2-НДФЛ и 3-НДФЛ и 6-НДФЛ

Несмотря на схожесть названий, разница между типами отчетности с аббревиатурой НДФЛ очень большая.

| Признак | 2-НДФЛ | 3-НДФЛ | 6-НДФл |

|---|---|---|---|

| Кто подает | Работодатель по каждому получателю Сотрудник или любое физическое лицо по требованию |

ИП, получатели доходов, по которым не были произведены удержания, кандидаты на налоговый вычет | ИП, получатели доходов, по которым не были произведены удержания, кандидаты на налоговый вычет |

| Период подачи | Работодатель: Ежегодно Физическое лицо: По необходимости |

Годовая | Квартальная |

| Тип документа | Справка | Декларация | Расчет обязательств |

Контрольные соотношения основываются на сопоставлении кодов начислений и вычетов по данным 2-НДФЛ и 6-НДФЛ. При подаче декларации 3-НДФЛ налоговики сверят заявленные суммы подоходного с данными, переданными работодателями.

Правила оформления документа

Как уже упоминалось выше, с 2020 года 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

Сроки, установленные законодательством:

- налог удержан, признак указан «1» — предоставляется не позднее 1 апреля года, следующего за отчетным;

- налог не удержан, признак «2» — предоставляется до 01 марта года, следующего за отчетным.

Согласно статье 62 Трудового кодекса РФ работодатель не позднее трех дней со дня подачи заявления работником выдает ему бланк со сведениями о доходах. Но ответственности за невыдачу не предусмотрено. При возникших затруднениях следует обращаться в суд.

Условия от банков

Если гражданин обращается за кредитом, с него требуется предоставить туда сведения о доходах. Руководствуясь суммами, указанными работодателем, банки принимают решение об одобрении заявки и о сумме кредитного лимита.

Служба безопасности и специалисты банка проверяют справку:

- внешний вид — чистота, грамотность;

- правильность заполнения — арифметическая, соответствие рекомендациям ФНС, правильное заполнение всех полей;

- соответствии данных печати и голове справки — сопоставление идентификационного номера и название организации;

- расчеты — арифметическая составляющая;

- коды доходов и вычетов — они должны соответствовать действующему законодательству.

В случаях несоответствий в документе, выявленных банком, они могут отказать в кредите и занести в «черный список» предполагаемого заемщика. Поэтому нужно знать, как банки проверяют справку 2-НДФЛ.

Сбербанк и некоторые другие банки не запрашивает справку, если у работодателей есть зарплатный проект в этих организациях, а соответственно, у работника — зарплатная карта.

Рассмотрим образец заполнения справки 2 НДФЛ при увольнении, на примере сотрудника Семенова Петра Ивановича.

Работник написал заявление об увольнении по собственному желанию в апреле 2020 года. При заполнении справки учитываются следующие параметры:

- За этот период ему были выплачены следующие виды вознаграждений:

| месяц | вид дохода | сумма |

| Январь | зарплата | 32000 р. |

| Февраль | выплаты по ЛН; зарплата | 19000 р. 11000 р. |

| Март | зарплата | 32000 р. |

| Апрель | зарплата; компенсация за неиспользованные дни отдыха;

выходное пособие с превышением необлагаемой налогом суммы |

21000 р. 17000 р.

14000 р. |

- Предоставленные вычеты: стандартный на 1 ребенка, в размере 1400 р.

- Ставка налогообложения – 13%.

- Подоходный налог удержан со всех видов прибыли и перечислен в консолидированный бюджет своевременно.

| наименование раздела | заполнение | расчет |

| Шапка | · название документа; · отчетный период –2019 г.;

· дата справки — день увольнения 25.04.2019 г.; |

— |

| Данные о налоговом агенте | · код ОКТМО -53701000; · ИНН/КПП –5610070999/561001001;

· ООО «Ромашкин дом» |

— |

| Данные о физлице | · ИНН налогоплательщика – 561007179999; · ФИО — Семенов Петр Иванович;

· резидент – «1»; · код страны – 643; · код документа – 21; · реквизиты документа – 53 05 254965 |

— |

| Доходы, облагаемые по ставке 13% | полученные доходы обозначаются в виде кодов и вносятся по месяцам: 2000 – зарплата;

2300 – ЛН; 2013- компенсационные выплаты за неиспользованный отпуск; 2014 – превышение необлагаемой налогом базы с выходного пособия |

|

| Вычеты | код вычета -126, сумма вносится за весь период, без разбивки помесячно | 1400*4=5600 р. |

| Общие суммы дохода и налога | Отражаются совокупные суммы: · дохода;

· налогооблагаемой базы; · исчисленного, удержанного и причисленного НДФЛ |

совокупный доход: (32000 19000 11000 32000 21000 17000 14000)=149 т.р.

налогооблагаемая база: (149000 – 5600)=143,4 т. р. НДФЛ: 143000*13%= 18642 р. |

Как составить заявление

То, что вы находитесь на этой странице, говорит о том, что вам понадобилось составить заявление на получение справки 2-НДФЛ, с которым вы прежде не сталкивались. Перед тем как дать вам подробные сведения об этом конкретном документе, предоставим общую информацию, которая касается всех подобного рода бумаг.

- Во-первых, учитывайте, что для этого заявления законодательством не предусмотрено никакой унифицированной формы (таковые для коммерческих организаций были упразднены еще в 2013 году), так что делать его можно в свободном виде. Но, если внутри вашей компании есть разработанный и утвержденный в учетной политике стандартный образец документа – оформляйте акт по его типу, это избавит вас от претензий со стороны бухгалтерии или руководства.

- Во-вторых, знайте, что заявление допускается создавать на обыкновенном листе любого удобного вам формата (чаще всего используются А4 или А5) или на фирменном бланке – опять же тогда, когда такое условие выдвигается со стороны работодателя.

- Текст можно писать от руки (но без помарок, ошибок, неточностей и правок) или набирать в компьютере. Если вы пошли по пути электронного оформления, то после того как напишете заявление, обязательно его распечатайте – это надо для того, чтобы вы могли поставить под ним свою подпись. Предварительно рекомендуем вам уточнить у представителя работодателя, принимаются ли у вас в компании напечатанные заявления – иногда в организациях рассматривают только рукописные документы.

- Делайте заявление в двух идентичных экземплярах – один из них отдайте работодателю, второй, предварительно завизировав о передаче копии, оставьте себе – он пригодится на тот случай, если вдруг в назначенное время справка не будет вам выдана.

Зачем нужна справка 2-НДФЛ

Для работодателя эта справка – возможность предоставить налоговой информацию о собственном работнике и его налоговых отчислениях. Но зачем такая бумажка может пригодиться физическому лицу? Ведь за него все считает и высылает начальство.

Но на деле 2-НДФЛ часто требуется и обычным людям. Все дело в том, что эта справка способна не только помочь подсчитать налоги, но и подтвердить уровень дохода сотрудника. Поэтому часто ее требуют банки при оформлении кредита. Им хочется точно знать, способен ли заёмщик выплатить взятый кредит, и не будет ли он потом висеть мертвым грузом из-за неплатежеспособности клиента.

Но это далеко не все способы применения справки 2-НДФЛ. Также она может потребоваться в следующих ситуациях:

- Оформление и получение налогового вычета от государства. Например, если родителям необходимо получить вычет за студента, который обучается на коммерческой основе в вузе.

- В суде, если гражданин задействован в каких-либо разбирательствах. Например, для подсчета размера алиментов или при тяжбах по поводу нарушений Трудового кодекса РФ.

- Расчет потенциальной пенсии по старости.

- Подтверждение финансового статуса при оформлении усыновления либо опекунства.

- Заполнение налоговой декларации 3-НДФЛ (она заполняется на основе некоторых данных из справки 2-НДФЛ).

- Получение заграничной визы, если требуется материальное подкрепление будущего путешествия.

- Начисление пособий по безработице, если гражданин состоит на учете в центрах занятости.

- Получение пособий по беременности и отпуску по уходу за ребенком. Пособия рассчитываются, исходя из среднего дохода гражданки за последние два года или меньше, если она не состоит в компании столько времени.

- Оплата больничного листа. Стоимость больничного также вычисляется по этой справке.

- Предоставление справки 2-НДФЛ со старого места работы новому работодателю. В случае необходимости именно по этому документу бухгалтер на новом месте работы будет рассчитывать потенциальные пособия и выплаты, поскольку на новом месте может не успеть пройти достаточно времени. Кроме того, стандартные вычеты тоже можно считать по данным из этого документа.

В случае необходимости сотрудник может в любой момент обратиться в бухгалтерию и попросить об оформлении справки. Причем желательно это делать в письменном виде.

Когда 2-НДФЛ не требуется

Предоставление справки 2-НДФЛ в налоговую инспекцию – обязанность работодателя перед государством. Но делать он это обязан далеко не всегда. Есть ситуации, когда заниматься подтверждением доходов и налогов должен сам работник, а не его начальство:

- При выплате доходов, с которых не нужно платить налоги. Например, социальные выплаты или деньги, полученные на развитие угнетенных отраслей общества.

- При выплате вознаграждения, перечислять налог с которого физическое лицо обязано самостоятельно.

- При выплате доходов таким налогоплательщикам, которые самостоятельно должны передавать НДФЛ в налоговую, не напрягая этим работодателя.

В таком случае работодатель может не беспокоиться об оформлении документа. Этим займется сам работник.

Период, за который выдается справка

Справка 2-НДФЛ в общих случаях заполняется за отчетный календарный период, то есть за год.

Для нового работодателя важны исчисления за текущий год, для расчета положенных вычетов и совокупного подоходного налога. Однако справка может быть выдана и за иные отрезки времени как меньшие, так и большие, все определяет цель, ради которой она собственно и берется.

Для получения кредита могут потребовать документ о расчетах за последний квартал или полугодие. Иногда бланк о доходах может быть затребован и иными бюджетными и небюджетными организациями, при этом каждая из них сама определяет требуемый период расчета.

Данный документ заполняется работодателем не только по требованию работника, но и ежегодно для отчетности в налоговые органы.

Справка по форме 2-НДФЛ — где скачать образец

Бланк, сдаваемый в ИФНС:

Заполнить отчет вам поможет образец от «КонсультантПлюс». Посмотреть его можно бесплатно, оформив пробный доступ к системе.

2. Бланк, выдаваемый сотруднику:

Образец заполнения этой справки также можно посмотреть в «КонсультантПлюс», бесплатно, оформив пробный доступ.

Кроме того, с нюансами формирования 2-НДФЛ поможет разобраться наша рубрика «Справка 2-НДФЛ».

Важно правильно заполнить справку 2-НДФЛ. Как это сделать, детально разъяснили эксперты «КонсультантПлюс»

Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Действия работника в случае отказа работодателя в выдаче справки 2-НДФЛ

В некоторых случаях работодатель отказывается предоставлять работнику по его письменному заявлению справку 2-НДФЛ. Вероятнее всего причина кроется в наличии налоговых или административных правонарушений. В данном случае рекомендуется направить заявление о предоставлении справки 2-НДФЛ заказным письмом с уведомлением в адрес работодателя и при отсутствии справки обратиться в трудовую инспекцию.

Следует помнить, что непредоставление работодателем справки 2-НДФЛ по письменному заявлению работника относится к нарушению трудового законодательства и влечёт за собой административные санкции (ст.5.27 КоАП РФ):

| Категория нарушителя | Административное наказание |

| Должностное лицо | Предупреждение или штраф 1000-5000 рублей. |

| Индивидуальный предприниматель | Штраф 1000-5000 рублей |

| Юридическое лицо | Штраф 30000-50000 рублей |

| При повторном нарушении | |

| Должностное лицо | Штраф 10000-20000 рублей или дисквалификация на 1-3 года |

| Индивидуальный предприниматель | Штраф 10000-20000 рублей |

| Юридическое лицо | Штраф 50000-70000 рублей |

В случае, если обратившийся гражданин не является действующим работником предприятия – в отношении данного случая действие ст. 5.27 КоАП РФ не распространяется, но вступает в силу ст. 5.39 КоАП РФ. Согласно ст. 5.39 КоАП РФ неправомерный отказ в предоставлении гражданину информации, предоставление которой предусмотрено федеральными законами, несвоевременное ее предоставление либо предоставление заведомо недостоверной информации влечет наложение административного штрафа на должностных лиц в размере от пяти тысяч до десяти тысяч рублей.

Куда сдавать

Справки по форме 2-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Как правило, организации представляют такие справки в инспекции, где они состоят на учете по своему местонахождению, а предприниматели – по местожительству. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ. Однако в зависимости от статуса организации (предпринимателя) и источника выплаты дохода порядок представления справок 2-НДФЛ может быть иным. Сориентироваться во всех ситуациях поможет следующая таблица:

| № п/п | Источник получения дохода | Куда подавать 2-НДФЛ | Основание |

|---|---|---|---|

| 1 | Сотрудники головного отделения получают доходы от головного отделения | В налоговую инспекцию по местонахождению головного отделения | п. 2 ст. 230 НК РФ, письма Минфина России от 11 февраля 2009 г. № 03-04-06-01/26, от 3 декабря 2008 г. № 03-04-07-01/244 и ФНС России от 14 октября 2010 г. № ШС-37-3/13344 |

| 2 | Сотрудники обособленных подразделений получают доходы от обособленных подразделений | В налоговые инспекции по местонахождению обособленных подразделений | абз. 4 п. 2 ст. 230 НК РФ |

| 3 | Сотрудники одновременно получают доходы и в головном отделении, и в обособленных подразделениях | Письма Минфина России от 29 марта 2010 г. № 03-04-06/55 и ФНС России от 14 октября 2010 г. № ШС-37-3/13344 | |

| В инспекцию по местонахождению головного отделения организации (с указанием КПП и кода ОКТМО головного отделения) | |||

| В инспекцию по местонахождению каждого обособленного подразделения (с указанием КПП и кода ОКТМО соответствующего обособленного подразделения) | |||

| 4 | Сотрудники обособленных подразделений получают доходы от обособленных подразделений, которые находятся в одном муниципальном образовании, но на территориях разных налоговых инспекций | В инспекцию по месту учета. Встать на учет можно в любой инспекции на территории муниципального образования. В эту инспекцию и подавайте справки по всем обособленным подразделениям, которые расположены на территории муниципального образования | абз. 3 п. 4 ст. 83, абз. 4 п. 2 ст. 230 НК РФ, письма Минфина России от 28 августа 2009 г. № 03-04-06-01/224, от 11 февраля 2009 г. № 03-04-06-01/26, от 3 декабря 2008 г. № 03-04-07-01/244 |

| 5 | Сотрудники обособленных подразделений организаций – крупнейших налогоплательщиков, которые получают доходы от обособленных подразделений |

Выберете инспекцию самостоятельно:

либо по местонахождению обособленных подразделений; либо по месту учета организаций в качестве крупнейших налогоплательщиков. В таком случае инспекция по крупнейшим налогоплательщикам самостоятельно передаст сведения о доходах сотрудников обособленных подразделений в инспекции по местонахождению этих подразделений |

Письмо ФНС России от 26 декабря 2012 г. № ЕД-4-3/22280, согласованное с Минфином России. Документ размещен на официальном сайте ФНС России |

| 6 | Сотрудники, работающие у предпринимателей в деятельности на ЕНВД или патентной системе налогообложения | В инспекции по месту ведения деятельности на ЕНВД или патентной системе налогообложения | абз. 6 п. 2 ст. 230 НК РФ |

Если к моменту представления справок о доходах, выплаченных обособленным подразделением, это подразделение было закрыто (ликвидировано), справки подавайте в налоговую инспекцию по местонахождению головной организации (письмо ФНС России от 7 февраля 2012 г. № ЕД-4-3/1838).

Ситуация: нужно ли отправить справку по форме 2-НДФЛ в налоговую инспекцию по местожительству сотрудника? Сотрудник зарегистрирован в другом субъекте РФ.

Нет, не нужно.

Организации, выплачивающие вознаграждения сотрудникам, признаются налоговыми агентами по НДФЛ. Это следует из пункта 1 статьи 226 Налогового кодекса РФ. Налоговые агенты должны представлять в инспекцию сведения о выплаченных доходах и удержанном с них налоге. Однако отчитываться и платить налог нужно в ту инспекцию, где состоит на учете организация. Это требование прописано в пункте 2 статьи 230 Налогового кодекса РФ. При этом налоговое законодательство не обязывает агентов отчитываться еще и по местожительству сотрудника.

За какие налоговые периоды выдавать

Есть несколько вариантов — все зависит от того, куда и зачем она делается.

За какой период делается справка 2-НДФЛ:

- Документ предоставляется в ФНС за прошедший год полностью. Это определено налоговым законодательством.

- Если сотрудник увольняется, то ему выдается на руки справка – для предоставления следующему работодателю. Справка заполняется за весь текущий отработанный сотрудником период.

- Справка может быть предоставлена работнику по его заявлению для предоставления по месту требования. Например, в банк для оформления кредитной заявки, в органы соцзащиты, для получения визы. В этих случаях сотрудник в заявлении определяет период сам.

Документ оформляется:

- За квартал. За определенный период времени документ, как правило, требуют в социальные органы, в банки, в визовые центры. Просто в заявлении на справку указывается период – квартал.

- За прошлые годы. Также по заявлению сотрудника, в том числе и бывшего, формируются бланки за прошедшие года полностью. Например, они нужны для расчетов листков нетрудоспособности по беременности и родам, подачи декларации 3-НДФЛ за прошедшие годы.

2-НДФЛ с реестром относятся к налоговой отчетности. Срок хранения не более 5 лет. После чего документы могут быть уничтожены. Сроки закреплены в Налоговом кодексе, законах «Об архивном деле в Российской Федерации» и «О бухгалтерском учете».

Выдача документа 2-НДФЛ работнику – это прямая обязанность работодателя. При игнорировании заявлений сотрудника, работодатель нарушает законодательство. Обычно с выдачей справок проблем не бывает. Но за нарушение сроков выдачи ответственность не предусмотрена. Если случалось, что работодатель игнорирует запросы, остается обращение в трудовую инспекцию, прокуратуру и суд.

В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Справка оформляется по утвержденной фискальным ведомством форме 2-НДФЛ.

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Может ли предприятие отказать в выдаче документа

По закону работодатель (даже бывший) обязан предоставить справку своему работнику по первому его требованию. Причем сделать это он должен даже в том случае, если сотрудник просит ее в устной форме (письменное заявление нужно для того, чтобы избежать всевозможных проблем, проволочек по времени и т.п. неприятных явлений).

Отказ в выдаче справки может служить поводом для обращения в трудовую инспекцию или даже суд, вследствие чего на предприятие и высших должностных лиц может быть наложено административное наказание в виде достаточно крупного штрафа (за нарушение законных интересов и прав работника).

Исключением являются те ситуации, когда сотрудник предприятия просит выдать ему справку за тот период, по которому истек срок хранения налоговых документов (т.е. по прошествии четырех лет).

Информация для юридических лиц и ИП

Наниматели из числа организаций или ИП должны ежегодно подавать в ИФНС по месту нахождения данные о суммах начисленной зарплаты и удержанного налога с расшифровкой по каждому получателю и месяцам выплаты (2-НДФЛ). Сделать это необходимо не позднее 1 марта года, следующего за расчетным. Данная форма сдается исключительно в налоговую и на руки сотрудникам не выдается. Сообщение о размере перечисленного агентом подоходного налога или о невозможности провести удержание отсылается получателю доходов по форме из Приложения 5.

Справка в ФНС: подача

Отчетность налогового агента подается в электронном или бумажном виде. Последний вариант доступен только тем, кто в течение года заключил трудовые или гражданско-правовые отношения не более чем с 10 физлицами.

При подаче 2-НДФЛ на бумаге пакет отчетности дополняется реестром всех предоставляемых экземпляров. Лицо, ответственное за прием отчетности должно провести предварительный контроль и проверить:

- наличие исправлений;

- полное заполнение всех основных реквизитов, признаков доходов и вычетов;

- наличие печати предприятия и подписей ответственных за заполнение лиц.

Те, у кого по итогам года получилось более чем 10 справок, должны подавать информацию с использованием телекоммуникационных каналов связи и квалифицированной ЭЦП.

Справки 2 НДФЛ по договорам ГПХ с физлицами

Отчетность о выплаченном заработке и удержанном НДФЛ подают не только за лиц, с которыми подписан трудовой договор. Если у субъекта предпринимательства есть гражданско-правовые отношения с физлицами, то информацию в ИФНС нужно представлять и по ним.

При этом вариантов может быть два:

- в отчетности указывается, какой размер подоходного удержан по каждому из договоров;

- в налоговую и получателю средств направляется сообщение о неудержании НДФЛ.

В последнем случае исполнитель обязан сам позаботиться о декларировании и уплате фискальных обязательств в бюджет.

Сроки сдачи

Проинформировать местное подразделение ФНС и получателя средств о сумме начисленного годового дохода и перечисленного в бюджет подоходного налога нужно до 1 марта года, следующего на отчетным, статьи 226 и 230 НК.

Штрафы

Несвоевременная сдача ежегодной 2-НДФЛ или ошибки при ее составлении будут наказываться финансово:

- по ст. 126 НК – по 200 рублей за каждую неподанную справку;

- по ст 15.6 КоАП – до 500 рублей на должностных лиц или ИП;

- по ст. 126.1 НК – по 500 рублей за каждую бумагу, содержащую ошибку, если ее не успел исправить сам налоговый агент.

Когда не надо сдавать

Подавать данные в ИФНС нет необходимости, если выплаты:

-

- производились в адрес ИП;

- не входят в перечень поступлений, облагаемых НДФЛ;

- являются дивидендами для акционеров (участникам публично или непубличного АО);

- произведены в рамках исполнения договора поручения либо комиссии;

- носят характер материальной помощи или подарка, стоимостью не более 4000 рублей в год.

Наиболее распространенным кодом полученных доходов в справке 2-НДФЛ является 2000 (вознаграждение за исполнение трудовых обязанностей). Однако для каждого вида начисления и вычета предусматривается свое кодовое значение. Полный перечень видов поступлений и вычетов, а также таблица кодов с расшифровкой их значения приведен в Приказе ФНС № ММВ-7-11/387@.

Коды вычетов

alt: Коды вычетов для справки 2-НДФЛ 2020 год

Скачать Коды вычетов для справки 2-НДФЛ

- выплаченные доходы не облагаются подоходным – данные в ИФНС не подаются;

- фискальному агенту не удалось удержать НДФЛ при выплате (например, если она производилась в натуральном виде) – отчетность подается до 1 марта.