- Порядок получения вычета

- Условия предоставления вычета

- Порядок оформления налогового вычета за ремонт

- Необходимые документы

- Порядок подачи заявления

- Процесс выплаты налогового вычета

- Разновидности жилых квартир, претендующих на компенсацию затрат

- Кому положен вычет

- Основные этапы для получения налогового вычета

- Трудности оформления

- Как получить налоговый вычет за ремонт квартиры в новостройке

- Как оформить возврат НДФЛ за квартиру в новостройке

- Необходимые документы

- Что такое вычет за ремонт и отделку в новом доме

- Как получить вычет за ремонт квартиры по закону

- Какие должны соблюдаться условия

- Нюансы получения возврата за ремонт квартиры, купленной на вторичном рынке

- Оформление вычета на ремонт квартиры

- Перечень требуемых документов

- Подача декларации

- Получение налогового вычета

Порядок получения вычета

Для получения имущественного вычета по окончании года, налогоплательщику необходимо:

- Заполняем налоговую декларацию (по форме 3-НДФЛ).

2. Получаем справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготавливаем копии документов, подтверждающих право на жильё, а именно:

-

- при строительстве или приобретении жилого дома – свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты – договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нём) – свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нём и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нём;

- при погашении процентов по целевым займам (кредитам) – целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.

Поскольку с 2016 года прекращена выдача свидетельства о государственной регистрации права собственности, вместо него налогоплательщик вправе в качестве подтверждающего документа представить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

4. Подготавливаем копии платёжных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (при отсутствии или «выгорании» информации в кассовых чеках такими документами могут служить выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5. При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставляем в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Условия предоставления вычета

Полагается частичный возврат, выплаченного в бюджет государства налогоплательщиком, лишь при покупке недвижимых объектов, в которых собственник собирается проживать. При этом должно соблюдаться условие следующее: необходимо в заключенном договоре о приобретении жилья указать, чтобы передача средств за него была совершена, и проставить сумму покупки.

При соблюдении каких условий происходит предоставление вычета

Расчет вычета производится на основе финансовой базы – стоимости жилья и других произведенных затрат, в рассматриваемом в этой статье случае в их роли выступает ремонт новостройки. Если вы решите пойти на договор с продавцом и снизить стоимость приобретаемого имущества в документах, то и вычет получите меньший по величине.

Принимается к учету не только готовое жилье, но и самостоятельно возведенное.

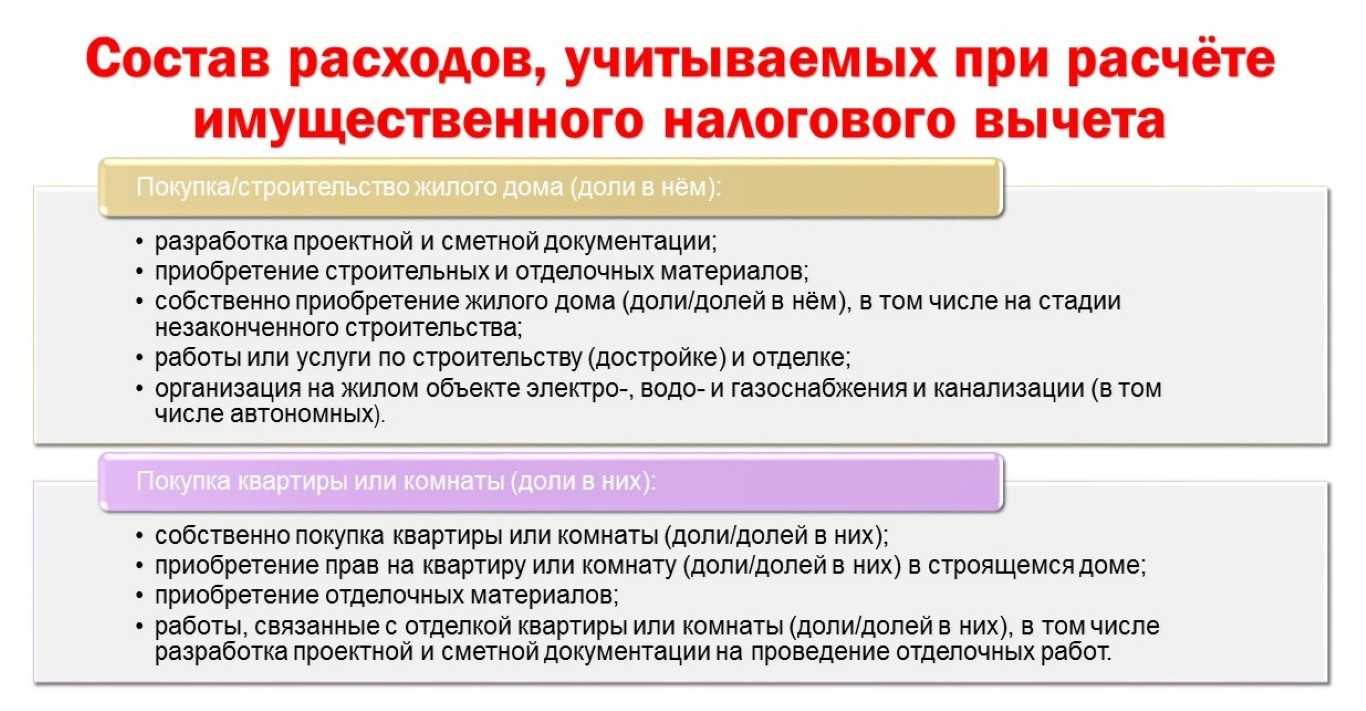

Входят в список затрат, доступных к компенсации, следующие пункты:

- сумма, выплаченная за приобретенное жилье;

- расходы, внесенные за проведенный ремонт, как капитальный, так и косметический;

- затраты на закупку строительных материалов и работу строительной бригады при постройке дома или ремонтников при проведении соответствующей направленности работ;

- покупка участка земли под строительство также находится в списке;

- кредит целевой, взятый в банке, то есть ипотека, которая будет использована при приобретении квартиры.

Все перечисленные пункты складываются, впоследствии составляя величину вычета по имущественному налогу, являющуюся финансовой базой для расчета его величины.

Приведем пример. Вы с семьей давно мечтали о покупке загородного дома в коттеджном поселке, при этом не обладали достаточным количеством средств. Тем не менее, решились на приобретение дома с помощью целевого займа.

В начале вами был куплен участок в загородном поселке за 700 000 рублей, на нем стояло недостроенное здание, стоимостью в полтора миллиона рублей. При этом в банковской организации вы получили кредит на один миллион и затем на доведение здания недостроенного прежними хозяевами до ума вы затратили полмиллиона. Посчитаем величину полагающегося возврата налога. Для этого необходимо сложить все имеющиеся у нас величины, то есть 700 000 + 1 500 000 + 1 000 000 + 500 000 = 3 700 000 рублей. С этой величины вы с супругом можете получить два вычета, один из которых составит максимально положенные при использовании кредитования 3 миллиона рублей, а второй – 700 тысяч, при этом полагающийся ему остаток сохранится. В первом случае полагается 13% от 3 миллионов, то есть 390 тысяч, во втором 13% от 700 тысяч, то есть 91 тысяча.

Если бы сумма ипотечного кредита была не один, а полтора миллиона, тогда итоговая сумма затрат составила бы более четырех миллионов – максимально возможной к покрытию суммы, поэтому пришлось бы вам с супругом довольствоваться лишь по 13% от двух миллионам на каждого, то есть по 260 тысяч.

Возврат средств за помещения, не предоставленные для проживания, не предусматривается законодательством. К списку этих наименований относятся:

- дома дачные;

- машино-места;

- гаражи и прочие варианты.

Порядок оформления налогового вычета за ремонт

Процедура оформления налогового вычета всегда зависит от того, насколько правильно подготовлен пакет необходимой документации. Владелец должен подготовить все доказательства того факта, что он имеет право на получение налогового вычета. Нужно учитывать: набор используемой документации может меняться, в зависимости от конкретной ситуации и изменений законодательства.

Условно всю процедуру можно разделить на следующие этапы:

- Сбор пакета документов;

- Оформление заявления в налоговую;

- Рассмотрение заявки сотрудниками ФНС;

- Получение вычета.

Все этапы необходимо описать в подробностях.

Необходимые документы

Сначала надо перечислить все документы, которые могут потребоваться при оформлении налогового вычета.

Владельцу могут понадобиться данные бумаги:

- Декларация, оформленная по форме 3-НДФЛ. Ее второе название: «Декларация по доходу на налоги физических лиц». За последние годы форма документа несколько раз менялась, поэтому рекомендуется искать актуальный вариант. Требуется оригинал.

- Справка о доходах физического лица. Выдается на рабочем месте. Ее обязано завизировать непосредственное начальство гражданина. При заполнении используется форма 2-НДФЛ. Требуется оригинал.

- Заявление с просьбой о возврате суммы излишне уплаченного налога. Используется форма по КНД 1150058.

- Документы, подтверждающие права гражданина на квартиру. В частности, нужны выписка из ЕГРН, акт приема-передачи прав собственности и т. п. Если жилье приобретено по программе ипотечного кредитования — нужно соответствующее подтверждение. Рекомендуется иметь при себе как оригиналы, так и копии свидетельств.

- Соглашение, на основании которого была проведена покупка помещения. Достаточно копии документа.

- Документальные подтверждения расходов на проведение отделки и ремонта квартиры: чеки, накладные и т. п.

- Удостоверение личности собственника жилой недвижимости.

- При наличии несовершеннолетних дольщиков — их свидетельства о рождении.

Порядок подачи заявления

Сначала необходимо заполнить заявление. Оформляется документ на официальном бланке, согласно требованиям Налогового Кодекса. Заполнять нужно все пункты. В самом документе разъясняется большая часть нужных моментов. Но несколько пояснений необходимо дать:

- В заявлении всегда указывается точный номер отделения ФНС, принимающего документ;

- Номер заявления — это число, указывающее, в который раз гражданин обращается в ФНС с просьбой в текущем году;

- В пункте «На основании статьи» указывается статья 78 НК РФ;

- Получение вычета возможно только при наличии банковского счета. Если его нет — необходимо открыть.

Заполненное заявление подается с полным пакетом документов. Рассмотрение обычно занимает около 3 месяцев, при учете, что имеются все необходимые свидетельства, акты, договора и заявления. По окончании рассмотрения начинается процесс начисления выплат. Первая сумма поступает на счет в течение одного месяца.

Бланк заявления на возврат излишне уплаченного налога PDF 145.22 KB

Образец заявления на возврат излишне уплаченного налога PDF 887.67 KB

Процесс выплаты налогового вычета

Процедура выплаты налогового вычета зависит от заработной платы гражданина, претендующего на частичный возврат средств.

При расчетах сроков за основу берется годовой доход человека. Принцип следующий:

- При официальном годовом доходе в размере от 2 миллионов рублей выплата производится за один раз, всей суммой. Размер выплат роли не играет;

- При доходе около 1 миллиона рублей выплаты растягиваются до двух лет, в зависимости от размера базовой суммы;

- При доходе менее 1 миллиона рублей выплаты растягиваются на три года и более.

Пример: при зарплате 60 тысяч рублей, и размере вычета в 260 тысяч (13% от двух миллионов), вычет растянется на 5 лет. Первые 4 года гражданин получает по 60 тысяч. В последний, пятый год, он получает остаток суммы — 20 тысяч.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Разновидности жилых квартир, претендующих на компенсацию затрат

Рассмотрим, в каком состоянии можно приобрести квартиру, чтобы претендовать на дальнейшую частичную компенсацию затрат. В зависимости от статуса купленного жилья будет меняться размер полагающейся к возврату суммы.

Вариант 1. Квартира в новостройке «черновая». Проще говоря, бетонная коробка, жилье без отделки, единственное, что в нем есть – окна, радиаторы и подведены коммуникации. В этой ситуации в список затрат, которые государство обязано компенсировать, входит в обязательном порядке сумма, потраченная на проведение ремонтных работ.

«Черновой» ремонт в квартире

Для этого важно соблюдать несколько следующих правил:

- в договоре указать, что приобретенное помещение ранее не было отделано;

- необходимо представить в налоговую службу акт, свидетельствующий о передаче помещения;

- составление перечня расходов, совершенных при закупке материалов строительных, также обязательно, кроме того, каждый пункт нуждается в подкреплении доказательствами;

- при покупке квартиры, которая будет находиться в долевом владении, вычет по ремонту в полной величине может быть предоставлен одному из собственников, при этом должна состояться договоренность с оставшимися владельцами;

- отдельно по жилью на получение вычета имеет каждый владелец доли в квартире.

Вариант 2. Квартира, отделанная лишь частично. Вопрос по возврату средств за компенсацию отделки в квартире, которая была приобретена по договору и согласно ему частично отделана, является довольно сложным, так как необходимо, чтобы в этом случае в прилагающихся к нему документах от застройщика был прописан полный перечень произведенных отделочных работ, их стоимости и стоимости затраченных материалов.

Если позднее покупатель поверх произведенной отделки или вместо нее выполнил собственную, первичная не будет принята специалистами налоговой инспекции в качестве затрат, подлежащих компенсации.

Учитывайте в данной ситуации следующие аспекты:

важно, чтобы ранее производилась деятельность исключительно ремонтно-отделочной направленности;

деньги, потраченные на приобретение сантехники или предметов меблировки в список расходов включать нельзя;

в акте о выполненных работах указывают пункт, который является свидетельством произведенных внутри помещения работ и тех работ, которые еще должны быть осуществлены.

Приведем пример. В договоре, оформленном при приобретении вами квартиры, указано, что она сдается непосредственно со стенами, подготовленными к нанесению бумажных обоев, а также полами, готовыми к укладке полового покрытия. В этой ситуации компенсации подлежат только затраты на приобретение полового покрытия, обоев, а также работу по их поклейке и укладке. А вот оплата работ и материалов, затраченных на подготовку искомых поверхностей, невозможна, так как перечня затрат не имеется в наличии.

Вариант 3. Вторичное жилье. При покупке квартиры на вторичном рынке чаще всего ремонт не делают, так как такое жилье продается свежим, с косметическим исправленными недостатками обстановки. Однако периодически новые владельцы получают устаревшую отделку или же просто имеющаяся им не по душе, поэтому они решают обновить обстановку. Получить за старую возврат нельзя, так как фактически вы не оплачивали ее создание.

Если вами приобретена «вторичка» в новостройке, при этом с не до конца проведенным ремонтом, его выполнение подлежит отражению в договоре, в виде указания того, что жилье изначально приобретено, как объект строительства незавершенного.

Кому положен вычет

Налоговый вычет уменьшает доход, с которого государство берет налог. Тем, кто подал заявление, возвращают часть расходов. На вычет имеет право каждый гражданин РФ, который платит НДФЛ — 13% с дохода.

У вычета на покупку и отделку жилья есть лимит — 2 млн рублей на человека. Он выдается на всю жизнь: можно подать заявление на несколько квартир или домов, но общая сумма вычета будет такая. Это правило действует для жилья, которое купили с 1 января 2014 года. Для квартир и домов, которые купили раньше, по-другому: вычет оформляют только за один объект, даже если он стоил меньше 2 млн рублей.

Государство вернет 13% от суммы вычета. Максимум — 260 тыс. рублей.

Супруги могут каждый получить вычет за квартиру в полном объеме, даже если квартиру оформили на одного из них. Получится до 4 млн рублей вычета на одну квартиру и до 520 тыс. возврата.

Мы не просто так говорим не «ремонт», а «отделка». Налоговый вычет положен, только если квартира в новостройке, куплена у застройщика и продавалась без отделки. Последнее закрепляют в договоре. Если часть работ выполняет застройщик, в документе разделяют стоимость квартиры и отделки.

Основные этапы для получения налогового вычета

Получение государственной льготы в виде имущественного вычета включает в себя выполнение нескольких основных действий, следуя которым можно значительно сократить расходы, вложенные в покупку жилья. 1. Необходимо уточнить право на получение налогового вычета. В имущественном налоговом вычете будет отказано в следующих случаях:

- при совершении сделки по купле-продажи недвижимости между близкими родственниками или взаимосвязанными гражданами;

- при совершении сделки за счет средств работодателя;

- сделка была совершена за счет средств материнского капитала, военной ипотеки, субсидии;

- получение права собственности на квартиру на условиях дарения;

- если заявитель является студентом, сиротой до 24 лет, военнослужащим, а также лицом, не имеющим российского гражданства;

- если приобретение объекта недвижимости является необходимой мерой для ведения предпринимательской деятельности;

- если право собственности на объект недвижимости оформлено на лицо, не отчисляющее ежегодный государственный подоходный налог.

2. Необходимо уточнить все особенности оформления налогового вычета на квартиру в новостройке или вторичное жилье. В данном этапе существуют несколько уточнений. Так, приобретение новостройки в готовом доме сразу предполагает возможность выплаты налогового вычета. Недвижимость, приобретаемая в строящемся доме по договору долевого участия, дает право на возврат налогового вычета лишь по завершению строительства и официального получения права собственности на жилье.

3. Принятие решения о том, каким образом будет оформляться налоговый вычет на квартиру – через УФНС или работодателя. Если Вы хотите оформить имущественный вычет от налоговой, нужно быть готовым к тому, что период ожидания может составить несколько месяцев, однако, при этом вы получите целиком всю сумму в размере 13% от предоставленного годового дохода. Отметим, что заявление на вычет в налоговую службу подается в том календарном году, когда была совершена покупка жилья, но не позднее, чем 30 апреля последующего года. Срок рассмотрения заявления и перечисления средств на ваш банковский счет составит порядка 3-х месяцев. В случае, если вы решите получить налоговый вычет через работодателя, необходимо обратиться по месту работу, причем сделать это можно сразу же после покупки жилья. Хоть вы и будете в результате возвращать деньги небольшими частями, зато ждать три месяца не придется. В течение 1 месяца налоговая служба рассмотрит заявление об остановке удержания 13% вашего дохода в бюджет государства и сама направит соответствующее уведомление в адрес вашей организации. В случае, если в течение года общая сумма налогов не возвращается, налогоплательщик должен подать повторное заявление на имущественный вычет. 4. Необходимо подготовить следующий общий пакет документов:

- Идентификационный номер налогоплательщика (ИНН).

- Документ, подтверждающий покупку жилья в новостройке (договор долевого строительства и т.д.).

- Платежные документы, подтверждающие совершение сделки.

- Акт приема-передачи квартиры от застройщика.

- Справка о доходах налогоплательщика по форме 2-НДФЛ, в которой указываются сведения о зарплате налогоплательщика за 12 месяцев года приобретения квартиры в новостройке.

- Свидетельство о праве собственности на квартиру или выписка из ЕГРП.

- Заявление на получение имущественного вычета.

Для вычета от работодателя дополнительно необходимо предоставить:

- Соответствующее уведомление из налоговой службы.

- Информацию о работодателе, в частности, форму регистрации юр.лица, ИНН, ОКАТО, КПП, юридический адрес и адрес месторасположения организации.

Для вычета от налоговой дополнительно предоставляются:

- Заявление о необходимости перевода средств на ваш банковский счет.

- Сведения о банковской организации и номер расчетного счета.

- Справки формы 2-НДФЛ, полученные у работодателей, где заявитель работал в течение всего указанного периода.

- Декларацию о доходах по форме 3-НДФЛ.

Образец заявления на налоговый вычет за квартиру, в сумме, израсходованной на приобретение

Трудности оформления

Возврат подоходного налога регулируется ст.220 НК РФ. Здесь содержится полная информация о том, кто и когда имеет право обратиться за налоговым перерасчетом. Однако даже весь Налоговый кодекс не даст обычному гражданину полного понимания того, как проходит процедура подачи заявки, что должно быть в документах и почему ему в итоге отказали, поскольку ежегодно выходят дополнительные пояснительные письма, поправки, изменения и приложения, о которых, естественно, мало кто знает в принципе (если работа заявителя не связана с налогами или правом).

Кажется, что наличие такой услуги позволяет любому желающему «отгрохать» шикарный ремонт, а после вернуть себе проценты, ввиду наличия специального закона. Однако, не с каждого ремонта полагается возврат имущественных вычетов.

ФНС вернет средства, если заявитель оформляет возврат и с покупки объекта, при этом соответствуя всем требованиям и выполняя ряд условий для перерасчета средств за ремонт.

Теоретически подоходные выплаты доступны и за ремонт в квартире в новостройке (первичке), и за ремонт, выполненный во вторичном жилье, если необходимость в отделки указана в правоустанавливающих документах.

Как получить налоговый вычет за ремонт квартиры в новостройке

Получить возврат налога за ремонт квартиры в новостройке можно двумя способами:

- через бухгалтерию своего работодателя;

- через территориальную ФНС.

Налогоплательщик вправе самостоятельно выбрать наиболее удобный способ предоставления вычета. Какой способ выгодней читайте здесь…

Чтобы обратиться с заявлением о предоставлении Вам положенной компенсации необходимо собрать требующиеся для этого документы. А именно:

- справку 2-НДФЛ от работодателя;

- договор покупки;

- свидетельство о праве собственности или акт приема-передачи жилья;

- паспорт (при личном обращении в инспекцию) и ИНН владельца (не обязательно);

- чеки, квитанции и прочие платежные документы по расходам;

- В случае получения вычета через ФНС, потребуется заполнить декларацию 3-НДФЛ и предоставить справку 2-НДФЛ.

Все квитанции, чеки и прочие платежные документы на ремонт и отделку датированные после даты подписания передаточного акта должны быть заявлены в составе имущественного вычета. Только такие документы смогут учитываться как Ваши расходы на приобретенное жилье.

Причем Вы вправе заявить налоговый вычет по расходам как на покупку недвижимости, так и на его чистовую отделку, независимо от того, производилась такая отделка до оформления права собственности на квартиру или после (п. 17 Обзора ВС РФ от 21.10.2015, доведенного до налоговых органов письмом ФНС РФ от 03.11.2015 №СА-4-7/19206@)

Важно понимать, вычет на ремонтные работы и материал — это не отдельный вид вычета, а одна из форм имущественного вычета на квартиру, соответственно:

В общей сумме вычет за покупку квартиры, ремонт и расходы на материалы не может превышать 2 000 000 рублей.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Как оформить возврат НДФЛ за квартиру в новостройке

Существует определенный порядок получения налогового вычета на покупку квартиры в новостройке.

Основные условия и правила:

Для оформления налогового вычета нужно подать документы в налоговый орган по месту жительства или через работодателя.

Претендовать на право получения вычета за покупку квартиры в новостройке могут граждане РФ, уплачивающие подоходный налог в размере 13%.

В этом праве могут отказать заявителям, если сделка купли-продажи была осуществлена между близкими родственниками, взаимозависимыми друг от друга.

Необходимые документы

Покупателю квартиры в новостройке, желающему оформить налоговый вычет, необходимо подготовить пакет документации и подать его в ФНС или по месту работы.

Какие документы необходимы:

гражданский паспорт;

личное заявление на предоставление налоговой компенсации и на перечисление налогового вычета на банковский счет по указанным реквизитам;

справка из бухгалтерии по месту работы (2-НДФЛ);

декларация по форме 3-НДФЛ;

документы, подтверждающие расходы за приобретенное жилье (расписка от продавца о получении денег, чеки, квитанции и т.д.);

документ о праве собственности на квартиру в новостройке.

В течение 3-х месяцев специалисты ФНС рассматривают документы, проводят проверку и выносят решение. Если право на получение вычета подтверждается, в течение месяца на расчётный счет заявителя будет перечислен возврат части затраченных средств по налоговому вычету.

Что такое вычет за ремонт и отделку в новом доме

Жилье в новостройке приобретается без отделки и ремонта. На проведение необходимых работ покупателю также приходится затрачивать определенную часть личного бюджета. Возместить понесенные расходы на ремонт и отделку квартиры в новом доме возможно, но только на определенных условиях.

Основные требования для получения вычета на ремонт и отделку:

В договоре купли-продажи должно быть указано, что квартира приобретается без отделки.

В акте приема-передачи жилья должны быть перечислены все стадии недоделанных работ по отделке и ремонту.

Сотрудники ФНС одобряют заявление на получение налогового вычета только на важные ремонтные работы, которые необходимы для обеспечения нормальной жизни человека в новой квартире. Но при этом, вычет на ремонтные работы не является дополнительным и получить его можно только в рамках максимального права на вычет с общих расходов в пределах 2 млн. рублей, с учетом стоимости квартиры (если жилье стоит меньше этой суммы).

Как получить вычет за ремонт квартиры по закону

Вся значимая информация относительно возможности получения возврата указывается в ст. 220 НК. Здесь перечисляются все основания, которыми можно пользоваться для оформления вычета.

Важно! Вычет представлен суммой уплаченного налога, которую можно вернуть при наличии веских оснований.

Для этого учитывается НДФЛ, взимаемый с дохода в размере 13%. Оформить его можно непосредственно у работодателя или в отделении ФНС.

Получить вычет можно даже за ремонт недвижимости, но для этого должны соблюдаться определенные условия.

Можно ли получить вычет за ремонт квартиры? Смотрите в этом видео:

К ним относится:

- человек должен являться исключительно российским гражданином;

- он обязан обладать официальным доходом, так как только в этом случае за него работодатель уплачивает НДФЛ;

- допускается наличие других доходов, с которых уплачивается налог самостоятельно, поэтому в такой ситуации все равно можно рассчитывать на возврат;

- если планируется получать возврат за ремонт квартиры, то данная недвижимость должна находиться в собственности гражданина, поэтому если даже объект принадлежит родственникам, то будет отказано в назначении возврата.

Важно! Не допускается оформлять вычет за ремонт жилья, если приобретение или отделка данного объекта осуществлялись с использованием маткапитала или применялись государственные средства на основании разных социальных программ.

Какие должны соблюдаться условия

Если планируется оформление возврата за ремонт квартиры, то должны соблюдаться другие важные условия:

- можно оформить как стандартный имущественный возврат за покупку недвижимости, так и за проведение ремонта в ней;

- обязательно надо доказать наличие доходов, причем пенсионеры не могут воспользоваться льготой, если они не работают официально, так как пенсия не облагается НДФЛ;

- в договоре, на основании которого приобреталась недвижимость, должна иметься информация о том, что в ней отсутствует отделка;

- если покупается квартира на вторичном рынке, то в договоре прописывается, что требуется проведение ремонта;

- допускается покупать объект на первичном или вторичном рынке;

- возврат за ремонт проводится только после покупки квартиры, поэтому если после приобретения прошло уже много времени, то невозможно рассчитывать на льготу;

- оформлять возврат может только собственник данного объекта, а если имеется несколько владельцев, то назначается вычет на основании имеющихся долей.

Важно! Возврат за ремонт может оформляться не только при проведении ремонта в квартире, но и при отделке купленного дома.

Нюансы получения возврата за ремонт квартиры, купленной на вторичном рынке

Часто граждане предпочитают приобретать вторичные квартиры, которые находятся в центре города, имеют приемлемую стоимость и обладают другими значимыми преимуществами.

При этом интересна возможность получения вычета за ремонт такого объекта.

Как получить имущественный вычет при обмене квартиры? Пошаговая инструкция тут.

Какие расходы учитываются.

Она зависит от разных моментов:

- была ли осуществлена чистовая отделка недвижимости до ее продажи, так как если имеется такая отделка, то жилье считается пригодным для применения, поэтому не допускается с расходов на ремонт получить вычет;

- фиксируется ли в соглашении необходимость проведения ремонта, так как не готова недвижимость для полноценного и постоянного использования для проживания, так как если такой пункт отсутствует, то не допускается включать потраченные средствами на отделку в расходы на оформление вычета;

- не имеет значения тот факт, что квартира перепродается, так как учитывается только то, необходимо ли проведение ремонта или можно проживать в недвижимости без этих работ.

Важно! Если покупается квартира на вторичном рынке, то получить вычет за расходы по ремонту жилья можно в ситуации, когда продавец приобрел жилье на основании ДДУ, после чего продал его без проведения ремонтных работ.

Оформление вычета на ремонт квартиры

Итак, разберемся, как получить налоговый вычет на ремонт квартиры. Чтобы сделать это, придется подготовить пакет необходимых документов и затем обратиться в местную налоговую службу.

Перечень требуемых документов

Узнаем, что включает в себя список бумаг для оформления возврата. После полного завершения ремонта следует сохранить чеки на стройматериалы собрать документы, подтверждающие расходы. Затем нужно подать заявление, приложив к нему эти бумаги:

- Договор долевого участия либо купли-продажи. В них должно быть прописано, что квартира была куплена без отделки.

- Договоры со строительными компаниями, проводившими ремонтные работы. Также необходимо наличие чека на строительные материалы и квитанций. Чеки следует считать за весь период, начиная от начала ремонта и вплоть до его конца по соглашению подряда.

- Оригинал справки 2-НДФЛ за последние полгода.

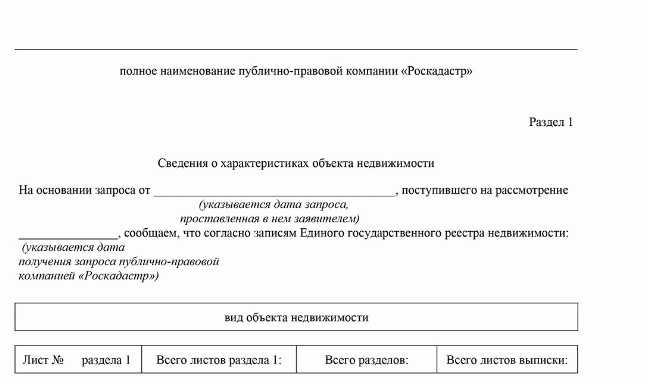

- Выписка из Единого государственного реестра налогоплательщиков (ЕГРН). С 2016 г. она целиком заменила свидетельство о собственности и обладает такой же юридической силой.

Не забудьте взять с собой документ, подтверждающий личность. Если собственником — полным или долевым — является лицо, которому еще нет восемнадцати, то нужен паспорт и свидетельство о рождении.

Собственник вправе подать декларацию сам или поручить это своему доверенному лицу. Доверенность обязательно должна быть заверена у нотариуса.

Посмотреть, как выглядит выписка из ЕГРН, вы можете ниже, наши юристы специально подготовили унифицированный вариант:

Образец заявления

Выписка из ЕГРН

Скачать

Скачать

Подача декларации

Вы можете подать декларацию прямо в налоговой службе или с помощью интернета. В первом случае вам нужно заполнить заявление непосредственно на месте. В документе укажите счет в банке, на который хотите получить возврат части средств. Кроме того, следует заполнить 3-НДФЛ декларацию.

Если же вы решили действовать через интернет, вам необходимо пройти регистрацию на портале ФНС (Федеральная Налоговая Служба) или на Госуслугах. Затем подтвердите свою личность любым имеющимся способом и приступайте к оформлению декларации.

Второй способ удобнее тем, что нет необходимости куда-то идти и стоять в очереди, все делается прямо на портале, причем каждый шаг — с разъяснением, и каких-то сложностей с подачей заявления на получение имущественного вычета возникнуть не должно.

Получение налогового вычета

После того, как вы подали заявление, должно пройти не менее трех месяцев. После этого вам придет письменный ответ с тем или иным решением. Если вам отказали в выдаче компенсации, вы вправе обжаловать такое решение, обратившись в ФНС или в суд.

Если же вы по вашему вопросу вынесено положительное решение, то средства поступят на счет не сразу. Порой выдача вычета растягивается на годы, поскольку он осуществляется за счет налога НДФЛ (то есть удерживается 13% от зарплаты), который, как известно, оплачивает работодатель. Однако поскольку выплатить компенсацию с еще не заработанных денег невозможно, то компенсацию могут предоставить исключительно по факту уплаченных налогов.

|

Сроки получения компенсации в зависимости от дохода за 12 мес. |

|

|

Заработок |

Срок |

|

Около 2 млн руб. |

В тот же год |

|

Менее 1 млн руб. |

2 года и более |

Учтите, что по факту заявителю могут начислить выплаты по минимальной величине. Такое возможно из-за того, что налоговая служба никоим образом не компенсирует издержки, которые связаны с инфляцией из-за постепенного снижения покупательной способности денег.

Важно! Возврат за ремонт квартиры в новостройке можно получать и каждый месяц. Для этого нет необходимости заполнять 3-НДФЛ декларацию, можно просто принести в ФНС соответствующий пакет документов и получить уведомление на получение компенсации

Выплату вам будут выдавать на руки в бухгалтерии.