- Доходы предприятия, не подлежащие обложению

- Нефтегазовый сектор

- Как получить дивиденды?

- Почему страховые взносы с дивидендов не исчисляются

- Заполняем 6-НДФЛ

- Что такое дивиденды простыми словами

- Дивиденды и сложный процент

- Что такое дивиденды

- Как отчитываться обособленным подразделениям

- Как выплата дивидендов облагается налогами

- Налог с дивидендов юридическому лицу

- Налог с дивидендов физическому лицу

- Как приобрести акции и получать дивиденды

- Лучшие брокеры

- Предупреждение о Форекс и БО

Доходы предприятия, не подлежащие обложению

В первую очередь, это те денежные суммы, которые сами не образуют объект обложения.

- Суммы при дарении. Работодатель может подарить своему работнику за хорошую работу определенную сумму денег.

- Выплаты при займе.

- Выплаты аренды или купли-продажи имущества.

- Дивиденды предприятия.

То есть мы подошли к основному вопросу: облагаются ли дивиденды предприятия страховыми выплатами? Обложению дивиденды не подлежат на основании письма инспекции фонда (ФСС №15-03-11/08-13985).

Кроме дивидендов, обложению налоговыми вычетами и страховыми взносами не подвергаются денежные суммы:

- Пособия, выплаченные сотруднику, уходящему в декрет. Сюда также входят пособия по уходу за ребенком.

- Суточные, выплачиваемые командированным сотрудникам.

- Оказанная материальная помощь, не превышающая 4 000 рублей. Если помощь выплачивается при определенных обстоятельствах, таких как кончина родственника, то сумма в этом случае не ограничена.

2017 год не принесет много реформ в страховые отчисления. Объектами обложения для ФСС останутся те же доходы, что и в 2020 году. Необлагаемые выплаты кардинально не изменятся. Все отчисления и взносы в страховой фонд останутся прежними.

Какая сумма считается дивидендами, определено в НК ст. 43 п.1. Это тот доход акционеров или сотрудников организации, имеющих акции компании, который распределяется между всеми участниками. Сами дивиденды могут начисляеться на основании того, что акционер обладает неким правом на собственность дается в виде акции или облигаций. И не имеет значение, работает ли в этой компании акционер или нет.

Во всех остальных случаях страховые взносы оплачивать должны своевременно. Иначе компания будет подвергаться штрафным санкциям.

Есть некоторые нюансы, когда предприятие сталкивается с проблемой, выплачивать взносы или нет.

Например, работник является членом совета директоров, и возникает вопрос – облагается ли его вознаграждение страховым взносом. Инспекторы ФСС ответят отрицательно. Его прибыль в виде премии не выплачивалась на основании трудовых соглашений (договора). Если же этот сотрудник получил премию за выполнение трудовых обязанностей, то страховые взносы уплачиваются в фонд.

Одним словом, все доходы человека, не подходящие под рамки трудового договора, могут не облагаться страховыми взносами. Сюда входят как дивиденды акционеров, так и отпуска по беременности и родам.

Нефтегазовый сектор

Нефтегазовая отрасль пострадала больше других. Промышленная и торговая активность снизилась, соответственно упал спрос на нефть. В апреле фьючерсы WTI даже демонстрировали отрицательные цены. Естественно, что у российских нефтегазовых компаний снизились финансовые результаты, что повлияло и на размер потенциальных дивидендов в 2020 году.

Татнефть

В уходящем году по обыкновенным акциям у Татнефти вообще не было выплат за полугодие, а по привилегированным («префам» на профессиональном жаргоне) выплатила всего по 1 рублю. За 9 месяцев было выплачено 9,94 руб. на акции каждого типа. Если учитывать, что в 2019 г. размер дивидендов составлял 96,95 руб., то по итогам 2020 г. можно ожидать небольших «утешительных» выплат, размер которых пока под вопросом. Скорее всего, стоит ожидать двукратного снижения дивидендов до уровня 40-50 руб., что составит доходность 10,35% по привилегированным и 9,8% по обычным акциям.

Сургутнефтегаз

Компанию можно назвать самой загадочной на российском фондовом рынке. Неизвестны ее конечные собственники, нет объяснения многомиллиардной подушке безопасности на банковском счете (это 60% от всех вкладов российских юрлиц). Основной доход в последние годы Сургутнефтегаз получает не столько от результатов деятельности, сколько от переоценки упомянутой подушки. В итоге дивиденды растут при падении курса рубля. А он падает при снижении цены нефти (один из парадоксов нашей экономики). В 2021 можно ожидать выплат в размере до 6,5 руб.

Цена акций 40 руб., значит, доходность составит примерно 16,25%.

Лукойл

Несмотря на то, что прибыль Лукойла в 2020 г. снизилась, с самой компанией все в относительном порядке. Снижение размера дивидендов следует ожидать на уровне трети. Если за 2019 годы было выплачено 396 руб. за акцию, в 2021-ом можно ожидать дивидендов в размере примерно 290 руб.

Башнефть

Так как можно говорить о том, что у компании практически нет политики по отношению к дивидендам, прогнозировать сумму выплат достаточно сложно. Дивиденды Башнефти заложены в бюджет Башкирии в размере 155-165 руб., но обычная практика подтверждает, что платится порядка 25% прибыли. Если на компанию не окажет влияния Роснефть, можно ожидать дивидендов не выше 30 руб. на акцию.

Газпром

На состояние Газпрома, кроме понижения цены на газ из-за пандемии, повлияли и теплые январь-февраль 2020 г. Однако, несмотря на более чем 200 млрд. руб. убытка, менеджмент компании уверяет, что это не окажет влияние на выплату дивидендов. Согласно дивидендной политике, на такие расходы идет до 40% прибыли. В этом году планируется скорректировать прибыль неденежных статей, а акционеры получат примерно 7,5-8 руб. на акцию.

Компания не только столкнулась с негативным влиянием пандемии на цены на газ, но также пострадала от теплой зимы в начале 2020 г. Вероятно, что запланированный Газпромом рост коэффициента дивидендных выплат не сможет компенсировать ухудшение финансовых показателей.

Как получить дивиденды?

Правила распределения прибыли между акционерами описаны в уставе или в отдельном документе по дивидендной политике акционерного общества. Размер выплат эмитент может привязать к конкретным показателям — прибыли, свободному денежному потоку и т. д. Совет директоров оценивает полученную прибыль и выносит рекомендацию о том, какую часть потратить на дивиденды. Рекомендация обсуждается на собрании акционеров: именно оно определяет окончательный размер выплат и дату закрытия реестра акционеров, имеющих право на получение дивидендов (дата отсечки). Размер дивидендов не может превышать рекомендуемый советом директоров предел.

Есть три способа, как заработать на дивидендах:

1. Получить выплаты напрямую. Компания платит дивиденды инвесторам, вошедшим в реестр акционеров до даты отсечки. Режим расчетов на Московской бирже ведется по схеме Т+2, в соответствии с которым инвестор станет владельцем акции на второй рабочий день после сделки. Так, если дата отсечки 12 апреля и это понедельник, купить этот актив нужно не позднее 8 апреля. Если вы планируете выводить деньги для личных трат, можно попросить брокера сразу начислять бонусы на банковский счет. Это же правило актуально для ИИС.

2. Продать акции на росте цены. Многие инвесторы заранее учитывают возможные дивиденды при покупке акции. Поэтому, если дела у компании в течение года идут хорошо и ее прибыль растет, то цена акций также подрастает и продолжает расти до даты отсечки (при прочих равных условиях). Если с момента покупки акции подорожали на размер дивидендов, их можно продать, и, таким образом, ваша прибыль, по сути, будет равна дивидендам.

3. Купить акции на понижении цены и продать с прибылью после ее восстановления. Поскольку после отсечки акции дешевеют на размер дивиденда, часть инвесторов покупают их на следующий день в надежде на быстрое восстановление котировок. Срок восстановления зависит от положения дел в экономике и в компании и может исчисляться как неделями, так и месяцами.

Почему страховые взносы с дивидендов не исчисляются

4 ст. 310 НК РФ).

Введенный в российскую практику сравнительно недавно, единый расчет по страховым взносам 2020 по сей день вызывает немало сложностей у работников бухгалтерии.

Рассмотрим в данной статье что представляет собой отчет «Расчет страховых взносов» в 2020 году, каким образом формируется его уточненный вариант, а также сроки и порядок сдачи налогового отчета в уполномоченные инстанции.

В октябре 2020 года приказом ФНС России (№ММВ-7-11/551) был утвержден новый отчет, который по сути заменил, представляемые ранее отчеты в области страхования. С этого времени администрирование страховых взносов, за исключением взносов на травматизм, которые по-прежнему передаются в Фонд социального страхования, осуществляют органы налогового контроля.

Что касается всех иных аспектов исчисления и уплаты страхвзносов, то начиная с 2020 года, они сконцентрированы в руках ФНС.

Расчет страховых взносов в ФНС 2020 является документом, который объединил в себе информацию об обязательном, пенсионном и социальном страховании.

Структуру данного документа можно представить в виде трех разделов, каждый из которых отражает определенную информацию.

2-й раздел может использован только компаниями или предпринимателями, основная деятельность которых связана с сельским хозяйством, то есть применяется только фирмами-сельхозпроизводителями. Соответственно, к категории обязательных для заполнения элементов налогового отчета этот раздел не относится.

Что касается расчета по страховым взносам 2020 раздела 3, он используется как источник сведений о персонифицированном учете в отношении каждого отдельного работника организации.

Проверка расчета по страховым взносам 2018

В соответствии с инструкцией по заполнению расчета по страхвзносам, утвержденной рассмотренным выше приказом ФНС, предоставлять в уполномоченные органы указанный документ необходимо компаниям и бизнесменом, которые имеют в штате работников, осуществляющих свою деятельность на основании подписанных трудовых контрактов. Таким образом, необходимость формирования нового налогового отчета не привязана к правовому статусу работодателя.

В связи с тем, что расчет по страхвзносам составляется нарастающим итогом с начала календарного года. Соответственно, если даже работодатель распрощался со всеми своими работниками в течение отчетного периода, необходимость составлять отчетный документ присутствует у компании или предпринимателя до конца года.

Органом, ответственным за прием налогового документа по страхвзносам, является Федеральная налоговая служба. Организации должны передать расчет в территориальный ФНС по месту своей регистрации. Что касается индивидуальных предпринимателей, им следует отчитаться в органы налогового контроля по месту жительства.

Расчет по страховым взносам 2020 – сроки предоставления в инспекцию устанавливаются в пределах 30-го числа месяца, следующего за отчетным кварталом.

Соответственно, расчет по страховым взносам 1 квартал 2018 должен быть передан налоговикам до 30 апреля 2020 года. Отчет за полугодие предоставляется в ФНС до 30 июля 2020, за девять месяцев – не позднее 30 октября, а отчитаться за 2020 год необходимо до 30 января 2020 года.

Дивидендные выплаты акционерам – это не средство стимулирования труда, взносами они не облагаются независимо от должности работника. Однако налог на доходы физических лиц, согласно статье 207 НК РФ, с них перечислить нужно обязательно. Обязательство по удержанию и перечислению НДФЛ с получателей лежит на компании – налоговом агенте.

Заполняем 6-НДФЛ

В части отчета 6-НДФЛ, отражающей доходы, прибыль, полученная от акций, облигаций и перечислений в уставной капитал, учитывается.

Строка 020: к налогооблагаемому доходу прибавляем дивиденды.

Строка 025: прописываем сумму выплат по акциям.

Строка 030: налоговые вычеты.

Строка 045: стр. 025*13/100.

В соответствии с существующим законодательством, основанием для начисления взносов во внебюджетные фонды являются:

- Доходы, полученные в рамках трудового договора, заключённого для выполнения оговоренных работ и оказания услуг организации работником;

- Выплаты и вознаграждения в рамках выполнения контрактных заказов, договоров лицензирования и т.д.

Что такое дивиденды простыми словами

Дивиденды можно рассматривать как частичку прибыли компании, акциями которой владеет инвестор.

Размер выплачиваемого вознаграждения зависит от финансовых результатов. Если была получена прибыль, то часть направляется на развитие компании, а часть на выплату дивидендов.

Общая размер выплат делится на количество акций в обращении. И получается некая сумма прибыли на одну акцию.

Рекомендуемые размер выплат прописан в уставе компании. И она должна ему следовать.

Например:

- По уставу Газпром обязан выплачивать 10% от полученной прибыли. По факту платят больше. В 2017 году на дивидендные выплаты направили 45% от прибыли.

- Лукойл выплачивает 25%. Но стремиться каждый год увеличивать этот показатель.

- На дивиденды Московская биржа отчисляет аж 70% от прибыли.

- Сбербанк отчисляет на дивиденды 20-25%.

Есть компании с очень сложной дивидендной политикой. И начинающему инвестору ее очень сложно понять.

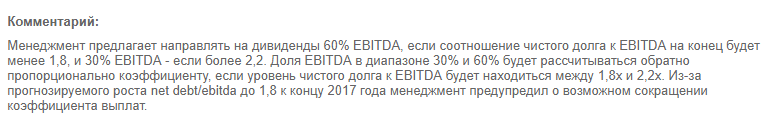

Норильский никель — дивидендная политика

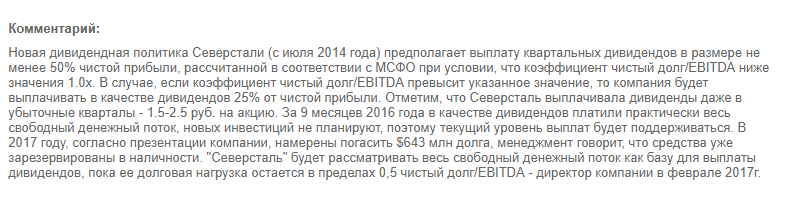

Северсталь — политика по выплате дивидендов

Если провести аналогию с обычной жизнью, то акционеров, владеющих пакетами акций и регулярно получающих дивиденды, можно сравнить с людьми, сдающими недвижимость в аренду.

Например, у вас есть квартира, которую вы сдаете. Получаете за нее 20 000 рублей в месяц.

С этой суммы, часть вы отдаете за оплату услуг ЖКХ, часть на уплату налогов. Возможно что-то направите на текущий ремонт. Если есть кредит (ипотека) — придется потратиться на выплаты. Ну а остальное — ваша чистая прибыль (дивиденды).

А теперь представьте, что у вас не одна, а 30 квартир в собственности и вы их все сдаете.

Тогда получаемой чистой прибылью можно распорядиться немного по другому. Купить еще одну квартиру (за свои или в кредит), то есть расширить бизнес.

В итоге: конечный остаток чистого дохода снизится в разы. Вот эту часть и можно считать дивидендным доходом.

Дивиденды и сложный процент

Банки предлагают вкладчикам депозиты с капитализацией процентов. Их смысл в том, что проценты по вкладу выплачиваются ежемесячно и причисляются к сумме вклада. Тогда по итогам каждого следующего месяца проценты начисляются не только на изначальную сумму вклада, но и на проценты, выплаченные в предыдущем месяце. Получаем эффект сложного процента, при котором доходность актива растет не линейно, а с каждым месяцем все быстрее и быстрее.

На фондовом рынке этот принцип тоже будет работать, если дивиденды не выводить со счета, а использовать для покупки тех же акций. В следующий раз дивиденды будут больше с учетом увеличившегося количества бумаг.

Например, инвесторы А и Б потратили по 100 000 рублей каждый на покупку 706 акций «Газпрома» в августе 2015 года. В то же время компания заплатила дивиденды: 7,2 рубля на акцию. Инвесторы получили 5 090 рублей (без учета налогов). А отметил событие в ресторане, Б приобрел на эти деньги еще 36 акций. На следующий год «Газпром» заплатил 7,89 рубля на акцию. Инвестор А получил 5 577 рублей, Б — уже 5 861 рубль. Если инвесторы продолжат придерживаться выбранных стратегий, то к августу 2020 года А получит в целом 44 553 рубля дивидендов, а Б — 53 219 рублей, или почти на 20% больше.

Что такое дивиденды

Понятие «дивиденды» встречается в законе «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, где оно соотносится с частью остающейся у юрлица чистой прибыли, подлежащей распределению между акционерами. Аналогичное понятие (правда, без применения определения «дивиденды») имеется и в законе «Об ООО» от 08.02.1998 № 14-ФЗ, где говорится о распределении прибыли между участниками. Уравнивает акционеров и участников в отношении дивидендов п. 1 ст. 43 НК РФ, определяющий этот вид выплат как любой доход, образовавшийся в результате распределения между акционерами (участниками) прибыли, оставшейся после налогообложения.

Важно! КонсультантПлюс предупреждает Отличия в понимании дивидендов в налоговом и гражданском праве влияют на налогообложение тех сумм, которые получают акционеры (участники) обществ от владения акциями (долями). Так, в некоторых случаях суммы, которые признаются дивидендами в гражданском праве, не являются дивидендами для целей налогообложения

И наоборот, некоторые суммы не признаются дивидендами в гражданском праве, но признаются таковыми для целей налогообложения. . Пробный доступ к системе можно получить бесплатно.

Акционерами (участниками) могут становиться как юридические, так и физические лица. При этом нередки ситуации, когда физлицо работает у юрлица, выплачивающего дивиденды. И как раз в отношении таких лиц обычно возникает вопрос: «Нужно ли отражать в 4-ФСС дивиденды?».

Как отчитываться обособленным подразделениям

Обособленное подразделение самостоятельно исчисляет страховые взносы и отчитывается в ФНС только в одном случае — когда головная организация официально наделила его полномочиями по начислению выплат физическим лицам (п. 11 ст. 431 НК РФ).

При наличии соответствующих полномочий в расчете по страховым взносам, который сдается по обособленному подразделению, нужно указывать только начисления и взносы по подразделению.

В свою очередь компания, давшая соответствующие полномочия обособленному подразделению, обязана сообщить об этом факте в ФНС по своему месту нахождения (пп. 7 п. 3.4 ст. 23 НК РФ). На это у головной организации есть месяц со дня наделения полномочиями обособленного подразделения. Данные правила по уведомлению налоговой инспекции распространяются лишь на обособки, созданные после 01.01.2017. Форма уведомления ФНС о предоставлении полномочий обособленным подразделениям утверждена Приказом ФНС от 10.01.2017 № ММВ-7-14/4.

Если обособленное подразделение не получило полномочия относительно страховых взносов, сдавать расчет по страховым взносам обязана головная компания по месту своего нахождения. Данный расчет включает данные как по головной организации, так и по обособленному подразделению. В расчете следует указать ОКТМО головной организации.

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

|

п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Как приобрести акции и получать дивиденды

Акции Яндекса по подписке не распространяются. Купить ценные бумаги можно через биржи. Например:

- Московскую и др. помельче в РФ;

- NASDAQ, BATS Trading в Америке.

Если надеетесь на получение дивидендов, стоит покупать акции Яндекс в ноябре-январе. Тогда уже ясны финансовые результаты работы компании, а надежды на выплаты не «боднули» котировки вверх.

Лучшие брокеры

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Просто зарегистрироваться и покупать ценные бумаги на торговой фондовой площадке не получится. Необходим брокер (оплачивает взнос, предоставляет кредитное плечо, является налоговым агентом, ведет учет). Если при совете найти надежного брокера начинается паника, воспользуйтесь таблицей лучших из них на сегодня.

Предупреждение о Форекс и БО

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Внимание: Форекс (валютные спекуляции) и БО (бинарные опционы) к торговле акциями отношения не имеют. Трейдеры не брокеры:

- нет государственной лицензии;

- нет регистрации на бирже.

Форекс и БО не предусматривают депозитария. Если говорят иное, это обман.