- Особенности валютных интервенций ЦБ РФ с 2014г

- Интервенции ЦБ РФ

- Чем вредны валютные интервенции

- Цели валютных интервенций

- Причины неэффективности

- Как воспользоваться интервенцией?

- Взаимные валютные интервенции

- Причины неэффективности

- Валютные интервенции США

- Тактика трейдеров Masterforex-V при пробитии исторических пиков USD RUB

- Зачем ЦБ проводят валютные интервенции? О чем не принято полвека говорить вслух

- Виды валютных интервенций

- Виды валютных интервенций

- Валютная интервенция – это..

- В чем суть интервенции на валютном рынке?

- Какие виды интервенций ЦБ бывают?

- К какому результату приводят интервенции?

- Определение и сопутствующие понятия

- Как распознать валютную интервенцию?

- Как валютные интервенции применялись в России

- Как валютная интервенция влияет на трейдеров

- Для решения каких задач валютная интервенция дает максимальный эффект?

Особенности валютных интервенций ЦБ РФ с 2014г

С ноября 2014 года российский регулятор отказался от политики сдерживания курса российского рубля «любой ценой».

Сегодня курс валюты России – плавающий. Ни правительство, ни Банк России (ЦБ РФ) его не определяет, т.е. курс рубля – полностью рыночный: определяется спросом и предложением. Однако для сохранения стабильности и с целью предотвращения паники на валютном рынке ЦБ РФ оставляет за собой право проводить валютные интервенции, что мы продемонстрировали выше.

Дополнительно:

- Экономика России, ;

- Финансовые регуляторы в РФ: Банк России и саморегулирующие организации — РАУФР, НАФД (ЦРФИН), ФСФР, КРОУФР

- Валюта России: купюры российского рубля, , , российский рубль, , , валюты стран Европы, , , ;

- Биржи России: АО «Национальная товарная биржа», MOEX, FORTS, СПбМТСБ, НТБ;

- Брокеры России: ВТБ Форекс, Альфа Форекс, Финам-Форекс, ПСБ-Форекс;

- Онлайн графики курса российского рубля (RUB) к иностранным валютам: AED-RUB, PEN RUB, THB RUB, BRL RUB, KGS-RUB, RUB ARS, RUB-TJS, SGD-RUB, UZS RUB, TRY-RUB, CNY-RUB, , EUR-RUB, , , USD-RUB, RUB-HUF, SEK RUB, RUB-KZT, ISK RUB, , BYN-RUB, RUB-BGN, DKK-RUB, RUB-IDR, MDL-RUB, PLN-RUB, RUB-AMD, NOK-RUB, RON-RUB, , RUB-VND, RUB-CZK, RUB-RSD, ILS-RUB, HKD-RUB, AZN-RUB, INR-RUB, GEL-RUB;

Интервенции ЦБ РФ

Наш Центробанк активнопроводил регулярные валютные интервенциивплоть до 2014 года. Именно до этого временив стране действовал механизм курсовойполитики основанный на предельныхотклонениях от стоимости бивалютнойкорзины.

В настоящеевремя курс российского рубля плавающий,он полностью зависит от текущей величиныспроса и предложения на валютном рынкеи никак не определяется ни правительствомстраны, ни Центробанком.

Однако,несмотря на это, ЦБ РФ продолжает практикупроведения интервенций, только цель ихтеперь состоит не в регулированиитекущего курса национальной валюты, ав пополнении валютных резервов страны.

https://youtube.com/watch?v=RW3_09R9_Ws

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Чем вредны валютные интервенции

Валютные интервенции не раз играли свою губительную роль в провоцировании кризисов в разных странах. Такое трижды бывало в России в 1998, 2008, 2013-15 гг.: начинались все эти кризисы именно “благодаря” интервенциям.

Но еще раньше такое происходило во время Великой депрессии в 1930-х гг. прошлого века, например во Франции и Бельгии. Такое сейчас происходит в Аргентине.

Интервенции плохи не тем, что при этом палятся резервы. Главный вред валютных интервенций в том, что при их проведении (при прочих равных) из экономики изымается рублевая денежная масса. И такое изъятие денег лишь ухудшает, усугубляет положение.

Как видно на схеме, валютные интервенции не только не решают проблему падения денежной массы, но лишь ухудшают ее. Создается так называемая положительная обратная связь, когда небольшое ухудшение в экономике разрастается как снежный ком из-за действий регулятора.

Цели валютных интервенций

Общая стратегическая цель любых валютных интервенций – это поддержание выгодного для ЦБ (значит и государства) валютного курса собственных денег.

Тактические цели валютных интервенций, разумеется, бывают различными. Так,

-

Для 5 самых дорогих валют в мире с фиксированным курсом к доллару США, валютная интервенция – это выполнение любой заявки контрагента на продажу их национальной валюты. Так всегда поступают на рынке форекс ЦБ Кувейта, Омана, Бахрейна, Иордании и Валютное управление Каймановых островов

№ Нацио- нальная валюта Цена валюты в $ График онлайн Банкноты ЦБ – эмитент валюты 1 Кувейтский динар $3.24 USD KWD банкноты: 1/4, 1/2, 1, 5, 10 и 20 Центральный Банк Кувейта 2 Бахрейнский динар $2.64* USD BHD банкноты: 0,5, 1, 5, 10 и 20 Центральный Банк Бахрейна 3 Оманский риал $2.6* USD OMR купюры: 1, 5, 10, 20, 50, 100, 200 Центральный Банк Омана 4 Иорданский динар $1.4* USD JOD банкноты: 1, 5, 10, 20, 50 Центральный Банк Иордании 5 Доллар Каймановых островов $1.22* банкноты 1, 5, 10, 25, 50, 100 Валютное управления Каймановых островов * фиксированный курс к доллару.

-

Для остальных свободно и частично конвертируемых валют проведение валютной интервенции предполагает выполнение одной из перечисленных целей

а) пополнение золотовалютных резервов страны через покупку одной из резервные валют (USD, EUR, CNY, JPY, GBP и SDR (СПЗ) – валюты МВФ);

б) поддержание постоянной ликвидности собственных денег для предотвращения излишней (спекулятивной) ее волатильности на рынке форекс;

в) остановка текущего (негативного для страны) тренда с переводом его в коррекционный флэт.

Подробнее

- 8 самых дорогих валют мира и почему 5 из них трейдерам не интересны?

- курс доллара (USD) на рынке форекс;

- базовая и котируемая валюты;

- основные термины биржи,

Причины неэффективности

Существует две основных причины, по которым валютные интервенции, в условиях плавающего валютного курса, не имеют должной эффективности:

- Определить тот равновесный валютный курс, к которому должен стремиться текущий курс национальной валюты, попросту невозможно;

- Как показывает практика, применение валютных интервенции зачастую приводило лишь к увеличению волатильности национальной валюты, не оказывая должного влияния на корректировку её курса.

Кроме этого, возросшая в краткосрочном периоде волатильность валютного курса происходящая в качестве следствия резкого изменения макроэкономических факторов и являющая собой не что иное, как процесс поиска рынком новой точки равновесия, далеко не всегда требует вмешательства Центробанка страны.

Как воспользоваться интервенцией?

Немного советов для начинающих трейдеров:

- Чтобы воспользоваться прямой интервенцией необходимо успеть максимально быстро поймать волну повышения курса, надеясь как минимум на вербальный эффект;

- Если вербальная интервенция не сопровождается реальной, нужно успеть избавиться от валюты до получения убытков;

- Если было произведено реальное вливание валюты, стоит внимательно следить за изменениями курсов, и продать подорожавшую валюту при малейшем признаке выравнивания;

- К скрытой интервенции подготовиться невозможно, но можно воспользоваться колебаниями курса сразу после ее проведения.

Взаимные валютные интервенции

Взаимными называются из-за того, что проводятся регуляторами нескольких стран синхронно. Это делается для максимального эффекта при корректировке курса нацвалют.

Самый яркий пример в истории – соглашение, подписанное в 1985 г. в отеле Плаза. Тогда США, Япония, Великобритания, Франция и Западная Германия приняли решение провести серию интервенций, чтобы сделать доллар более слабым. На тот момент американец рос 7 лет подряд и его курс не был удобен никому, включая сами штаты.

В результате этого за следующие 1-2 года американец снизился на десятки процентов. Это было выгодно всем:

- При слабеющем долларе американские компании становятся более конкурентоспособными на внешних рынках. Их продукция дешевеет.

- Развивающиеся страны могут без проблем погашать долги.

Специалисты называли решение 1985 г. «смазкой для мировой экономики». Тот редкий случай, когда нет проигравших и все стороны получили выгоду.

Причины неэффективности

Существует

две основных причины, по которым валютные

интервенции, в условиях плавающего

валютного курса, не имеют должной

эффективности:

- Определить

тот равновесный валютный курс, к которому

должен стремиться текущий курс

национальной валюты, попросту невозможно; - Как

показывает практика, применение валютных

интервенции зачастую приводило лишь

к увеличению волатильности национальной

валюты, не оказывая должного влияния

на корректировку её курса.

Кроме этого,

возросшая в краткосрочном периоде

волатильность валютного курса происходящая

в качестве следствия резкого изменения

макроэкономических факторов и являющая

собой не что иное, как процесс поиска

рынком новой точки равновесия, далеко

не всегда требует вмешательства

Центробанка страны.

Валютные интервенции США

Валютная интервенция доллара – это выход ЦБ на валютный рынок со скупкой валюты за доллары США. Эмиссию доллара США осуществляет Федеральная резервная система, ФРС.

Кто уполномочен проводить валютные интервенции в США:

- Федеральный резервный банк Нью-Йорка (Federal Reserve Bank of New York) – один из 12 банков, входящих в систему ФРС;

- Фонд валютной стабилизации (Exchange Stabilization Fund) – структура Минфина США.

Дополнительно:

- Финансовые регуляторы США: CFTC, SEC, NFA;

- Биржи: NYMEX, ICE, Comex, MGEX, NYSE, CME, CBOT, Nadex, CME, NASDAQ и др.;

- Фондовые индексы США: Доу Джонс — 30, USDX, S&P 500, ;

- Брокеры США: OANDA, FOREX.com, ATC BROKERS, Ally Invest, TD Ameritrade, Interactive Brokers;

- Платежные системы США: Payza, Google Pay, Discover Card, Bitpay, Payoneer, Global Payments, ICBC, VISA, Discover Card, Diners club international, Google Checkout, Neteller, Apple Pay, Mastercard, Вестерн Юнион, Amazon Pay, Stripe, Paysafecard;

- Курс доллара к иностранным валютам в режиме реального времени: USD BGN, USD/COP, USD/TRY, USD ARS, USD/CNY, USDRON, USD MDL, USD MKD, GBP-USD, USD INR, USD-SEK, USD AZN, USD/KZT, USD ISK, USD HRK, USD/GEL, USD/THB, USD-ALL, USD-HUF, USD/DKK, USDZAR, EUR/USD, USD-NOK, USD TJS, USD RSD, USD/MXN, USD-CHF, USD-VND, USD/JPY, USD/PLN, USDBAM, USD-BYN, USDHKD, USD-CZK и др.

Тактика трейдеров Masterforex-V при пробитии исторических пиков USD RUB

Напоминаем, что при каждом пробитии исторического максимума USD RUB, в РФ начинается

- «вакханалия» в СМИ и соцсетях (оказывается в РФ миллионы «экспертов» по национальной валюте, которые начинают писать о ней, когда пробиваются пики);

- паника среди населения, поспешно покупающей доллары за рубли по «запредельному» курсу;

- после чего курс USD RUB плавно начинает падать вниз (рубль укрепляться).

Через торговую систему Masterforex-V вы без труда сможете понимать логику валютных интервенций Банка России, открыв более мелкие таймфреймы — например, н1. См.

- достижение вершины — это пересечение 2-х фибо-целей и уровня скопления ордеров;

- признак «последней волны» вверх — дивергенция авторского индикатора АО Зотика и пробитие НК МФ;

- поход вниз к следующим уровням скопления ордеров и выполнение фибо-целей внизу.

Это комбинация всего 6-ти авторских инструментов МФ из 30, неизвестных и неучтенных рынком, которые способны онлайн подсказывать следующий шаг «рынка».

Хотите вместе с трейдерами Masterforex-V быть в одном онлайн чате, видеть развороты валют и зарабатывать профит? Ссылки на обучение МФ внизу данной статьи.

Зачем ЦБ проводят валютные интервенции? О чем не принято полвека говорить вслух

По Ямайской валютной системе с 1976 г. стоимость всех финансовых активов в мире (золота, нефти, официальных валют и т.д.) определяется «на финансовых рынках» через баланс спроса и предложения на них.

Т.е. де-юре были уравнены все профессиональные участники бирж и внебиржевого рынка — Центральные и Национальные банки, фонды доверительного управления (ДУ), банки брокеры, инвестиционные фонды, ETF фонды, инвестиционные банки, ПИФы и хедж фонды, эмитенты ценных бумаг, дилеры, андеррайтеры, брокеры (, , ), клиринговые компании (прайм-брокеры и др.), частные трейдеры и инвесторы и т.д., каждый из которых может участвовать в торгах и оказывать влияние на цену валютного фьючерса и его CFD на бирже или курс валютной пары на форексе.

Прошло полвека, а большинство населения даже не догадывается, что курс рубля (гривны, тенге, армянского драма и т.д.) устанавливает не их «отечественный» Центральный банк, а… валютный рынок форекс (ассоциируемый у многих с термином «лохотрон»).

На самом деле ежедневно ЦБ публикует на своих сайтах лишь ориентировочные курсы своей национальной валюты «на завтра», которые в течение следующих суток он вынужден «поддерживать» и «защищать» на бирже и форексе (в т.ч. через подконтрольные ему коммерческие и инвестиционные банки).

Поэтому «валютные интервенции» небольшими суммами ЦБ может тайно проводить чуть ли не ежедневно, выступая в качестве маркет-мейкера, поддерживающего «мировую цену» собственных денежных единиц, ее ликвидность, удовлетворяя многочисленные запросы экспортеров, импортеров, туристических и транспортных компаний, платежных систем по обмену валют и т.д. Согласитесь, практически каждому в стране нужна прогнозируемость, «твердость» и «стабильность» валюты, к которой и стремится любой уважающий себя Центральный банк мира.

Но, т.к. данная информация не афишируется, то традиционно под «валютными интервенциями» принято понимать лишь крупные «вливания» Центрального банка с изменением краткосрочного или среднесрочного трендов, «следы» которого нетрудно найти на графиках онлайн форекс.

Виды валютных интервенций

Все валютные интервенции проводимые Центральными банками разных стран в настоящее время, можно классифицировать по нескольким основным видам.

Во-первых, следует выделить три основных вида:

- Открытая ВИ. Заранее оглашается намерение Центробанка провести интервенцию и объявляется конкретная дата и время сего события. Далее в назначенное время происходит покупка либо продажа резервной валюты за национальную, что оказывает соответствующее влияние на её курс. Однако сила и продолжительность этого влияния не всегда предсказуемы (здесь многое зависит от той величины валютных резервов, которые ЦБ готов потратить).

- Вербальная ВИ. Центробанк оглашает намерение провести валютную интервенцию и этим всё ограничивается. Никаких реальных действий со стороны ЦБ не происходит, однако самого оглашения намерения достаточно для того чтобы повлиять на решения основной массы игроков рынка и, соответственно, на курс валюты. Как правило, не дождавшись реального вливания денежных средств, рынок, после небольшого сдвига, откатывается обратно.

- Косвенная ВИ. Проводится Центробанком не напрямую, а через посредничество крупнейших коммерческих банков страны. Коммерческие банки, как организации, зависящие от ЦБ, вынуждены подчиняться.

Каждый из этих трёх типов, в свою очередь, может подразделяться ещё на два вида по направлению:

- В направлении наметившейся ценовой тенденции для её ускорения и (или) укрепления;

- В направлении против наметившейся ценовой тенденции для возврата курса к прежнему уровню. Применяется, например, при выходе курса за пределы валютного коридора**.

Кроме этого все интервенции можно подразделить по степени вовлеченности в них других участников:

- Односторонние ВИ проводятся со стороны Центробанка одной лишь страны. Успех такого рода интервенций напрямую зависит от величины валютных резервов задействованных в ней. Но нет никаких гарантий того, что такая ВИ в итоге приведёт к намеченной цели.

- Двусторонние (совместные). Такие интервенции проводятся по взаимной договорённости Центробанков двух стран и имеют гораздо больше шансов на успех.

- Многосторонние валютные интервенции являются самыми эффективными из всех перечисленных. Примером, ставшим уже хрестоматийным, стали многосторонние валютные интервенции, направленные на укрепление курса японской йены в 2011 году. Эти меры были предприняты рядом крупнейших стран для поддержки экономики Японии после сильного землетрясения произошедшего в ней 11 марта 2011 года.

Наконец все ВИ можно классифицировать по влиянию на денежную базу государства:

- Стерилизованная ВИ сопровождается обратной операцией на внутреннем денежном рынке страны. Например, продажа Евро на внешнем рынке, сопровождается покупкой краткосрочных государственных облигаций стран Евросоюза, на внутреннем денежном рынке.

- Нестерилизованная ВИ – это просто покупка или продажа, без сопровождения обратной операцией на внутреннем денежном рынке страны.

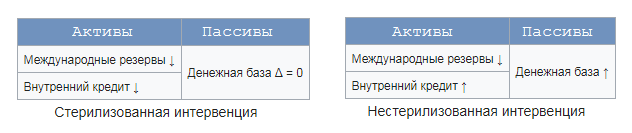

Стерилизованная и нестерилизованная валютные интервенции. Иллюстрация на примере упрощённого баланса Центрального банка

Стерилизованная и нестерилизованная валютные интервенции. Иллюстрация на примере упрощённого баланса Центрального банка

** Валютный коридор представляет собой границы курса национальной валюты, установленные Центробанком. Достижение курсом одной из границ является сигналом к началу валютной интервенции с целью вернуть курс в пределы коридора. Если курс достигает нижней границы валютного коридора, то ЦБ начинает скупать национальную валюту за резервную (доллары и Евро) стимулируя тем самым её рост. Если курс достигает верхней границы коридора, то ЦБ начинает скупать резервную валюту за национальную валюту. В России валютный коридор вводился два раза, в 1995 году (просуществовал всего 2 месяца) и в 2008 году (просуществовал до 2014 года). В настоящее время у нас в стране нет установленного валютного коридора, и ЦБ может проводить ВИ по своему усмотрению.

Виды валютных интервенций

Существует два основных вида интервенций.

- Монетарная (денежная) – реальная покупка или продажа иностранной валюты Минфином в пользу Центробанка. Может быть проведена двумя способами:

- Прямая интервенция, когда ЦБ выходит на рынок от своего имени и заявляет об этом публично;

- Скрытая интервенция, когда Центральный банк действует через своих «подчиненных» — коммерческие банки, снабжая их ликвидностью через аукционы РЕПО.

- Вербальная интервенция – это заявление финансовых властей, на которое реагируют инвесторы. Используется, когда регулятору необходимо скорректировать настроения на рынке и двинуть котировки в нужном направлении. Вербальные интервенции могут оказаться фиктивными по принципу «обещать – не значит жениться». Этот метод применяется довольно часто, поскольку не требует реальных финансовых затрат и ограничивается, по сути, распространением слухов. Обычно центробанки заранее озвучивают свои намерения и прогнозы. Самый заметный пример – заявления Федеральной резервной системы США (ФРС), по тональности и полунамекам которых мировым рынком улавливается движение курса главной резервной валюты. Разница между ФРС и ЦБ РФ в том, что публичная риторика первой оказывают влияние на мировую экономику, а заявления второго носят локальный характер.

Этими информационными «вбросами» преследуются две цели:

- сформировать рыночные позиции в нужном направлении, когда ожидания закладываются в цену задолго до реальных действий регулятора;

- предотвратить обвал рынка из-за внезапных решений, к которым инвесторы и хедж-фонды окажутся не готовы.

По объемам интервенции бывают масштабными. Например, для России это несколько миллиардов долларов в день. Могут быть и точечными, вносящими небольшую корректировку в курсовую динамику. Конечно, крупные вливания более эффективны. Но они несут в себе и больший риск: если предотвратить обвал не удастся, валютный кризис может приобрести неуправляемый характер. При этом резервы будут уже почти израсходованы. Так и случилось осенью 2014 года.

Валютная интервенция – это..

Интервенция (лат. interventio — вмешательство) – в экономической теории данный термин используется для определения вмешательства со стороны Центральных Банков или других управляющих финансовой системой страны организаций в положение национальной валюты на мировом рынке.

Другими словами, валютная интервенция – это операции центрального эмиссионного банка, которые заключаются в скупке или продаже валюты своей страны для поддержания ее курса.

Также данное понятие включает целевые операции, связанные с куплей-продажей иностранной валюты, цель которых состоит в ограничении динамики курса валюты определенными пределами его понижения или повышения.

Цель интервенции состоит в регулировании валютного курса до конкретного уровня.

В чем суть интервенции на валютном рынке?

Валютная интервенция, по сути, это обычная покупка или продажа национальной валюты. Данная покупка/продажа осуществляется представителями Центрального банка страны, в которой действует эта валюта.

Самой основной и первой целью валютной интервенции являются исключительно интересы страны, а именно ее экономической сферы.

В таком случае, всегда должны существовать падения и подъемы в цене, при покупке/продаже валюты. Для этого, Центральный банк использует определенные схемы:

- Для того, чтобы повысить курс национальной валюты, сотрудникам Центрального банка необходим, как можно больше продавать иностранной валюты. В это же время, они покупают всю национальную валюту. Таким способ, они могут значительно уменьшить спрос на всю иностранную валюту.

- Полностью противоположная ситуация происходит при понижение курса национальной валюты. Проще говоря, ЦБ покупает как можно больше иностранной валюты и пытается продать национальную. Собственно, курс иностранной валюты должен подыматься, а национальной понижаться.

Какие виды интервенций ЦБ бывают?

Существует несколько классификаций интервенции. Наиболее распространенной является следующая:

ЦБ сообщает точную сумму и время сделки.

Такой способ – дезинформация. ЦБ заявляет о намерении провести интервенцию, после чего рынок приходит в движение, волатильность возрастает. Однако если интервенции так и не происходит, цена довольно быстро возвращается к привычному значению.

Самый непредсказуемый вариант, так как интервенция осуществляется коммерческими банками по указанию ЦБ. Трейдеры такие интервенции особенно не любят, ведь они порождают достаточно стремительные движения цены и привносят в торги нервозность.

Интервенции отличаются по количеству участников. Выделяются:

Такие интервенции часто оказываются неэффективными или малоэффективными, так как желания одной стороны бывает мало для стабилизации валюты.

Такие интервенции считаются более серьезными, так как намерение изменить положение вещей на рынке высказывают уже два ЦБ.

Пример многосторонней интервенции – собрание «большой семерки», на котором было решено оказать поддержку Японии после землетрясения в 2011 году.

Всего за несколько курс японской иены был снижен на два процента благодаря совместным действия ЕЦБ, ФРС США и Банка Японии.

Третья классификация делит интервенции в зависимости от направления:

- Интервенция против тренда направлена на возврат курса к прежнему уровню.

- Интервенция по тренду направлена на ускорение изменения курса валюты. Интервенция по тренду помогает «разогнать» слабый или едва наметившийся тренд.

Основное влияние интервенции происходит посредством массовой покупки или продажи валюты, ценных бумаг, других финансовых активов. Основная цель интервенции – нормализовать состояние экономики и финансовой системы страны, стабилизировать цены и т.д.

К какому результату приводят интервенции?

Результатом интервенции чаще всего является снижение или повышение валютного курса, в зависимости от того, для чего она проводилась. Интервенция считается крайней мерой воздействия на валютную систему государства, поэтому страны прибегают к ней в редких случаях, когда нет иного выхода.

Стоит отметить, что проведение валютных интервенций практически не является рыночными методами. Существуют определенные условия, дабы интервенция прошла успешно. Одним из таких условий является огромный резерв финансовых средств Центрального банка.

Определение и сопутствующие понятия

Интервенция (лат. interventio – вмешательство) – это проникновение во внутренние сферы деятельности государства со стороны другого или нескольких государств с целью нарушения его территориального единства или навязывания своей политической воли, или с какими-либо иными, несовместимыми с принципами Устава ООН целями. Разделяется на формы в зависимости от характера вмешательства.

В современном международном праве интервенция считается противоправным действием, нарушающим юридически закрепленный принцип невмешательства во внутренние дела государств.

Исключением из этого принципа является разрешение на применение принудительных мер в случае мировой угрозы, несоблюдения мирных договоренностей или проявления агрессии каким-либо государством.

Интервенцию следует отличать от таких актов проявления межгосударственной агрессии, как аннексия и оккупация.

Аннексия – это насильственное включение в свой состав государством-агрессором территории (или ее части) другого государства (без учета мнения ее населения).

Оккупация – это вооруженное вторжение на территорию чужого государства войск государства-агрессора, с целью ее временного захвата.

Как распознать валютную интервенцию?

Как я уже говорил, часто ЦБ проводит скрытые интервенции, не объявляя об их проведении и действуя через банки-агенты. В этом случае (как, впрочем, и при прямых действиях регулятора), всегда можно увидеть проведение валютной интервенции на графике котировок валютных пар, включающих национальную валюту государства.

Если имеется четко выраженный тренд движения курса нацвалюты в определенном направлении, и вдруг внезапно курс вез видимых причин начинает резко, за короткий промежуток времени двигаться в обратном направлении — можно с огромной долее вероятности утверждать, что ЦБ провел интервенцию.

Чем больше объемы валютных интервенций, тем заметнее они будут видны на графиках. Предлагаю вашему вниманию наглядный пример интервенции, проведенной в августе 2012 года Банком Японии.

На графике вы видите тогдашние изменения котировок валютной пары доллар/йена. На тот момент курс йены чрезмерно укреплялся к доллару и Банк Японии проводил интервенции на валютном рынке, чтобы его сбить. Как вы видите на графике, благодаря интервенции курс йены упал более чем на 300 пунктов, однако, это был лишь краткосрочный эффект: далее он вернулся на прежние позиции и начал укрепляться еще больше.

Как валютные интервенции применялись в России

С 1995 года в практике ЦБ использовался так называемый валютный коридор. Он определял верхнюю и нижнюю границу курса доллара к рублю. Как только курс приближался к верхнему рубежу, регулятор выбрасывал на рынок несколько миллиардов долларов, стерилизуя тем самым токсичную рублевую массу. При подходе к нижним границам с рынка изымались доллары в том количестве, которое обеспечивало возврат в нужное русло. В 2005 году было введено понятие «бивалютная корзина», которая включала средневзвешенный курс евро и доллара.

Рекомендую прочитать также:

Реальная процентная ставка как мера успешности инвестирования

Реальная процентная ставка: сколько будут стоить ваши инвестиции

Для финансовой системы, особенно для её банковского сектора, важен не столько сам курс валюты, сколько его стабильность и предсказуемость. К высокому курсу доллара рано или поздно экономика адаптируется. А вот резкие скачки волатильности порождают на рынке неопределенность вплоть до паники. Инвесторы, банки и даже промышленные предприятия направляют свободную ликвидность не в бизнес, а на валютный рынок. Пример – валютные спекуляции в разгар кризиса 2014–2016 годов, когда в результате совместных действий правительства, ЦБ (а где-то и Роснефти), доллар поднимался в моменте до 77 рублей (в обменниках – до 90).

До ноября 2014 года Центральный банк тушил пожары на валютном рынке, заливая их долларами. За 11 месяцев 2014-го на эти цели было израсходовано более $70 млрд. При высоких ценах на нефть такие действия не приводили к исчерпанию запасов. Но мы помним, что в том же году черное золото подешевело почти в 2 раза. Регулятор фактически впустую тратил запасы быстрее, чем пополнял. Под угрозой абсолютной потери валютных резервов из-за интервенций, ЦБ пошел на смелый шаг и установил плавающий курс рубля. С тех пор валютных интервенций в прежнем виде не проводилось, а валютный коридор был отменен. Центробанк даже перестал публиковать на своем сайте соответствующую статистику.

Формально рубль отпущен в свободное плавание и валютные интервенции официально больше так не называются. Однако на самом деле они есть, просто приобрели другую форму – скупки валюты Минфином для ЦБ. Воздействие на финансовую систему, инвестиционный и деловой климат они оказывают такое же. При высоких ценах на нефть (все, что более 40$) долларовая ликвидность направляется на пополнение ФНБ. Если цены упадут, резервы будут распечатаны, а скупка валюты для них прекратится.

Ушла из приоритетов только одна из декларируемых целей – поддержание курса рубля масштабными валютными вливаниями. Крепкий рубль для правительства – не такая уж привлекательная перспектива. Более того, оно не заинтересовано в укреплении российской валюты. Девальвация облегчает исполнение бюджета и выполнение социальных обязательств, номинированных в национальной валюте. Также это выгодно экспортерам энергоресурсов, которые получают выручку в дорогом долларе, а налоги и зарплаты платят в дешевом рубле.

Вторым действенным средством регулирования курса рубля является ключевая ставка. В случае обвального падения рубля, ЦБ резко поднимает ставку, делая слишком дорогим фондирование под валютные спекуляции. Так было сделано в декабре 2014 года, когда ставка «взлетела» с 10.5 до 17% за одну ночь. На рынке это вызвало шок, но зато был предотвращен обвал рубля. Ведь курс доллара на тот момент ограничивался только фантазией.

Рекомендую прочитать также:

Что нужно знать инвестору про собрание акционеров

Ежегодное собрание акционеров: демократия или профанация?

Как валютная интервенция влияет на трейдеров

Для заработка на интервенциях нужно владеть инсайдерской информацией. Простым смертным этот вариант торговли недоступен.

Вмешательство центробанка – это в некоторой степени форс-мажор, но примерные сроки его проявления все же можно предсказать. Для этого нужно учитывать:

- Уровни, на которых находится валютная пара. Если она приближается к многолетним High/Low, то растет вероятность вмешательства центробанка.

- Комментарии высокопоставленных чиновников.

Хороший пример – поведение японской иены весной 2022 г. Из-за мягкой денежно-кредитной политики центробанка японская нацвалюта стала слабеть и обновила 20-летние минимумы. С каждым новым максимумом растет вероятность того, что регулятор начнет действовать. В пользу этого говорят и комментарии главы Банка Японии, он отметил, что дорогое сырье и слабая иена ставят под вопрос восстановление экономики.

Это не дает 100%-ную гарантию интервенции, но повышает вероятность вмешательства регулятора. Такой анализ можно использовать как своего рода фильтр.

Для решения каких задач валютная интервенция дает максимальный эффект?

Валютная интервенция способна влиять на курсовые перемещения национальной валюты. Этот факт неоспорим. Но в связи с этим возникает резонный вопрос, какие задачи можно решать при помощи этого инструмента?

Цель валютного регулирования, проводимого с использованием валютной интервенции, состоит в следующем:

- Удержание курса валюты в границах определенного ценового коридора. Такой подход к валютному регулированию характерен для стран, курс валюты которых фиксированный.

- Устранение негативных тенденций, которые курс валюты может оказывать на развитие экономики государства.

- Недопущение значительных отклонений курса валюты от его равновесного значения. То есть, стремление к тому, чтобы спрос на валюту и ее предложение были сбалансированными.

- Пополнение золотовалютных запасов страны, которое достигается в результате продажи национальной валюты и покупке иностранной валюты.

- Поддержание такого уровня ликвидности национальной валюты, при котором волатильность ее курса будет минимальной.