- Динамика за последние годы

- Зачем мне золото в портфеле?

- Ценные бумаги

- Особенности котировок золота и серебра на Мосбирже

- Драгметалл курс на сегодня

- Как купить золото и серебро

- Инвестиции в GOLD и SILVER

- Учетные цена на драгоценные металлы ЦБ РФ

- Драгоценные монеты

- Покупка акций золотодобывающих компаний

- Способы открытия счета

- До востребования

- Срочные ОМС

- Разряд платиновых

- Прогноз по рынку золота в 2023 году

- Онлайн-график курса

- Золото

- Серебро

- Палладий

- Платина

- Прогноз

- Фьючерсы на драгметаллы и их спецификация

- Как анализировать рынок драгметаллов

- Пример торговли драгметаллами на бирже

- Стоит ли инвестировать, плюсы и минусы

Динамика за последние годы

К 2018 эксперты предсказывали подорожание металлических активов, связывая рост курса с обострением торгового противостояния между Китаем и США. К середине 2018 года эта война достигла апогея — оба государства установили на ввоз товаров пошлины, сумма которых исчислялась миллиардами. Конфликт до сих пор не исчерпан, переговоры по ситуации ведутся.

Вопреки прогнозам, все металлы подешевели, и владельцы ОМС прочувствовали это на себе. Возможно, причина в том, что доллар укрепился на мировом валютном рынке.

Если брать статистику за последние 10 лет (с 2009 по сегодня), мы увидим, что все металлы существенно подорожали, несмотря на многократные падения и повышения курса, иногда внезапные и крупные. Как это происходило — смотрите на графике:

Зачем мне золото в портфеле?

Я неоднократно писал, что в период накопления, когда у тебя впереди большой горизонт, не вижу смысла инвестировать в золото (ну и серебро туда же). А вот по мере приближения к цели, когда у тебя сформировался определенный размер капитала или времени осталось чуть-чуть, добавление золота делает портфель менее волатильным и более устойчивым к различным рыночным потрясениям.

Наверное, обидно будет, если незадолго до «дня X» (к которому ты шел много-много лет или десятилетий), все твои вложения в ценные бумаги сложатся в два раза. Наличие золота поможет немного снизить величину потерь. Не всегда, но в большинстве случаев.

После февральских событий и начала СВО, так получилось, что российские инвесторы оказались отрезаны от иностранных инвестиций. Фонды и многие валютные активы заморозили. Доступ на иностранные биржевые площадки многие российские брокеры прикрыли. Иностранные брокеры попросили граждан РФ на выход. А кто-то еще не попросил, могут это сделать в любой момент (я про IB).

По иностранным акциям с Санкт-Петербургской биржи дивиденды не доходят до инвесторов. А какой смысл инвестировать в бумаги, по которым у тебя воруют часть прибыли? Хотя наверное правильнее написать замораживают на неопределенный срок. Но это смысла не меняет.

Мне сразу вспоминается кадр из фильма Леонида Гайдая «Не может быть». Сказал же отдам! …. Половину … Потом.

И что нам остается на фондовом рынке? Акции и облигации российских компаний, которые находятся хрен знает в каком состоянии. Неопределенность меня немного пугает и чтобы хоть как-то сгладить риски — я начинаю покупать золотишко. Где? На бирже. Диверсификация, однако!

Вторая причина в пользу золота — это альтернатива доллару. Курс бакса к рублю снизился до неприлично низких значений и грех его не покупать по таким ценам. Но что потом делать с баксом? По валютным вкладам банки предлагают около нулевую доходность. В валютные инструменты, типа еврооблигаций, на бирже вход закрыт. Инфляция в США на максимумах за последние 40 лет (на уровне >8% годовых). И просто лежащий на счетах доллар будет постепенно обесцениваться.

Какие у меня планы на доллар?

- Дождаться роста курса доллара на несколько десятков процентов. Зафиксировать прибыль.

- Когда закончится военная спецоперации и (или) снимут санкции и (или) дадут доступ к торгам и (или) начнут платить дивиденды по иностранным бумагам, то можно будет начинать новые инвестиции. И у меня в запасе будет наличный долларовый кэш, купленный ранее по вкусным ценам.

Но когда это произойдет? И произойдет ли в скором будущем? Неизвестно. Поэтому дополнительно я подстилаю себе немного соломки на случай, если что-то пойдет не так. Вернее если никто никуда не пойдет и мы останемся в том же подвешенном положении.

Доллар знатно подешевел. А так как мировые цены на золото привязаны к доллару, то и стоимость золота в рублях тоже снизилась. Почему бы не вложить в него часть денег. Снова диверсификация, однако! )))

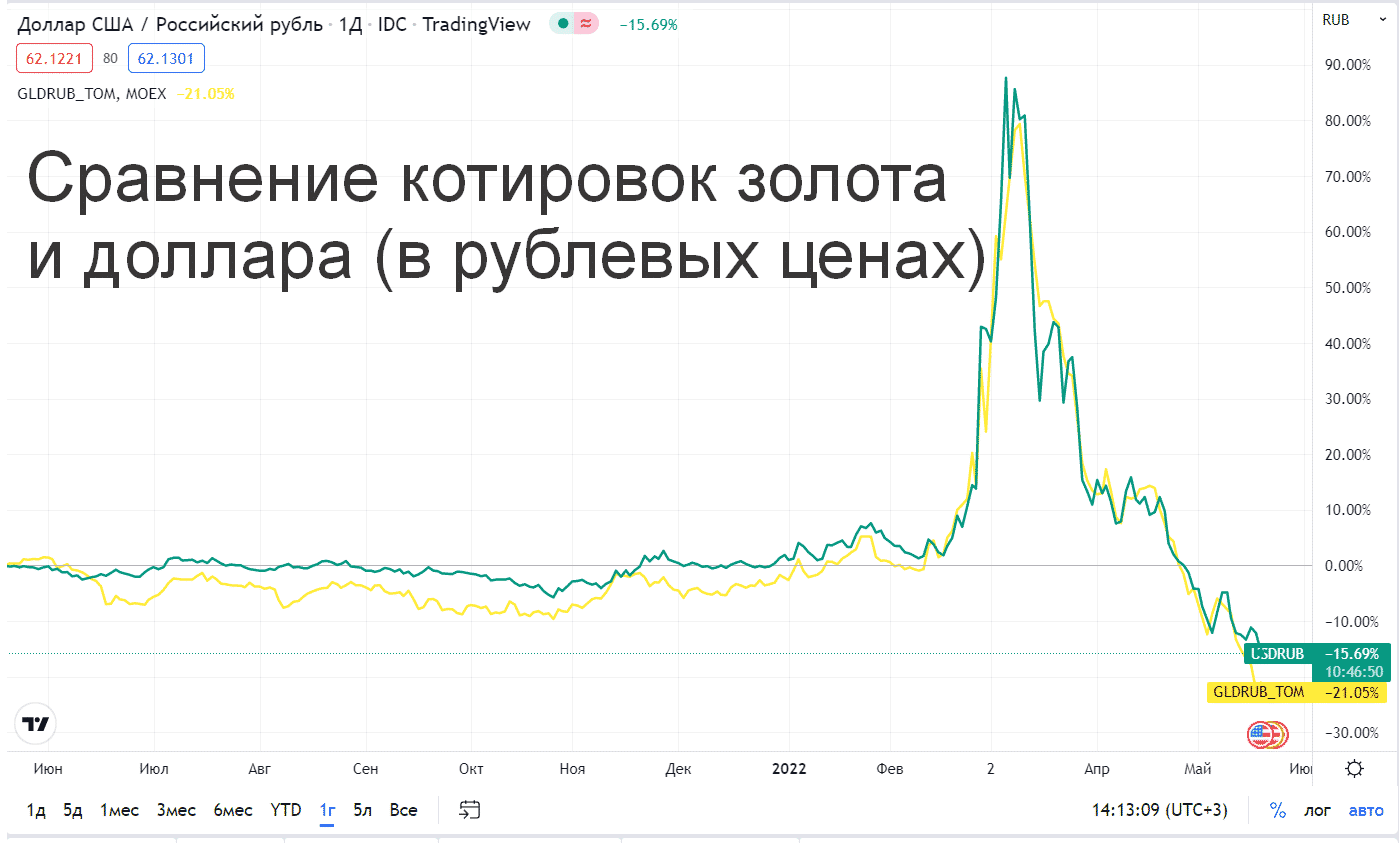

Посмотрите на динамику котировок по доллару и золоту за последний год. Двигаются как братья близнецы.

Динамика движений котировок золота (желтый график) и доллара (зеленый график) на интервале 1 год.

А вот на более длинном интервалом (с 2014 года) котировки золота в рублях выросли в два раза сильнее, чем курс доллара: 167 против 81%. Может ли такое повторится в будущем? Вполне. Золото в моем портфеле — выступает как защитный и антиинфляционный актив.

Рост цен на золото и доллар с 2014 года

Ценные бумаги

Ценные бумаги, которые обеспечиваются золотом, дают доходность, а также не требуют уплаты НДС. Это сравнительно новый способ инвестирования.

Производство таких акций возложено на Всемирный золотой совет. Его создали самые крупные золотодобывающие компании.

ВЗС создал фонд Gold Bullion Securities, который размещает бумаги на лондонской, австралийской, нью-йоркской и американской бирже. В Америке акции продаются от других фондов, но при поддержке ВЗС.

Одна акция даёт возможность получить из хранилища, расположенного в Лондоне, 3,1 г золота высшей пробы. Получить драгоценный металл могут только привилегированные акционеры. Другим выплачивается эквивалентная сумма в валюте.

У российских инвесторов есть возможность продавать или обменивать ценные бумаги, обратившись в брокерскую контору. Они присутствуют на всех крупных биржах.

Особенности котировок золота и серебра на Мосбирже

Я заметил, что биржевые котировки GLDRUB и SLVRUB в последние два месяца немного отличаются от справедливых значений. Хотя ранее все было достаточно точно. Расхождение с реальными ценами было минимальным.

Напрягло меня сильное расхождение по серебру. Биржевые цены были выше процентов на 15-20.

Как это проверить? Есть два варианта.

Простой и быстрый способ!

Я смотрю официальный курс драгоценных металлов, который ежедневно публикует ЦБ). Он позволяет примерно оценить дорого или дешево торгуется серебро или золото на бирже. Минус такого подхода, котировки банк обновляет раз в сутки.

На момент написания статьи, биржевой курс серебра был завешен процентов на десять. А вот золото продавалось с дисконтом (на 5%):

С чем это связано — не знаю. Возможно после того, как брокер Тинькофф (или уже Потанинофф) дал своим клиентам доступ к торговле драгоценными металлами, они массово хлынули на рынок и разогнали цены))) Или маркет-мейкер ушел из стакана и не поддерживает справедливые котировки.

Для себя я решил так.

Если актив тебе продают дешевле его официальной стоимости (если смотреть на курс от ЦБ), то у меня вопросов не возникает почему это происходит. Пока дают скидку, можно брать.

А вот если дороже, тут меня жаба давит переплачивать.

Поэтому, я взял за правило, перед покупкой сравнивать цены на бирже и установленные Центробанком.

Есть второй способ, более точный и правильный. Но и посложнее.

- Нам нужно взять мировые котировки золота (тикер на бирже XAUUSD) или серебра (XAGUSD) в реальном времени.

- Перевести вес из унций в граммы (в одной унции 31,1 грамм).

- Полученную цену за грамм поделить на текущий биржевой курс доллара (USDRUB_TOD).

И вуаля. Мы получим мировой курс золота или серебра посчитанный в рублях в привычных нам ценах за грамм.

Я бы применял второй способ только в моменты высокой волатильности, когда цены на золото и (или) доллар сильно изменяются в течении дня. Или если планируется сделка на большую сумму и хочется быть уверенным, что ты покупаешь (или продаешь) актив по справедливой цене.

Драгметалл курс на сегодня

Ниже представлен график котировок на золото, серебро, платину и палладий в онлайн режиме. Достаточно на вкладке переключить на интересующий вас металл. График онлайн драгметаллов за период год. Также можно навести курсор и посмотреть цену на золото или серебро в определенный день. Поэтому на одной странице есть вся интересующая информация. Если вы хотите видеть подобные курсы в своем смартфоне, то никаких проблем.

Если открыть мобильное приложение своего брокера, то там тоже можно найти котировки. Иногда они находятся на отдельной вкладке. У некоторых брокеров только цена фьючерса на золото доступна. Но цена на дериватив это не тоже самое ,что котировка на физическое золото. Поэтому это также зависит на какой именно вид финансового инструмента вы хотите посмотреть цену. посмотрите виды инвестиций в драгметаллы и вы поймете где смотреть котировки драгоценных металлов.

Как купить золото и серебро

Это довольно хороший вопрос от начинающего инвестора. Есть несколько способов покупки драгоценных металлов. Рассмотрим основные из них:

- обезличенные металлические счета;

- покупка в слитках;

- деривативы (фьючерсы и опционы);

- форекс;

- ETF и биржевые фонды.

Теперь давайте разберем преимущества и недостатки каждого из способов. Самым удобным и простым на мой взгляд является покупка ETF фонда на золото. Практически у каждой управляющей компании есть фонд, где базовым активом или индексом является золото или серебро. Недавно я делал обзор на фонды Атона, так вот там тоже есть Атон-Серебро. Покупая ETF или БПИФ фонд вы не покупаете физическое золото, а как бы участвуете в росте или падении цены. Погрешность в котировках небольшая и может составлять всего несколько сотых процентов.

Следующим способом является покупка фьючерсов или опционов на золото. Даже на Московской бирже есть фьючи на драгоценные металлы. Главным минусом является срок жизни инструмента. Через фьючерс не получится один раз купить на 10 лет актив. Нужно будет каждый квартал или полгода перекладываться в новый контракт, т.к. фьючерсы имеют экспирацию. Это не самый удобный способ для долгосрочного инвестирования.

Также купить драгоценные металлы можно с банковского мобильного приложения на обезличенный металлический счет. Главным минусом является повышенный спред между ценой покупки и продажи. И самым ненадежным способ является покупка драгметаллов на форекс. В теории если у брокера нет лицензии от ЦБ (а у большинства ее нет), то есть риск банкротства брокера.

Инвестиции в GOLD и SILVER

Еще одним способом получения дохода от драгоценных металлов является покупка акций золотодобывающих компаний. Например, можно купить акции Полиметалла и получать дивиденды. Кстати, выплаты POLY производит в валюте, что является хорошей защитой от девальвации рубля. Но будут ли расти акции компании, если цена за тройскую унцию золота вырастет?

Не пропорционально, но некая корреляция есть. На Московской бирже не так много эмитентов, связанных с добычей драгоценных металлов. На NYSE этот список гораздо больше. Ниже перечень наиболее известных ETF, часть из которых доступна российским инвесторам.

- ETF FXGD от Finex

- VTBG от ВТБ Капитал

- SPDR Gold Shares с тикером GLD

- TGLD от Тинькофф

- AAAU от Goldman

Некоторые из перечисленных инструментов действительно держат обеспечение в золотых слитках. Примером может служить ВТБ Капитал, который является единственной УК в России, кто имеет золотые слитки. Другие компании синтетически следят за котировкой. Обеспечением может выступать покупка индекса золота в портфель. Есть между этими способами небольшая разница в юридической особенности и возможных рисках. Но учитывая ликвидность и востребованность золота и серебра этот вопрос уходит на второй план.

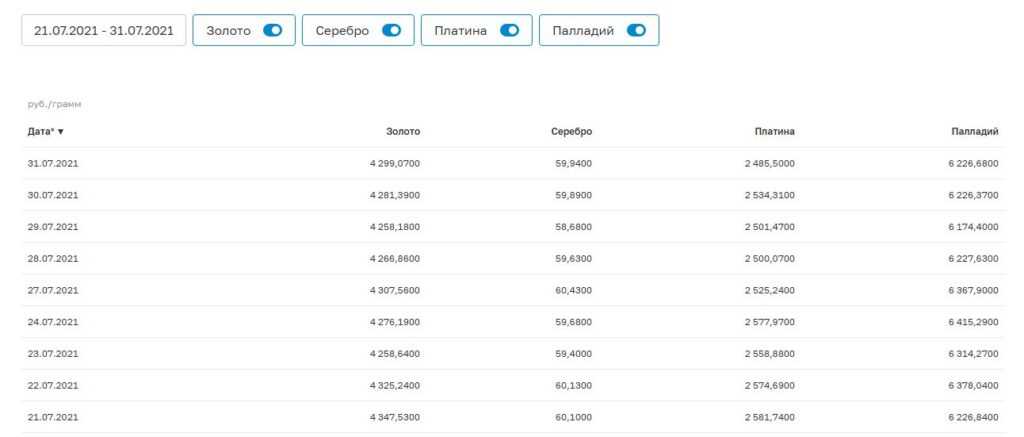

Учетные цена на драгоценные металлы ЦБ РФ

Дополнительным источником котировок может быть сайт Центрального банка. на одной странице представлены цены на палладий, платину, серебро и золото. Причем в таблице есть разбивка по дням. Таким образом удобно следить за динамикой изменения котировок. Есть график в онлайн режиме за период. Однако нет спреда, которые выставляют брокеры и банки. Поэтому можно считать эту цену средней — эталонной. Это что-то между лучшей ценой на покупку и на продажу внутри одного дня.

Котировки на драгоценные металлы на сайте ЦБ РФ

Покупка драгметаллов в инвест портфель является разумным решением для диверсификации. Так можно снизить риски на случай резкого падения фондового рынка. В этот момент ваши инвестиции в драгметаллы скорее всего начнут приносить дополнительную прибыль. Поэтому это хороший защитный актив.

Драгоценные монеты

Все драгоценные монеты, которые продаются на сегодняшний день, подразделяются на две основные группы. Это инвестиционные и коллекционные (памятные) изделия.

Производством и выпуском памятных заведует Банк России. Стандартный тираж таких изделий обычно не превышает несколько тысяч.

Нужно понимать, что коллекционные монеты не интересуют инвесторов. Это обусловлено высокой стоимостью из-за повышенного спроса у нумизматов. Также придётся платить НДС в размере 18%. Поэтому памятными изделиями занимаются только опытные коллекционеры. Через несколько лет такие монеты продаются по большей цене.

Инвестиционные монеты производятся миллионными тиражами, поэтому они не имеют коллекционной ценности. Стоимость определяется только количеством благородного металла.

Первый тираж изделий для инвестиций был выпущен в 1975 году. Такая монета называлась «Золотой червонец». Золото было 900 пробы, а вес — 7,742 г.

Существует ещё две популярных инвестиционных монеты:

- «Соболь». Сделана из серебра 925 пробы. Вес составляет 31,1035 г.

- «Георгий Победоносец». Производится из серебра и золота. Золотая монета весит 7,78 г и имеет 999 пробу. Серебряная выпускается с той же пробой и весом в 31,1 г.

Также в банках России можно приобрести монеты иностранного производства. Довольно часто встречаются английские «соверены».

Стоимость в большей мере формируется исходя из цены самого металла. Но к ней ещё прибавляются затраты на чеканку и продажу.

Приобретение этих изделий в качестве инвестиции удобно тем, что сейчас с ними работает большое количество банков, но основным поставщиком является Сбербанк. Спрос на монеты увеличился за последние годы. Некоторые экземпляры успели подорожать в несколько раз с момента выпуска.

Также преимуществом можно назвать то, что платить НДС не нужно. Хотя подоходный налог в размере 13% придётся выплатить в пользу государства. Об этом нельзя забывать при выборе предмета инвестирования.

Покупка акций золотодобывающих компаний

Этот метод не подразумевает прямую покупку драгметалла. Но он относится к золотодобывающей отрасли. Этот вариант предполагает приобретение акций компании, поэтому нужно будет обратиться к брокерам и воспользоваться фондовой биржей. Среди основных предприятий, акции которых сейчас есть в продаже, можно выделить такие:

- ОАО «Полюс Золото».

- ОАО «Полиметалл».

- ОАО «Бурятзолото».

Этот вариант подразумевает получение прибыли на спекулятивных операциях, проводимых на бирже. Доход или убыток будет напрямую зависеть от стоимости акций на текущий момент. На котировки влияют финансовые показатели предприятий и цены на золото в мире.

Способы открытия счета

Физическому лицу требуется совсем немного — всего лишь паспорт, свидетельство о присвоении ИНН (если есть) и нужная сумма.

До востребования

Решившим открыть ОМС в Сбербанке доступны два варианта:

- Прийти лично в один из офисов Сбербанка (подойдет не любое отделение — предварительно стоит уточнить по телефону 8-800-555-55-50, подходит ли ближайшее к вашему дому).

- Воспользоваться сервисом Сбербанк Онлайн (только для пользователей личного кабинета).

Во втором случае, так как договор со Сбербанком уже подписан и ваши данные есть в базе, завести ОМС можно с помощью нескольких кликов мышкой.

Срочные ОМС

Сегодня Сбербанк не предлагает начислять проценты инвесторам за вклады в металл, поэтому открыть депозитный ОМС не получится. В тех банках, где такая услуга есть, условия ее предоставления обычно те же: либо визит в офис, либо упрощенная удаленная схема для клиентов банка.

Разряд платиновых

Также существует отдельная группа драгметаллов, которая входит в разряд платиновых. Они тоже считаются благородными, из-за чего имеют соответствующую цену. К ним относятся:

- Палладий. Обладает серебристо-белым цветам и плавится при температуре в 1552 градуса. Это наиболее лёгкий материал, если сравнивать с другими из разряда платиновых. Очень устойчив к агрессивным средам.

- Родий. Белый металл с голубоватым оттенком. Имеет относительно высокую плотность и температуру плавления в 1960 градусов. Из-за большой твёрдости он довольно хрупкий. Устойчив к воздействию кислорода и воды, а также не растворяется в кислотах.

- Рутений. Имеет характерный белый цвет, из-за чего сильно похож на платину. Но всё же есть большое отличие, которое заключается в большей твёрдости. Это делает металл хрупким. Температура плавления составляет 2950 градусов. Рутений устойчив к различным химикатам. Является очень редким веществом.

- Иридий. Тугоплавкое и ломкое вещество. Обработка металла сильно затруднена, так как это требует высоких температур и давления. Полностью инертен.

- Осмий. Температура плавления равняется 3047 градусов. Этот металл является чрезвычайно хрупким, и считается самым тяжёлым в обработке. Невосприимчив к кислотам и щелочам.

Также у осмия есть своя особенность. Металл обладает очень резким запахом, чего не скажешь о других подобных веществах.

Прогноз по рынку золота в 2023 году

Стоимость золота в начале 2023 года может стабилизироваться в диапазоне 1 800–1 900 долларов за унцию, полагает Красноженов. В дальнейшем возможно движение в сторону 2 000 долларов за унцию, считает он. По его прогнозу, среднегодовая цена золота может составить около 1 900–1 950 долларов. «В моменте можно ожидать, что цена будет превышать 2 000 долларов за унцию. Движения, выходящие за рамки диапазона 1 700–2 050 долларов за унцию возможны, если возникнут значительные макроэкономические и геополитические риски», — говорит аналитик.

В 2023 году потенциал роста золота сохраняется при продолжении тренда на замедление инфляции, считает Пучкарев. «Цены могут найти условно справедливые уровни в районе 1 800–1 900 долларов за унцию», — полагает он.

В 2023 году ожидается позитивная динамика цен на золото, которая, однако, будет связана с действиями ФРС, говорит Лукичева. «Сейчас рынок ждет, что регулятор снизит агрессивность повышения процентных ставок и к середине 2023 года выйдет на плато в пределах 5–5,25%. При этом рецессия в США будет мягкой, инфляция останется умеренно высокой. Это поддерживает и будет поддерживать интерес инвесторов к золоту, способствуя росту цен», — объясняет она.

Со второго полугодия 2023 года в действиях регулятора возможны изменения, говорит Лукичева.

- 1 вариант — продолжение смягчения и начало стимулирования экономики в ответ на ее падение, что приведет к росту интереса к рисковым активам, ослабит доллар США и будет способствовать умеренному росту цен на золото. В этом случае цены ожидаются в пределах 1 800–1 900 долларов за унцию к концу 2023 года.

- 2 вариант — инфляция продолжит расти в ответ на снижение агрессивности ДКП, что вынудит ФРС возобновить повышение процентной ставки к концу 2023 года. Это укрепит доллар США и приведет к снижению цен на золото. В этом случае цены вернутся к уровню 1 700–1 600 долларов за унцию к концу 2023 года.

Пока вероятнее выглядит первый вариант, считает Лукичева.

Онлайн-график курса

Теоретически можно купить металл вслепую и на следующее утро проснуться миллиардером. На практике в истории такое удавалось очень немногим. Если мы хотим сберечь средства и преумножить их — стоит ознакомиться с колебаниями курсов и их зависимостью от состояния мировой экономики.

Золото

Несмотря на периодические подъемы и спады, курс золота уверенно растет. С 2000 года его стоимость за тройскую унцию увеличилась с 300 долларов США до более чем 1000, в 2012 поднявшись почти до 2000.

Серебро

Некоторые эксперты считают серебро недооцененным металлом. Серебра на рынке фактически гораздо меньше, чем было добыто за историю разработки месторождений. Это связано с тем, что большая его часть используется для промышленных нужд. Тем не менее серебро сегодня входит в список драгметаллов и тоже считается выгодным вложением.

Палладий

Палладий — металл, необходимый индустрии машиностроения. Его центр в России — Челябинск и Челябинская область. Спрос на него стабилен, потому что даже во времена исторических переломов людям требуются автомобили, станки, электроника и медицинское оборудование. Все это означает, что снижения курса не стоит опасаться.

Платина

Платина — самый редкий металл из четырех инвестиционных и трех, выполняющих монетарную функцию (палладиевые монеты появились только в 1966 году и не были в активном обороте). В 2015, на пике стоимости, она была дороже золота. Однако те, кто тогда не обналичил свои платиновые счета в надежде на будущий рост, прогадали: за ростом последовал резкий спад. Тем не менее и сегодня платина стоит дороже, чем до 2015 года.

Прогноз

Большинство экспертов склоняется к тому, что резкого падения стоимости драгметаллов не будет. В ближайшие несколько лет цена на бирже будет стабильной с незначительными колебаниями и положительной динамикой, как это и было раньше.

До конца 2019 года на драгметаллы будут оказывать влияние два фактора. Просесть курс может из-за укрепления доллара, однако, с другой стороны, стоимость способна вырасти из-за возрастания интереса у инвесторов как к активу с долгосрочной перспективой.

Обстановка в мире нестабильна из-за политических конфликтов, введений санкций и нарастания популизма в развитых странах, поэтому инвесторы будут искать активы, которые со временем смогут принести хорошую прибыль.

Фьючерсы на драгметаллы и их спецификация

Металлы продают не в виде конкретных слитков, но в виде торгового соглашения через биржу на покупку-продажу в будущем по оговоренной цене. Такое соглашение называется фьючерс. Цену исполнения берут по лондонскому фиксингу. Для серебра и золота цены устанавливаются на ЛБМ (Лондонской бирже металлов), а для платины и палладия на бирже London Platinum&Palladium Market.

Фьючерсы на бирже имеют спецификацию:

- контракт поставочный;

- для золота и палладия обычный фьючерс на 100 тройских унций, для серебра — 5000, для платины — 50. Для серебра есть мини-фьючерс на 2500 унций;

- цена в долларах США.

Сроки экспирации на бирже:

- Золото — февраль, апрель, июнь, август, октябрь, декабрь.

- Палладий — март, июнь, сентябрь, декабрь.

- Платина — январь, апрель, июль, октябрь.

- Серебро — январь, март, май, июль, сентябрь, декабрь.

Как анализировать рынок драгметаллов

Анализ рынка драгметаллов, как и любого другого рынка, предполагает отслеживание новостей и изменений в политической, финансовой сферах. К примеру, сегодня стоит отслеживать такие факторы, влияющие на стоимость:

- ожидание снижения процентных ставок ФРС США;

- возобновление переговоров Китая и США;

- снижение доходности гособлигаций США с 3,25 % до 1,93 %.

Из примера видно, что для анализа необходимо учитывать все факты и новости, происходящие в мире

Особое внимание следует уделять курсу доллара и факторам, оказывающим на него влияние

Пример торговли драгметаллами на бирже

Уровни поддержки-сопротивления чаще становятся точками, где котировки драгметаллов на бирже меняют свое направление движения, на сленге биржевиков они «отталкиваются». Например, цена на золото падает, но доходя до определенного уровня, снижение прекращается, тренд разворачивается или становится боковым.

После нескольких попыток пробить уровень поддержки часто котировки меняют направление и совершают рывок вверх. Подобные явления характерны и для восходящих движений на бирже, только тогда курс начинает понижаться после безуспешных попыток пробития линий сопротивления.

На графике золота три раза тестировалась поддержка приблизительно на уровне 1275 долларов, потом цена резко пошла вверх.

Можно также использовать пробойный метод или контрпробойный. Он основан на пробитии линий поддержки или сопротивления.

Пробойный метод заключается в открытии позиции по тренду, кода пробивается уровень сопротивления — покупка, линия поддержки — шорт (продажа).

Контрпробойный, если вы уверены, что цена, пробив уровень, уйдет назад. При превышении котировок над уровнем сопротивления — продажа, понижении ниже уровня поддержки — покупка.

Стоит ли инвестировать, плюсы и минусы

Я считаю, однозначно да, но это мое личное мнение. Чтобы вы решили этот вопрос для себя, я приведу все достоинства и недостатки такого инвестирования.

https://youtube.com/watch?v=TZSu_rk9zL4

Преимущества:

- Рынок драгметаллов более стабилен во все времена по сравнению с ценными бумагами или фондами.

- Покупка драгметалла – это надежная защита от инфляции. Стоимость, как правило, растет с опережением инфляции. Деньги обесцениваются, золото, серебро, платина и палладий – никогда.

- Профессиональные участники рынка при формировании инвестиционного портфеля приобретают драгметаллы. Это необходимо для снижения рисков от покупки акций мировых или российских компаний. Благодаря этому свойству драгметаллы становятся востребованными в период кризиса, когда вкладываться в фондовый рынок рискованно.

Что касается минусов, здесь только один. Драгоценные металлы – это не быстрое получение прибыли, за короткий промежуток они не дадут быстрого прироста капитала.

Если и вкладываться, то на несколько лет. Желательно инвестировать лет на 10.