- Общие принципы скальпинга по стакану

- Основная задача трейдера при скальпинге на бирже на стакане

- Где взять стакан онлайн и как пользоваться

- Как анализировать биржевой стакан

- Анализ возможности набора крупной позиции

- Наличие крупного игрока

- Выявление айсберг-заявок

- Нюансы работы со стаканом

- Торговля по стакану заявок. Основные принципы

- Что анализировать в стакане

- Зоны биржевого стакана

- Анализ биржевого стакана

- Биржевой стакан онлайн

- Как анализировать стакан для прогнозирования

- Как пользоваться биржевым стаканом Тинькофф Инвестиции

- Какие биржевые игроки заполняют биржевой стакан

- Торговля акциями и фьючерсами по стакану. Различия

Общие принципы скальпинга по стакану

Что влияет на стоимость котировок? В первую очередь — это их потенциальная доходность. Условно, валютные пары делятся на высоколиквидные и низко ликвидные. Чем они отличаются между собой? Волатильностью, то есть периодичностью изменения цены, а также её диапазоном.

И косвенно это зависит от доступности активов, то есть сколько той или иной валюты сейчас имеется на «рынке». Чем её больше — тем ниже стоимость. И наоборот, при дефиците цена на валюту, как правило, растёт.

А как понять, имеется ли спрос на конкретный актив? По стакану выложенных ордеров. То есть количеству запущенных в работу сделок. Это связано с поведенческими факторами самих трейдеров.

И одно из главных правил, которого следует придерживаться при использовании стратегии скальпинга по стакану — это полный временный отказ от графика. Текущие значения котировок, их технический анализ — не играют никакой роли. Учитывается только совокупное количество ордеров на покупку и продажу актива (валютных пар, если речь идёт о рынке Форекс).

Основная задача трейдера при скальпинге на бирже на стакане

Ключевая задача трейдера — это проанализировать совокупное значение сделок на покупку и продажу актива. И на основе данной информации нужно определить, чего больше. Если ордеров на приобретение, то с большой долей вероятности цена на актив постепенно будет подниматься. Это может быть и незначительный рост, всего в 1 – 2% от текущей стоимости актива. Если же сделок на продажу больше, чем ордеров на покупку, то, соответственно, цена будет падать.

И это правила действует практически всегда. Причем, не только на валютном рынке, но и на других биржах: фондовых, криптовалютных. Большой спрос со стороны трейдеров побуждает рост цены. Малый спрос — снижает её. Потому что цена на актив всегда стремится к «разряженной» части стакана.

Но нужно учесть, что о такой ситуации знают и самые трейдеры, в том числе и «крупные игроки». И они могут использовать своё влияние для того, чтобы менять стоимость актива в нужную для них сторону. Каким образом?

Открывать фиктивные крупные ордера, которые в дальнейшем будут аннулированы. Например, можно предположить, что сейчас стакан цен условно уравновешен. То есть количество заявок на покупку актива составляет примерно столько же, сколько и объем продаж. И такая ситуация наблюдается уже более 1 – 2 часа. Крупный трейдер при этом смог приобрести актив по сравнительно низкой цене и желает её продать с увеличением стоимости минимум в 5% (потому как это гарантирует прибыль).

Как это можно спровоцировать? Этот же инвестор может подать ордер на покупку большого объема активов, тем самым создав условный повышенный спрос. А за этим обязательно последует увеличение стоимости на те самые 3 – 5% от текущего значения. Потому что по такому принципу работает любой рынок.

И именно вся эта информация используется при использовании стратегии «скальпинг на бирже на стакане».

То есть, трейдеру дополнительно нужно вычислить «крупных игроков» и проследить за их поведением. Если за их действиями следует отмена ордеров, то с большой долей вероятности они это делают сознательно, пытаясь спровоцировать движение графика котировок в нужную для них сторону. И об этом также знают остальные трейдеры, сам брокер. То есть со временем их влияние на котировки будет минимизироваться.

Где взять стакан онлайн и как пользоваться

Нужно понимать, что абсолютно ВСЕ заявки вам ни один DOM не покажет, даже если вы получаете инфу напрямую с биржи. Всегда есть «скрытые» объемы, спекулятивные заявки, высокочастотные HFT-ордера, но техника работы с ними – это отдельная и очень широкая тема.

Нам важно понять общую расстановку торгового интереса, если повезет – заметить скопление объемов на одной из сторон рынка и подтвердить направление, которое определено с помощью фундаментального и технического анализа. Предполагается, что динамика рынка синхронна на большинстве торговых площадок, поэтому вполне можно пользоваться информацией крупного брокера

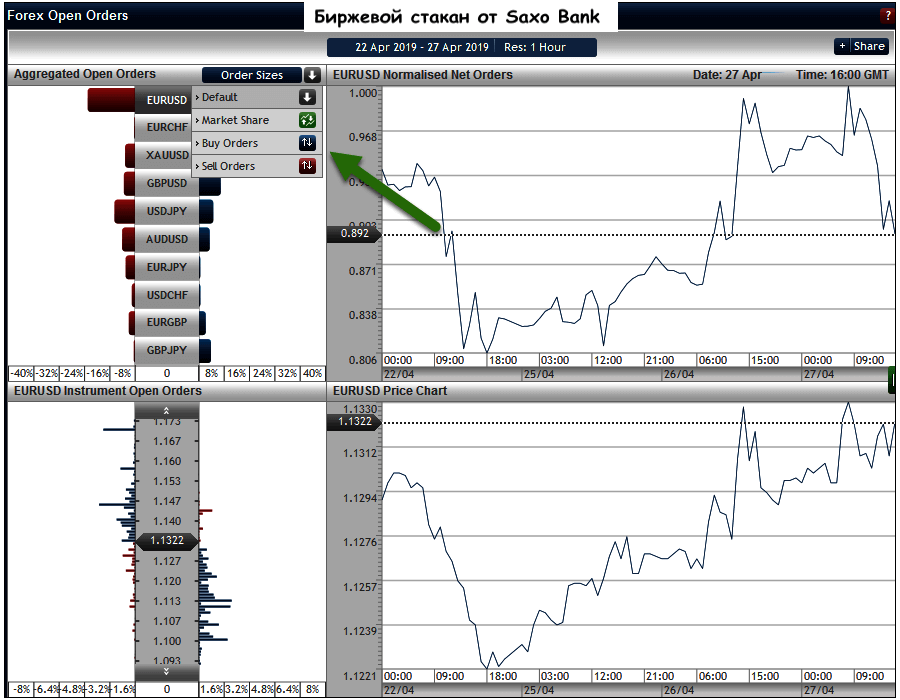

Уже много лет популярными и заслуживающими доверия остаются онлайн сервисы SaxoBank:

и Oanda:

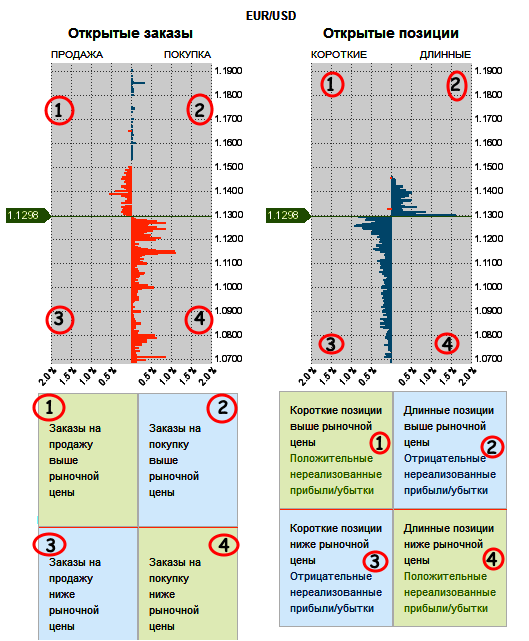

Цена всегда стремится к равновесию, и ее направление (вверх или вниз) определяется тем, на какой стороне рынка возникает бОльший интерес – продаж или покупок. Стандартная схема рассуждений при анализе рынка приведена ниже, любопытным рекомендуем изучать специальную биржевую литературу:

Например, если по теханализу «видны» сильные ценовые уровни, то оценка ситуации DOM в этих зонах должна этот факт подтвердить, а что чтобы оценить шансы на откат от таких уровней достаточно увидеть список лимитных приказов.

Как анализировать биржевой стакан

Информация из этой таблицы дает реальное преимущество, если уметь ее анализировать. Ниже – основные приемы работы с биржевым стаканом.

Анализ возможности набора крупной позиции

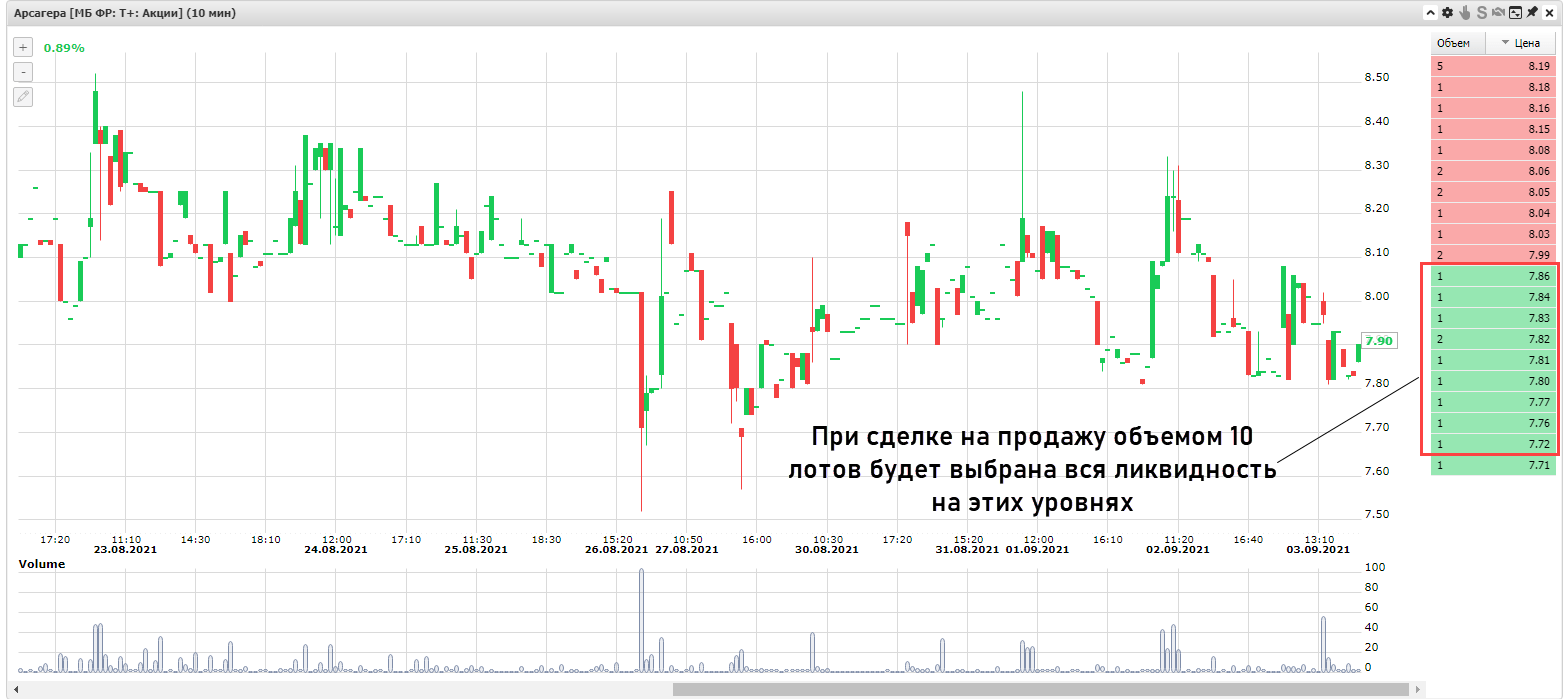

Это важно при работе с низколиквидными активами. Если нужно набрать значительный объем либо продать бумаги, то заявка может либо исполниться не полностью, либо по значительно более худшей цене

В примере ниже по бумагам Арсагера есть предложение покупки в совокупности 11 лотов по ценам от 7,86 до 7,71, при этом в терминале будет отображаться только цена 7,86. Если продавец захочет продать, например, 10 лотов, то сразу же будут удовлетворены заявки покупателей на уровнях с 7,86 по 7,72. В результате средняя цена исполнения окажется ниже 7,80.

Если нужно продать 50 лотов по бумагам Арсагера, то возникнут сложности. Нет достаточной ликвидности, нет нужного количества встречных заявок. Только информация из стакана позволяет понять это.

Наличие крупного игрока

Понятие «крупный» несколько условно. Имеется в виду заявка с объемом в разы выше соседних.

Если это реальный продавец или покупатель, то формируется «плита». При подходе цены к этому уровню она будет отскакивать от него. Крупная заявка будет выступать в роли ограничителя, не давая быкам/медведям продолжить движение в прежнем направлении.

Правда, нет гарантий, что это не ловушка. Заявки не обязательно должны быть исполнены. При приближении цены к отложенному приказу трейдер может отменить его.

Иногда ложные заявки выставляются для создания ощущения наличия сильной поддержки или сопротивления. Сложность в том, что невозможно заранее спрогнозировать поведение трейдера, крупная заявка может оказаться реальной или ложной с вероятностью 50/50.

Этот подход может использоваться для манипуляции мнением толпы. Например, выставляется большой отложенный приказ на продажу, большинство действует в расчете на нисходящее движение. Когда цена опустится к комфортным уровням лимитный приказ на продажу удаляется и открывается длинная позиция по рынку.

Выявление айсберг-заявок

Айсберг-заявки позволяют трейдеру скрывать большую часть объема

Это нужно, чтобы не привлекать внимание других спекулянтов

Особенность исполнения приказов этого типа в том, что в стакане его не видно целиком. Вместо, например, 1000 лотов отображается 50 лотов. Когда этот приказ исполняется по той же цене появляется такой же приказ того же объема, это продолжается до тех пор, пока не исполнится вся айсберг-заявка. Эти ситуации идентифицируются по таблице обезличенных сделок – по одному уровню заключается серия одного объема. При таком сценарии велика вероятность, что эта поддержка/сопротивление будет защищаться трейдером в будущем.

Вместо айсберг-приказов могут применяться самописные скрипты, скупающие весь объем на определенных уровнях.

Нюансы работы со стаканом

В вопросе как читать биржевой стакан нет четких нормативов и жестких правил. В случае, например, с крупными заявками может быть масса вариантов развития событий в зависимости от того, что происходит на графике:

- Если положение приказа совпадает с явно видимым уровнем, то крупный приказ – подтверждение уровня. Это повышает ценность поддержки/сопротивления, от нее можно работать в Buy/Sell соответственно.

- Схожий принцип подходит и для работы в канале. Скопление заявок на продажу и покупку у верхней и нижней границы соответственно – признак того, что быки соперничают с медведями. Можно попробовать работать в расчете на отбой от обеих границ диапазона.

- При коррекциях на восходящем движении в стакане возможно краткосрочное преобладание объемов на продажу. Информация по объемам в этом случае может быть ложной.

- Стакан может подтверждать истинность пробоя уровня. Если, например, сопротивление пробито импульсом и в районе пробитого уровня появляются крупные заявки на покупку, то велика вероятность продолжения движения в направлении пробоя.

Стакан дает лишь общую информацию по приказам других трейдеров. Ее нужно соотносить с тем, что происходит на графике.

Торговля по стакану заявок. Основные принципы

Вообще, есть два основных принципа торговли по стакану, это на съедении крупной плотности и на отбой от плотности, при этом нужно учитывать достаточно много дополнительных факторов. О некоторых из них я сегодня и расскажу. Кстати, при торговле на малоликвидных акциях желательно торговать только на отбой от плотности, на съедении зайти вряд ли получится. В данном случае, я имею ввиду галимый нелеквид с оборотом от 1 миллиона до 10. Да, я торгую и такие бумаги Опять же поподробнее об этом я еще расскажу в следующих статьях.

Самое главное необходимо искать именно крупные заявки в стакане, при этом у вас в торговой системе должно быть прописано, что значит крупная заявка для вас. Исходить можно из среднедневного объема по конкретному инструменту, либо из среднего объема в стакане. Кстати, если в стакане стоит крупная заявка это не значит, что она никуда не денется. Ее вполне могут отменить. Бывает, такой заявкой пугают покупателей/продавцов после покупки актива, чтоб загнать цену дальше. Чаще всего такое явление может наблюдаться на менее ликвидных акциях 2-4 эшелона. К этим вещам я еще вернусь в будущих своих статьях и более подробно расскажу об этом.

Ну и главное помните, что стакан является лишь дополнительным фактором и помощником при рассмотрении сигнала на вход, но никак не единственным.

Что анализировать в стакане

Перечень наиболее важных моментов, на которые должен ориентироваться инвестор, если ему интересна торговля в стакане:

Крупные заявки. Зачастую именно они задают настроение рынка. Рассматривать их следует как на максимумах и пиках, так и на уровне сопротивления и поддержки, поскольку они в любом случае влияют на цены. Самые крупные заявки выставляются маркетмейкером и задают диапазон движения цен в течение дня.

Айсберг-заявки. Ордера со скрытой частью объема, часто выставляемые крупными игроками с целью маскировки своих намерений. Обнаружить их можно, если одновременно с анализом стакана рассматривать таблицу котировок и ленту сделок — и там, и там должны появляться характерные повторяющиеся сделки.

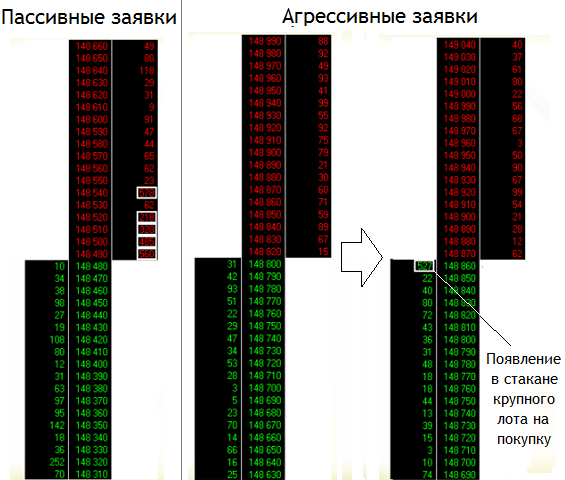

Агрессивные и пассивные заявки

Обращать внимание следует на их взаимодействие. Это помогает участнику рынка выстроить будущую стратегию своих действий на бирже.

Повторяющиеся заявки

К этому приему очень часто прибегают трейдеры-спекулянты, желающие набрать позицию и остаться незамеченными. По сути это крупная заявка, разбитая на части, которые потом продаются или покупаются с определенной периодичностью.

Импульсы. Они формируются, если в стакане существенно преобладают объемы заявок на покупку или на продажу, но по ним нет контрагентов. Это приводит к резкому движению цен и формированию бычьего или медвежьего тренда.

Зоны биржевого стакана

Но есть общие характеристики, которые остаются неизменными. В в стакане есть несколько зон. Красная зона — там показываются заявки продавцов (ask — предложение). Эти заявки стакане располагаются выше, потому-что продать всегда стараются подороже. Вторая зона — зеленая. В ней показываются ордера на покупку (bid — цена спроса). Есть нейтральная зона, там мы можем найти рыночную цену. Это самая низкая цена продажи. Это поле располагается внутри и спреда, то есть разница между лучшими ценами продавцов и покупателей.

Важно понимать, что ни один биржевых стаканов не может показать все активные заявки. Есть видимая часть

Туда помещаются только те ордера которые расположены максимально близко к актуальной цене. Появление крупных участников рынка, тем не менее, почти всегда заметно. При внимательном наблюдении их можно разглядеть в стакане.

Главный вывод о биржевом стакане. Через него мы можем определить насколько актив ликвиден. Иначе говоря, насколько можно быстро его купить или продать, тем самым конвертировать в деньги.

Чем больше у нас стоит заявок на покупку или продажу, тем ликвиднее инструмент, который мы рассматриваем. В такой ситуации капитал подвергается меньшему риску, потому что есть много желающих этими бумагами торговать. Если вас волнует цена покупки, то есть смысл заглядывать в стакан. При большом объеме просто нужно понимать какие цены доступны. Это поможет просто не потерять на этом деньги, по незнанию.

Опытные инвесторы именно по этой причине часто избегают акций с низкой ликвидностью. Чтобы не переплачивать. Количество заявок стакане для каждой акции индивидуально.

Анализ биржевого стакана

Во всех учебниках пишут, если ордера, не исполнившись, отменяются, это говорит, что актив пойдет в направлении отмененных ордеров. Если появляются крупные ордера, это сигнализирует, что актив пойдет в противоположном направлении от стенки. Такая тактика будет хорошо работать, если торговать в короткие позиции, на опционах оптимальным временем экспирации будет сделка сроком на 1 час.

Всё бы хорошо, следили бы за ордерами, да зарабатывали легкие деньги. Но на бирже легких денег не бывает. Крупные игроки могут создавать ложные ордера, будоражить рынок, затем просто их отменять. Ввести в заблуждение и остричь мелких торговцев. Поэтому начеку нужно быть всегда.

Биржевой стакан онлайн

Этим хорошим вопросом о поиске задаются трейдеры, которые перешагнули начальный уровень. Безусловно, видя глубину и настроение рынка, можно делать довольно точные прогнозы относительно движения цены. Ни один из поставщиков ликвидности, такое конкурентное преимущество мелким торговцам давать не хочет. Было бы не плохо, если бы регулятор обязывал давать полную статистику о спросе и предложении, а пока имеем то, что имеем.

Если вы торгуете у брокера бинарных опционов по биткоину, то биржевой стакан онлайн, вы можете наблюдать на любой крупной бирже, например btc-e или huobi. Криптовалюта здесь конечно вне конкуренции, информацию можно найти самую подробную и без задержек. Все ордера и сделки проходят в режиме онлайн, глубина рынка тоже показывается. Для более полной картины, вы должны использовать стаканы котировок всех крупных бирж, а не одной.

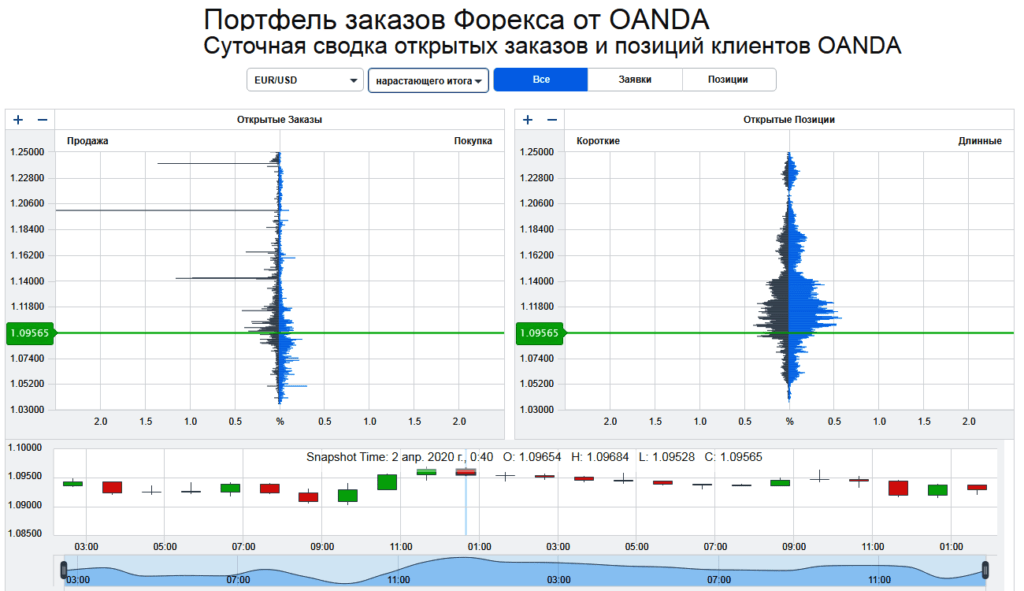

Нечто подобное есть и у forex в МТ5. Так же я нашла портфель заказов оанда. В Портфеле заказов и суточной сводке открытых заказов и позиций клиентов форекса, от оанда вы можете выбрать интересующую вас валютную пару, серебро или золото, и увидеть интересующий вас биржевой стакан онлайн. Только здесь вы увидите данные о «стоп лосах» и «тейк профитах», которые обновляются, с 20 минутной задержкой. И статистика здесь вся в процентах, а не в реальных цифрах. Такая информация окажется полезной для торговцев, практикующих скальпинг на forex. Минимальную информацию о настроении рынка здесь можно получить, но информация с 20 минутной задержкой может быть не всегда актуальной. Возможно, кто-то из Вас, сможет применять эту информацию у своего брокера бинарных опционов.

Наблюдая за таблицей сделок, видя поведение других участников рынка, можно с большой долей вероятности спрогнозировать направление движения цены. Биржевой стакан — это прерогатива мелких трейдеров, крупные игроки, или как их еще называют маркетмейкеры, редко пользуются этим инструментом. Всё из-за того, что изменение курса для них оказывается совсем незначительным. Активные пользователи стакана котировок расширяют функционал стандартного стакана при помощи дополнительных программ. Эти программы персональные разработки, и в открытом доступе я их не видела. Думаю, что толковому программисту не составит труда реализовать ваши пожелания. Надеюсь, что эта информация окажется полезной для вас и поможет увеличить количество ваших успешных сделок.

Как анализировать стакан для прогнозирования

Рассмотрим, какую практическую пользу могут получать трейдеры от анализа биржевого стакана и как читать поступающие сигналы. Для начала следует учесть, что все ордера условно делят на две категории:

- Агрессивные – сделки, которые закрываются мгновенно. Такие ордера являются основной «движущей силой» рынка и приводят к изменению цены.

- Пассивные – те заявки, которые не обрабатываются автоматически (из-за отсутствия встречного предложения) и попадают в список. Такие приказы формируют линии поддержки и сопротивления (в местах массового скопления).

Агрессивные приказы постоянно приводят рынок в движение. Более того, размер каждого ордера напрямую влияет на рост или падение курса (чем выше объем, тем сильнее влияние). Пассивные ордера задают ценовые границы и коридоры. Они оказывают сильное влияние на рынок только на тех уровнях, на которых выставлено большое количество отложенных приказов.

Для примера можно рассмотреть ситуацию, при которой курс растет всё выше, но при этом формируется граница в виде сопротивления. Это отложенные ордера на продажу. В такой ситуации можно сделать следующие выводы и прогнозы:

- Массовое скопление ордеров на продажу на уровне говорит о том, что большая часть активов на нижнем уровне скуплена и трейдеры пытаются извлечь из сделок прибыль.

- Реализация ордеров потенциально будет двигать курс вверх до уровня сопротивления.

- При срабатывании большого количества ордеров на продажу произойдет отскок, после чего курс начнет снижаться.

Естественно, это условный сценарий, который не учитывает важные события, тренд и прочие влияющие на рынок факторы. Для тщательного прогнозирования рынка требуется немалый опыт. Но понимание того, где находится низ и верх ценового коридора с линиями сопротивления и поддержки, вполне можно определять по биржевому стакану (особенно если дополнять анализом на графике).

Пример биржевого стакана и графика на бирже Binance

Пример биржевого стакана и графика на бирже Binance

Одним из самых очевидных сигналов является отмена ордеров. В таком случае это говорит лишь о том, что для выставляемых приказов нет ответного предложения и цена вероятнее всего будет двигаться в направлении таких ордеров.

Одним из важнейших факторов на рынке криптовалют является психология участников. Крупные игроки могут сознательно манипулировать курсом за счет создания «ложных приказов». Потому анализ только по стакану считается малоинформативным и обычно используется как один из элементов торговой стратегии. Более того, анализ с помощью таблицы эффективен только на малых таймфреймах, от 1 минуты до часа.

Как пользоваться биржевым стаканом Тинькофф Инвестиции

Стакан состоит из нескольких составляющих – внутреннего стакана Тинькофф, Московской биржи, стакана Санкт-Петнербургской биржи и стакана американской биржи NY. У стакана свои алгоритмы, по которым он работает, и у него есть особенности:

- Покупка и продажа бумаг возможна внутри стакана Тинькофф. При наличии двух желающих на сделку, не обязательно выставлять заявки на биржу.

- У стакана Тинькофф есть определенный порядок выставления ордеров – начиная с внутреннего стакана, через две российские биржи с выходом на NY.

- Сделки происходят по реальным ценам, которые могут отличаться от стоимости в стакане, в зависимости от времени транзакций, когда стаканы объединяются.

По сути, биржевой стакан – это кардиограмма биржевого сердца. За счет этого можно увидеть формирование кривой цен на ценные бумаги онлайн. Востребованность зависит от предпринимаемых участниками действий. Как это работает:

- Выберите бумагу, укажите цену ее продажи. Ограничение на выставляемую цену вы можете посмотреть на карточке бумаги, если перейдете на вкладку «Стакан».

- В верхней части справа отображены продавцы, или заявки на продажу – «Ask». Они обозначены красным цветом. Здесь видно стоимость и число выставляемых к продаже акций.

- В нижней части находятся покупатели, или заявки на покупку, которые обозначены «Bid». Для наглядности они отображаются зеленым цветом.

- При работе со стаканом используются лимитные заявка, которые можно оставлять только на полные лоты, их сумма кратна 1000.

- Граница покупки/продажи находится посередине. Нажмите на 1 мм и более влево от центра – та4к вы создадите заявку на покупку. Если сделать то же самое, но с уходом от центра вправо – создается заявка на продажу.

- Между заявками происходит разница в стоимости «Spread», при равности показателя нулю, происходит сделка, формирующая рыночную стоимость.

- Длительность созданной заявки – в сего 1 день, в момент закрытия биржи цены аннулируются, поэтому на следующий день нужно оставить новую.

Проверяя стакан можно делать лимитные заявки, указывая конкретную цену на сделку, и играть ценой сопоставляя ее с рыночной. Именно стакан позволяет наглядно увидеть пропорции и количество заявок от продавцов и покупателей.

Какие биржевые игроки заполняют биржевой стакан

Естественно, биржевой стакан заполняется трейдерами, однако, трейдер трейдеру рознь, поэтому, для более эффективного анализа стакана нужно понимать, какие типы игроков принимают участие в его формировании.

Крупные игроки

Как правило, это инвесторы, на балансе которых имеются достаточно большие объемы актива. Крупные игроки могут вызвать серьезные изменения в цене актива. Их выявление, а также уяснение их целей и является главной задачей анализа биржевого стакана. Сделать это не очень просто – часто крупные инвесторы разбивают большие объемы на несколько ордеров поменьше, что можно заметить при анализе ленты сделок.

Трейдеры и инвесторы средней величины

Это самая многочисленная аудитория криптовалютных бирж. Они ведут торговлю по своим собственным тактикам и стратегиям. Эта категория наиболее всего подвержена паническим настроениям, а их поведение легко предсказать. Выделить трейдеров и инвесторов-середнячков можно объемам их сделок и периодичности выставления ордеров.

Маркетмейкеры

Эта категория игроков посредством выставления ордеров поддерживает на рынке ликвидность определенных активов, а также сокращает размер спреда. Это выгодно, в первую очередь, для самих криптовалютных бирж, а также для эмитентов криптовалют и токенов с низкой ликвидностью.

Такая деятельность является довольно рискованной, поэтому в своей работе маркетмейкеры используют специальные алгоритмы для выставления двухсторонних котировок. Криптобиржи поощряют маркетмейкеров льготными размерами комиссий, что дает им возможность для совершения сделок в разных направлениях.

Скальперы

К этой категории относятся трейдеры и торговые роботы, которые открывают значительное количество сделок в течение биржевой сессии с коротким временем жизни. Эта категория биржевых игроков получает прибыль в результате торговли внутри спреда.

Примерно это выглядит следующим образом: проанализировав биржевой стакан, скальпер выставляет ордер с лучшей ценой Bid и практически вместе с ним ордер Ask. Если момент правильно рассчитан, то прибыль от сделки значительно превысит размер комиссии.

Возможен другой вариант. В биржевом стакане появился ордер с большим объемом. Зачастую, такие ордера сразу не исполняются. Скальпер видит такую заявку и открывает сделку в расчете на то, что после исполнения такого крупного ордера закроются стоп-лоссы тех трейдеров, которые ставили на отскок цены. Именно на ускорении цены после срабатывания стоп-лоссов скальперы пытаются получить свою прибыль.

Высокочастотные торговые роботы

За счет практически моментального исполнения, ордера высокочастотных роботов довольно трудно заметить в биржевом стакане, но их прекрасно видно в ленте сделок. Роботы работают по специальным алгоритмам и отличаются очень высокой скоростью расчетов.

Торговля акциями и фьючерсами по стакану. Различия

Кстати, в основном я использую стакан заявок только на акциях, на фьючах стакан, зачастую, мало о чем нам может сказать. Когда я торгую фьючерсы (некоторые инструменты, не все), я использую стакан с рынка акций. То есть, на некоторых инструментах у меня 2 стакана, один с фьючей, другой с акций.

Итак, сегодня мы немного поговорили о том, как использовать стакан заявок и торговать на прорыве плотности. В следующих своих статьях я еще немного расскажу о некоторых нюансах использования стакана. Подробно обо всех нюансах я рассказываю на своих курсах обучения, записывайтесь кому интересно А также, обо всех тонкостях работы по стакану я рассказал в своем новом видеокурсе «секреты стаканной торговли«. Всем профита. Пока!